ਤਰਲ ਸੰਪਤੀਆਂ: ਸੰਖੇਪ ਜਾਣਕਾਰੀ ਅਤੇ ਲਾਭ

ਤਰਲ ਸੰਪਤੀਆਂ ਉਹ ਸੰਪਤੀਆਂ ਹੁੰਦੀਆਂ ਹਨ ਜਿਨ੍ਹਾਂ ਨੂੰ ਸੰਪੱਤੀ ਦੇ ਮੁੱਲ 'ਤੇ ਘੱਟੋ-ਘੱਟ ਪ੍ਰਭਾਵ ਦੇ ਨਾਲ ਆਸਾਨੀ ਨਾਲ ਨਕਦ ਵਿੱਚ ਬਦਲਿਆ ਜਾ ਸਕਦਾ ਹੈ। ਤਰਲ ਸੰਪਤੀਆਂ ਤੁਹਾਡੇ ਪੈਸੇ ਨੂੰ ਜਦੋਂ ਵੀ ਤੁਸੀਂ ਚਾਹੋ ਪਹੁੰਚਯੋਗ ਰੱਖਦੀਆਂ ਹਨ। ਇੱਕ ਸੰਪੱਤੀ ਨੂੰ ਕੇਵਲ ਉਦੋਂ ਹੀ ਤਰਲ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ ਜਦੋਂ ਇਹ ਇੱਕ ਸਥਾਪਿਤ ਵਿੱਚ ਹੋਵੇਬਜ਼ਾਰ ਅਤੇ ਇੱਥੇ ਬਹੁਤ ਸਾਰੇ ਦਿਲਚਸਪੀ ਰੱਖਣ ਵਾਲੇ ਖਰੀਦਦਾਰ ਹਨ ਤਾਂ ਜੋ ਸੰਪਤੀ ਨੂੰ ਆਸਾਨੀ ਨਾਲ ਬਦਲਿਆ ਜਾਂ ਹੇਰਾਫੇਰੀ ਨਾ ਕੀਤਾ ਜਾਵੇ। ਨਾਲ ਹੀ, ਨਿਵੇਸ਼ਕਾਂ ਕੋਲ ਇਹਨਾਂ ਸੰਪਤੀਆਂ ਦੀ ਮਲਕੀਅਤ ਨੂੰ ਆਸਾਨੀ ਨਾਲ ਟ੍ਰਾਂਸਫਰ ਕਰਨ ਦੀ ਯੋਗਤਾ ਹੋਣੀ ਚਾਹੀਦੀ ਹੈ।

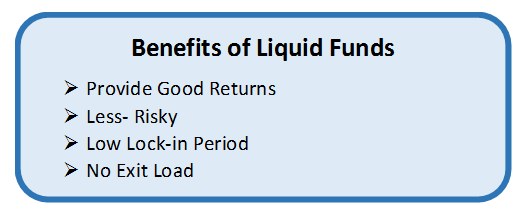

ਤਰਲ ਸੰਪਤੀਆਂ ਦੇ ਲਾਭ

ਕੈਸ਼ ਹੈਂਡੀ ਰੱਖੋ

Liquid Assets ਦਾ ਸਭ ਤੋਂ ਮਹੱਤਵਪੂਰਨ ਲਾਭ ਇਹ ਹੈ ਕਿ ਜਦੋਂ ਵੀ ਤੁਹਾਨੂੰ ਉਹਨਾਂ ਦੀ ਲੋੜ ਹੋਵੇ ਤਾਂ ਉਹ ਤੁਹਾਡੀ ਨਕਦੀ ਉਪਲਬਧ ਰੱਖਦੇ ਹਨ। ਐਮਰਜੈਂਸੀ ਅਣਜਾਣ ਆਉਂਦੀਆਂ ਹਨ। ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਅਕਸਰ ਸਲਾਹ ਦਿੱਤੀ ਜਾਂਦੀ ਹੈ ਕਿ ਉਹ ਆਪਣੇ ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਕੁਝ ਸੰਪਤੀਆਂ ਨੂੰ ਬਰਕਰਾਰ ਰੱਖਣ ਤਾਂ ਜੋ ਉਹ ਅਣਕਿਆਸੇ ਸੰਕਟਕਾਲਾਂ ਦੇ ਸਮੇਂ ਆਪਣੇ ਪੈਸੇ 'ਤੇ ਆਸਾਨੀ ਨਾਲ ਹੱਥ ਰੱਖ ਸਕਣ।

ਨਿਵੇਸ਼ ਲਾਭ

ਤਰਲ ਸੰਪਤੀਆਂ ਨੂੰ ਹੋਲਡ ਕਰਨਾ, ਜਿਵੇਂ ਕਿਮਨੀ ਮਾਰਕੀਟ ਫੰਡ, ਤੁਹਾਡੇ ਨਿਵੇਸ਼ ਪੋਰਟਫੋਲੀਓ ਲਈ ਬਹੁਤ ਫਾਇਦੇਮੰਦ ਹੈ। ਨਾ ਸਿਰਫ਼ ਇਹ ਸੰਪਤੀਆਂ ਤੁਹਾਡੇ ਪੈਸੇ ਨੂੰ ਐਮਰਜੈਂਸੀ ਲਈ ਉਪਲਬਧ ਰੱਖਦੀਆਂ ਹਨ, ਪਰ ਕੋਈ ਵੀ ਇਹਨਾਂ ਨੂੰ ਹੋਰ ਨਿਵੇਸ਼ਾਂ ਲਈ ਵੀ ਵਰਤ ਸਕਦਾ ਹੈ। ਕਿਸੇ ਵੀ ਸਮੇਂ, ਤੁਸੀਂ ਬਿਨਾਂ ਕਿਸੇ ਹੋਰ ਨਿਵੇਸ਼ ਨੂੰ ਵੇਚੇ ਨਵੇਂ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਆਪਣੀ ਸੰਪਤੀ ਦੀ ਵਰਤੋਂ ਕਰ ਸਕਦੇ ਹੋ।

ਘੱਟ ਜੋਖਮ ਵਾਲਾ

ਇਹਨਾਂ ਸੰਪਤੀਆਂ ਦਾ ਇੱਕ ਹੋਰ ਫਾਇਦਾ ਇਹ ਹੈ ਕਿ ਇਹ ਉਹਨਾਂ ਸੰਪਤੀਆਂ ਨਾਲੋਂ ਤੁਲਨਾਤਮਕ ਤੌਰ 'ਤੇ ਘੱਟ ਜੋਖਮ ਭਰਪੂਰ ਹਨ ਜੋ ਤਰਲ ਨਹੀਂ ਹਨ। ਮਾਰਕੀਟ ਐਮਰਜੈਂਸੀ ਦੇ ਸਮੇਂ ਦੌਰਾਨ, ਗੈਰ-ਤਰਲ ਸੰਪਤੀਆਂ ਦੇ ਉਲਟ, ਇਹਨਾਂ ਸੰਪਤੀਆਂ ਨੂੰ ਤੇਜ਼ੀ ਨਾਲ ਅਤੇ ਪੂਰੇ ਮੁੱਲ 'ਤੇ ਵੇਚਿਆ ਜਾ ਸਕਦਾ ਹੈ। ਨਾਲ ਹੀ, ਇਹਨਾਂ ਵਿੱਚੋਂ ਕੁਝ ਸੰਪਤੀਆਂ, ਜਿਵੇਂ ਕਿਬਚਤ ਖਾਤਾ, ਵਿੱਤੀ ਸੰਕਟ ਦੇ ਸਮੇਂ ਆਪਣੇ ਪੈਸੇ ਨੂੰ ਸੁਰੱਖਿਅਤ ਰੱਖੋ ਕਿਉਂਕਿ ਉਹਨਾਂ ਦਾ ਸੰਘੀ ਸਰਕਾਰ ਦੁਆਰਾ ਇੱਕ ਨਿਸ਼ਚਿਤ ਰਕਮ ਤੱਕ ਬੀਮਾ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਉਲਟਇਲੀਕੁਇਡ ਰੀਅਲ ਅਸਟੇਟ ਵਰਗੀਆਂ ਸੰਪਤੀਆਂ ਜੋ ਐਮਰਜੈਂਸੀ ਦੇ ਸਮੇਂ ਨਹੀਂ ਵੇਚੀਆਂ ਜਾ ਸਕਦੀਆਂ ਹਨ ਜਾਂ ਬਹੁਤ ਜ਼ਿਆਦਾ ਵੇਚੀਆਂ ਜਾ ਸਕਦੀਆਂ ਹਨਛੋਟ ਸੱਚੇ ਮੁੱਲ ਨੂੰ. ਇਸ ਲਈ, ਇਹਨਾਂ ਸੰਪਤੀਆਂ ਦੇ ਨਾਲ, ਮੁੱਲ ਗੁਆਉਣ ਦੀ ਬਹੁਤ ਘੱਟ ਸੰਭਾਵਨਾ ਹੈ.

Talk to our investment specialist

ਵਿੱਤੀ ਪ੍ਰੋਫਾਈਲ ਵਿੱਚ ਸੁਧਾਰ ਕਰਦਾ ਹੈ

ਅੰਤ ਵਿੱਚ, ਇੱਕ ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਤਰਲ ਸੰਪਤੀਆਂ ਦੇ ਨਾਲ, ਕਰਜ਼ੇ ਦੀ ਪ੍ਰਵਾਨਗੀ ਦੀ ਸੰਭਾਵਨਾ ਵੱਧ ਜਾਂਦੀ ਹੈ। ਇਹ ਤੁਹਾਡੇ ਪੈਸੇ ਨੂੰ ਸੁਰੱਖਿਅਤ ਰੱਖਣ ਲਈ ਤੁਹਾਡੇ ਅਨੁਸ਼ਾਸਨ ਨੂੰ ਦਰਸਾਉਂਦਾ ਹੈ ਅਤੇ ਇਹ ਯਕੀਨੀ ਬਣਾਉਂਦਾ ਹੈ ਕਿ ਤੁਸੀਂ ਨਿਯਮਤ ਭੁਗਤਾਨ ਕਰੋਗੇ।

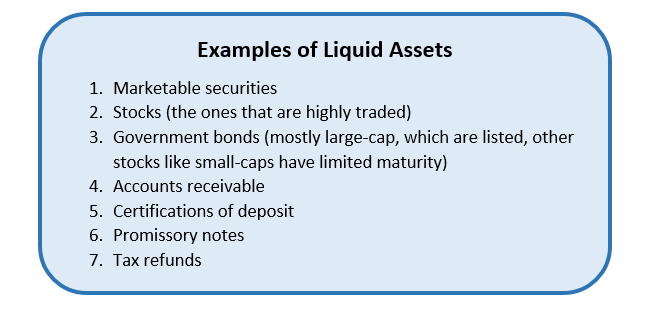

ਤਰਲ ਸੰਪਤੀਆਂ ਦੀਆਂ ਉਦਾਹਰਨਾਂ

ਨਿਵੇਸ਼ਕਾਂ ਦੀ ਮਲਕੀਅਤ ਵਾਲੀਆਂ ਤਰਲ ਸੰਪਤੀਆਂ ਦੀਆਂ ਸਭ ਤੋਂ ਆਮ ਕਿਸਮਾਂ ਵਿੱਚ ਨਕਦ ਅਤੇ ਬਚਤ ਖਾਤੇ ਸ਼ਾਮਲ ਹਨ। ਪਰ, ਕੁਝ ਹੋਰ ਸੰਪਤੀਆਂ ਹਨ ਜਿਨ੍ਹਾਂ ਨੂੰ ਤਰਲ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ ਕਿਉਂਕਿ ਉਹ ਮਾਰਕੀਟ ਵਿੱਚ ਸਥਾਪਿਤ ਹੁੰਦੀਆਂ ਹਨ ਅਤੇ ਮਾਲਕਾਂ ਵਿਚਕਾਰ ਆਸਾਨੀ ਨਾਲ ਟ੍ਰਾਂਸਫਰ ਕੀਤੀਆਂ ਜਾ ਸਕਦੀਆਂ ਹਨ। ਇਨ੍ਹਾਂ ਵਿੱਚ ਸ਼ਾਮਲ ਹਨ-

ਇਸ ਲਈ, ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਸਲਾਹ ਦਿੱਤੀ ਜਾਂਦੀ ਹੈ ਕਿ ਉਹ ਆਪਣੇ ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਕੁਝ ਤਰਲ ਸੰਪਤੀਆਂ ਨੂੰ ਕਾਇਮ ਰੱਖਣ। ਉੱਪਰ ਦੱਸੀਆਂ ਸੰਪਤੀਆਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰੋ ਅਤੇ ਘੱਟ ਤੋਂ ਘੱਟ ਕੋਸ਼ਿਸ਼ ਨਾਲ ਆਪਣੀ ਨਕਦੀ ਉਪਲਬਧ ਕਰਵਾਓ। ਇਸ ਤੋਂ ਇਲਾਵਾ, ਇਹਨਾਂ ਸੰਪਤੀਆਂ 'ਤੇ ਵੀ ਬਿਹਤਰ ਰਿਟਰਨ ਕਮਾਓ। ਹੁਣ ਨਿਵੇਸ਼ ਕਰੋ ਜਾਂ ਬਾਅਦ ਵਿੱਚ ਪਛਤਾਓ!

ਤਰਲ ਸੰਪਤੀਆਂ ਲਈ ਵਧੀਆ ਮਨੀ ਮਾਰਕੀਟ ਫੰਡ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Money Manager Fund Growth ₹385.861

↑ 0.10 ₹28,816 1.3 2.8 7 7.4 6.3 7.4 UTI Money Market Fund Growth ₹3,218.46

↑ 0.92 ₹20,497 1.4 2.9 7.1 7.5 6.3 7.5 ICICI Prudential Money Market Fund Growth ₹396.008

↑ 0.11 ₹35,025 1.4 2.9 7.1 7.5 6.3 7.4 Kotak Money Market Scheme Growth ₹4,684.88

↑ 1.18 ₹32,870 1.4 2.9 7.1 7.4 6.3 7.4 Franklin India Savings Fund Growth ₹52.3444

↑ 0.01 ₹3,898 1.4 2.9 7.1 7.4 6.2 7.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Money Manager Fund UTI Money Market Fund ICICI Prudential Money Market Fund Kotak Money Market Scheme Franklin India Savings Fund Point 1 Lower mid AUM (₹28,816 Cr). Bottom quartile AUM (₹20,497 Cr). Highest AUM (₹35,025 Cr). Upper mid AUM (₹32,870 Cr). Bottom quartile AUM (₹3,898 Cr). Point 2 Established history (20+ yrs). Established history (16+ yrs). Established history (20+ yrs). Established history (22+ yrs). Oldest track record among peers (24 yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderately Low. Point 5 1Y return: 7.00% (bottom quartile). 1Y return: 7.15% (top quartile). 1Y return: 7.14% (lower mid). 1Y return: 7.06% (bottom quartile). 1Y return: 7.14% (upper mid). Point 6 1M return: 0.46% (top quartile). 1M return: 0.44% (lower mid). 1M return: 0.42% (bottom quartile). 1M return: 0.44% (upper mid). 1M return: 0.41% (bottom quartile). Point 7 Sharpe: 1.91 (bottom quartile). Sharpe: 2.26 (upper mid). Sharpe: 2.31 (top quartile). Sharpe: 2.13 (bottom quartile). Sharpe: 2.24 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.62% (bottom quartile). Yield to maturity (debt): 6.96% (upper mid). Yield to maturity (debt): 6.91% (lower mid). Yield to maturity (debt): 6.99% (top quartile). Yield to maturity (debt): 6.89% (bottom quartile). Point 10 Modified duration: 0.53 yrs (bottom quartile). Modified duration: 0.41 yrs (top quartile). Modified duration: 0.45 yrs (bottom quartile). Modified duration: 0.44 yrs (upper mid). Modified duration: 0.44 yrs (lower mid). Aditya Birla Sun Life Money Manager Fund

UTI Money Market Fund

ICICI Prudential Money Market Fund

Kotak Money Market Scheme

Franklin India Savings Fund

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।