ਬਾਂਡ

ਬਾਂਡ ਕੀ ਹੈ?

ਇੱਕ ਬੰਧਨ ਇੱਕ ਸਥਿਰ ਹੈਆਮਦਨ ਨਿਵੇਸ਼ ਜਿਸ ਵਿੱਚ ਏਨਿਵੇਸ਼ਕ ਕਿਸੇ ਇਕਾਈ (ਆਮ ਤੌਰ 'ਤੇ ਕਾਰਪੋਰੇਟ ਜਾਂ ਸਰਕਾਰੀ) ਨੂੰ ਪੈਸਾ ਉਧਾਰ ਦਿੰਦਾ ਹੈ ਜੋ ਕਿਸੇ ਪਰਿਭਾਸ਼ਿਤ ਸਮੇਂ ਲਈ ਫੰਡ ਉਧਾਰ ਲੈਂਦਾ ਹੈ ਜਾਂਸਥਿਰ ਵਿਆਜ ਦਰ. ਬਾਂਡਾਂ ਦੀ ਵਰਤੋਂ ਕੰਪਨੀਆਂ, ਨਗਰਪਾਲਿਕਾਵਾਂ, ਰਾਜਾਂ ਅਤੇ ਸੰਪ੍ਰਭੂ ਸਰਕਾਰਾਂ ਦੁਆਰਾ ਪੈਸਾ ਇਕੱਠਾ ਕਰਨ ਅਤੇ ਕਈ ਤਰ੍ਹਾਂ ਦੇ ਪ੍ਰੋਜੈਕਟਾਂ ਅਤੇ ਗਤੀਵਿਧੀਆਂ ਨੂੰ ਵਿੱਤ ਦੇਣ ਲਈ ਕੀਤੀ ਜਾਂਦੀ ਹੈ। ਬਾਂਡ ਦੇ ਮਾਲਕ ਜਾਰੀਕਰਤਾ ਦੇ ਕਰਜ਼ਦਾਰ, ਜਾਂ ਲੈਣਦਾਰ ਹੁੰਦੇ ਹਨ।

ਉਦਾਹਰਨ

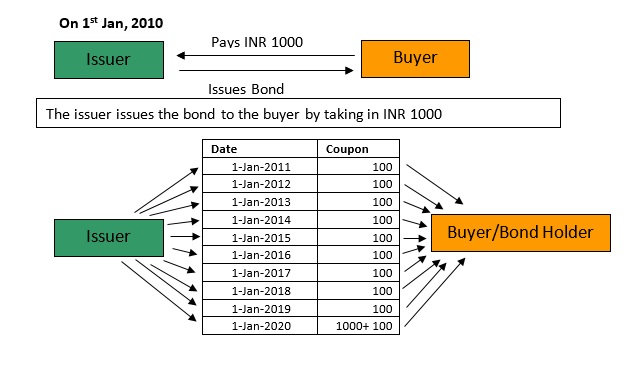

ਇਸ ਲਈ ਆਓ 1 ਜਨਵਰੀ 2010 INR 1000 ਨੂੰ 10% 'ਤੇ ਜਾਰੀ ਕੀਤੇ ਗਏ 10-ਸਾਲ ਦੇ ਬਾਂਡ ਦੀ ਉਦਾਹਰਣ ਲਈਏ।

ਇਸ ਲਈ ਸਰਲ ਸ਼ਬਦਾਂ ਵਿੱਚ, ਇੱਕ ਬਾਂਡ ਇੱਕ ਕਰਜ਼ੇ ਦੀ ਤਰ੍ਹਾਂ ਹੈ: ਜਾਰੀਕਰਤਾ ਕਰਜ਼ਾ ਲੈਣ ਵਾਲਾ (ਕਰਜ਼ਦਾਰ), ਧਾਰਕ ਰਿਣਦਾਤਾ (ਕਰਜ਼ਦਾਤਾ) ਹੈ, ਅਤੇ ਕੂਪਨ ਵਿਆਜ ਹੈ।

ਬਾਂਡ ਕਿਵੇਂ ਕੰਮ ਕਰਦੇ ਹਨ

ਜਦੋਂ ਕੰਪਨੀਆਂ ਜਾਂ ਹੋਰ ਸੰਸਥਾਵਾਂ ਨੂੰ ਨਵੇਂ ਪ੍ਰੋਜੈਕਟਾਂ ਨੂੰ ਵਿੱਤ ਦੇਣ, ਚੱਲ ਰਹੇ ਸੰਚਾਲਨ ਨੂੰ ਕਾਇਮ ਰੱਖਣ, ਜਾਂ ਮੌਜੂਦਾ ਕਰਜ਼ਿਆਂ ਨੂੰ ਮੁੜਵਿੱਤੀ ਦੇਣ ਲਈ ਪੈਸਾ ਇਕੱਠਾ ਕਰਨ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ, ਤਾਂ ਉਹ ਇੱਕ ਤੋਂ ਕਰਜ਼ੇ ਲੈਣ ਦੀ ਬਜਾਏ ਸਿੱਧੇ ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਬਾਂਡ ਜਾਰੀ ਕਰ ਸਕਦੇ ਹਨ।ਬੈਂਕ. ਕਰਜ਼ਦਾਰ ਇਕਾਈ (ਜਾਰੀ ਕਰਨ ਵਾਲਾ) ਇੱਕ ਬਾਂਡ ਜਾਰੀ ਕਰਦਾ ਹੈ ਜੋ ਇਕਰਾਰਨਾਮੇ ਨਾਲ ਵਿਆਜ ਦਰ ਦੱਸਦਾ ਹੈ ਜਿਸਦਾ ਭੁਗਤਾਨ ਕੀਤਾ ਜਾਵੇਗਾ ਅਤੇ ਜਿਸ ਸਮੇਂ 'ਤੇ ਕਰਜ਼ਾ ਦਿੱਤੇ ਫੰਡ (ਬਾਂਡ ਪ੍ਰਿੰਸੀਪਲ) ਨੂੰ ਵਾਪਸ ਕੀਤਾ ਜਾਣਾ ਚਾਹੀਦਾ ਹੈ (ਪਰਿਪੱਕਤਾ ਦੀ ਮਿਤੀ)। ਵਿਆਜ ਦਰ, ਜਿਸਨੂੰ ਕਹਿੰਦੇ ਹਨਕੂਪਨ ਦਰ ਜਾਂ ਭੁਗਤਾਨ, ਉਹ ਵਾਪਸੀ ਹੈ ਜੋ ਬਾਂਡਧਾਰਕ ਜਾਰੀਕਰਤਾ ਨੂੰ ਆਪਣੇ ਫੰਡ ਉਧਾਰ ਦੇਣ ਲਈ ਕਮਾਉਂਦੇ ਹਨ।

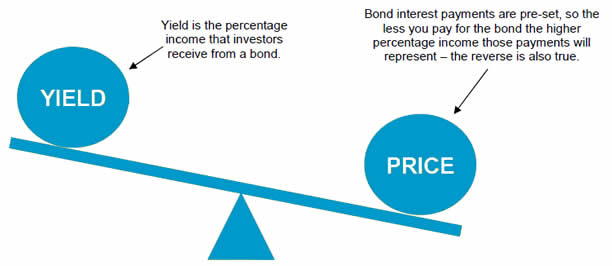

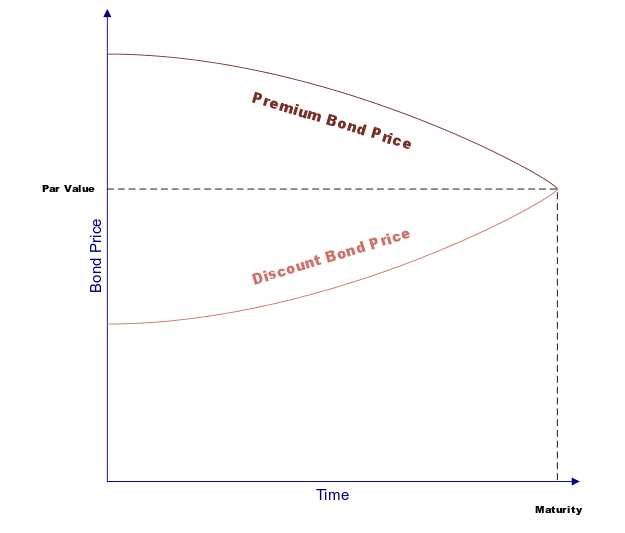

ਇੱਕ ਬਾਂਡ ਦੀ ਜਾਰੀ ਕਰਨ ਦੀ ਕੀਮਤ ਆਮ ਤੌਰ 'ਤੇ ਨਿਰਧਾਰਤ ਕੀਤੀ ਜਾਂਦੀ ਹੈਦੁਆਰਾ 'ਤੇ, ਆਮ ਤੌਰ 'ਤੇ ਰੁ. 100 ਜਾਂ ਰੁ. 1,000 ਅੰਕਿਤ ਮੁੱਲ ਪ੍ਰਤੀ ਵਿਅਕਤੀਗਤ ਬਾਂਡ. ਅਸਲਬਜ਼ਾਰ ਇੱਕ ਬਾਂਡ ਦੀ ਕੀਮਤ ਕਈ ਕਾਰਕਾਂ 'ਤੇ ਨਿਰਭਰ ਕਰਦੀ ਹੈ ਜਿਸ ਵਿੱਚ ਜਾਰੀਕਰਤਾ ਦੀ ਕ੍ਰੈਡਿਟ ਗੁਣਵੱਤਾ, ਮਿਆਦ ਪੁੱਗਣ ਤੱਕ ਦੇ ਸਮੇਂ ਦੀ ਲੰਬਾਈ, ਅਤੇ ਉਸ ਸਮੇਂ ਦੇ ਆਮ ਵਿਆਜ ਦਰ ਵਾਤਾਵਰਣ ਦੀ ਤੁਲਨਾ ਵਿੱਚ ਕੂਪਨ ਦਰ ਸ਼ਾਮਲ ਹੈ।

ਬਾਂਡ ਦੀਆਂ ਵਿਸ਼ੇਸ਼ਤਾਵਾਂ

ਜ਼ਿਆਦਾਤਰ ਬਾਂਡ ਕੁਝ ਆਮ ਬੁਨਿਆਦੀ ਵਿਸ਼ੇਸ਼ਤਾਵਾਂ ਨੂੰ ਸਾਂਝਾ ਕਰਦੇ ਹਨ ਜਿਸ ਵਿੱਚ ਸ਼ਾਮਲ ਹਨ:

- ਫੇਸ ਵੈਲਯੂ ਉਹ ਰਕਮ ਹੈ ਜੋ ਬਾਂਡ ਦੀ ਮਿਆਦ ਪੂਰੀ ਹੋਣ 'ਤੇ ਹੋਵੇਗੀ, ਅਤੇ ਇਹ ਉਹ ਹਵਾਲਾ ਰਕਮ ਵੀ ਹੈ ਜੋ ਬਾਂਡ ਜਾਰੀਕਰਤਾ ਵਿਆਜ ਭੁਗਤਾਨਾਂ ਦੀ ਗਣਨਾ ਕਰਨ ਵੇਲੇ ਵਰਤਦਾ ਹੈ। ਉਦਾਹਰਨ ਲਈ, ਕਹੋ ਕਿ ਇੱਕ ਨਿਵੇਸ਼ਕ ਇੱਕ 'ਤੇ ਇੱਕ ਬਾਂਡ ਖਰੀਦਦਾ ਹੈਪ੍ਰੀਮੀਅਮ ਰੁ. 1,090 ਅਤੇ ਕੋਈ ਹੋਰ ਉਸੇ ਬਾਂਡ ਨੂੰ ਏ 'ਤੇ ਖਰੀਦਦਾ ਹੈਛੋਟ ਰੁ. 980. ਜਦੋਂ ਬਾਂਡ ਪੂਰਾ ਹੋ ਜਾਂਦਾ ਹੈ, ਤਾਂ ਦੋਵੇਂ ਨਿਵੇਸ਼ਕ ਰੁਪਏ ਪ੍ਰਾਪਤ ਕਰਨਗੇ। ਬਾਂਡ ਦਾ 1,000 ਚਿਹਰਾ ਮੁੱਲ।

- ਕੂਪਨ ਦਰ ਵਿਆਜ ਦੀ ਦਰ ਹੈ ਜੋ ਬਾਂਡ ਜਾਰੀਕਰਤਾ ਬਾਂਡ ਦੇ ਫੇਸ ਵੈਲਯੂ 'ਤੇ ਅਦਾ ਕਰੇਗਾ, ਪ੍ਰਤੀਸ਼ਤ ਵਜੋਂ ਦਰਸਾਈ ਗਈ ਹੈ। ਉਦਾਹਰਨ ਲਈ, ਇੱਕ 5% ਕੂਪਨ ਦਰ ਦਾ ਮਤਲਬ ਹੈ ਕਿ ਬਾਂਡਧਾਰਕਾਂ ਨੂੰ 5% x ਰੁਪਏ ਪ੍ਰਾਪਤ ਹੋਣਗੇ। 1000 ਚਿਹਰਾ ਮੁੱਲ = ਰੁਪਏ 50 ਹਰ ਸਾਲ.

- ਕੂਪਨ ਤਾਰੀਖਾਂ ਉਹ ਤਾਰੀਖਾਂ ਹਨ ਜਿਨ੍ਹਾਂ 'ਤੇ ਬਾਂਡ ਜਾਰੀਕਰਤਾ ਵਿਆਜ ਦਾ ਭੁਗਤਾਨ ਕਰੇਗਾ। ਆਮ ਅੰਤਰਾਲ ਸਾਲਾਨਾ ਜਾਂ ਅਰਧ-ਸਾਲਾਨਾ ਕੂਪਨ ਭੁਗਤਾਨ ਹੁੰਦੇ ਹਨ।

- ਪਰਿਪੱਕਤਾ ਦੀ ਮਿਤੀ ਉਹ ਮਿਤੀ ਹੁੰਦੀ ਹੈ ਜਿਸ 'ਤੇ ਬਾਂਡ ਪਰਿਪੱਕ ਹੋਵੇਗਾ ਅਤੇ ਬਾਂਡ ਜਾਰੀਕਰਤਾ ਬਾਂਡ ਧਾਰਕ ਨੂੰ ਬਾਂਡ ਦੇ ਫੇਸ ਵੈਲਯੂ ਦਾ ਭੁਗਤਾਨ ਕਰੇਗਾ।

- ਇਸ਼ੂ ਕੀਮਤ ਉਹ ਕੀਮਤ ਹੁੰਦੀ ਹੈ ਜਿਸ 'ਤੇ ਬਾਂਡ ਜਾਰੀਕਰਤਾ ਅਸਲ ਵਿੱਚ ਬਾਂਡ ਵੇਚਦਾ ਹੈ।

ਇੱਕ ਬਾਂਡ ਦੀਆਂ ਦੋ ਵਿਸ਼ੇਸ਼ਤਾਵਾਂ - ਕ੍ਰੈਡਿਟ ਗੁਣਵੱਤਾ ਅਤੇ ਮਿਆਦ - ਇੱਕ ਬਾਂਡ ਦੀ ਵਿਆਜ ਦਰ ਦੇ ਪ੍ਰਮੁੱਖ ਨਿਰਧਾਰਕ ਹਨ। ਜਾਰੀਕਰਤਾ ਨੂੰ ਇੱਕ ਗਰੀਬ ਕ੍ਰੈਡਿਟ ਰੇਟਿੰਗ ਹੈ, ਜੇ, ਦਾ ਖਤਰਾਡਿਫਾਲਟ ਵੱਧ ਹੈ ਅਤੇ ਇਹ ਬਾਂਡ ਇੱਕ ਛੋਟ ਦਾ ਵਪਾਰ ਕਰਨਗੇ। ਇਸ ਦੇ ਨਾਲ, ਇੱਕ ਉੱਚ ਦੇ ਨਾਲ ਬਾਂਡਡਿਫੌਲਟ ਜੋਖਮ, ਜਿਵੇਂ ਕਿ ਜੰਕ ਬਾਂਡ, ਸਥਿਰ ਬਾਂਡਾਂ ਨਾਲੋਂ ਉੱਚੀਆਂ ਵਿਆਜ ਦਰਾਂ ਹਨ, ਜਿਵੇਂ ਕਿ ਸਰਕਾਰੀ ਬਾਂਡ।

ਕ੍ਰੈਡਿਟ ਰੇਟਿੰਗਾਂ ਦੀ ਗਣਨਾ ਕੀਤੀ ਜਾਂਦੀ ਹੈ ਅਤੇ ਕ੍ਰੈਡਿਟ ਦੁਆਰਾ ਜਾਰੀ ਕੀਤੀ ਜਾਂਦੀ ਹੈਰੇਟਿੰਗ ਏਜੰਸੀਆਂ. ਬਾਂਡ ਦੀ ਮਿਆਦ ਪੂਰੀ ਹੋ ਸਕਦੀ ਹੈਰੇਂਜ ਇੱਕ ਦਿਨ ਜਾਂ ਘੱਟ ਤੋਂ 30 ਸਾਲ ਤੋਂ ਵੱਧ ਤੱਕ। ਬਾਂਡ ਦੀ ਪਰਿਪੱਕਤਾ, ਜਾਂ ਮਿਆਦ ਜਿੰਨੀ ਲੰਬੀ ਹੋਵੇਗੀ, ਮਾੜੇ ਪ੍ਰਭਾਵਾਂ ਦੀ ਸੰਭਾਵਨਾ ਵੱਧ ਹੋਵੇਗੀ। ਲੰਬੇ ਸਮੇਂ ਵਾਲੇ ਬਾਂਡ ਵੀ ਘੱਟ ਹੁੰਦੇ ਹਨਤਰਲਤਾ. ਇਹਨਾਂ ਵਿਸ਼ੇਸ਼ਤਾਵਾਂ ਦੇ ਕਾਰਨ, ਮਿਆਦ ਪੂਰੀ ਹੋਣ ਲਈ ਲੰਬੇ ਸਮੇਂ ਵਾਲੇ ਬਾਂਡ ਆਮ ਤੌਰ 'ਤੇ ਉੱਚ ਵਿਆਜ ਦਰ ਦਾ ਹੁਕਮ ਦਿੰਦੇ ਹਨ।

ਬਾਂਡ ਪੋਰਟਫੋਲੀਓ ਦੇ ਜੋਖਮ 'ਤੇ ਵਿਚਾਰ ਕਰਦੇ ਸਮੇਂ, ਨਿਵੇਸ਼ਕ ਆਮ ਤੌਰ 'ਤੇ ਮਿਆਦ (ਵਿਆਜ ਦਰਾਂ ਵਿੱਚ ਤਬਦੀਲੀਆਂ ਲਈ ਕੀਮਤ ਸੰਵੇਦਨਸ਼ੀਲਤਾ) ਅਤੇ ਉਲਝਣ (ਅਵਧੀ ਦੀ ਵਕਰਤਾ) 'ਤੇ ਵਿਚਾਰ ਕਰਦੇ ਹਨ।

ਬਾਂਡ ਜਾਰੀ ਕਰਨ ਵਾਲੇ

ਬਾਂਡ ਦੀਆਂ ਤਿੰਨ ਮੁੱਖ ਸ਼੍ਰੇਣੀਆਂ ਹਨ।

- ਕਾਰਪੋਰੇਟ ਬਾਂਡ ਕੰਪਨੀਆਂ ਦੁਆਰਾ ਜਾਰੀ ਕੀਤੇ ਜਾਂਦੇ ਹਨ।

- ਮਿਉਂਸਪਲ ਬਾਂਡ ਰਾਜਾਂ ਅਤੇ ਨਗਰਪਾਲਿਕਾਵਾਂ ਦੁਆਰਾ ਜਾਰੀ ਕੀਤੇ ਜਾਂਦੇ ਹਨ। ਮਿਉਂਸਪਲ ਬਾਂਡ ਉਹਨਾਂ ਨਗਰ ਪਾਲਿਕਾਵਾਂ ਦੇ ਨਿਵਾਸੀਆਂ ਲਈ ਟੈਕਸ-ਮੁਕਤ ਕੂਪਨ ਆਮਦਨ ਦੀ ਪੇਸ਼ਕਸ਼ ਕਰ ਸਕਦੇ ਹਨ।

- ਖਜ਼ਾਨਾ/ਸਰਕਾਰੀ ਬਾਂਡ (1-10 ਸਾਲ ਦੀ ਪਰਿਪੱਕਤਾ) ਅਤੇ ਬਿੱਲਾਂ (ਪਰਿਪੱਕਤਾ ਤੋਂ ਇੱਕ ਸਾਲ ਤੋਂ ਘੱਟ) ਨੂੰ ਸਮੂਹਿਕ ਤੌਰ 'ਤੇ ਸਿਰਫ਼ ਖਜ਼ਾਨਾ ਜਾਂ ਸਰਕਾਰੀ ਬਾਂਡ ਕਿਹਾ ਜਾਂਦਾ ਹੈ।

ਬਾਂਡ ਦੀਆਂ ਕਿਸਮਾਂ

- ਜ਼ੀਰੋ-ਕੂਪਨ ਬਾਂਡ ਨਿਯਮਤ ਕੂਪਨ ਭੁਗਤਾਨਾਂ ਦਾ ਭੁਗਤਾਨ ਨਹੀਂ ਕਰਦੇ ਹਨ, ਅਤੇ ਇਸਦੀ ਬਜਾਏ ਛੂਟ 'ਤੇ ਜਾਰੀ ਕੀਤੇ ਜਾਂਦੇ ਹਨ ਅਤੇ ਉਹਨਾਂ ਦੀ ਮਾਰਕੀਟ ਕੀਮਤ ਅੰਤ ਵਿੱਚ ਮਿਆਦ ਪੂਰੀ ਹੋਣ 'ਤੇ ਮੁੱਲ ਵਿੱਚ ਬਦਲ ਜਾਂਦੀ ਹੈ। ਜ਼ੀਰੋ-ਕੂਪਨ ਬਾਂਡ ਲਈ ਵੇਚੀ ਜਾਣ ਵਾਲੀ ਛੂਟ ਇੱਕ ਸਮਾਨ ਕੂਪਨ ਬਾਂਡ ਦੀ ਪੈਦਾਵਾਰ ਦੇ ਬਰਾਬਰ ਹੋਵੇਗੀ।

- ਪਰਿਵਰਤਨਸ਼ੀਲ ਬਾਂਡ ਇੱਕ ਏਮਬੇਡਡ ਨਾਲ ਕਰਜ਼ੇ ਦੇ ਯੰਤਰ ਹੁੰਦੇ ਹਨਕਾਲ ਵਿਕਲਪ ਜੋ ਬਾਂਡਧਾਰਕਾਂ ਨੂੰ ਕਿਸੇ ਸਮੇਂ ਆਪਣੇ ਕਰਜ਼ੇ ਨੂੰ ਸਟਾਕ (ਇਕਵਿਟੀ) ਵਿੱਚ ਬਦਲਣ ਦੀ ਆਗਿਆ ਦਿੰਦਾ ਹੈ ਜੇਕਰ ਸ਼ੇਅਰ ਦੀ ਕੀਮਤ ਅਜਿਹੇ ਰੂਪਾਂਤਰਣ ਨੂੰ ਆਕਰਸ਼ਕ ਬਣਾਉਣ ਲਈ ਉੱਚ ਪੱਧਰ ਤੱਕ ਵੱਧ ਜਾਂਦੀ ਹੈ।

- ਕੁਝ ਕਾਰਪੋਰੇਟ ਬਾਂਡ ਕਾਲ ਕਰਨ ਯੋਗ ਹੁੰਦੇ ਹਨ, ਮਤਲਬ ਕਿ ਜਾਰੀਕਰਤਾ ਕਰ ਸਕਦਾ ਹੈਕਾਲ ਕਰੋ ਜੇਕਰ ਵਿਆਜ ਦਰਾਂ ਕਾਫ਼ੀ ਘਟਦੀਆਂ ਹਨ ਤਾਂ ਕਰਜ਼ਦਾਰਾਂ ਤੋਂ ਬਾਂਡ ਵਾਪਸ ਕਰੋ। ਇਹ ਬਾਂਡ ਆਮ ਤੌਰ 'ਤੇ ਬੁਲਾਏ ਜਾਣ ਦੇ ਜੋਖਮ ਦੇ ਕਾਰਨ ਅਤੇ ਬਾਂਡ ਮਾਰਕੀਟ ਵਿੱਚ ਉਹਨਾਂ ਦੀ ਅਨੁਸਾਰੀ ਕਮੀ ਦੇ ਕਾਰਨ ਗੈਰ-ਕਾਲਯੋਗ ਕਰਜ਼ੇ ਦੇ ਪ੍ਰੀਮੀਅਮ 'ਤੇ ਵਪਾਰ ਕਰਦੇ ਹਨ। ਹੋਰ ਬਾਂਡ ਰੱਖਣ ਯੋਗ ਹਨ, ਮਤਲਬ ਕਿ ਜੇਕਰ ਵਿਆਜ ਦਰਾਂ ਕਾਫ਼ੀ ਵਧਦੀਆਂ ਹਨ ਤਾਂ ਲੈਣਦਾਰ ਬਾਂਡ ਨੂੰ ਜਾਰੀਕਰਤਾ ਨੂੰ ਵਾਪਸ ਪਾ ਸਕਦੇ ਹਨ। ਅੱਜ ਦੀ ਮਾਰਕੀਟ ਵਿੱਚ ਜ਼ਿਆਦਾਤਰ ਕਾਰਪੋਰੇਟ ਬਾਂਡ ਅਖੌਤੀ ਬੁਲੇਟ ਬਾਂਡ ਹਨ, ਜਿਨ੍ਹਾਂ ਵਿੱਚ ਕੋਈ ਏਮਬੇਡਡ ਵਿਕਲਪ ਨਹੀਂ ਹਨ ਅਤੇ ਇੱਕ ਫੇਸ ਵੈਲਯੂ ਨਹੀਂ ਹੈ ਜੋ ਕਿ ਮਿਆਦ ਪੂਰੀ ਹੋਣ ਦੀ ਮਿਤੀ 'ਤੇ ਤੁਰੰਤ ਭੁਗਤਾਨ ਕੀਤਾ ਜਾਂਦਾ ਹੈ।

Talk to our investment specialist

ਬਾਂਡ ਕੈਲਕੁਲੇਟਰ

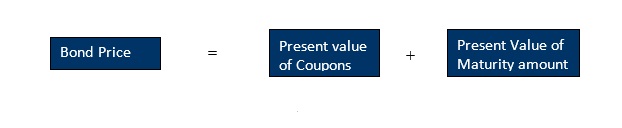

ਬਾਂਡ ਲਾਜ਼ਮੀ ਤੌਰ 'ਤੇ ਕੂਪਨ ਭੁਗਤਾਨਾਂ (ਵਿਆਜ) ਦੀ ਇੱਕ ਲੜੀ ਅਤੇ ਅੰਤਮ ਪਰਿਪੱਕਤਾ ਰਕਮ ਦੀ ਇੱਕ ਰਚਨਾ ਹੈ। ਇਸ ਲਈ ਬਾਂਡ ਦੀ ਕੀਮਤ ਦਾ ਜੋੜ ਹੈ:

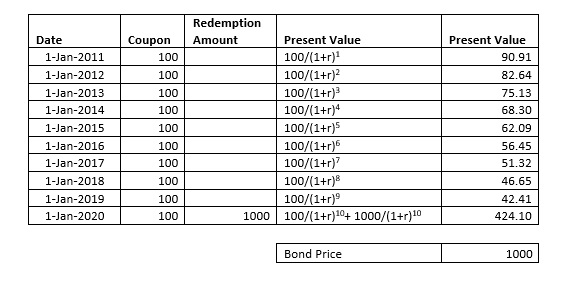

ਤਾਂ ਅਸੀਂ ਬਾਂਡ ਦੀ ਕੀਮਤ ਦੀ ਗਣਨਾ ਕਿਵੇਂ ਕਰੀਏ? ਇਹ ਇੰਨਾ ਗੁੰਝਲਦਾਰ ਨਹੀਂ ਹੈ ਜਿੰਨਾ ਇਹ ਦਿਖਾਈ ਦਿੰਦਾ ਹੈ.

ਚਲੋ ਮਿਸ਼ਰਿਤ ਵਿਆਜ ਲਈ ਫਾਰਮੂਲਾ ਲੈਂਦੇ ਹਾਂ:

ਰਕਮ = ਪ੍ਰਿੰਸੀਪਲ (1 + r/100)t

r = % ਵਿੱਚ ਵਿਆਜ ਦਰ

t = ਸਾਲਾਂ ਵਿੱਚ ਸਮਾਂ

ਜਾਂ ਪ੍ਰਿੰਸੀਪਲ = ਰਕਮ / (1 + r/100)t

ਹੁਣ ਹਰ ਸਾਲ ਭੁਗਤਾਨ ਕੀਤੇ ਕੂਪਨ ਨੂੰ ਛੂਟ ਦੇਣ ਲਈ ਇਸ ਨੂੰ ਲਾਗੂ ਕਰਨਾ ਅਤੇਛੁਟਕਾਰਾ ਸਾਡੇ ਕੋਲ ਹੇਠ ਲਿਖੀ ਸਾਰਣੀ ਹੈ:

ਛੂਟ ਦਰ ਨੂੰ 10% 'ਤੇ ਸੈੱਟ ਕਰਨਾ (ਇਹ ਵਰਤਮਾਨ ਵਿੱਚ ਪ੍ਰਚਲਿਤ ਦਰ ਹੋਵੇਗੀ ਕਿਉਂਕਿ ਜਾਰੀਕਰਤਾ ਇਸ ਸਮੇਂ ਫੰਡ ਇਕੱਠਾ ਕਰ ਰਿਹਾ ਹੈ)। ਗਣਨਾ ਦੇ ਅਨੁਸਾਰ ਬਾਂਡ ਦੀ ਕੀਮਤ ਰੁਪਏ ਹੈ। 1000 (ਜਿਵੇਂ ਅਸੀਂ ਇਸਦੇ ਲਈ ਭੁਗਤਾਨ ਕੀਤਾ ਹੈ)।

ਇਸ ਤਰ੍ਹਾਂ, ਇੱਕ ਬਾਂਡ ਖਰੀਦਣਾ ਇੱਕ ਕਰਜ਼ਾ ਦੇਣ ਵਰਗਾ ਹੈ ਅਤੇ ਤੁਸੀਂ ਇੱਕ ਦੀ ਉਮੀਦ ਕਰ ਸਕਦੇ ਹੋਪੱਕੀ ਤਨਖਾਹ ਪਰਿਪੱਕਤਾ ਦੇ ਸਮੇਂ ਤੱਕ ਵਾਪਸ ਜਾਓ। ਹਰ ਬਾਂਡ ਨੂੰ ਇਸਦੇ ਫੇਸ ਵੈਲਯੂ, ਮਿਆਦ ਪੂਰੀ ਹੋਣ ਦੀ ਮਿਆਦ, ਵਿਆਜ ਦਰ, ਅਤੇ ਜਾਰੀਕਰਤਾ ਦੁਆਰਾ ਦਰਸਾਇਆ ਜਾਂਦਾ ਹੈ। ਬਾਂਡ ਖਰੀਦਣਾ ਤੁਹਾਡੇ ਨਿਵੇਸ਼ ਪੋਰਟਫੋਲੀਓ ਨੂੰ ਵਿਭਿੰਨ ਬਣਾਉਂਦਾ ਹੈ।

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।

So nice information about bonds,in marathi,I like it