ਕੂਪਨ ਦਰ

ਇੱਕ ਕੂਪਨ ਦਰ ਕੀ ਹੈ?

ਇੱਕ ਕੂਪਨ ਦਰ ਇੱਕ ਨਿਸ਼ਚਿਤ- ਦੁਆਰਾ ਅਦਾ ਕੀਤੀ ਉਪਜ ਹੈਆਮਦਨ ਸੁਰੱਖਿਆ; aਸਥਿਰ ਆਮਦਨ ਸੁਰੱਖਿਆਦੀ ਕੂਪਨ ਦਰ ਸਿਰਫ਼ ਬਾਂਡ ਦੇ ਚਿਹਰੇ ਦੇ ਸਬੰਧ ਵਿੱਚ ਜਾਰੀਕਰਤਾ ਦੁਆਰਾ ਅਦਾ ਕੀਤੇ ਗਏ ਸਾਲਾਨਾ ਕੂਪਨ ਭੁਗਤਾਨ ਹਨ ਜਾਂਮੁੱਲ ਦੁਆਰਾ. ਕੂਪਨ ਦਰ ਬਾਂਡ ਨੂੰ ਜਾਰੀ ਕਰਨ ਦੀ ਮਿਤੀ 'ਤੇ ਅਦਾ ਕੀਤੀ ਗਈ ਉਪਜ ਹੈ। ਇਹ ਝਾੜ ਬਦਲਦਾ ਹੈ ਜਿਵੇਂ ਕਿ ਬਾਂਡ ਦਾ ਮੁੱਲ ਬਦਲਦਾ ਹੈ, ਇਸ ਤਰ੍ਹਾਂ ਬਾਂਡ ਨੂੰ ਮਿਲਦਾ ਹੈਪਰਿਪੱਕਤਾ ਲਈ ਉਪਜ.

ਕੂਪਨ ਦਰ ਦਾ ਵੇਰਵਾ

ਇੱਕ ਬਾਂਡ ਦੀ ਕੂਪਨ ਦਰ ਦੀ ਗਣਨਾ ਸੁਰੱਖਿਆ ਦੇ ਸਲਾਨਾ ਕੂਪਨ ਭੁਗਤਾਨਾਂ ਦੀ ਰਕਮ ਨੂੰ ਵੰਡ ਕੇ ਅਤੇ ਉਹਨਾਂ ਨੂੰ ਬਾਂਡ ਦੁਆਰਾ ਵੰਡ ਕੇ ਕੀਤੀ ਜਾ ਸਕਦੀ ਹੈ।ਦੁਆਰਾ ਮੁੱਲ. ਉਦਾਹਰਨ ਲਈ, ਇੱਕ ਬਾਂਡ ਜਾਰੀ ਕੀਤਾ ਗਿਆ ਹੈਅੰਕਿਤ ਮੁੱਲ ਰੁਪਏ ਦਾ 1,000 ਜੋ ਕਿ ਇੱਕ ਰੁਪਏ ਦਾ ਭੁਗਤਾਨ ਕਰਦਾ ਹੈ। 25 ਕੂਪਨ ਅਰਧ-ਸਾਲਾਨਾ ਵਿੱਚ 5% ਦੀ ਕੂਪਨ ਦਰ ਹੈ। ਬਾਕੀ ਸਭ ਨੂੰ ਬਰਾਬਰ ਸਮਝਿਆ,ਬਾਂਡ ਘੱਟ ਕੂਪਨ ਦਰਾਂ ਵਾਲੇ ਨਿਵੇਸ਼ਕਾਂ ਨਾਲੋਂ ਉੱਚ ਕੂਪਨ ਦਰਾਂ ਦੇ ਨਾਲ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਵਧੇਰੇ ਫਾਇਦੇਮੰਦ ਹੁੰਦੇ ਹਨ।

ਵਿਆਜ ਦਰ

ਕੂਪਨ ਦਰ ਉਹ ਵਿਆਜ ਦਰ ਹੈ ਜੋ ਕਿਸੇ ਬਾਂਡ 'ਤੇ ਜਾਰੀਕਰਤਾ ਦੁਆਰਾ ਸੁਰੱਖਿਆ ਦੀ ਮਿਆਦ ਲਈ ਅਦਾ ਕੀਤੀ ਜਾਂਦੀ ਹੈ। "ਕੂਪਨ" ਸ਼ਬਦ ਸਮੇਂ-ਸਮੇਂ 'ਤੇ ਵਿਆਜ ਭੁਗਤਾਨ ਸੰਗ੍ਰਹਿ ਲਈ ਅਸਲ ਕੂਪਨਾਂ ਦੀ ਇਤਿਹਾਸਕ ਵਰਤੋਂ ਤੋਂ ਲਿਆ ਗਿਆ ਹੈ। ਇੱਕ ਵਾਰ ਜਾਰੀ ਕਰਨ ਦੀ ਮਿਤੀ 'ਤੇ ਸੈੱਟ ਹੋਣ ਤੋਂ ਬਾਅਦ, ਇੱਕ ਬਾਂਡ ਦੀ ਕੂਪਨ ਦਰ ਵਿੱਚ ਕੋਈ ਬਦਲਾਅ ਨਹੀਂ ਹੁੰਦਾ ਹੈ, ਅਤੇ ਬਾਂਡ ਦੇ ਧਾਰਕਾਂ ਨੂੰ ਇੱਕ ਪੂਰਵ-ਨਿਰਧਾਰਤ ਸਮੇਂ ਦੀ ਬਾਰੰਬਾਰਤਾ 'ਤੇ ਨਿਸ਼ਚਿਤ ਵਿਆਜ ਭੁਗਤਾਨ ਪ੍ਰਾਪਤ ਹੁੰਦੇ ਹਨ। ਇੱਕ ਬਾਂਡ ਜਾਰੀਕਰਤਾ ਪ੍ਰਚਲਿਤ ਦੇ ਆਧਾਰ 'ਤੇ ਕੂਪਨ ਦਰ 'ਤੇ ਫੈਸਲਾ ਕਰਦਾ ਹੈਬਜ਼ਾਰ ਵਿਆਜ ਦਰਾਂ, ਹੋਰਾਂ ਦੇ ਵਿੱਚ, ਜਾਰੀ ਕਰਨ ਦੇ ਸਮੇਂ। ਸਮੇਂ ਦੇ ਨਾਲ ਬਜ਼ਾਰ ਦੀਆਂ ਵਿਆਜ ਦਰਾਂ ਬਦਲਦੀਆਂ ਹਨ, ਅਤੇ ਜਿਵੇਂ ਕਿ ਉਹ ਬਾਂਡ ਦੀ ਕੂਪਨ ਦਰ ਨਾਲੋਂ ਉੱਚ ਜਾਂ ਘੱਟ ਜਾਂਦੀਆਂ ਹਨ, ਬਾਂਡ ਦਾ ਮੁੱਲ ਕ੍ਰਮਵਾਰ ਵਧਦਾ ਜਾਂ ਘਟਦਾ ਹੈ।

Talk to our investment specialist

ਮਾਰਕੀਟ ਰੇਟ

ਬਜ਼ਾਰ ਦੀਆਂ ਵਿਆਜ ਦਰਾਂ ਨੂੰ ਬਦਲਣਾ ਬਾਂਡ ਨਿਵੇਸ਼ ਦੇ ਨਤੀਜਿਆਂ ਨੂੰ ਪ੍ਰਭਾਵਿਤ ਕਰਦਾ ਹੈ। ਕਿਉਂਕਿ ਇੱਕ ਬਾਂਡ ਦੀ ਕੂਪਨ ਦਰ ਬਾਂਡ ਦੀ ਮਿਆਦ ਪੂਰੀ ਹੋਣ ਦੇ ਦੌਰਾਨ ਨਿਸ਼ਚਿਤ ਕੀਤੀ ਜਾਂਦੀ ਹੈ, ਇੱਕ ਬਾਂਡਧਾਰਕ ਤੁਲਨਾਤਮਕ ਤੌਰ 'ਤੇ ਘੱਟ ਵਿਆਜ ਭੁਗਤਾਨ ਪ੍ਰਾਪਤ ਕਰਨ ਵਿੱਚ ਫਸਿਆ ਹੋਇਆ ਹੈ ਜਦੋਂ ਮਾਰਕੀਟਭੇਟਾ ਇੱਕ ਉੱਚ ਵਿਆਜ ਦਰ. ਇੱਕ ਬਰਾਬਰ ਦਾ ਅਣਚਾਹੇ ਵਿਕਲਪ ਨੁਕਸਾਨ 'ਤੇ ਇਸਦੇ ਫੇਸ ਵੈਲਯੂ ਤੋਂ ਘੱਟ ਲਈ ਬਾਂਡ ਨੂੰ ਵੇਚ ਰਿਹਾ ਹੈ। ਜੇਕਰ ਬਜ਼ਾਰ ਦੀ ਦਰ ਇੱਕ ਬਾਂਡ ਦੀ ਕੂਪਨ ਦਰ ਨਾਲੋਂ ਘੱਟ ਹੋ ਜਾਂਦੀ ਹੈ, ਤਾਂ ਬਾਂਡ ਨੂੰ ਰੱਖਣਾ ਫਾਇਦੇਮੰਦ ਹੁੰਦਾ ਹੈ, ਕਿਉਂਕਿ ਦੂਜੇ ਨਿਵੇਸ਼ਕ ਬਾਂਡ ਦੀ ਤੁਲਨਾਤਮਕ ਤੌਰ 'ਤੇ ਉੱਚ ਕੂਪਨ ਦਰ ਲਈ ਫੇਸ ਵੈਲਯੂ ਤੋਂ ਵੱਧ ਭੁਗਤਾਨ ਕਰਨਾ ਚਾਹ ਸਕਦੇ ਹਨ। ਇਸ ਤਰ੍ਹਾਂ, ਉੱਚ ਕੂਪਨ ਦਰਾਂ ਵਾਲੇ ਬਾਂਡ ਪ੍ਰਦਾਨ ਕਰਦੇ ਹਨ aਸੁਰੱਖਿਆ ਦਾ ਮਾਰਜਿਨ ਵਧਦੀ ਮਾਰਕੀਟ ਵਿਆਜ ਦਰਾਂ ਦੇ ਵਿਰੁੱਧ.

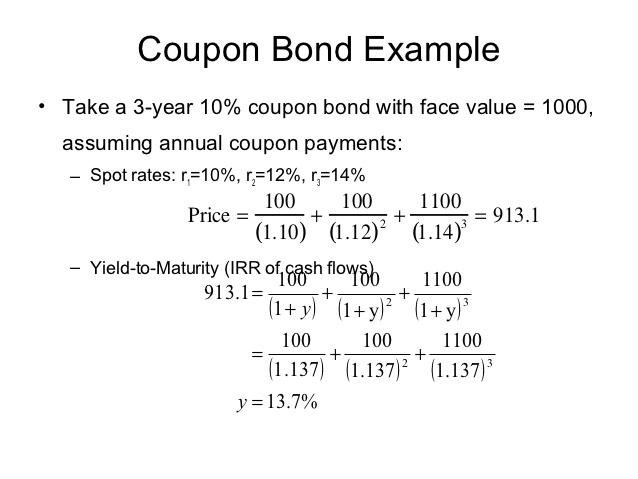

ਪਰਿਪੱਕਤਾ ਲਈ ਉਪਜ

ਜਦੋਂ ਨਿਵੇਸ਼ਕ ਸ਼ੁਰੂਆਤੀ ਤੌਰ 'ਤੇ ਫੇਸ ਵੈਲਯੂ 'ਤੇ ਬਾਂਡ ਖਰੀਦਦੇ ਹਨ ਅਤੇ ਫਿਰ ਬਾਂਡ ਨੂੰ ਮਿਆਦ ਪੂਰੀ ਹੋਣ ਤੱਕ ਰੱਖਦੇ ਹਨ, ਤਾਂ ਉਹ ਬਾਂਡ 'ਤੇ ਜੋ ਵਿਆਜ ਕਮਾਉਂਦੇ ਹਨ ਉਹ ਜਾਰੀ ਕਰਨ ਵੇਲੇ ਨਿਰਧਾਰਤ ਕੂਪਨ ਦਰ 'ਤੇ ਅਧਾਰਤ ਹੁੰਦਾ ਹੈ। ਸੈਕੰਡਰੀ ਬਜ਼ਾਰ 'ਤੇ ਬਾਂਡ ਹਾਸਲ ਕਰਨ ਵਾਲੇ ਨਿਵੇਸ਼ਕਾਂ ਲਈ, ਉਹਨਾਂ ਦੁਆਰਾ ਅਦਾ ਕੀਤੀਆਂ ਕੀਮਤਾਂ ਦੇ ਆਧਾਰ 'ਤੇ, ਬਾਂਡ ਦੇ ਵਿਆਜ ਭੁਗਤਾਨਾਂ ਤੋਂ ਪ੍ਰਾਪਤ ਕੀਤੀ ਵਾਪਸੀ ਬਾਂਡ ਦੀ ਕੂਪਨ ਦਰ ਤੋਂ ਵੱਧ ਜਾਂ ਘੱਟ ਹੋ ਸਕਦੀ ਹੈ। ਇਹ ਪ੍ਰਭਾਵੀ ਵਾਪਸੀ ਹੈ ਜਿਸ ਨੂੰ ਪਰਿਪੱਕਤਾ ਤੱਕ ਉਪਜ ਕਿਹਾ ਜਾਂਦਾ ਹੈ। ਉਦਾਹਰਨ ਲਈ, ਰੁਪਏ ਦੇ ਬਰਾਬਰ ਮੁੱਲ ਵਾਲਾ ਬਾਂਡ। 100 ਪਰ ਰੁਪਏ 'ਤੇ ਵਪਾਰ ਕੀਤਾ. 90 ਖਰੀਦਦਾਰ ਨੂੰ ਕੂਪਨ ਦਰ ਤੋਂ ਵੱਧ ਮਿਆਦ ਪੂਰੀ ਹੋਣ 'ਤੇ ਉਪਜ ਦਿੰਦਾ ਹੈ। ਇਸਦੇ ਉਲਟ, ਰੁਪਏ ਦੇ ਬਰਾਬਰ ਮੁੱਲ ਵਾਲਾ ਇੱਕ ਬਾਂਡ। 100 ਪਰ ਰੁਪਏ 'ਤੇ ਵਪਾਰ ਕੀਤਾ. 110 ਖਰੀਦਦਾਰ ਨੂੰ ਕੂਪਨ ਦਰ ਤੋਂ ਘੱਟ ਮਿਆਦ ਪੂਰੀ ਹੋਣ 'ਤੇ ਉਪਜ ਦਿੰਦਾ ਹੈ।

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।