ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು 6 ಅತ್ಯುತ್ತಮ ಮಾರ್ಗಗಳು

ಹೂಡಿಕೆ ಮಾಡುವುದು ಹೇಗೆ? ಹೊಸ ಜೇನುನೊಣವು ಕೇಳುವ ಸಾಮಾನ್ಯ ಪ್ರಶ್ನೆ ಇದು. ಆದರೆ, ಮೊದಲ ಸ್ಥಾನದಲ್ಲಿ, ಯಾವುದಾದರೂ ಇದೆಯೇಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ಉತ್ತಮ ಮಾರ್ಗ? ಹೌದು, ಆದರ್ಶ ಮಾರ್ಗವು ವ್ಯಕ್ತಿಯಿಂದ ವ್ಯಕ್ತಿಗೆ ಬದಲಾಗುತ್ತದೆ. ಇದು ಅಧಿಕಾರಾವಧಿ, ಅಪಾಯದ ಹಸಿವು, ದ್ರವ್ಯತೆ ಮತ್ತು ತೆರಿಗೆಯಂತಹ ನಿಯತಾಂಕಗಳನ್ನು ಆಧರಿಸಿದೆ. ಭಾರತದಲ್ಲಿ ಹಲವಾರು ಹೆಚ್ಚಿನ ಆದಾಯದ ಹೂಡಿಕೆಯ ಆಯ್ಕೆಗಳಿವೆ, ಆದಾಗ್ಯೂ, ನಿಮ್ಮ ಆದಾಯದ ಮೂಲವನ್ನು ಅವಲಂಬಿಸಿ ಆಯ್ಕೆಗಳನ್ನು ಚೆನ್ನಾಗಿ ಅರ್ಥಮಾಡಿಕೊಳ್ಳುವುದು ಅತ್ಯಗತ್ಯ.

1. ತೆರಿಗೆ ವಿಧಿಸಬಹುದಾದ ಆದಾಯವನ್ನು ನಿರ್ಧರಿಸಿ

ನಿಮ್ಮ ಆದಾಯ 4 ಲಕ್ಷ ಎಂದು ಒಂದು ಉದಾಹರಣೆಯನ್ನು ತೆಗೆದುಕೊಳ್ಳೋಣ, ಹಾಗಾದರೆ ನಿಮ್ಮ ತೆರಿಗೆ ಬ್ರಾಕೆಟ್ ಹೇಗಿರುತ್ತದೆ.

| ವಾರ್ಷಿಕ ಆದಾಯ ಶ್ರೇಣಿ | ಅಸ್ತಿತ್ವದಲ್ಲಿರುವ ತೆರಿಗೆ ದರ (2019-20) | ಹೊಸ ತೆರಿಗೆ ದರ (2021-22) |

|---|---|---|

| INR 2,50 ವರೆಗೆ,000 | ವಿನಾಯಿತಿ | ವಿನಾಯಿತಿ |

| INR 2,50,000 ರಿಂದ 5,00,000 | 5% | 5% |

| INR 5,00,000 ರಿಂದ 7,50,000 | 20% | 10% |

| INR 7,50,000 ರಿಂದ 10,00,000 | 20% | 15% |

| INR 10,00,000 ರಿಂದ 12,50,000 | 30% | 20% |

| INR 12,50,000 ರಿಂದ 15,00,000 | 30% | 25% |

| INR 15,00,000 ಕ್ಕಿಂತ ಹೆಚ್ಚು | 30% | 30% |

ನಾವು ತೆರಿಗೆಗೆ ಒಳಪಡುವ ಆದಾಯವನ್ನು ನಿರ್ಧರಿಸಿರುವುದರಿಂದ, ನಾವು ಸಂಬಂಧಿತ ಆದಾಯವನ್ನು ಮಾಡುತ್ತೇವೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಬೇಕುತೆರಿಗೆ ಉಳಿತಾಯ ಹೂಡಿಕೆಗಳು (ವಿವಿಧ ವಿಭಾಗಗಳ ಪ್ರಕಾರಆದಾಯ ತೆರಿಗೆ ಕಾರ್ಯ,ವಿಭಾಗ 80 ಸಿ, 80D ಇತ್ಯಾದಿ). ನಂತಹ ಹಲವಾರು ಆಯ್ಕೆಗಳಿಂದ ಒಬ್ಬರು ಆಯ್ಕೆ ಮಾಡಬಹುದುELSS,ಆರೋಗ್ಯ ವಿಮೆ,ಯುಲಿಪ್, ಇತ್ಯಾದಿ. ಇವೆಲ್ಲವೂ ದೀರ್ಘಾವಧಿಯ ಹೂಡಿಕೆಗಳು ಮತ್ತು ಎಚ್ಚರಿಕೆಯಿಂದ ಪರಿಗಣಿಸಿದ ನಂತರ ಆಯ್ಕೆ ಮಾಡಬೇಕು. ELSS (ಇಕ್ವಿಟಿ ಲಿಂಕ್ಡ್ ಸೇವಿಂಗ್ಸ್ ಸ್ಕೀಮ್ ಎಂದೂ ಕರೆಯುತ್ತಾರೆ) 3 ವರ್ಷಗಳ ತುಲನಾತ್ಮಕವಾಗಿ ಕಡಿಮೆ ಲಾಕ್-ಇನ್ ಅವಧಿಯ ಕಾರಣದಿಂದಾಗಿ ಹಾಟ್ ಫೇವರಿಟ್ ಆಗಿದೆ.

ಒಂದು ಹೋಲಿಕೆELSS ಮತ್ತು PPF (ಸಾರ್ವಜನಿಕ ಭವಿಷ್ಯ ನಿಧಿ) ಕೆಳಗಿದೆ:

Talk to our investment specialist

| PPF (ಸಾರ್ವಜನಿಕ ಭವಿಷ್ಯ ನಿಧಿ | ELSS (ಇಕ್ವಿಟಿ ಲಿಂಕ್ಡ್ ಉಳಿತಾಯ ಯೋಜನೆಗಳು) |

|---|---|

| ಭಾರತ ಸರ್ಕಾರದಿಂದ PPF ಸುರಕ್ಷಿತವಾಗಿದೆ | ELSS ಈಕ್ವಿಟಿಯಂತೆಯೇ, ಚಂಚಲತೆ ಮತ್ತು ಅಪಾಯದೊಂದಿಗೆ |

| ಸ್ಥಿರ ಆದಾಯ @ 7.60% p.a. | ನಿರೀಕ್ಷಿತ ಆದಾಯ: 12-17% p.a. |

| ತೆರಿಗೆ ವಿನಾಯಿತಿ: EEE (ವಿನಾಯತಿ, ವಿನಾಯಿತಿ, ವಿನಾಯಿತಿ) | ತೆರಿಗೆ ವಿನಾಯಿತಿ: EEE (ವಿನಾಯತಿ, ವಿನಾಯಿತಿ, ವಿನಾಯಿತಿ) |

| ಲಾಕ್-ಇನ್ ಅವಧಿ: 15 ವರ್ಷಗಳು | ಲಾಕ್-ಇನ್ ಅವಧಿ: 3 ವರ್ಷಗಳು |

| ಅಪಾಯವನ್ನು ವಿರೋಧಿಸುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಹೆಚ್ಚು ಸೂಕ್ತವಾಗಿದೆ | ಮಧ್ಯಮದಿಂದ ಹೆಚ್ಚಿನ ಅಪಾಯದ ಹಸಿವನ್ನು ಹೊಂದಿರುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಹೆಚ್ಚು ಸೂಕ್ತವಾಗಿದೆ |

| INR 1,50,000 ವರೆಗೆ ಠೇವಣಿ ಮಾಡಬಹುದು | ಠೇವಣಿ ಮಿತಿ ಇಲ್ಲ |

2022 ರಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಉತ್ತಮ ELSS

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Tata India Tax Savings Fund Growth ₹43.9158

↑ 0.59 ₹4,566 -3.3 -0.2 12.1 15.4 12.7 4.9 Bandhan Tax Advantage (ELSS) Fund Growth ₹149.667

↑ 1.65 ₹7,060 -4.3 -1.4 10.4 14.7 14.2 8 Aditya Birla Sun Life Tax Relief '96 Growth ₹58.61

↑ 0.64 ₹14,993 -5.4 -4.2 11.9 14.7 7.9 9.3 DSP Tax Saver Fund Growth ₹136.176

↑ 1.80 ₹17,223 -4.6 -1.3 9.5 18.7 15.3 7.5 HDFC Long Term Advantage Fund Growth ₹595.168

↑ 0.28 ₹1,318 1.2 15.4 35.5 20.6 17.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Tata India Tax Savings Fund Bandhan Tax Advantage (ELSS) Fund Aditya Birla Sun Life Tax Relief '96 DSP Tax Saver Fund HDFC Long Term Advantage Fund Point 1 Bottom quartile AUM (₹4,566 Cr). Lower mid AUM (₹7,060 Cr). Upper mid AUM (₹14,993 Cr). Highest AUM (₹17,223 Cr). Bottom quartile AUM (₹1,318 Cr). Point 2 Established history (11+ yrs). Established history (17+ yrs). Established history (18+ yrs). Established history (19+ yrs). Oldest track record among peers (25 yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 12.68% (bottom quartile). 5Y return: 14.22% (lower mid). 5Y return: 7.90% (bottom quartile). 5Y return: 15.31% (upper mid). 5Y return: 17.39% (top quartile). Point 6 3Y return: 15.42% (lower mid). 3Y return: 14.73% (bottom quartile). 3Y return: 14.73% (bottom quartile). 3Y return: 18.71% (upper mid). 3Y return: 20.64% (top quartile). Point 7 1Y return: 12.07% (upper mid). 1Y return: 10.36% (bottom quartile). 1Y return: 11.89% (lower mid). 1Y return: 9.49% (bottom quartile). 1Y return: 35.51% (top quartile). Point 8 Alpha: -0.76 (bottom quartile). Alpha: 0.34 (bottom quartile). Alpha: 3.77 (top quartile). Alpha: 1.75 (upper mid). Alpha: 1.75 (lower mid). Point 9 Sharpe: 0.14 (bottom quartile). Sharpe: 0.21 (bottom quartile). Sharpe: 0.50 (upper mid). Sharpe: 0.33 (lower mid). Sharpe: 2.27 (top quartile). Point 10 Information ratio: -0.35 (bottom quartile). Information ratio: -0.30 (lower mid). Information ratio: -0.43 (bottom quartile). Information ratio: 0.93 (top quartile). Information ratio: -0.15 (upper mid). Tata India Tax Savings Fund

Bandhan Tax Advantage (ELSS) Fund

Aditya Birla Sun Life Tax Relief '96

DSP Tax Saver Fund

HDFC Long Term Advantage Fund

2. ಮಾಸಿಕ ಹೂಡಿಕೆಯ ಮೊತ್ತವನ್ನು ನಿರ್ಧರಿಸಿ

ನೀವು ಹೂಡಿಕೆ ಮಾಡಬಹುದಾದ ನಿಮ್ಮ ಮಾಸಿಕ ಹೆಚ್ಚುವರಿವನ್ನು ನಿರ್ಧರಿಸುವುದು ಮುಂದಿನ ಹಂತವಾಗಿದೆ. ನಿಮ್ಮ ಟೇಕ್ ಹೋಮ್ ಸಂಬಳ ಮತ್ತು ವೆಚ್ಚಗಳನ್ನು ಗಣನೆಗೆ ತೆಗೆದುಕೊಂಡ ನಂತರ ಇದನ್ನು ನಿರ್ಧರಿಸಬೇಕು. ಆಕಸ್ಮಿಕ ಅಗತ್ಯತೆಗಳು ಅಥವಾ ತುರ್ತು ವೆಚ್ಚಗಳಿಗಾಗಿ ಒಬ್ಬರು ಸ್ವಲ್ಪ ಹಣವನ್ನು ಸಹ ಹೊಂದಿರಬೇಕು.

3. ಅಪಾಯದ ಮೌಲ್ಯಮಾಪನ

ಅಪಾಯದ ಮೌಲ್ಯಮಾಪನ ಒಂದು ಪ್ರಮುಖ ಹಂತವಾಗಿದೆ ಮತ್ತು ಒಬ್ಬರು ಅದನ್ನು ನಿರ್ಧರಿಸಬೇಕು. ಅಪಾಯವನ್ನು ತೆಗೆದುಕೊಳ್ಳುವ ಸಾಮರ್ಥ್ಯವು ವಯಸ್ಸಿನಂತಹ ಅನೇಕ ಅಂಶಗಳನ್ನು ಅವಲಂಬಿಸಿರುತ್ತದೆ,ನಗದು ಹರಿವುಗಳು, ನಷ್ಟವನ್ನು ಸಹಿಸಿಕೊಳ್ಳುವ ಸಾಮರ್ಥ್ಯ ಇತ್ಯಾದಿ. ಒಬ್ಬರು ಹೆಚ್ಚಿನ ಅಪಾಯ ಅಥವಾ ಮಧ್ಯಮ ಅಪಾಯ ಅಥವಾ ಕಡಿಮೆ ಅಪಾಯವನ್ನು ತೆಗೆದುಕೊಳ್ಳಬಹುದು ಎಂಬುದನ್ನು ಇವುಗಳ ಆಧಾರದ ಮೇಲೆ ನಿರ್ಧರಿಸುವ ಅಗತ್ಯವಿದೆ.

4. ಆಸ್ತಿ ಹಂಚಿಕೆ

ಇದು ಪೋರ್ಟ್ಫೋಲಿಯೊದಲ್ಲಿನ ಸ್ವತ್ತುಗಳ ಮಿಶ್ರಣವನ್ನು ಸರಳವಾಗಿ ನಿರ್ಧರಿಸುತ್ತದೆ, ಉದಾಹರಣೆಗೆ. ಕಡಿಮೆ ಅಪಾಯದ ಹೂಡಿಕೆದಾರರಿಗಿಂತ ಹೆಚ್ಚಿನ ಅಪಾಯವನ್ನು ತೆಗೆದುಕೊಳ್ಳುವ ಹೂಡಿಕೆದಾರರು ಪೋರ್ಟ್ಫೋಲಿಯೊದಲ್ಲಿ ಹೆಚ್ಚಿನ ಷೇರುಗಳನ್ನು ಹೊಂದಬಹುದು. ಈಕ್ವಿಟಿ ಹಂಚಿಕೆಯಾಗಲು ಹೂಡಿಕೆದಾರರ 100 ಮೈನಸ್ ವಯಸ್ಸು ಹೆಬ್ಬೆರಳಿನ ಮೂಲ ನಿಯಮವಾಗಿದೆ. ಸಾಲದಲ್ಲಿರಲು ವಿಶ್ರಾಂತಿ.

5. ಉತ್ಪನ್ನ ಆಯ್ಕೆ

ಹಂಚಿಕೆಯನ್ನು ನಿರ್ಧರಿಸಿದ ನಂತರ, ನಾವು ಪ್ರವೇಶಿಸಲು ಸರಿಯಾದ ಉತ್ಪನ್ನಗಳನ್ನು ಆರಿಸಿಕೊಳ್ಳುವುದನ್ನು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳುವುದು ಮುಂದಿನ ಹಂತವಾಗಿದೆ.ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ಉತ್ತಮ ಮಾರ್ಗವಾಗಿದೆ ಏಕೆಂದರೆ ಅವರು ವೃತ್ತಿಪರವಾಗಿ ನಿರ್ವಹಿಸಲ್ಪಡುತ್ತಾರೆ, ನಿಯಂತ್ರಿಸುತ್ತಾರೆSEBI (ಸೆಕ್ಯುರಿಟೀಸ್ ಮತ್ತು ಎಕ್ಸ್ಚೇಂಜ್ ಬೋರ್ಡ್ ಆಫ್ ಇಂಡಿಯಾ) ಮತ್ತು ಪ್ರವೇಶಿಸಲು ಮತ್ತು ನಿರ್ಗಮಿಸಲು ಅನುಕೂಲಕರವಾಗಿದೆ.

- ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ರೇಟಿಂಗ್ಗಳನ್ನು ಪ್ರಕಟಿಸಲಾಗಿದೆರೇಟಿಂಗ್ ಏಜೆನ್ಸಿಗಳು ಉದಾಹರಣೆಗೆ CRISIL, MorningStar, ICRA ಗಳು ಆಯ್ಕೆ ಮಾಡಬಹುದಾದ ನಿಧಿಗಳಿಗೆ ಉತ್ತಮ ಆರಂಭಿಕ ಹಂತಗಳಾಗಿವೆ.

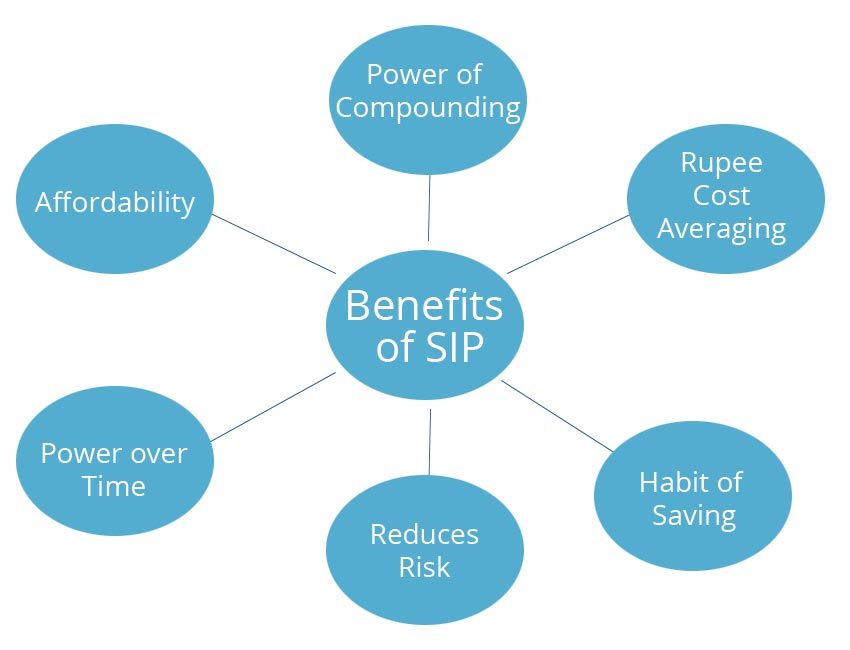

- SIP ಅಥವಾ ವ್ಯವಸ್ಥಿತಹೂಡಿಕೆ ಯೋಜನೆ ಸಂಬಳದ ಉದ್ಯೋಗಿಗಳಿಗೆ ಇದು ಉತ್ತಮ ಆಯ್ಕೆಯಾಗಿರಬಹುದು, ಇದು ಹೂಡಿಕೆದಾರರಿಗೆ ಅನುಕೂಲವನ್ನು ಒದಗಿಸುತ್ತದೆ ಮತ್ತು ಮುಂದಿನ ಹೂಡಿಕೆಗಳು ಸ್ವಯಂಚಾಲಿತವಾಗಿರುವಾಗ ಒಂದು-ಬಾರಿ ಸೆಟಪ್ ಆಗಿದೆ.

ಎಚ್ಚರಿಕೆಯಿಂದ ಪರಿಗಣಿಸಿ ಹೂಡಿಕೆ ಮಾಡಲು ಅಂತಿಮ ನಿಧಿಗಳನ್ನು ಆಯ್ಕೆ ಮಾಡಬೇಕು.

2022 ರ ಅತ್ಯುತ್ತಮ SIP ಯೋಜನೆಗಳು

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP US Flexible Equity Fund Growth ₹76.8985

↑ 0.07 ₹1,119 500 1.8 10 37.5 22.6 16 33.8 Franklin Asian Equity Fund Growth ₹36.9653

↓ -1.01 ₹372 500 5.6 13.6 28.6 13.9 3 23.7 DSP Natural Resources and New Energy Fund Growth ₹105.262

↓ -2.00 ₹1,765 500 11.7 16.6 27.7 22.5 20.2 17.5 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹61.12

↑ 1.38 ₹3,641 1,000 -4 2.4 17.7 16.5 11.7 17.5 Franklin Build India Fund Growth ₹141.752

↑ 1.34 ₹3,003 500 1.3 1.1 17.3 25.7 22.2 3.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP US Flexible Equity Fund Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Point 1 Bottom quartile AUM (₹1,119 Cr). Bottom quartile AUM (₹372 Cr). Lower mid AUM (₹1,765 Cr). Highest AUM (₹3,641 Cr). Upper mid AUM (₹3,003 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (18 yrs). Established history (17+ yrs). Established history (12+ yrs). Established history (16+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 16.03% (lower mid). 5Y return: 2.97% (bottom quartile). 5Y return: 20.19% (upper mid). 5Y return: 11.71% (bottom quartile). 5Y return: 22.19% (top quartile). Point 6 3Y return: 22.61% (upper mid). 3Y return: 13.92% (bottom quartile). 3Y return: 22.48% (lower mid). 3Y return: 16.46% (bottom quartile). 3Y return: 25.68% (top quartile). Point 7 1Y return: 37.53% (top quartile). 1Y return: 28.59% (upper mid). 1Y return: 27.74% (lower mid). 1Y return: 17.70% (bottom quartile). 1Y return: 17.27% (bottom quartile). Point 8 Alpha: 2.18 (top quartile). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.61 (upper mid). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 1.15 (lower mid). Sharpe: 2.24 (top quartile). Sharpe: 1.32 (upper mid). Sharpe: 1.03 (bottom quartile). Sharpe: 0.21 (bottom quartile). Point 10 Information ratio: -0.16 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.25 (top quartile). Information ratio: 0.00 (bottom quartile). DSP US Flexible Equity Fund

Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

6. ಮಾನಿಟರಿಂಗ್ ಮತ್ತು ಮರುಸಮತೋಲನ

ಹೂಡಿಕೆ ಮಾಡಿದ ನಂತರ, ಅದು ದೊಡ್ಡ ಅಂತರದಿಂದ ಮುಗಿದಿಲ್ಲ. ನೀವು ಉತ್ತಮ ಆದಾಯವನ್ನು ಪಡೆಯುತ್ತೀರಿ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಕನಿಷ್ಠ 3 ತಿಂಗಳಿಗೊಮ್ಮೆ ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ಮೇಲ್ವಿಚಾರಣೆ ಮಾಡುವ ಅಗತ್ಯವಿದೆ ಮತ್ತು ಕನಿಷ್ಠ ವರ್ಷಕ್ಕೊಮ್ಮೆ ನೀವು ಮರು ಸಮತೋಲನವನ್ನು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಬೇಕು. ಒಬ್ಬರು ಸ್ಕೀಮ್ ಕಾರ್ಯಕ್ಷಮತೆಯನ್ನು ನೋಡಬೇಕು ಮತ್ತು ಪೋರ್ಟ್ಫೋಲಿಯೊದಲ್ಲಿ ಉತ್ತಮ ಪ್ರದರ್ಶನಕಾರರು ಅಸ್ತಿತ್ವದಲ್ಲಿರುತ್ತಾರೆ. ಉಳಿದಂತೆ ಹಿಡುವಳಿಗಳಲ್ಲಿ ಬದಲಾವಣೆಗಳನ್ನು ಮಾಡಬೇಕಾಗಿದೆ ಮತ್ತು ಉತ್ತಮ ಪ್ರದರ್ಶನಕಾರರೊಂದಿಗೆ ಹಿಂದುಳಿದವರನ್ನು ಬದಲಿಸಬೇಕು.

ಪರಿಣಾಮಕಾರಿ ಮತ್ತು ಪರಿಣಾಮಕಾರಿ ಯೋಜನೆಯನ್ನು ಮಾಡಲು ಅನುಸರಿಸಬೇಕಾದ ಮೂಲ ಹಂತಗಳು ಇವು. ಒಬ್ಬರು ಇದನ್ನು ಮಾಡಿದರೆ ಮತ್ತು ಕಾಲಾನಂತರದಲ್ಲಿ ಹಿಡುವಳಿಗಳನ್ನು ಮೇಲ್ವಿಚಾರಣೆ ಮಾಡಿದರೆ, ಅದು ಉತ್ತಮ ಫಲಿತಾಂಶಗಳನ್ನು ನೀಡುತ್ತದೆ. ಒಳ್ಳೆಯದಾಗಲಿ!

FAQ ಗಳು

1. ಸೆಕ್ಷನ್ 80 ಸಿ ಎಂದರೇನು?

ಉ: 1961 ರ ಆದಾಯ ತೆರಿಗೆ ಕಾಯಿದೆಯ ವಿಭಾಗ 80C ವ್ಯಕ್ತಿಗಳು, ಹೆಚ್ಚಾಗಿ ಸಂಬಳ ಪಡೆಯುವ ವ್ಯಕ್ತಿಗಳು, ತೆರಿಗೆ ಪ್ರಯೋಜನಗಳನ್ನು ಪಡೆಯಲು ಅನುಮತಿಸುತ್ತದೆ. ವ್ಯಕ್ತಿಗಳು ರೂ.ವರೆಗೆ ಕಡಿತಗಳನ್ನು ಕ್ಲೈಮ್ ಮಾಡಬಹುದು. ಒಂದು ವರ್ಷದಲ್ಲಿ ಗಳಿಸಿದ ಒಟ್ಟು ಆದಾಯದ ಮೇಲೆ 1.5 ಲಕ್ಷ ರೂ.

2. ಟಿಡಿಎಸ್ ಎಂದರೇನು?

ಉ: TDS ಎಂಬುದು ಮೂಲದಲ್ಲಿ ತೆರಿಗೆ ಕಡಿತಗೊಳಿಸುವುದರ ಸಂಕ್ಷಿಪ್ತ ರೂಪವಾಗಿದೆ. ಇದು ವ್ಯಕ್ತಿಯ ಆದಾಯವನ್ನು ಉತ್ಪಾದಿಸುವ ಮೂಲದಲ್ಲಿ ಸಂಗ್ರಹಿಸಲಾದ ತೆರಿಗೆಯಾಗಿದೆ.

3. TDS ಅನ್ನು 80C ಗೆ ಹೇಗೆ ಸಂಪರ್ಕಿಸಲಾಗಿದೆ?

ಉ: TDS ಅನ್ನು 80C ಯೊಂದಿಗೆ ಸಂಪರ್ಕಿಸಲಾಗಿದೆ ಏಕೆಂದರೆ ವೈಯಕ್ತಿಕ ಆದಾಯಕ್ಕಾಗಿ, ಆದರೆ TDS ಅನ್ನು ಸೆಕ್ಷನ್ 80C ಅಡಿಯಲ್ಲಿ ಕಡಿತಗೊಳಿಸಲಾಗುವುದಿಲ್ಲ ಎಂಬುದನ್ನು ಗಮನಿಸಿ. ಉದಾಹರಣೆಗೆ, ನೀವು PPF ಖಾತೆಯನ್ನು ಹೊಂದಿರುವಿರಿಬ್ಯಾಂಕ್ ವರ್ಷಕ್ಕೆ ರೂ.1.5 ಲಕ್ಷದ ಗರಿಷ್ಠ ಠೇವಣಿ ಮಿತಿಯೊಂದಿಗೆ. ಈ ಖಾತೆಯನ್ನು ನಂತರ ವಿಭಾಗ 80C ಅಡಿಯಲ್ಲಿ TDS ನಿಂದ ವಿನಾಯಿತಿ ನೀಡಲಾಗುತ್ತದೆ; ಅದೇ ರೀತಿ, ಇತರ ವಿವಿಧ ತೆರಿಗೆ-ಉಳಿತಾಯ ವಿಧಾನಗಳಿಂದ ಗಳಿಸಿದ ಬಡ್ಡಿ ಆದಾಯವು ಸೆಕ್ಷನ್ 80C ಅಡಿಯಲ್ಲಿ TDS ನಿಂದ ವಿನಾಯಿತಿ ಪಡೆಯಲು ಅರ್ಹವಾಗಿದ್ದರೆ.

4. 80C ಹೊರತುಪಡಿಸಿ ತೆರಿಗೆ ಪ್ರಯೋಜನಗಳನ್ನು ಪಡೆಯಲು ನಿಮಗೆ ಸಹಾಯ ಮಾಡುವ ಇತರ ವಿಭಾಗಗಳು ಯಾವುವು?

ಉ: 80C ಹೊರತುಪಡಿಸಿ ತೆರಿಗೆಗಳಲ್ಲಿ ನೀವು ಉಳಿಸಬಹುದಾದ ಹದಿನಾಲ್ಕು ವಿಧಾನಗಳಿವೆ ಮತ್ತು ಇವುಗಳು ಈ ಕೆಳಗಿನಂತಿವೆ:

- ವಿಭಾಗ 80CCD:ರಾಷ್ಟ್ರೀಯ ಪಿಂಚಣಿ ಯೋಜನೆ

- ವಿಭಾಗ 80D: ಆರೋಗ್ಯ ಪಾವತಿವಿಮೆ ಪ್ರೀಮಿಯಂ

- ವಿಭಾಗ 80E: ಒಂದು ಮರುಪಾವತಿಶಿಕ್ಷಣ ಸಾಲ

- ವಿಭಾಗ 24: ಬಡ್ಡಿ ಪಾವತಿ aಗೃಹ ಸಾಲ

- ವಿಭಾಗ 80EE: ಮೊದಲ ಬಾರಿಗೆ ಖರೀದಿಸುವವರಿಗೆ ಗೃಹ ಸಾಲದ ಬಡ್ಡಿ ಪಾವತಿ

- ವಿಭಾಗ 80EEA: ಮೊದಲ ಬಾರಿಗೆ ಖರೀದಿಸುವವರಿಗೆ ಗೃಹ ಸಾಲದ ಬಡ್ಡಿ ಪಾವತಿ

- ವಿಭಾಗ 80EEB: ಎಲೆಕ್ಟ್ರಿಕ್ ವಾಹನವನ್ನು ಖರೀದಿಸಲು ತೆಗೆದುಕೊಂಡ ಸಾಲಕ್ಕೆ ಪಾವತಿಸಿದ ಬಡ್ಡಿ

- ವಿಭಾಗ 80G: ದತ್ತಿ ಸಂಸ್ಥೆಗಳಿಗೆ ದೇಣಿಗೆ

- ವಿಭಾಗ 80GG: ವಸತಿಗಾಗಿ ಬಾಡಿಗೆ ಪಾವತಿಸಲಾಗಿದೆ

- ವಿಭಾಗ 80TTA: ಉಳಿತಾಯ ಬ್ಯಾಂಕ್ ಖಾತೆಯಿಂದ ಬಡ್ಡಿ

- ವಿಭಾಗ 80TTB: ಹಿರಿಯ ನಾಗರಿಕರ ಸಂದರ್ಭದಲ್ಲಿ ಠೇವಣಿಗಳಿಂದ ಬಡ್ಡಿ

- ವಿಭಾಗ 54: ದೀರ್ಘಾವಧಿಬಂಡವಾಳ ಲಾಭ ವಸತಿ ಗೃಹದ ಮಾರಾಟದ ಮೇಲೆ

- ವಿಭಾಗ 54EC: ಭೂಮಿ, ಕಟ್ಟಡ ಅಥವಾ ಎರಡರ ಮಾರಾಟದ ಮೇಲೆ ದೀರ್ಘಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭ

- ವಿಭಾಗ 54F: ವಸತಿ ಗೃಹವನ್ನು ಹೊರತುಪಡಿಸಿ ಬಂಡವಾಳದ ಆಸ್ತಿಯ ಮಾರಾಟದ ಮೇಲೆ ದೀರ್ಘಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭ

5. 80D ಅಡಿಯಲ್ಲಿ ತೆರಿಗೆ ಪ್ರಯೋಜನಗಳು ಯಾವುವು?

ಉ: ಆರೋಗ್ಯ ವಿಮಾ ಕಂತುಗಳ ಪಾವತಿಯ ಮೇಲೆ ವ್ಯಕ್ತಿಗಳು ತೆರಿಗೆ ವಿನಾಯಿತಿಗಳನ್ನು ಪಡೆಯಬಹುದು. 60 ವರ್ಷಕ್ಕಿಂತ ಕೆಳಗಿನ ಮತ್ತು ತಮಗಾಗಿ ಪಾವತಿಸುವ ವ್ಯಕ್ತಿಗಳಿಗೆ, ಅವರು ರೂ.ವರೆಗೆ ಕಡಿತಗಳನ್ನು ಪಡೆಯಬಹುದು. 25,000. ನೀವು ಅರವತ್ತಕ್ಕಿಂತ ಕಡಿಮೆ ವಯಸ್ಸಿನವರಾಗಿದ್ದರೆ, ಆದರೆ 60 ವರ್ಷಕ್ಕಿಂತ ಮೇಲ್ಪಟ್ಟ ಪೋಷಕರೊಂದಿಗೆ ವಾಸಿಸುತ್ತಿದ್ದರೆ ಮತ್ತು ಅವರಿಗೆ ಪ್ರೀಮಿಯಂಗಳನ್ನು ಪಾವತಿಸುತ್ತಿದ್ದರೆ, ನೀವು ರೂ.ವರೆಗೆ ಕಡಿತಗಳನ್ನು ಪಡೆಯಬಹುದು. 75,000.

ಅಂತಿಮವಾಗಿ, ಹಿರಿಯ ನಾಗರಿಕರ ಪೋಷಕರೊಂದಿಗೆ ವಾಸಿಸುವ ಹಿರಿಯ ನಾಗರಿಕರಿಗೆ, ತಮಗಾಗಿ ಮತ್ತು ಅವರ ಪೋಷಕರಿಗೆ ಪ್ರೀಮಿಯಂಗಳನ್ನು ಪಾವತಿಸಿ, ಅವರು ರೂ.ವರೆಗೆ ಕಡಿತಗಳನ್ನು ಪಡೆಯಬಹುದು. 1,00,000.

6. 80E ಅಡಿಯಲ್ಲಿ ತೆರಿಗೆ ಪ್ರಯೋಜನವೇನು?

ಉ: ನೀವು ನಿಮಗಾಗಿ ತೆಗೆದುಕೊಂಡ ಶಿಕ್ಷಣ ಸಾಲವನ್ನು ಮರುಪಾವತಿ ಮಾಡುತ್ತಿದ್ದೀರಿ ಅಥವಾ ನಿಮ್ಮ ಮಗು, ಸಂಗಾತಿಯ ಅಥವಾ ನೀವು ಕಾನೂನು ಪಾಲಕರಾಗಿರುವ ವ್ಯಕ್ತಿಯ ಪರವಾಗಿ ಮರುಪಾವತಿ ಮಾಡುತ್ತಿದ್ದೀರಿ ಎಂದು ಭಾವಿಸೋಣ. ಆ ಸಂದರ್ಭದಲ್ಲಿ, ನೀವು ಸೆಕ್ಷನ್ 80E ಅಡಿಯಲ್ಲಿ ತೆರಿಗೆ ವಿನಾಯಿತಿಗಳನ್ನು ಕ್ಲೈಮ್ ಮಾಡಬಹುದು.

7. ಆಸ್ತಿ ಹಂಚಿಕೆಯು ನಿಮ್ಮ ಹೂಡಿಕೆಯ ಯೋಜನೆಯ ಭಾಗವಾಗಬೇಕೇ?

ಉ: ಹೌದು,ಆಸ್ತಿ ಹಂಚಿಕೆ ಹೂಡಿಕೆ ಯೋಜನೆಯ ಭಾಗವಾಗಿರಬೇಕು. ಏಕೆಂದರೆ ನೀವು ಸಾಕಷ್ಟು ಹೂಡಿಕೆಗಳನ್ನು ಹೊಂದಿರುವಿರಿ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ವೈವಿಧ್ಯಮಯ ಪೋರ್ಟ್ಫೋಲಿಯೊ ಅತ್ಯಗತ್ಯವಾಗಿರುತ್ತದೆ, ಇದರಿಂದಾಗಿ ನಿಮ್ಮ ಒಟ್ಟಾರೆ ಹೂಡಿಕೆಗಳು ಕಾರ್ಯನಿರ್ವಹಿಸದಿದ್ದರೆ ಪ್ರತಿಕೂಲ ಪರಿಣಾಮ ಬೀರುವುದಿಲ್ಲ.

8. ನೀವು ಹೂಡಿಕೆ ಮಾಡಬಹುದಾದ ವಿವಿಧ ಉತ್ಪನ್ನಗಳನ್ನು ಯಾರು ನಿರ್ವಹಿಸುತ್ತಾರೆ?

ಉ: ನಿಮ್ಮ ಹೂಡಿಕೆಯ ಬಂಡವಾಳವನ್ನು ರಚಿಸಲು ನಿಮಗೆ ಸಹಾಯ ಮಾಡುವ ನಿಮ್ಮ ಬ್ಯಾಂಕ್ನಿಂದ ನೀವು ಸಂಪತ್ತು ನಿರ್ವಾಹಕರನ್ನು ಹೊಂದಬಹುದು. ಇಲ್ಲದಿದ್ದರೆ, ನೀವು ಅದನ್ನು ನಿರ್ವಹಿಸಬಹುದು ಎಂದು ನೀವು ಭಾವಿಸಿದರೆ, ನೀವು ಸಹ ಹೂಡಿಕೆ ಮಾಡಲು ಸೂಕ್ತವಾದ ಉತ್ಪನ್ನಗಳನ್ನು ಗುರುತಿಸಬಹುದು.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.