क्रेडिट स्कोअर रेंजसाठी मार्गदर्शक

तुम्हाला तुमची माहिती असेलक्रेडिट स्कोअर, पण याचा अर्थ काय आहे हे तुम्हाला माहीत आहे का? प्रत्येक गुणाचे महत्त्व असते, त्यामुळे तुमचा स्कोअर समजून घेणे महत्त्वाचे आहे. तुम्ही नवीन क्रेडिटसाठी अर्ज करता तेव्हा, सावकार तुमच्या क्रेडिट जोखमीच्या पातळीचा अंदाज घेण्यासाठी तुमचे स्कोअर वापरतात. तद्वतच, तुमचा स्कोअर जितका जास्त असेल तितकी सहज क्रेडिट (कर्ज, क्रेडिट कार्ड) मंजूरी मिळण्याची शक्यता जास्त असते.

क्रेडिट स्कोअर मूलभूत

सर्व क्रेडिट स्कोअरचे मूलभूत उद्दिष्ट असते ─ सावकारांना (जसे की लेनदार, बँका) तुम्हाला पैसे देणे किती धोकादायक आहे हे समजण्यास मदत करणे. उच्च स्कोअर म्हणजे तुम्ही जबाबदार कर्जदार आहात, तर कमी किंवा खराब स्कोअरचा अर्थ असा आहे की तुमचे कर्ज व्यवस्थापन खराब आहे. जरी तुम्हाला कमी स्कोअरसह क्रेडिट मिळाले, तरीही तुम्हाला भारी व्याजदर द्यावे लागतील.

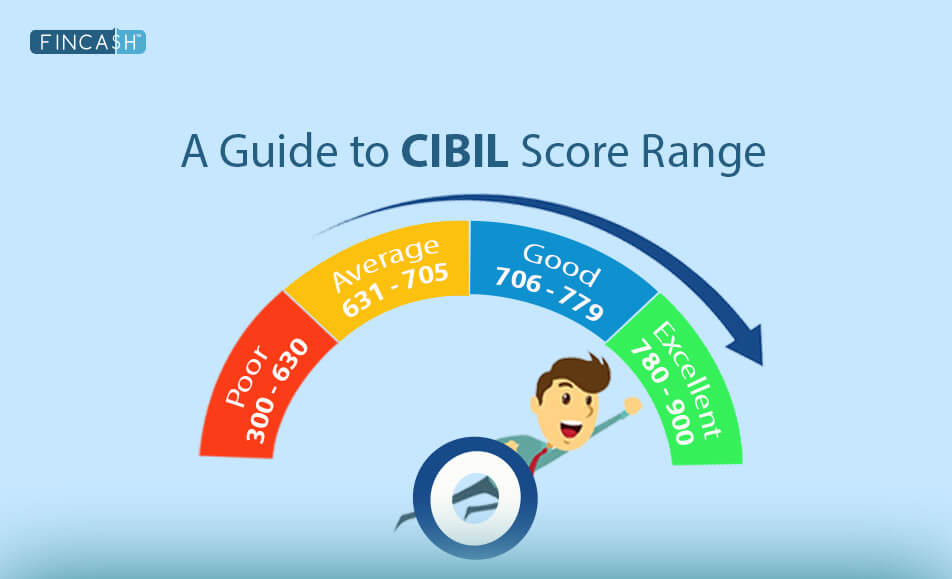

क्रेडिट स्कोअर श्रेणी तोडणे

चार आरबीआय-नोंदणीकृत आहेतक्रेडिट ब्युरो भारतात - CIBIL,CRIF उच्च मार्क,इक्विफॅक्स आणिअनुभवी, आणि त्या प्रत्येकाचे स्वतःचे क्रेडिट स्कोअरिंग मॉडेल आहे.

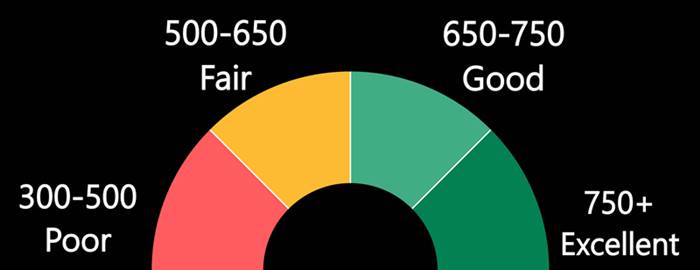

सामान्यत: गुणांची श्रेणी खालीलप्रमाणे असते-

| श्रेणी | क्रेडिट स्कोअर |

|---|---|

| गरीब | 300-500 |

| योग्य | ५००-६५० |

| चांगले | ६५०-७५० |

| उत्कृष्ट | ७५०+ |

खराब क्रेडिट स्कोअर: 300-500

300 आणि 500 च्या दरम्यान स्कोअर असलेल्या कोणालाही एकाधिक डीफॉल्ट चालू असू शकतातक्रेडिट कार्ड, विविध सावकारांकडून कर्ज EMIs. असा स्कोअर असलेल्या कर्जदारांना नवीन क्रेडिट कार्ड किंवा कर्ज मिळण्याची शक्यता फारच कमी असते. त्यांनी प्रथम त्यांचे स्कोअर दुरुस्त करण्यावर लक्ष केंद्रित केले पाहिजे.

योग्य क्रेडिट स्कोअर: 500-650

यामध्ये कर्जदार पडतातश्रेणी स्कोअर 'गोरा किंवा सरासरी' श्रेणीतील मानला जाऊ शकतो. त्यांच्या क्रेडिट इतिहासामध्ये काही दोष असू शकतात, कदाचित मागील पेमेंट्समध्ये विलंब, इत्यादी. सावकार अशा कर्जदारांच्या क्रेडिट अर्जास मान्यता देण्याची शक्यता आहे, परंतु अतिशय स्पर्धात्मक दरांवर नाही. त्यांच्याकडे क्रेडिट कार्डसाठी मर्यादित पर्याय देखील असू शकतात.

Check credit score

चांगला क्रेडिट स्कोअर: 650-750

अशा स्कोअरसह कर्जदारांचा पेमेंटचा इतिहास चांगला असतो, त्यामुळे सावकार त्यांना पैसे देण्यास सहज विचार करतात. त्यांना कमी व्याजदरासह कर्ज किंवा क्रेडिट कार्ड सहज मिळू शकते. असा स्कोअर असलेल्या कोणालाही निवडण्यासाठी विविध क्रेडिट कार्ड पर्याय असतील.

उत्कृष्ट क्रेडिट स्कोअर: 750+

या श्रेणीत, कर्जदार कर्जदारांकडून रेड कार्पेट अंथरण्याची अपेक्षा करू शकतात. अशा मजबूत स्कोअरसह, सावकार अधिक चांगल्या कर्जाच्या अटी देतात आणि तुम्ही कर्जाच्या चांगल्या अटींसाठी वाटाघाटी देखील करू शकता. तुम्ही क्रेडिट कार्डवरील अॅड-ऑन वैशिष्ट्यांसाठी पात्र असाल, जसे की कॅश बॅक, एअर माइल, रिवॉर्ड इ. त्यामुळे, आयुष्यातील सर्व क्रेडिट फायद्यांचा आनंद घेण्यासाठी तुम्ही असा स्कोअर तयार केल्याची खात्री करा.

क्रेडिट स्कोअर तुमच्या आर्थिक जीवनावर कसा परिणाम करू शकतो?

तुम्हाला कदाचित आश्चर्य वाटेल की 'कमी स्कोअर ही काय मोठी गोष्ट आहे'. बरं, तुमचा स्कोअर खराब असल्यास तुमच्या बहुतेक आर्थिक निर्णयांवर परिणाम होऊ शकतो. तुमचे स्वप्न कर्ज मंजूर केले जाऊ शकत नाही किंवा तुम्हाला तुमच्या कर्जावर किंवा क्रेडिट कार्डवर भारी व्याजदर द्यावे लागतील.

1. क्रेडिट अर्ज मंजूर केला जाऊ शकत नाही

जर तुमचा क्रेडिट स्कोअर खराब असेल तर बरेच सावकार तुम्हाला पैसे देण्याची जोखीम घेत नाहीत. त्यामुळे, तुम्ही कर्जासाठी किंवा खराब क्रेडिटसह क्रेडिट कार्डसाठी अर्ज केल्यास, तुमचा अर्ज नाकारला जाऊ शकतो.

2. क्रेडिट्सवर उच्च व्याजदर

कमी क्रेडिट स्कोअर म्हणजे तुम्हाला पैसे उधार देण्याचा उच्च धोका. त्यामुळे, सावकार तुम्हाला कर्ज किंवा क्रेडिट कार्डवर जास्त व्याजदर आकारून या जोखमीसाठी पैसे देतात. तुमचा स्कोअर चांगला असल्यास, तुम्ही चांगल्या व्याजदरांसाठी वाटाघाटी करू शकता.

3. उच्च विमा प्रीमियम

जागतिक स्तरावर,विमा कंपन्या क्रेडिट तपासा. सहसा, ते जास्त शुल्क आकारतातप्रीमियम ज्यांचे गुण खराब आहेत त्यांना. भारतात तसेच अनेकांमध्ये असे होऊ लागले आहेविमा कंपन्यांनी अर्जदारांचे क्रेडिट स्कोअर वापरण्यास सुरुवात केली आहे.

तुम्हाला मजबूत क्रेडिट लाइफ मिळवायचे असल्यास, तुमचा स्कोअर तयार करणे सुरू करा. उत्कृष्ट स्कोअरसह, तुम्ही आत्मविश्वासाने नवीन क्रेडिट लाइनसाठी अर्ज करू शकता आणि सर्व फायद्यांचा आनंद घेऊ शकता.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.