क्रेडिट स्कोअर आणि क्रेडिट रिमार्कमधला फरक

आपलेक्रेडिट स्कोअर आणि क्रेडिट रिमार्क हे दोन महत्त्वाचे घटक आहेत जे तुमच्या आर्थिक आरोग्यावर परिणाम करतात. क्रेडिट स्कोअर हे तुमच्या क्रेडिट योग्यतेचे संख्यात्मक प्रतिनिधित्व असले तरी, क्रेडिट रिमार्क तुमच्या क्रेडिट इतिहासाबद्दल अतिरिक्त माहिती देतात.

या लेखात, आम्ही क्रेडिट स्कोअर आणि क्रेडिट रिमार्क्सचा अर्थ, त्यांची गणना कशी केली जाते आणि भारतातील तुमच्या आर्थिक आरोग्यावर त्यांचा प्रभाव शोधू. आपण क्रेडिट टिप्पण्यांवर विवाद कसा करू शकता हे देखील आपल्याला कळेल आणितुमचा क्रेडिट स्कोअर सुधारा भारतात.

भारतात क्रेडिट स्कोर काय आहे?

भारतात, क्रेडिट स्कोअर हा तुमची क्रेडिट योग्यता दर्शवणारा तीन अंकी क्रमांक आहे. हे तुमच्या क्रेडिट इतिहासाच्या आधारे मोजले जाते, ज्यामध्ये तुमच्या खालील गोष्टींचा समावेश होतो:

- पेमेंट इतिहास

- क्रेडिट वापर

- क्रेडिट इतिहासाची लांबी

- क्रेडिटचे प्रकार

- अलीकडील क्रेडिट चौकशी

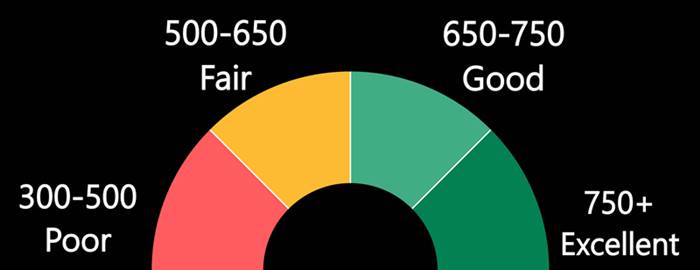

दसिबिल स्कोअर, जे 300 ते 900 पर्यंत बदलू शकते, हे सर्वात जास्त वापरले जाणारे क्रेडिट स्कोअरिंग मॉडेल आहे. भारतात, उच्च क्रेडिट स्कोअर कमी क्रेडिट जोखीम दर्शवितो, ज्यामुळे तुमच्या क्रेडिटसाठी अधिकृत होण्याची आणि प्राधान्य अटी आणि व्याजदर मिळण्याची शक्यता वाढते.

भारतात चांगला क्रेडिट स्कोर काय आहे?

भारतात 750 किंवा त्याहून अधिक क्रेडिट स्कोअर सामान्यतः उत्कृष्ट मानला जातो. 750 पेक्षा कमी क्रेडिट स्कोअर असलेल्यांना क्रेडिट मिळवणे कठीण होऊ शकते किंवा जास्त व्याजदर आकारले जाऊ शकतात. भारतातील क्रेडिट स्कोअर आवश्यकता एका सावकाराकडून दुसऱ्या कर्जदात्याच्या आधारावर बदलू शकतातधोका सहनशीलता आणि धोरणात्मक उद्दिष्टे.

भारतात तुमचा क्रेडिट स्कोअर कसा तपासायचा?

CIBIL सारख्या विविध ऑनलाइन प्लॅटफॉर्मद्वारे तुम्ही तुमचा क्रेडिट स्कोअर विनामूल्य तपासू शकता.अनुभवी, किंवाइक्विफॅक्स. हे प्लॅटफॉर्म तुमचा क्रेडिट स्कोर प्रदान करतात आणिक्रेडिट रिपोर्ट, जे तुमचा क्रेडिट इतिहास, थकित कर्जे आणि क्रेडिट चौकशी दर्शवते. तुमच्या क्रेडिट अहवालाची अचूकता सुनिश्चित करण्यासाठी आणि कोणत्याही त्रुटी किंवा फसव्या क्रियाकलाप ओळखण्यासाठी नियमितपणे त्याचे पुनरावलोकन करणे महत्वाचे आहे. तुम्ही भारतात वर्षातून एकदा प्रत्येक क्रेडिट ब्युरोकडून मोफत क्रेडिट रिपोर्टची विनंती देखील करू शकता.

Talk to our investment specialist

क्रेडिट टिप्पणी म्हणजे काय?

भारतातील क्रेडिट रिमार्क ही तुमच्या क्रेडिट अहवालावरील नोटेशन आहे जी तुमच्या क्रेडिट इतिहासाबद्दल अतिरिक्त माहिती प्रदान करते. संदर्भानुसार, ते सकारात्मक, नकारात्मक किंवा तटस्थ असू शकते. उदाहरणार्थ, सकारात्मक क्रेडिट टिप्पणी सूचित करू शकते की तुम्ही कर्ज फेडले आहे किंवा दीर्घ क्रेडिट इतिहास आहे. नकारात्मक क्रेडिट टिप्पणी हे सूचित करू शकते की तुम्ही पेमेंट चुकवले आहे, कर्जात चूक केली आहे किंवा तुमच्याकडे जास्त कर्ज आहे.उत्पन्न प्रमाण एक तटस्थ क्रेडिट टिप्पणी सूचित करू शकते की तुम्ही क्रेडिटसाठी अर्ज केला आहे, परंतु भारतातील तुमच्या पतपात्रतेवर कोणताही विशेष प्रभाव पडत नाही.

तुमच्या क्रेडिट रिपोर्टमध्ये क्रेडिट रिमार्क कसे जोडले जातात?

भारतातील सावकार, कर्जदार किंवा संकलन एजन्सीद्वारे क्रेडिट रिमार्क तुमच्या क्रेडिट अहवालात जोडले जाऊ शकतात. ते तुमचा पेमेंट इतिहास, बकाया, चार्ज-ऑफ, कलेक्शन किंवा तुमच्या क्रेडिट पात्रतेवर परिणाम करणाऱ्या इतर क्रियाकलापांची तक्रार करू शकतात. क्रेडिट टिप्पण्या नंतर संकलित केल्या जातातक्रेडिट ब्युरो आणि तुमच्या क्रेडिट अहवालात समाविष्ट आहे. हे लक्षात घेणे महत्त्वाचे आहे की क्रेडिट रिमार्क तुमच्या क्रेडिट रिपोर्टवर सात वर्षांपर्यंत टिकू शकतात, शेरेच्या प्रकारावर अवलंबून.

क्रेडिट अहवालावर "खात्यातून टिप्पणी काढून टाकली" म्हणजे काय?

क्रेडिट रिपोर्टवर "खात्यातून रिमार्क काढून टाकला" याचा अर्थ वापरकर्त्याच्या क्रेडिट खात्याशी संबंधित पूर्वी नोंदवलेला टिप्पणी किंवा टिप्पणी काढून टाकली गेली आहे. एखाद्या खात्यातून एखादी टिप्पणी काढून टाकली असल्यास, ती माहिती चुकीची किंवा जुनी असल्याचे सूचित करू शकते आणि ती दुरुस्त किंवा अद्यतनित केली गेली आहे. याचा अर्थ असाही होऊ शकतो की वापरकर्त्याने क्रेडिट ब्युरो किंवा ज्याने ती नोंदवली आहे त्यांच्याशी टिप्पणी यशस्वीरित्या विवादित केली आहे.

क्रेडिट रिपोर्टमधून नकारात्मक टिप्पणी काढून टाकल्याने वापरकर्त्याच्या क्रेडिट स्कोअरवर आणि क्रेडिट पात्रतेवर सकारात्मक परिणाम होऊ शकतो, कारण यामुळे त्यांच्या क्रेडिटवर परिणाम होत असलेली कोणतीही नकारात्मक माहिती काढून टाकली जाते. कोणत्याही चुकीच्या किंवा चुकीच्या माहितीसाठी क्रेडिट अहवाल नियमितपणे तपासणे आणि ते कायम ठेवण्यासाठी त्या दुरुस्त करण्यासाठी पावले उचलणे आवश्यक आहे.चांगले क्रेडिट इतिहास

भारतात तुमचा क्रेडिट स्कोअर कसा सुधारायचा?

भारतात तुमचा क्रेडिट स्कोअर सुधारण्यासाठी तुम्ही काही पावले उचलू शकता:

तुमची बिले वेळेवर भरा: तुमचा पेमेंट इतिहास सर्वात महत्वाचा आहेघटक तुमच्या क्रेडिट स्कोअरमध्ये. तुमचा क्रेडिट स्कोअर सुधारण्यासाठी, तुम्ही क्रेडिट कार्ड बिले, कर्जाची देयके आणि युटिलिटी बिलांसह तुमची सर्व बिले वेळेवर भरली पाहिजेत.

तुमचे कर्ज-ते-उत्पन्न प्रमाण कमी करा: तुमचे कर्ज-ते-उत्पन्न गुणोत्तर हे तुमच्या उत्पन्नाच्या तुलनेत तुमच्याकडे असलेल्या कर्जाची रक्कम आहे. तुमचा क्रेडिट स्कोअर सुधारण्यासाठी, तुम्ही तुमचे कर्ज फेडून किंवा तुमचे उत्पन्न वाढवून तुमचे कर्ज-ते-उत्पन्न प्रमाण कमी करण्याचा प्रयत्न केला पाहिजे.

क्रेडिटचा हुशारीने वापर करा: तुम्ही जबाबदारीने क्रेडिटचा वापर केला पाहिजे आणि तुमचा जास्तीत जास्त वापर टाळावाक्रेडिट कार्ड किंवा खूप कर्ज घेणे. क्रेडिट कार्ड, वैयक्तिक कर्ज आणि सुरक्षित कर्ज यासारख्या क्रेडिट प्रकारांचे मिश्रण असणे चांगली कल्पना आहे

तुमच्या क्रेडिट अहवालाचे निरीक्षण करा: तुम्ही तुमच्या क्रेडिट अहवालाची अचूकता सुनिश्चित करण्यासाठी आणि कोणत्याही त्रुटी किंवा फसव्या क्रियाकलाप ओळखण्यासाठी त्याचे नियमितपणे निरीक्षण केले पाहिजे. तुमच्या क्रेडिट अहवालातील कोणत्याही बदलांची सूचना मिळण्यासाठी तुम्ही अलर्ट देखील सेट करू शकता

क्रेडिट चौकशी मर्यादित करा: खूप जास्त क्रेडिट चौकशी तुमचा क्रेडिट स्कोर कमी करू शकतात. तुमचा क्रेडिट स्कोअर सुधारण्यासाठी, तुम्ही क्रेडिट चौकशीची संख्या मर्यादित करावी आणि आवश्यक असेल तेव्हाच क्रेडिटसाठी अर्ज करावा

निष्कर्ष

सरतेशेवटी, चांगला क्रेडिट स्कोअर तुम्हाला क्रेडिट मिळविण्यात आणि चांगल्या अटी आणि व्याजदर मिळविण्यात मदत करू शकतो. क्रेडिट रिमार्क्स तुमच्या क्रेडिट इतिहासात भर घालतात आणि तुम्ही किती विश्वासार्ह आहात यावर परिणाम करू शकतात. तुमची बिले वेळेवर भरा, तुमचे कर्ज-ते-उत्पन्न प्रमाण कमी करा, क्रेडिटचा हुशारीने वापर करा, तुमच्या क्रेडिट अहवालावर लक्ष ठेवा आणि तुम्ही करत असलेल्या क्रेडिट चौकशीची संख्या मर्यादित करा. तुम्हाला तुमच्या क्रेडिट रिपोर्टमध्ये चुका किंवा चुकीची माहिती आढळल्यास, तुम्ही भारतातील क्रेडिट ब्युरोला ती बदलण्यास किंवा काढून टाकण्यास सांगू शकता. या गोष्टी केल्याने, तुम्ही चांगले क्रेडिट मिळवू शकता आणि तुमच्यापर्यंत पोहोचू शकताआर्थिक उद्दिष्टे.

वारंवार विचारले जाणारे प्रश्न (FAQs)

1. भारतात क्रेडिट स्कोअर कसा मोजला जातो?

अ: भारतात क्रेडिट स्कोअरची गणना करण्यासाठी वापरल्या जाणार्या घटकांमध्ये हे समाविष्ट आहे:

पेमेंट इतिहास: यामध्ये वापरकर्त्याचा बिले आणि कर्ज वेळेवर भरण्याचा ट्रॅक रेकॉर्ड समाविष्ट आहे. उशीरा पेमेंट किंवा डिफॉल्ट क्रेडिट स्कोअरवर नकारात्मक परिणाम करू शकतात.

क्रेडिट वापर: ही एकूण उपलब्ध क्रेडिटच्या तुलनेत वापरकर्त्याने वापरलेली क्रेडिटची रक्कम आहे. उच्च क्रेडिट वापर उच्च धोका दर्शवू शकतोडीफॉल्ट, जे क्रेडिट स्कोअर कमी करू शकते

क्रेडिट इतिहासाची लांबी: यामध्ये वापरकर्त्याची क्रेडिट खाती आणि त्यांचा कालावधी समाविष्ट असतो. दीर्घ क्रेडिट इतिहास अधिक क्रेडिट पात्रता आणि स्थिरता दर्शवू शकतो

क्रेडिट मिक्स: यामध्ये वापरकर्त्याकडे असलेल्या क्रेडिट खात्यांचे प्रकार समाविष्ट आहेत, जसे की क्रेडिट कार्ड, कर्जे आणि गहाण. क्रेडिट प्रकारांचे मिश्रण जबाबदार क्रेडिट वर्तन दर्शवू शकते आणि क्रेडिट स्कोअरवर सकारात्मक परिणाम करू शकते

अलीकडील क्रेडिट चौकशी: यामध्ये वापरकर्त्याने अलीकडे क्रेडिटसाठी किती वेळा अर्ज केला आहे याचा समावेश आहे. एकाधिक चौकशी डीफॉल्टचा उच्च धोका दर्शवू शकतात, ज्यामुळे क्रेडिट स्कोअर कमी होऊ शकतो

क्रेडिट ब्युरो या घटकांचे विश्लेषण करण्यासाठी आणि प्रत्येक वापरकर्त्यासाठी क्रेडिट स्कोअर तयार करण्यासाठी जटिल अल्गोरिदम वापरतात. वापरकर्त्याच्या क्रेडिट वर्तन आणि इतिहासाच्या आधारावर क्रेडिट स्कोअर वेळोवेळी अपडेट केला जातो.

2. मी माझा क्रेडिट स्कोअर किती वेळा तपासावा?

अ: वर्षातून किमान एकदा किंवा मोठ्या कर्जासाठी किंवा क्रेडिट कार्डसाठी अर्ज करण्यापूर्वी तुमचा क्रेडिट स्कोअर तपासण्याची शिफारस केली जाते. तथापि, आपण आपला क्रेडिट स्कोअर अधिक वारंवार तपासू शकता, कारण काही क्रेडिट मॉनिटरिंग सेवा नियमितपणे क्रेडिट स्कोअर आणि अहवालांवर विनामूल्य प्रवेश प्रदान करतातआधार.

3. क्रेडिट स्कोअर आणि CIBIL स्कोअरमध्ये काय फरक आहे?

अ: CIBIL स्कोअर हा क्रेडिट ब्युरो CIBIL द्वारे प्रदान केलेला क्रेडिट स्कोअरचा प्रकार आहे. क्रेडिट स्कोअर हा अधिक सामान्य शब्द आहे जो एखाद्या व्यक्तीच्या क्रेडिट पात्रतेच्या कोणत्याही संख्यात्मक प्रतिनिधित्वासाठी वापरला जातो.

4. कर्जासाठी क्रेडिट स्कोअरची गणना कशी करावी?

अ: कर्जासाठी क्रेडिट स्कोअर स्पष्टपणे मोजले जात नाहीत. त्याऐवजी, क्रेडिट ब्युरोद्वारे क्रेडिट स्कोअरची गणना वापरकर्त्याच्या क्रेडिट इतिहासावर आणि आर्थिक वर्तनाच्या आधारे केली जाते, ज्याचा वापर नंतर विविध प्रकारच्या कर्जांच्या क्रेडिट पात्रतेचे मूल्यांकन करण्यासाठी कर्जदारांकडून केला जातो. वापरकर्त्याच्या क्रेडिट स्कोअरवर परिणाम करणारे घटक अगृहकर्ज पेमेंट इतिहास, क्रेडिट वापर, क्रेडिट इतिहासाची लांबी, क्रेडिट मिक्स आणि अलीकडील क्रेडिट चौकशी यासारख्या इतर कोणत्याही प्रकारच्या कर्जाप्रमाणेच आहेत.

5. क्रेडिट रिमार्क्सचा माझ्या कर्जावर परिणाम होईल का?

अ: होय, क्रेडिट टिप्पण्या कर्जासाठी मंजूर होण्याच्या तुमच्या क्षमतेवर संभाव्य परिणाम करू शकतात, कारण ते नकारात्मक आर्थिक वर्तन किंवा सावकाराला जोखीम दर्शवतात. कर्ज देणारे क्रेडिट रिमार्क लाल ध्वज म्हणून पाहू शकतात आणि कर्ज मंजूर करण्यास अधिक संकोच करू शकतात किंवा कमी अनुकूल अटी आणि उच्च व्याजदर देऊ शकतात. तुमच्या क्रेडिट अहवालाचे नियमितपणे निरीक्षण करणे आणि क्रेडिटचा चांगला इतिहास राखण्यासाठी आणि तुमच्या कर्ज मंजूरीची शक्यता वाढवण्यासाठी कोणत्याही क्रेडिट रिमार्क किंवा चुकीच्या गोष्टींचे निराकरण करणे आवश्यक आहे.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.