म्युच्युअल फंडांसह तुमच्या आर्थिक उद्दिष्टांची योजना करा

बर्याच वेळा लोक आर्थिक उद्दिष्टे व्यवस्थापित करण्याचे महत्त्व ओळखत नाहीत किंवा त्यासाठी योजनाही बनवत नाहीत! तुमच्या आयुष्यातील प्रत्येक वेळी आर्थिक सेटअप तुमच्यासाठी एक प्रमुख आधार असू शकतो. तुमचे वय काहीही असो; आर्थिक उद्दिष्टे निश्चित करणे खूप महत्वाचे आहे. वैयक्तिक आर्थिक उद्दिष्टे निश्चित करण्याचे रहस्य म्हणजे तुमच्या आकांक्षा आणि भविष्यातील गरजा लक्षात घेणे आणि त्यानंतर स्मार्ट ध्येये निश्चित करणे. पण, काम्युच्युअल फंड तुमची आर्थिक उद्दिष्टे पूर्ण करण्यासाठी सर्वोत्तम मार्गांपैकी एक आहे का?

म्युच्युअल फंड अनेक योजना ऑफर करतात ज्या गुंतवणूकदारांच्या मोठ्या गरजा पूर्ण करतात. एखादी व्यक्ती अल्पकालीन नफा शोधत असेल किंवा दीर्घकालीन संपत्ती निर्माण करू इच्छित असेल, म्युच्युअल फंड हे सर्व साध्य करण्यात मदत करतात. उच्च जोखीम घेणार्या व्यक्तीसाठी सरासरी जोखीम-भूक असलेले प्रथमच गुंतवणूकदार, म्युच्युअल फंडांद्वारे ऑफर केलेल्या योजना सर्व प्रकारच्या गुंतवणूकदारांसाठी डिझाइन केल्या आहेत.

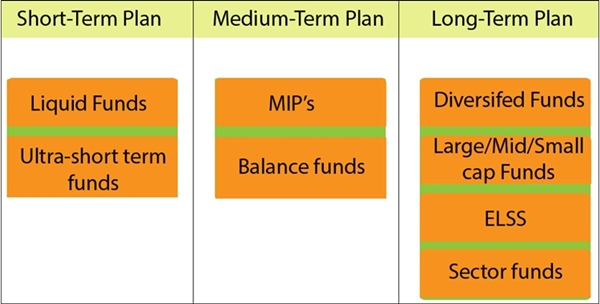

तुम्ही प्राधान्य देऊ शकता अशा वेळेनुसार म्युच्युअल फंड योजना येथे आहेतगुंतवणूक तुमची आर्थिक उद्दिष्टे वेळेवर साध्य करण्यासाठी.

तुमची टाइम फ्रेम ओळखा

आर्थिक उद्दिष्टांसाठी नियोजन अतिशय पद्धतशीर असावे लागते आणि त्याच वेळी, तुम्हाला तुमची मूलभूत उद्दिष्टे कालमर्यादेत वर्गीकृत करून सेट करावी लागतात, जसे की-

अल्पकालीन उद्दिष्टे-1 वर्षापर्यंत

अल्पकालीन उद्दिष्टे ही अशी काही आहे ज्याचे तुम्ही नजीकच्या भविष्यात लक्ष्य ठेवता. हे विशिष्ट वेळ फ्रेम्स आणि गंभीर उद्दिष्टांशी संबंधित आहे जे तुम्हाला एक वर्ष किंवा दोन वर्षांच्या कालावधीत पूर्ण करायचे आहे. अशा अनेक गोष्टी आहेत ज्या तुम्ही तुमची छोटी इच्छा सूची सेट करून तुमची अल्पकालीन आर्थिक उद्दिष्टे म्हणून निवडू शकता. उदाहरणार्थ, तुम्ही सुट्टीसाठी, गॅझेट्ससाठी बचत करू शकता, कर्ज फेडू शकता, कोणत्याही कोर्ससाठी बचत करू शकता, इ. खूप जलद विकास, तंत्रज्ञानातील नावीन्य आणि सतत इच्छा सूची, अल्पकालीन उद्दिष्टे अशी गोष्ट आहे जी कधीही थांबत नाही. कमी कालावधीत इष्टतम परतावा मिळविण्यासाठी तुम्ही फक्त गुंतवणूक करू शकता.

Talk to our investment specialist

तुमची अल्पकालीन उद्दिष्टे साध्य करण्यासाठी तुम्ही गुंतवणूक करू शकतालिक्विड फंड आणि अल्ट्राअल्पकालीन निधी. हे फंड एक प्रकारचे आहेतकर्ज निधी जे अल्पकालीन गुंतवणुकीसाठी असतात. लिक्विड फंड्समध्ये गुंतवणूक करतातठेव प्रमाणपत्र, ट्रेझरी बिले, व्यावसायिक कागदपत्रे, इ, ज्यांची मुदत फारच कमी आहे. या गुंतवणुकीचा कालावधी साधारणपणे काही दिवसांपासून काही आठवड्यांपर्यंत असतो (तो एक दिवसही असू शकतो!). अल्ट्रा शॉर्ट डेट फंड खूप कमी बाजारातील अस्थिरतेसह चांगला परतावा देतात. लिक्विड फंडांपेक्षा चांगले परतावा शोधणाऱ्या गुंतवणूकदारांनी गुंतवणूक करण्यास प्राधान्य द्यावेअल्ट्रा शॉर्ट टर्म फंड, कारण या फंडांचा परतावा लिक्विड फंडांपेक्षा चांगला आहे. काहीसर्वोत्तम द्रव श्रेणी श्रेणीनुसार आणि अल्ट्रा शॉर्ट टर्म फंड खालीलप्रमाणे आहेत:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Indiabulls Liquid Fund Growth ₹2,619.32

↑ 0.38 ₹165 1.5 2.9 6.4 6.9 6.6 6.02% 2M 2M 1D Liquid Fund JM Liquid Fund Growth ₹73.8599

↑ 0.01 ₹2,851 1.5 2.9 6.2 6.8 6.4 5.91% 1M 10D 1M 14D Liquid Fund PGIM India Insta Cash Fund Growth ₹352.575

↑ 0.05 ₹505 1.5 2.9 6.4 6.9 6.5 5.96% 1M 11D 1M 13D Liquid Fund Aditya Birla Sun Life Savings Fund Growth ₹570.293

↑ 0.06 ₹23,615 1.4 3 7.2 7.4 7.4 6.81% 5M 19D 6M 11D Ultrashort Bond Invesco India Liquid Fund Growth ₹3,722.47

↑ 0.45 ₹16,203 1.5 2.9 6.3 6.9 6.5 5.92% 1M 14D 1M 14D Liquid Fund Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Indiabulls Liquid Fund JM Liquid Fund PGIM India Insta Cash Fund Aditya Birla Sun Life Savings Fund Invesco India Liquid Fund Point 1 Bottom quartile AUM (₹165 Cr). Lower mid AUM (₹2,851 Cr). Bottom quartile AUM (₹505 Cr). Highest AUM (₹23,615 Cr). Upper mid AUM (₹16,203 Cr). Point 2 Established history (14+ yrs). Oldest track record among peers (28 yrs). Established history (18+ yrs). Established history (22+ yrs). Established history (19+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderately Low. Risk profile: Low. Point 5 1Y return: 6.37% (upper mid). 1Y return: 6.24% (bottom quartile). 1Y return: 6.35% (lower mid). 1Y return: 7.15% (top quartile). 1Y return: 6.34% (bottom quartile). Point 6 1M return: 0.53% (upper mid). 1M return: 0.53% (bottom quartile). 1M return: 0.53% (lower mid). 1M return: 0.65% (top quartile). 1M return: 0.52% (bottom quartile). Point 7 Sharpe: 3.18 (upper mid). Sharpe: 2.52 (bottom quartile). Sharpe: 3.16 (lower mid). Sharpe: 3.14 (bottom quartile). Sharpe: 3.28 (top quartile). Point 8 Information ratio: -0.71 (bottom quartile). Information ratio: -1.88 (bottom quartile). Information ratio: -0.10 (lower mid). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Point 9 Yield to maturity (debt): 6.02% (upper mid). Yield to maturity (debt): 5.91% (bottom quartile). Yield to maturity (debt): 5.96% (lower mid). Yield to maturity (debt): 6.81% (top quartile). Yield to maturity (debt): 5.92% (bottom quartile). Point 10 Modified duration: 0.17 yrs (bottom quartile). Modified duration: 0.11 yrs (top quartile). Modified duration: 0.11 yrs (upper mid). Modified duration: 0.47 yrs (bottom quartile). Modified duration: 0.12 yrs (lower mid). Indiabulls Liquid Fund

JM Liquid Fund

PGIM India Insta Cash Fund

Aditya Birla Sun Life Savings Fund

Invesco India Liquid Fund

अल्प, मध्यम आणि दीर्घकालीन आर्थिक उद्दिष्टांसाठी म्युच्युअल फंड पर्याय

मध्यावधी उद्दिष्टे -3-5 वर्षे क्षितिज साठी

मध्यावधी उद्दिष्टे अशी आहेत जी तुम्हाला पुढील 3 ते 4 वर्षांत हवी आहेत. यामध्ये कार/घर खरेदी करण्यासाठी डाउन पेमेंटसाठी बचत करणे, लग्नासाठी बचत करणे, मागील कर्जे (कोणतेही) फेडणे किंवा व्यवसायासाठी नियोजन करण्याच्या मर्यादेपर्यंत बचत करणे यासारख्या महत्त्वाच्या उद्दिष्टांचा समावेश असू शकतो. तुम्ही तुमची अल्प-मुदतीची आर्थिक उद्दिष्टे पूर्ण कराल तेव्हा तुम्ही मध्यम-मुदतीची उद्दिष्टे तयार करण्यास सुरुवात करू शकता आणि ते कसे व्यवस्थापित करू शकता याची योजना देखील बनवू शकता. परंतु, मध्यावधी उद्दिष्टे निश्चित करण्यापूर्वी, तुमची स्वप्ने आणि इच्छा जाणून घेणे महत्त्वाचे आहे आणि पुढील काही वर्षांत तुम्ही स्वत:ला कुठे पहाल!

तद्वतच, मध्यम मुदतीच्या उद्दिष्टांसाठी,संतुलित निधी आणिमासिक उत्पन्न योजना अत्यंत प्राधान्य दिले जाते. बॅलन्स्ड फंड हे डेट आणि इक्विटी या दोन्हींचे मिश्रण आहे. फंड सुमारे 64% कर्ज आणि उर्वरित इक्विटीमध्ये गुंतवणूक करतो. तर मासिक उत्पन्न योजनांमध्ये (MIP) निधीचा जास्त भाग डेट सिक्युरिटीजमध्ये आणि थोडा भाग इक्विटीमध्ये गुंतवला जातो. त्यामुळे, बॅलन्स्ड फंडांद्वारे दिले जाणारे परतावे MIP पेक्षा जास्त असू शकतात, परंतु हे थोडे धोकादायक देखील असू शकतात.

त्यामुळे, जोखीम-प्रतिरोधक गुंतवणूकदार MIP मध्ये गुंतवणूक करण्यास प्राधान्य देऊ शकतात आणि त्यांच्या कार्यकाळात स्थिर परतावा मिळवू शकतात. हे फंड भांडवल वाढीसाठी देखील आदर्श असू शकतात. खालील सर्वोत्कृष्ट बॅलन्स्ड फंड्स आणि मासिक उत्पन्न योजना (श्रेणी श्रेणीनुसार) आहेत ज्या तुम्ही तुमच्या मध्यम मुदतीच्या गुंतवणुकीसाठी निवडू शकता.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Edelweiss Arbitrage Fund Growth ₹20.0948

↑ 0.00 ₹16,270 1.5 3 6.2 7 6.3 6.11% 4M 6D 4M 13D Arbitrage ICICI Prudential MIP 25 Growth ₹78.0395

↑ 0.01 ₹3,359 0.4 2.3 8.8 10.3 7.9 7.6% 2Y 2M 16D 4Y 6M 22D Hybrid Debt Kotak Equity Arbitrage Fund Growth ₹38.8834

↑ 0.00 ₹72,153 1.6 3.1 6.3 7.2 6.4 6.33% 4M 20D 5M 5D Arbitrage Aditya Birla Sun Life Equity Hybrid 95 Fund Growth ₹1,562.13

↑ 3.01 ₹7,533 -0.1 2.8 12.9 14.6 7.2 7.42% 4Y 3M 22D 6Y 5M 5D Hybrid Equity Nippon India Arbitrage Fund Growth ₹27.5259

↑ 0.00 ₹16,393 1.5 3 6.1 6.9 6.2 0% Arbitrage Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Edelweiss Arbitrage Fund ICICI Prudential MIP 25 Kotak Equity Arbitrage Fund Aditya Birla Sun Life Equity Hybrid 95 Fund Nippon India Arbitrage Fund Point 1 Lower mid AUM (₹16,270 Cr). Bottom quartile AUM (₹3,359 Cr). Highest AUM (₹72,153 Cr). Bottom quartile AUM (₹7,533 Cr). Upper mid AUM (₹16,393 Cr). Point 2 Established history (11+ yrs). Established history (21+ yrs). Established history (20+ yrs). Oldest track record among peers (31 yrs). Established history (15+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (bottom quartile). Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Moderately High. Risk profile: Moderately Low. Risk profile: Moderately High. Risk profile: Moderately Low. Point 5 5Y return: 5.94% (bottom quartile). 5Y return: 8.78% (upper mid). 5Y return: 6.09% (lower mid). 5Y return: 11.20% (top quartile). 5Y return: 5.82% (bottom quartile). Point 6 3Y return: 7.01% (bottom quartile). 3Y return: 10.30% (upper mid). 3Y return: 7.18% (lower mid). 3Y return: 14.59% (top quartile). 3Y return: 6.88% (bottom quartile). Point 7 1Y return: 6.15% (bottom quartile). 1Y return: 8.82% (upper mid). 1Y return: 6.27% (lower mid). 1Y return: 12.86% (top quartile). 1Y return: 6.09% (bottom quartile). Point 8 1M return: 0.54% (lower mid). 1M return: 0.45% (bottom quartile). 1M return: 0.60% (top quartile). 1M return: 0.44% (bottom quartile). 1M return: 0.57% (upper mid). Point 9 Alpha: -0.82 (bottom quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: -1.63 (bottom quartile). Alpha: 0.00 (lower mid). Point 10 Sharpe: 0.73 (upper mid). Sharpe: 0.57 (lower mid). Sharpe: 0.94 (top quartile). Sharpe: 0.15 (bottom quartile). Sharpe: 0.39 (bottom quartile). Edelweiss Arbitrage Fund

ICICI Prudential MIP 25

Kotak Equity Arbitrage Fund

Aditya Birla Sun Life Equity Hybrid 95 Fund

Nippon India Arbitrage Fund

दीर्घकालीन उद्दिष्टे -५ वर्षे आणि त्यावरील

दीर्घकालीन उद्दिष्टे अशी आहेत जी तुम्हाला साध्य करण्यासाठी जास्त वेळ लागेल असे तुम्हाला वाटते. तसेच, दीर्घकालीन योजना तुमच्या प्रमुख आर्थिक उद्दिष्टांवर परिणाम करेल, तथापि, ते अतिशय पद्धतशीर आणि संघटित असले पाहिजे. यामध्ये तुमच्या मुलांच्या भविष्यासाठी नियोजन करणे, त्यांच्या शिक्षणासाठी किंवा तुमच्या सेवानिवृत्तीसाठी बचत करणे, तुमच्या कुटुंबाला जागतिक दौऱ्यावर घेऊन जाणे इत्यादी गोष्टींचा समावेश असू शकतो... शिवाय, तुम्ही मध्यावधी उद्दिष्टांसाठी घेतलेले कर्ज फेडणे समाविष्ट असू शकते.

दीर्घकालीन उद्दिष्टांसाठी योजना आखत असलेल्या गुंतवणूकदारांनी इक्विटी म्युच्युअल फंडात जावे. ऐतिहासिकदृष्ट्या, या फंडांनी उच्च परतावा देण्याचे सिद्ध केले आहे, परंतु हे अत्यंत धोकादायक आहेत. तर, गुंतवणूकदार ज्यांच्याकडे उच्च-जोखीम भूक फक्त या फंडांमध्ये गुंतवणूक करण्यास प्राधान्य द्यावे. विविध प्रकार आहेतइक्विटी फंड जे तुम्ही निवडू शकता जसे की- लार्ज कॅप/मिड कॅप/स्मॉल कॅप फंड,ELSS,वैविध्यपूर्ण निधी आणिक्षेत्र निधी.

लार्ज कॅप फंड मोठ्या आकाराच्या कंपन्यांच्या स्टॉकमध्ये गुंतवणूक करा. या कंपन्या मूलत: मोठ्या कंपन्या आहेत ज्यात मोठे व्यवसाय आणि मोठ्या प्रमाणात कर्मचारी आहेत. त्या अशा कंपन्या आहेत ज्यांचे बाजार भांडवल (MC = कंपनी X बाजारभाव प्रति शेअर जारी केलेल्या शेअर्सची संख्या) INR 1000 कोटी पेक्षा जास्त आहे. हे स्टॉक दीर्घ कालावधीत स्थिर परतावा देतात. मिड कॅप म्युच्युअल फंड मध्यम आकाराच्या कंपन्यांमध्ये निधीची गुंतवणूक करतात. गुंतवणुकदाराच्या दृष्टिकोनातून, शेअर्सच्या किमतींमध्ये जास्त चढ-उतार (किंवा अस्थिरता) असल्यामुळे मिड-कॅप्सचा गुंतवणुकीचा कालावधी लार्ज-कॅप्सपेक्षा खूप जास्त असावा. मिड कॅप INR 500 Cr ते INR 1000 Cr चे बाजार भांडवल असलेल्या कंपन्या असू शकतात.

स्मॉल कॅप फंड मुख्यत्वे स्टार्टअप्स किंवा फर्म्समध्ये गुंतवणूक करतात जे त्यांच्या विकासाच्या सुरुवातीच्या टप्प्यात लहान कमाई करतात. या कंपन्यांमध्ये मूल्य शोधण्याची मोठी क्षमता आहे आणि ते चांगले उत्पन्न देऊ शकतात. तथापि, लहान आकार पाहता, जोखीम खूप जास्त आहेत, म्हणून स्मॉल-कॅप्सचा गुंतवणूक कालावधी सर्वाधिक असणे अपेक्षित आहे. स्मॉल-कॅप्स INR 500 आणि त्याहून अधिक बाजार भांडवल असलेल्या कंपन्या असू शकतात.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Tata India Tax Savings Fund Growth ₹46.3289

↑ 0.16 ₹4,748 0.5 5.8 17.3 16.6 13.8 4.9 ELSS Bandhan Infrastructure Fund Growth ₹47.922

↑ 0.14 ₹1,522 -3.6 -2.9 13.4 24.1 21.5 -6.9 Sectoral DSP Natural Resources and New Energy Fund Growth ₹106.79

↓ -0.56 ₹1,573 9.2 21.7 34.4 22.9 21.4 17.5 Sectoral Sundaram Rural and Consumption Fund Growth ₹93.9159

↑ 0.33 ₹1,584 -6.5 -4.8 5.2 15.5 13.4 -0.1 Sectoral Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹65.47

↑ 0.43 ₹3,694 1.4 7.9 25.7 18.1 12.8 17.5 Sectoral Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Tata India Tax Savings Fund Bandhan Infrastructure Fund DSP Natural Resources and New Energy Fund Sundaram Rural and Consumption Fund Aditya Birla Sun Life Banking And Financial Services Fund Point 1 Highest AUM (₹4,748 Cr). Bottom quartile AUM (₹1,522 Cr). Bottom quartile AUM (₹1,573 Cr). Lower mid AUM (₹1,584 Cr). Upper mid AUM (₹3,694 Cr). Point 2 Established history (11+ yrs). Established history (14+ yrs). Established history (17+ yrs). Oldest track record among peers (19 yrs). Established history (12+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: High. Point 5 5Y return: 13.85% (lower mid). 5Y return: 21.51% (top quartile). 5Y return: 21.39% (upper mid). 5Y return: 13.43% (bottom quartile). 5Y return: 12.81% (bottom quartile). Point 6 3Y return: 16.65% (bottom quartile). 3Y return: 24.14% (top quartile). 3Y return: 22.86% (upper mid). 3Y return: 15.51% (bottom quartile). 3Y return: 18.07% (lower mid). Point 7 1Y return: 17.29% (lower mid). 1Y return: 13.43% (bottom quartile). 1Y return: 34.36% (top quartile). 1Y return: 5.17% (bottom quartile). 1Y return: 25.66% (upper mid). Point 8 Alpha: -2.63 (bottom quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: -8.82 (bottom quartile). Alpha: -1.32 (lower mid). Point 9 Sharpe: 0.00 (lower mid). Sharpe: -0.43 (bottom quartile). Sharpe: 0.74 (upper mid). Sharpe: -0.38 (bottom quartile). Sharpe: 0.84 (top quartile). Point 10 Information ratio: -0.26 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -0.52 (bottom quartile). Information ratio: 0.25 (top quartile). Tata India Tax Savings Fund

Bandhan Infrastructure Fund

DSP Natural Resources and New Energy Fund

Sundaram Rural and Consumption Fund

Aditya Birla Sun Life Banking And Financial Services Fund

डायव्हर्सिफाइड फंड मार्केट कॅपिटलायझेशनमध्ये गुंतवणूक करतात, म्हणजे मोठ्या, मध्यम आणि लहान कॅपमध्ये. ते सामान्यत: लार्ज-कॅप समभागांमध्ये 40-60%, 10-40% दरम्यान कुठेही गुंतवणूक करतातमिड-कॅप स्टॉक आणि स्मॉल-कॅप समभागांमध्ये सुमारे 10%. हे फंड मिश्रित पोर्टफोलिओमध्ये गुंतवणूक करत असल्याने, ते जोखीम संतुलित करतात. उदाहरणार्थ, जर एका फंडाची कामगिरी कमी झाली, तर इतर पोर्टफोलिओ संतुलित करण्यासाठी असतात. पण, गुंतवणुकीत इक्विटीचा धोका अजूनही कायम आहे.

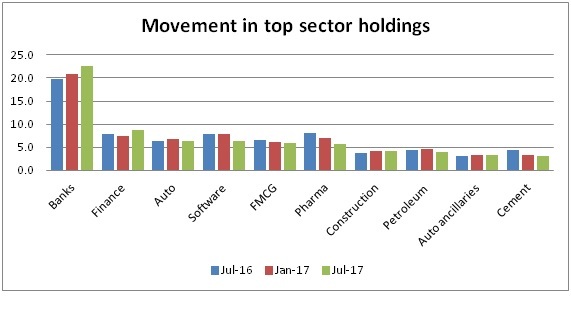

सेक्टर फंड एखाद्या विशिष्ट क्षेत्रात किंवा उद्योगात व्यापार करणाऱ्या कंपन्यांच्या शेअर्समध्ये गुंतवणूक करतात जसे की, फार्मा फंड फक्त फार्मास्युटिकल कंपन्यांमध्ये गुंतवणूक करेल. क्षेत्र-विशिष्ट असल्याने, या फंडांमधील जोखीम सर्वात जास्त आहे.

आर्थिक सल्ला- ते हुशारीने व्यवस्थापित करा

- सुरू करालवकर गुंतवणूक

- तुमच्या प्राधान्यक्रमांबद्दल स्पष्ट व्हा आणि बचत करून तुमची उद्दिष्टे गाठण्यासाठी तुम्ही तुमच्या बजेटमध्ये जागा तयार केल्याची खात्री करा

- तुमच्या प्रमुख उद्दिष्टांसाठी स्वतंत्र बचत आणि गुंतवणूक खाती सेट करा

- तुमची बिले वेळेवर भरत राहा

- तुमच्या ध्येयांसाठी आदर्श अंतिम मुदत सेट करा. उदाहरणार्थ, तुम्हाला 2017 च्या अखेरीस आंतरराष्ट्रीय सहल करायची आहे आणि म्हणून बचत करा

- तुमच्या प्रगतीचे नियमित निरीक्षण करा

- यावर आधारित तुमचे गुंतवणूक पर्याय निवडामालमत्ता वाटप जे तुम्हाला तुमची उद्दिष्टे एका विनिर्दिष्ट कालावधीत गाठण्यात मदत करेल.

या व्यतिरिक्त, पद्धतशीरगुंतवणूक योजना (SIP) पैसे गुंतवण्याचा सर्वोत्तम मार्ग मानला जातो. घर, कार किंवा कोणतीही मालमत्ता खरेदी असो,निवृत्ती नियोजन किंवा उच्च शिक्षण नियोजन, SIPs एक अतिशय पद्धतशीर मार्ग देतेपैसे वाचवा आणि हे लक्ष्य गाठा. आज गुंतवणूकदार नेहमी शोधत असतातशीर्ष SIP, किंवा गुंतवणुकीसाठी सर्वोत्तम पद्धतशीर गुंतवणूक योजना. बाजारात विविध SIP कॅल्क्युलेटर उपलब्ध आहेत जे गुंतवणूकदारांना गुंतवणूक योजना तयार करण्यात मदत करण्याचा प्रयत्न करतात. तुम्ही येथे एक प्रयत्न करू शकता:

म्युच्युअल फंडात ऑनलाइन गुंतवणूक कशी करावी?

Fincash.com वर आजीवन मोफत गुंतवणूक खाते उघडा.

तुमची नोंदणी आणि KYC प्रक्रिया पूर्ण करा

दस्तऐवज अपलोड करा (PAN, आधार इ.).आणि, तुम्ही गुंतवणूक करण्यास तयार आहात!

तुमची आर्थिक उद्दिष्टे वास्तववादी ठेवा आणि तुमच्या प्रगतीचा सतत आढावा घ्या. सर्वात महत्त्वाचे, विलंब करू नका आणि आत्ताच तुमची आर्थिक उद्दिष्टे सेट करण्यास सुरुवात करा!

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.