आर्थिक वर्ष 2024-25 साठी आयकर स्लॅब आणि दर

भारतात, आयकर एखाद्या व्यक्तीच्या आधारावर शुल्क आकारले जाते उत्पन्न. हे कर दर यावर आधारित आहेत श्रेणी उत्पन्नाचे स्लॅब म्हणतात. जितके उत्पन्न जास्त तितका कर. प्रत्येक अर्थसंकल्पादरम्यान कर स्लॅबमध्ये बदल केला जातो. या लेखात, आम्ही स्लॅब, करदात्यांच्या श्रेणी इत्यादींवर आधारित कर समजून घेऊ.

केंद्रीय अर्थसंकल्प 2024

नवीन कर प्रणाली अंतर्गत, अर्थमंत्री - सुश्री निर्मला सीतारामन यांनी आयकर स्लॅबमध्ये बदल केला आहे.

या सुधारणा आणि बदलांबद्दल अधिक जाणून घेऊया.

आयकर स्लॅब 2024-25

केंद्रीय अर्थसंकल्प 2024 नुसार नवीन कर स्लॅब दर येथे आहे:

| वार्षिक उत्पन्न श्रेणी | नवीन कर श्रेणी |

|---|---|

| रु. पर्यंत. ३,००,000 | शून्य |

| रु. 3,00,000 ते रु. 7,00,000 | ५% |

| रु. 7,00,000 ते रु. 10,00,000 | 10% |

| रु. 10,00,000 ते रु. 12,00,000 | १५% |

| रु. 12,00,000 ते रु. 15,00,000 | 20% |

| वर रु. 15,00,000 | ३०% |

आयकर स्लॅब आर्थिक वर्ष 2023-24

केंद्रीय अर्थमंत्री निर्मला सीतारामन यांनी मांडली आहे बजेट 2023-24 उत्पन्न वाढवण्याचा आणि क्रयशक्ती वाढवण्याचा हेतू. भाषणानुसार, मूलभूत सूट मर्यादा खाली आली आहे रु. 2.5 लाख वरून रु. 3 लाख. इतकेच नाही तर कलम 87A अंतर्गत मिळणारी सवलत वाढवून रुपये करण्यात आली आहे. रु. वरून 7 लाख 5 लाख.

केंद्रीय अर्थसंकल्प 2023-24 नुसार कर स्लॅब दर येथे आहे:

| वार्षिक उत्पन्न श्रेणी | कर श्रेणी (२०२३-२४) |

|---|---|

| रु. पर्यंत. 3,00,000 | शून्य |

| रु. 3,00,000 ते रु. 6,00,000 | ५% |

| रु. 6,00,000 ते रु. 9,00,000 | 10% |

| रु. 9,00,000 ते रु. 12,00,000 | १५% |

| रु. 12,00,000 ते रु. 15,00,000 | 20% |

| वर रु. 15,00,000 | ३०% |

ज्या व्यक्तींचे उत्पन्न आहे रु. 15.5 लाख आणि वरील मानकांसाठी पात्र असतील वजावट च्या रु. ५२,०००. शिवाय, नवीन कर व्यवस्था बनली आहे डीफॉल्ट एक तरीही, लोकांकडे जुनी कर व्यवस्था कायम ठेवण्याचा पर्याय आहे, जो खालीलप्रमाणे आहे:

| वार्षिक उत्पन्न श्रेणी | कर श्रेणी (२०२१-२२) |

|---|---|

| रु. पर्यंत. 2,50,000 | शून्य |

| रु. 2,50,001 ते रु. 5,00,000 | ५% |

| रु. 5,00,001 ते रु. 10,00,000 | 20% |

| वर रु. 10,00,000 | ३०% |

Talk to our investment specialist

2019-20 (AY 2020-21) साठी प्राप्तिकर स्लॅब आणि दर

आर्थिक वर्ष 2019-2020 साठी आयकर स्लॅब दर येथे आहेत-

- व्यक्ती आणि HUF (वय <60 वर्षे)

- ज्येष्ठ नागरिक (वय: ६०-८० वर्षे)

- ज्येष्ठ नागरिक (वय > 80 वर्षे)

- देशांतर्गत कंपन्या

1. वैयक्तिक कर भरणारे आणि HUF (60 वर्षांपेक्षा कमी) - I

| वार्षिक उत्पन्न श्रेणी | कर दर | आरोग्य आणि शिक्षण उपकर |

|---|---|---|

| INR 2,50,000 पर्यंत | कर नाही | शून्य |

| INR 2,50,000 ते 5,00,000 च्या वर | ५% | 4% उपकर |

| INR 5,00,000 ते 10,00,000 च्या वर | 20% | 4% उपकर |

| INR 10,00,000 ते 50,00,000 च्या वर | ३०% | 4% उपकर |

| ते INR 10,00,000 च्या वर 1 कोटी | 30% + 10% अधिभार | 4% उपकर |

| 1 कोटी पेक्षा जास्त | 30% +15% अधिभार | 4% उपकर |

कलम ८७(अ) मधील सुधारणांनुसार, जर तुमचे वार्षिक करपात्र उत्पन्न INR 5,00,000 पेक्षा कमी आहे, तुम्ही याचा लाभ घेऊ शकता कर सवलत. विद्यमान कायद्यांमुळे 2,500 आयकर सूट मिळू शकते. तथापि, अद्ययावत कायद्याने हे सुनिश्चित केले की ही मर्यादा 12,500 आयकर सवलत वाढवली गेली.

2. ज्येष्ठ नागरिक (60 वर्षे किंवा त्याहून अधिक वयाचे परंतु 80 वर्षांपेक्षा कमी वयाचे)

| वार्षिक उत्पन्न श्रेणी | कर दर FY 23 - 24 | आरोग्य आणि शिक्षण उपकर |

|---|---|---|

| INR 3,00,000 पर्यंत | कर नाही | शून्य |

| INR 3,00,000 ते 5,00,000 च्या वर | ५% | 4% उपकर |

| INR 5,00,000 ते 10,00,000 च्या वर | 20% | 4% उपकर |

| INR 10,00,000 ते 50,00,000 च्या वर | ३०% | उपकराच्या 4% |

| 50,00,000 ते 1 कोटी पेक्षा जास्त | 30% + 10% अधिभार | उपकराच्या 4% |

| INR 1 कोटी पेक्षा जास्त | 30% +15% अधिभार | 4% उपकर |

कलम 87(A) मधील सुधारणांनुसार, तुमचे वार्षिक करपात्र उत्पन्न INR 5,00,000 पेक्षा कमी असल्यास, तुम्ही कर सवलत मिळवू शकता. विद्यमान कायद्यांमुळे 2,500 आयकर सूट मिळू शकते. तथापि, अद्ययावत कायद्याने हे सुनिश्चित केले की ही मर्यादा 12,500 आयकर सवलत वाढवली गेली.

3. ज्येष्ठ नागरिक (80 वर्षे किंवा त्याहून अधिक)

| वार्षिक उत्पन्न श्रेणी | कर दर FY 23 - 24 | आरोग्य आणि शिक्षण उपकर |

|---|---|---|

| INR 2,50,000 पर्यंत | कर नाही | शून्य |

| INR 5,00,000 पर्यंत | कर नाही | शून्य |

| INR 5,00,000 ते 10,00,000 च्या वर | 20% | 4% उपकर |

| INR 10,00,000 ते 50,00,000 च्या वर | ३०% | 4% उपकर |

| 50,00,000 ते 1 कोटी पेक्षा जास्त | 30% + 10% अधिभार | 4% उपकर |

| INR 1 कोटी पेक्षा जास्त | 30% +15% अधिभार | 4% उपकर |

4. देशांतर्गत कंपन्या

| उलाढाल तपशील | देशांतर्गत कंपन्या | फर्म्स |

|---|---|---|

| INR 400 कोटी पर्यंतच्या उलाढालीसाठी प्राप्तिकर | २५% | ३०% |

| INR 400 कोटींपेक्षा जास्त उलाढालीसाठी आयकर | ३०% | ३०% |

| उपकर | ३% + अधिभार | ३% + अधिभार |

| अधिभार | INR 1 कोटी ते मधील उत्पन्न जास्त असल्यास 7% 10 कोटी. आणि, INR 10 कोटीपेक्षा जास्त उत्पन्नावर 10% कर लागेल | एकूण उत्पन्न INR 1 कोटीपेक्षा जास्त असल्यास 12% कर |

इन्कम टॅक्स स्लॅबमधून इन्कम टॅक्सची गणना कशी करायची?

उदाहरणाच्या उद्देशाने, एकूण करपात्र उत्पन्न INR 8,00,000 गृहीत धरू आणि हे उत्पन्न पगार, व्याज उत्पन्न आणि भाड्याचे उत्पन्न यासारख्या सर्व स्रोतांमधील उत्पन्नाचा समावेश करून मोजले गेले आहे. कलम 80 अंतर्गत वजावटही कमी करण्यात आली आहे.

आता, आर्थिक वर्ष 2017-18 (AY 2018-19) साठी आयकर मोजूया -

| वार्षिक उत्पन्न श्रेणी | कर दर | कर गणना |

|---|---|---|

| INR 2,50,000 पर्यंत उत्पन्न | कर नाही | |

| INR 2,50,000 - INR 5,00,000 पासून उत्पन्न | 5% (INR 5,00,000 - INR 2,50,000) | INR 12,500 |

| INR 5,00,000 - 10,00,000 पासून उत्पन्न | 20% (INR 8,00,000 - INR 5,00,000) | INR 60,000 |

| INR 10,00,000 पेक्षा जास्त उत्पन्न | ३०% | शून्य |

| कर | INR 72,500 | |

| उपकर | INR 72,500 च्या 4% | INR 2,900 |

| आर्थिक वर्ष 2017-18 (AY 2018-19) मध्ये एकूण कर | INR 75,400 |

आर्थिक वर्ष 2017-18 (AY 2018-19) साठी आयकर स्लॅब आणि दर

आर्थिक वर्ष 2018-19 साठी आयकर स्लॅब दर येथे आहेत -

1. वैयक्तिक करदाता आणि HUF (60 वर्षांपेक्षा कमी जुने)

| आयकर स्लॅब | कर दर | आरोग्य आणि शिक्षण उपकर |

|---|---|---|

| INR 2,50,000 पर्यंत उत्पन्न* | कर नाही | |

| INR 2,50,000 - INR 5,00,000 पासून उत्पन्न | ५% | 3% प्राप्तिकर |

| INR 5,00,000 - INR 10,00,000 पासून उत्पन्न | 20% | 3% प्राप्तिकर |

| INR 10,00,000 पेक्षा जास्त उत्पन्न | ३०% | 3% प्राप्तिकर |

*आर्थिक वर्ष 2017-18 साठी आयकर सवलत मर्यादा 2 किंवा 3 मध्ये समाविष्ट असलेल्या व्यक्तींव्यतिरिक्त वैयक्तिक आणि HUF साठी INR 2,50,000 पर्यंत आहे.

2. ज्येष्ठ नागरिक (60 वर्षे किंवा त्याहून अधिक वयाचे परंतु 80 वर्षांपेक्षा कमी वयाचे)

| आयकर स्लॅब | कर दर | आरोग्य आणि शिक्षण उपकर |

|---|---|---|

| INR 3,00,000 पर्यंत उत्पन्न* | कर नाही | |

| INR 3,00,000 - INR 5,00,000 पासून उत्पन्न | ५% | 3% प्राप्तिकर |

| INR 5,00,000 - INR 10,00,000 पासून उत्पन्न | 20% | 3% प्राप्तिकर |

| INR 10,00,000 पेक्षा जास्त उत्पन्न | ३०% | 3% प्राप्तिकर |

*आर्थिक वर्ष 2017-18 साठी आयकर सवलत मर्यादा 1 किंवा 3 मध्ये समाविष्ट असलेल्या व्यतिरिक्त INR 3,00,000 पर्यंत आहे.

3. ज्येष्ठ नागरिक (80 वर्षे किंवा त्याहून अधिक)

| आयकर स्लॅब | कर दर | आरोग्य आणि शिक्षण उपकर |

|---|---|---|

| INR 5,00,000 पर्यंत उत्पन्न* | कर नाही | |

| INR 5,00,000 - INR 10,00,000 पासून उत्पन्न | 20% | 3% प्राप्तिकर |

| पेक्षा जास्त उत्पन्न | INR 10,00,000 | ३०% |

*आर्थिक वर्ष 2017-18 साठी आयकर सवलत मर्यादा 1 किंवा 2 मध्ये समाविष्ट असलेल्या व्यतिरिक्त INR 5,00,000 पर्यंत आहे.

4. देशांतर्गत कंपन्या

| उलाढाल तपशील | कर दर |

|---|---|

| एकूण उलाढाल 50 कोटी पर्यंत. मागील वर्ष 2015-16 मध्ये | २५% |

| एकूण उलाढाल 50 कोटी पेक्षा जास्त. मागील वर्ष 2015-16 मध्ये | ३०% |

*याव्यतिरिक्त, उपकर आणि अधिभार खालीलप्रमाणे आकारला जातो: उपकर: कॉर्पोरेट कर अधिभाराच्या 3%. करपात्र उत्पन्न 1 कोटी पेक्षा जास्त परंतु 10 कोटी- 7% पेक्षा कमी, करपात्र उत्पन्न 10 कोटी- 12% पेक्षा जास्त

आर्थिक वर्ष 2016-17 (AY 2017-18) साठी आयकर स्लॅब आणि दर

आर्थिक वर्ष 2018-19 साठी आयकर स्लॅब दर येथे आहेत

1. वैयक्तिक करदाता आणि HUF (60 वर्षांपेक्षा कमी जुने)

| आयकर स्लॅब | कर दर |

|---|---|

| INR 2,50,000 पर्यंत उत्पन्न* | कर नाही |

| INR 2,50,000 - INR 5,00,000 पासून उत्पन्न | 10% |

| INR 5,00,000 - INR 10,00,000 पासून उत्पन्न | 20% |

| INR 10,00,000 पेक्षा जास्त उत्पन्न | ३०% |

*आर्थिक वर्ष 2016-17 साठी आयकर सवलत मर्यादा 1 किंवा 2 मध्ये समाविष्ट असलेल्या व्यतिरिक्त INR 2,50,000 पर्यंत आहे.

2. ज्येष्ठ नागरिक (60 वर्षे किंवा त्याहून अधिक वयाचे परंतु 80 वर्षांपेक्षा कमी वयाचे)

| आयकर स्लॅब | कर दर |

|---|---|

| INR 3,00,000 पर्यंत उत्पन्न* | कर नाही |

| INR 3,00,000 - INR 5,00,000 पासून उत्पन्न | 10% |

| INR 5,00,000 - 10,00,000 पासून उत्पन्न | 20% |

| INR 10,00,000 पेक्षा जास्त उत्पन्न | ३०% |

*आर्थिक वर्ष 2016-17 साठी आयकर सवलत मर्यादा 1 किंवा 3 मध्ये समाविष्ट केलेल्या व्यतिरिक्त INR 3,00,000 पर्यंत आहे.

3. ज्येष्ठ नागरिक (80 वर्षे किंवा अधिक)

| आयकर स्लॅब | कर दर |

|---|---|

| 5,00,000 रुपयांपर्यंतचे उत्पन्न* कोणताही कर नाही | |

| 5,00,000 रुपये ते 10,00,000 20% उत्पन्न | |

| 10,00,000 रुपये पेक्षा जास्त उत्पन्न 30% |

आर्थिक वर्ष 2016-17 साठी आयकर सवलत मर्यादा 1 किंवा 2 मध्ये समाविष्ट असलेल्या व्यतिरिक्त INR 5,00,000 पर्यंत आहे.

4. देशांतर्गत कंपन्या

| उलाढाल तपशील | कर दर |

|---|---|

| एकूण उलाढाल 5 कोटी पर्यंत. मागील वर्ष 2014-15 मध्ये | 29% |

| एकूण उलाढाल 5 कोटी पेक्षा जास्त. मागील वर्ष 2014-15 मध्ये | ३०% |

याव्यतिरिक्त, उपकर आणि अधिभार खालीलप्रमाणे आकारला जातो: उपकर: कॉर्पोरेट कर अधिभाराच्या 3%. करपात्र उत्पन्न 1Cr पेक्षा जास्त आहे परंतु 10 Cr- 7% पेक्षा कमी आहे. करपात्र उत्पन्न 10Cr- 12% पेक्षा जास्त आहे.

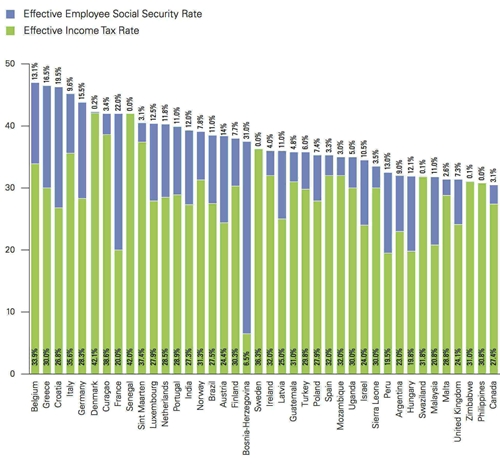

भारतीय कर दरांची इतर देशांशी तुलना करणे

KPMG च्या अहवालानुसार-

'एखाद्या देशाचा वैयक्तिक आयकर दर हा केवळ एक सूचक असतो की एखादी व्यक्ती त्यांच्या उत्पन्नावर किती कर भरते.'

सकल उत्पन्नाच्या USD100,000 वर प्रभावी आयकर आणि सामाजिक सुरक्षा दर

| रँक | देश | प्रभावी आयकर दर | प्रभावी कर्मचारी सामाजिक सुरक्षा दर |

|---|---|---|---|

| १ | बेलिजियम | 33.9% | १३.१ |

| 2 | ग्रीस | ३०.०% | १६.५ |

| 3 | क्रोएशिया | 26.8% | 19.5% |

| 4 | इटली | 35.6% | ९.६% |

| ५ | जर्मनी | २८.३% | १५.५% |

| 6 | डेन्मार्क | ४२.१% | ०.२% |

| ७ | कुराकाओ | 38.6% | ३.४% |

| 8 | फ्रान्स | 20.0% | 22.0% |

| ९ | सेनेगल | ४२.०% | ०.०% |

| 10 | सेंट मार्टिन | 37.4% | 3.1% |

| 11 | लक्झेंबर्ग | 27.9% | १२.५% |

| 12 | नेदरलँड | २८.५% | 11.8% |

| 13 | पोर्तुगाल | २८.९% | 11.0% |

| 14 | भारत | 27.3% | १२.०% |

स्रोत- केपीएमजीचे वैयक्तिक आयकर आणि सामाजिक सुरक्षा दर सर्वेक्षण 2012, केपीएमजी इंटरनॅशनल

स्रोत- केपीएमजीचे वैयक्तिक आयकर आणि सामाजिक सुरक्षा दर सर्वेक्षण 2012, केपीएमजी इंटरनॅशनल

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.

You Might Also Like

Income Tax Slabs For FY 2024-25 & FY 2025-26 (new & Old Tax Regime Rates)

Income Tax Slabs FY 2024 - 25: New Tax Regime Vs Old Tax Regime

Income Tax In India FY 26 - 27: Ultimate Guide For Tax Payers!

Toll Tax In India 2026 – Rules, Fastag, Exemptions & Latest Updates

Understanding Senior Citizen Slab Rate FY 19 - 20 (AY 20-21)

E Filing Of Income Tax – A Complete Guide To File Income Tax Return

GOOD KNOWLEDGE