भविष्य निर्वाह निधी (PF) साठी फॉर्म 15G बद्दल जाणून घेण्यासाठी सर्वकाही

कर्मचारी भविष्य निर्वाह निधी (ईपीएफ) हे कर्मचार्यांच्या कल्याणासाठी स्थापन केलेले निधी आहेत ज्यात प्रत्येक कर्मचार्याच्या मासिक आधार वेतन आणि महागाई भत्त्याच्या 12% निधी खात्यात जमा केले जातात. नियोक्ता अनुरुप योगदान देतो. या फंड शिल्लकवर 8.10% वार्षिक व्याजदर आहे.

पीएफ काढण्याच्या नियमांनुसार, तुम्ही ही पीएफ रक्कम काढू शकता. मात्र, पैसे काढण्याची रक्कम रु.पेक्षा जास्त असल्यास. ५०,000 प्रत्येकआर्थिक वर्ष, च्या कलम 192A नुसार कर वजावट (TDS) रोखला जाईलआयकर कायदा. परिणामी, तुम्हाला फक्त उर्वरित रक्कम मिळेल. जर तुमचेउत्पन्न करपात्र मर्यादेपेक्षा कमी आहे, तथापि, तुम्ही PF फॉर्म 15G भरून तुमच्या पैसे काढण्याच्या रकमेवर TDS कपात होणार नाही याची खात्री करू शकता. या पोस्टमध्ये या फॉर्मबद्दल अधिक माहिती जाणून घेऊया.

फॉर्म 15G म्हणजे काय?

15G फॉर्म किंवा EPF तुम्हाला तुमच्या EPF मधून मिळणाऱ्या व्याजातून TDS कापला जाण्यापासून रोखण्यात मदत करतो,आवर्ती ठेव (RD), किंवा मुदत ठेव (एफडी) दिलेल्या वर्षात. ६० वर्षांखालील प्रत्येकाने आणि हिंदू अविभक्त कुटुंबांनी (HUF) हे करणे आवश्यक आहे.विधान.

EPF फॉर्म 15G ची वैशिष्ट्ये

फॉर्म 15G ची प्राथमिक वैशिष्ट्ये खालीलप्रमाणे आहेत:

- फॉर्म 15G हा एक स्व-घोषणा फॉर्म आहे जो TDS नाही विनंती करण्यासाठी वापरला जातोवजावट विशिष्ट उत्पन्नावर जेथे कर निर्धारकाचे वार्षिक उत्पन्न सूट थ्रेशोल्डच्या खाली आहे

- आयकर कायदा, 1961 च्या कलम 197A च्या आवश्यकता या विशिष्ट स्वयं-घोषणा फॉर्मसाठी नियम नमूद करतात

- अनुपालन ओझे कमी करण्यासाठी आणि कर कपात करणार्या आणि कर कपात करणार्यांसाठी खर्च कमी करण्यासाठी, फॉर्म 15G च्या फॉर्मेटमध्ये 2015 मध्ये लक्षणीय सुधारणा करण्यात आली.

- फॉर्म 15G त्याच्या सध्याच्या आवृत्तीमध्ये 60 वर्षांपेक्षा कमी वयाच्या व्यक्ती सबमिट करू शकतात.फॉर्म 15H, ज्येष्ठ नागरिक (ज्यांचे वय ६० पेक्षा जास्त आहे) फॉर्म 15G चे प्रकार, सेंट्रल बोर्ड ऑफ डायरेक्टने विकसित केले आहे.कर

- जरी फॉर्म 15H आणि फॉर्म 15G खूप समान आहेत, फक्त ज्येष्ठ नागरिक फॉर्म 15H वापरू शकतात

- विद्यमान गुंतवणुकीसाठी, लाभ मिळविण्यासाठी हे विवरण वर्षाच्या पहिल्या तिमाहीत सादर करणे आवश्यक आहे. नवीन गुंतवणुकीसाठी प्रारंभिक व्याज क्रेडिटपूर्वी फॉर्म 15G सबमिट केला जाऊ शकतो

Talk to our investment specialist

फॉर्म 15G डाउनलोड करा

तुम्ही येथून फॉर्म डाउनलोड करू शकता -15G फॉर्म

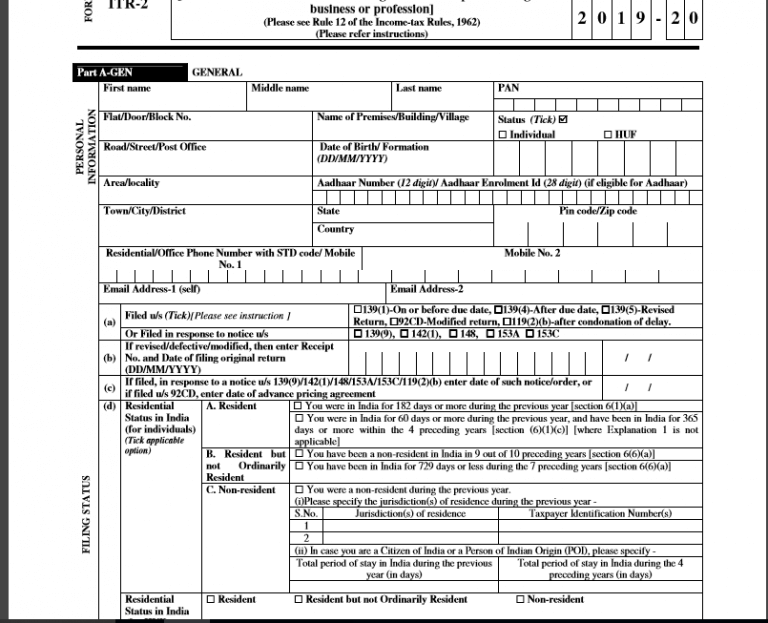

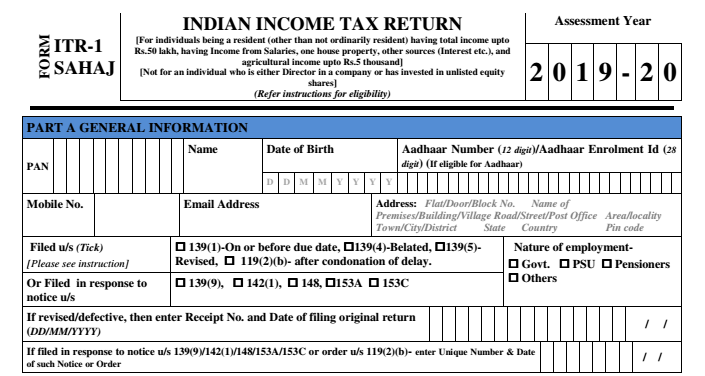

EPFO 15G फॉर्म भरण्यासाठी सूचना

फॉर्म 15G वर दोन विभाग आहेत. ज्या व्यक्तीला विशिष्ट उत्पन्नावर TDS ची कपात न करण्याचा दावा करायचा आहे त्याने पहिला घटक भरावा. आपण फॉर्म 15G च्या पहिल्या विभागात प्रविष्ट करणे आवश्यक असलेली महत्वाची माहिती खालीलप्रमाणे आहे:

- तुमच्या वर दिसते तसे नावपॅन कार्ड

- फॉर्म 15G सबमिट करण्यासाठी वैध पॅन कार्ड आवश्यक आहे. तुम्ही योग्य पॅन माहिती समाविष्ट न केल्यास तुमची घोषणा रद्द होईल

- एखादी व्यक्ती फॉर्म 15G मध्ये घोषणा देऊ शकते; तथापि, एखादी संस्था किंवा कंपनी करू शकत नाही

- तुम्ही ज्या आर्थिक वर्षासाठी टीडीएस कपातीचा दावा करत नाही ते मागील वर्ष असणे आवश्यक आहे

- तुम्ही निवासी व्यक्ती आहात हे नमूद करा कारण NRI फॉर्म 15G सबमिट करू शकत नाहीत

- तुमचा पिन कोड आणि संपर्क पत्ता नक्की समाविष्ट करा

- भविष्यातील संभाषणांसाठी कार्यरत ईमेल पत्ता आणि फोन नंबर द्या

- जर तुम्ही 1961 च्या आयकर कायद्याच्या अटींनुसार आधीच्या कोणत्याही मूल्यांकन वर्षासाठी कराच्या अधीन असाल, तर "होय" च्या पुढील बॉक्समध्ये खूण करा.

- सर्वात अलीकडील मूल्यमापन वर्षाचा उल्लेख करा ज्यासाठी तुमच्या परताव्याचे मूल्यांकन केले गेले

- तुम्ही घोषित करत असलेले अंदाजे उत्पन्न आणि संपूर्णपणे अंदाजे वार्षिक महसूल समाविष्ट करा (ज्यात सर्व उत्पन्न समाविष्ट आहे)

- तुम्ही आधीच आर्थिक वर्षात कोणत्याही वेळी फॉर्म 15G सबमिट केला असल्यास, त्या सबमिशनच्या तपशीलांसह तुमच्या सध्याच्या घोषणेवरील एकूण उत्पन्नासह

- विभाग 1 च्या अंतिम परिच्छेदामध्ये तुम्ही ज्या विशिष्ट गुंतवणुकीसाठी घोषणा दाखल करत आहात त्याबद्दल चर्चा केली आहे. गुंतवणूक खाते क्रमांक (टर्म डिपॉझिट क्रमांक,जीवन विमा पॉलिसी क्रमांक, कर्मचारी कोड इ.) प्रदान करणे आवश्यक आहे

- फील्ड पूर्ण केल्यानंतर सर्व माहिती पुन्हा तपासा जेणेकरून कोणत्याही चुका नाहीत

- कपात करणार्या व्यक्तीने किंवा कर निर्धारकाच्या वतीने स्त्रोतावर रोखून ठेवलेला कर सरकारकडे जमा करणार्या व्यक्तीने फॉर्म 15G चा दुसरा भाग पूर्ण करणे आवश्यक आहे.

पीएफ काढण्यासाठी फॉर्म १५जी भरणे अनिवार्य आहे का?

होय, जर तुम्हाला पैसे काढण्याच्या रकमेतून TDS वजा करायचा नसेल, तर फॉर्म 15G आवश्यक आहे. वित्त कायदा 2015 च्या कलम 192A नुसार, जर तुमची कामाची मुदत पाच वर्षांपेक्षा कमी असेल आणि तुम्ही रु. पेक्षा जास्त घेतले तर. तुमच्या PF मधून 50,000, TDS लागू केला जाईल.

वर नमूद केलेल्या मार्गदर्शक तत्त्वांचे अनुसरण करून, खाली नमूद केलेले पीएफ काढण्याचे नियम लागू होतील:

- जर तुम्ही फॉर्म 15G सबमिट केला असेल परंतु तुमच्याकडे पॅन कार्ड नसेल तर 10% TDS

- जर तुम्ही फॉर्म 15G आणि पॅन कार्ड दोन्ही सबमिट केले नसेल तर स्त्रोतावर 42.744% कर कापला जाईल

- फॉर्म १५जी सबमिट केल्यास टीडीएस नाही

फॉर्म 15G आणि 15H

फॉर्म 15H आणि फॉर्म 15G मधील फरक येथे आहेत:

| फॉर्म 15G | फॉर्म 15H |

|---|---|

| 60 वर्षांखालील कोणालाही लागू | 60 वर्षे किंवा त्याहून अधिक वयाच्या लोकांना लागू |

| HUF, तसेच लोक सबमिट करू शकतात | फक्त लोक सादर करू शकतात |

| मूलभूत सूट मर्यादेपेक्षा कमी वार्षिक उत्पन्न असलेल्या व्यक्ती किंवा HUF पात्र आहेत | त्यांचे वार्षिक उत्पन्न महत्त्वाचे नाही, वृद्ध नागरिक फॉर्म सबमिट करू शकतात |

PF काढण्यासाठी 15G फॉर्म ऑनलाइन कसा भरायचा?

चला पुढे जाऊ आणि आता ऑनलाइन EPF काढण्यासाठी फॉर्म 15G कसा भरायचा ते शिकूया कारण तुम्हाला EPF ला लागू होणारे TDS नियम आणि फॉर्म 15G किंवा 15H काय आहे याची माहिती आहे:

- सदस्यांसाठी, वापराEPFO UAN युनिफाइड पोर्टल

- UAN आणि पासवर्ड वापरून तुमच्या खात्यात लॉग इन करा

- निवडा "ऑनलाइन सेवा"आणि मग"दावा" (फॉर्म 31, 19, 10C)

- तुमची पडताळणी कराबँक खात्याचे शेवटचे चार क्रमांक

- क्लिक कराफॉर्म 15G अपलोड करा, "मला अर्ज करायचा आहे" या निवडीच्या खाली स्थित आहे.

PF काढण्यासाठी 15G फॉर्म भरण्याचे पर्याय

फॉर्म 15G देय होता पण वेळेवर सबमिट केला नाही आणि TDS आधीच काढला गेला असेल तर तुम्ही काय करू शकता ते येथे आहे:

- पर्याय १: फाइल कराआयकर परतावा आपले प्राप्त करण्यासाठीTDS परतावा

एकदा बँक किंवा इतर कपातदारांनी टीडीएस कापला की, ते आयकर विभागाकडे पैसे जमा करण्यास बांधील असतात आणि तुम्हाला परतफेड करू शकत नाहीत. यातून बाहेर पडण्याचा एकमेव मार्ग म्हणजे फाइल करणेITR आणि तुमच्या आयकराचा परतावा मिळवा. आयकर विभाग तुमच्या परताव्याच्या दाव्याच्या विनंतीवर प्रक्रिया करेल आणि पडताळणीनंतर आर्थिक वर्षासाठी रोखलेला अतिरिक्त कर जमा करेल

- पर्याय २: चालू आर्थिक वर्षासाठी अतिरिक्त कपाती थांबवण्यासाठी लगेचच फॉर्म 15G सबमिट करा

प्रत्येक तिमाहीनंतर, जेव्हा मुदत ठेवीवर संबंधित व्याजाची गणना केली जाते, तेव्हा बँका सामान्यतः TDS कापतात. चालू आर्थिक वर्षासाठी पुढील कपात टाळण्यासाठी, शक्य तितक्या लवकर फॉर्म 15G भरणे श्रेयस्कर आहे

फॉर्म 15G वर खोटी घोषणा सादर केल्याबद्दल शिक्षा

आयकर कायदा 1961 च्या कलम 277 मध्ये TDS टाळण्यासाठी फॉर्म 15G वर खोटे विधान केल्याबद्दल गंभीर दंड आणि तुरुंगवासाची शिक्षा दिली जाते. दंडाची वैशिष्ट्ये खालीलप्रमाणे आहेत:

- INR 1 लाख पेक्षा जास्त कर चुकवण्यास टाळाटाळ करण्यासाठी फसवी घोषणा केल्यास, गुन्हेगारास सहा महिने ते सात वर्षांच्या तुरुंगवासाची शिक्षा होऊ शकते.

- काही परिस्थितींमध्ये, शिक्षा तीन महिन्यांपासून ते तीन वर्षांच्या तुरुंगवासाची असते

अंतिम शब्द

TDS भार कमी करण्याच्या बाबतीत, फॉर्म 15G सहसा खूप उपयुक्त ठरतो. तथापि, 1961 च्या आयकर कायद्याच्या कलम 277 अंतर्गत, TDS टाळण्यासाठी फॉर्म 15G मध्ये खोटी घोषणा केल्यास दंड किंवा कदाचित तुरुंगवास होऊ शकतो. कर निर्धारक किंवा कपात करणार्याच्या वतीने स्त्रोतावर रोखून ठेवलेला कर सरकारकडे जमा करणार्या व्यक्तीने फॉर्मचा दुसरा विभाग भरला पाहिजे.

वारंवार विचारले जाणारे प्रश्न (FAQs)

1. मला फॉर्म 15G भाग 2 पूर्ण करणे आवश्यक आहे का?

अ: नाही, फायनान्सर किंवा बँकेने फॉर्म 15G चा दुसरा विभाग पूर्ण करणे आवश्यक आहे.

2. अनिवासी भारतीय देखील टीडीएस कपातीसाठी फॉर्म 15G वापरू शकतात का?

अ: नाही, फक्त भारतीय नागरिक फॉर्म 15G सबमिट करण्यास पात्र आहेत.

3. फॉर्म 15G सबमिट करून, माझ्या व्याज उत्पन्नाला कर आकारणीतून सूट मिळेल का?

अ: नाही, फॉर्म 15G हा केवळ एक स्व-घोषणा फॉर्म आहे जो व्याज उत्पन्नावर कोणताही TDS घेण्यास सक्षम करतो कारण तुमच्या संपूर्ण किंवा एकूण उत्पन्नावर कोणताही कर नाही.

4. फॉर्म 15G वर "अंदाज उत्पन्न" काय सूचित करते?

अ: फॉर्म 15G मध्ये सूचीबद्ध केलेले अंदाजे उत्पन्न हे तुम्ही विशिष्ट आर्थिक वर्षात आणलेले उत्पन्न आहे.

5. फॉर्म 15G किती काळ वैध आहे?

अ: फॉर्म 15G फक्त एका आर्थिक वर्षासाठी वैध आहे आणि एखाद्या व्यक्तीने पुढील प्रत्येक वर्षासाठी नवीन फॉर्म प्रदान करणे आवश्यक आहे.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.