कलम 194A: व्याजावरील TDS साठी संपूर्ण मार्गदर्शक

तुम्ही जितके सोपे काम मानता तितकेच, सिक्युरिटीज व्यतिरिक्त विविध स्त्रोतांकडून व्याज मिळवणे ही एक दमछाक करणारी गोष्ट असू शकते.स्रोतावर कर कपात त्याच साठी. पण, तुम्हाला कलम 194A माहित आहे का?आयकर त्यावर कारवाई करण्यासाठी कायदा आणला आहे का?

या कलमाखाली, तुम्ही दावा करू शकतावजावट म्हणून कमावलेल्या तुमच्या व्याजाच्या TDS वरउत्पन्न. खूप प्रभावी, नाही का? या विभागाबद्दल आणि त्याच्या विविध पैलूंबद्दल अधिक जाणून घेण्यासाठी पुढे वाचा.

काय आहे कलम 194A?

आयकर कायद्याचे कलम 194A विशेषतः व्याजावरील टीडीएस कपातीशी संबंधित आहे, जसे की कर्ज आणि ऍडव्हान्सवरील व्याज, बँकांव्यतिरिक्त मुदत ठेवींवरील व्याज. तुम्ही हे लक्षात ठेवले पाहिजे की हा विभाग सिक्युरिटीजवरील व्याजाचा समावेश करत नाही.

तसेच, हा विभाग फक्त देशातील रहिवाशांसाठी उपलब्ध आहे. त्यामुळे, अनिवासी व्यक्तीला व्याज दिले गेल्यास ही तरतूद कार्य करत नाही. जरी अनिवासींना दिलेली देयके TDS च्या यंत्रणेच्या अंतर्गत येतात, तथापि, कपात 194A ऐवजी कलम 195 अंतर्गत वाढविली जाते.

स्त्रोतावर कर कापण्यास कोण पात्र आहे?

शिवाय जर कोणी, एHOOF आणि एखादी व्यक्ती, देशाच्या रहिवाशांना व्याजाच्या स्वरूपात उत्पन्न देण्यास जबाबदार आहे, ती स्त्रोतावर कर वजा करण्यास पात्र आहे. कपात केल्यावर, त्यांनी दिलेल्या वेळेत समान रक्कम सरकारी तिजोरीत जमा करणे आवश्यक आहे.

कलम 194A अंतर्गत TDS ची वजावट

व्याजाची रक्कम जमा झाल्यास किंवा भरल्यास कलम 194A अंतर्गत टीडीएस कपात करणार्याला परवानगी आहे; किंवा एखाद्या विशिष्ट आर्थिक वर्षात जमा होण्याची किंवा देय होण्याची शक्यता रु. पेक्षा जास्त आहे. 40,000 आणि वजाकर्ता आहे:

- कोणतीही बँकिंग संस्था किंवा बँकिंग कंपनी

- बँकिंग व्यवसायात गुंतलेली सहकारी संस्था

- एपोस्ट ऑफिस

पुढे, आर्थिक वर्ष 2018-19 आणि त्यानंतर, रु. पर्यंतच्या व्याजावर कोणताही TDS कापला जाणार नाही. खालील स्त्रोतांकडून व्याजाची रक्कम येत असल्यास ज्येष्ठ नागरिकांनी 50,000 कमावले:

- बँक ठेवी

- पोस्ट ऑफिस ठेवी

- आवर्ती ठेवी

- मुदत ठेवी

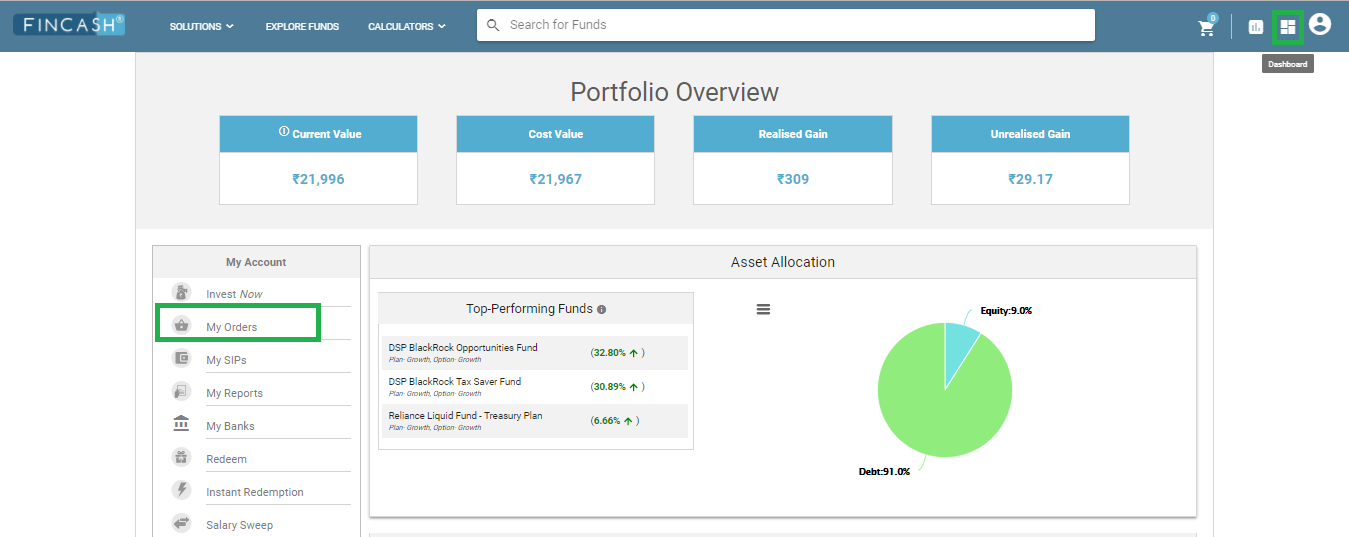

Talk to our investment specialist

कमी किंवा शून्य दराने कर कपात

जर 194A TDS अंतर्गत कर कमी किंवा शून्य दराने कापला जात असेल, तर तो पुढील परिस्थितीत होत असेल:

- जेव्हा घोषणा कलम 197A अंतर्गत फॉर्म 15G किंवा 15H मध्ये सबमिट केली जाते.

जर प्राप्तकर्त्याद्वारे कलम 197A अंतर्गत घोषणापत्र PAN सोबत कपात करणार्यास सादर केले जात असेल तर, खाली नमूद केलेल्या अटी पूर्ण केल्या असतील तरच कोणताही कर कापला जाणार नाही:

- प्राप्तकर्ता एक व्यक्ती आहे आणि फर्म किंवा कंपनी नाही

- एकूण उत्पन्नावर मागील वर्षाचा कर शून्य आहे

- एकूण उत्पन्न सूट मर्यादेपेक्षा जास्त नाही (प्राप्तकर्ता ज्येष्ठ नागरिक असल्यास लागू होणार नाही)

जेव्हा कलम 194A अंतर्गत कर कपात आवश्यक नसते तेव्हा परिस्थिती

काही विशिष्ट परिस्थिती आहेत ज्या अंतर्गत TDS कपात आवश्यक नाही, जसे की:

- जर आर्थिक वर्षात ठेवींवर एकूण व्याजाची रक्कम (देय किंवा द्यावी लागेल) रु. पेक्षा कमी किंवा समान असेल. 10000 (को-ऑपरेटिव्ह सोसायटी/बँक/पोस्ट ऑफिसद्वारे पैसे दिले असल्यास) किंवा रु. 5000 (इतर परिस्थितींमध्ये)

- व्याजाचे उत्पन्न सहकारी संस्था, बँक कंपनी, वित्तीय महामंडळ, बँक कंपनी, UTI, यांना दिले जाते.एलआयसी च्या व्यवसायात गुंतलेलेविमा

- फर्मद्वारे भागीदाराला व्याज दिले जाते

TDS दर

194A कपात मर्यादेनुसार वेगवेगळ्या दरांवर TDS कापला जातो, जसे की:

| टीडीएस दर | थ्रेशोल्ड मर्यादा | द्वारे पैसे दिले |

|---|---|---|

| पॅन सादर केल्यावर 10% | रु. 5000 | बँकांव्यतिरिक्त इतर कोणीही |

| PAN न दिल्यावर 20% | रु. 5000 | बँकांव्यतिरिक्त इतर कोणीही |

| पॅन सादर केल्यावर 10% | रु. 10000 | बँका |

| PAN न दिल्यावर 20% | रु. 10000 | बँका |

तसेच, वर नमूद केलेल्या दरांमध्ये कोणताही शैक्षणिक उपकर, SHEC किंवा अधिभार जोडला जाणार नाही याची नोंद घ्या. त्यामुळे मूळ दराने कर कापला जाईल.

निष्कर्ष

व्याज आणि टीडीएस कपातीचा त्रास कमी करण्यासाठी सरकार नेहमीच कसे प्रयत्न करते हे लक्षात घेता, हा विभाग त्याच हेतूने प्रसिद्धीच्या झोतात आला. तर, जर तुम्ही वजावट करत असालकर, तुम्ही कलम 194A वगळत नाही याची खात्री करा.

वारंवार विचारले जाणारे प्रश्न

1. आयकर कायद्याच्या कलम 194A मध्ये काय समाविष्ट आहे?

अ: हे कर्ज आणि बँका आणि वित्तीय संस्थांद्वारे जारी केलेल्या सिक्युरिटीज व्यतिरिक्त इतर सिक्युरिटीजवर स्रोतावर कर कपात किंवा TDS कव्हर करणार्या तरतुदींशी संबंधित आहे. दुसऱ्या शब्दांत, जो कोणी रहिवाशांना व्याज देतो त्याला TDS कापून घेणे आवश्यक आहे

2. 194A अंतर्गत एखाद्या व्यक्तीला TDS मधून कधी सूट मिळते?

अ: जर प्राप्तकर्त्याने 15G, 15H किंवा कलम 197A अंतर्गत देयकाला घोषणा सबमिट केली, तर TDS शून्य मानला जाईल किंवा TDS कापला जाणार नाही.

3. 194A अंतर्गत TDS कधी कापला जात नाही?

अ: चालू अर्थसंकल्पानुसार, प्राप्तकर्त्याचे वार्षिक एकूण उत्पन्न रु. पेक्षा जास्त नसल्यास TDS कापला जात नाही. आर्थिक वर्ष 2020-2021 साठी 2,50,000.

4. कलम 194A अंतर्गत टीडीएसच्या कपातीसाठी तुम्ही कधी अर्ज करू शकता?

अ: जर देय असलेले व्याज ज्येष्ठ नागरिक योजनेंतर्गत येत असेल किंवा प्राप्तकर्त्याचे उत्पन्न रु.च्या स्लॅब अंतर्गत येत असेल तर प्राप्तकर्ता TDS वर कपातीसाठी देखील अर्ज करू शकतो. 3,00,000 आणि रु. ५,००,०००. प्राप्तकर्त्याच्या उत्पन्नाच्या स्लॅबवर अवलंबून, TDS कर कपातीचा दर भिन्न असेल.

5. कलम 194A अंतर्गत TDS साठी व्याज दर किती आहे?

अ: व्याज प्राप्तकर्त्याने पॅन तपशील प्रदान केले असल्यास व्याज दर 10% वर निश्चित केला आहे. अन्यथा, दराने कर कापला जाईल20% मिळालेल्या व्याजावर.

6. 194A नुसार TDS सबमिट करण्यासाठी देय तारखा काय आहेत?

अ: एप्रिल ते फेब्रुवारी या महिन्यांसाठी, TDS पुढील महिन्याच्या 7 तारखेला सादर केला जाऊ शकतो. याचा अर्थ मे महिन्याचा टीडीएस ७ जूनपर्यंत भरता येईल. फक्त मार्चचा टीडीएस ३० एप्रिलला किंवा त्यापूर्वी भरावा लागेल.

7. व्याजदर कमी झाला आहे का?

अ: 2020-2021 साठी, TDS कमी करण्यात आला आहे७.५%, सध्याची साथीची परिस्थिती लक्षात घेऊन. तथापि, 7.5% व्याज चालू ठेवायचे की 10% वर बदलायचे हे आगामी बजेट ठरवेल.

8. कोणत्या परिस्थितीत कलम 194A अंतर्गत TDS आवश्यक नाही?

अ: व्यक्ती सहकारी संस्था, वित्तीय संस्था, बँक किंवा विमा कंपनीला व्याज देत असल्यास या कलमांतर्गत TDS आवश्यक नाही. त्याचप्रमाणे, जर एखाद्या फर्म भागीदाराला व्याज दिले असेल तर त्याची देखील आवश्यकता नाही.

9. टीडीएस दरावर काही अधिभार आहे का?

अ: नाही, या कलमांतर्गत TDS दरावर कोणताही अधिभार किंवा शैक्षणिक CESS लागू नाही.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.