कलम १५४ अंतर्गत सुधारणा कशी वाढवायची?

कोणीही पूर्ण परिपूर्णतेने काम करताना दिसत नाही. तुम्ही रोबो असल्याशिवाय तुमच्या कामात चुका आणि तफावत नक्कीच जाणवेल. आणि, तो दाखल येतो तेव्हाकर, फक्त करदातेच नाही तर दआयकर विभाग कधीकधी काही गंभीर चुका करू शकतो.

जसे ते म्हणतात, "चूक करणे मानवी आहे आणि चूक कायम ठेवणे हे शैतानी आहे." अशा प्रकारे, दउत्पन्न कर विभाग (ITD) ने मूल्यांकनादरम्यान झालेल्या चुका सुधारण्यासाठी तरतूद केली आहे. या सर्व सुधारणा आयकर कायद्याच्या कलम १५४ अंतर्गत केल्या आहेत.

आयकराचे कलम १५४ काय आहे?

मुळात, आयटीएचा हा विभाग आयकर विभागाद्वारे एखाद्या व्यक्तीच्या नोंदींमध्ये उद्भवलेल्या कोणत्याही त्रुटी किंवा चूक सुधारण्याशी संबंधित आहे. त्याशिवाय, विभाग देखील अभिप्रेत आहेहाताळा मुल्यांकन अधिकाऱ्याने जारी केलेल्या आदेशातील त्रुटींची दुरुस्ती.

अंतर्गतकलम 154 आयकर, कलम 143 (1), 200A (1) आणि 206CB (1) अंतर्गत जारी केलेल्या आदेशांमध्ये सुधारणा केल्या जाऊ शकतात. या नोटीस सामान्यत: प्रकरणाचे मूल्यांकन करण्यापूर्वी जारी केल्या जातात आणि TDS आणि TCS मध्ये त्रुटी सुधारल्या जातात.विधाने.

कलम 154 ची वैशिष्ट्ये

या विभागातील काही प्राथमिक मुद्दे आहेत:

कर प्राधिकरण एकतर वर ऑर्डर पाठविण्यास जबाबदार आहेआधार आयकर विभागाने किंवा त्यांच्या स्वत: च्या इच्छेने निदर्शनास आणलेली अयोग्यता. ऑर्डर अतिरिक्त तपशिलांची विनंती असू शकते, कर क्रेडिटमध्ये जुळत नाही, लिंगात चूक, परतावा जुळत नाही, विसंगतीआगाऊ कर, आणि अधिक.

कोणतीही कारवाई करण्यापूर्वी, करदात्याला सूचित केले जाईल, विशेषत: जर कृती परतावा कमी करणे/वाढवणे, करदात्याची किंवा वजावटीची जबाबदारी वाढवणे, मूल्यांकन वाढवणे किंवा अधिक आहे. याचा मुळात अर्थ असा आहे की या कलमांतर्गत कोणत्याही प्रकारची दुरुस्ती केल्यास कराची रक्कम वाढली किंवा कर आकारणी करणार्याला कमी सूट दिली गेली, तर आयटी विभाग कोणत्याही प्रकारची कारवाई करण्यापूर्वी लेखी सूचना पाठविण्यास जबाबदार आहे.

कलम 144 अन्वये केलेल्या कारवाईमुळे कर कमी झाले किंवा सूट वाढली, तर आयटी विभाग करदात्याला परतावा देण्यासाठी जबाबदार असेल.

जर परतावा आधीच दिला गेला असेल आणि नंतर परतावा रक्कम कमी झाली तर, आयटी विभागाला जास्तीची रक्कम परत देण्यासाठी करनिर्धारक जबाबदार आहे.

विशिष्ट आर्थिक वर्षात सुधारणा केल्यानंतर केवळ 4 वर्षांपर्यंत नोटीस जारी केली जाऊ शकते.

जर करदात्याने कलम 154 अंतर्गत दुरुस्तीसाठी अर्ज केला, तर आयटी विभागाने 6 महिन्यांच्या आत प्रतिसाद देणे आवश्यक आहे.पावती विनंतीचे.

Talk to our investment specialist

कलम १५४: ज्या चुका सुधारल्या जाऊ शकतात

- तथ्यात्मक त्रुटी

- कायद्यातील तरतुदींचे पालन न केल्यामुळे त्रुटी आली

- अंकगणितातील चुका

- किरकोळ चुका

आयकर कायद्याच्या १५४ अंतर्गत सुधारणासाठी अर्ज करणे

आयकर कलम 154 साठी ऑनलाइन दुरुस्ती विनंती दाखल करण्याची प्रक्रिया ही एक सोपी कार्य आहे. तथापि, तुम्ही त्यासोबत जाण्याचे निवडण्यापूर्वी, तुम्ही ज्या ऑर्डरविरुद्ध फाइल करू इच्छिता त्या ऑर्डरचे तुम्ही काळजीपूर्वक परीक्षण केले पाहिजे. तुम्ही हे सुनिश्चित केले पाहिजे की गणना योग्य आहेत आणि सर्व वजावट तसेच परीक्षा विचारात घेतल्या गेल्या आहेत.

हे शक्य आहे की तुमची गणना चुकीची असू शकते आणि सेंट्रलाइज्ड प्रोसेसिंग सेंटर, बंगलोरने केलेल्या दुरुस्त्या बरोबर आहेत. हे तपासण्यासाठी, तुम्ही तुमची तुलना करू शकताआयकर परतावा फॉर्म 26AS सह. जर तुम्हाला खात्री नसेल तर तुम्ही एखाद्या व्यावसायिकाची मदत घेऊ शकताकर सल्लागार.

तपशिलांचा सखोल अभ्यास केल्यानंतरही तुम्हाला चुका आढळल्यास, तुम्ही दुरुस्तीसाठी अर्ज करू शकता. लक्षात ठेवा की या चुका गुंतवणुकीच्या घोषणा किंवा उत्पन्नामध्ये कोणत्याही प्रकारची वगळणे किंवा जोडणे असू नये.

आयकर कायद्यानुसार, ज्या चुकीसाठी तुम्ही दुरुस्त करण्याची विनंती करणार आहात त्यासाठी कोणत्याही चौकशीची किंवा वादाची गरज नसावी.

तुम्हाला कलम 154 ची नोटीस मिळाल्यास घ्यायची पावले

अलीकडे, आयकर विभाग बहुसंख्य करदात्यांना स्वयं-निर्मित सुधारणा आदेश जारी करत असल्याचे दिसते. तथापि, हे आदेश प्राप्त झाल्यानंतर, लोक स्तब्ध राहतात आणि पुढे काय करावे याबद्दल त्यांना माहिती नसते.

तुम्हाला अशी सूचना मिळाल्यास, घाबरू नका. फक्त खाली नमूद केलेल्या चरणांचे अनुसरण करा आणि समस्येचे सहजतेने निराकरण केले जाईल:

तुम्हाला नोटीसशी संबंधित माहिती ईमेलद्वारे किंवा तुमच्या पोस्टमध्ये प्राप्त झाली आहे की नाही हे क्रॉसचेक करा.

तुम्हाला कोणतीही सूचना न मिळाल्यास, तुम्ही सूचना पुन्हा पाठवण्याची विनंती सबमिट करू शकता. त्यासाठी:

- आयटी विभागाच्या या अधिकृत पोर्टलला भेट द्या

- खाते तयार करण्यासाठी लॉग इन करा किंवा साइन अप करा

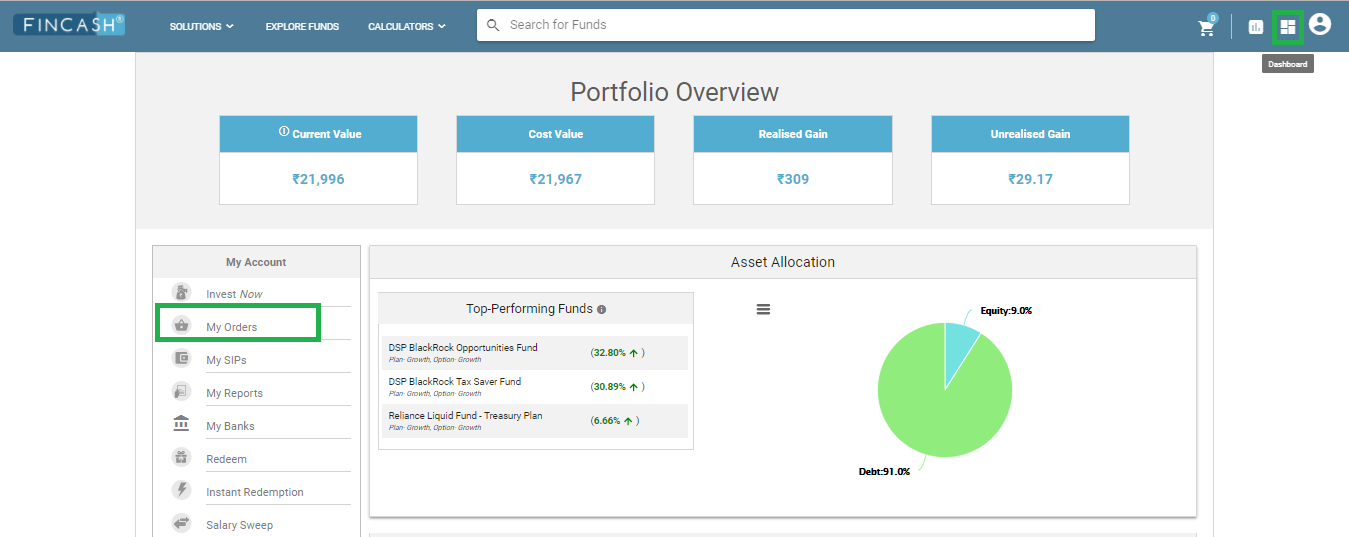

- डॅशबोर्डवर, माझे खाते > 143(1)/154 अंतर्गत माहितीसाठी विनंती विभागाला भेट द्या

- माहिती पूर्ण करा आणि सबमिट वर क्लिक करा

जर तुम्हाला आधीच सूचना प्राप्त झाली असेल, तर तुम्ही उपस्थित केलेल्या दाव्यांमधील फरक आणि आयटीडीने काय विचारात घेतले आहे याची कारणे तपासा.

आयटीडी पोर्टलला भेट द्या आणि तुमचा फॉर्म 26 तपासा

एकदा पूर्ण झाल्यावर, एकतर ITD ने केलेल्या सुधारणा स्वीकारा किंवा तुम्ही तथ्यात्मक डेटाच्या तुमच्या बाजूने प्रतिसाद देऊ शकता. जर तुम्ही दुरुस्त्या स्वीकारत नसाल तर तुम्हाला त्यामागील कारण नमूद करावे लागेल

त्यानंतर, नोटीसवर स्वाक्षरी करा आणि नोटीसच्या शीर्षस्थानी दिलेल्या पत्त्यावर पाठवा

निष्कर्ष

जर काही किरकोळ विसंगती असतील तर आयकर विभाग स्वत: त्या दुरुस्त करू शकतो. तथापि, नंतर काही असामान्य घडत असल्याचे लक्षात आल्यास, तुम्ही विभागाच्या अधिकृत पोर्टलवर जाऊन तक्रार नोंदवू शकता. लक्षात ठेवा की तुम्ही कोणतेही पाऊल उचलाल, तुमच्याकडून अचूकतेची 100% खात्री असणे अत्यंत आवश्यक आहे.

वारंवार विचारले जाणारे प्रश्न

1. कलम 154 चे महत्त्व काय आहे?

अ: 1961 च्या प्राप्तिकर कायद्याचे कलम 154 तुम्हाला तुमचे आयटी रिटर्न भरताना झालेल्या चुका सुधारण्याची परवानगी देते. तथापि, तुम्ही दुरुस्त करू शकत असलेल्या त्रुटींमध्ये तथ्यात्मक त्रुटी, कायदेशीर तरतुदींचे पालन करण्यात अयशस्वी झाल्यामुळे झालेली त्रुटी, अंकगणित त्रुटी किंवा इतर किरकोळ त्रुटी, जसे की कारकुनी त्रुटी या श्रेण्यांमध्ये येणे आवश्यक आहे. या कलमाखाली इतर कोणत्याही प्रकारची चूक सुधारता येत नाही. हा कायदा करदात्याला त्याचे आयटी रिटर्न भरताना अनवधानाने झालेल्या साध्या चुका सुधारण्याची परवानगी देण्यासाठी आणि चुका कायम राहण्यापासून रोखण्यासाठी लागू करण्यात आला.

2. कलम 154 च्या कक्षेत येणाऱ्या सुधारणा कोणत्या आहेत?

अ: प्राप्तिकर कायद्याच्या 143(1), 200A(1), आणि 206CB(1) अंतर्गत जारी केलेल्या सर्व नोटिस आणि सुधारणा कलम 154 च्या कक्षेत येतात. या सामान्यतः TDS आणि TCS स्टेटमेंट्स संबंधी सुधारणा आणि नोटिसच्या समस्या असतात.

3. कलम 154 अंतर्गत दुरुस्तीसाठी कोण अर्ज करू शकतो?

अ: नियमानुसार, ज्या व्यक्तींनी त्यांचे आयटी रिटर्न भरले आहेत ते त्यांच्या कर भरण्यातील त्रुटी सुधारू शकतात. तथापि, जर तुम्हाला वाटत असेल की तुम्ही सुधारणा फॉर्मची गुंतागुंत व्यवस्थापित करू शकत नाही, तर तुम्ही तुमच्या कर सल्लागाराला तुमच्या वतीने ते करण्यास सांगू शकता.

4. कर प्राधिकरण कलम 154 अंतर्गत नोटीस पाठवू शकतो का?

अ: विभागाला आयटी रिटर्नमध्ये काही विसंगती किंवा विसंगती आढळल्यास ते नोटीस पाठवू शकतात. उदाहरणार्थ, लिंग जुळत नसणे, टॅक्स क्रेडिट एरर, रिफंड चुकीची गणना करणे किंवा आगाऊ कर भरणामधील विसंगती यासारख्या दुविधा कर प्राधिकरणाद्वारे ध्वजांकित केल्या जाऊ शकतात आणि करदात्याला नोटीस पाठविली जाऊ शकते.

5. मी ऑनलाइन दुरुस्तीसाठी अर्ज करू शकतो का?

अ: होय, तुम्ही ऑनलाइन दुरुस्तीसाठी फाइल करू शकता. तथापि, दिलेल्या आर्थिक वर्षासाठी तुमचे आयटी रिटर्न भरल्यानंतरच तुम्ही दुरुस्तीसाठी फाइल करू शकता.

6. दुरुस्तीसाठी फाइल करण्यासाठी मला कोणत्या चरणांचे पालन करावे लागेल?

अ: जेव्हा तुम्ही दुरुस्तीसाठी फाइल करता, तेव्हा तुम्हाला भारताच्या आयकर विभागाच्या अधिकृत वेबसाइटवर लॉग इन करावे लागेल. त्यानंतर, तुम्हाला ई-फाइलवर जावे लागेल, खाली स्क्रोल करावे लागेल आणि त्यावर क्लिक करावे लागेल'दुरुस्ती.' जेव्हा तुम्ही 'रेक्टिफिकेशन' वर क्लिक कराल तेव्हा तुम्हाला तुमच्या खात्यात लॉग इन करण्यास सांगितले जाईल, जे तुम्ही तुमचा पॅन, दुरुस्त करण्यासाठी परत या, शेवटचे संप्रेषण देऊन करू शकता.संदर्भ क्रमांक आणि मूल्यांकन वर्ष.

जेव्हा तुम्ही हे तपशील प्रदान करता आणिvalidate वर क्लिक करा, तुम्हाला एक ड्रॉप-डाउन मेनू मिळेल ज्यामधून तुम्हाला निवडावे लागेलसुधारणा विनंती प्रकार आणि दुरुस्तीचे कारण निवडा. एकदा आपण आवश्यक तपशील प्रदान केल्यानंतर, वर क्लिक करा'ठीक आहे,' आणि तुमची विनंती पाठवली जाईल.

7. विनंतीवर प्रक्रिया कुठे केली जाते?

अ: पडताळणीच्या विनंतीवर CPC बंगलोरमध्ये प्रक्रिया केली जाईल. दुरुस्ती विनंतीवर प्रक्रिया केल्यानंतर कलम १५४ अंतर्गत आदेश जारी केला जाईल.

8. कर प्राधिकरण जादा पेमेंटवर परतावा मागू शकतो का?

अ: होय, समजा पुनर्मूल्यांकन करताना, प्राधिकरणाने ओळखले की विभागाने परतावा दिला आहे, परंतु रक्कम कमी केली आहे. अशा स्थितीत, कर प्राधिकरण करदात्याला परतावा मागू शकतो.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.