உள் வருவாய் விகிதம் - IRR

உள் வருவாய் விகிதம் - IRR என்றால் என்ன?

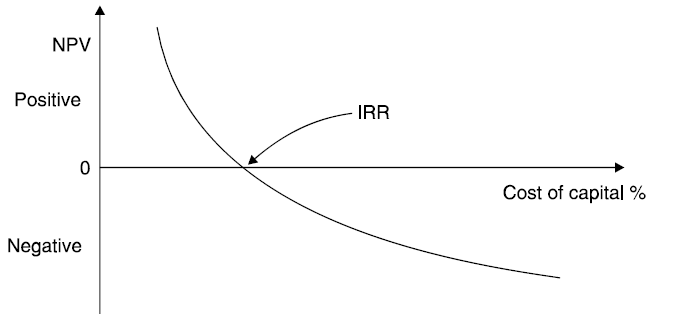

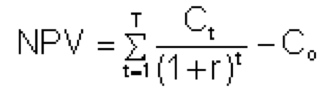

உள் வருவாய் விகிதம் (ஐஆர்ஆர்) என்பது பயன்படுத்தப்படும் ஒரு அளவீடு ஆகும்மூலதனம் சாத்தியமான முதலீடுகளின் லாபத்தை மதிப்பிடுவதற்கான பட்ஜெட். உள் வருவாய் விகிதம் aதள்ளுபடி நிகரத்தை உருவாக்கும் விகிதம்தற்போதிய மதிப்பு (NPV) ஒரு குறிப்பிட்ட திட்டத்திலிருந்து பூஜ்ஜியத்திற்கு சமமான அனைத்து பணப்புழக்கங்களும். IRR கணக்கீடுகள் NPV செய்யும் அதே சூத்திரத்தை சார்ந்துள்ளது.

NPV ஐக் கணக்கிடுவதற்கான சூத்திரம் பின்வருமாறு:

நிகர தற்போதைய மதிப்பை (NPV) கணக்கிடுவதற்கான சூத்திரம்.

எங்கே:

Ct = காலத்தின் போது நிகர பண வரவு

இணை = மொத்த ஆரம்ப முதலீட்டு செலவுகள்

r = தள்ளுபடி விகிதம், மற்றும்

t = நேர காலங்களின் எண்ணிக்கை

சூத்திரத்தைப் பயன்படுத்தி IRR ஐக் கணக்கிட, ஒருவர் NPVயை பூஜ்ஜியத்திற்குச் சமமாக அமைத்து, தள்ளுபடி விகிதத்தை (r) தீர்க்க வேண்டும், இது IRR ஆகும். இருப்பினும், சூத்திரத்தின் தன்மை காரணமாக, ஐஆர்ஆர் பகுப்பாய்வு முறையில் கணக்கிட முடியாது, அதற்கு பதிலாக சோதனை மற்றும் பிழை அல்லது ஐஆர்ஆர் கணக்கிட திட்டமிடப்பட்ட மென்பொருளைப் பயன்படுத்தி கணக்கிடப்பட வேண்டும்.

பொதுவாக, ஒரு திட்டத்தின் உள் வருவாய் விகிதம் அதிகமாக இருந்தால், அதை மேற்கொள்வது மிகவும் விரும்பத்தக்கது. IRR என்பது பல்வேறு வகையான முதலீடுகளுக்கு ஒரே மாதிரியானது, மேலும் பல வருங்கால திட்டங்களை ஒப்பீட்டளவில் சமமாக வரிசைப்படுத்த IRR பயன்படுத்தப்படலாம்.அடிப்படை. முதலீட்டுச் செலவுகள் பல்வேறு திட்டங்களில் சமமாக இருந்தால், அதிக ஐஆர்ஆர் கொண்ட திட்டம் சிறந்ததாகக் கருதப்பட்டு முதலில் மேற்கொள்ளப்படும்.

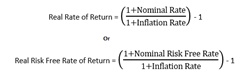

ஐஆர்ஆர் சில நேரங்களில் "பொருளாதார வருவாய் விகிதம்" அல்லது "தள்ளுபடி" என்று குறிப்பிடப்படுகிறதுபணப்புழக்கம் வருவாய் விகிதம்." "உள்" என்பது மூலதனச் செலவு போன்ற வெளிப்புறக் காரணிகளைத் தவிர்த்துவிடுவதைக் குறிக்கிறது.வீக்கம், கணக்கீட்டில் இருந்து.

உள் வருவாய் விகிதத்தின் விவரங்கள் - IRR

ஒரு திட்டம் உருவாக்க எதிர்பார்க்கப்படும் வளர்ச்சி விகிதமாக உள் வருவாய் விகிதத்தை நீங்கள் நினைக்கலாம். கொடுக்கப்பட்ட திட்டம் உருவாக்கும் முடிவடையும் உண்மையான வருவாய் விகிதம் அதன் மதிப்பிடப்பட்ட IRR இலிருந்து மாறுபடும் அதே வேளையில், கிடைக்கக்கூடிய மற்ற விருப்பங்களை விட கணிசமாக அதிக IRR மதிப்பைக் கொண்ட திட்டம் இன்னும் வலுவான வளர்ச்சிக்கான சிறந்த வாய்ப்பை வழங்கும். IRR இன் ஒரு பிரபலமான பயன்பாடு, புதிய செயல்பாடுகளை நிறுவுவதன் லாபத்தை ஏற்கனவே உள்ளவற்றை விரிவாக்குவதன் மூலம் ஒப்பிடுவதாகும். எடுத்துக்காட்டாக, ஒரு ஆற்றல் நிறுவனம் ஒரு புதிய மின் உற்பத்தி நிலையத்தைத் திறப்பதா அல்லது ஏற்கனவே உள்ள ஒன்றைப் புதுப்பித்து விரிவாக்குவதா என்பதைத் தீர்மானிக்க IRR ஐப் பயன்படுத்தலாம். இரண்டு திட்டங்களும் நிறுவனத்திற்கு மதிப்பு சேர்க்கும் அதே வேளையில், IRR ஆல் பரிந்துரைக்கப்படும் ஒன்று மிகவும் தர்க்கரீதியான முடிவாக இருக்கும்.

Talk to our investment specialist

நடைமுறையில் உள் வருவாய் விகிதம்

கோட்பாட்டில், அதன் மூலதனச் செலவை விட அதிகமான ஐஆர்ஆர் கொண்ட எந்தவொரு திட்டமும் லாபகரமானது, எனவே அத்தகைய திட்டங்களை மேற்கொள்வது நிறுவனத்தின் ஆர்வத்தில் உள்ளது. முதலீட்டுத் திட்டங்களைத் திட்டமிடுவதில், நிறுவனங்கள் மதிப்புமிக்கதாக இருக்க, கேள்விக்குரிய முதலீடு பெற வேண்டிய குறைந்தபட்ச ஏற்றுக்கொள்ளக்கூடிய வருவாய் சதவீதத்தைத் தீர்மானிக்க தேவையான வருவாய் விகிதத்தை (RRR) அடிக்கடி நிறுவும். RRR ஐத் தாண்டிய IRR கொண்ட எந்தவொரு திட்டமும் லாபகரமானதாகக் கருதப்படும், இருப்பினும் நிறுவனங்கள் இந்த அடிப்படையில் மட்டுமே ஒரு திட்டத்தைத் தொடர வேண்டிய அவசியமில்லை. மாறாக, அவர்கள் IRR மற்றும் RRR க்கு இடையே அதிக வேறுபாடு கொண்ட திட்டங்களைத் தொடரலாம், ஏனெனில் இவை மிகவும் லாபகரமானதாக இருக்கும்.

ஐஆர்ஆர் பத்திரங்களில் நடைமுறையில் உள்ள வருவாய் விகிதங்களுடன் ஒப்பிடலாம்சந்தை. நிதிச் சந்தைகளில் உருவாக்கக்கூடிய வருவாயை விட அதிகமான ஐஆர்ஆர் மூலம் எந்தத் திட்டங்களையும் நிறுவனத்தால் கண்டுபிடிக்க முடியவில்லை என்றால், அது தக்கவைத்துக்கொள்ளப்பட்ட முதலீட்டைத் தேர்ந்தெடுக்கலாம்.வருவாய் சந்தைக்குள்.

IRR என்பது பலரை ஈர்க்கும் அளவீடு என்றாலும், ஒரு நிறுவனம் மேற்கொள்ளக்கூடிய சாத்தியமான திட்டத்தால் பிரதிநிதித்துவப்படுத்தப்படும் மதிப்பின் தெளிவான படத்திற்கு NPV உடன் இணைந்து எப்போதும் பயன்படுத்தப்பட வேண்டும்.

திரும்பப் பெறுவதற்கான உள் வீதம் சிக்கல்கள்

திட்டத்தின் லாபத்தை மதிப்பிடுவதில் IRR மிகவும் பிரபலமான அளவீடு என்றாலும், தனியாகப் பயன்படுத்தினால் அது தவறாக வழிநடத்தும். ஆரம்ப முதலீட்டுச் செலவுகளைப் பொறுத்து, ஒரு திட்டமானது குறைந்த IRR ஐக் கொண்டிருக்கலாம் ஆனால் அதிக NPV ஆக இருக்கலாம், அதாவது அந்தத் திட்டத்தின் மீதான வருமானத்தை நிறுவனம் பார்க்கும் வேகம் மெதுவாக இருக்கும் அதே வேளையில், திட்டமானது ஒட்டுமொத்த மதிப்பையும் அதிக அளவில் சேர்க்கலாம். நிறுவனம்.

வெவ்வேறு நீளங்களின் திட்டங்களை ஒப்பிடுவதற்கு IRR ஐப் பயன்படுத்தும் போது இதே போன்ற சிக்கல் எழுகிறது. எடுத்துக்காட்டாக, ஒரு குறுகிய கால திட்டம் அதிக IRR ஐக் கொண்டிருக்கலாம், இது ஒரு சிறந்த முதலீடாகத் தோன்றும், ஆனால் குறைந்த NPV ஆகவும் இருக்கலாம். மாறாக, ஒரு நீண்ட திட்டமானது குறைந்த IRR ஐக் கொண்டிருக்கலாம், மெதுவாகவும் சீராகவும் வருமானத்தை ஈட்டலாம், ஆனால் காலப்போக்கில் நிறுவனத்திற்கு அதிக மதிப்பைச் சேர்க்கலாம்.

IRR இல் உள்ள மற்றொரு சிக்கல், மெட்ரிக்கிலேயே கண்டிப்பாக உள்ளார்ந்ததல்ல, மாறாக IRR இன் பொதுவான தவறான பயன்பாடு ஆகும். ஒரு திட்டத்தின் போது நேர்மறை பணப்புழக்கங்கள் உருவாகும் போது (இறுதியில் அல்ல), திட்டத்தின் வருவாய் விகிதத்தில் பணம் மீண்டும் முதலீடு செய்யப்படும் என்று மக்கள் கருதலாம். இது அரிதாகவே நடக்கலாம். மாறாக, நேர்மறை பணப்புழக்கங்கள் மீண்டும் முதலீடு செய்யப்படும்போது, அது மூலதனச் செலவை ஒத்த விகிதத்தில் இருக்கும். இந்த வழியில் IRR ஐப் பயன்படுத்தி தவறாகக் கணக்கிடுவது ஒரு திட்டம் உண்மையில் இருப்பதை விட அதிக லாபம் தரும் என்ற நம்பிக்கைக்கு வழிவகுக்கும். இது, ஏற்ற இறக்கமான பணப்புழக்கங்களைக் கொண்ட நீண்ட திட்டங்கள் பல வேறுபட்ட IRR மதிப்புகளைக் கொண்டிருக்கலாம் என்ற உண்மையுடன், மாற்றியமைக்கப்பட்ட உள் வருவாய் விகிதம் (MIRR) எனப்படும் மற்றொரு மெட்ரிக்கைப் பயன்படுத்தத் தூண்டியது. MIRR இந்தச் சிக்கல்களைச் சரிசெய்வதற்காக IRRஐச் சரிசெய்கிறது, பணப்புழக்கங்கள் மறுமுதலீடு செய்யப்படும் விகிதமாக மூலதனச் செலவை உள்ளடக்கி, ஒரே மதிப்பாக இருக்கும். IRR இன் முந்தைய சிக்கலை MIRR திருத்தியதால், ஒரு திட்டத்தின் MIRR பெரும்பாலும் அதே திட்டத்தின் IRR ஐ விட கணிசமாகக் குறைவாக இருக்கும்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவுகளின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.