ரெப்போ ரேட் vs ரிவர்ஸ் ரெப்போ ரேட்

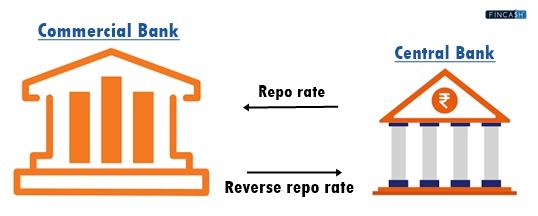

மத்திய வங்கிகள் நிர்வகிக்க பல்வேறு பணவியல் கொள்கை கருவிகளை நம்பியுள்ளனவீக்கம் மற்றும் ஊக்குவிக்கபொருளாதார வளர்ச்சி, ரெப்போ ரேட் மற்றும் ரிவர்ஸ் ரெப்போ ரேட் உட்பட. இந்தியாவில், ரிசர்வ்வங்கி இந்தியாவின் (RBI) இந்த விகிதங்களை ஒழுங்குபடுத்த உதவும் வகையில் அமைக்கிறதுபொருளாதாரம் மற்றும் நிதிச் சந்தைகளில் ஸ்திரத்தன்மையை பராமரிக்கவும். ஏப்ரல் 2023 நிலவரப்படி, தற்போதைய ரெப்போ விகிதம் 4.00% ஆகவும், இந்தியாவில் தற்போதைய ரிவர்ஸ் ரெப்போ ரேட் 3.35% ஆகவும் உள்ளது, இவை இரண்டும் சமீபத்திய ரிசர்வ் வங்கியின் நிதிக் கொள்கை அறிவிப்பில் மாறாமல் வைக்கப்பட்டுள்ளன. வணிகங்கள், முதலீட்டாளர்கள் மற்றும் பொதுமக்கள் இந்த விகிதங்களுக்கும் அவற்றின் பொருளாதார தாக்கத்திற்கும் உள்ள வித்தியாசத்தை புரிந்து கொள்ள வேண்டும். இந்தக் கட்டுரையில், ரெப்போ ரேட் vs ரிவர்ஸ் ரெப்போ ரேட் பற்றி ஆழமாக ஆராய்ந்து இந்தியப் பொருளாதாரத்தில் அதன் முக்கியத்துவத்தை ஆராய்வீர்கள்.

ரெப்போ விகிதம் என்றால் என்ன?

ரெப்போ விகிதம் என்பது குறுகிய கால கடன் விகிதமாகும், இதில் வணிக வங்கிகள் மத்திய வங்கியிடமிருந்து கடன் வாங்கலாம். இந்த வட்டி விகிதம் மத்திய வங்கி நிர்வகிக்க பயன்படுத்தும் ஒரு முக்கிய கருவியாகும்நீர்மை நிறை மற்றும் பணவீக்கம்நிதி அமைப்பு.

ரெப்போ விகிதம் எப்படி வேலை செய்கிறது?

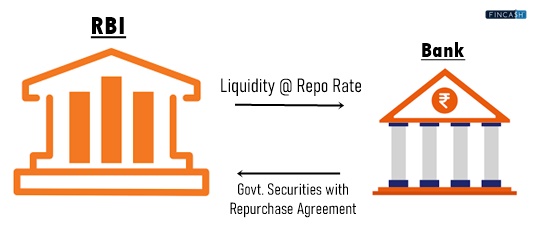

ரெப்போ விகிதம் மத்திய வங்கியால் செயல்படுகிறதுவழங்குதல் வணிக வங்கிகளுக்கு குறுகிய கால கடன்கள் aநிலையான வட்டி விகிதம். வணிக வங்கிகளுக்கு கூடுதல் நிதி தேவைப்படும்போது, அவர்களுக்கு மதிப்புமிக்க விருப்பம் உள்ளது: அவர்கள் பத்திரங்களை மத்திய வங்கிக்கு விற்று, பின்னர் அவற்றை சற்று அதிக விலையில் மீண்டும் வாங்க ஒப்புக்கொள்ளலாம். இந்த வழியில், வங்கிகள் தங்கள் செயல்பாடுகளை சீராக இயங்க வைக்க தேவையான பணப்புழக்கத்தை அணுக முடியும். இந்த செயல்முறை மறு கொள்முதல் ஒப்பந்தம் அல்லது ரெப்போ என அழைக்கப்படுகிறது.

ரிசர்வ் வங்கியின் நிதிக் கொள்கைக் குழு (MPC) பணவீக்கம் மற்றும் வளர்ச்சி போன்ற பொருளாதார காரணிகள் மற்றும் உலகளாவிய போன்ற வெளிப்புற காரணிகளின் அடிப்படையில் அதன் இருமாத கூட்டங்களின் போது ரெப்போ விகிதத்தை தீர்மானிக்கிறது.பொருளாதார நிலைமைகள். பொருளாதாரத்தில் பண விநியோகத்தை கட்டுப்படுத்தவும் அதன் பணவியல் கொள்கை நோக்கங்களை அடையவும் மத்திய வங்கிக்கு ரெப்போ விகிதம் ஒரு சக்திவாய்ந்த கருவியாகும். ரெப்போ விகிதம் வணிக வங்கிகளுக்கு கடன் வாங்கும் செலவில் செல்வாக்கு செலுத்துவதன் மூலம் பொருளாதாரத்தை பாதிக்கிறது, மேலும் வணிகங்கள் மற்றும் நுகர்வோருக்கான கடன் விகிதங்களை பாதிக்கிறது. அதிக ரெப்போ விகிதம் அதிக கடன் வாங்கும் செலவுகளுக்கு வழிவகுக்கும், கடனுக்கான தேவையை குறைத்து பொருளாதார வளர்ச்சி குறையும்.

Talk to our investment specialist

ரிவர்ஸ் ரெப்போ ரேட் என்றால் என்ன?

வணிக வங்கிகள் அரசுப் பத்திரங்களில் முதலீடு செய்யும் போது, மத்திய வங்கிக்கு கடன் கொடுத்து வட்டி பெற வாய்ப்பு உள்ளது. இந்த வட்டி விகிதம் ரிவர்ஸ் ரெப்போ ரேட் என்று அழைக்கப்படுகிறது. இது ரெப்போ விகிதத்திற்கு நேர்மாறானது, ஏனெனில் மத்திய வங்கி கடன் கொடுப்பதற்கு பதிலாக வணிக வங்கிகளிடமிருந்து கடன் வாங்குகிறது. ரிவர்ஸ் ரெப்போ விகிதமும் ரிசர்வ் வங்கியால் நிர்ணயிக்கப்பட்டு, வங்கி அமைப்பில் பணப்புழக்கத்தைக் கட்டுப்படுத்தப் பயன்படுகிறது.

ரிவர்ஸ் ரெப்போ விகிதம் எப்படி வேலை செய்கிறது?

ரிவர்ஸ் ரெப்போ ரேட் என்பது மத்திய வங்கியானது அரசாங்கப் பத்திரங்களை வழங்குவதன் மூலம் வணிக வங்கிகளிடமிருந்து கடன் வாங்குவதன் மூலம் செயல்படுகிறது.இணை. வணிக வங்கிகள் இந்த பத்திரங்களில் உபரி நிதிகளை முதலீடு செய்து, அவற்றின் முதலீட்டின் மீதான வட்டியைப் பெறுகின்றன, இது ரிவர்ஸ் ரெப்போ ரேட் ஆகும். ரிவர்ஸ் ரெப்போ ரேட் அதிகமாக இருந்தால், வங்கிகள் மத்திய வங்கிக்குக் கடன் வழங்குவதும், வாடிக்கையாளர்களுக்குக் கடனாகக் கொடுப்பதற்குப் பதிலாக மத்திய வங்கியில் தங்களுடைய அதிகப்படியான நிதியை நிறுத்துவதும் மிகவும் கவர்ச்சிகரமானதாக இருக்கும். வங்கிகள் வாடிக்கையாளர்களுக்கு வழங்கும் வட்டி விகிதங்களில் செல்வாக்கு செலுத்துவதன் மூலம் ரிவர்ஸ் ரெப்போ விகிதம் பொருளாதாரத்தை பாதிக்கிறது. அதிக ரிவர்ஸ் ரெப்போ விகிதமானது, வாடிக்கையாளர்களுக்கு கடன் வழங்குவதற்குப் பதிலாக, மத்திய வங்கியில் தங்கள் நிதிகளை நிறுத்த வங்கிகளை ஊக்குவிக்கும், கடன் கிடைப்பதைக் குறைத்து, பொருளாதார வளர்ச்சியைக் குறைக்கும்.

ரெப்போ ரேட் vs ரிவர்ஸ் ரெப்போ ரேட்

ரெப்போ ரேட் மற்றும் ரிவர்ஸ் ரெப்போ ரேட் இடையே உள்ள முக்கிய வேறுபாடு:

பரிவர்த்தனையின் திசை: ரெப்போ விகிதத்தில், மத்திய வங்கி வணிக வங்கிகளுக்கு கடன் அளிக்கிறது, அதே சமயம் ரிவர்ஸ் ரெப்போ விகிதத்தில், மத்திய வங்கி வணிக வங்கிகளிடமிருந்து கடன் வாங்குகிறது.

பரிவர்த்தனையின் நோக்கம்: ரெப்போ விகிதத்தின் நோக்கம் பொருளாதாரத்தில் பணப்புழக்கத்தை செலுத்துவதும் பணவீக்கத்தை கட்டுப்படுத்துவதும் ஆகும். ரிவர்ஸ் ரெப்போ விகிதத்தின் நோக்கம் வங்கி அமைப்பில் அதிகப்படியான பணப்புழக்கத்தை உறிஞ்சி பணவீக்கத்தைக் கட்டுப்படுத்துவதாகும்.

வட்டி விகிதங்கள்: ரெப்போ விகிதத்தின் வட்டி விகிதம் ரிவர்ஸ் ரெப்போ விகிதத்தை விட அதிகமாக உள்ளது, ஏனெனில் இது பணத்தை கடன் கொடுப்பதை உள்ளடக்கியது, அதேசமயம் ரிவர்ஸ் ரெப்போ வட்டி விகிதம் குறைவாக உள்ளது.

பங்கேற்பாளர்கள்: ரெப்போ விகிதத்தில், வங்கிகள் மட்டுமே மத்திய வங்கியிடமிருந்து கடன் பெற முடியும், அதே சமயம் ரிவர்ஸ் ரெப்போ விகிதத்தில், வங்கிகள் மற்றும் வங்கி அல்லாத நிதி நிறுவனங்கள் இரண்டும் மத்திய வங்கிக்கு கடன் கொடுக்க முடியும்.

ஆபத்து: ரெப்போ விகிதத்துடன் தொடர்புடைய ஆபத்து மத்திய வங்கிக்கு அதிகமாக உள்ளது, ஏனெனில் இது வங்கிகளுக்கு கடன் கொடுப்பதை உள்ளடக்கியது. ஒப்பிடுகையில், ரிவர்ஸ் ரெப்போ விகிதத்துடன் தொடர்புடைய ஆபத்து குறைவாக உள்ளது, ஏனெனில் இது பாதுகாப்பானதாகக் கருதப்படும் வங்கிகளில் இருந்து கடன் வாங்குவதை உள்ளடக்கியது.

பொருளாதாரத்தை பாதிக்கும் வேறுபாடுகள்?

ரெப்போ ரேட் மற்றும் ரிவர்ஸ் ரெப்போ ரேட் இடையே உள்ள இந்த வேறுபாடுகள் பின்வரும் வழிகளில் பொருளாதாரத்தை பாதிக்கின்றன:

பணப்புழக்கம் மற்றும் வட்டி விகிதங்கள்

வணிக வங்கிகளுக்கு கடன் வாங்கும் செலவை ஒழுங்குபடுத்துவதன் மூலம் பொருளாதாரத்தில் பணப்புழக்கத்தை ரெப்போ விகிதம் பாதிக்கிறது, இது வணிகங்கள் மற்றும் நுகர்வோருக்கான கடன் விகிதங்களை பாதிக்கிறது. அதிக ரெப்போ விகிதம் பணப்புழக்கத்தை குறைக்கிறது, அதே சமயம் குறைந்த ரெப்போ விகிதம் பணப்புழக்கத்தை அதிகரிக்கிறது. மாறாக, ரிவர்ஸ் ரெப்போ விகிதம் வங்கிகள் வாடிக்கையாளர்களுக்கு வழங்கும் வட்டி விகிதங்களை பாதிக்கிறது. உயர் தலைகீழ் ரெப்போ விகிதம் வங்கிகள் தங்கள் நிதிகளை மத்திய வங்கியுடன் நிறுத்த ஊக்குவிக்கிறது, கடன் கிடைப்பதைக் குறைக்கிறது மற்றும் கடன் வாங்குபவர்களுக்கு வட்டி விகிதங்களை உயர்த்துகிறது.

வீக்கம்

ரெப்போ ரேட் மற்றும் ரிவர்ஸ் ரெப்போ ரேட் ஆகியவை பொருளாதாரத்தில் பணவீக்கத்தை பாதிக்கின்றன. உயர் ரெப்போ விகிதம் கடன் வாங்குவதையும் செலவழிப்பதையும் குறைக்கிறது, தேவை மற்றும் பணவீக்கத்தை குறைக்கிறது. மறுபுறம், உயர் தலைகீழ் ரெப்போ விகிதம் கடன் கிடைப்பதைக் குறைக்கிறது, இது குறைந்த செலவினத்திற்கும் பணவீக்கத்திற்கும் வழிவகுக்கிறது.

பணவியல் கொள்கை

மத்திய வங்கி அதன் பணவியல் கொள்கை நோக்கங்களை செயல்படுத்த ரெப்போ ரேட் மற்றும் ரிவர்ஸ் ரெப்போ ரேட் ஆகியவற்றைப் பயன்படுத்துகிறது. இந்த விகிதங்களை சரிசெய்வதன் மூலம் மத்திய வங்கி பண விநியோகம், பணவீக்கம் மற்றும் பொருளாதார வளர்ச்சியை பாதிக்கலாம்.

ரெப்போ ரேட் மற்றும் ரிவர்ஸ் ரெப்போ ரேட்: அவர்களின் உறவின் ஒப்பீட்டு பகுப்பாய்வு

ரெப்போ ரேட் மற்றும் ரிவர்ஸ் ரெப்போ ரேட் ஆகியவற்றுக்கு இடையே உள்ள தொடர்பு என்னவென்றால், அவை ஒரே நாணயத்தின் இரு பக்கங்கள் மற்றும் ஒன்றையொன்று தாக்கும். மத்திய வங்கி ரெப்போ விகிதத்தை அதிகரிக்கும் போது, வணிக வங்கிகள் கடன் வாங்குவது மிகவும் விலை உயர்ந்ததாக மாறும், இது வணிகங்களுக்கும் நுகர்வோருக்கும் கடன் கொடுக்கும் திறனைக் குறைக்கிறது. இது, பொருளாதாரத்தில் பணப்புழக்கத்தைக் குறைத்து, பொருளாதார வளர்ச்சியைக் குறைக்கும்.

இதற்கு நேர்மாறாக, மத்திய வங்கி ரிவர்ஸ் ரெப்போ விகிதத்தை அதிகரிக்கும் போது, வணிக வங்கிகள் வணிகங்கள் மற்றும் நுகர்வோருக்கு கடன் கொடுப்பதற்கு பதிலாக மத்திய வங்கிக்கு கடன் கொடுப்பது மிகவும் கவர்ச்சிகரமானதாக மாறும். இது பொருளாதாரத்தில் கடன் கிடைப்பதை குறைக்கிறது மற்றும் பொருளாதார வளர்ச்சியை குறைக்கலாம்.

எனவே, பொருளாதாரம் நிலையானது மற்றும் நிலையான வேகத்தில் வளர்ச்சியடைவதை உறுதிசெய்ய மத்திய வங்கி இந்த இரண்டு விகிதங்களுக்கும் இடையில் சமநிலையை பராமரிக்க வேண்டும். ஒரு விகிதத்தில் ஏற்படும் மாற்றம் மற்ற விகிதத்தையும் பொருளாதாரத்தில் ஒட்டுமொத்த பணப்புழக்கத்தையும் பாதிக்கலாம், எனவே இந்த விகிதங்களை சரிசெய்வதற்கு முன் மத்திய வங்கி அதன் பணவியல் கொள்கை நோக்கங்களை கவனமாக பரிசீலிக்க வேண்டும்.

ரெப்போ விகிதம் Vs வங்கி விகிதம்

ரெப்போ விகிதம் மற்றும் வங்கி விகிதம் ஆகியவை ஒரு நாட்டின் பணவியல் கொள்கையை நிர்வகிக்க மத்திய வங்கிகளால் பயன்படுத்தப்படும் இரண்டு வெவ்வேறு விகிதங்கள் ஆகும்.

ரெப்போ விகிதம் என்பது வணிக வங்கிகள் மத்திய வங்கியிடமிருந்து கடன் வாங்கும் விகிதமாகும், பொதுவாக குறுகிய காலத்தில்அடிப்படை. இது பொருளாதாரத்தில் பணப்புழக்கத்தைக் கட்டுப்படுத்தவும், பணவீக்கத்தைக் கட்டுப்படுத்தவும், பொருளாதார வளர்ச்சியைத் தூண்டவும் பயன்படுகிறது. ரெப்போ விகிதத்தின் அதிகரிப்பு கடன் வாங்குவதை அதிக விலையாக்குகிறது, பணப்புழக்கத்தைக் குறைக்கிறது மற்றும் பொருளாதார வளர்ச்சியைக் குறைக்கிறது, அதே சமயம் ரெப்போ விகிதத்தில் குறைவு கடன் வாங்குவதை மலிவாக ஆக்குகிறது, பணப்புழக்கத்தை அதிகரிக்கிறது மற்றும் பொருளாதார வளர்ச்சியைத் தூண்டுகிறது.

வங்கி விகிதம், மறுபுறம், மத்திய வங்கி வணிக வங்கிகளுக்கு கடன் வழங்கும் வீதமாகும், பொதுவாக நீண்ட கால அடிப்படையில். இது பொருளாதாரத்தில் ஒட்டுமொத்த பண விநியோகத்தை ஒழுங்குபடுத்தவும், பணவீக்கத்தை கட்டுப்படுத்தவும், நிதி அமைப்பை ஸ்திரப்படுத்தவும் பயன்படுகிறது. வங்கி விகிதத்தின் அதிகரிப்பு வங்கிகளுக்கு கடன் வாங்குவதை அதிக விலைக்கு ஆக்குகிறது, பொருளாதாரத்தில் ஒட்டுமொத்த பண விநியோகத்தை குறைக்கிறது மற்றும் பணவீக்கத்தை கட்டுப்படுத்துகிறது, அதே நேரத்தில் வங்கி விகிதத்தின் குறைவு வங்கிகளுக்கு கடன் வாங்குவதை மலிவாக ஆக்குகிறது, ஒட்டுமொத்த பண விநியோகத்தை அதிகரிக்கிறது மற்றும் பொருளாதார வளர்ச்சியைத் தூண்டுகிறது.

வணிகங்கள் மற்றும் முதலீட்டாளர்களுக்கான தாக்கங்கள்

வணிகங்கள் மற்றும் முதலீட்டாளர்களுக்கான ரெப்போ ரேட் மற்றும் ரிவர்ஸ் ரெப்போ ரேட் ஆகியவற்றின் தாக்கங்கள் பின்வருமாறு:

கடன் வாங்குவதற்கான செலவு

ரெப்போ விகிதம் வணிகங்களுக்கு கடன் வாங்கும் செலவை பாதிக்கிறது, இது அவர்களின் லாபம் மற்றும் வளர்ச்சி வாய்ப்புகளை பாதிக்கிறது. அதிக ரெப்போ ரேட் கடன் வாங்கும் செலவை அதிகரிக்கிறது, முதலீடு மற்றும் விரிவாக்கத்திற்கான நிதிகளை வணிகங்களுக்கு அதிக செலவு செய்கிறது. இதற்கு நேர்மாறாக, குறைந்த ரெப்போ விகிதமானது வணிகங்கள் பணத்தைக் கடனாகப் பெறுவதற்கும் அவற்றின் வளர்ச்சியில் முதலீடு செய்வதற்கும் மலிவானதாக ஆக்குகிறது.

கடன் கிடைக்கும் தன்மை

தலைகீழ் ரெப்போ விகிதம் வணிகங்கள் மற்றும் முதலீட்டாளர்களுக்கான கடன் கிடைப்பதில் தாக்கத்தை ஏற்படுத்துகிறது. அதிக ரிவர்ஸ் ரெப்போ ரேட் கடன் கிடைப்பதைக் குறைக்கிறது, இதனால் வணிகங்கள் நிதி திரட்டுவதையும் அவற்றின் வளர்ச்சியில் முதலீடு செய்வதையும் கடினமாக்குகிறது. இதற்கு நேர்மாறாக, குறைந்த ரிவர்ஸ் ரெப்போ ரேட் கடன் கிடைப்பதை அதிகரிக்கிறது, இது வணிகங்களுக்கு நிதி திரட்டுவதையும் அவற்றின் வளர்ச்சியில் முதலீடு செய்வதையும் எளிதாக்குகிறது.

முதலீட்டு முடிவுகள்

ரெப்போ ரேட் மற்றும் ரிவர்ஸ் ரெப்போ ரேட் ஆகியவை முதலீட்டாளர்களின் முதலீட்டு முடிவுகளை பாதிக்கின்றன. உயர் ரெப்போ விகிதம் நிலையானதாக இருக்கலாம்-வருமானம் போன்ற முதலீடுகள்பத்திரங்கள் அதிக வருமானத்தை வழங்குவதால் அவை மிகவும் கவர்ச்சிகரமானவை, அதே சமயம் குறைந்த ரெப்போ விகிதம் ஈக்விட்டி முதலீடுகளை மிகவும் கவர்ச்சிகரமானதாக மாற்றலாம், ஏனெனில் வணிகங்கள் தங்கள் வளர்ச்சியில் முதலீடு செய்ய மலிவாகப் பணத்தைக் கடன் வாங்கலாம். இதேபோல், உயர் தலைகீழ் ரெப்போ விகிதம் நிலையான வருமான முதலீடுகளை மிகவும் கவர்ச்சிகரமானதாக மாற்றலாம், ஏனெனில் வங்கிகள் தங்கள் நிதிகளை மத்திய வங்கியில் பாதுகாப்பாக நிறுத்த முடியும், அதே நேரத்தில் குறைந்த தலைகீழ் ரெப்போ விகிதம் பங்கு முதலீடுகளை மிகவும் கவர்ச்சிகரமானதாக மாற்றலாம், ஏனெனில் வங்கிகள் வணிகங்கள் மற்றும் முதலீட்டாளர்களுக்கு அதிக கடன் வழங்குகின்றன.

பொருளாதார வளர்ச்சி

ரெப்போ ரேட் மற்றும் ரிவர்ஸ் ரெப்போ ரேட் ஆகியவை நாட்டின் ஒட்டுமொத்த பொருளாதார வளர்ச்சியில் குறிப்பிடத்தக்க தாக்கத்தை ஏற்படுத்துகின்றன. உயர் ரெப்போ விகிதம் பணப்புழக்கத்தைக் குறைப்பதன் மூலம் பொருளாதார வளர்ச்சியைக் குறைக்கலாம் மற்றும் கடனை விலை உயர்ந்ததாக மாற்றலாம், அதே சமயம் அதிக ரிவர்ஸ் ரெப்போ விகிதம் கடன் கிடைப்பதைக் குறைப்பதன் மூலம் பொருளாதார வளர்ச்சியைக் குறைக்கலாம். மாறாக, குறைந்த ரெப்போ விகிதம் மற்றும் ரிவர்ஸ் ரெப்போ விகிதம் பணப்புழக்கம் மற்றும் கடன் கிடைப்பதன் மூலம் பொருளாதார வளர்ச்சியைத் தூண்டும்.

அடிக்கோடு

ரெப்போ ரேட் மற்றும் ரிவர்ஸ் ரெப்போ ரேட் ஆகியவை பணப்புழக்கம், வட்டி விகிதங்கள், பணவீக்கம் மற்றும் பொருளாதார வளர்ச்சியை கட்டுப்படுத்த மத்திய வங்கிகளால் பயன்படுத்தப்படும் முக்கியமான கருவிகள். இந்த விகிதங்கள் வணிகங்கள், முதலீட்டாளர்கள் மற்றும் நுகர்வோரை பல்வேறு வழிகளில் பாதிக்கின்றன, கடன் வாங்கும் செலவுகள், கடன் கிடைப்பது மற்றும் முதலீட்டு முடிவுகளை பாதிக்கின்றன. ஒரு விகிதத்தில் ஏற்படும் மாற்றம் மற்ற விகிதத்தையும் பொருளாதாரத்தின் ஒட்டுமொத்த பணப்புழக்கத்தையும் பாதிக்கலாம். எனவே, கொள்கை வகுப்பாளர்கள் மற்றும் ஆய்வாளர்கள் பொருளாதாரக் கொள்கைகளை உருவாக்கும் போது மற்றும் முதலீட்டு முடிவுகளை எடுக்கும்போது இந்த விகிதங்களை கவனமாக பரிசீலிக்க வேண்டும். நிலையான பொருளாதார வளர்ச்சி மற்றும் ஆரோக்கியமான முதலீட்டு சூழலை உறுதி செய்வதற்கு இந்த விகிதங்களை பராமரிப்பதற்கான சமநிலையான அணுகுமுறை முக்கியமானது.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவுகளின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.