ELSS ನಲ್ಲಿ ಅಚ್ಚುಕಟ್ಟಾಗಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಹೇಗೆ: ಏನು ಮಾಡಬಾರದು

ಸಾಮಾನ್ಯವಾಗಿ, ಹೂಡಿಕೆದಾರರು ಹೂಡಿಕೆ ಮಾಡುತ್ತಾರೆELSS ತೆರಿಗೆ ಉಳಿಸಲು ಅಥವಾ ಉತ್ತಮ ಆದಾಯವನ್ನು ಗಳಿಸುವ ಮೂಲಕ ತಮ್ಮ ಹಣವನ್ನು ಬೆಳೆಸಲು ನಿಧಿಗಳು. ಇಕ್ವಿಟಿ ಲಿಂಕ್ಡ್ ಸೇವಿಂಗ್ಸ್ ಸ್ಕೀಮ್ ಅಥವಾ ELSS ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ತನ್ನ ಸ್ವತ್ತುಗಳನ್ನು ಈಕ್ವಿಟಿ ಉಪಕರಣಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆಮಾರುಕಟ್ಟೆ- ಲಿಂಕ್ಡ್ ರಿಟರ್ನ್ಸ್. ವರದಿಗಳ ಪ್ರಕಾರ, ELSS ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿದ ಹೂಡಿಕೆದಾರರು ಕಳೆದ ಮೂರು ವರ್ಷಗಳಲ್ಲಿ 18.69% ವಾರ್ಷಿಕ ಆದಾಯವನ್ನು ಮತ್ತು ಕಳೆದ ಐದು ವರ್ಷಗಳಲ್ಲಿ 17.46% ವಾರ್ಷಿಕ ಆದಾಯವನ್ನು ಗಳಿಸಿದ್ದಾರೆ. ಉತ್ತಮ ಆದಾಯದ ಹೊರತಾಗಿ, ELSS ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವವರು ತೆರಿಗೆ ಪ್ರಯೋಜನಗಳಿಗೆ ಹೊಣೆಗಾರರಾಗಿರುತ್ತಾರೆವಿಭಾಗ 80 ಸಿ ಅದರಆದಾಯ ತೆರಿಗೆ ಕಾಯಿದೆ. ಇದು ELSS ಅನ್ನು ಅತ್ಯಂತ ಜನಪ್ರಿಯವಾಗಿಸುತ್ತದೆತೆರಿಗೆ ಉಳಿತಾಯ ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳು. ಆದಾಗ್ಯೂ, ಹೂಡಿಕೆದಾರರು ಆಗಾಗ್ಗೆ ಕೆಲವು ತಪ್ಪುಗಳನ್ನು ಮಾಡುತ್ತಾರೆಹೂಡಿಕೆ ELSS ನಲ್ಲಿ.

Talk to our investment specialist

ELSS ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ: ತಪ್ಪಿಸಬೇಕಾದ ತಪ್ಪುಗಳನ್ನು ತಿಳಿಯಿರಿ

ಕೆಲವುಸಾಮಾನ್ಯ ತಪ್ಪುಗಳು ಕೆಳಗೆ ಉಲ್ಲೇಖಿಸಲಾಗಿದೆ. ಭವಿಷ್ಯದಲ್ಲಿ ಅವುಗಳನ್ನು ತಪ್ಪಿಸಲು ನೋಡಿ.

1. ಆರ್ಥಿಕ ವರ್ಷಾಂತ್ಯದಲ್ಲಿ ELSS ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬೇಡಿ

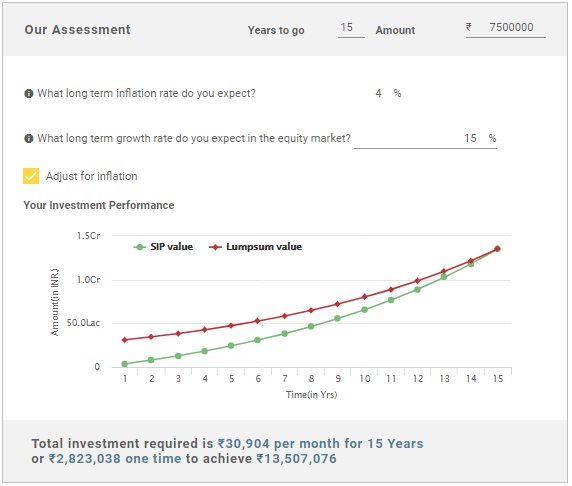

ಹೂಡಿಕೆದಾರರು ಮಾಡುವ ಸಾಮಾನ್ಯ ತಪ್ಪುಗಳೆಂದರೆ ತೆರಿಗೆ ಉಳಿಸಲು ಆರ್ಥಿಕ ವರ್ಷದ ಕೊನೆಯಲ್ಲಿ ELSS ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು. ಅಂತಹ ಸಂದರ್ಭದಲ್ಲಿ, ಹೂಡಿಕೆದಾರರು ELSS ಫಂಡ್ಗಳಲ್ಲಿ ಒಂದು ದೊಡ್ಡ ಮೊತ್ತವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ಒತ್ತಾಯಿಸಲಾಗುತ್ತದೆ. ಇದನ್ನು ಮಾಡುವುದರಿಂದ ಕೇವಲ ಕಾರಣವಾಗುತ್ತದೆನಗದು ಹರಿವು ಸಂಬಂಧಿತ ಸಮಸ್ಯೆಗಳು ಆದರೆ ಮಾರುಕಟ್ಟೆಯ ಸಮಯದ ಅಪಾಯವನ್ನು ಹೆಚ್ಚಿಸುತ್ತದೆ. ಒಮ್ಮೆ ನೀವು ತಪ್ಪಾದ ELSS ನಿಧಿಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿದರೆ ಮುಂದಿನ ಮೂರು ವರ್ಷಗಳಲ್ಲಿ ಅದನ್ನು ಸರಿಪಡಿಸುವ ಆಯ್ಕೆಯನ್ನು ನೀವು ಹೊಂದಿರುವುದಿಲ್ಲ. ಆದ್ದರಿಂದ, ELSS ಮೂಲಕ ಹೂಡಿಕೆ ಮಾಡಲು ಸೂಚಿಸಲಾಗುತ್ತದೆSIP ಮೋಡ್. ELSS ನಲ್ಲಿ ಹೇಗೆ ಮತ್ತು ಎಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬೇಕು ಎಂಬುದರ ಕುರಿತು ಸಂಶೋಧನೆ ಮಾಡಲು ನೀವು ಎಷ್ಟು ಬೇಗನೆ ಪ್ರಾರಂಭಿಸುತ್ತೀರಿ.

2. ಕೇವಲ ರಿಟರ್ನ್ಸ್ ಅನ್ನು ನೋಡಬೇಡಿ

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ರಿಟರ್ನ್ಸ್ ಪ್ರಾಥಮಿಕವಾಗಿ ಅತ್ಯಂತ ಪ್ರಮುಖವಾಗಿದೆಅಂಶ ಹೂಡಿಕೆದಾರರು ಯಾವುದೇ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ನೋಡುತ್ತಾರೆ. ಆದರೆ ಹೂಡಿಕೆಯ ತತ್ವವು ನಿಮ್ಮ ಅಗತ್ಯಗಳಿಗೆ ಹೊಂದಿಕೆಯಾಗುತ್ತದೆಯೇ ಅಥವಾ ಇಲ್ಲವೇ ಎಂಬುದನ್ನು ವಿಶ್ಲೇಷಿಸುವುದು ಮುಖ್ಯವಾಗಿದೆ. ಉದಾಹರಣೆಗೆ, ಕಾರ್ಯಕ್ಷಮತೆಯ ಚಾರ್ಟ್ನಲ್ಲಿ ಅಗ್ರಸ್ಥಾನದಲ್ಲಿರಲು ಹೆಚ್ಚಿನ ಮಾರುಕಟ್ಟೆ ಅಪಾಯವನ್ನು ತೆಗೆದುಕೊಳ್ಳುವ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಯು ಸಂಪ್ರದಾಯವಾದಿಗಳಿಗೆ ಸೂಕ್ತವಾಗಿರುವುದಿಲ್ಲ.ಹೂಡಿಕೆದಾರ. ಅಂತಹ ಹೂಡಿಕೆದಾರರು ಸಂಪ್ರದಾಯವಾದಿ ಹೂಡಿಕೆಯನ್ನು ಬಯಸುತ್ತಾರೆ.

3. ಲಾಕ್-ಇನ್ ಆದ ನಂತರ ರಿಡೀಮ್ ಮಾಡಬೇಡಿ

ELSS ಫಂಡ್ಗಳ ಲಾಕ್-ಇನ್ ಅವಧಿಯು ಮೂರು ವರ್ಷಗಳಾಗಿರುವುದರಿಂದ, ಕೆಲವು ಹೂಡಿಕೆದಾರರು ಲಾಕ್-ಇನ್ ಅವಧಿ ಮುಗಿದ ತಕ್ಷಣ ತಮ್ಮ ಹಣವನ್ನು ಹಿಂತೆಗೆದುಕೊಳ್ಳುತ್ತಾರೆ. ಆದಾಗ್ಯೂ, ನಿಧಿಯು ಉತ್ತಮವಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತಿದ್ದರೆ, ಹೂಡಿಕೆದಾರರು ಹಾಗೆ ಮಾಡುವುದನ್ನು ತಡೆಯಬೇಕು. ಉತ್ತಮ ಆದಾಯವನ್ನು ಗಳಿಸಲು ಕನಿಷ್ಠ 5-7 ವರ್ಷಗಳ ಕಾಲ ELSS ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಸಲಹೆ ನೀಡಲಾಗುತ್ತದೆ. ವಿಶ್ಲೇಷಣೆಯ ಪ್ರಕಾರ, ELSS ಫಂಡ್ಗಳು ದೀರ್ಘಾವಧಿಯವರೆಗೆ ಹೂಡಿಕೆ ಮಾಡಿದಾಗ ಉತ್ತಮ ಆದಾಯವನ್ನು ನೀಡುತ್ತವೆ.

4. ಪ್ರತಿ ಮೂರು ವರ್ಷಗಳ ನಂತರ ಹಣವನ್ನು ಬದಲಾಯಿಸಬೇಡಿ

ELSS ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಹೂಡಿಕೆದಾರರ ಮತ್ತೊಂದು ಜನಪ್ರಿಯ ತಪ್ಪು ಎಂದರೆ ಅವರು ತಮ್ಮ ಲಾಕ್-ಇನ್ ಮುಗಿದ ತಕ್ಷಣ ಒಂದು ಯೋಜನೆಯಿಂದ ಇನ್ನೊಂದಕ್ಕೆ ಚಲಿಸುತ್ತಾರೆ. ಉತ್ತಮ ಆದಾಯವನ್ನು ಗಳಿಸಲು ಮಾತ್ರ ಮತ್ತೊಂದು ನಿಧಿಗೆ ಜಂಪ್ ಮಾಡುವುದು ತುಂಬಾ ತಪ್ಪು ಅಭ್ಯಾಸವಾಗಿದೆ. ಹೂಡಿಕೆದಾರರು ಮತ್ತೊಂದು ನಿಧಿಗೆ ತೆರಳುವ ಮೊದಲು ಫಂಡ್ನ ದೀರ್ಘಕಾಲೀನ ಕಾರ್ಯಕ್ಷಮತೆ ಮತ್ತು ಮಾರುಕಟ್ಟೆ ಪರಿಸ್ಥಿತಿಗಳನ್ನು ವಿಶ್ಲೇಷಿಸಬೇಕು.

5. ಕೇವಲ ತೆರಿಗೆ ಉಳಿತಾಯಕ್ಕಾಗಿ ELSS ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬೇಡಿ

ಅನೇಕ ಜನರು ELSS ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತಾರೆತೆರಿಗೆ ಉಳಿಸಲು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಸೆಕ್ಷನ್ 80 ಸಿ ಅಡಿಯಲ್ಲಿ ಆದಾಗ್ಯೂ, ನೀವು ಬಯಸಿದರೆಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ ಕೇವಲ ತೆರಿಗೆ ಉಳಿಸಲು ನೀವು ಮೊದಲು ಚೆನ್ನಾಗಿ ಸಂಶೋಧನೆ ಮಾಡಬೇಕು. ELSS ನಿಧಿಗಳು ಮಾರುಕಟ್ಟೆ-ಸಂಯೋಜಿತವಾಗಿರುವುದರಿಂದ, ಆದಾಯವು ಬಾಷ್ಪಶೀಲವಾಗಿರುತ್ತದೆ ಮತ್ತು ಅಲ್ಪಾವಧಿಯಲ್ಲಿ ಏರಿಳಿತಗೊಳ್ಳುತ್ತದೆ. ಆದ್ದರಿಂದ, ನೀವು ELSS ನಂತಹ ಯಾವುದೇ ತೆರಿಗೆ ಉಳಿತಾಯ ಹೂಡಿಕೆಗಳನ್ನು ಮಾಡಲು ಬಯಸಿದರೆ, ಲಾಕ್-ಇನ್ ಅವಧಿ, ಒಳಗೊಂಡಿರುವ ಅಪಾಯ, ಆದಾಯ ಇತ್ಯಾದಿಗಳಂತಹ ಅದರ ವಿವಿಧ ಅಂಶಗಳ ಬಗ್ಗೆ ಜಾಗರೂಕರಾಗಿರಿ ಎಂದು ಸೂಚಿಸಲಾಗಿದೆ.

ಟಾಪ್ ಪರ್ಫಾರ್ಮಿಂಗ್ ತೆರಿಗೆ ಉಳಿತಾಯ ಯೋಜನೆಗಳನ್ನು ಪರಿಗಣಿಸುವುದನ್ನು ತಪ್ಪಿಸಿಕೊಳ್ಳಬೇಡಿ

ಉನ್ನತ ಕಾರ್ಯಕ್ಷಮತೆಯ ನಿಧಿಗಳು ವಿಶ್ವಾಸಾರ್ಹವಾಗಿವೆ. ಸರಿಯಾದ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಗಳನ್ನು ಹೇಗೆ ಆರಿಸಬೇಕೆಂದು ಹೆಚ್ಚಿನ ಜನರಿಗೆ ತಿಳಿದಿಲ್ಲ. ಆದ್ದರಿಂದ, ಹಲವು ಬಾರಿ ಟಾಪ್ ರೇಟ್ ಮಾಡಲಾಗಿದೆಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಹೂಡಿಕೆದಾರರು ಈ ಹಿಂದೆ ಉತ್ತಮವಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸಿದ ಮತ್ತು ಹೂಡಿಕೆಗಾಗಿ ಪರಿಗಣಿಸಲು ಉತ್ತಮವಾದ ಹಣವನ್ನು ತ್ವರಿತವಾಗಿ ಗುರುತಿಸಲು ಸಹಾಯ ಮಾಡಲು ವಿನ್ಯಾಸಗೊಳಿಸಲಾಗಿದೆ.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Tata India Tax Savings Fund Growth ₹43.9158

↑ 0.59 ₹4,566 -3.3 -0.2 12.1 15.4 12.7 4.9 Bandhan Tax Advantage (ELSS) Fund Growth ₹149.667

↑ 1.65 ₹7,060 -4.3 -1.4 10.4 14.7 14.2 8 DSP Tax Saver Fund Growth ₹136.176

↑ 1.80 ₹17,223 -4.6 -1.3 9.5 18.7 15.3 7.5 Aditya Birla Sun Life Tax Relief '96 Growth ₹58.61

↑ 0.64 ₹14,993 -5.4 -4.2 11.9 14.7 7.9 9.3 Sundaram Diversified Equity Fund Growth ₹212.514

↑ 2.46 ₹1,389 -5.1 -3.9 8.9 12.4 11.1 7.1 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Tata India Tax Savings Fund Bandhan Tax Advantage (ELSS) Fund DSP Tax Saver Fund Aditya Birla Sun Life Tax Relief '96 Sundaram Diversified Equity Fund Point 1 Bottom quartile AUM (₹4,566 Cr). Lower mid AUM (₹7,060 Cr). Highest AUM (₹17,223 Cr). Upper mid AUM (₹14,993 Cr). Bottom quartile AUM (₹1,389 Cr). Point 2 Established history (11+ yrs). Established history (17+ yrs). Established history (19+ yrs). Established history (18+ yrs). Oldest track record among peers (26 yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 12.68% (lower mid). 5Y return: 14.22% (upper mid). 5Y return: 15.31% (top quartile). 5Y return: 7.90% (bottom quartile). 5Y return: 11.13% (bottom quartile). Point 6 3Y return: 15.42% (upper mid). 3Y return: 14.73% (bottom quartile). 3Y return: 18.71% (top quartile). 3Y return: 14.73% (lower mid). 3Y return: 12.39% (bottom quartile). Point 7 1Y return: 12.07% (top quartile). 1Y return: 10.36% (lower mid). 1Y return: 9.49% (bottom quartile). 1Y return: 11.89% (upper mid). 1Y return: 8.89% (bottom quartile). Point 8 Alpha: -0.76 (bottom quartile). Alpha: 0.34 (lower mid). Alpha: 1.75 (upper mid). Alpha: 3.77 (top quartile). Alpha: -0.52 (bottom quartile). Point 9 Sharpe: 0.14 (bottom quartile). Sharpe: 0.21 (lower mid). Sharpe: 0.33 (upper mid). Sharpe: 0.50 (top quartile). Sharpe: 0.15 (bottom quartile). Point 10 Information ratio: -0.35 (lower mid). Information ratio: -0.30 (upper mid). Information ratio: 0.93 (top quartile). Information ratio: -0.43 (bottom quartile). Information ratio: -1.03 (bottom quartile). Tata India Tax Savings Fund

Bandhan Tax Advantage (ELSS) Fund

DSP Tax Saver Fund

Aditya Birla Sun Life Tax Relief '96

Sundaram Diversified Equity Fund

ELSS ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಬಯಸುವಿರಾ? ಮೇಲೆ ತಿಳಿಸಿದ ತಪ್ಪುಗಳನ್ನು ತಪ್ಪಿಸಲು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಿ.ಬುದ್ಧಿವಂತಿಕೆಯಿಂದ ಹೂಡಿಕೆ ಮಾಡಿ ಅಥವಾ ನಂತರ ವಿಷಾದ!

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.