सवलत बाँड

डिस्काउंट बॉण्ड म्हणजे काय

एसवलत बाँड हा एक बाँड आहे जो त्याच्यापेक्षा कमीसाठी जारी केला जातोच्या माध्यमातून (किंवा फेस) मूल्य, किंवा बॉण्ड सध्या त्याच्यापेक्षा कमी किमतीत ट्रेडिंग करत आहेमूल्यानुसार माध्यमिक मध्येबाजार. सवलतबंध शून्य-कूपन बाँड्स सारखेच आहेत, जे सवलतीत विकले जातात, परंतु फरक असा आहे की नंतरचे व्याज देत नाही.

डिस्काउंट बाँडचे एक सामान्य उदाहरण म्हणजे बचत रोखे.

जर बाँड समान मूल्यापेक्षा लक्षणीयरीत्या कमी किमतीत विकला गेला असेल, तर बॉण्डला डीप-डिस्काउंट बॉण्ड मानले जाते, सामान्यतः 20% किंवा अधिक.

डिस्काउंट बाँडचे तपशील

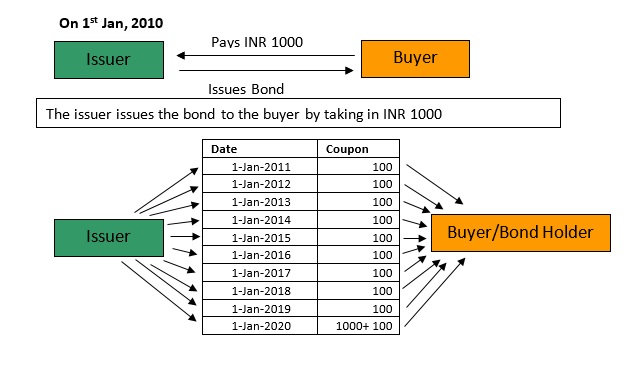

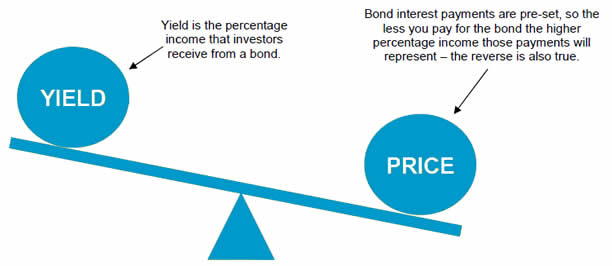

रोखे खरेदी करणाऱ्या गुंतवणूकदारांना बाँड जारीकर्त्याद्वारे व्याज दिले जाते. हा व्याज दर, ज्याला कूपन देखील म्हटले जाते, सहसा अर्धवार्षिक दिले जाते. ही कूपन ज्या वारंवारतेने अदा करणे आवश्यक आहे ते बदलत नाही; तथापि, व्याजाची रक्कम बाजारातील घटकांवर अवलंबून असते. जसजसे व्याजदर वाढतात तसतसे रोख्यांच्या किमती खाली जातात आणि त्याउलट. ही घटना स्पष्ट करण्यासाठी, म्हणा, व्याजदर एक नंतर वाढतातगुंतवणूकदार बाँड खरेदी करतो. मध्ये उच्च व्याज दरअर्थव्यवस्था बाँड कमी व्याज देत असल्याने बॉण्डचे मूल्य कमी करते किंवाकूपन दर त्याच्या रोखेधारकांना. जेव्हा बाँडचे मूल्य कमी होते, तेव्हा ते बरोबरीच्या सवलतीने विकण्याची शक्यता असते. या बाँडला डिस्काउंट बॉण्ड म्हणून संबोधले जाते.

एखाद्या बाँडचा सध्याच्या बाजार दरापेक्षा कमी व्याजदर असतो आणि परिणामी, कमी किमतीत विकला जातो तेव्हा त्याला डिस्काउंट बॉण्ड मानले जाते. डिस्काउंट बाँडमधील "सवलत" चा अर्थ असा नाही की गुंतवणूकदारांना बाजारापेक्षा चांगले उत्पन्न मिळते.अर्पण, समतुल्य खाली फक्त एक किंमत. उदाहरणार्थ, जर कॉर्पोरेट बाँड रु. 980, हे डिस्काउंट बॉण्ड मानले जाते कारण त्याचे मूल्य रु.च्या खाली आहे. १,000 मूल्यानुसार.

Talk to our investment specialist

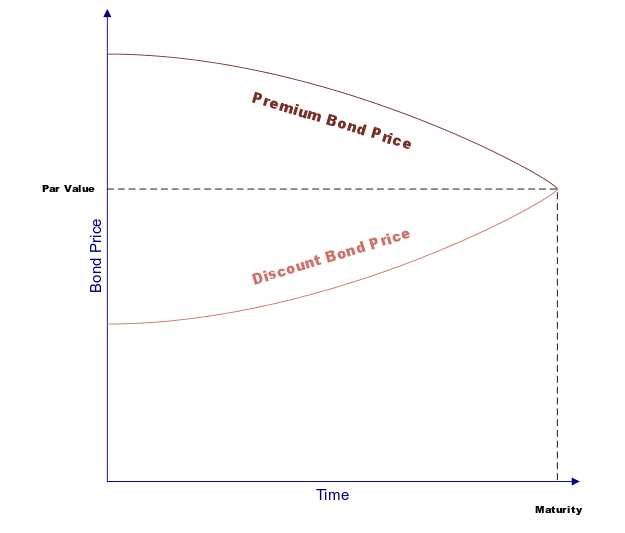

डिस्काउंट बॉण्ड हा a च्या उलट आहेप्रीमियम बाँड, जे तेव्हा उद्भवते जेव्हा एखाद्या बाँडची बाजारातील किंमत मूळत: विकल्या गेलेल्या किंमतीपेक्षा जास्त असते. सध्याच्या बाजारपेठेतील दोघांची तुलना करण्यासाठी आणि जुन्या रोख्यांच्या किमती सध्याच्या बाजारातील त्यांच्या मूल्यामध्ये रूपांतरित करण्यासाठी, तुम्ही उत्पन्न ते परिपक्वता नावाची गणना वापरू शकता (ytm). मॅच्युरिटीपर्यंतचे उत्पन्न हे बॉण्डच्या परताव्याची गणना करण्यासाठी बॉण्डची वर्तमान बाजार किंमत, समान मूल्य, कूपन व्याज दर आणि परिपक्वतेची वेळ यांचा विचार करते.

डिस्काउंट बॉण्ड्स दोन्ही व्यवसाय आणि व्यक्तींद्वारे खरेदी आणि विकले जाऊ शकतात. सवलत रोख्यांच्या विक्री आणि खरेदीसाठी व्यवसायांमध्ये कठोर नियम आहेत; त्यांनी खरेदी आणि विक्री केलेल्या सवलतीच्या रोख्यांच्या तपशीलवार खर्चाच्या नोंदी ठेवल्या पाहिजेतताळेबंद.

डिस्काउंट बॉण्ड्सची उदाहरणे

समजा तुम्ही काही वर्षांपूर्वी एक बाँड विकत घेतला होता, पण आता तुम्हाला तो विकायचा आहे. तुमच्या बाँडचे मूल्य बहुधा वेगळे असेल, कारण बाजारात सतत चढ-उतार होत असतात. समजा तुम्ही मूळ बाँड खरेदी केले तेव्हा व्याजदर ५% वरून १०% पर्यंत वाढले आहेत. संभाव्य गुंतवणूकदार बॉंड खरेदी करण्यापूर्वी तुम्ही या नवीन 10% व्याजदराशी जुळण्याचा आग्रह धरेल.दर्शनी मूल्य. वैकल्पिकरित्या, तुम्ही तुमचे रोखे मूळतः कमी किमतीत विकू शकता, जेणेकरून फरक अंदाजित व्याजाच्या रकमेशी जुळेल आणि व्याजाची देयके करण्याची अजिबात काळजी करण्याची गरज नाही. या अंदाजित व्याजाची रक्कम तुमच्या वार्षिक कूपनच्या रकमेशी जुळेल, सर्व वर्षांच्या पेमेंटच्या एकूण रकमेशी. उदाहरणार्थ, तुमचे कूपन $20 चे असल्यास आणि तुमच्या बाँडची मुदत पूर्ण होईपर्यंत पाच वर्षे असल्यास, एकूण व्याज रु. 100, आणि एक गुंतवणूकदार कूपन्स प्राप्त करण्याऐवजी सुरुवातीला रोख्यासाठी खूप कमी पैसे देऊ शकतो. एकतर, या परिस्थितीत, तुम्ही सवलत रोखे धरता, कारण व्याजदर वाढले आहेत आणि परिणामी, किंमत सध्याच्या बाजार मूल्यापेक्षा कमी आहे.

सवलत रोखे विकताना व्यवसायाला काय करावे लागेल हे थोडेसे दाखवण्यासाठी दुसरे उदाहरण घेऊ. या परिस्थितीत, बाँड विक्रेता हा एक व्यवसाय आहे ज्याने मुळात रोखे रु. 10,000 पण आता ते रु.ला विकत आहे. वाढत्या व्याजदरामुळे 9,000 रु. ताळेबंदावर, व्यवसायाला रोख्याचे वर्तमान मूल्य, रु. रेकॉर्ड करणे आवश्यक आहे. 9,000, आणि सवलतीची रक्कम, रु. 10,000 - रु. 9,000 = रु. 1,000, "बाँड देय" फील्डची गणना करण्यासाठी, रु. 10,000. व्यवसायाला देखील रक्कम परिशोधित करणे आवश्यक आहे किंवा एका निश्चित कालावधीत निश्चित हप्त्यांमध्ये ते फेडणे आवश्यक आहे. कर्जमाफी सारखे कार्य करतेघसारा, ज्यामध्ये ते कालांतराने सवलतीची रक्कम कमी करते, जेणेकरून बाँड परिपक्व झाल्यावर, बाँडची वहन रक्कम त्याच्या सम किंवा दर्शनी मूल्याशी जुळते. या टप्प्यावर, व्यवसाय दर्शनी मूल्य देते.

डिस्काउंट बॉण्ड खरेदी करण्याचे फायदे आणि तोटे

तुम्ही डिस्काउंट बॉण्ड विकत घेतल्यास, जोपर्यंत कर्ज देणारा नाही तोपर्यंत बाँडचे मूल्य वाढलेले पाहण्याची शक्यता खूपच जास्त असतेडीफॉल्ट. तुम्ही बाँड परिपक्व होईपर्यंत थांबल्यास, तुम्हाला बॉण्डचे दर्शनी मूल्य दिले जाईल, जरी तुम्ही मूळ पैसे फेस व्हॅल्यूपेक्षा कमी असले तरीही. परिपक्वता दर अल्प-मुदतीच्या आणि दीर्घ-मुदतीच्या बाँड्समध्ये बदलतात;अल्पकालीन रोखे एका वर्षापेक्षा कमी कालावधीत परिपक्व होतात, तर दीर्घकालीन बॉण्ड्स दहा ते पंधरा वर्षांमध्ये किंवा त्याहूनही अधिक काळ परिपक्व होतात.

तथापि, डिफॉल्ट होण्याची शक्यता जास्त असू शकते, कारण सवलत रोखे हे सूचित करू शकतात की कर्ज देणारा बाजारातील आदर्श स्थानापेक्षा कमी आहे किंवा भविष्यात असेल. डिस्काउंट बॉण्ड्सची उपस्थिती अनेक गोष्टी दर्शवू शकते, जसे की घटत्या लाभांशाचा अंदाज किंवा गुंतवणूकदारांची खरेदी करण्याची अनिच्छा.

शून्य कूपन बाँड हे खोल सवलतीच्या बाँडचे उत्तम उदाहरण आहे. मॅच्युरिटी होईपर्यंतच्या कालावधीनुसार, शून्य-कूपन बॉण्ड्स खूप मोठ्या सवलतींवर जारी केले जाऊ शकतात, काहीवेळा 20% किंवा अधिक. कारण बॉण्ड नेहमीच त्याचे पूर्ण दर्शनी मूल्य मॅच्युरिटीवर देईल (कोणत्याही क्रेडिट इव्हेंट होत नाहीत असे गृहीत धरून), मॅच्युरिटी तारीख जवळ येताच शून्य-कूपन बाँड्सच्या किमतीत सातत्याने वाढ होईल. हे रोखे नियतकालिक व्याजाची देयके देत नाहीत आणि मुदतपूर्तीच्या वेळी धारकाला फक्त एक पेमेंट (फेस व्हॅल्यू) करतील.

एक व्यथित बाँड (ज्यामध्ये डिफॉल्टची उच्च शक्यता असते) बरोबरीने मोठ्या सवलतींसाठी देखील व्यापार करू शकते, प्रभावीपणे त्याचे उत्पन्न अतिशय आकर्षक पातळीवर वाढवते. तथापि, एकमत असे आहे की या बाँड्सना पूर्ण किंवा वेळेवर व्याज पेमेंट मिळणार नाही. यामुळे, या सिक्युरिटीजमध्ये खरेदी करणारे गुंतवणूकदार खूप सट्टेबाज असतात, शक्यतो कंपनीच्या मालमत्तेसाठी किंवा इक्विटीसाठी नाटक बनवतात.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.