சொத்து ஒதுக்கீடு: மூலோபாயம், தந்திரோபாயம் மற்றும் மாதிரிகள்

"சொத்து ஒதுக்கீடு" என்ற வார்த்தையை நாம் அடிக்கடி கேள்விப்பட்டிருக்கிறோம், சொத்து ஒதுக்கீடு என்றால் என்ன? அது ஏன் முக்கியம்? நன்மைகள் என்ன? மூலோபாய சொத்து ஒதுக்கீடு என்றால் என்ன? என்னதந்திரோபாய சொத்து ஒதுக்கீடு? சொத்து ஒதுக்கீடு மாதிரிகள் எவ்வாறு உருவாக்கப்படுகின்றன? இந்தக் கேள்விகளில் சிலவற்றிற்கு இங்கே விடை காண முயல்கிறோம். நிலையற்ற தன்மை அல்லது ஆபத்துமுதலீட்டாளர்இன் போர்ட்ஃபோலியோ முதலீட்டாளர்களுக்கும் நிதி ஆலோசகர்களுக்கும் தூக்கமில்லாத இரவுகளைக் கொடுப்பதாக அறியப்படுகிறது, எனவே போர்ட்ஃபோலியோ கட்டுமானம் (அல்லது மாறாக சொத்து ஒதுக்கீடு) இதயத்தில் உள்ளதுபொருளாதார திட்டம்.

சொத்து ஒதுக்கீடு: ஏன்?

சொத்து ஒதுக்கீடு அல்லது போர்ட்ஃபோலியோ கட்டுமானம் எப்போதுமே முக்கியமானது. ஒருவர் ஐஸ்கிரீமுக்காக ஒரு தொழிற்சாலையில் பணத்தை முதலீடு செய்யும் பின்வரும் விஷயத்தைக் கவனியுங்கள். கோடை காலத்தில் வணிகம் நல்ல வருமானத்தை அளிக்கிறது (வெப்பத்திற்குப் பதிலாக மக்கள் குளிர்ச்சியான ஒன்றை விரும்புகிறார்கள் என்று கருதுகின்றனர்!), இருப்பினும், மழை, காற்று மற்றும் குளிரான மழைக்காலத்தில் விளைச்சல் கணிசமாகக் குறைகிறது. "சீசன் ரிஸ்க்" என நாம் வகைப்படுத்தக்கூடிய வணிகம் உள்ளது. இருப்பினும், முதலீட்டாளர் குடை தயாரிக்கும் தொழிலில் முதலீடு செய்துள்ளார் என்று வைத்துக்கொள்வோம், கோடையில் குடைகளின் விற்பனை ஓரளவு மட்டுமே இருக்கும்... இருப்பினும் மழைக்காலத்தில் குடைகளின் தேவை கணிசமாக உயரும். எனவே வணிக ரீதியாக பின்வரும் காட்சிகளைக் கருத்தில் கொள்வோம்:

| தொழில் வகை | கோடையில் திரும்பவும் | மழைக்காலத்தில் திரும்பவும் |

|---|---|---|

| பனிக்கூழ் | ஆம் | இல்லை |

| குடை தான் | இல்லை | ஆம் |

| ஐஸ்கிரீமில் 50% & குடையில் 50% | ஆம் | ஆம் |

எனவே மூலம்முதலீடு வெவ்வேறு பருவங்களில் சிறப்பாகச் செயல்பட்ட வணிகங்களில் (எனவே தொடர்பற்றது!) முதலீட்டாளர் உண்மையில் வானிலை மாறுபாடுகளுக்கு (சீசன்) உட்பட்டு வராத வருமானத்தைப் பெற முடியும். ஒரு தொழிலில் முதலீடு செய்வதை விட இங்கு வருமானம் நிலையானது. எனவே இங்கே முக்கிய விஷயம் என்ன…..தொடர்பற்ற சொத்தில் முதலீடு செய்வது வருமானத்தை குறைந்த நிலையற்றதாகவும் நிலையானதாகவும் ஆக்குகிறது.

சொத்து ஒதுக்கீடு: எந்தெந்த சொத்துக்கள் மற்றும் எப்படி கலப்பது?

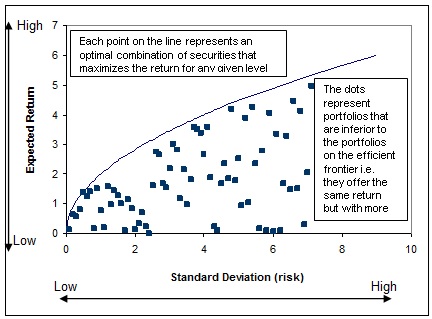

மேலே உள்ள கருத்தைப் பயன்படுத்துவதன் மூலம், நாம் இதை முதலீட்டு போர்ட்ஃபோலியோவிற்கு (பங்குகள்,பரஸ்பர நிதி போன்றவை), நிலையான வருவாயைப் பெற, தொடர்பற்ற சொத்துக்களின் கலவையை உருவாக்க வேண்டும். எவ்வாறாயினும், சொத்துக்களின் கலவையைப் பயன்படுத்தும் போது, ஒவ்வொரு போர்ட்ஃபோலியோவிற்கும் கொடுக்கப்பட்ட அபாய நிலை உள்ளது, அதாவது எதிர்பார்க்கப்படும் வருமானத்தின் விலகல், வரலாற்று ரீதியாக சொத்து வகுப்புகள் நேர்மறையானதாக இருந்தாலும், அதன் காலகட்டங்கள் இருந்திருக்கும். எதிர்மறை வருமானம் அல்லது இன்னும் குறிப்பாக ஒரு இருக்கும்நிலையான விலகல் சொத்து வர்க்கம் வரலாற்று ரீதியாக வழங்கியிருக்கும் சராசரி வருமானத்திலிருந்து எதிர்பார்க்கப்படும் வருமானம். எனவே, பல்வேறு இடர் நிலைகளின் (அல்லது நிலையான விலகல்) ஒரு போர்ட்ஃபோலியோவை உருவாக்க நாங்கள் முயற்சி செய்கிறோம், ஆனால் வரலாற்றுத் தரவைக் கொடுத்தால், கொடுக்கப்பட்ட அபாய நிலைக்கு அதிக வருமானம் தரும் ஒரே ஒரு போர்ட்ஃபோலியோ (வெவ்வேறு சொத்துக்களில் வெவ்வேறு எடைகளுடன்) இருக்கும்... இது "திறமையான எல்லை" என்று அழைக்கப்படுகிறது. ஒரு வரைகலை பிரதிநிதித்துவத்திற்கு கீழே உள்ள விளக்கப்படத்தைப் பார்க்கவும். மேலே விளக்கப்பட்டுள்ளபடி, திறமையான எல்லை என்பது கொடுக்கப்பட்ட அளவிலான அபாயத்திற்கான சொத்துக்களின் கலவையைக் கொண்ட கோடு ஆகும், இது அதிக வருமானத்தை அளிக்கிறது; மற்ற போர்ட்ஃபோலியோக்கள் குறைவான வருமானத்தைத் தரும்.

மூலோபாய சொத்து ஒதுக்கீடு & தந்திரோபாய சொத்து ஒதுக்கீடு: எப்படி முடிவு செய்வது?

சொத்து ஒதுக்கீடு என்பது பல்வேறு வகையான சாத்தியமான முதலீடுகளுக்கு இடையே தேர்ந்தெடுக்கும் உத்தியாகும், வேறுவிதமாகக் கூறினால், பங்குகள் மற்றும் போன்ற சொத்து வகைகளைத் தேர்ந்தெடுப்பதில் பயன்படுத்தப்படும் உத்தி.பத்திரங்கள் ஒருவர் முதலீடு செய்ய விரும்புகிறார். நிதித் திட்டமிடலின் பெரும்பகுதி, கொடுக்கப்பட்ட நபருக்கு அவர்களின் பசியின்மை மற்றும் ஆபத்தைத் தாங்கும் திறன் ஆகியவற்றின் அடிப்படையில் பொருத்தமான ஒரு சொத்து ஒதுக்கீட்டைக் கண்டறிவதாகும்.

சொத்து ஒதுக்கீட்டில் முதலீட்டாளருக்கு நாங்கள் ஆலோசனை கூறும்போது, முதலீட்டாளரை தொடர்புபடுத்தாத பல சொத்துக்களில் சேர்க்க வேண்டும். முதலீட்டாளரின் இடர் விருப்பத்திற்கு ஏற்ப, வெவ்வேறு இடர் நிலைகளுடன் வெவ்வேறு போர்ட்ஃபோலியோக்களை நாம் தேர்வு செய்யலாம். எ.கா. ரொக்கம், பத்திரங்கள் போன்ற 4 பரந்த சொத்து வகுப்புகளைப் பயன்படுத்தி பின்வருவனவற்றைக் கவனியுங்கள்,பங்குகள், மற்றும் மாற்று:

| பழமைவாதி | மிதமான | முரட்டுத்தனமான | |

|---|---|---|---|

| திரும்புகிறதுசரகம் வருகிறேன். (90% conf) | -2 முதல் 17 வரை | -8 முதல் 28 வரை | -13 முதல் 38 வரை |

| சராசரி வருவாய்/படி. தேவ். p.a | 7/6 | 9/11 | 11/6 |

| பணம் | 40 | 15 | 0 |

| பத்திரங்கள் | 40 | 45 | 40 |

| பங்குகள் | 10 | 30 | 50 |

| மாற்று | 10 | 10 | 10 |

*அனைத்து புள்ளிவிவரங்களும் சதவீதத்தில் உள்ளன

பழமைவாதமாக வகைப்படுத்தப்பட்ட போர்ட்ஃபோலியோக்களிலிருந்து ஆக்கிரமிப்பு வரை, போர்ட்ஃபோலியோக்களின் ஆபத்து (அல்லது நிலையான விலகல்) அதிகரிக்கிறது, ஒரு குறிப்பிட்ட அபாயத்திற்கான உகந்த போர்ட்ஃபோலியோக்களை நாங்கள் பெறுகிறோம். ஒரு தெளிவான அவதானிப்பு என்னவென்றால், ஆபத்து அதிகரிக்கும் போது அபாயகரமான சொத்துகளின் (ஈக்விட்டி போன்றவை) ஒதுக்கீடு அதிகரிக்கிறது, முக்கியமாக அதிக வருமானத்தைப் பெறுவதற்கு போர்ட்ஃபோலியோ உட்பட்டதாக இருக்கக்கூடிய உயர் தர விலகல் உள்ளது.

ஒரு சொத்து வகுப்பை மட்டும் வைத்திருப்பதை விட ஒரு சொத்து கலவை (அல்லது சொத்து ஒதுக்கீடு) இருப்பதன் முக்கியத்துவத்தையும் ஒருவர் புரிந்து கொள்ள வேண்டும்; இது போர்ட்ஃபோலியோவின் ஒட்டுமொத்த ஏற்ற இறக்கத்தை குறைக்கிறது மற்றும் வருமானம் சீராக இருப்பதை உறுதி செய்கிறது. முதலீட்டாளர் நீண்ட கால அடிவானத்துடன் ஒரு போர்ட்ஃபோலியோவை உருவாக்குவதைப் பார்க்கும்போது மூலோபாய சொத்து ஒதுக்கீடு மிகவும் முக்கியமானது, இவை ஐந்து முதல் பத்து வருட கால எல்லையைக் கொண்ட போர்ட்ஃபோலியோக்கள். மேலும், முதலீட்டாளர்கள் மின்னோட்டத்தை மேலெழுத விரும்பும் போதுசந்தை பார்வைகள் மற்றும் மூலோபாய போர்ட்ஃபோலியோக்களை சிறிய மாறுபாட்டுடன் மாற்றியமைக்கலாம், அதன் விளைவாக வரும் போர்ட்ஃபோலியோக்கள் "தந்திர சொத்து ஒதுக்கீடு இலாகாக்கள்" என்று அழைக்கப்படுகின்றன எ.கா எதிர்காலத்தில் பங்குச் சந்தைகள் மிகச் சிறப்பாகச் செயல்படப் போகின்றன என்ற பார்வை இருந்தால், பங்குகளுக்கான ஒதுக்கீடு சிறிது உயரலாம் (5% என்று சொல்லுங்கள்), மேலும் ஒரு சொத்து வகுப்பில் கூடுதலாகஆஃப்செட் மற்றொரு சொத்து வகுப்பில் பார்வை எதிர்மறையாக இருக்கும்போது ஒதுக்கீட்டைக் குறைப்பதன் மூலம்.

Talk to our investment specialist

வாழ்க்கை சுழற்சி மற்றும் வயது அடிப்படையில் சொத்து ஒதுக்கீடு

ஒரு முக்கிய அம்சம் தீர்மானிக்க வேண்டும்ஆபத்து விவரக்குறிப்பு அல்லது முதலீட்டாளரின் ஆபத்து பசி. பெரும்பாலான முதலீட்டாளர்களுடன், அவர்களின் ரிஸ்க் எடுக்கும் திறன் வயதுக்கு ஏற்ப மாறுகிறது, ஏனெனில் வயதுக்கு ஏற்ப நமது நிதி நிலை மாறுகிறது. எனவே, ஒரு நபரின் சொத்து ஒதுக்கீடும் வயதுக்கு ஏற்ப மாறுகிறது. உங்களுடன் உட்காருவது நல்லதுநிதி ஆலோசகர் மற்றும் சொத்து ஒதுக்கீடு குறைந்தது மூன்று அல்லது ஐந்து வருடங்களில் மதிப்பாய்வு செய்யப்படுவதை உறுதிசெய்யவும்.

சொத்து ஒதுக்கீடு மாதிரிகள்: முக்கியத்துவம்

ஒரு போர்ட்ஃபோலியோவில் வெவ்வேறு சொத்து வகுப்புகளைக் கொண்டிருப்பதன் முக்கியத்துவத்தை உணர வேண்டியது அவசியம், ஒரு போர்ட்ஃபோலியோவில் போதுமான தொடர்பற்ற சொத்துக்கள் இருப்பது அவசியம், அதனால் ஒரு சொத்து வர்க்கம் சம்பாதிக்காதபோது, மற்றவை முதலீட்டாளருக்கு போர்ட்ஃபோலியோவில் நேர்மறையான வருமானத்தை அளிக்கின்றன. . இருப்பினும், பலருக்கு மனதில் ஒரு கேள்வி உள்ளது… சிறப்பாகச் செயல்படும் ஒரு சொத்து வகுப்பை மட்டும் ஏன் வைத்திருக்கக்கூடாது, நீங்கள் சரியான மட்டத்தில் (சந்தை நேரம்!) சந்தையில் நுழைவதை உறுதிசெய்து கொள்ளுங்கள், மேலும் அந்த மல்டி-பேக்கரைப் பெற முயற்சிக்கவும் (உயர்ந்த பாதுகாப்புத் தேர்வு!) .

முதலீட்டாளர்கள் பொதுவாக சந்தை நேரம் மற்றும் பாதுகாப்புத் தேர்வில் கணிசமான நேரத்தைச் செலவிடுகின்றனர். வருவாயில் இத்தகைய செயல்களின் உண்மையான விளைவு, உண்மையில் வெறும் 9-10 சதவிகிதம் என்பதை அறிவது ஆச்சரியமாக இருக்கிறது. உண்மையில், நோபல் பரிசு வென்ற கேரி பிரின்சன் (ஹூட் மற்றும் பீபோவருடன்) 1986 இல் 91 பெரிய அமெரிக்க ஓய்வூதிய நிதிகளின் ஆய்வில், முதலீட்டுக் கொள்கை* முதலீட்டு உத்தியை (சந்தை நேரம் மற்றும் பாதுகாப்புத் தேர்வு) ஆதிக்கம் செலுத்துகிறது, அதாவது முதலீட்டுக் கொள்கை சராசரியாக 93.6க்கு பங்களிக்கிறது. மொத்த திட்ட வருவாயில் உள்ள மாறுபாட்டின் சதவீதம். (1991 இல் பிரின்சன் நடத்திய இதேபோன்ற பயிற்சி, சுமார் 92 சதவீத முடிவை அளித்தது). முதலீட்டுக் கொள்கையின் பங்களிப்பு (சொத்து ஒதுக்கீடு) பெரும் மேலாதிக்க பங்களிப்பாகும் என்று முடிவு செய்யப்பட்டது.மொத்த வருவாய் சந்தை நேரம் மற்றும் பாதுகாப்புத் தேர்வு போன்ற காரணிகளை திரும்பப் பெறுவதற்கான பங்களிப்பை அதிகப்படுத்துகிறது

| காரணிகள் | திரும்பும் மாறுபாடு |

|---|---|

| முதலீட்டு கொள்கை* | 93.6% |

| கொள்கை மற்றும் நேரம் | 95.3% |

| கொள்கை மற்றும் பாதுகாப்பு தேர்வு | 97.8% |

பிரின்சன் ஆய்வு (1986) *முதலீட்டுக் கொள்கை என்பது திட்டத்தின் விவரக்குறிப்புஸ்பான்சர்இன் நோக்கங்கள், கட்டுப்பாடுகள் மற்றும் தேவைகள், சாதாரண சொத்து ஒதுக்கீடு கலவையை அடையாளம் காண்பது உட்பட.

மேலே உள்ள ஆய்வின் சாராம்சம் (பல்வேறு சர்ச்சைகள் இருந்தாலும்) சொத்து ஒதுக்கீடு 90% க்கும் அதிகமான வருமானத்தை விளக்குகிறது! சொத்து ஒதுக்கீடு, உண்மையில், ராஜா! சந்தை நேரம் மற்றும் சிறந்த பாதுகாப்புத் தேர்வில் ஒருவர் நுழைந்தாலும், சரியான சொத்து ஒதுக்கீடு ஒரு போர்ட்ஃபோலியோவின் மிக முக்கியமான அம்சமாகும்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவுகளின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.