இடர் சுயவிவரம் என்றால் என்ன?

முதலீடு செய்வதற்கு முன் ஆய்வு செய்ய வேண்டிய முக்கியமான விஷயங்களில் ரிஸ்க் சுயவிவரம் ஒன்றாகும். வெறுமனே, அனுபவம் வாய்ந்த முதலீட்டாளர்கள் தங்கள் இடர் திறனை அறிந்திருப்பார்கள், ஆனால் ஒரு புதிய நபருக்கு இதில் உள்ள ஆபத்து பற்றி மிகக் குறைவான யோசனையே இருக்கும்.பரஸ்பர நிதி அல்லது அவர்களின் ரிஸ்க் பசியின்படி சரியான மியூச்சுவல் ஃபண்ட்.

பல குறிப்பிட்ட விஷயங்களில், பெரும்பாலான முதலீட்டாளர்கள் அந்த நேரத்தில் அதிக நம்பிக்கையுடன் இருந்தனர்முதலீடு மேலும் அவர்கள் மிகவும் பதட்டமாக மாறுகிறார்கள்சந்தை ஆவியாகிறது. எனவே, உங்கள் ரிஸ்க் சுயவிவரத்தை அறிந்துகொள்வது எந்த முதலீட்டின் மைய நிலையிலும் இருக்கும்.

குறிப்பாக மியூச்சுவல் ஃபண்ட் முதலீட்டைப் பொறுத்தவரை, ஒரு பொருளின் பொருத்தம் பெரும்பாலும் அதன் பண்புகளைப் பொறுத்தது.முதலீட்டாளர். முதலீட்டாளர்கள் தங்கள் முதலீட்டு நோக்கம், எவ்வளவு காலம் முதலீடு செய்ய விரும்புகிறார்கள், ஆபத்தைத் தாங்கும் திறன், குறைந்தபட்ச முதலீட்டுத் தொகை போன்றவற்றை அறிந்திருக்க வேண்டும்.

இடர் விவரக்குறிப்பு செயல்முறை

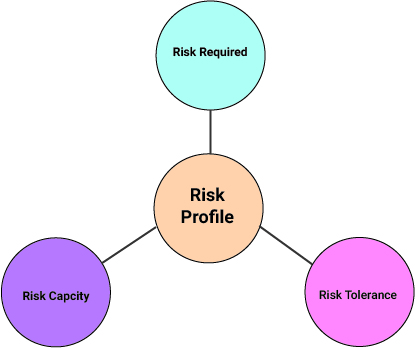

ரிஸ்க்- முதலீட்டைப் பொறுத்தமட்டில் - ஏற்ற இறக்கம் அல்லது விலைகளின் ஏற்ற இறக்கம் மற்றும்/அல்லது முதலீட்டு வருமானம். எனவே இடர் மதிப்பீடு அல்லது இடர் விவரக்குறிப்பு என்பது முதலீட்டுச் செயல்பாட்டில் உள்ள அனைத்து சாத்தியமான அபாயங்களையும் முறையாக மதிப்பீடு செய்வதாகும். இடர் விவரக்குறிப்பு உங்கள் இடர் பசியின் தெளிவான படத்தை வழங்குகிறது, அதாவது உங்கள் இடர் திறன், உங்களுக்குத் தேவையான ஆபத்து மற்றும் உங்கள் இடர் சகிப்புத்தன்மை ஆகியவற்றை மதிப்பீடு செய்தல். ஒவ்வொரு சொற்றொடரையும் தனித்தனியாக விவரிப்போம்.

ஒரு முதலீட்டாளர் தங்கள் இடர் விவரக்குறிப்பை நடத்தும்போது, அவர்கள் நோக்கத்திற்காக வடிவமைக்கப்பட்ட கேள்விகளுக்கு பதிலளிக்க வேண்டும். வெவ்வேறு கேள்விகளின் தொகுப்பு வேறுபட்டதுமியூச்சுவல் ஃபண்ட் வீடுகள் அல்லது விநியோகஸ்தர்கள். கேள்விகளுக்குப் பதிலளித்த பிறகு முதலீட்டாளரின் மதிப்பெண்ணை தீர்மானிக்கிறதுசரகம் ரிஸ்க் எடுப்பது. ஒரு முதலீட்டாளர் அதிக ரிஸ்க் எடுப்பவராகவும், நடுப்பகுதியில் ரிஸ்க் எடுப்பவராகவும் இருக்கலாம் அல்லது குறைந்த ரிஸ்க் எடுப்பவராகவும் இருக்கலாம்.

இடர் அடையாளம் மற்றும் இடர் பகுப்பாய்வு

இடர் மதிப்பீட்டு செயல்முறை மூலம் ஆபத்து அடையாளம் காணப்பட்டவுடன், அந்த ஆபத்து பின்னர் பகுப்பாய்வு செய்யப்படுகிறது. இது மூன்று பரந்த பிரிவுகளாக பிரிக்கப்பட்டுள்ளது -

இடர் திறன்

இடர் திறன் என்பது ஆபத்தை எடுப்பதற்கான அளவு அளவீடு ஆகும். இது போன்ற காரணிகளை உள்ளடக்கிய உங்கள் தற்போதைய மற்றும் எதிர்கால நிதி நிலையை இது வரைபடமாக்குகிறதுவருமானம், சேமிப்பு, செலவுகள் மற்றும் பொறுப்புகள். இந்தக் காரணிகளை மதிப்பிடுவதன் மூலம், உங்களை அடையத் தேவைப்படும் வருவாய் விகிதம்நிதி இலக்குகள் தீர்மானிக்கப்படுகிறது. எளிமையான வார்த்தைகளில், இது நிலைநிதி ஆபத்து நீங்கள் கொடுக்க நினைக்கலாம்.

ரிஸ்க் தேவை

தேவைப்படும் ஆபத்து உங்கள் இடர் திறனால் தீர்மானிக்கப்படுகிறது. கிடைக்கக்கூடிய ஆதாரங்களுடன் உங்கள் நிதி இலக்குகளை அடைய தேவையான வருமானத்துடன் தொடர்புடைய ஆபத்து இது. ஒரு குறிப்பிட்ட முதலீட்டில் நீங்கள் என்ன செய்ய முடியும் என்பதைப் பற்றி ஆபத்து தேவை. இது உங்களுக்கு நேர்மையான உணர்வையும், நீங்கள் எடுக்கவிருக்கும் ஆபத்து வகை பற்றிய தெளிவான படத்தையும் வழங்குகிறது.

இடர் சகிப்புத்தன்மை

இடர் சகிப்புத்தன்மை என்பது நீங்கள் வசதியாக இருக்கும் அபாயத்தின் நிலை. உங்கள் நிதி நோக்கங்களை அடைவதற்காக சந்தையில் ஏற்படும் அல்லது ஏற்படாத ஏற்ற இறக்கங்களை ஏற்றுக்கொள்வது உங்கள் விருப்பம். இடர் சகிப்புத்தன்மையை மூன்று வகையாகப் பிரிக்கலாம்

- அதிக ஆபத்து சகிப்புத்தன்மை

- நடு-ஆபத்து சகிப்புத்தன்மை

- குறைந்த ஆபத்து சகிப்புத்தன்மை

Talk to our investment specialist

இடர் மதிப்பீட்டு முறை- காரணிகள் மற்றும் செல்வாக்கு

நீங்கள் எந்த வகையைச் சேர்ந்தீர்கள் என்பதைத் தீர்மானிக்க, சில அளவுருக்கள் பரிசீலிக்கப்படுகின்றன

| காரணி | இடர் சுயவிவரத்தில் செல்வாக்கு |

|---|---|

| குடும்ப தகவல் | |

| சம்பாதிக்கும் உறுப்பினர்கள் | சம்பாதிக்கும் உறுப்பினர்களின் எண்ணிக்கை அதிகரிக்கும் போது இடர் பசி அதிகரிக்கிறது |

| சார்ந்திருக்கும் உறுப்பினர்கள் | சார்ந்திருக்கும் உறுப்பினர்களின் எண்ணிக்கை அதிகரிக்கும் போது இடர் பசி குறைகிறது |

| ஆயுள் எதிர்பார்ப்பு | ஆயுட்காலம் அதிகமாக இருக்கும் போது ஆபத்து பசி அதிகமாக இருக்கும் |

| தனிப்பட்ட தகவல் | |

| வயது | குறைந்த வயது, அதிக ரிஸ்க் எடுக்கலாம் |

| வேலை வாய்ப்பு | நிலையான வேலையில் இருப்பவர்கள் ரிஸ்க் எடுப்பதில் சிறந்தவர்கள் |

| மனநோய் | துணிச்சலான மற்றும் துணிச்சலான மக்கள், ஆபத்தில் வரும் தீமைகளை ஏற்றுக்கொள்வதற்கு, மனதளவில் சிறப்பாக நிலைநிறுத்தப்படுகிறார்கள் |

| நிதி தகவல் | |

| மூலதனம் அடித்தளம் | அதிக மூலதனத் தளம், ஆபத்துக்களுடன் வரும் தீமைகளை நிதி ரீதியாக எடுத்துக்கொள்வதற்கான சிறந்த திறன் |

| வருமானத்தின் ஒழுங்குமுறை | வழக்கமான வருமானம் ஈட்டுபவர்கள் கணிக்க முடியாத வருமானம் உள்ளவர்களை விட அதிக ரிஸ்க் எடுக்கலாம் |

ரிஸ்க் பசியின்படி சிறந்த மியூச்சுவல் ஃபண்டுகள்

கன்சர்வேடிவ் முதலீட்டாளர்களுக்கான பரஸ்பர நிதிகள்

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Franklin India Ultra Short Bond Fund - Super Institutional Plan Growth ₹34.9131

↑ 0.04 ₹297 1.3 5.9 13.7 8.8 0% 1Y 15D Ultrashort Bond Aditya Birla Sun Life Savings Fund Growth ₹570.457

↑ 0.16 ₹22,857 1.3 3 7.1 7.4 7.4 6.81% 5M 19D 6M 11D Ultrashort Bond ICICI Prudential Ultra Short Term Fund Growth ₹28.7812

↑ 0.01 ₹17,808 1.3 2.9 6.9 7.1 7.1 7.31% 5M 5D 6M 11D Ultrashort Bond SBI Magnum Ultra Short Duration Fund Growth ₹6,205.06

↑ 1.59 ₹14,032 1.4 2.9 6.8 7.1 7 6.99% 4M 20D 6M 7D Ultrashort Bond Kotak Savings Fund Growth ₹44.4877

↑ 0.01 ₹16,788 1.3 2.8 6.6 6.9 6.8 7.12% 5M 16D 6M 11D Ultrashort Bond Nippon India Ultra Short Duration Fund Growth ₹4,180.44

↑ 0.79 ₹10,488 1.4 2.8 6.6 6.9 6.8 7.06% 5M 28D 8M 3D Ultrashort Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 7 Aug 22 Research Highlights & Commentary of 6 Funds showcased

Commentary Franklin India Ultra Short Bond Fund - Super Institutional Plan Aditya Birla Sun Life Savings Fund ICICI Prudential Ultra Short Term Fund SBI Magnum Ultra Short Duration Fund Kotak Savings Fund Nippon India Ultra Short Duration Fund Point 1 Bottom quartile AUM (₹297 Cr). Highest AUM (₹22,857 Cr). Upper mid AUM (₹17,808 Cr). Lower mid AUM (₹14,032 Cr). Upper mid AUM (₹16,788 Cr). Bottom quartile AUM (₹10,488 Cr). Point 2 Established history (18+ yrs). Established history (22+ yrs). Established history (14+ yrs). Oldest track record among peers (26 yrs). Established history (21+ yrs). Established history (24+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 3★ (upper mid). Rating: 3★ (upper mid). Rating: 3★ (lower mid). Rating: 2★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Low. Risk profile: Moderately Low. Risk profile: Low. Point 5 1Y return: 13.69% (top quartile). 1Y return: 7.15% (upper mid). 1Y return: 6.87% (upper mid). 1Y return: 6.75% (lower mid). 1Y return: 6.65% (bottom quartile). 1Y return: 6.60% (bottom quartile). Point 6 1M return: 0.59% (bottom quartile). 1M return: 0.66% (top quartile). 1M return: 0.61% (upper mid). 1M return: 0.58% (bottom quartile). 1M return: 0.61% (lower mid). 1M return: 0.63% (upper mid). Point 7 Sharpe: 2.57 (top quartile). Sharpe: 2.17 (upper mid). Sharpe: 2.06 (lower mid). Sharpe: 2.11 (upper mid). Sharpe: 1.52 (bottom quartile). Sharpe: 1.65 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 6.81% (bottom quartile). Yield to maturity (debt): 7.31% (top quartile). Yield to maturity (debt): 6.99% (lower mid). Yield to maturity (debt): 7.12% (upper mid). Yield to maturity (debt): 7.06% (upper mid). Point 10 Modified duration: 0.00 yrs (top quartile). Modified duration: 0.47 yrs (bottom quartile). Modified duration: 0.43 yrs (upper mid). Modified duration: 0.39 yrs (upper mid). Modified duration: 0.46 yrs (lower mid). Modified duration: 0.49 yrs (bottom quartile). Franklin India Ultra Short Bond Fund - Super Institutional Plan

Aditya Birla Sun Life Savings Fund

ICICI Prudential Ultra Short Term Fund

SBI Magnum Ultra Short Duration Fund

Kotak Savings Fund

Nippon India Ultra Short Duration Fund

குறைந்த மற்றும் மிதமான ரிஸ்க் எடுப்பவர்களுக்கான மியூச்சுவல் ஃபண்டுகள்

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. UTI Banking & PSU Debt Fund Growth ₹22.7528

↑ 0.00 ₹1,078 1.1 2.7 7.5 7.4 7.8 7.04% 1Y 1M 10D 1Y 2M 19D Banking & PSU Debt HDFC Banking and PSU Debt Fund Growth ₹23.7602

↓ -0.02 ₹5,620 0.7 2.4 6.9 7.3 7.5 7.26% 3Y 1M 17D 4Y 5M 1D Banking & PSU Debt Aditya Birla Sun Life Corporate Bond Fund Growth ₹116.404

↓ -0.11 ₹28,253 0.6 2.5 6.6 7.6 7.4 7.12% 4Y 10M 24D 7Y 6M 14D Corporate Bond HDFC Corporate Bond Fund Growth ₹33.5303

↓ -0.02 ₹33,207 0.5 2.3 6.6 7.6 7.3 7.36% 4Y 5M 19D 7Y 8M 16D Corporate Bond PGIM India Short Maturity Fund Growth ₹39.3202

↓ 0.00 ₹28 1.2 3.1 6.1 4.2 7.18% 1Y 7M 28D 1Y 11M 1D Short term Bond Nippon India Short Term Fund Growth ₹54.7717

↓ -0.01 ₹8,684 0.9 2.7 7.5 7.6 7.9 7.17% 2Y 8M 1D 3Y 2M 26D Short term Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 6 Funds showcased

Commentary UTI Banking & PSU Debt Fund HDFC Banking and PSU Debt Fund Aditya Birla Sun Life Corporate Bond Fund HDFC Corporate Bond Fund PGIM India Short Maturity Fund Nippon India Short Term Fund Point 1 Bottom quartile AUM (₹1,078 Cr). Lower mid AUM (₹5,620 Cr). Upper mid AUM (₹28,253 Cr). Highest AUM (₹33,207 Cr). Bottom quartile AUM (₹28 Cr). Upper mid AUM (₹8,684 Cr). Point 2 Established history (12+ yrs). Established history (11+ yrs). Oldest track record among peers (28 yrs). Established history (15+ yrs). Established history (23+ yrs). Established history (23+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Moderately Low. Point 5 1Y return: 7.45% (upper mid). 1Y return: 6.89% (upper mid). 1Y return: 6.65% (lower mid). 1Y return: 6.60% (bottom quartile). 1Y return: 6.08% (bottom quartile). 1Y return: 7.51% (top quartile). Point 6 1M return: 0.74% (bottom quartile). 1M return: 0.79% (upper mid). 1M return: 0.80% (upper mid). 1M return: 0.76% (lower mid). 1M return: 0.43% (bottom quartile). 1M return: 0.85% (top quartile). Point 7 Sharpe: 1.05 (top quartile). Sharpe: 0.36 (upper mid). Sharpe: 0.22 (bottom quartile). Sharpe: 0.24 (lower mid). Sharpe: -0.98 (bottom quartile). Sharpe: 0.76 (upper mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.04% (bottom quartile). Yield to maturity (debt): 7.26% (upper mid). Yield to maturity (debt): 7.12% (bottom quartile). Yield to maturity (debt): 7.36% (top quartile). Yield to maturity (debt): 7.18% (upper mid). Yield to maturity (debt): 7.17% (lower mid). Point 10 Modified duration: 1.11 yrs (top quartile). Modified duration: 3.13 yrs (lower mid). Modified duration: 4.90 yrs (bottom quartile). Modified duration: 4.47 yrs (bottom quartile). Modified duration: 1.66 yrs (upper mid). Modified duration: 2.67 yrs (upper mid). UTI Banking & PSU Debt Fund

HDFC Banking and PSU Debt Fund

Aditya Birla Sun Life Corporate Bond Fund

HDFC Corporate Bond Fund

PGIM India Short Maturity Fund

Nippon India Short Term Fund

மிதமானவர் முதல் அதிக ரிஸ்க் எடுப்பவர்களுக்கான மியூச்சுவல் ஃபண்டுகள்

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Aditya Birla Sun Life Medium Term Plan Growth ₹42.2606

↓ -0.02 ₹2,982 2.9 5 10.1 10 12.1 10.9 Medium term Bond Nippon India Strategic Debt Fund Growth ₹16.3575

↓ -0.01 ₹136 1.1 2.9 9.4 8.4 9 9.6 Medium term Bond Kotak Medium Term Fund Growth ₹23.8245

↓ -0.01 ₹1,987 1.2 3.8 8.7 8.3 6.7 8.9 Medium term Bond Axis Strategic Bond Fund Growth ₹29.1439

↑ 0.01 ₹2,044 1.2 3.1 8 8.1 6.8 8.2 Medium term Bond ICICI Prudential Medium Term Bond Fund Growth ₹46.9101

↓ -0.04 ₹5,687 1.2 3.7 8.5 8 6.9 9 Medium term Bond SBI Magnum Medium Duration Fund Growth ₹53.0189

↓ -0.02 ₹6,830 1.1 3.1 7.2 7.6 6.3 7.5 Medium term Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 6 Funds showcased

Commentary Aditya Birla Sun Life Medium Term Plan Nippon India Strategic Debt Fund Kotak Medium Term Fund Axis Strategic Bond Fund ICICI Prudential Medium Term Bond Fund SBI Magnum Medium Duration Fund Point 1 Upper mid AUM (₹2,982 Cr). Bottom quartile AUM (₹136 Cr). Bottom quartile AUM (₹1,987 Cr). Lower mid AUM (₹2,044 Cr). Upper mid AUM (₹5,687 Cr). Highest AUM (₹6,830 Cr). Point 2 Established history (16+ yrs). Established history (11+ yrs). Established history (11+ yrs). Established history (13+ yrs). Established history (21+ yrs). Oldest track record among peers (22 yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 3★ (lower mid). Rating: 4★ (upper mid). Rating: 2★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 10.14% (top quartile). 1Y return: 9.43% (upper mid). 1Y return: 8.73% (upper mid). 1Y return: 7.98% (bottom quartile). 1Y return: 8.51% (lower mid). 1Y return: 7.19% (bottom quartile). Point 6 1M return: 0.89% (upper mid). 1M return: 0.87% (lower mid). 1M return: 0.98% (top quartile). 1M return: 0.88% (upper mid). 1M return: 0.80% (bottom quartile). 1M return: 0.85% (bottom quartile). Point 7 Sharpe: 2.33 (top quartile). Sharpe: 1.03 (bottom quartile). Sharpe: 1.32 (upper mid). Sharpe: 1.06 (lower mid). Sharpe: 1.53 (upper mid). Sharpe: 0.54 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.78% (bottom quartile). Yield to maturity (debt): 7.10% (bottom quartile). Yield to maturity (debt): 8.24% (top quartile). Yield to maturity (debt): 8.16% (lower mid). Yield to maturity (debt): 8.24% (upper mid). Yield to maturity (debt): 8.18% (upper mid). Point 10 Modified duration: 3.40 yrs (lower mid). Modified duration: 3.58 yrs (bottom quartile). Modified duration: 3.08 yrs (upper mid). Modified duration: 3.22 yrs (upper mid). Modified duration: 3.53 yrs (bottom quartile). Modified duration: 3.06 yrs (top quartile). Aditya Birla Sun Life Medium Term Plan

Nippon India Strategic Debt Fund

Kotak Medium Term Fund

Axis Strategic Bond Fund

ICICI Prudential Medium Term Bond Fund

SBI Magnum Medium Duration Fund

அதிக ரிஸ்க் எடுப்பவர்களுக்கான மியூச்சுவல் ஃபண்ட்

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Nippon India Small Cap Fund Growth ₹162.878

↑ 0.31 ₹65,812 -4.3 -4 10.3 20.8 23.5 -4.7 Small Cap Motilal Oswal Midcap 30 Fund Growth ₹91.6517

↑ 0.08 ₹34,432 -11.7 -12 -1.7 22.3 23.3 -12.1 Mid Cap HDFC Mid-Cap Opportunities Fund Growth ₹202.734

↑ 0.46 ₹92,187 -0.8 4 18.6 25.9 22.9 6.8 Mid Cap Nippon India Multi Cap Fund Growth ₹299.26

↑ 2.08 ₹48,809 -1.9 -1.3 15 21.9 21.8 4.1 Multi Cap Edelweiss Mid Cap Fund Growth ₹103.196

↑ 0.47 ₹13,802 -1.4 1.3 17.5 25.7 21.5 3.8 Mid Cap Invesco India Mid Cap Fund Growth ₹179.8

↓ -0.15 ₹10,058 -3.5 -2.4 20.1 26.9 21.1 6.3 Mid Cap Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 6 Funds showcased

Commentary Nippon India Small Cap Fund Motilal Oswal Midcap 30 Fund HDFC Mid-Cap Opportunities Fund Nippon India Multi Cap Fund Edelweiss Mid Cap Fund Invesco India Mid Cap Fund Point 1 Upper mid AUM (₹65,812 Cr). Lower mid AUM (₹34,432 Cr). Highest AUM (₹92,187 Cr). Upper mid AUM (₹48,809 Cr). Bottom quartile AUM (₹13,802 Cr). Bottom quartile AUM (₹10,058 Cr). Point 2 Established history (15+ yrs). Established history (12+ yrs). Established history (18+ yrs). Oldest track record among peers (20 yrs). Established history (18+ yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 3★ (upper mid). Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Rating: 2★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: High. Risk profile: Moderately High. Point 5 5Y return: 23.53% (top quartile). 5Y return: 23.29% (upper mid). 5Y return: 22.93% (upper mid). 5Y return: 21.80% (lower mid). 5Y return: 21.49% (bottom quartile). 5Y return: 21.05% (bottom quartile). Point 6 3Y return: 20.84% (bottom quartile). 3Y return: 22.34% (lower mid). 3Y return: 25.90% (upper mid). 3Y return: 21.87% (bottom quartile). 3Y return: 25.67% (upper mid). 3Y return: 26.85% (top quartile). Point 7 1Y return: 10.26% (bottom quartile). 1Y return: -1.72% (bottom quartile). 1Y return: 18.61% (upper mid). 1Y return: 14.96% (lower mid). 1Y return: 17.53% (upper mid). 1Y return: 20.11% (top quartile). Point 8 Alpha: -0.64 (bottom quartile). Alpha: -12.33 (bottom quartile). Alpha: 3.73 (top quartile). Alpha: -0.46 (lower mid). Alpha: 1.70 (upper mid). Alpha: 0.00 (upper mid). Point 9 Sharpe: -0.19 (bottom quartile). Sharpe: -0.54 (bottom quartile). Sharpe: 0.49 (top quartile). Sharpe: 0.09 (lower mid). Sharpe: 0.33 (upper mid). Sharpe: 0.35 (upper mid). Point 10 Information ratio: 0.02 (lower mid). Information ratio: -0.10 (bottom quartile). Information ratio: 0.47 (upper mid). Information ratio: 0.49 (top quartile). Information ratio: 0.49 (upper mid). Information ratio: 0.00 (bottom quartile). Nippon India Small Cap Fund

Motilal Oswal Midcap 30 Fund

HDFC Mid-Cap Opportunities Fund

Nippon India Multi Cap Fund

Edelweiss Mid Cap Fund

Invesco India Mid Cap Fund

இடர் விவரக்குறிப்பின் முக்கியத்துவம்

இடர் விவரக்குறிப்பு உங்களுக்கு எல்லா இடர்களின் தெளிவான படத்தையும் முதலீட்டிலிருந்து எதிர்பார்க்கும் வருமானத்தையும் வழங்குகிறது. உங்கள் நிதி இலக்குகளை அடைய உதவும் வகையில் முதலீடு செய்வதற்கான ஒரு கவனம் செலுத்தும் உத்தியை உருவாக்க இது உதவுகிறது. உங்கள்நிதி ஆலோசகர் இடர் மதிப்பீடு தொடர்பான தேவையான அனைத்து தகவல்களையும் உங்களுக்கு வழங்கும் மற்றும் அதைச் செயல்படுத்த உங்களுக்கு உதவும் என்று எதிர்பார்க்கப்படுகிறது. இந்திய பங்குகள் மற்றும் பரிவர்த்தனை வாரியம் (செபி) மற்றும் இந்திய மியூச்சுவல் ஃபண்ட் சங்கம் (AMFI) இருவரும் முதலீட்டாளரின் விரிவான இடர் மதிப்பீட்டை மேற்கொள்வதற்கான வழிகாட்டுதல்கள் மற்றும் நெறிமுறைகளைக் கூறியுள்ளனர், பின்னர் அவர்களுக்கு பொருத்தமான திட்டங்களை பரிந்துரைக்கின்றனர். அத்தகைய அணுகுமுறை, ஒரு முதலீட்டாளர் தங்களின் ஆபத்து இல்லாத திட்டத்தில் முதலீடு செய்தால் ஏற்படும் இழப்புகளைக் குறைக்க உதவுகிறது.

ஆன்லைனில் மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்வது எப்படி?

Fincash.com இல் வாழ்நாள் முழுவதும் இலவச முதலீட்டுக் கணக்கைத் திறக்கவும்.

உங்கள் பதிவு மற்றும் KYC செயல்முறையை முடிக்கவும்

ஆவணங்களைப் பதிவேற்றவும் (PAN, ஆதார் போன்றவை).மேலும், நீங்கள் முதலீடு செய்ய தயாராக உள்ளீர்கள்!

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவுகளின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.