இயல்புநிலை ஆபத்து

இயல்புநிலை ஆபத்து என்றால் என்ன?

இயல்புநிலை ஒருவருக்கு கடன் கொடுக்கும் போது கடனளிப்பவர் எடுக்கும் ஆபத்து போன்ற ஆபத்து என்று கருதப்படுகிறது. கடனாளி ஒரு கடனில் தேவையான கட்டணத்தை திருப்பிச் செலுத்த முடியுமாகடமை தெளிவில்லாமல் உள்ளது. பொதுவாக, முதலீட்டாளர்கள் மற்றும் கடன் வழங்குபவர்கள் கடன் நீட்டிப்பின் ஒவ்வொரு வடிவத்திலும் இயல்புநிலை அபாயத்திற்கு ஆளாகிறார்கள்.

இயல்புநிலை ஆபத்து அதிகமாக இருந்தால், அது அதிக தேவைப்படும் வருவாய்க்கு வழிவகுக்கும், இதனால்; அதிக வட்டி விகிதம்.

இயல்புநிலை அபாயத்தை விளக்குகிறது

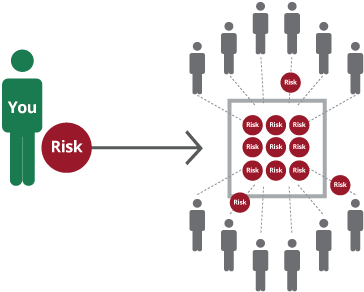

கடனளிப்பவர் கடன் வாங்குபவருக்கு கடன் வழங்கும்போது, கடன் தொகையை திருப்பிச் செலுத்தாமல் போக வாய்ப்பு உள்ளது. இந்த நிகழ்தகவைக் கவனிக்கும் மதிப்பீடு இயல்புநிலை ஆபத்து என அறியப்படுகிறது. இது தனிநபர்களுக்கு மட்டுமல்ல, வெளியிடும் நிறுவனங்களுக்கும் பொருந்தும்பத்திரங்கள் மேலும் நிதிக் கட்டுப்பாடுகள் காரணமாக அத்தகைய பத்திரங்களுக்கு வட்டி செலுத்த முடியவில்லை.

கடன் வழங்குபவர் பணத்தை வழங்கும் போதெல்லாம், கடன் வாங்குபவரின் இயல்புநிலை அபாயத்தை மதிப்பிடுவது இடர் மேலாண்மை உத்தியின் இன்றியமையாத பகுதியாகும். மேலும், இந்த ஆபத்தை அளவிடுவதில் ஒரு நிறுவனத்தின் நிதி ஆரோக்கியத்தை தீர்மானிப்பதும் முக்கியமானது.

விரிவான பொருளாதார மாற்றங்கள் அல்லது நிறுவனத்தில் ஏற்படும் நிதி மாற்றங்களின்படி, இயல்புநிலை அபாயமும் மாறலாம். இதற்குக் காரணம் பொருளாதாரம்தான்மந்தநிலை பாதிக்கலாம்வருவாய் மற்றும் பல நிறுவனங்களின் வருவாய்கள்; இதனால், கடனுக்கான வட்டி செலுத்துதல் அல்லது கடனைத் திருப்பிச் செலுத்துவதற்கான அவர்களின் திறனை பாதிக்கிறது.

மேலும், குறைந்த விலை நிர்ணய சக்தியை எதிர்கொள்ளும் நிறுவனத்திற்கு, அதிகரித்த போட்டி மற்றும் பிற நிதி காரணிகள் அதன் திருப்பிச் செலுத்தும் திறனை பாதிக்கலாம். இயல்புநிலை அபாயத்தைத் தணிக்க, நிறுவனங்கள் போதுமான அளவு உருவாக்க வேண்டும்பணப்புழக்கம் மற்றும் நிகரவருமானம்.

இயல்புநிலை ஆபத்து எவ்வாறு கணக்கிடப்படுகிறது?

பொதுவாக, கடன் வழங்குபவர்கள் நிதியை மதிப்பிடுகின்றனர்அறிக்கைகள் ஒரு நிறுவனம் மற்றும் கடனைத் திருப்பிச் செலுத்துவதற்கான சாத்தியக்கூறுகளைப் புரிந்துகொள்ள பல்வேறு நிதி விகிதங்களைப் பயன்படுத்துகிறது. தொடங்குவதற்கு, அவர்கள் இலவச பணப்புழக்கத்தை கவனமாக கண்காணிக்கிறார்கள், இது நிறுவனம் மறுமுதலீடு செய்த பிறகு உருவாக்கப்படுகிறது மற்றும் கழிப்பதன் மூலம் கணக்கிட முடியும்.மூலதனம் இயக்க பணப்புழக்கத்தின் செலவுகள்.

Talk to our investment specialist

இந்த எண்ணிக்கை பூஜ்ஜியமாகவோ அல்லது எதிர்மறையாகவோ இருந்தால், உறுதியான கொடுப்பனவுகளை வழங்குவதற்குத் தேவையான பணத்தை உருவாக்குவதில் நிறுவனம் சிக்கலை எதிர்கொள்கிறது என்பதைக் குறிக்கிறது; இதனால், அதிக இயல்புநிலை அபாயத்தைக் குறிக்கிறது. அளவிடப்படும் அடுத்த அம்சம் வட்டி கவரேஜ் விகிதம் ஆகும், இதற்கு முன் வருவாயைப் பிரிப்பதன் மூலம் எளிதாகக் கணக்கிட முடியும்.வரிகள் மற்றும் அதன் வழக்கமான கடன் வட்டி செலுத்துதலின் மூலம் ஒரு நிறுவனத்தின் வட்டி.

விகிதம் அதிகமாக இருந்தால், நிறுவனம் அதன் வட்டி செலுத்துதல்களை ஈடுகட்ட போதுமான வருமானத்தை ஈட்டுகிறது மற்றும் இயல்புநிலை ஆபத்துக்கான வாய்ப்பு குறைவாக உள்ளது என்பதை இது குறிக்கிறது.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.