ரிஸ்க் பூலிங் என்றால் என்ன?

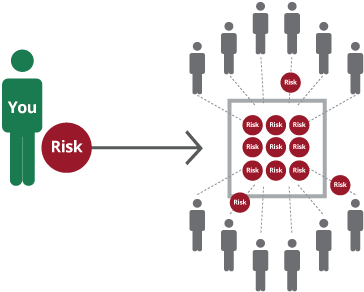

காப்பீடு உங்கள் அபாயங்களை மாற்றுவதற்கான ஒரு வழிமூலதனம் சந்தை திட்டமிடப்படாத நிதி இழப்புகளைத் தக்கவைக்க. இல்காப்பீட்டு விதிமுறைகள், ரிஸ்க் பூலிங் என்பது பொதுவான நிதி அபாயங்களை அதிக எண்ணிக்கையிலான மக்களிடையே சமமாகப் பகிர்ந்து கொள்வதாகும். அதனால்மூலதன சந்தைகள் அல்லது இங்கே,காப்பீட்டு நிறுவனங்கள், என்று அழைக்கப்படும் வழக்கமான கட்டணத்திற்கு ஈடாக உங்களிடமிருந்து அந்த அபாயத்தை எடுத்துக் கொள்ளுங்கள்பிரீமியம். ரிஸ்க்கை ஈடுகட்ட பிரீமியம் போதுமானது என்று நிறுவனம் நம்புகிறது. இங்கே கவனிக்க வேண்டிய ஒரு சுவாரஸ்யமான விஷயம் என்னவென்றால், நீங்கள் மட்டும் காப்பீடு செய்யப்படவில்லை. ஒரே மாதிரியான இன்ஷூரன்ஸ் கவர்களைப் பெற முயற்சிப்பவர்கள் பலர் உள்ளனர். இந்த மக்கள் குழு இன்சூரன்ஸ் பூல் என்று அழைக்கப்படுகிறது. அனைத்து வாடிக்கையாளர்களுக்கும் தேவைப்படும் சாத்தியம்காப்பீட்டு தொகை கோரிக்கை கிட்டத்தட்ட சாத்தியமற்றது. இவ்வாறு, இரண்டு நபர்களுக்கு இதுபோன்ற ஏதேனும் நிகழ்வு (உரிமைகோரல்) ஏற்பட்டால், ரிஸ்க் பூலிங் அவர்களின் கோரிக்கையை தீர்க்க காப்பீட்டு நிறுவனத்தை அனுமதிக்கிறது.

ரிஸ்க் பூலிங் வரலாறு

காப்பீடுதொழில் அடிப்படையில் ரிஸ்க் பூலிங் என்ற கருத்தில் இயங்குகிறது. இன்சூரன்ஸ் பாலிசிகள் மற்றும் ரிஸ்க் பூலிங் பற்றிய ஆரம்ப குறிப்புகள் சுமார் 5000 ஆண்டுகளுக்கு முன்பே காணப்படுகின்றன. வர்த்தகர்கள் மற்றும் வணிகர்கள் தங்கள் வளங்களை ஒருங்கிணைத்து, பொருட்களின் சேதம் அல்லது இழப்புக்கான பொதுவான அபாயத்தைப் பகிர்ந்து கொண்டனர். இது வணிகர்களுக்கு திடீர் சேதம் அல்லது பொருட்களின் இழப்பிலிருந்து ஒப்பீட்டளவில் குறைந்த தொகையை மீட்டெடுப்பதற்காக செலுத்தியது.

Talk to our investment specialist

ரிஸ்க் பூலிங் நன்மைகள்

காப்பீட்டில் ரிஸ்க் பூலிங் நன்மைகள் பின்வருமாறு:

பரவும் அபாயம்: பல பாலிசிதாரர்களின் அபாயங்களை ஒருங்கிணைப்பதன் மூலம், தனிநபர் இழப்புகளின் நிதித் தாக்கம் முழுத் தொகுப்பிலும் விநியோகிக்கப்படுகிறது. இது தனிப்பட்ட பாலிசிதாரர்களின் சுமையை குறைக்கிறது மற்றும் எதிர்பாராத நிகழ்வுகளின் போது அவர்களுக்கு நிதி பாதுகாப்பை வழங்குகிறது.

நிலைத்தன்மை மற்றும் முன்கணிப்பு: பெரிய குளம், இழப்புகளை கணிக்கக்கூடியதாக இருக்கும். காப்பீட்டு நிறுவனங்கள் எதிர்பார்க்கப்படும் உரிமைகோரல்களை மதிப்பிடுவதற்கும் அதற்கேற்ப பிரீமியங்களை அமைக்கவும் வரலாற்றுத் தரவுகள் மற்றும் ஆக்சுரியல் மாதிரிகளை நம்பலாம். இந்த ஸ்திரத்தன்மை காப்பீட்டாளர்களை மிகவும் திறமையாக செயல்பட அனுமதிக்கிறது மற்றும் நியாயமான கட்டணத்தில் கவரேஜ் வழங்குகிறது.

மலிவு: ரிஸ்க் பூலிங் தனிப்பட்ட பாலிசிதாரர்களுக்கு காப்பீட்டை மிகவும் மலிவு விலையில் ஆக்குகிறது. ஒவ்வொரு பாலிசிதாரரும் செலுத்தும் பிரீமியம் பொதுவாக அவர்கள் எதிர்கொள்ளக்கூடிய சாத்தியமான இழப்புகளை விட சிறியதாக இருக்கும், இதனால் காப்பீடு பரந்த மக்களுக்கு அணுகக்கூடியதாக இருக்கும்.

ஆபத்து பல்வகைப்படுத்தல்: ரிஸ்க் பூலிங் பல்வேறு பாலிசிதாரர்கள், புவியியல் பகுதிகள் மற்றும் கவரேஜ் வகைகளில் தங்கள் ரிஸ்க் போர்ட்ஃபோலியோக்களை பன்முகப்படுத்த காப்பீட்டாளர்களுக்கு உதவுகிறது. இந்த பல்வகைப்படுத்தல் காப்பீட்டாளர்களுக்கு அவர்களின் ஒட்டுமொத்த இடர் வெளிப்பாட்டையும் நிர்வகிக்கவும் நிதி ஸ்திரத்தன்மையை பராமரிக்கவும் உதவுகிறது.

ரிஸ்க் பூலிங் ஆபத்தை முற்றிலுமாக அகற்றாது என்பதை கவனத்தில் கொள்ள வேண்டும். மாறாக, இது ஆபத்தை பரப்புகிறது மற்றும் பாலிசிதாரர்களின் ஒரு பெரிய குழுவிற்கு இடையே கணிக்க முடியாத நிகழ்வுகளின் நிதி விளைவுகளை பகிர்ந்து கொள்வதற்கான வழிமுறையை வழங்குகிறது.

நவீன கால காப்பீடு

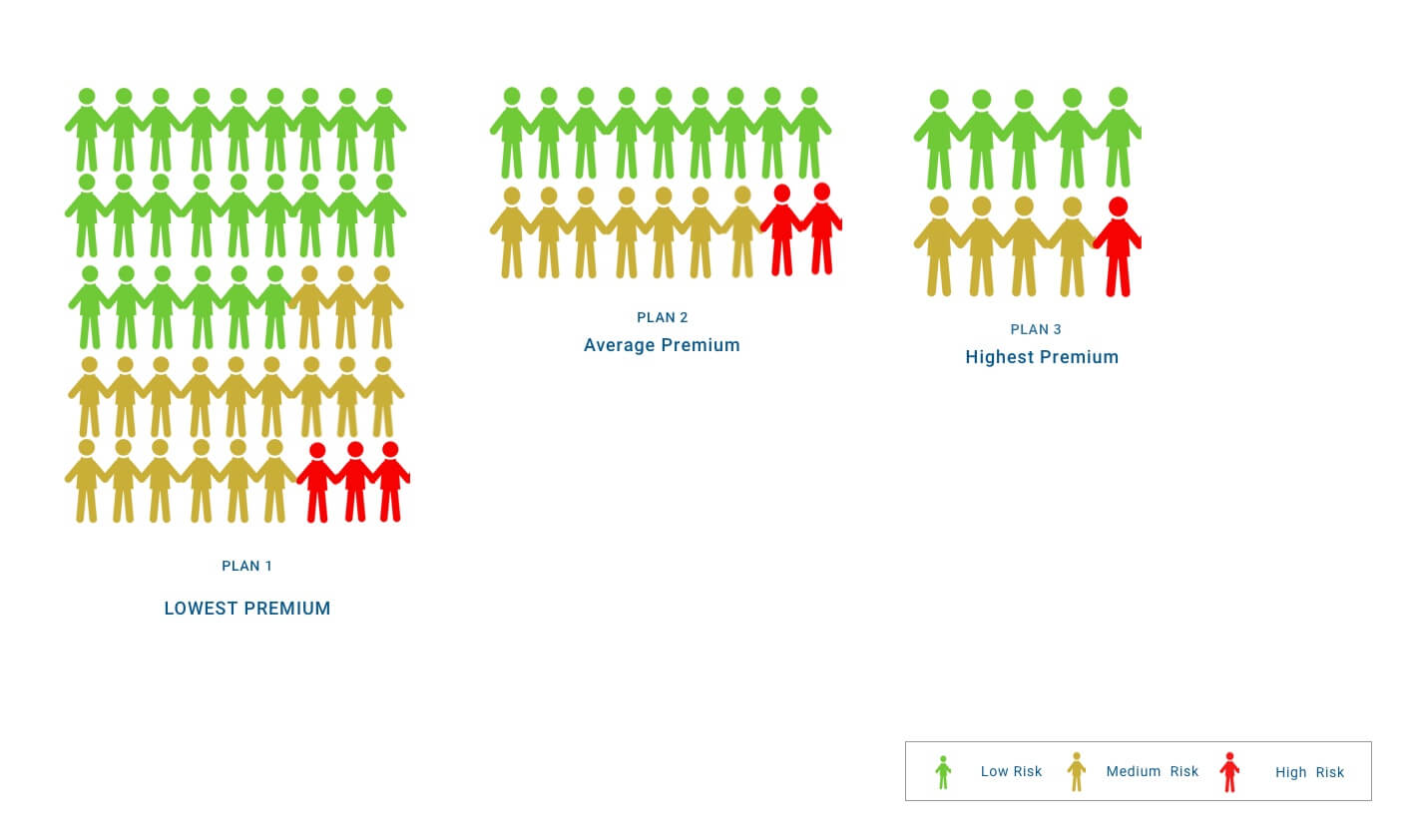

காப்பீட்டுத் துறை இப்போது ஒரு பெரிய வணிகமாக வளர்ந்துள்ளது, இது வடிவமைப்பதில் குறிப்பிடத்தக்க பங்கைக் கொண்டுள்ளதுபொருளாதாரம். காப்பீட்டுக் குழுவின் ஒரு பகுதியாக தங்கள் அபாயங்களை நிறுவனங்களுக்கு மாற்றுவதற்கு அதிகமான மக்கள் முயல்கின்றனர். பல்வேறு வகையான காப்பீடுகள் வாழ்க்கை மற்றும் வாழ்க்கையின் வெவ்வேறு அம்சங்களை உள்ளடக்கியது, ஆனால் இடர் தொகுப்பின் அடிப்படைக் கொள்கை அப்படியே உள்ளது. ஆக்சுவரீஸ் - நிதித்துறையில் வல்லுநர்கள் - காப்பீட்டு நிறுவனங்களில் பணிபுரிகிறார்கள் மற்றும் அபாயத்தின் நிகழ்தகவு மற்றும் தீவிரத்தை கணக்கிடுகின்றனர். அதன்படி, இன்சூரன்ஸ் நிறுவனம் மூலம் ஒருவரின் ஆபத்தை மற்றவர்களுடன் இணைப்பதற்கான செலவைக் கணக்கிடுகிறார்கள்.

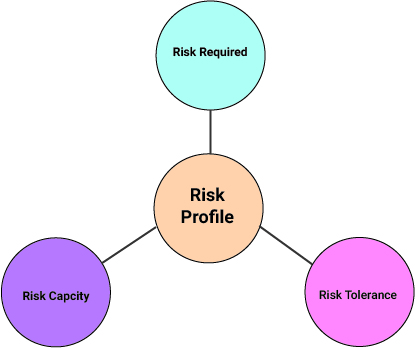

கணக்கிடும் போது, ஒரு குறிப்பிட்ட நிறுவனம் அதிக ஆபத்தில் இருந்தாலும் அதை மறைப்பதற்கு சில வரம்புகள் வைக்கப்படுகின்றன. எ.கா., ஒரு நிறுவனம் அதிக தொகையை பிரீமியமாக செலுத்தத் தயாராக இருந்தாலும், நோய்வாய்ப்பட்ட ஒருவரைக் காப்பற்றாது. காப்பீட்டு நிறுவனங்கள், ஒரு தனிநபரின் சுயவிவரம் மற்றும் மக்கள்தொகைக் குழுவைக் கருத்தில் கொண்டு ஆபத்தைக் கணக்கிடுவதற்கு உண்மையான தரவுகளைப் பயன்படுத்துகின்றன. எனவே, தனிநபர் தொடர்பான ஆபத்து அதிகரிக்கும் போது, காப்பீட்டு செலவும் அதிகரிக்கிறது. இதனால்,ஆயுள் காப்பீடு உடல்நலப் பிரச்சினைகள் உள்ள வயதானவர்களுக்கு இளைஞர்களை விட (உடல்நலப் பிரச்சினைகள் இல்லாமல்) அதிக விலை இருக்கும்.

காப்பீடு செய்யக்கூடிய ஆபத்து மற்றும் காப்பீடு செய்ய முடியாத ஆபத்து

ஒவ்வொரு எதிர்மறையான பொருளாதார சம்பவத்தையும் காப்பீடு செய்ய முடியாது. திறம்பட ரிஸ்க் பூலிங் இருக்க, கருதப்படும் ஆபத்து எதிர்பாராததாகவும் பரவலானதாகவும் இருக்க வேண்டும். மேலும், இதுபோன்ற எதிர்மறையான சம்பவம் முன்னறிவிக்கப்பட்டால், அந்த சம்பவம் ஒரு நிச்சயமானதாக மாறும், ஆபத்து அல்ல - மேலும் உறுதியை மறைக்க நீங்கள் காப்பீடு கொடுக்க முடியாது. மேலும், அன்றுபுரட்டவும் பக்கம், அடிக்கடி ஏற்படும் ஆபத்தை மறைப்பது முட்டாள்தனம். காப்பீட்டு நிறுவனம், நடந்த சம்பவத்தின் செலவை மட்டுமே செலவுகள் மற்றும் லாபத்துடன் காப்பீட்டுக் குழுவிற்கு அனுப்பும். எனவே, காப்பீட்டுக் குழுவில் உள்ள அனைவரும் உரிமைகோரலைத் தாக்கல் செய்கிறார்கள், அது அடிப்படை ஆபத்தை ஈடுகட்ட குறைந்த அல்லது ஆதாரங்கள் இல்லாமல் வெளியேறுகிறது மற்றும் தங்களுக்குச் செலுத்த வேண்டிய இருப்புக்களையும் காலி செய்கிறது.

மறுகாப்பீடு

ஒரு காப்பீட்டு நிறுவனம் ரிஸ்க் பூலிங் என்ற கருத்தில் செயல்படுவதையும், பின்னர் தொடர்புடைய கவரேஜ் தேவைப்படும் நபர்களை காப்பீடு செய்வதை நோக்கமாகக் கொண்டுள்ளது என்பதையும் இப்போது நாம் அறிவோம். என்ற கருத்து உள்ளதுமறுகாப்பீடு பல காப்பீட்டு நிறுவனங்கள் மற்ற நிறுவனங்களிடமிருந்து காப்பீட்டுக் கொள்கைகளை வாங்குவதன் மூலம் தங்கள் அபாயங்களைத் திரட்டும் போது படத்தில் வருகிறது. பேரழிவு ஏற்பட்டால் முதன்மைக் காப்பீட்டு நிறுவனம் தாங்கும் மொத்த இழப்பைக் கட்டுப்படுத்துவதற்காக இது செய்யப்படுகிறது. அத்தகைய இடர் தொகுப்பின் மூலம், ஒரு முதன்மை காப்பீட்டு நிறுவனம் வாடிக்கையாளர்களுக்கு காப்பீடு செய்ய முடியும். இவ்வாறு, மறுகாப்பீடு நிகழும்போது, காப்பீட்டாளரால் செலுத்தப்படும் க்ளைம் தொகையானது, தொகுப்பில் ஈடுபட்டுள்ள அனைத்து காப்பீட்டு நிறுவனங்களாலும் பொதுவாகப் பகிர்ந்து கொள்ளப்படும். மறுகாப்பீட்டு நிறுவனங்கள் கூட தங்கள் அபாயங்களை உயர் நிறுவனங்களுக்கு மாற்றுகின்றன. இந்த மறுகாப்பீட்டு நிறுவனங்கள் ரெட்ரோ காப்பீட்டாளர்கள் என்று அழைக்கப்படுகின்றன.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவுகளின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.

Very interested