નાણાકીય વર્ષ 2024-25 માટે આવકવેરા સ્લેબ અને દર

ભારતમાં, આવક વેરો વ્યક્તિના આધારે ચાર્જ કરવામાં આવે છે આવક. આ ટેક્સ દરો પર આધારિત છે શ્રેણી આવકના સ્લેબ કહેવાય છે. જેટલી આવક વધુ તેટલો ટેક્સ. દરેક બજેટ દરમિયાન ટેક્સ સ્લેબમાં ફેરફાર થતો હોય છે. આ લેખમાં, અમે સ્લેબ, કરદાતાઓની શ્રેણીઓ વગેરે પર આધારિત કરને સમજીશું.

કેન્દ્રીય બજેટ 2024

નવી કર વ્યવસ્થા હેઠળ, નાણા પ્રધાન - સુશ્રી નિર્મલા સીતારમણે આવકવેરાના સ્લેબમાં ફેરફાર કર્યો છે.

ચાલો આ ફેરફારો અને ફેરફારો વિશે વધુ જાણીએ.

આવકવેરા સ્લેબ 2024-25

કેન્દ્રીય બજેટ 2024 મુજબ નવા ટેક્સ સ્લેબ રેટ અહીં છે:

| વાર્ષિક આવક શ્રેણી | નવી કર શ્રેણી |

|---|---|

| સુધી રૂ. 3,00,000 | શૂન્ય |

| રૂ. 3,00,000 થી રૂ. 7,00,000 | 5% |

| રૂ. 7,00,000 થી રૂ. 10,00,000 | 10% |

| રૂ. 10,00,000 થી રૂ. 12,00,000 | 15% |

| રૂ. 12,00,000 થી રૂ. 15,00,000 | 20% |

| ઉપર રૂ. 15,00,000 | 30% |

આવકવેરા સ્લેબ નાણાકીય વર્ષ 2023-24

નાણામંત્રી નિર્મલા સીતારમણે કેન્દ્રને રજૂઆત કરી છે બજેટ 2023-24 આવક વધારવા અને ખરીદ શક્તિ વધારવાનો ઈરાદો. ભાષણ મુજબ, મૂળભૂત મુક્તિ મર્યાદા નીચે આવી છે રૂ. 2.5 લાખથી રૂ. 3 લાખ. એટલું જ નહીં, કલમ 87A હેઠળ રિબેટ વધારીને રૂ. 7 લાખથી રૂ. 5 લાખ.

કેન્દ્રીય બજેટ 2023-24 મુજબ ટેક્સ સ્લેબનો દર આવો છે:

| વાર્ષિક આવક શ્રેણી | કર શ્રેણી (2023-24) |

|---|---|

| સુધી રૂ. 3,00,000 | શૂન્ય |

| રૂ. 3,00,000 થી રૂ. 6,00,000 | 5% |

| રૂ. 6,00,000 થી રૂ. 9,00,000 | 10% |

| રૂ. 9,00,000 થી રૂ. 12,00,000 | 15% |

| રૂ. 12,00,000 થી રૂ. 15,00,000 | 20% |

| ઉપર રૂ. 15,00,000 | 30% |

જે વ્યક્તિઓની આવક છે રૂ. 15.5 લાખ અને ઉપરના ધોરણ માટે પાત્ર હશે કપાત ના રૂ. 52,000 છે. વધુમાં, નવી કર વ્યવસ્થા બની ગઈ છે ડિફૉલ્ટ એક તેમ છતાં, લોકો પાસે જૂના ટેક્સ શાસનને જાળવી રાખવાનો વિકલ્પ છે, જે નીચે મુજબ છે:

| વાર્ષિક આવક શ્રેણી | કર શ્રેણી (2021-22) |

|---|---|

| સુધી રૂ. 2,50,000 | શૂન્ય |

| રૂ. 2,50,001 થી રૂ. 5,00,000 | 5% |

| રૂ. 5,00,001 થી રૂ. 10,00,000 | 20% |

| ઉપર રૂ. 10,00,000 | 30% |

Talk to our investment specialist

2019-20 (AY 2020-21) માટે આવકવેરા સ્લેબ અને દર

નાણાકીય વર્ષ 2019-2020 માટે આવકવેરા સ્લેબના દરો આ રહ્યા-

- વ્યક્તિઓ અને એચયુએફ (ઉંમર <60 વર્ષ)

- વરિષ્ઠ નાગરિકો (ઉંમર: 60-80 વર્ષ)

- વરિષ્ઠ નાગરિકો (ઉંમર > 80 વર્ષ)

- સ્થાનિક કંપનીઓ

1. વ્યક્તિગત કરદાતાઓ અને HUF (60 વર્ષથી ઓછી ઉંમરના) - I

| વાર્ષિક આવક શ્રેણી | કર દર | આરોગ્ય અને શિક્ષણ વેરો |

|---|---|---|

| INR 2,50,000 સુધી | કોઈ કર નથી | શૂન્ય |

| INR 2,50,000 થી 5,00,000 ની ઉપર | 5% | 4% સેસ |

| INR 5,00,000 થી 10,00,000 ની ઉપર | 20% | 4% સેસ |

| INR 10,00,000 થી 50,00,000 ની ઉપર | 30% | 4% સેસ |

| INR 10,00,000 થી ઉપર 1 કરોડ | 30% + 10% સરચાર્જ | 4% સેસ |

| INR 1 કરોડથી વધુ | 30% +15% સરચાર્જ | 4% સેસ |

કલમ 87(A) ના સુધારા મુજબ, જો તમારી વાર્ષિક કરપાત્ર આવક INR 5,00,000 કરતાં ઓછી છે, તમે તેનો લાભ લઈ શકો છો ટેક્સ રિબેટ. હાલના કાયદાઓએ 2,500 આવકવેરામાં છૂટનો માર્ગ બનાવ્યો છે. જો કે, અપડેટ કરેલા કાયદાએ સુનિશ્ચિત કર્યું કે મર્યાદા વધારીને 12,500 આવકવેરામાં છૂટ આપવામાં આવી.

2. વરિષ્ઠ નાગરિકો (60 વર્ષ કે તેથી વધુ પરંતુ 80 વર્ષથી ઓછા)

| વાર્ષિક આવક શ્રેણી | કર દર નાણાકીય વર્ષ 23 - 24 | આરોગ્ય અને શિક્ષણ વેરો |

|---|---|---|

| INR 3,00,000 સુધી | કોઈ કર નથી | શૂન્ય |

| INR 3,00,000 થી 5,00,000 ની ઉપર | 5% | 4% સેસ |

| INR 5,00,000 થી 10,00,000 ની ઉપર | 20% | 4% સેસ |

| INR 10,00,000 થી 50,00,000 ની ઉપર | 30% | સેસના 4% |

| INR 50,00,000 થી 1 કરોડની ઉપર | 30% + 10% સરચાર્જ | સેસના 4% |

| INR 1 કરોડથી વધુ | 30% +15% સરચાર્જ | 4% સેસ |

કલમ 87(A) ના સુધારા મુજબ, જો તમારી વાર્ષિક કરપાત્ર આવક INR 5,00,000 થી ઓછી હોય, તો તમે કરમાં છૂટ મેળવી શકો છો. હાલના કાયદાઓએ 2,500 આવકવેરામાં છૂટનો માર્ગ બનાવ્યો છે. જો કે, અપડેટ કરેલા કાયદાએ સુનિશ્ચિત કર્યું કે મર્યાદા વધારીને 12,500 આવકવેરા રિબેટ કરવામાં આવી.

3. વરિષ્ઠ નાગરિકો (80 વર્ષ કે તેથી વધુ ઉંમરના)

| વાર્ષિક આવક શ્રેણી | કર દર નાણાકીય વર્ષ 23 - 24 | આરોગ્ય અને શિક્ષણ વેરો |

|---|---|---|

| INR 2,50,000 સુધી | કોઈ કર નથી | શૂન્ય |

| INR 5,00,000 સુધી | કોઈ કર નથી | શૂન્ય |

| INR 5,00,000 થી 10,00,000 ની ઉપર | 20% | 4% સેસ |

| INR 10,00,000 થી 50,00,000 ની ઉપર | 30% | 4% સેસ |

| INR 50,00,000 થી 1 કરોડની ઉપર | 30% + 10% સરચાર્જ | 4% સેસ |

| INR 1 કરોડથી વધુ | 30% +15% સરચાર્જ | 4% સેસ |

4. સ્થાનિક કંપનીઓ

| ટર્નઓવર વિગતો | સ્થાનિક કંપનીઓ | પેઢીઓ |

|---|---|---|

| INR 400 કરોડ સુધીના ટર્નઓવર માટે આવકવેરો | 25% | 30% |

| INR 400 કરોડથી વધુના ટર્નઓવર માટે આવકવેરો | 30% | 30% |

| સેસ | 3% + સરચાર્જ | 3% + સરચાર્જ |

| સરચાર્જ | જો આવક INR 1 કરોડ થી વધુ હોય તો 7% 10 કરોડ. અને, INR 10 કરોડથી વધુની આવક પર 10% ટેક્સ લાગશે | જો કુલ આવક INR 1 કરોડથી વધુ હોય તો 12% કર |

આવકવેરા સ્લેબમાંથી આવકવેરાની ગણતરી કેવી રીતે કરવી?

ઉદાહરણના હેતુ માટે, ચાલો INR 8,00,000 ની કુલ કરપાત્ર આવક ધારીએ અને આ આવકની ગણતરી પગાર, વ્યાજની આવક અને ભાડાની આવક જેવા તમામ સ્ત્રોતોમાંથી આવકનો સમાવેશ કરીને કરવામાં આવી છે. કલમ 80 હેઠળની કપાતમાં પણ ઘટાડો કરવામાં આવ્યો છે.

હવે, ચાલો નાણાકીય વર્ષ 2017-18 (AY 2018-19) માટે આવકવેરાની ગણતરી કરીએ -

| વાર્ષિક આવક શ્રેણી | કર દર | કર ગણતરી |

|---|---|---|

| INR 2,50,000 સુધીની આવક | કોઈ કર નથી | |

| INR 2,50,000 થી આવક - INR 5,00,000 | 5% (INR 5,00,000 - INR 2,50,000) | INR 12,500 |

| INR 5,00,000 - 10,00,000 થી આવક | 20% (INR 8,00,000 - INR 5,00,000) | INR 60,000 |

| INR 10,00,000 થી વધુ આવક | 30% | શૂન્ય |

| કર | INR 72,500 | |

| સેસ | INR 72,500 ના 4% | INR 2,900 |

| નાણાકીય વર્ષ 2017-18 (AY 2018-19) માં કુલ કર | INR 75,400 |

નાણાકીય વર્ષ 2017-18 (AY 2018-19) માટે આવકવેરા સ્લેબ અને દર

આ છે નાણાકીય વર્ષ 2018-19 માટેના આવકવેરા સ્લેબ દરો -

1. વ્યક્તિગત કરદાતાઓ અને HUF (60 વર્ષથી ઓછા જૂના)

| આવકવેરા સ્લેબ | કર દર | આરોગ્ય અને શિક્ષણ વેરો |

|---|---|---|

| INR 2,50,000 સુધીની આવક* | કોઈ કર નથી | |

| INR 2,50,000 થી આવક - INR 5,00,000 | 5% | આવકવેરાના 3% |

| INR 5,00,000 થી આવક - INR 10,00,000 | 20% | આવકવેરાના 3% |

| INR 10,00,000 થી વધુ આવક | 30% | આવકવેરાના 3% |

*નાણાકીય વર્ષ 2017-18 માટે આવકવેરા મુક્તિ મર્યાદા 2 અથવા 3 માં આવરી લેવામાં આવેલા સિવાયના વ્યક્તિગત અને HUF માટે INR 2,50,000 સુધી છે.

2. વરિષ્ઠ નાગરિકો (60 વર્ષ કે તેથી વધુ પરંતુ 80 વર્ષથી ઓછા)

| આવકવેરા સ્લેબ | કર દર | આરોગ્ય અને શિક્ષણ વેરો |

|---|---|---|

| INR 3,00,000 સુધીની આવક* | કોઈ કર નથી | |

| INR 3,00,000 - INR 5,00,000 થી આવક | 5% | આવકવેરાના 3% |

| INR 5,00,000 થી આવક - INR 10,00,000 | 20% | આવકવેરાના 3% |

| INR 10,00,000 થી વધુ આવક | 30% | આવકવેરાના 3% |

*નાણાકીય વર્ષ 2017-18 માટે આવકવેરા મુક્તિ મર્યાદા 3,00,000 INR સુધીની છે જે 1 અથવા 3 માં આવરી લેવામાં આવી છે.

3. વરિષ્ઠ નાગરિકો (80 વર્ષ કે તેથી વધુ ઉંમરના)

| આવકવેરા સ્લેબ | કર દર | આરોગ્ય અને શિક્ષણ વેરો |

|---|---|---|

| INR 5,00,000 સુધીની આવક* | કોઈ કર નથી | |

| INR 5,00,000 થી આવક - INR 10,00,000 | 20% | આવકવેરાના 3% |

| કરતાં વધુ આવક | INR 10,00,000 | 30% |

*નાણાકીય વર્ષ 2017-18 માટે આવકવેરા મુક્તિ મર્યાદા 1 અથવા 2 માં આવરી લેવામાં આવેલા સિવાયના INR 5,00,000 સુધી છે.

4. સ્થાનિક કંપનીઓ

| ટર્નઓવર વિગતો | કર દર |

|---|---|

| કુલ ટર્નઓવર 50 કરોડ સુધી. અગાઉના વર્ષ 2015-16માં | 25% |

| કુલ ટર્નઓવર 50 કરોડથી વધુ. અગાઉના વર્ષ 2015-16માં | 30% |

*આ ઉપરાંત, સેસ અને સરચાર્જ નીચે પ્રમાણે વસૂલવામાં આવે છે: સેસ: કોર્પોરેટ ટેક્સ સરચાર્જના 3%. કરપાત્ર આવક 1 કરોડથી વધુ પરંતુ 10 કરોડથી ઓછી- 7%, કરપાત્ર આવક 10 કરોડ- 12% કરતાં વધુ

નાણાકીય વર્ષ 2016-17 (AY 2017-18) માટે આવકવેરા સ્લેબ અને દર

નાણાકીય વર્ષ 2018-19 માટે આવકવેરા સ્લેબના દરો આ રહ્યાં

1. વ્યક્તિગત કરદાતાઓ અને HUF (60 વર્ષથી ઓછા જૂના)

| આવકવેરા સ્લેબ | કર દર |

|---|---|

| INR 2,50,000 સુધીની આવક* | કોઈ કર નથી |

| INR 2,50,000 થી આવક - INR 5,00,000 | 10% |

| INR 5,00,000 થી આવક - INR 10,00,000 | 20% |

| INR 10,00,000 થી વધુ આવક | 30% |

*નાણાકીય વર્ષ 2016-17 માટે આવકવેરા મુક્તિ મર્યાદા 2,50,000 INR સુધીની છે જે 1 અથવા 2 માં આવરી લેવામાં આવી છે.

2. વરિષ્ઠ નાગરિકો (60 વર્ષ કે તેથી વધુ પરંતુ 80 વર્ષથી ઓછા)

| આવકવેરા સ્લેબ | કર દર |

|---|---|

| INR 3,00,000 સુધીની આવક* | કોઈ કર નથી |

| INR 3,00,000 - INR 5,00,000 થી આવક | 10% |

| INR 5,00,000 - 10,00,000 થી આવક | 20% |

| INR 10,00,000 થી વધુ આવક | 30% |

*નાણાકીય વર્ષ 2016-17 માટે આવકવેરા મુક્તિ મર્યાદા 3,00,000 INR સુધીની છે જે 1 અથવા 3 માં આવરી લેવામાં આવી છે.

3. વરિષ્ઠ નાગરિકો (80 વર્ષ કે તેથી વધુ ઉંમરના)

| આવકવેરા સ્લેબ | કર દર |

|---|---|

| 5,00,000 રૂપિયા સુધીની આવક* કોઈ ટેક્સ નહીં | |

| 5,00,000 થી આવક - 10,00,000 20% | |

| 10,00,000 રૂપિયાથી વધુ આવક 30% |

નાણાકીય વર્ષ 2016-17 માટે આવકવેરા મુક્તિ મર્યાદા 1 અથવા 2 માં આવરી લેવામાં આવેલા સિવાયના INR 5,00,000 સુધીની છે.

4. સ્થાનિક કંપનીઓ

| ટર્નઓવર વિગતો | કર દર |

|---|---|

| કુલ ટર્નઓવર 5 કરોડ સુધી. અગાઉના વર્ષ 2014-15માં | 29% |

| કુલ ટર્નઓવર 5 કરોડથી વધુ. અગાઉના વર્ષ 2014-15માં | 30% |

વધુમાં, સેસ અને સરચાર્જ નીચે પ્રમાણે વસૂલવામાં આવે છે: સેસ: કોર્પોરેટ ટેક્સ સરચાર્જના 3%. કરપાત્ર આવક 1Cr કરતાં વધુ છે પરંતુ 10 Cr- 7% કરતાં ઓછી છે. કરપાત્ર આવક 10Cr- 12% થી વધુ છે.

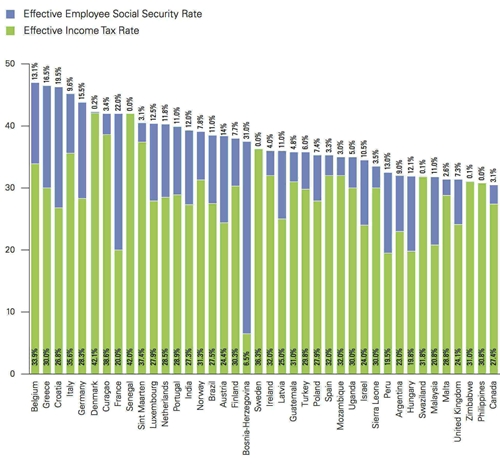

અન્ય દેશો સાથે ભારતીય કર દરોની સરખામણી

KPMG ના અહેવાલ મુજબ-

'દેશનો વ્યક્તિગત આવકવેરાનો દર એ માત્ર એક સૂચક છે કે વ્યક્તિ ખરેખર તેની આવક પર કેટલો ટેક્સ ચૂકવે છે.'

કુલ આવકના USD100,000 પર અસરકારક આવકવેરા અને સામાજિક સુરક્ષા દરો

| ક્રમ | દેશ | અસરકારક આવકવેરા દર | અસરકારક કર્મચારી સામાજિક સુરક્ષા દર |

|---|---|---|---|

| 1 | બેલિજિયમ | 33.9% | 13.1 |

| 2 | ગ્રીસ | 30.0% | 16.5 |

| 3 | ક્રોએશિયા | 26.8% | 19.5% |

| 4 | ઇટાલી | 35.6% | 9.6% |

| 5 | જર્મની | 28.3% | 15.5% |

| 6 | ડેનમાર્ક | 42.1% | 0.2% |

| 7 | કુરાકાઓ | 38.6% | 3.4% |

| 8 | ફ્રાન્સ | 20.0% | 22.0% |

| 9 | સેનેગલ | 42.0% | 0.0% |

| 10 | સેન્ટ માર્ટિન | 37.4% | 3.1% |

| 11 | લક્ઝમબર્ગ | 27.9% | 12.5% |

| 12 | નેધરલેન્ડ | 28.5% | 11.8% |

| 13 | પોર્ટુગલ | 28.9% | 11.0% |

| 14 | ભારત | 27.3% | 12.0% |

સ્ત્રોત- KPMG નો વ્યક્તિગત આવકવેરો અને સામાજિક સુરક્ષા દર સર્વે 2012, KPMG ઇન્ટરનેશનલ

સ્ત્રોત- KPMG નો વ્યક્તિગત આવકવેરો અને સામાજિક સુરક્ષા દર સર્વે 2012, KPMG ઇન્ટરનેશનલ

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.

You Might Also Like

Income Tax Slabs For FY 2024-25 & FY 2025-26 (new & Old Tax Regime Rates)

Income Tax Slabs FY 2024 - 25: New Tax Regime Vs Old Tax Regime

Income Tax In India FY 26 - 27: Ultimate Guide For Tax Payers!

Toll Tax In India 2026 – Rules, Fastag, Exemptions & Latest Updates

Understanding Senior Citizen Slab Rate FY 19 - 20 (AY 20-21)

E Filing Of Income Tax – A Complete Guide To File Income Tax Return

GOOD KNOWLEDGE