ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ರೇಟಿಂಗ್ಗಳು

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ರೇಟಿಂಗ್ಗಳು ಹೋಲಿಸಲು ಮತ್ತು ನಿರ್ಣಯಿಸಲು ಒಂದು ಮಾರ್ಗವಾಗಿದೆಅತ್ಯುತ್ತಮ ಪ್ರದರ್ಶನ ನೀಡುವ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ರಲ್ಲಿಮಾರುಕಟ್ಟೆ ಒಂದು ನಿರ್ದಿಷ್ಟ ಸಮಯದಲ್ಲಿ. ಇದು ಹೂಡಿಕೆದಾರರಿಗೆ ಮೌಲ್ಯಮಾಪನ ಮಾಡಲು ಸರಳ ವಿಧಾನವನ್ನು ಒದಗಿಸುತ್ತದೆಟಾಪ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು. ಅಲ್ಲದೆ, ಈ ರೇಟಿಂಗ್ಗಳು ವಿತರಕರಿಗೆ ಉತ್ತಮವಾದ ಸಲಹೆ ನೀಡಲು ಉತ್ತಮ ಮಾರಾಟದ ಕೇಂದ್ರವಾಗಿದೆಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ನಿರೀಕ್ಷಿತ ಹೂಡಿಕೆದಾರರಿಗೆ. ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ರೇಟಿಂಗ್ಗಳನ್ನು ನೀಡಲು ವಿವಿಧ ಏಜೆನ್ಸಿಗಳು ಸ್ಥಳದಲ್ಲಿವೆ. CRISIL, ICRA, MorningStar, ValueResearch, ಇತ್ಯಾದಿ ಕೆಲವು ನಂಬಲರ್ಹವಾಗಿವೆರೇಟಿಂಗ್ ಏಜೆನ್ಸಿಗಳು. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ರೇಟಿಂಗ್ಗಳು ವಿವಿಧ ನಿಯತಾಂಕಗಳ ಮೇಲೆ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಯನ್ನು ಮೌಲ್ಯಮಾಪನ ಮಾಡುತ್ತವೆ - ಪರಿಮಾಣಾತ್ಮಕ ಮತ್ತು ಗುಣಾತ್ಮಕ. ಇದು ಡೇಟಾವನ್ನು ಸಂಗ್ರಹಿಸುತ್ತದೆ ಮತ್ತು ಗ್ರಾಹಕರು ಮತ್ತು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಕಂಪನಿಗಳಿಗೆ ಕ್ರಮಬದ್ಧವಾದ ಶೈಲಿಯಲ್ಲಿ ಪ್ರಸ್ತುತಪಡಿಸುತ್ತದೆ. ಪ್ರಸ್ತುತ ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಉತ್ತಮ ಪ್ರದರ್ಶನ ನೀಡುವ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಅನ್ನು ಆಯ್ಕೆ ಮಾಡಲು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ರೇಟಿಂಗ್ಗಳು ಅನೇಕ ಹೂಡಿಕೆದಾರರು ಬಳಸುವ ಮೂಲಭೂತ ನಿಯತಾಂಕಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ.

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ರೇಟಿಂಗ್ಗಳ ಮೇಲೆ ಪರಿಣಾಮ ಬೀರುವ ಇತರ ವಿವಿಧ ಅಂಶಗಳನ್ನು ನೋಡುವ ಮೊದಲು, ನಾವು ಅತ್ಯಂತ ಮೂಲಭೂತವಾದವುಗಳನ್ನು ನೋಡೋಣಅಂಶ ಹೂಡಿಕೆದಾರರು ಅತ್ಯುತ್ತಮ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಅನ್ನು ಆಯ್ಕೆ ಮಾಡಲು ಪರಿಗಣಿಸುತ್ತಾರೆ. ಅನೇಕ ಹೂಡಿಕೆದಾರರು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಯನ್ನು ಆಯ್ಕೆ ಮಾಡುವ ಮೊದಲು ಅದರ ಹಿಂದಿನ ಆದಾಯವನ್ನು ಮಾತ್ರ ನೋಡುತ್ತಾರೆ. ಆದರೆ ನಿಧಿಯನ್ನು ಆಯ್ಕೆ ಮಾಡುವುದು ಮಾತ್ರಆಧಾರ ತಕ್ಷಣದ ಹಿಂದಿನ ಆದಾಯವು ಬುದ್ಧಿವಂತ ನಿರ್ಧಾರವಲ್ಲ. ಇತರ ನಿಯತಾಂಕಗಳನ್ನು ತಿಳಿದುಕೊಳ್ಳುವ ಮೊದಲು, ಭಾರತದಲ್ಲಿ ಉನ್ನತ ದರ್ಜೆಯ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳನ್ನು ಮೊದಲು ನೋಡೋಣ.

ಟಾಪ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಅನ್ನು ಹೇಗೆ ನಿರ್ಣಯಿಸುವುದು?

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಅನ್ನು ಆಯ್ಕೆಮಾಡಲು ತಕ್ಷಣದ ಹಿಂದಿನ ಆದಾಯವನ್ನು ಅವಲಂಬಿಸುವುದು ಬುದ್ಧಿವಂತವಲ್ಲ ಎಂದು ನಾವು ಮೇಲಿನ ಕೋಷ್ಟಕದಲ್ಲಿ ನೋಡಿದ್ದೇವೆ. ಆದ್ದರಿಂದ ನಾವು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಅನ್ನು ನಿರ್ಣಯಿಸುವಲ್ಲಿ ಆದಾಯವನ್ನು ಮೀರಿ ನೋಡಬೇಕು. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ರೇಟಿಂಗ್ಗಳ ಮೇಲೆ ಪ್ರಭಾವ ಬೀರುವ ಇತರ ನಿಯತಾಂಕಗಳಿವೆ. ಈ ನಿಯತಾಂಕಗಳು ಪರಿಮಾಣಾತ್ಮಕ ಮತ್ತು ಗುಣಾತ್ಮಕವಾಗಿರಬಹುದು. ನಾವು ಮೊದಲು ಕೆಲವು ಪರಿಮಾಣಾತ್ಮಕ ಅಂಶಗಳನ್ನು ನೋಡುತ್ತೇವೆ.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಕಾರ್ಯಕ್ಷಮತೆ

ಮೇಲಿನ ಕೋಷ್ಟಕದಲ್ಲಿ ನೋಡಿದಂತೆ, ತಕ್ಷಣದ ಆದಾಯವನ್ನು ನೋಡುವುದು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಅನ್ನು ನಿರ್ಣಯಿಸಲು ಉತ್ತಮ ಮಾರ್ಗವಲ್ಲ. ಒಂದು ನಿಧಿಯು ಒಂದು ವರ್ಷದವರೆಗೆ ಉತ್ತಮವಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸಬಹುದು ಮತ್ತು ದೀರ್ಘಾವಧಿಯಲ್ಲಿ ಕುಂಠಿತವಾಗಬಹುದು. ಅದರ ಸ್ಥಿರತೆಯ ಬಗ್ಗೆ ಉತ್ತಮ ತಿಳುವಳಿಕೆಯನ್ನು ಪಡೆಯಲು ನೀವು ನಿಧಿಯ ಮೂರು ವರ್ಷಗಳ ಕಾರ್ಯಕ್ಷಮತೆ ಮತ್ತು ಐದು ವರ್ಷಗಳ ಕಾರ್ಯಕ್ಷಮತೆಯನ್ನು ಪರಿಶೀಲಿಸಬೇಕು. ಕೆಳಗಿನಂತೆ ಪಟ್ಟಿ ಮಾಡಲಾದ ಒಂದು ವರ್ಷ, ಮೂರು ವರ್ಷ ಮತ್ತು ಐದು ವರ್ಷಗಳ ಆದಾಯದೊಂದಿಗೆ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನ ಉದಾಹರಣೆಯನ್ನು ತೆಗೆದುಕೊಳ್ಳೋಣ:

| 1 ವರ್ಷದ ರಿಟರ್ನ್ | 3 ವರ್ಷದ ರಿಟರ್ನ್ | 5 ವರ್ಷಗಳ ರಿಟರ್ನ್ |

|---|---|---|

| 55% p.a. | 20% p.a. | 12% p.a. |

ನಾವು ನೋಡುವಂತೆ, ಹೂಡಿಕೆದಾರರಿಗೆ 55% ಆದಾಯವನ್ನು ಉತ್ಪಾದಿಸುವ ಮೂಲಕ ನಿಧಿಯು ಒಂದು ವರ್ಷದವರೆಗೆ ಅಸಾಧಾರಣವಾಗಿ ಉತ್ತಮವಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸಿತು. ಆದರೆ ನಂತರ ಮೂರು ವರ್ಷಗಳ ಅವಧಿಗೆ, ಸರಾಸರಿ ವಾರ್ಷಿಕ ಆದಾಯವು 20% p.a ಗೆ ಕುಸಿಯಿತು. ನೀವು ಮುಂದೆ ಹೋದಂತೆ, ಐದು ವರ್ಷಗಳ ಅವಧಿಗೆ, ಸರಾಸರಿ ವಾರ್ಷಿಕ ಆದಾಯವು 12% ಆಗಿದೆ. ಕಾರ್ಯಕ್ಷಮತೆಯ ಬಗ್ಗೆ ಕಲ್ಪನೆಯನ್ನು ಪಡೆಯಲು ಈ ಸಂಖ್ಯೆಗಳನ್ನು ಇತರ ರೀತಿಯ ನಿಧಿಗಳೊಂದಿಗೆ ಹೋಲಿಸಬೇಕು. ಅಲ್ಲದೆ, ವರ್ಷವಾರು ಅಥವಾ ಪತಂಗವಾರು ಕಾರ್ಯಕ್ಷಮತೆ ಸಂಖ್ಯೆಗಳನ್ನು ಸಂಗ್ರಹಿಸುವುದು ಒಳ್ಳೆಯದು ಮತ್ತು ನಂತರ ಅವುಗಳನ್ನು ಪೀರ್ ಗುಂಪಿನೊಂದಿಗೆ ಹೋಲಿಸಿ. ಇವುಗಳನ್ನು ಪೀರ್ ಗುಂಪಿನೊಂದಿಗೆ ಹೋಲಿಸಿ ಮತ್ತು ಅದರೊಳಗೆ ನಿಧಿಯ ಶ್ರೇಣಿಯನ್ನು ಪಡೆಯುವುದು ಅದರ ಕಾರ್ಯಕ್ಷಮತೆಯ ಬಗ್ಗೆ ಒಂದು ಕಲ್ಪನೆಯನ್ನು ನೀಡುತ್ತದೆ.

ಇಲ್ಲಿ ಉದ್ದೇಶವು ತಾಂತ್ರಿಕವಾಗಿ ಸರಿಯಾಗಿರುವುದಿಲ್ಲ ಆದರೆ ವರ್ಷಗಳಲ್ಲಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಕಾರ್ಯಕ್ಷಮತೆಯನ್ನು ಪರಿಗಣಿಸುವ ಪ್ರಾಮುಖ್ಯತೆ ಮತ್ತು ಸ್ಥಿರವಾದ ಆದಾಯವನ್ನು ನೀಡುವ ಪ್ರಾಮುಖ್ಯತೆಯನ್ನು ಒತ್ತಿಹೇಳುವುದು. ಮೇಲೆ ತಿಳಿಸಿದ ನಿಧಿಯು ಒಂದು ವರ್ಷ ಅಥವಾ ಎರಡು ವರ್ಷಗಳವರೆಗೆ ಹಣವನ್ನು ಕಳೆದುಕೊಳ್ಳಬಹುದು ಆದರೆ ಮುಂಬರುವ ವರ್ಷ ಅಥವಾ ಎರಡರಲ್ಲಿ ಬಲವಾದ ಕಾರ್ಯಕ್ಷಮತೆಯೊಂದಿಗೆ ಸರಾಸರಿ ಆದಾಯವನ್ನು ಗಮನಾರ್ಹವಾಗಿ ಹೆಚ್ಚಿಸಬಹುದು. ದೀರ್ಘಾವಧಿಯಲ್ಲಿ ಅನೇಕ ಅವಧಿಗಳಲ್ಲಿನ ಕಾರ್ಯಕ್ಷಮತೆಯನ್ನು ನೋಡಬೇಕಾಗಿದೆ.

ಆದರೆ ನಿಧಿಯು ಪ್ರತ್ಯೇಕವಾಗಿ ಹೇಗೆ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತದೆ ಎಂಬುದನ್ನು ತಿಳಿದುಕೊಳ್ಳುವುದು ಮಾತ್ರ ಉತ್ತಮ ಸಹಾಯವಲ್ಲ. ಕಾರ್ಯಕ್ಷಮತೆಯನ್ನು ಸಂಬಂಧಿತ ಸಮಸ್ಯೆಯಾಗಿ ನೋಡಬೇಕು ಮತ್ತು ಸೂಕ್ತವಾದ ಮಾನದಂಡದ ವಿರುದ್ಧ ನಿರ್ಣಯಿಸಬೇಕು. ಮಾನದಂಡದ ವಿರುದ್ಧ ನಿಧಿಯು ಹೇಗೆ ಕಾರ್ಯನಿರ್ವಹಿಸಿದೆ ಎಂಬುದನ್ನು ನಿರ್ಣಯಿಸುವುದು ನಿಧಿಯು ನಿಜವಾಗಿಯೂ ಕೆಲವು "ನೈಜ" ಆದಾಯವನ್ನು ನೀಡಿದೆಯೇ ಅಥವಾ ಇಲ್ಲವೇ ಎಂಬುದನ್ನು ತೋರಿಸುತ್ತದೆ.

ಹೆಚ್ಚುವರಿಯಾಗಿ, ನಿಧಿಯ ಕಾರ್ಯಕ್ಷಮತೆಯನ್ನು ನಿರ್ಣಯಿಸಲು ಕೆಲವು ಅಪಾಯ-ರಿಟರ್ನ್ ಅನುಪಾತಗಳನ್ನು ನೋಡಬಹುದು. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಯ ಅಪಾಯ ಮತ್ತು ಆದಾಯವನ್ನು ಅಳೆಯಲು ಸಾಮಾನ್ಯವಾಗಿ ಬಳಸುವ ಮೂರು ಪ್ರಮುಖ ಅನುಪಾತಗಳನ್ನು ನಾವು ನೋಡೋಣ.

ಎ. ತೀಕ್ಷ್ಣ ಅನುಪಾತ

ತೀಕ್ಷ್ಣ ಅನುಪಾತ ಅದರ ಸಂಸ್ಥಾಪಕ ವಿಲಿಯಂ ಎಫ್. ಶಾರ್ಪ್ ಅವರ ಹೆಸರನ್ನು ಇಡಲಾಗಿದೆ ಮತ್ತು ಯಾವುದೇ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಯ ಅಪಾಯ-ಹೊಂದಾಣಿಕೆಯ ಕಾರ್ಯಕ್ಷಮತೆಯನ್ನು ಅಧ್ಯಯನ ಮಾಡಲು ವ್ಯಾಪಕವಾಗಿ ಬಳಸಲಾಗುತ್ತದೆ. ಅನುಪಾತವು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಯ ಹೆಚ್ಚುವರಿ ಆದಾಯದ ಅಳತೆಯಾಗಿದೆ (ಅಪಾಯ-ಮುಕ್ತ ದರಕ್ಕಿಂತ)ಪ್ರಮಾಣಿತ ವಿಚಲನ (ಚಂಚಲತೆ) ಒಂದು ನಿರ್ದಿಷ್ಟ ಅವಧಿಗೆ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಯ ಹಿಂತಿರುಗುವಿಕೆ. ಇಲ್ಲಿ ಪ್ರಮಾಣಿತ ವಿಚಲನವು ಅಪಾಯದ ಅಳತೆಯಾಗಿದೆ - ಹೆಚ್ಚಿನ ವಿಚಲನ, ಹೆಚ್ಚಿನ ಅಪಾಯ. ಸರಳವಾಗಿ ಹೇಳುವುದಾದರೆ, ನಿಧಿಯಿಂದ ಆದಾಯವು ಹೇಗೆ ಪ್ರತಿಫಲವನ್ನು ನೀಡಿದೆ ಎಂಬುದನ್ನು ಶಾರ್ಪ್ ಅನುಪಾತ ತೋರಿಸುತ್ತದೆಹೂಡಿಕೆದಾರ ಅವರು ತೆಗೆದುಕೊಂಡ ಅಪಾಯಕ್ಕಾಗಿ. ಅನುಪಾತವು ಹೆಚ್ಚಿದ್ದರೆ, ಹೆಚ್ಚುವರಿ ಅಪಾಯವನ್ನು ಹೊಂದಲು ಹೂಡಿಕೆದಾರರಿಗೆ ಉತ್ತಮ ಆದಾಯವನ್ನು ಉತ್ಪಾದಿಸಲಾಗುತ್ತದೆ.

ಬಿ. ಟ್ರೇನರ್ ಅನುಪಾತ

ಟ್ರೇನರ್ ಅನುಪಾತವನ್ನು ಜ್ಯಾಕ್ ಎಲ್. ಟ್ರೇನರ್ ನಂತರ ಹೆಸರಿಸಲಾಗಿದೆ ಮತ್ತು ನಾವು ಮೇಲೆ ಚರ್ಚಿಸಿದ ಶಾರ್ಪ್ ಅನುಪಾತವನ್ನು ಹೋಲುತ್ತದೆ. ಇದು ಅಪಾಯ-ಮುಕ್ತ ದರದ ಮೇಲೆ ನಿಧಿಯಿಂದ ಉತ್ಪತ್ತಿಯಾಗುವ ಹೆಚ್ಚುವರಿ ಆದಾಯವನ್ನು ಸಹ ಅಳೆಯುತ್ತದೆ. ಆದರೆ, ಶಾರ್ಪ್ ಅನುಪಾತಕ್ಕಿಂತ ಭಿನ್ನವಾಗಿ, ಟ್ರೇನರ್ ಅನುಪಾತವು ಮಾರುಕಟ್ಟೆ ಅಪಾಯವನ್ನು ಬಳಸುತ್ತದೆ (ಬೀಟಾ) ಒಟ್ಟು ಅಪಾಯದ ಬದಲಿಗೆ.

ವಿರುದ್ಧ ಆಲ್ಫಾ

ಆಲ್ಫಾ ನಿರ್ದಿಷ್ಟ ಮಾನದಂಡದ ವಿರುದ್ಧ ಹೂಡಿಕೆ ಬಂಡವಾಳದ ಆದಾಯದ ಅಳತೆಯಾಗಿದೆ. ಹೂಡಿಕೆಯ ಆಲ್ಫಾ ಶೂನ್ಯ ಅಥವಾ ಧನಾತ್ಮಕಕ್ಕಿಂತ ಹೆಚ್ಚಿದ್ದರೆ, ಹೂಡಿಕೆಯು ನೀಡಿದ ಅಪಾಯದ ಮೊತ್ತಕ್ಕೆ ಹೆಚ್ಚಿನ ಆದಾಯವನ್ನು ಸೃಷ್ಟಿಸಿದೆ ಎಂದರ್ಥ. ಮತ್ತೊಂದೆಡೆ, ಆಲ್ಫಾ ಋಣಾತ್ಮಕವಾಗಿದ್ದರೆ, ನೀಡಲಾದ ಮಾನದಂಡಕ್ಕೆ ನಿಧಿಯು ಕಳಪೆಯಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸಿದೆ ಮತ್ತು ಒಳಗೊಂಡಿರುವ ಅಪಾಯಕ್ಕಾಗಿ ಕಡಿಮೆ ಹಣವನ್ನು ಗಳಿಸಿದೆ ಎಂದರ್ಥ. ಹೆಚ್ಚಿನ ಆಲ್ಫಾ, ಹೆಚ್ಚಿನ ಆದಾಯವನ್ನು ಉತ್ಪಾದಿಸುತ್ತದೆ ಮತ್ತು ಫಂಡ್ನ ಕಾರ್ಯಕ್ಷಮತೆ ಉತ್ತಮವಾಗಿರುತ್ತದೆ.

Talk to our investment specialist

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಯ ಚಂಚಲತೆ

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಯು ಯಾವಾಗಲೂ ಸ್ಥಿರವಾಗಿರುವುದಿಲ್ಲ. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಯ ಚಂಚಲತೆಯು ಅದರ ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯದಲ್ಲಿನ ಏರಿಳಿತವಾಗಿದೆ (ಅವು ಅಲ್ಲ) ಹೂಡಿಕೆದಾರರು ಕಡಿಮೆ ಬಾಷ್ಪಶೀಲ ಮತ್ತು ಸೂಕ್ತವಾದ ಅಪಾಯ-ಪ್ರತಿಫಲ ಸಂಯೋಜನೆಯನ್ನು ಒದಗಿಸುವ ಯೋಜನೆಯನ್ನು ಆಯ್ಕೆ ಮಾಡಲು ಬಯಸುತ್ತಾರೆ.

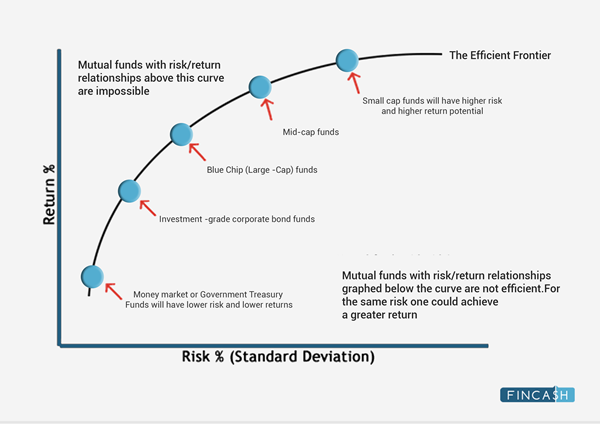

ಆಧುನಿಕ ಪೋರ್ಟ್ಫೋಲಿಯೋ ಸಿದ್ಧಾಂತದ ಒಂದು ಭಾಗವು ನಮಗೆ ಎಫಿಶಿಯೆಂಟ್ ಫ್ರಾಂಟಿಯರ್ ಅನ್ನು ನೀಡುತ್ತದೆ - ಇದು ರಿಟರ್ನ್ ಮತ್ತು ರಿಸ್ಕ್ (ಸ್ಕೀಮ್ನ ಚಂಚಲತೆಯಿಂದ ಸೂಚಿಸಲಾಗಿದೆ) ಅನ್ನು ಯೋಜಿಸುವ ಮೂಲಕ ಪಡೆಯಲಾದ ಗ್ರಾಫ್ ಕರ್ವ್ - ಪ್ರಮಾಣಿತ ವಿಚಲನದಿಂದ ಪ್ರತಿನಿಧಿಸುತ್ತದೆ.

ಸಮರ್ಥ ಫ್ರಾಂಟಿಯರ್ ಎನ್ನುವುದು ಒಂದು ನಿರ್ದಿಷ್ಟ ಮಟ್ಟದ ಅಪಾಯಕ್ಕೆ ಗರಿಷ್ಠ ನಿರೀಕ್ಷಿತ ಆದಾಯವನ್ನು ಉತ್ಪಾದಿಸುವ ಅತ್ಯುತ್ತಮ ಹೂಡಿಕೆ ಪೋರ್ಟ್ಫೋಲಿಯೊಗಳ ಗುಂಪಾಗಿದೆ ಅಥವಾ ಇದು ನಿಗದಿತ ಮಟ್ಟದ ನಿರೀಕ್ಷಿತ ಆದಾಯಕ್ಕೆ ಕಡಿಮೆ ಪ್ರಮಾಣದ ಅಪಾಯವಾಗಿದೆ. ಕೆಳಗಿನ ಸಮರ್ಥ ಗಡಿರೇಖೆಯ ಗ್ರಾಫ್ ಕರ್ವ್ ಅನ್ನು ನೋಡೋಣ:

ಆಧುನಿಕ ಪೋರ್ಟ್ಫೋಲಿಯೋ ಸಿದ್ಧಾಂತದ ಪ್ರಕಾರ, ಕರ್ವ್ನಲ್ಲಿರುವ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗಳು, ನಿರ್ದಿಷ್ಟ ಪ್ರಮಾಣದ ಚಂಚಲತೆಗೆ ಸಾಧ್ಯವಿರುವ ಗರಿಷ್ಠ ಆದಾಯವನ್ನು ನೀಡುತ್ತವೆ.

ಆಯ್ದ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಯು ಸ್ವಾಧೀನಪಡಿಸಿಕೊಂಡಿರುವ ಚಂಚಲತೆಯ ಮೊತ್ತಕ್ಕೆ ಸೂಕ್ತವಾದ ಆದಾಯವನ್ನು ನೀಡುತ್ತದೆಯೇ ಎಂದು ಪರಿಶೀಲಿಸಲು, ನೀವು ಫಂಡ್ನ ಪ್ರಮಾಣಿತ ವಿಚಲನವನ್ನು ವಿಶ್ಲೇಷಿಸಬೇಕಾಗುತ್ತದೆ.

ಸ್ಟ್ಯಾಂಡರ್ಡ್ ವಿಚಲನವು ನಿಧಿಯ ಚಂಚಲತೆಯ ಸೂಚನೆಯಾಗಿದ್ದು ಅದು ಕಡಿಮೆ ಅವಧಿಯಲ್ಲಿ ಆದಾಯದ ಏರಿಳಿತಗಳನ್ನು ತೋರಿಸುತ್ತದೆ (ಏರಿಕೆ ಅಥವಾ ಕುಸಿತ). ಬಾಷ್ಪಶೀಲವಾಗಿರುವ ಯೋಜನೆಯು ಹೆಚ್ಚಿನ ಅಪಾಯ ಎಂದು ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ ಏಕೆಂದರೆ ಅದರ ಕಾರ್ಯಕ್ಷಮತೆ ಯಾವುದೇ ಸಮಯದಲ್ಲಿ ಯಾವುದೇ ದಿಕ್ಕಿನಲ್ಲಿ ತ್ವರಿತವಾಗಿ ಬದಲಾಗಬಹುದು. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಸ್ಕೀಮ್ನ ಪ್ರಮಾಣಿತ ವಿಚಲನವು ಒಂದು ನಿರ್ದಿಷ್ಟ ಅವಧಿಯಲ್ಲಿ ಅದರ ಸರಾಸರಿ ಆದಾಯಕ್ಕೆ ಸಂಬಂಧಿಸಿದಂತೆ ಫಂಡ್ NAV ಎಷ್ಟು ಏರಿಳಿತಗೊಳ್ಳುತ್ತದೆ ಎಂಬುದನ್ನು ಅಳೆಯುವ ಮೂಲಕ ಅಪಾಯವನ್ನು ಲೆಕ್ಕಾಚಾರ ಮಾಡುತ್ತದೆ.

ಒಂದು ಉದಾಹರಣೆಯನ್ನು ತೆಗೆದುಕೊಳ್ಳೋಣ. 5% p.a ನ ಸ್ಥಿರವಾದ ನಾಲ್ಕು ವರ್ಷಗಳ ಆದಾಯವನ್ನು ಉತ್ಪಾದಿಸುವ ನಿಧಿ ಯೋಜನೆಯನ್ನು ಪರಿಗಣಿಸಿ. (ಪ್ರತಿ ವರ್ಷ ಅದು ಪರಿಪೂರ್ಣವಾದ 5% ಲಾಭವನ್ನು ನೀಡುತ್ತದೆ). ಇದರರ್ಥ ಯಾವುದೇ ಸಮಯದಲ್ಲಿ ಸರಾಸರಿ ಆದಾಯವು 5% ಆಗಿರುತ್ತದೆ ಮತ್ತು ಹೀಗಾಗಿ ಈ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗೆ ಪ್ರಮಾಣಿತ ವಿಚಲನವು ಶೂನ್ಯವಾಗಿರುತ್ತದೆ. ಮತ್ತೊಂದೆಡೆ, ಅದೇ ನಾಲ್ಕು ವರ್ಷಗಳ ಅವಧಿಯ ನಿಧಿಯನ್ನು ಪರಿಗಣಿಸಿ, ಅದು -5%, 15%, 6% ಮತ್ತು 24% ನಷ್ಟು ಆದಾಯವನ್ನು ಹೊಂದಿದೆ. ಹೀಗಾಗಿ, ಇದು ಸರಾಸರಿ 10% ಆದಾಯವನ್ನು ಹೊಂದಿದೆ. ಪ್ರತಿ ವರ್ಷ ಫಂಡ್ ರಿಟರ್ನ್ ಸರಾಸರಿ ರಿಟರ್ನ್ಗಿಂತ ಭಿನ್ನವಾಗಿರುವ ಕಾರಣ ಯೋಜನೆಯು ಉನ್ನತ ಗುಣಮಟ್ಟದ ವಿಚಲನವನ್ನು ಸಹ ತೋರಿಸುತ್ತದೆ.

ಸಾಕಷ್ಟು ಸ್ಥಿರವಾದ ಆದಾಯಕ್ಕಾಗಿ ಕಡಿಮೆ ಏರಿಳಿತದ ಯೋಜನೆಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಸಲಹೆ ನೀಡಲಾಗುತ್ತದೆ. ಉನ್ನತ ಕಾರ್ಯಕ್ಷಮತೆಯ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಅನ್ನು ಆಯ್ಕೆಮಾಡುವಾಗ ಈ ಅಪಾಯ-ರಿಟರ್ನ್ ಮಾಪನವು ಬಹಳ ಮುಖ್ಯವಾಗಿದೆ.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಯ ಲಿಕ್ವಿಡಿಟಿ

ದ್ರವ್ಯತೆ ಯೋಜನೆಯ ಸಹ ಒಂದು ಪ್ರಮುಖ ಅಂಶವಾಗಿದೆ. ಲಿಕ್ವಿಡಿಟಿ ಎಂದರೆ ಹೂಡಿಕೆಯಲ್ಲಿ ನಗದು ಮಾಡುವ ಸಾಮರ್ಥ್ಯ. ಆಸ್ತಿ ಬೆಲೆಗೆ ತೊಂದರೆಯಾಗದಂತೆ ನಿಧಿ ಯೋಜನೆಯನ್ನು ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಎಷ್ಟು ವೇಗವಾಗಿ ಖರೀದಿಸಬಹುದು ಅಥವಾ ಮಾರಾಟ ಮಾಡಬಹುದು ಎಂದರ್ಥ. ಸುಲಭ ಮತ್ತು ಹೆಚ್ಚಿನ ದ್ರವ್ಯತೆ ಯಾವಾಗಲೂ ಯೋಗ್ಯವಾಗಿರುತ್ತದೆ. ಒಂದೇ ಬಾರಿಗೆ ಹಣವನ್ನು ಹಿಂತೆಗೆದುಕೊಳ್ಳಬಹುದಾದ ನಿಧಿಯು ಬಹು ಹಿಂಪಡೆಯುವಿಕೆಗಿಂತ ಯಾವಾಗಲೂ ಉತ್ತಮವಾಗಿರುತ್ತದೆ.

ಸಾಲ ನಿಧಿಗಳಿಗೆ ಕ್ರೆಡಿಟ್ ಗುಣಮಟ್ಟ

ಫಾರ್ಸಾಲ ನಿಧಿ ಯೋಜನೆಗಳು, ಕ್ರೆಡಿಟ್ ಗುಣಮಟ್ಟ ಬಹಳ ಮುಖ್ಯ. ಸಾಲ ನಿಧಿಯನ್ನು ನಿರ್ಣಯಿಸಲು ಕ್ರೆಡಿಟ್ ಗುಣಮಟ್ಟವು ಪ್ರಮುಖ ಅಂಶಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ. ಇದು ಕ್ರೆಡಿಟ್ ಅರ್ಹತೆ ಅಥವಾ ಅಪಾಯದ ಬಗ್ಗೆ ಹೂಡಿಕೆದಾರರಿಗೆ ತಿಳಿಸುತ್ತದೆಡೀಫಾಲ್ಟ್ ಸಾಲ ನಿಧಿಯ.

ಸಾಲ ನಿಧಿಯ ಕ್ರೆಡಿಟ್ ಗುಣಮಟ್ಟವನ್ನು ಸ್ವತಂತ್ರ ರೇಟಿಂಗ್ ಏಜೆನ್ಸಿಗಳಾದ CRISIL, ICRA, ಇತ್ಯಾದಿಗಳಿಂದ ನಿರ್ಧರಿಸಲಾಗುತ್ತದೆ. ಕ್ರೆಡಿಟ್ ಗುಣಮಟ್ಟದ ಪದನಾಮಗಳುಶ್ರೇಣಿ ಉತ್ತಮ ಗುಣಮಟ್ಟದಿಂದ ('AAA AA ಗೆ) ಮಧ್ಯಮ ಗುಣಮಟ್ಟದಿಂದ ('A' ನಿಂದ 'BBB') ಕಡಿಮೆ ಗುಣಮಟ್ಟದಿಂದ ('BB', 'B', 'CCC', 'CC' to 'C').

ಹೆಚ್ಚಿನ ಆದಾಯವನ್ನು ಹೊಂದಿರುವ ಆದರೆ ಕಡಿಮೆ ಕ್ರೆಡಿಟ್ ಗುಣಮಟ್ಟದೊಂದಿಗೆ ಯೋಜನೆಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಹೆಚ್ಚು ಅಪಾಯಕಾರಿ. ಡೀಫಾಲ್ಟ್ ಸಂದರ್ಭದಲ್ಲಿ, ವಿತರಕರು ಅಸಲು ಮೊತ್ತವನ್ನು ಪಾವತಿಸಲು ಸಾಧ್ಯವಾಗುವುದಿಲ್ಲ ಮತ್ತು ಹೂಡಿಕೆದಾರರು ಹೆಚ್ಚಿನ ನಷ್ಟವನ್ನು ಅನುಭವಿಸುತ್ತಾರೆ.

ಪೋರ್ಟ್ಫೋಲಿಯೋ ಏಕಾಗ್ರತೆ

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ರೇಟಿಂಗ್ಗಳ ಪ್ರಕ್ರಿಯೆಯಲ್ಲಿ ಪೋರ್ಟ್ಫೋಲಿಯೊ ಸಾಂದ್ರತೆಯು ಮತ್ತೊಂದು ಪ್ರಮುಖ ಅಂಶವಾಗಿದೆ. ಪೋರ್ಟ್ಫೋಲಿಯೊದ ಸಾಂದ್ರತೆಯು ಸ್ವತ್ತುಗಳ ಅಸಮರ್ಪಕ ವೈವಿಧ್ಯೀಕರಣದಿಂದ ಉಂಟಾಗುವ ಅಪಾಯವನ್ನು ಅಳೆಯುತ್ತದೆ. ಈಕ್ವಿಟಿ ಆಸ್ತಿ ವರ್ಗಕ್ಕಾಗಿ, ಕಂಪನಿ ಮತ್ತು ಉದ್ಯಮದ ಸಾಂದ್ರತೆಯನ್ನು ನಿರ್ಧರಿಸಲು ನಿಯತಾಂಕವಾಗಿ ಬಳಸಲಾಗುವ ವೈವಿಧ್ಯತೆಯ ಸ್ಕೋರ್ ಇದೆ.

ಸಾಲ ನಿಧಿಗಳ ಸಂದರ್ಭದಲ್ಲಿ, ಏಕಾಗ್ರತೆಯನ್ನು ವೈಯಕ್ತಿಕ ವಿತರಕರ ನಿರ್ದಿಷ್ಟ ಮಿತಿಯಲ್ಲಿ ಮೌಲ್ಯಮಾಪನ ಮಾಡಲಾಗುತ್ತದೆ. ಈ ಮಿತಿಯನ್ನು ನೀಡುವವರ ಕ್ರೆಡಿಟ್ ರೇಟಿಂಗ್ಗೆ ಲಿಂಕ್ ಮಾಡಲಾಗಿದೆ. ಹೆಚ್ಚಿನ ದರದ ವಿತರಕರು ಹೆಚ್ಚಿನ ಮಿತಿಗಳನ್ನು ಹೊಂದಿರುತ್ತಾರೆ ಮತ್ತು ರೇಟಿಂಗ್ ಪದನಾಮಗಳು ಕಡಿಮೆಯಾಗುತ್ತಿದ್ದಂತೆ, ಮಿತಿಯು ಕ್ರಮೇಣ ಕಡಿಮೆಯಾಗುತ್ತದೆ. ಒಂದು ಕೇಂದ್ರೀಕೃತ ಪೋರ್ಟ್ಫೋಲಿಯೊ ಹೆಚ್ಚಿನ ಅಪಾಯಕ್ಕೆ ಕಾರಣವಾಗಬಹುದು. ಎಲ್ಲಾ ಹೂಡಿಕೆಯನ್ನು ಒಂದೇ ಯೋಜನೆಯಲ್ಲಿ ಹಾಕುವುದು ಪೋರ್ಟ್ಫೋಲಿಯೊದ ಭದ್ರತಾ ಅಂಶವನ್ನು ಹೆಚ್ಚಿಸುತ್ತದೆ. ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ವೈವಿಧ್ಯಗೊಳಿಸುವುದು ಸೂಕ್ತವಾಗಿದೆ.

ಕೇಂದ್ರೀಕೃತ ಪೋರ್ಟ್ಫೋಲಿಯೊ ಹೆಚ್ಚಿನ ಅಪಾಯಕ್ಕೆ ಕಾರಣವಾಗಬಹುದು. ಎಲ್ಲಾ ಹೂಡಿಕೆಯನ್ನು ಒಂದೇ ಯೋಜನೆಯಲ್ಲಿ ಹಾಕುವುದು ಪೋರ್ಟ್ಫೋಲಿಯೊದ ಅಪಾಯದ ಅಂಶವನ್ನು ಹೆಚ್ಚಿಸುತ್ತದೆ. ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ವೈವಿಧ್ಯಗೊಳಿಸುವುದು ಸೂಕ್ತವಾಗಿದೆ.

ಇತರ ಕೆಲವು ಅಂಶಗಳೆಂದರೆ ಸರಾಸರಿ AUM(ಆಸ್ತಿ ನಿರ್ವಹಣೆ ಅಡಿಯಲ್ಲಿ) ಪೋರ್ಟ್ಫೋಲಿಯೊ ವಹಿವಾಟು ಇತ್ಯಾದಿ. ಈ ಎಲ್ಲಾ ಅಂಶಗಳು ಒಟ್ಟಾಗಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ರೇಟಿಂಗ್ಗಳಿಗೆ ಆಧಾರವನ್ನು ರೂಪಿಸುತ್ತವೆ. ರೇಟಿಂಗ್ ಏಜೆನ್ಸಿಗಳು ತಮ್ಮ ಅತ್ಯುತ್ತಮ ಕಾರ್ಯಕ್ಷಮತೆಯ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳನ್ನು ನೀಡಲು ಈ ನಿಯತಾಂಕಗಳನ್ನು ಬಳಸುತ್ತವೆ.

ಟಾಪ್ 7 ಅತ್ಯುತ್ತಮ ರೇಟೆಡ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

Fund NAV Net Assets (Cr) Min Investment Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹62.799

↑ 0.52 ₹1,975 1,000 500 28.2 58.2 154.1 60.6 29.4 167.1 SBI PSU Fund Growth ₹35.3611

↑ 0.36 ₹5,980 5,000 500 8.2 13.2 27.9 31.7 26.4 11.3 Invesco India PSU Equity Fund Growth ₹66.35

↑ 0.92 ₹1,492 5,000 500 4.2 7.6 26.4 29.8 24.4 10.3 LIC MF Infrastructure Fund Growth ₹48.8886

↑ 0.85 ₹946 5,000 1,000 2.1 -0.9 18.7 27.4 22.4 -3.7 UTI Healthcare Fund Growth ₹282.415

↑ 4.38 ₹1,055 5,000 500 -0.8 -4.3 10.4 25.8 15.3 -3.1 Franklin Build India Fund Growth ₹141.752

↑ 1.34 ₹3,003 5,000 500 1.3 1.1 17.3 25.7 22.2 3.7 SBI Healthcare Opportunities Fund Growth ₹424.678

↓ -4.01 ₹3,823 5,000 500 0.4 -2 6.9 25.5 17.1 -3.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 7 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund Invesco India PSU Equity Fund LIC MF Infrastructure Fund UTI Healthcare Fund Franklin Build India Fund SBI Healthcare Opportunities Fund Point 1 Lower mid AUM (₹1,975 Cr). Highest AUM (₹5,980 Cr). Lower mid AUM (₹1,492 Cr). Bottom quartile AUM (₹946 Cr). Bottom quartile AUM (₹1,055 Cr). Upper mid AUM (₹3,003 Cr). Upper mid AUM (₹3,823 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (16+ yrs). Established history (18+ yrs). Oldest track record among peers (26 yrs). Established history (16+ yrs). Established history (21+ yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (lower mid). Rating: 3★ (upper mid). Not Rated. Rating: 1★ (bottom quartile). Top rated. Rating: 2★ (lower mid). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 29.40% (top quartile). 5Y return: 26.35% (upper mid). 5Y return: 24.41% (upper mid). 5Y return: 22.38% (lower mid). 5Y return: 15.27% (bottom quartile). 5Y return: 22.19% (lower mid). 5Y return: 17.06% (bottom quartile). Point 6 3Y return: 60.64% (top quartile). 3Y return: 31.74% (upper mid). 3Y return: 29.76% (upper mid). 3Y return: 27.43% (lower mid). 3Y return: 25.78% (lower mid). 3Y return: 25.68% (bottom quartile). 3Y return: 25.47% (bottom quartile). Point 7 1Y return: 154.15% (top quartile). 1Y return: 27.92% (upper mid). 1Y return: 26.36% (upper mid). 1Y return: 18.73% (lower mid). 1Y return: 10.43% (bottom quartile). 1Y return: 17.27% (lower mid). 1Y return: 6.90% (bottom quartile). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: -2.70 (bottom quartile). Alpha: -6.08 (bottom quartile). Alpha: 0.48 (upper mid). Alpha: 0.00 (lower mid). Alpha: -2.03 (lower mid). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.53 (upper mid). Sharpe: 0.03 (lower mid). Sharpe: -0.28 (bottom quartile). Sharpe: 0.21 (lower mid). Sharpe: -0.46 (bottom quartile). Point 10 Information ratio: -0.47 (lower mid). Information ratio: -0.63 (bottom quartile). Information ratio: -0.50 (bottom quartile). Information ratio: 0.29 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: -0.15 (lower mid). DSP World Gold Fund

SBI PSU Fund

Invesco India PSU Equity Fund

LIC MF Infrastructure Fund

UTI Healthcare Fund

Franklin Build India Fund

SBI Healthcare Opportunities Fund

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ರೇಟಿಂಗ್ಗಳ ಮೇಲೆ ಪರಿಣಾಮ ಬೀರುವ ಗುಣಾತ್ಮಕ ಅಂಶಗಳು

ಆದರೆ ಇವುಗಳ ಜೊತೆಗೆ, ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ರೇಟಿಂಗ್ಗಳ ಮೇಲೆ ಪರಿಣಾಮ ಬೀರುವ ಗುಣಾತ್ಮಕ ಅಂಶಗಳಿವೆ.

ಫಂಡ್ ಹೌಸ್ ಖ್ಯಾತಿ

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಕಂಪನಿಗಳ ಟ್ರ್ಯಾಕ್ ರೆಕಾರ್ಡ್ ಪ್ರಮುಖ ಅಂಶಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ. ಸಾಬೀತಾದ ಹಿಂದಿನ ಮತ್ತು ಸ್ಥಿರವಾದ ಆದಾಯವು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗೆ ಘನತೆಯನ್ನು ನೀಡುತ್ತದೆ. ಆದ್ದರಿಂದ ಬದಲಿಗೆಹೂಡಿಕೆ ಅನನುಭವಿ ಫಂಡ್ ಹೌಸ್ನಲ್ಲಿ, ಹಣವನ್ನು ಸ್ಥಾಪಿತವಾಗಿ ಇಡುವುದು ಯಾವಾಗಲೂ ಉತ್ತಮAMC.

ಫಂಡ್ ಮ್ಯಾನೇಜರ್ ಟ್ರ್ಯಾಕ್ ರೆಕಾರ್ಡ್

ಆದರೆ ಸ್ಥಾಪಿತ AMC ಯೊಂದಿಗೆ, ಪರಿಶೀಲಿಸಲು ಮತ್ತೊಂದು ಅಂಶವೆಂದರೆ ನಿಧಿ ವ್ಯವಸ್ಥಾಪಕರ ಅನುಭವ. ಅನುಭವವು ತಾನೇ ಹೇಳುತ್ತದೆ ಮತ್ತು ಈ ಸಂದರ್ಭದಲ್ಲಿ ಇದು ಸಂಪೂರ್ಣವಾಗಿ ನಿಜ. ಒಬ್ಬ ಅನುಭವಿ ಫಂಡ್ ಮ್ಯಾನೇಜರ್ ಉತ್ತಮ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಬಗ್ಗೆ ಉತ್ತಮ ದೃಷ್ಟಿಕೋನ ಮತ್ತು ಕಲ್ಪನೆಯನ್ನು ಹೊಂದಿದ್ದಾರೆ ಮತ್ತು ಹೂಡಿಕೆದಾರರಿಗೆ ಬುದ್ಧಿವಂತಿಕೆಯಿಂದ ಹೂಡಿಕೆ ಮಾಡಲು ಸಹಾಯ ಮಾಡುತ್ತಾರೆ. ವ್ಯವಸ್ಥಾಪಕರು ನಿರ್ವಹಿಸುವ ಹಲವಾರು ಯೋಜನೆಗಳನ್ನು ಸಹ ಪರಿಗಣಿಸಬೇಕು. ಹಲವಾರು ಯೋಜನೆಗಳು ನಿರ್ವಹಣಾ ತಂಡದ ಮೇಲೆ ಹೊರೆಯಾಗಬಹುದು ಮತ್ತು ಕಡಿಮೆ ಮಾಡಬಹುದುದಕ್ಷತೆ.

ಹೂಡಿಕೆ ಪ್ರಕ್ರಿಯೆ

ಹೂಡಿಕೆ ಪ್ರಕ್ರಿಯೆಯು ಸ್ಥಳದಲ್ಲಿದೆ ಎಂದು ಒಬ್ಬರು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಬೇಕು. ಇದು ಹೂಡಿಕೆ ನಿರ್ಧಾರಗಳನ್ನು ನೋಡಿಕೊಳ್ಳುವ ಸಾಂಸ್ಥಿಕ ಪ್ರಕ್ರಿಯೆ ಇದೆ ಎಂದು ಖಚಿತಪಡಿಸುತ್ತದೆ. ಕೀ-ಮ್ಯಾನ್ ಅಪಾಯವಿರುವ ಉತ್ಪನ್ನವನ್ನು ಪಡೆಯಲು ನೀವು ಬಯಸುವುದಿಲ್ಲ. ಸ್ಥಳದಲ್ಲಿ ಸಾಂಸ್ಥಿಕ ಹೂಡಿಕೆ ಪ್ರಕ್ರಿಯೆ ಇದ್ದರೆ, ಯೋಜನೆಯನ್ನು ಉತ್ತಮವಾಗಿ ನಿರ್ವಹಿಸಲಾಗಿದೆ ಎಂದು ಇದು ಖಚಿತಪಡಿಸುತ್ತದೆ. ಫಂಡ್ ಮ್ಯಾನೇಜರ್ ಬದಲಾವಣೆ ಕೂಡ ಇದೆ. ಆಗ ನಿಮ್ಮ ಹೂಡಿಕೆಯನ್ನು ರಕ್ಷಿಸಲಾಗುತ್ತದೆ.

ಉತ್ತಮ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ರೇಟಿಂಗ್ ಪರಿಮಾಣಾತ್ಮಕ ಮತ್ತು ಗುಣಾತ್ಮಕ ಅಂಶಗಳ ಸಂಯೋಜನೆಯಾಗಿದೆ. MorningStar, CRISIL, ICRA ನಂತಹ ರೇಟಿಂಗ್ ಏಜೆನ್ಸಿಗಳು ನಿಯತಕಾಲಿಕವಾಗಿ ನವೀಕರಿಸಲಾಗುವ ಅತ್ಯುತ್ತಮ ಕಾರ್ಯಕ್ಷಮತೆಯ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿಗೆ ತಮ್ಮ ರೇಟಿಂಗ್ಗಳನ್ನು ನೀಡಲು ಎರಡೂ ಅಂಶಗಳನ್ನು ಬಳಸುತ್ತವೆ.

ತೀರ್ಮಾನ

ಗಮನಿಸಬೇಕಾದ ಪ್ರಮುಖ ವಿಷಯವೆಂದರೆ, ಹೆಚ್ಚು ದರದ ಯೋಜನೆಗಳು ಹೆಚ್ಚಿನ ಆದಾಯವನ್ನು ನೀಡುತ್ತವೆಯಾದರೂ, ಅದು ಯಾವಾಗಲೂ ನಿರ್ಣಾಯಕವಾಗಿರುವುದಿಲ್ಲ. ಗೆಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ರೇಟಿಂಗ್ಗಳ ಆಧಾರದ ಮೇಲೆ ಮಾತ್ರ ಸಾಮಾನ್ಯವಾಗಿ ಬುದ್ಧಿವಂತ ನಿರ್ಧಾರವಲ್ಲ. ಹೂಡಿಕೆಯು ಸಂಶೋಧನೆ ಆಧಾರಿತವಾಗಿರಬೇಕು ಮತ್ತು ಉತ್ತಮ ತಿಳುವಳಿಕೆಯನ್ನು ಹೊಂದಿರಬೇಕು. ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ರೇಟಿಂಗ್ಗಳು ಉತ್ತಮ ಹೂಡಿಕೆಯ ದಿಕ್ಕನ್ನು ತೋರಿಸುತ್ತವೆ.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.

Excellent information