ಭಾರತದಲ್ಲಿನ ಆಸ್ತಿ ನಿರ್ವಹಣೆ ಕಂಪನಿಗಳು

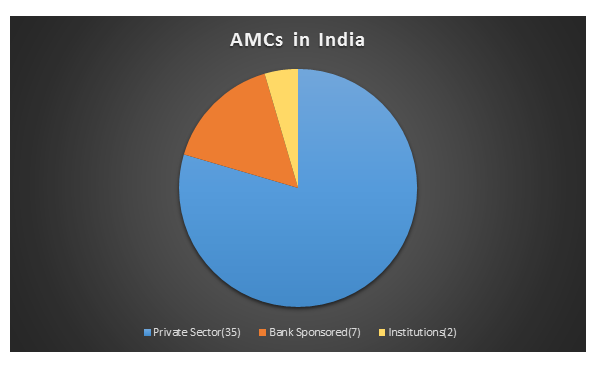

ಭಾರತದಲ್ಲಿನ ಆಸ್ತಿ ನಿರ್ವಹಣಾ ಕಂಪನಿಗಳನ್ನು ಸ್ಥೂಲವಾಗಿ ಮೂರು ವಿಧಗಳಾಗಿ ವರ್ಗೀಕರಿಸಲಾಗಿದೆ; ಬ್ಯಾಂಕ್ ಪ್ರಾಯೋಜಿತ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಸಂಸ್ಥೆಗಳು ಮತ್ತು ಖಾಸಗಿ ವಲಯದ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು. ಇಂದಿನಿಂದ (ಫೆಬ್ರವರಿ 2017) ಭಾರತದಲ್ಲಿ ಒಟ್ಟು 44 ಆಸ್ತಿ ನಿರ್ವಹಣಾ ಕಂಪನಿಗಳಿವೆ. ಇವುಗಳಲ್ಲಿ 35 AMC ಗಳು ಖಾಸಗಿ ವಲಯದ ಭಾಗವಾಗಿದೆ.

ಎಲ್ಲಾ ಆಸ್ತಿ ನಿರ್ವಹಣಾ ಕಂಪನಿಗಳು ಭಾರತದಲ್ಲಿನ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಸಂಘದ ಭಾಗವಾಗಿದೆ (AMFI) AMFI ಅನ್ನು 1995 ರಲ್ಲಿ ಭಾರತದಲ್ಲಿ ನೋಂದಾಯಿಸಲಾದ ಎಲ್ಲಾ AMC ಗಳ ಲಾಭರಹಿತ ಸಂಸ್ಥೆಯಾಗಿ ಸಂಯೋಜಿಸಲಾಯಿತು.

ಭಾರತದಲ್ಲಿನ ಜನಪ್ರಿಯ AMC ಗಳ ಅವಲೋಕನ

ಸಂಸತ್ತಿನ UTI ಕಾಯಿದೆಯ ಮೂಲಕ 1963 ರಲ್ಲಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಪ್ರಾರಂಭವಾದಾಗಿನಿಂದ, ಉದ್ಯಮವು ತನ್ನ ಪ್ರಸ್ತುತ ಸ್ಥಿತಿಯನ್ನು ತಲುಪಲು ಗಮನಾರ್ಹವಾದ ವಿಕಸನವನ್ನು ಮೇಲ್ವಿಚಾರಣೆ ಮಾಡಿದೆ. ಸಾರ್ವಜನಿಕ ವಲಯದ ಪರಿಚಯವು ನಂತರ ಖಾಸಗಿ ವಲಯದ ಪ್ರವೇಶವು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಉದ್ಯಮದ ಇತಿಹಾಸದ ಮಹತ್ವದ ಹಂತಗಳನ್ನು ಗುರುತಿಸಿದೆ.

1987 ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಸಾರ್ವಜನಿಕ ವಲಯದ ಪ್ರವೇಶವನ್ನು ಗುರುತಿಸಿತು. SBI ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು, ಜೂನ್ 1987 ರಲ್ಲಿ ಸ್ಥಾಪಿಸಲಾಯಿತು, ಇದು ಹಳೆಯ ಸಾರ್ವಜನಿಕ ವಲಯದ AMC ಆಗಿದೆ.SBI ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ 25 ವರ್ಷಗಳ ಶ್ರೀಮಂತ ಇತಿಹಾಸ ಮತ್ತು ಅತ್ಯಂತ ಪ್ರಭಾವಶಾಲಿ ದಾಖಲೆಯನ್ನು ಹೊಂದಿದೆ. ಎಸ್ಬಿಐ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ನ ನಿರ್ವಹಣೆಯಡಿಯಲ್ಲಿನ ಒಟ್ಟು ಆಸ್ತಿ (ಎಯುಎಂ) ಸೆಪ್ಟೆಂಬರ್ 2016 ರಲ್ಲಿ INR 1,31,647 ಕೋಟಿಗಳಿಗಿಂತ ಹೆಚ್ಚಿದೆ ಎಂದು ವರದಿಯಾಗಿದೆ.

ಕೊಥಾರಿ ಪಯೋನೀರ್ (ಈಗ ಫ್ರಾಂಕ್ಲಿನ್ ಟೆಂಪಲ್ಟನ್ನೊಂದಿಗೆ ವಿಲೀನಗೊಂಡಿದೆ) 1993 ರಲ್ಲಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಮಾರುಕಟ್ಟೆಯನ್ನು ಪ್ರವೇಶಿಸಲು ಮೊದಲ ಖಾಸಗಿ ವಲಯದ ನಿರ್ವಹಿಸಿದ AMC ಆಗಿತ್ತು. ಫ್ರಾಂಕ್ಲಿನ್ ಟೆಂಪಲ್ಟನ್ ಈಗ ಎರಡು ದಶಕಗಳಿಂದ ಉದ್ಯಮದಲ್ಲಿದ್ದಾರೆ. ಸೆಪ್ಟೆಂಬರ್ 2016 ರಂದು ದಾಖಲಾದಂತೆ ಫ್ರಾಂಕ್ಲಿನ್ ಟೆಂಪಲ್ಟನ್ನ ಒಟ್ಟು AUM INR 74,576 ಕೋಟಿಗಳಷ್ಟಿದೆ.

ವರ್ಷಗಳಲ್ಲಿ, ಅನೇಕ ಖಾಸಗಿ ವಲಯದ AMC ಗಳು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಮಾರುಕಟ್ಟೆಯನ್ನು ನುಸುಳಿದವು.HDFC ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ 2000 ರಲ್ಲಿ ಸ್ಥಾಪಿಸಲಾಯಿತು ಅತ್ಯಂತ ಯಶಸ್ವಿ ಒಂದಾಗಿದೆಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಮನೆಗಳು ಭಾರತದಲ್ಲಿ. ಜೂನ್ 2016 ರಂತೆ, ಎಚ್ಡಿಎಫ್ಸಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನ ನಿರ್ವಹಣೆಯಲ್ಲಿರುವ ಸ್ವತ್ತುಗಳು INR 2,13,322 ಕೋಟಿಗಳಿಗಿಂತ ಹೆಚ್ಚಿವೆ.

ICICI ಪ್ರುಡೆನ್ಶಿಯಲ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಜೂನ್ 2015 ರಿಂದ ಜೂನ್ 2016 ರವರೆಗೆ ಸರಾಸರಿ AUM ಗೆ ಸಂಬಂಧಿಸಿದಂತೆ AMC ಯಲ್ಲಿ ಉನ್ನತ ಪ್ರದರ್ಶನವನ್ನು ಹೊಂದಿದೆ. ICICI ಪ್ರುಡೆನ್ಶಿಯಲ್ ಅಡಿಯಲ್ಲಿ ನಿರ್ವಹಣೆಯಲ್ಲಿರುವ ಒಟ್ಟು ಸ್ವತ್ತುಗಳು ಸುಮಾರು INR 193,296 ಕೋಟಿ ಎಂದು ಅಂದಾಜಿಸಲಾಗಿದೆ. ಈ ಮೊತ್ತವು ಹಿಂದಿನ ವರ್ಷಕ್ಕಿಂತ 24% ಬೆಳವಣಿಗೆ ದರವನ್ನು ತೋರಿಸುತ್ತದೆ.

ರಿಲಯನ್ಸ್ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ದೇಶದ ಅತ್ಯಂತ ಜನಪ್ರಿಯ ಆಸ್ತಿ ನಿರ್ವಹಣಾ ಕಂಪನಿಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ. ರಿಲಯನ್ಸ್ AMC ಭಾರತದಾದ್ಯಂತ ಸುಮಾರು 179 ನಗರಗಳನ್ನು ಒಳಗೊಂಡಿದೆ, ಇದು ದೇಶದಲ್ಲಿ ವೇಗವಾಗಿ ಬೆಳೆಯುತ್ತಿರುವ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ. ಸೆಪ್ಟೆಂಬರ್ 2016 ರಂತೆ, ರಿಲಯನ್ಸ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನ ನಿರ್ವಹಣೆಯಲ್ಲಿರುವ ಒಟ್ಟು ಸ್ವತ್ತುಗಳು INR 18,000 ಕೋಟಿಗಳಿಗಿಂತ ಹೆಚ್ಚು ಎಂದು ದಾಖಲಿಸಲಾಗಿದೆ.

Talk to our investment specialist

ಬಿರ್ಲಾ ಸನ್ ಲೈಫ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ (BSLAMC) ಭಾರತದಲ್ಲಿ ಪ್ರಮುಖ ಮತ್ತು ವ್ಯಾಪಕವಾಗಿ ತಿಳಿದಿರುವ ಆಸ್ತಿ ನಿರ್ವಹಣಾ ಕಂಪನಿಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ. ಇದು ಆದಿತ್ಯ ಬಿರ್ಲಾ ಗ್ರೂಪ್ ಮತ್ತು ಸನ್ ಲೈಫ್ ಫೈನಾನ್ಶಿಯಲ್ನ ಜಂಟಿ ಉದ್ಯಮವಾಗಿದೆ. ಸೆಪ್ಟೆಂಬರ್ 2016 ರಲ್ಲಿ BSLAMC ಯ ನಿರ್ವಹಣೆಯಲ್ಲಿರುವ ಒಟ್ಟು ಆಸ್ತಿಗಳು INR 1,68,802 ಕೋಟಿಗಳು ಎಂದು ವರದಿಯಾಗಿದೆ.

2002 ರಲ್ಲಿ ಸ್ಥಾಪಿಸಲಾದ UTI ಆಸ್ತಿ ನಿರ್ವಹಣಾ ಕಂಪನಿಯು ನಾಲ್ಕು ಸಾರ್ವಜನಿಕ ವಲಯದ ಕಂಪನಿಗಳಿಂದ ಪ್ರಾಯೋಜಿತವಾಗಿದೆ, ಅವುಗಳೆಂದರೆ LIC ಇಂಡಿಯಾ, ಸ್ಟೇಟ್ ಬ್ಯಾಂಕ್ ಆಫ್ ಇಂಡಿಯಾ, ಬ್ಯಾಂಕ್ ಆಫ್ ಬರೋಡಾ ಮತ್ತು ಪಂಜಾಬ್ ನ್ಯಾಷನಲ್ ಬ್ಯಾಂಕ್. ಸೆಪ್ಟೆಂಬರ್ 2016 ರಲ್ಲಿ UTI ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿಯ AUM ಅನ್ನು INR 1,27,111 ಕೋಟಿ ಎಂದು ಅಂದಾಜಿಸಲಾಗಿದೆ.

ಉನ್ನತ ಆಸ್ತಿ ನಿರ್ವಹಣೆ ಕಂಪನಿಗಳು

1. ICICI ಪ್ರುಡೆನ್ಶಿಯಲ್ ಅಸೆಟ್ Mgmt.Company Limited

ಸರಿಸುಮಾರು ₹ 3 ಲಕ್ಷ ಕೋಟಿಗಳಷ್ಟು AUM ಗಾತ್ರದೊಂದಿಗೆ, ICICI ಪ್ರುಡೆನ್ಶಿಯಲ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ ಲಿಮಿಟೆಡ್ ದೇಶದ ಅತಿದೊಡ್ಡ ಆಸ್ತಿ ನಿರ್ವಹಣಾ ಕಂಪನಿಯಾಗಿದೆ (AMC). ಇದು ಭಾರತದಲ್ಲಿ ICICI ಬ್ಯಾಂಕ್ ಮತ್ತು UK ಯಲ್ಲಿ ಪ್ರುಡೆನ್ಶಿಯಲ್ Plc ನಡುವಿನ ಜಂಟಿ ಉದ್ಯಮವಾಗಿದೆ. ಇದನ್ನು 1993 ರಲ್ಲಿ ಪ್ರಾರಂಭಿಸಲಾಯಿತು.

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳ ಹೊರತಾಗಿ, AMC ಹೂಡಿಕೆದಾರರಿಗೆ ಪೋರ್ಟ್ಫೋಲಿಯೋ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಸೇವೆಗಳು (PMS) ಮತ್ತು ರಿಯಲ್ ಎಸ್ಟೇಟ್ ಅನ್ನು ಸಹ ಒದಗಿಸುತ್ತದೆ.

ಟಾಪ್ ICICI ಪ್ರುಡೆನ್ಶಿಯಲ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Regular Gold Savings Fund Growth ₹48.6828

↓ -0.60 ₹6,338 22.1 47 81.2 39.5 27.1 72 ICICI Prudential Global Stable Equity Fund Growth ₹31.64

↓ -0.30 ₹86 6.8 8.7 15.3 13.1 12 17.8 ICICI Prudential US Bluechip Equity Fund Growth ₹73.92

↓ -1.29 ₹3,648 2.1 8.8 18.1 15.6 13.3 15.8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary ICICI Prudential Regular Gold Savings Fund ICICI Prudential Global Stable Equity Fund ICICI Prudential US Bluechip Equity Fund Point 1 Highest AUM (₹6,338 Cr). Bottom quartile AUM (₹86 Cr). Lower mid AUM (₹3,648 Cr). Point 2 Oldest track record among peers (14 yrs). Established history (12+ yrs). Established history (13+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 4★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 27.14% (upper mid). 5Y return: 12.03% (bottom quartile). 5Y return: 13.30% (lower mid). Point 6 3Y return: 39.53% (upper mid). 3Y return: 13.08% (bottom quartile). 3Y return: 15.55% (lower mid). Point 7 1Y return: 81.17% (upper mid). 1Y return: 15.26% (bottom quartile). 1Y return: 18.08% (lower mid). Point 8 1M return: 4.02% (upper mid). Alpha: 0.00 (lower mid). Alpha: -2.57 (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Sharpe: 1.23 (lower mid). Sharpe: 0.82 (bottom quartile). Point 10 Sharpe: 3.10 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -1.43 (bottom quartile). ICICI Prudential Regular Gold Savings Fund

ICICI Prudential Global Stable Equity Fund

ICICI Prudential US Bluechip Equity Fund

2. HDFC ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ ಲಿಮಿಟೆಡ್

ಎಚ್ಡಿಎಫ್ಸಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ AUM ಗಾತ್ರದಲ್ಲಿ 2 ನೇ ಸಂಖ್ಯೆಯಲ್ಲಿದೆ. ಸುಮಾರು ₹ 3 ಲಕ್ಷ ಕೋಟಿಗಳಷ್ಟು ನಿಧಿಯ ಗಾತ್ರದೊಂದಿಗೆ, ಇದು ದೇಶದ ಅತಿದೊಡ್ಡ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಕಂಪನಿಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ ಅಥವಾ AMC ಆಗಿದೆ.

ಉನ್ನತ HDFC ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಫಂಡ್ಗಳು 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) HDFC Gold Fund Growth ₹47.0527

↓ -0.50 ₹11,458 22.3 47.3 81.1 39.2 27.1 71.3 HDFC Arbitrage Fund Growth ₹31.882

↑ 0.01 ₹24,503 1.6 3 6.3 7 5.9 6.3 HDFC Liquid Fund Growth ₹5,328.26

↑ 0.89 ₹72,502 1.4 2.9 6.3 6.9 5.9 6.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary HDFC Gold Fund HDFC Arbitrage Fund HDFC Liquid Fund Point 1 Bottom quartile AUM (₹11,458 Cr). Lower mid AUM (₹24,503 Cr). Highest AUM (₹72,502 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (25 yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 3★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately Low. Risk profile: Low. Point 5 5Y return: 27.13% (upper mid). 5Y return: 5.93% (lower mid). 1Y return: 6.29% (lower mid). Point 6 3Y return: 39.20% (upper mid). 3Y return: 7.04% (lower mid). 1M return: 0.45% (lower mid). Point 7 1Y return: 81.11% (upper mid). 1Y return: 6.26% (bottom quartile). Sharpe: 2.74 (lower mid). Point 8 1M return: 4.39% (upper mid). 1M return: 0.42% (bottom quartile). Information ratio: -0.39 (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Yield to maturity (debt): 6.58% (upper mid). Point 10 Sharpe: 3.29 (upper mid). Sharpe: 0.87 (bottom quartile). Modified duration: 0.09 yrs (lower mid). HDFC Gold Fund

HDFC Arbitrage Fund

HDFC Liquid Fund

3. ರಿಲಯನ್ಸ್ ನಿಪ್ಪಾನ್ ಲೈಫ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಲಿಮಿಟೆಡ್

ಸರಿಸುಮಾರು ₹ 2.5 ಲಕ್ಷ ಕೋಟಿಗಳ ನಿರ್ವಹಣೆಯಲ್ಲಿರುವ ಆಸ್ತಿಗಳೊಂದಿಗೆ, ರಿಲಯನ್ಸ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಭಾರತದ ಪ್ರಮುಖ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಕಂಪನಿಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ.

ರಿಲಯನ್ಸ್ ಅನಿಲ್ ಧೀರೂಭಾಯಿ ಅಂಬಾನಿ (ADA) ಗುಂಪಿನ ಭಾಗವಾಗಿರುವ ರಿಲಯನ್ಸ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಭಾರತದಲ್ಲಿ ವೇಗವಾಗಿ ಬೆಳೆಯುತ್ತಿರುವ AMC ಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ.

ಟಾಪ್ ರಿಲಯನ್ಸ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಫಂಡ್ಗಳು 2022

No Funds available.

4. ಆದಿತ್ಯ ಬಿರ್ಲಾ ಸನ್ ಲೈಫ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ ಲಿಮಿಟೆಡ್

ಹಿಂದೆ ಬಿರ್ಲಾ ಸನ್ ಲೈಫ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ ಎಂದು ಕರೆಯಲಾಗುತ್ತಿತ್ತು, ಈ ಫಂಡ್ ಹೌಸ್ AUM ಗಾತ್ರದ ಪ್ರಕಾರ 3 ನೇ ದೊಡ್ಡದಾಗಿದೆ. ಪ್ರಸ್ತುತ ಇದನ್ನು ಆದಿತ್ಯ ಬಿರ್ಲಾ ಸನ್ ಲೈಫ್ (ABSL) ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ ಲಿಮಿಟೆಡ್ ಎಂದು ಕರೆಯಲಾಗುತ್ತದೆ. ಇದು ಭಾರತದಲ್ಲಿ ಆದಿತ್ಯ ಬಿರ್ಲಾ ಗ್ರೂಪ್ ಮತ್ತು ಕೆನಡಾದ ಸನ್ ಲೈಫ್ ಫೈನಾನ್ಶಿಯಲ್ ಇಂಕ್ ನಡುವಿನ ಜಂಟಿ ಉದ್ಯಮವಾಗಿದೆ. ಇದನ್ನು 1994 ರಲ್ಲಿ ಜಂಟಿ ಉದ್ಯಮವಾಗಿ ಸ್ಥಾಪಿಸಲಾಯಿತು.

ಟಾಪ್ ಆದಿತ್ಯ ಬಿರ್ಲಾ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಫಂಡ್ಗಳು 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹45.7966

↓ -0.53 ₹1,781 22.6 47.3 81.3 39.3 27 72 Aditya Birla Sun Life International Equity Fund - Plan B Growth ₹28.8036

↑ 0.07 ₹93 10.3 10 13.8 18.9 9 Aditya Birla Sun Life Commodity Equities Fund - Global Agri Plan Growth ₹35.7925

↑ 0.13 ₹13 5.9 -4.4 -3 19.4 8.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Aditya Birla Sun Life Gold Fund Aditya Birla Sun Life International Equity Fund - Plan B Aditya Birla Sun Life Commodity Equities Fund - Global Agri Plan Point 1 Highest AUM (₹1,781 Cr). Lower mid AUM (₹93 Cr). Bottom quartile AUM (₹13 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (18 yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 1★ (bottom quartile). Rating: 2★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 26.98% (upper mid). 5Y return: 8.98% (lower mid). 5Y return: 8.67% (bottom quartile). Point 6 3Y return: 39.27% (upper mid). 3Y return: 18.95% (bottom quartile). 3Y return: 19.45% (lower mid). Point 7 1Y return: 81.30% (upper mid). 1Y return: 13.75% (lower mid). 1Y return: -3.01% (bottom quartile). Point 8 1M return: 4.23% (lower mid). Alpha: 0.00 (lower mid). Alpha: -3.41 (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Sharpe: 0.85 (lower mid). Sharpe: -0.44 (bottom quartile). Point 10 Sharpe: 3.08 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -0.10 (bottom quartile). Aditya Birla Sun Life Gold Fund

Aditya Birla Sun Life International Equity Fund - Plan B

Aditya Birla Sun Life Commodity Equities Fund - Global Agri Plan

5. SBI ಫಂಡ್ಸ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಪ್ರೈವೇಟ್ ಲಿಮಿಟೆಡ್

ಎಸ್ಬಿಐ ಫಂಡ್ಸ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಪ್ರೈವೇಟ್ ಲಿಮಿಟೆಡ್ ಸ್ಟೇಟ್ ಬ್ಯಾಂಕ್ ಆಫ್ ಇಂಡಿಯಾ (ಎಸ್ಬಿಐ) ಮತ್ತು ಫ್ರಾನ್ಸ್ನಲ್ಲಿರುವ ಯುರೋಪಿಯನ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿಯಾದ ಅಮುಂಡಿ ಹಣಕಾಸು ಸೇವೆಗಳ ನಡುವಿನ ಜಂಟಿ ಉದ್ಯಮವಾಗಿದೆ. ಇದನ್ನು 1987 ರಲ್ಲಿ ಪ್ರಾರಂಭಿಸಲಾಯಿತು.

ಟಾಪ್ SBI ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಫಂಡ್ಗಳು 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) SBI Gold Fund Growth ₹46.1239

↓ -0.55 ₹15,024 22.4 47.5 81.5 39.7 27.3 71.5 SBI PSU Fund Growth ₹36.0126

↓ -0.17 ₹5,980 8.2 16.7 28.2 32.2 26.7 11.3 SBI Magnum COMMA Fund Growth ₹111.526

↓ -0.84 ₹896 5.6 6.6 21.4 19.5 15.1 12.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary SBI Gold Fund SBI PSU Fund SBI Magnum COMMA Fund Point 1 Highest AUM (₹15,024 Cr). Lower mid AUM (₹5,980 Cr). Bottom quartile AUM (₹896 Cr). Point 2 Established history (14+ yrs). Established history (15+ yrs). Oldest track record among peers (20 yrs). Point 3 Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Top rated. Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 27.34% (upper mid). 5Y return: 26.72% (lower mid). 5Y return: 15.14% (bottom quartile). Point 6 3Y return: 39.67% (upper mid). 3Y return: 32.21% (lower mid). 3Y return: 19.51% (bottom quartile). Point 7 1Y return: 81.52% (upper mid). 1Y return: 28.24% (lower mid). 1Y return: 21.40% (bottom quartile). Point 8 1M return: 4.44% (upper mid). Alpha: 0.05 (upper mid). Alpha: -1.28 (bottom quartile). Point 9 Alpha: 0.00 (lower mid). Sharpe: 0.63 (bottom quartile). Sharpe: 0.73 (lower mid). Point 10 Sharpe: 3.25 (upper mid). Information ratio: -0.63 (bottom quartile). Information ratio: -0.23 (lower mid). SBI Gold Fund

SBI PSU Fund

SBI Magnum COMMA Fund

6. UTI ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ ಲಿಮಿಟೆಡ್

ಯುಟಿಐ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯುನಿಟ್ ಟ್ರಸ್ಟ್ ಆಫ್ ಇಂಡಿಯಾ (ಯುಟಿಐ) ನ ಒಂದು ಭಾಗವಾಗಿದೆ. ಇದನ್ನು ನೋಂದಾಯಿಸಲಾಗಿದೆSEBI 2003 ರಲ್ಲಿ. ಇದನ್ನು SBI, LIC, ಬ್ಯಾಂಕ್ ಆಫ್ ಬರೋಡಾ ಮತ್ತು PNB ಮೂಲಕ ಪ್ರಚಾರ ಮಾಡಲಾಗಿದೆ.

UTI ಭಾರತದಲ್ಲಿನ ಅತ್ಯಂತ ಹಳೆಯ ಮತ್ತು ದೊಡ್ಡ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ.

ಟಾಪ್ UTI ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಫಂಡ್ಗಳು 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) UTI Arbitrage Fund Growth ₹36.4862

↑ 0.02 ₹10,957 1.6 3.1 6.4 7.1 6 6.5 UTI Liquid Cash Plan Growth ₹4,455.76

↑ 0.72 ₹31,334 1.4 2.9 6.3 6.9 5.9 6.5 UTI Money Market Fund Growth ₹3,216.43

↑ 0.81 ₹20,497 1.4 2.9 7.2 7.5 6.3 7.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary UTI Arbitrage Fund UTI Liquid Cash Plan UTI Money Market Fund Point 1 Bottom quartile AUM (₹10,957 Cr). Highest AUM (₹31,334 Cr). Lower mid AUM (₹20,497 Cr). Point 2 Established history (19+ yrs). Oldest track record among peers (22 yrs). Established history (16+ yrs). Point 3 Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Top rated. Point 4 Risk profile: Moderately Low. Risk profile: Low. Risk profile: Low. Point 5 5Y return: 5.98% (lower mid). 1Y return: 6.31% (bottom quartile). 1Y return: 7.19% (upper mid). Point 6 3Y return: 7.13% (lower mid). 1M return: 0.45% (bottom quartile). 1M return: 0.47% (upper mid). Point 7 1Y return: 6.45% (lower mid). Sharpe: 3.00 (upper mid). Sharpe: 2.26 (lower mid). Point 8 1M return: 0.45% (lower mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Yield to maturity (debt): 6.51% (bottom quartile). Yield to maturity (debt): 6.96% (upper mid). Point 10 Sharpe: 1.31 (bottom quartile). Modified duration: 0.09 yrs (upper mid). Modified duration: 0.41 yrs (lower mid). UTI Arbitrage Fund

UTI Liquid Cash Plan

UTI Money Market Fund

7. ಕೋಟಕ್ ಮಹೀಂದ್ರ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ ಲಿಮಿಟೆಡ್

ಕೊಟಕ್ ಮಹೀಂದ್ರಾ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಶ್ರೀ ಉದಯ್ ಕೋಟಕ್ ಅವರು 1985 ರಲ್ಲಿ ಸ್ಥಾಪಿಸಿದ ಕೋಟಾಕ್ ಗ್ರೂಪ್ನ ಒಂದು ಭಾಗವಾಗಿದೆ. ಕೋಟಕ್ ಮಹೀಂದ್ರಾ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ (ಕೆಎಂಎಎಂಸಿ) ಕೋಟಕ್ ಮಹೀಂದ್ರಾ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗೆ (ಕೆಎಂಎಂಎಫ್) ಆಸ್ತಿ ವ್ಯವಸ್ಥಾಪಕವಾಗಿದೆ. KMAMC 1998 ರಲ್ಲಿ ತನ್ನ ಕಾರ್ಯಾಚರಣೆಯನ್ನು ಪ್ರಾರಂಭಿಸಿತು.

ಟಾಪ್ ಕೋಟಕ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಫಂಡ್ಗಳು 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Kotak Gold Fund Growth ₹60.4235

↓ -0.62 ₹6,556 22.3 47.4 81.1 39.2 26.9 70.4 Kotak Global Emerging Market Fund Growth ₹33.486

↑ 0.48 ₹539 10.2 21.2 44 19.3 7.7 39.1 Kotak Equity Arbitrage Fund Growth ₹38.9941

↑ 0.02 ₹71,931 1.6 3 6.3 7.2 6.1 6.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Kotak Gold Fund Kotak Global Emerging Market Fund Kotak Equity Arbitrage Fund Point 1 Lower mid AUM (₹6,556 Cr). Bottom quartile AUM (₹539 Cr). Highest AUM (₹71,931 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (20 yrs). Point 3 Rating: 1★ (bottom quartile). Rating: 3★ (lower mid). Top rated. Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: Moderately Low. Point 5 5Y return: 26.87% (upper mid). 5Y return: 7.67% (lower mid). 5Y return: 6.13% (bottom quartile). Point 6 3Y return: 39.18% (upper mid). 3Y return: 19.28% (lower mid). 3Y return: 7.19% (bottom quartile). Point 7 1Y return: 81.06% (upper mid). 1Y return: 44.03% (lower mid). 1Y return: 6.30% (bottom quartile). Point 8 1M return: 4.70% (upper mid). Alpha: -1.44 (bottom quartile). 1M return: 0.44% (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Sharpe: 2.63 (lower mid). Alpha: 0.00 (lower mid). Point 10 Sharpe: 3.55 (upper mid). Information ratio: -0.59 (bottom quartile). Sharpe: 1.01 (bottom quartile). Kotak Gold Fund

Kotak Global Emerging Market Fund

Kotak Equity Arbitrage Fund

8. ಫ್ರಾಂಕ್ಲಿನ್ ಟೆಂಪಲ್ಟನ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್

ಫ್ರಾಂಕ್ಲಿನ್ ಟೆಂಪಲ್ಟನ್ ಇಂಡಿಯಾ ಕಚೇರಿಯನ್ನು 1996 ರಲ್ಲಿ ಟೆಂಪಲ್ಟನ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಇಂಡಿಯಾ ಪ್ರೈ.ಲಿ. ಸೀಮಿತಗೊಳಿಸಲಾಗಿದೆ. ಈ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಅನ್ನು ಈಗ ಫ್ರಾಂಕ್ಲಿನ್ ಟೆಂಪಲ್ಟನ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ (ಇಂಡಿಯಾ) ಪಿಟಿ ಲಿಮಿಟೆಡ್ ಎಂಬ ಹೆಸರಿನಿಂದ ಸ್ಥಾಪಿಸಲಾಗಿದೆ.

ಟಾಪ್ ಫ್ರಾಂಕ್ಲಿನ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಫಂಡ್ಗಳು 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Franklin India Short Term Income Plan - Retail Plan Growth ₹15,041.3

↑ 0.11 ₹13 192.1 192.1 192.1 47.3 32.5 Franklin Asian Equity Fund Growth ₹38.237

↑ 0.75 ₹372 8.5 18.9 34 14.4 3.2 23.7 Franklin India Feeder - Franklin European Growth Fund Growth ₹11.5467

↑ 0.04 ₹18 7.4 16.2 12.5 10 8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 2 May 25 Research Highlights & Commentary of 3 Funds showcased

Commentary Franklin India Short Term Income Plan - Retail Plan Franklin Asian Equity Fund Franklin India Feeder - Franklin European Growth Fund Point 1 Bottom quartile AUM (₹13 Cr). Highest AUM (₹372 Cr). Lower mid AUM (₹18 Cr). Point 2 Oldest track record among peers (24 yrs). Established history (18+ yrs). Established history (11+ yrs). Point 3 Rating: 2★ (bottom quartile). Top rated. Rating: 3★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: High. Risk profile: High. Point 5 1Y return: 192.10% (upper mid). 5Y return: 3.16% (bottom quartile). 5Y return: 8.03% (lower mid). Point 6 1M return: 192.10% (upper mid). 3Y return: 14.40% (lower mid). 3Y return: 10.03% (bottom quartile). Point 7 Sharpe: -90.89 (bottom quartile). 1Y return: 33.97% (lower mid). 1Y return: 12.50% (bottom quartile). Point 8 Information ratio: -2.42 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: -7.92 (bottom quartile). Point 9 Yield to maturity (debt): 0.00% (upper mid). Sharpe: 2.24 (upper mid). Sharpe: 0.02 (lower mid). Point 10 Modified duration: 0.00 yrs (upper mid). Information ratio: 0.00 (upper mid). Information ratio: -1.04 (lower mid). Franklin India Short Term Income Plan - Retail Plan

Franklin Asian Equity Fund

Franklin India Feeder - Franklin European Growth Fund

9. ಡಿಎಸ್ಪಿ ಬ್ಲ್ಯಾಕ್ರಾಕ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್

ಡಿಎಸ್ಪಿ ಬ್ಲ್ಯಾಕ್ರಾಕ್ ಡಿಎಸ್ಪಿ ಗ್ರೂಪ್ ಮತ್ತು ವಿಶ್ವದ ಅತಿದೊಡ್ಡ ಹೂಡಿಕೆ ನಿರ್ವಹಣಾ ಸಂಸ್ಥೆಯಾದ ಬ್ಲ್ಯಾಕ್ರಾಕ್ ನಡುವಿನ ಜಂಟಿ ಉದ್ಯಮವಾಗಿದೆ. ಡಿಎಸ್ಪಿ ಬ್ಲ್ಯಾಕ್ರಾಕ್ಟ್ರಸ್ಟಿ ಕಂಪನಿ ಪ್ರೈವೇಟ್ ಲಿಮಿಟೆಡ್ ಇದರ ಟ್ರಸ್ಟಿಯಾಗಿದೆಡಿಎಸ್ಪಿ ಬ್ಲ್ಯಾಕ್ರಾಕ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್.

ಟಾಪ್ DSP ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಫಂಡ್ಗಳು 2022

No Funds available.

10. ಆಕ್ಸಿಸ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್

ಆಕ್ಸಿಸ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ತನ್ನ ಮೊದಲ ಯೋಜನೆಯನ್ನು 2009 ರಲ್ಲಿ ಪ್ರಾರಂಭಿಸಿತು. ಶ್ರೀ ಚಂದ್ರೇಶ್ ಕುಮಾರ್ ನಿಗಮ್ MD ಮತ್ತು CEO ಆಗಿದ್ದಾರೆ. ಆಕ್ಸಿಸ್ ಬ್ಯಾಂಕ್ ಲಿಮಿಟೆಡ್ ಆಕ್ಸಿಸ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನಲ್ಲಿ 74.99% ಅನ್ನು ಹೊಂದಿದೆ. ಉಳಿದ 25% ಅನ್ನು ಸ್ಕ್ರೋಡರ್ ಸಿಂಗಾಪುರ್ ಹೋಲ್ಡಿಂಗ್ಸ್ ಪ್ರೈವೇಟ್ ಲಿಮಿಟೆಡ್ ಹೊಂದಿದೆ.

ಟಾಪ್ ಆಕ್ಸಿಸ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಫಂಡ್ಗಳು 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Axis Gold Fund Growth ₹45.6698

↓ -0.53 ₹2,835 21.9 46.9 80 39.1 27.1 69.8 Axis Triple Advantage Fund Growth ₹44.7717

↑ 0.17 ₹2,051 3 9.7 22.7 16.3 11.5 15.3 Axis Arbitrage Fund Growth ₹19.4446

↑ 0.01 ₹8,739 1.6 3 6.3 6.9 5.9 6.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Axis Gold Fund Axis Triple Advantage Fund Axis Arbitrage Fund Point 1 Lower mid AUM (₹2,835 Cr). Bottom quartile AUM (₹2,051 Cr). Highest AUM (₹8,739 Cr). Point 2 Established history (14+ yrs). Oldest track record among peers (15 yrs). Established history (11+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 2★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderate. Point 5 5Y return: 27.07% (upper mid). 5Y return: 11.51% (lower mid). 5Y return: 5.90% (bottom quartile). Point 6 3Y return: 39.06% (upper mid). 3Y return: 16.29% (lower mid). 3Y return: 6.93% (bottom quartile). Point 7 1Y return: 80.04% (upper mid). 1Y return: 22.72% (lower mid). 1Y return: 6.29% (bottom quartile). Point 8 1M return: 4.05% (upper mid). 1M return: -0.73% (bottom quartile). 1M return: 0.44% (lower mid). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.44 (upper mid). Sharpe: 1.69 (lower mid). Sharpe: 0.86 (bottom quartile). Axis Gold Fund

Axis Triple Advantage Fund

Axis Arbitrage Fund

ಭಾರತದಲ್ಲಿನ ಆಸ್ತಿ ನಿರ್ವಹಣೆ ಕಂಪನಿಗಳ ಪಟ್ಟಿ

ಭಾರತದಲ್ಲಿನ ಆಸ್ತಿ ನಿರ್ವಹಣಾ ಕಂಪನಿಗಳ ಸಂಪೂರ್ಣ ಪಟ್ಟಿ ಹೀಗಿದೆ:

| AMC | AMC ಪ್ರಕಾರ | ಆರಂಭದ ದಿನಾಂಕ | AUM ಕೋಟಿಗಳಲ್ಲಿ (#ಮಾರ್ಚ್ 2018 ರಂತೆ) |

|---|---|---|---|

| BOI AXA ಇನ್ವೆಸ್ಟ್ಮೆಂಟ್ ಮ್ಯಾನೇಜರ್ಸ್ ಪ್ರೈವೇಟ್ ಲಿಮಿಟೆಡ್ | ಬ್ಯಾಂಕ್ ಪ್ರಾಯೋಜಿತ - ಜಂಟಿ ಉದ್ಯಮ (ಪ್ರಧಾನವಾಗಿ ಭಾರತೀಯ) | ಮಾರ್ಚ್ 31, 2008 | 5727.84 |

| ಕೆನರಾ ರೊಬೆಕೊ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ ಲಿಮಿಟೆಡ್ | ಬ್ಯಾಂಕ್ ಪ್ರಾಯೋಜಿತ - ಜಂಟಿ ಉದ್ಯಮ (ಪ್ರಧಾನವಾಗಿ ಭಾರತೀಯ) | ಡಿಸೆಂಬರ್ 19, 1987 | 12205.33 |

| SBI ಫಂಡ್ಸ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಪ್ರೈವೇಟ್ ಲಿಮಿಟೆಡ್ | ಬ್ಯಾಂಕ್ ಪ್ರಾಯೋಜಿತ - ಜಂಟಿ ಉದ್ಯಮ (ಪ್ರಧಾನವಾಗಿ ಭಾರತೀಯ) | ಜೂನ್ 29, 1987 | 12205.33 |

| ಬರೋಡಾ ಪ್ರವರ್ತಕ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ ಲಿಮಿಟೆಡ್ | ಬ್ಯಾಂಕ್ ಪ್ರಾಯೋಜಿತ - ಜಂಟಿ ಉದ್ಯಮ (ಪ್ರಧಾನವಾಗಿ ವಿದೇಶಿ) | ನವೆಂಬರ್ 24, 1994 | 12895.91 |

| ಐಡಿಬಿಐ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಲಿ. | ಬ್ಯಾಂಕ್ ಪ್ರಾಯೋಜಿತ - ಇತರೆ | ಮಾರ್ಚ್ 29, 2010 | 10401.10 |

| ಯೂನಿಯನ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ ಪ್ರೈವೇಟ್ ಲಿಮಿಟೆಡ್ | ಬ್ಯಾಂಕ್ ಪ್ರಾಯೋಜಿತ - ಇತರೆ | ಮಾರ್ಚ್ 23, 2011 | 3743.63 |

| UTI ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ ಲಿಮಿಟೆಡ್ | ಬ್ಯಾಂಕ್ ಪ್ರಾಯೋಜಿತ - ಇತರೆ | ಫೆಬ್ರವರಿ 01, 2003 | 145286.52 |

| ಎಲ್ಐಸಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಆಸ್ತಿ ನಿರ್ವಹಣೆ ಲಿಮಿಟೆಡ್ | ಭಾರತೀಯ ಸಂಸ್ಥೆಗಳು | ಏಪ್ರಿಲ್ 20, 1994 | 18092.87 |

| ಎಡೆಲ್ವೀಸ್ ಆಸ್ತಿ ನಿರ್ವಹಣೆ ಲಿಮಿಟೆಡ್ | ಖಾಸಗಿ ವಲಯ - ಭಾರತೀಯ | ಏಪ್ರಿಲ್ 30, 2008 | 11353.74 |

| ಎಸ್ಕಾರ್ಟ್ಸ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಲಿಮಿಟೆಡ್ | ಖಾಸಗಿ ವಲಯ - ಭಾರತೀಯ | ಏಪ್ರಿಲ್ 15, 1996 | 13.23 |

| IIFL ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಲಿಮಿಟೆಡ್. | ಖಾಸಗಿ ವಲಯ - ಭಾರತೀಯ | ಮಾರ್ಚ್ 23, 2011 | 596.85 |

| ಇಂಡಿಯಾಬುಲ್ಸ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ ಲಿ. | ಖಾಸಗಿ ವಲಯ - ಭಾರತೀಯ | ಮಾರ್ಚ್ 24, 2011 | 8498.97 |

| JM ಫೈನಾನ್ಶಿಯಲ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಲಿಮಿಟೆಡ್ | ಖಾಸಗಿ ವಲಯ - ಭಾರತೀಯ | ಸೆಪ್ಟೆಂಬರ್ 15, 1994 | 12157.02 |

| ಕೋಟಕ್ ಮಹೀಂದ್ರ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ ಲಿಮಿಟೆಡ್ (KMAMCL) | ಖಾಸಗಿ ವಲಯ - ಭಾರತೀಯ | ಜೂನ್ 23, 1998 | 122426.61 |

| ಎಲ್ & ಟಿ ಇನ್ವೆಸ್ಟ್ಮೆಂಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಲಿಮಿಟೆಡ್ | ಖಾಸಗಿ ವಲಯ - ಭಾರತೀಯ | ಜನವರಿ 03, 1997 | 65828.9 |

| ಮಹೀಂದ್ರ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ ಪ್ರೈ. ಲಿಮಿಟೆಡ್. | ಖಾಸಗಿ ವಲಯ - ಭಾರತೀಯ | ಫೆಬ್ರವರಿ 04, 2016 | 3357.51 |

| ಮೋತಿಲಾಲ್ ಓಸ್ವಾಲ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ ಲಿಮಿಟೆಡ್ | ಖಾಸಗಿ ವಲಯ - ಭಾರತೀಯ | ಡಿಸೆಂಬರ್ 29, 2009 | 17705.33 |

| ಎಸ್ಸೆಲ್ ಫಂಡ್ಸ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ ಲಿ | ಖಾಸಗಿ ವಲಯ - ಭಾರತೀಯ | ಡಿಸೆಂಬರ್ 04, 2009 | 924.72 |

| PPFAS ಆಸ್ತಿ ನಿರ್ವಹಣೆ ಪ್ರೈ. ಲಿಮಿಟೆಡ್. | ಖಾಸಗಿ ವಲಯ - ಭಾರತೀಯ | ಅಕ್ಟೋಬರ್ 10, 2012 | 1010.38 |

| ಕ್ವಾಂಟಮ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ ಪ್ರೈವೇಟ್ ಲಿಮಿಟೆಡ್ | ಖಾಸಗಿ ವಲಯ - ಭಾರತೀಯ | ಡಿಸೆಂಬರ್ 02, 2005 | 1249.50 |

| ಸಹಾರಾ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ ಪ್ರೈವೇಟ್ ಲಿಮಿಟೆಡ್ | ಖಾಸಗಿ ವಲಯ - ಭಾರತೀಯ | ಜುಲೈ 18, 1996 | 58.35 |

| ಶ್ರೀರಾಮ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂ. ಲಿಮಿಟೆಡ್. | ಖಾಸಗಿ ವಲಯ - ಭಾರತೀಯ | ಡಿಸೆಂಬರ್ 05, 1994 | 42.55 |

| ಸುಂದರಂ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ ಲಿಮಿಟೆಡ್ | ಖಾಸಗಿ ವಲಯ - ಭಾರತೀಯ | ಆಗಸ್ಟ್ 24, 1996 | 31955.35 |

| ಟಾಟಾ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಲಿಮಿಟೆಡ್ | ಖಾಸಗಿ ವಲಯ - ಭಾರತೀಯ | ಜೂನ್ 30, 1995 | 46723.25 |

| ಟಾರಸ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ ಲಿಮಿಟೆಡ್ | ಖಾಸಗಿ ವಲಯ - ಭಾರತೀಯ | ಆಗಸ್ಟ್ 20, 1993 | 475.67 |

| BNP ಪರಿಬಾಸ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಇಂಡಿಯಾ ಪ್ರೈವೇಟ್ ಲಿಮಿಟೆಡ್ | ಖಾಸಗಿ ವಲಯ - ವಿದೇಶಿ | ಏಪ್ರಿಲ್ 15, 2004 | 7709.32 |

| ಫ್ರಾಂಕ್ಲಿನ್ ಟೆಂಪಲ್ಟನ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ (ಇಂಡಿಯಾ) ಪ್ರೈವೇಟ್ ಲಿಮಿಟೆಡ್ | ಖಾಸಗಿ ವಲಯ - ವಿದೇಶಿ | ಫೆಬ್ರವರಿ 19, 1996 | 102961.13 |

| ಇನ್ವೆಸ್ಕೊ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ (ಇಂಡಿಯಾ) ಪ್ರೈವೇಟ್ ಲಿಮಿಟೆಡ್ | ಖಾಸಗಿ ವಲಯ - ವಿದೇಶಿ | ಜುಲೈ 24, 2006 | 25592.75 |

| ಮಿರೇ ಅಸೆಟ್ ಗ್ಲೋಬಲ್ ಇನ್ವೆಸ್ಟ್ಮೆಂಟ್ಸ್ (ಇಂಡಿಯಾ) ಪ್ರೈ. ಲಿಮಿಟೆಡ್ | ಖಾಸಗಿ ವಲಯ - ವಿದೇಶಿ | ನವೆಂಬರ್ 30, 2007 | 15034.99 |

| Axis Asset Management Company Ltd. | ಖಾಸಗಿ ವಲಯ - ಜಂಟಿ ಉದ್ಯಮ - ಪ್ರಧಾನವಾಗಿ ಭಾರತೀಯ | ಸೆಪ್ಟೆಂಬರ್ 04, 2009 | 73858.71 |

| ಬಿರ್ಲಾ ಸನ್ ಲೈಫ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ ಲಿಮಿಟೆಡ್ | ಖಾಸಗಿ ವಲಯ - ಜಂಟಿ ಉದ್ಯಮ - ಪ್ರಧಾನವಾಗಿ ಭಾರತೀಯ | ಡಿಸೆಂಬರ್ 23, 1994 | 244730.86 |

| ಡಿಎಸ್ಪಿ ಬ್ಲ್ಯಾಕ್ರಾಕ್ ಇನ್ವೆಸ್ಟ್ಮೆಂಟ್ ಮ್ಯಾನೇಜರ್ಸ್ ಪ್ರೈವೇಟ್ ಲಿಮಿಟೆಡ್ | ಖಾಸಗಿ ವಲಯ - ಜಂಟಿ ಉದ್ಯಮ - ಪ್ರಧಾನವಾಗಿ ಭಾರತೀಯ | ಡಿಸೆಂಬರ್ 16, 1996 | 85172.78 |

| HDFC ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ ಲಿಮಿಟೆಡ್ | ಖಾಸಗಿ ವಲಯ - ಜಂಟಿ ಉದ್ಯಮ - ಪ್ರಧಾನವಾಗಿ ಭಾರತೀಯ | ಜೂನ್ 30, 2000 | 294968.74 |

| ICICI ಪ್ರುಡೆನ್ಶಿಯಲ್ ಅಸೆಟ್ Mgmt.Company Limited | ಖಾಸಗಿ ವಲಯ - ಜಂಟಿ ಉದ್ಯಮ - ಪ್ರಧಾನವಾಗಿ ಭಾರತೀಯ | ಅಕ್ಟೋಬರ್ 13, 1993 | 310166.25 |

| IDFC ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿ ಲಿಮಿಟೆಡ್ | ಖಾಸಗಿ ವಲಯ - ಜಂಟಿ ಉದ್ಯಮ - ಪ್ರಧಾನವಾಗಿ ಭಾರತೀಯ | ಮಾರ್ಚ್ 13, 2000 | 69075.26 |

| ರಿಲಯನ್ಸ್ ನಿಪ್ಪಾನ್ ಲೈಫ್ ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಲಿಮಿಟೆಡ್ | ಖಾಸಗಿ ವಲಯ - ಜಂಟಿ ಉದ್ಯಮ - ಪ್ರಧಾನವಾಗಿ ಭಾರತೀಯ | ಜೂನ್ 30, 1995 | 233132.40 |

| HSBC ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ (ಇಂಡಿಯಾ) ಪ್ರೈವೇಟ್ ಲಿಮಿಟೆಡ್. | ಖಾಸಗಿ ವಲಯ - ಜಂಟಿ ಉದ್ಯಮ - ಪ್ರಧಾನವಾಗಿ ವಿದೇಶಿ | ಮೇ 27, 2002 | 10543.30 |

| ಪ್ರಿನ್ಸಿಪಾಲ್ PNB ಅಸೆಟ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂ. ಪ್ರೈ. ಲಿಮಿಟೆಡ್. | ಖಾಸಗಿ ವಲಯ - ಜಂಟಿ ಉದ್ಯಮ - ಪ್ರಧಾನವಾಗಿ ವಿದೇಶಿ | ನವೆಂಬರ್ 25, 1994 | 7034.80 |

| DHFL ಪ್ರಮೆರಿಕಾ ಅಸೆಟ್ ಮ್ಯಾನೇಜರ್ಸ್ ಪ್ರೈವೇಟ್ ಲಿಮಿಟೆಡ್ | ಖಾಸಗಿ ವಲಯ - ಜಂಟಿ ಉದ್ಯಮ - ಇತರೆ | ಮೇ 13, 2010 | 24,80,727 |

*AUM ಮೂಲ- ಮಾರ್ನಿಂಗ್ಸ್ಟಾರ್

AMC ಗಳು ನೀಡುವ ಇಕ್ವಿಟಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಪ್ರಕಾರ

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಕಂಪನಿಗಳು ವಿವಿಧ ಯೋಜನೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿದ ದೊಡ್ಡ ಮೊತ್ತದ ಹಣವನ್ನು ನಿರ್ವಹಿಸುತ್ತವೆ. ಹೂಡಿಕೆದಾರರು ತಮ್ಮ ಸ್ಕೀಮ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವಾಗ ಫಂಡ್ ಮ್ಯಾನೇಜರ್ ಮತ್ತು ಎಎಮ್ಸಿಯಲ್ಲಿ ವಿಶ್ವಾಸ ಇಡುತ್ತಾರೆ.

ದೊಡ್ಡ AUM ಧನಾತ್ಮಕ ಮತ್ತು ಋಣಾತ್ಮಕ ಎರಡೂ ಆಗಿರಬಹುದು. ಪರಿಣಾಮಕಾರಿಯಾಗಿ ಹೂಡಿಕೆ ಮಾಡಿದರೆ, ಅದು ತನ್ನ ಹೂಡಿಕೆದಾರರಿಗೆ ಬಹುದ್ವಾರಿ ಆದಾಯವನ್ನು ನೀಡುತ್ತದೆ.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ವಿವಿಧ ವರ್ಗಗಳು ಈ ಕೆಳಗಿನಂತಿವೆ:

ದೊಡ್ಡ ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು

ಈ ರೀತಿಯ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನಲ್ಲಿ, ಹೂಡಿಕೆಯನ್ನು ದೊಡ್ಡ ಕ್ಯಾಪ್ ಕಂಪನಿಗಳಲ್ಲಿ ಮಾಡಲಾಗುತ್ತದೆ. ಈ ಕಂಪನಿಗಳು ಸ್ಥಿರವಾಗಿವೆ, ಸಾಬೀತಾದ ದಾಖಲೆ ಮತ್ತು ಉತ್ತಮ ರೇಟಿಂಗ್ಗಳನ್ನು ಹೊಂದಿವೆ. ಈ ಕಂಪನಿಗಳು ಐತಿಹಾಸಿಕವಾಗಿ 12% ಮತ್ತು 18% ನಡುವೆ ಆದಾಯವನ್ನು ನೀಡಿವೆ. ಮಧ್ಯಮ ಅಪಾಯವನ್ನು ಒಳಗೊಂಡಿರುತ್ತದೆ ಮತ್ತು ಈ ನಿಧಿಗಳಲ್ಲಿ 4 ವರ್ಷಗಳಿಗಿಂತ ಹೆಚ್ಚು ಕಾಲ ಹೂಡಿಕೆ ಮಾಡಲು ಸೂಚಿಸಲಾಗುತ್ತದೆ.

ಮಿಡ್ ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು

ಈ ರೀತಿಯ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ನಲ್ಲಿ ಹೂಡಿಕೆಯನ್ನು ಮಾಡಲಾಗುತ್ತದೆಮಿಡ್ ಕ್ಯಾಪ್ ಕಂಪನಿಗಳು. ಈ ಕಂಪನಿಗಳು ನಂತರ ಬರುತ್ತವೆದೊಡ್ಡ ಕ್ಯಾಪ್ ನಿಧಿಗಳು ಕ್ರಮಾನುಗತದಲ್ಲಿ. ಈ ಕಂಪನಿಗಳು ಐತಿಹಾಸಿಕವಾಗಿ 15% ಮತ್ತು 20% ನಡುವೆ ಆದಾಯವನ್ನು ನೀಡಿವೆ. ದೊಡ್ಡ ಕ್ಯಾಪ್ ಫಂಡ್ಗಳಿಗಿಂತ ಅಪಾಯ ಸ್ವಲ್ಪ ಹೆಚ್ಚು. ಈ ನಿಧಿಗಳಲ್ಲಿ 5 ವರ್ಷಗಳಿಗಿಂತ ಹೆಚ್ಚು ಕಾಲ ಹೂಡಿಕೆ ಮಾಡಲು ಸೂಚಿಸಲಾಗುತ್ತದೆ.

ಸ್ಮಾಲ್ ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು

ಈ ರೀತಿಯ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ನಲ್ಲಿ ಹೂಡಿಕೆಯನ್ನು ಮಾಡಲಾಗುತ್ತದೆಸಣ್ಣ ಕ್ಯಾಪ್ ಕಂಪನಿಗಳು. ಈ ಕಂಪನಿಗಳು 16-22% ಆದಾಯವನ್ನು ನೀಡುತ್ತವೆ. ಈ ವರ್ಗವು ಹೆಚ್ಚಿನ ಅಪಾಯ-ಹೆಚ್ಚಿನ ಲಾಭವನ್ನು ಹೊಂದಿದೆ.

ಸಮತೋಲಿತ ನಿಧಿ

ಈ ನಿಧಿಯು ತನ್ನ ಪೋರ್ಟ್ಫೋಲಿಯೊದಲ್ಲಿ ಇಕ್ವಿಟಿ ಮತ್ತು ಸಾಲದ ಸಂಯೋಜನೆಯನ್ನು ಹೊಂದಿದೆ. ಈಕ್ವಿಟಿ ಮತ್ತು ಸಾಲದಲ್ಲಿ ಮಾಡಿದ ಹೂಡಿಕೆಯ ಅನುಪಾತವನ್ನು ಅವಲಂಬಿಸಿ, ಅಪಾಯ ಮತ್ತು ಆದಾಯವನ್ನು ನಿರ್ಧರಿಸಲಾಗುತ್ತದೆ. ಹೂಡಿಕೆಯನ್ನು ಏಕರೂಪದ ಹೂಡಿಕೆಯ ಮೂಲಕ ಅಥವಾ ಮೂಲಕ ಮಾಡಬಹುದುSIP ಈ ಯಾವುದೇ ನಿಧಿ ವರ್ಗಗಳಲ್ಲಿ (ವ್ಯವಸ್ಥಿತ ಹೂಡಿಕೆ ಯೋಜನೆ) ಮೋಡ್.

ಹೂಡಿಕೆದಾರನು ತನ್ನ ಹೂಡಿಕೆಯ ಉದ್ದೇಶ, ಹೂಡಿಕೆಯ ಅವಧಿ ಮತ್ತು ಅಪಾಯ-ರಿಟರ್ನ್ ಸಾಮರ್ಥ್ಯವನ್ನು ಗಣನೆಗೆ ತೆಗೆದುಕೊಂಡು ಯಾವುದೇ ಹೂಡಿಕೆ ನಿರ್ಧಾರವನ್ನು ತೆಗೆದುಕೊಳ್ಳಬಹುದು.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಖಾತರಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.