ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ತೆರಿಗೆ: ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ರಿಟರ್ನ್ಸ್ ಹೇಗೆ ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ?

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ತೆರಿಗೆ ಅಥವಾ ತೆರಿಗೆಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಎಂಬುದು ಯಾವಾಗಲೂ ಜನರನ್ನು ಕುತೂಹಲ ಕೆರಳಿಸುತ್ತಿರುತ್ತದೆ. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಬಂಡವಾಳ ಕೆಲವು ನಿಯಮಗಳು ಮತ್ತು ನಿಬಂಧನೆಗಳನ್ನು ಪರಿಗಣಿಸಿ ಲಾಭಗಳಿಗೆ ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ. ಸಾಮಾನ್ಯವಾಗಿ, ತೆರಿಗೆ ಉಳಿಸಲು ಜನರು ಒಲವು ತೋರುತ್ತಾರೆಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ. ಆದರೆ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ರಿಟರ್ನ್ಗಳಿಗೆ ತಲೆಯ ಅಡಿಯಲ್ಲಿ ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ ಎಂದು ಅನೇಕ ಜನರಿಗೆ ತಿಳಿದಿಲ್ಲಆದಾಯ ತೆರಿಗೆ ಬಂಡವಾಳದಲ್ಲಿ ಲಾಭ. ಆದ್ದರಿಂದ ಮೊದಲುಹೂಡಿಕೆ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ತೆರಿಗೆ ಅಥವಾ ತೆರಿಗೆಯನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳುವುದು ಮುಖ್ಯವಾಗಿದೆ.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ತೆರಿಗೆ

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ತೆರಿಗೆ ಅಥವಾ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ತೆರಿಗೆಯನ್ನು 2 ವಿಶಾಲ ನಿಯತಾಂಕಗಳಿಂದ ವರ್ಗೀಕರಿಸಬಹುದು:

1. ನಿಧಿಯ ಪ್ರಕಾರ:

ವರ್ಗ 1

ಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು (ಅಥವಾELSS ನಿಧಿಗಳು)

ವರ್ಗ 2

ಸಾಲ,ಹಣ ಮಾರುಕಟ್ಟೆ ನಿಧಿಗಳು,ನಿಧಿಯ ನಿಧಿ (FoF), ಇಂಟರ್ನ್ಯಾಷನಲ್ ಇಕ್ವಿಟಿ ಫಂಡ್

2. ಹೂಡಿಕೆದಾರರ ಪ್ರಕಾರ

ಎ. ಭಾರತೀಯ ನಿವಾಸಿ

ಬಿ. ಎನ್ಆರ್ಐ

ಸಿ. ವೈಯಕ್ತಿಕವಲ್ಲದ

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳ ಮೇಲಿನ ತೆರಿಗೆಯನ್ನು ತಿಳಿದುಕೊಳ್ಳುವ ಮೊದಲು ನೀವು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಎರಡು ಆಯ್ಕೆಗಳನ್ನು ತಿಳಿದಿರಬೇಕು. ಅವು ಸೇರಿವೆ -

ಬೆಳವಣಿಗೆಯ ಆಯ್ಕೆ ಅಥವಾ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಬಂಡವಾಳ ಲಾಭಗಳು

ಈ ಆಯ್ಕೆಯ ಅಡಿಯಲ್ಲಿ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿಂದ ಬರುವ ಆದಾಯವನ್ನು ಸ್ವಯಂಚಾಲಿತವಾಗಿ ಮರು-ಹೂಡಿಕೆ ಮಾಡಲಾಗುತ್ತದೆ ಮತ್ತು ನೀವು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಘಟಕಗಳನ್ನು ಮಾರಾಟ ಮಾಡಿದಾಗ ಮಾತ್ರ ನೀವು ಈ ಲಾಭಗಳನ್ನು ಪಡೆಯುತ್ತೀರಿ.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಡಿವಿಡೆಂಡ್ ಆಯ್ಕೆ

ವ್ಯತಿರಿಕ್ತವಾಗಿ, ಡಿವಿಡೆಂಡ್ ಆಯ್ಕೆಯೊಂದಿಗೆ, ನೀವು ಲಾಭಾಂಶಗಳ ರೂಪದಲ್ಲಿ ನಿಯಮಿತ ಮಧ್ಯಂತರಗಳಲ್ಲಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಆದಾಯವನ್ನು ಗಳಿಸಬಹುದು. ಇದು ರೆಗ್ಯುಲರ್ ಆಗಿ ಕೆಲಸ ಮಾಡುತ್ತದೆಆದಾಯ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೂನಿಟ್ ಹೊಂದಿರುವವರಿಗೆ.

ಈಗ, ಈ ವಿಭಿನ್ನ ಆಯ್ಕೆಗಳನ್ನು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಪ್ರಕಾರಕ್ಕೆ ಅನುಗುಣವಾಗಿ ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ. ಅಲ್ಲದೆ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ತೆರಿಗೆಯು ಆಸ್ತಿ ವರ್ಗದ ಪ್ರಕಾರಗಳನ್ನು ಅವಲಂಬಿಸಿರುತ್ತದೆ - ಈಕ್ವಿಟಿ ಅಥವಾ ಸಾಲ, ಮತ್ತು ಪ್ರತಿಯೊಂದಕ್ಕೂ ವಿಭಿನ್ನವಾಗಿ ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ.

Talk to our investment specialist

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಮೇಲಿನ ತೆರಿಗೆ (ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ತೆರಿಗೆ)

1) ಇಕ್ವಿಟಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಮೇಲಿನ ತೆರಿಗೆ (ಎಲ್ಲಾ ಇಕ್ವಿಟಿ ಆಧಾರಿತ ಯೋಜನೆಗಳನ್ನು ಒಳಗೊಂಡಂತೆ)

| ಇಕ್ವಿಟಿ ಯೋಜನೆಗಳು | ಹಿಡುವಳಿ ಅವಧಿ | ತೆರಿಗೆ ದರ |

|---|---|---|

| ದೀರ್ಘಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭಗಳು (LTCG) | 1 ವರ್ಷಕ್ಕಿಂತ ಹೆಚ್ಚು | 10% (ಯಾವುದೇ ಸೂಚಿಕೆ ಇಲ್ಲದೆ)***** |

| ಅಲ್ಪಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭಗಳು (STCG) | ಒಂದು ವರ್ಷಕ್ಕಿಂತ ಕಡಿಮೆ ಅಥವಾ ಸಮ | 15% |

| ವಿತರಿಸಿದ ಲಾಭಾಂಶದ ಮೇಲಿನ ತೆರಿಗೆ | 10%# |

INR 1 ಲಕ್ಷದವರೆಗಿನ ಲಾಭಗಳು ತೆರಿಗೆಯಿಂದ ಮುಕ್ತವಾಗಿವೆ. INR 1 ಲಕ್ಷಕ್ಕಿಂತ ಹೆಚ್ಚಿನ ಲಾಭಗಳಿಗೆ 10% ತೆರಿಗೆ ಅನ್ವಯಿಸುತ್ತದೆ. ಹಿಂದಿನ ದರವನ್ನು ಜನವರಿ 31, 2018 ರಂದು ಮುಕ್ತಾಯದ ಬೆಲೆಯಾಗಿ 0% ವೆಚ್ಚವನ್ನು ಲೆಕ್ಕಹಾಕಲಾಗಿದೆ. #ಡಿವಿಡೆಂಡ್ ತೆರಿಗೆ 10% + ಸರ್ಚಾರ್ಜ್ 12% + ಸೆಸ್ 4% =11.648% ಆರೋಗ್ಯ ಮತ್ತು ಶಿಕ್ಷಣ ಸೆಸ್ ಅನ್ನು 4% ಪರಿಚಯಿಸಲಾಗಿದೆ. ಮೊದಲು ಶಿಕ್ಷಣ ಸೆಸ್ 3*% ಇತ್ತು

ಇಕ್ವಿಟಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಈಕ್ವಿಟಿ ಸಂಬಂಧಿತ ಸಾಧನಗಳಲ್ಲಿ 65% ಕ್ಕಿಂತ ಹೆಚ್ಚು ಹೂಡಿಕೆ ಮಾಡುವ ನಿಧಿಗಳು ಮತ್ತು ಉಳಿದವು ಸಾಲ ಭದ್ರತೆಗಳಲ್ಲಿ. ಈ ನಿಧಿಗಳ ಮೇಲಿನ ತೆರಿಗೆಯು ಲಾಭಾಂಶ ಮತ್ತು ಬೆಳವಣಿಗೆಯ ಆಯ್ಕೆಗಳೆರಡಕ್ಕೂ ಬದಲಾಗುತ್ತದೆ.

ಇಕ್ವಿಟಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಬೆಳವಣಿಗೆಯ ಆಯ್ಕೆ - ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಹಿಡುವಳಿ ಅವಧಿಯನ್ನು ಅವಲಂಬಿಸಿ, ಬೆಳವಣಿಗೆಯ ಆಯ್ಕೆಗಳ ಮೇಲೆ ಎರಡು ರೀತಿಯ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ತೆರಿಗೆಗಳಿವೆ-

ಅಲ್ಪಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭಗಳು - ಬೆಳವಣಿಗೆಯ ಆಯ್ಕೆಯೊಂದಿಗೆ ಇಕ್ವಿಟಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳನ್ನು ಒಂದು ವರ್ಷದ ಅವಧಿಯೊಳಗೆ ಮಾರಾಟ ಮಾಡಿದಾಗ ಅಥವಾ ರಿಡೀಮ್ ಮಾಡಿದಾಗ, ಒಬ್ಬರು ಅಲ್ಪಾವಧಿಗೆ ಪಾವತಿಸಲು ಜವಾಬ್ದಾರರಾಗಿರುತ್ತಾರೆಬಂಡವಾಳ ಲಾಭ ಆದಾಯದ ಮೇಲೆ 15% ತೆರಿಗೆ.

ದೀರ್ಘಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭಗಳು - ಒಂದು ವರ್ಷದ ಹೂಡಿಕೆಯ ನಂತರ ನಿಮ್ಮ ಇಕ್ವಿಟಿ ಫಂಡ್ಗಳನ್ನು ನೀವು ಮಾರಾಟ ಮಾಡಿದಾಗ ಅಥವಾ ರಿಡೀಮ್ ಮಾಡಿದಾಗ, ದೀರ್ಘಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭ ತೆರಿಗೆ ಅಡಿಯಲ್ಲಿ ನಿಮಗೆ 10% (ಯಾವುದೇ ಸೂಚ್ಯಂಕವಿಲ್ಲದೆ) ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ.

ದೀರ್ಘಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭಗಳ ಮೇಲಿನ ಹೊಸ ತೆರಿಗೆ ನಿಯಮಗಳು 1ನೇ ಏಪ್ರಿಲ್ 2018 ರಿಂದ ಅನ್ವಯಿಸುತ್ತವೆ

ಬಜೆಟ್ 2018 ರ ಭಾಷಣದ ಪ್ರಕಾರ, ಈಕ್ವಿಟಿ ಆಧಾರಿತ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಮತ್ತು ಸ್ಟಾಕ್ಗಳ ಮೇಲೆ ಹೊಸ ದೀರ್ಘಾವಧಿಯ ಬಂಡವಾಳ ಗಳಿಕೆ (LTCG) ತೆರಿಗೆಯು ಏಪ್ರಿಲ್ 1 ರಿಂದ ಅನ್ವಯವಾಗುತ್ತದೆ. INR 1 ಲಕ್ಷಕ್ಕಿಂತ ಹೆಚ್ಚಿನ ದೀರ್ಘಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭಗಳು ಉಂಟಾಗುತ್ತವೆವಿಮೋಚನೆ 1ನೇ ಏಪ್ರಿಲ್ 2018 ರಂದು ಅಥವಾ ನಂತರದ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೂನಿಟ್ಗಳು ಅಥವಾ ಇಕ್ವಿಟಿಗಳ ಮೇಲೆ 10 ಪ್ರತಿಶತ (ಜೊತೆಗೆ ಸೆಸ್) ಅಥವಾ 10.4 ಪ್ರತಿಶತದಷ್ಟು ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ. INR 1 ಲಕ್ಷದವರೆಗಿನ ದೀರ್ಘಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭಗಳಿಗೆ ವಿನಾಯಿತಿ ನೀಡಲಾಗುತ್ತದೆ. ಉದಾಹರಣೆಗೆ, ನೀವು ಹಣಕಾಸು ವರ್ಷದಲ್ಲಿ ಸ್ಟಾಕ್ಗಳು ಅಥವಾ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಹೂಡಿಕೆಗಳಿಂದ ಸಂಯೋಜಿತ ದೀರ್ಘಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭಗಳಲ್ಲಿ INR 3 ಲಕ್ಷಗಳನ್ನು ಗಳಿಸಿದರೆ. ತೆರಿಗೆ ವಿಧಿಸಬಹುದಾದ LTCG ಗಳು INR 2 ಲಕ್ಷ (INR 3 ಲಕ್ಷ - 1 ಲಕ್ಷ) ಮತ್ತುತೆರಿಗೆ ಜವಾಬ್ದಾರಿ INR 20 ಆಗಿರುತ್ತದೆ,000 (INR 2 ಲಕ್ಷದಲ್ಲಿ 10 ಪ್ರತಿಶತ).

*ಚಿತ್ರಣಗಳು *

| ವಿವರಣೆ | INR |

|---|---|

| ಜನವರಿ 1, 2017 ರಂದು ಷೇರುಗಳ ಖರೀದಿ | 1,000,000 |

| ಷೇರುಗಳ ಮಾರಾಟ1 ಏಪ್ರಿಲ್, 2018 | 2,000,000 |

| ನಿಜವಾದ ಲಾಭಗಳು | 1,000,000 |

| ನ್ಯಾಯೋಚಿತ ಮಾರುಕಟ್ಟೆ ಮೌಲ್ಯ ಜನವರಿ 31, 2018 ರಂದು ಷೇರುಗಳು | 1,500,000 |

| ತೆರಿಗೆಯ ಲಾಭಗಳು | 500,000 |

| ತೆರಿಗೆ | 50,000 |

ನ್ಯಾಯೋಚಿತಮಾರುಕಟ್ಟೆ ಜನವರಿ 31, 2018 ರಂತೆ ಷೇರುಗಳ ಮೌಲ್ಯವನ್ನು ಅಜ್ಜನ ನಿಬಂಧನೆಯ ಪ್ರಕಾರ ಸ್ವಾಧೀನಪಡಿಸಿಕೊಳ್ಳುವ ವೆಚ್ಚವಾಗಿದೆ.

ಈಕ್ವಿಟಿ ಮೇಲಿನ ಕ್ಯಾಪಿಟಲ್ ಗೇನ್ಸ್ ತೆರಿಗೆಯನ್ನು ನಿರ್ಧರಿಸುವ ಪ್ರಕ್ರಿಯೆ, ಇದು 1ನೇ ಏಪ್ರಿಲ್ 2018 ರಿಂದ ಅನ್ವಯವಾಗುತ್ತದೆ

- ಪ್ರತಿ ಮಾರಾಟ/ವಿಮೋಚನೆಯಲ್ಲಿ ಆಸ್ತಿಯು ದೀರ್ಘಾವಧಿಯ ಅಥವಾ ಅಲ್ಪಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭವಾಗಿದೆಯೇ ಎಂದು ಕಂಡುಹಿಡಿಯಿರಿ

- ಅದರ ಅಲ್ಪಾವಧಿಯ ವೇಳೆ, ನಂತರ 15% ತೆರಿಗೆ ಲಾಭದ ಮೇಲೆ ಅನ್ವಯಿಸುತ್ತದೆ

- ಇದು ದೀರ್ಘಾವಧಿಯಾಗಿದ್ದರೆ, 31 ಜನವರಿ 2018 ರ ನಂತರ ಅದನ್ನು ಸ್ವಾಧೀನಪಡಿಸಿಕೊಂಡಿದೆಯೇ ಎಂದು ಕಂಡುಹಿಡಿಯಿರಿ

- 31 ಜನವರಿ 2018 ರ ನಂತರ ಅದನ್ನು ಸ್ವಾಧೀನಪಡಿಸಿಕೊಂಡರೆ:

LTCG = ಮಾರಾಟದ ಬೆಲೆ / ರಿಡೆಂಪ್ಶನ್ ಮೌಲ್ಯ - ಸ್ವಾಧೀನದ ವಾಸ್ತವಿಕ ವೆಚ್ಚ

- 31ನೇ ಜನವರಿ 2018 ರಂದು ಅಥವಾ ಅದಕ್ಕೂ ಮೊದಲು ಅದನ್ನು ಸ್ವಾಧೀನಪಡಿಸಿಕೊಂಡರೆ ನಂತರ ಲಾಭಗಳನ್ನು ತಲುಪಲು ಈ ಕೆಳಗಿನ ಪ್ರಕ್ರಿಯೆಯನ್ನು ಬಳಸಲಾಗುತ್ತದೆ:

LTCG= ಮಾರಾಟದ ಬೆಲೆ / ವಿಮೋಚನೆ ಮೌಲ್ಯ - ಸ್ವಾಧೀನದ ವೆಚ್ಚ

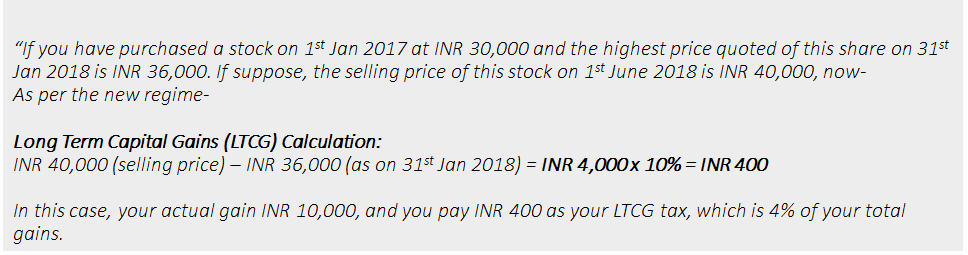

ಉತ್ತಮ ತಿಳುವಳಿಕೆಗಾಗಿ, ಬಜೆಟ್ 2018 ಸ್ಪಷ್ಟೀಕರಣದ ಆಧಾರದ ಮೇಲೆ ಈಕ್ವಿಟಿಯಲ್ಲಿ LTCG ಅನ್ನು ವಿವರಿಸೋಣ-

ಬಂಡವಾಳ ಲಾಭವನ್ನು ಹೇಗೆ ಲೆಕ್ಕ ಹಾಕಲಾಗುತ್ತದೆ?

ಹಣಕಾಸು ಮಸೂದೆ 2018 ರ ಪ್ರಕಾರ, ಬಂಡವಾಳ ಆಸ್ತಿಯನ್ನು ಸ್ವಾಧೀನಪಡಿಸಿಕೊಳ್ಳುವ ವೆಚ್ಚವು ಈ ಕೆಳಗಿನಂತಿದೆ:

- ಎ) ಅಂತಹ ಆಸ್ತಿಯ ಸ್ವಾಧೀನದ ನಿಜವಾದ ವೆಚ್ಚ; ಮತ್ತು

- b) ಜನವರಿ 31 ರಂದು ನ್ಯಾಯಯುತ ಮಾರುಕಟ್ಟೆ ಮೌಲ್ಯದ ಕಡಿಮೆ ಮತ್ತು ಮಾರಾಟದ ಬೆಲೆ/ವಿಮೋಚನೆ ಮೌಲ್ಯ.

- i) ಅಂತಹ ಎಲ್ಲಾ ದೀರ್ಘಾವಧಿಯ ಲಾಭಗಳನ್ನು ಸೇರಿಸಬೇಕು ಮತ್ತು aಕಡಿತಗೊಳಿಸುವಿಕೆ INR 1 ಲಕ್ಷವನ್ನು ಅನುಮತಿಸಲಾಗಿದೆ. ii) ಬಾಕಿ ಮೊತ್ತದ ಮೇಲೆ (ಅದು ಧನಾತ್ಮಕವಾಗಿದ್ದರೆ) ಒಬ್ಬರು ತೆರಿಗೆ @10% ++ ಪಾವತಿಸಬೇಕಾಗುತ್ತದೆ.

2) ಸಾಲ/ಹಣ ಮಾರುಕಟ್ಟೆ ನಿಧಿಗಳ ಮೇಲಿನ ತೆರಿಗೆ

| ಸಾಲ ಯೋಜನೆಗಳು | ಹಿಡುವಳಿ ಅವಧಿ | ತೆರಿಗೆ ದರ |

|---|---|---|

| ದೀರ್ಘಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭಗಳು (LTCG) | 3 ವರ್ಷಗಳಿಗಿಂತ ಹೆಚ್ಚು | ಇಂಡೆಕ್ಸೇಶನ್ ನಂತರ 20% |

| ಅಲ್ಪಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭಗಳು (STCG) | 3 ವರ್ಷಗಳಿಗಿಂತ ಕಡಿಮೆ ಅಥವಾ ಸಮ | ವೈಯಕ್ತಿಕ ಆದಾಯ ತೆರಿಗೆ ದರ |

| ಲಾಭಾಂಶದ ಮೇಲಿನ ತೆರಿಗೆ | 25%# |

#ಡಿವಿಡೆಂಡ್ ತೆರಿಗೆ 25% + ಸರ್ಚಾರ್ಜ್ 12% + ಸೆಸ್ 4% = 29.12% 4% ರ ಆರೋಗ್ಯ ಮತ್ತು ಶಿಕ್ಷಣ ಸೆಸ್ ಅನ್ನು ಪರಿಚಯಿಸಲಾಗಿದೆ. ಹಿಂದಿನ ಶಿಕ್ಷಣ ಸೆಸ್ 3% ಆಗಿತ್ತು

ಇನ್ನೊಂದು ರೀತಿಯ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಸಾಲ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್, ಇದು ಹೆಚ್ಚಾಗಿ (65% ಕ್ಕಿಂತ ಕಡಿಮೆ) ಸಾಲ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಅವುಗಳಲ್ಲಿ ಕೆಲವು ಅಲ್ಟ್ರಾ-ಅಲ್ಪಾವಧಿಯ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು,ದ್ರವ ನಿಧಿಗಳು, ನಿಧಿಗಳ ನಿಧಿಗಳು ಇತ್ಯಾದಿ. ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳಿಗೆ ಸಂಬಂಧಿಸಿದಂತೆ, ಸಾಲ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿಗೆ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ತೆರಿಗೆಯು ಬದಲಾಗುತ್ತದೆ.

ಸಾಲ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಬೆಳವಣಿಗೆಯ ಆಯ್ಕೆ

- ಅಲ್ಪಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭಗಳು - ಸಾಲದ ಹೂಡಿಕೆಯ ಹಿಡುವಳಿ ಅವಧಿಯು 3 ವರ್ಷಗಳಿಗಿಂತ ಕಡಿಮೆಯಿದ್ದರೆ, 30 % ರಷ್ಟು ಅಲ್ಪಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭದ ತೆರಿಗೆಗೆ ಹೊಣೆಗಾರನಾಗಿರುತ್ತಾನೆ.

- ದೀರ್ಘಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭಗಳು - ಸಾಲದ ಹೂಡಿಕೆಗಳನ್ನು 3 ವರ್ಷಗಳಿಗಿಂತ ಹೆಚ್ಚು ಕಾಲ ಹಿಡಿದಿಟ್ಟುಕೊಂಡಾಗ, ಆದಾಯವನ್ನು ಇಂಡೆಕ್ಸೇಶನ್ ಪ್ರಯೋಜನದೊಂದಿಗೆ 20% ಅಥವಾ ಹೂಡಿಕೆಯ ಆಧಾರದ ಮೇಲೆ 10% ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ.

ಸಾಲ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನ ಡಿವಿಡೆಂಡ್ ಆಯ್ಕೆ (ಸಾಲಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್ ತೆರಿಗೆ)

ಈಕ್ವಿಟಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿಗಿಂತ ಭಿನ್ನವಾಗಿ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನಿಂದ ಡಿಡಿಟಿ (ಡಿವಿಡೆಂಡ್ ಡಿಸ್ಟ್ರಿಬ್ಯೂಷನ್ ಟ್ಯಾಕ್ಸ್) ಕಡಿತಗೊಳಿಸಲಾಗುತ್ತದೆಅವು ಅಲ್ಲ ನಿಮ್ಮ ಸಾಲದ ಹೂಡಿಕೆಯ (ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯ).

ಇಂಡೆಕ್ಸೇಶನ್ ಮೇಲೆ ಮಾದರಿ ಲೆಕ್ಕಾಚಾರ

2017 ರಲ್ಲಿ ಹೂಡಿಕೆಯ ಖರೀದಿ ಮೌಲ್ಯ INR 1 ಲಕ್ಷ ಮತ್ತು 4 ವರ್ಷಗಳ ನಂತರ INR 1.5 ಲಕ್ಷಕ್ಕೆ ಮಾರಾಟ ಮಾಡುವುದರೊಂದಿಗೆ ಸರಳ ಉದಾಹರಣೆಯನ್ನು ತೆಗೆದುಕೊಳ್ಳಿ. ಸೂಚ್ಯಂಕ ಸಂಖ್ಯೆಗಳನ್ನು ಕೆಳಗೆ ನೀಡಲಾಗಿದೆ (ವಿವರಣಾತ್ಮಕ). ಇಲ್ಲಿ ಒಳಗೊಂಡಿರುವ ಅತ್ಯಂತ ನಿರ್ಣಾಯಕ ಹಂತವೆಂದರೆ ಹೂಡಿಕೆಯ ಸೂಚ್ಯಂಕ ವೆಚ್ಚದ ಲೆಕ್ಕಾಚಾರ.

- ಸೂಚ್ಯಂಕ ವೆಚ್ಚ = ಲೆಕ್ಕಾಚಾರದಲ್ಲಿ ತೆಗೆದುಕೊಳ್ಳಬೇಕಾದ ಹೂಡಿಕೆಯ ವೆಚ್ಚದ ಮೌಲ್ಯ.

- ಅಂತಿಮ ಮೌಲ್ಯ = ಹೂಡಿಕೆಯ ಮಾರಾಟ ಮೌಲ್ಯ (ಮೇಲಿನ ಸಂದರ್ಭದಲ್ಲಿ INR 1.5 ಲಕ್ಷಗಳು)

| ಖರೀದಿಯ ವರ್ಷಗಳು | ಸೂಚ್ಯಂಕ ವೆಚ್ಚ | ಹೂಡಿಕೆಯ ಮೌಲ್ಯ |

|---|---|---|

| 2017 | 100 | 100,000 |

| 2021 | 130 | 150,000 |

| ಹೋಲ್ಡಿಂಗ್ ಅವಧಿ - 4 ವರ್ಷಗಳು (LTCG ಗೆ ಅರ್ಹತೆ) | ||

| ಹೂಡಿಕೆಯ ಸೂಚ್ಯಂಕ ಮೌಲ್ಯ = 130/100 * 1,00,000 = 130,000 | ||

| ಬಂಡವಾಳ ಲಾಭ = 150,000 - 130,000 =20,000 | ||

| ಕ್ಯಾಪಿಟಲ್ ಗೇನ್ಸ್ ತೆರಿಗೆ = 20,000 = 20%4,000* | ||

| ಹೆಚ್ಚುವರಿ ಶುಲ್ಕ ಮತ್ತು ಸೆಸ್ ಸೇರಿಸಬೇಕು |

ಈಗ ನಿಮಗೆ ತಿಳಿದಿದೆತೆರಿಗೆಗಳು ವಿವಿಧ ರೀತಿಯ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಮೇಲೆ ಜವಾಬ್ದಾರರಾಗಿರುತ್ತೀರಿ, ಸರಿಯಾದ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳನ್ನು ಆಯ್ಕೆ ಮಾಡುವ ಮೂಲಕ ನೀವು ಉತ್ತಮವಾದದನ್ನು ಪಡೆಯಲು ಪ್ರಯತ್ನಿಸಬೇಕು. ಮೇಲಿನವು ಮಾರ್ಗದರ್ಶನವಾಗಿದೆಆಧಾರ FY 2017-18 ರ ತೆರಿಗೆ ರಚನೆ, ಹೂಡಿಕೆಯನ್ನು ಆಯ್ಕೆಮಾಡುವಾಗ ಸಂಬಂಧಿತ ತೆರಿಗೆ ರಚನೆಗಳನ್ನು ನೋಡಬೇಕು, ಉದಾಹರಣೆಗೆ. ಅಲ್ಪಾವಧಿಯಲ್ಲಿ ಡಿವಿಡೆಂಡ್ ಆಯ್ಕೆಗೆ ಹೋಗುವ ಸಾಲ ಯೋಜನೆಗಳಲ್ಲಿ ಕಡಿಮೆ ತೆರಿಗೆಯನ್ನು ಆಹ್ವಾನಿಸಬಹುದು. ಆದರೆ, ಯಾವುದೇ ನಿರ್ಧಾರ ಕೈಗೊಳ್ಳುವ ಮುನ್ನ ಸ್ವತಂತ್ರ ತೆರಿಗೆ ಸಲಹೆಗಾರರಿಂದ ಅಭಿಪ್ರಾಯ ಪಡೆದು ಕ್ರಮ ಕೈಗೊಳ್ಳಬೇಕು. ಉತ್ತಮ ಆದಾಯವನ್ನು ಗಳಿಸಿ, ಹೆಚ್ಚು ಉಳಿಸಿ!

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.

Very good information.

That is the professional way to go. Thorough, easy to understand, illustrations to make an average investor get clear understanding of the subject. Keep it up. Thanks.