ಮ್ಯೂಚುಯಲ್ ಫಂಡ್: ಡಿವಿಡೆಂಡ್ ಆಯ್ಕೆ ಅಥವಾ ಬೆಳವಣಿಗೆಯ ಆಯ್ಕೆ

ನೀವು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್ ಅನ್ನು ಸ್ವೀಕರಿಸಿದಾಗ ನಿಮಗೆ ಒಳ್ಳೆಯದಾಗುವುದಿಲ್ಲವೇ? ಹೌದು, ನೀವು ಮಾಡುತ್ತೀರಿ. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್ ಅನ್ನು ಅದರ ಯೂನಿಟ್ಹೋಲ್ಡರ್ಗಳ ನಡುವೆ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಯಿಂದ ವಿತರಿಸಲಾಗುತ್ತದೆ.ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ತಮ್ಮ ಅರಿತುಕೊಂಡ ಲಾಭದ ವಿರುದ್ಧ ಲಾಭಾಂಶವನ್ನು ವಿತರಿಸಿ ಮತ್ತು ಅವರ ಪುಸ್ತಕದ ಲಾಭ ಅಥವಾ ಕಾಗದದ ಲಾಭದ ಮೇಲೆ ಅಲ್ಲ. ಅರಿತುಕೊಂಡ ಲಾಭ ಎಂದರೆ ಮಾರಾಟದ ವಿರುದ್ಧ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಯಿಂದ ಗಳಿಸಿದ ಲಾಭಆಧಾರವಾಗಿರುವ ಪೋರ್ಟ್ಫೋಲಿಯೊದಲ್ಲಿನ ಸ್ವತ್ತುಗಳು. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್ ಪರಿಕಲ್ಪನೆಗೆ ಸಂಬಂಧಿಸಿದ ಕೆಲವು ಪುರಾಣಗಳಿವೆ, ಆದರೂ ಇದು ಆಕರ್ಷಿಸುತ್ತದೆ. ಆದ್ದರಿಂದ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್ ಯೋಜನೆಗಳಲ್ಲಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಹೂಡಿಕೆಯಂತಹ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್ನ ವಿವಿಧ ಅಂಶಗಳನ್ನು ನಾವು ಅರ್ಥಮಾಡಿಕೊಳ್ಳೋಣ, ಹೂಡಿಕೆ ಮಾಡುವುದು ಹೇಗೆSIP ಮ್ಯೂಚುಯಲ್ ಫಂಡ್, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಹಿಂದಿನ ಮಿಥ್ಯ ಕೆಲವು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಕಂಪನಿಗಳ ಲಾಭಾಂಶನೀಡುತ್ತಿದೆ ಉತ್ತಮ ಲಾಭಾಂಶ ಯೋಜನೆಗಳು, ಲಾಭಾಂಶ ಯೋಜನೆಗಳ ತೆರಿಗೆ ಅಂಶಗಳು ಮತ್ತು ಹೀಗೆ.

Talk to our investment specialist

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್: ಅರ್ಥ

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್, ಸರಳ ಪದಗಳಲ್ಲಿ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಯು ತನ್ನ ಯೂನಿಟ್ಹೋಲ್ಡರ್ಗಳಿಗೆ ವಿತರಿಸುವ ವಾಸ್ತವವಾಗಿ ಗಳಿಸಿದ ಲಾಭದಲ್ಲಿ ಒಂದು ಪಾಲು. ಹಿಂದಿನ ಪ್ಯಾರಾಗ್ರಾಫ್ಗಳಲ್ಲಿ ಚರ್ಚಿಸಿದಂತೆ ಅರಿತುಕೊಂಡ ಲಾಭಗಳು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಯಿಂದ ಗಳಿಸಿದ ನಿಜವಾದ ಲಾಭವನ್ನು ಉಲ್ಲೇಖಿಸುತ್ತವೆಆದಾಯ ಪೋರ್ಟ್ಫೋಲಿಯೊದಲ್ಲಿ ಅದರ ಆಧಾರವಾಗಿರುವ ಆಸ್ತಿಗಳ ಮಾರಾಟದಿಂದ ಉತ್ಪತ್ತಿಯಾಗುತ್ತದೆ. ಅರಿತುಕೊಂಡ ಲಾಭ ಮತ್ತು ಪುಸ್ತಕ ಲಾಭಗಳ ನಡುವೆ ಗೊಂದಲ ಮಾಡಬಾರದು. ಏಕೆಂದರೆ ಪುಸ್ತಕದ ಲಾಭವು ನಿವ್ವಳ ಆಸ್ತಿ ಮೌಲ್ಯದಲ್ಲಿನ ಹೆಚ್ಚಳವನ್ನು ಪರಿಗಣಿಸುತ್ತದೆ ಅಥವಾಅವು ಅಲ್ಲ ಆಧಾರವಾಗಿರುವ ಸ್ವತ್ತುಗಳು ಸಹ. NAV ಯಲ್ಲಿನ ಹೆಚ್ಚಳವು ಅವಾಸ್ತವಿಕ ಲಾಭದ ಭಾಗವಾಗಿದೆ.

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್ ಅನ್ನು ನಿರ್ದಿಷ್ಟ ಯೋಜನೆಯ ಯೂನಿಟ್ಹೋಲ್ಡರ್ಗಳಲ್ಲಿ ಮಾತ್ರ ವಿತರಿಸಲಾಗುತ್ತದೆ. ಫಂಡ್ ಮ್ಯಾನೇಜರ್ ಯುನಿಟ್ಹೋಲ್ಡರ್ಗಳ ನಡುವೆ ಲಾಭಾಂಶವನ್ನು ವಿತರಿಸುತ್ತಾರೆ. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್ ವಿತರಣೆಯು NAV ಯಲ್ಲಿ ಕಡಿತಕ್ಕೆ ಕಾರಣವಾಗುತ್ತದೆ. ಹೆಚ್ಚುವರಿಯಾಗಿ, ಲಾಭಾಂಶವನ್ನು ಘೋಷಿಸುವುದು ಫಂಡ್ ಮ್ಯಾನೇಜರ್ಗಳ ಜವಾಬ್ದಾರಿಯಾಗಿದೆ. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್ಗಳ ಮೇಲಿನ ತೆರಿಗೆಗೆ ಸಂಬಂಧಿಸಿದಂತೆ, ಈಕ್ವಿಟಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನಲ್ಲಿ ಡಿವಿಡೆಂಡ್ ವಿತರಣೆಯು ಪ್ರಸ್ತುತದ ಪ್ರಕಾರ ಡಿವಿಡೆಂಡ್ ವಿತರಣಾ ತೆರಿಗೆಯನ್ನು ಆಕರ್ಷಿಸುವುದಿಲ್ಲ ಎಂದು ವ್ಯಕ್ತಿಗಳು ಗಮನಿಸಬೇಕು.ಆದಾಯ ತೆರಿಗೆ ಕಾನೂನುಗಳು. ಇದಕ್ಕೆ ವಿರುದ್ಧವಾಗಿ, ಡಿವಿಡೆಂಡ್ ವಿತರಣೆ aಸಾಲ ನಿಧಿ ಡಿವಿಡೆಂಡ್ ವಿತರಣಾ ತೆರಿಗೆಗೆ ಹೊಣೆಗಾರನಾಗಿರುತ್ತಾನೆ. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್ ಯೋಜನೆಯು ನೀಡುವ ವಿವಿಧ ಡಿವಿಡೆಂಡ್ ಆಯ್ಕೆಗಳು ವಾರ್ಷಿಕ ಲಾಭಾಂಶಗಳು, ಅರ್ಧ-ಆರಂಭಿಕ ಲಾಭಾಂಶಗಳು, ಸಾಪ್ತಾಹಿಕ ಲಾಭಾಂಶಗಳು ಮತ್ತು ದೈನಂದಿನ ಲಾಭಾಂಶಗಳನ್ನು ಒಳಗೊಂಡಿರುತ್ತದೆ.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು: ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಗಳಲ್ಲಿ ವಿವಿಧ ಆಯ್ಕೆಗಳು

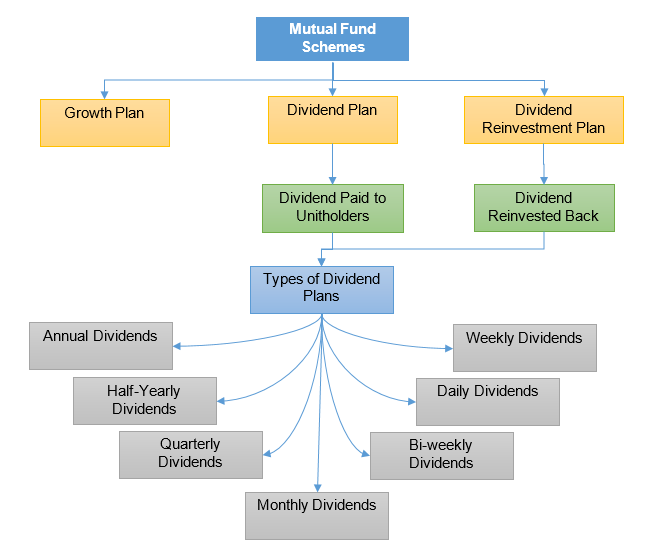

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಎನ್ನುವುದು ಹೂಡಿಕೆಯ ಸಾಧನವಾಗಿದ್ದು, ಸಾಮಾನ್ಯ ಉದ್ದೇಶವನ್ನು ಹಂಚಿಕೊಳ್ಳುವ ವಿವಿಧ ವ್ಯಕ್ತಿಗಳಿಂದ ಹಣವನ್ನು ಸಂಗ್ರಹಿಸುತ್ತದೆಹೂಡಿಕೆ ಷೇರುಗಳಲ್ಲಿ ಮತ್ತುಬಾಂಡ್ಗಳು. ಹೆಚ್ಚಿನ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗಳು ಬೆಳವಣಿಗೆಯ ಯೋಜನೆ, ಲಾಭಾಂಶ ಯೋಜನೆ ಮತ್ತು ಡಿವಿಡೆಂಡ್ ಮರುಹೂಡಿಕೆ ಯೋಜನೆಯಂತಹ ವಿವಿಧ ಆಯ್ಕೆಗಳನ್ನು ನೀಡುತ್ತವೆ. ಆದ್ದರಿಂದ, ನಾವು ಈ ಯೋಜನೆಗಳನ್ನು ವಿವರವಾಗಿ ನೋಡೋಣ.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನಲ್ಲಿನ ಬೆಳವಣಿಗೆಯ ಯೋಜನೆಯು ಯೋಜನೆಯಿಂದ ಗಳಿಸಿದ ಲಾಭವನ್ನು ಯೋಜನೆಯಲ್ಲಿ ಮರುಹೂಡಿಕೆಯಾಗುತ್ತದೆ ಎಂದು ಸೂಚಿಸುತ್ತದೆ. ಯಾವುದೇ ಪೂರ್ವ ಸೂಚನೆಯಿಲ್ಲದೆ, ಲಾಭವನ್ನು ಯೋಜನೆಯಲ್ಲಿ ಮರುಹೂಡಿಕೆ ಮಾಡಲಾಗುತ್ತದೆ. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಬೆಳವಣಿಗೆಯ ಯೋಜನೆಯ NAV ಯಲ್ಲಿನ ಹೆಚ್ಚಳವು ಗಳಿಸಿದ ಲಾಭವನ್ನು ಪ್ರತಿಬಿಂಬಿಸುತ್ತದೆ. ಬೆಳವಣಿಗೆಯ ಯೋಜನೆಯನ್ನು ಆಯ್ಕೆ ಮಾಡುವ ವ್ಯಕ್ತಿಗಳು ಇಲ್ಲಿಯವರೆಗೆ ಯಾವುದೇ ಮಧ್ಯಂತರ ನಗದು ಒಳಹರಿವುಗಳನ್ನು ಪಡೆಯುವುದಿಲ್ಲವಿಮೋಚನೆ. ಆದಾಗ್ಯೂ, ಬೆಳವಣಿಗೆಯ ಯೋಜನೆಗಳು ಆನಂದಿಸುತ್ತವೆಸಂಯುಕ್ತ ಪ್ರಯೋಜನಗಳು. ಬೆಳವಣಿಗೆಯ ಯೋಜನೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ತೆರಿಗೆ ಪ್ರಯೋಜನಗಳನ್ನು ಆನಂದಿಸಲು ವ್ಯಕ್ತಿಗಳಿಗೆ ಸಹಾಯ ಮಾಡುತ್ತದೆಬಂಡವಾಳ ಲಾಭಗಳು. ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಹೂಡಿಕೆಯನ್ನು ಒಂದು ವರ್ಷಕ್ಕಿಂತ ಹೆಚ್ಚು ಕಾಲ ಇರಿಸಿದರೆ, ವ್ಯಕ್ತಿಗಳು ದೀರ್ಘಾವಧಿಯನ್ನು ಪಾವತಿಸಬೇಕಾಗಿಲ್ಲಬಂಡವಾಳ ಲಾಭ ತೆರಿಗೆ. ಇದಕ್ಕೆ ವಿರುದ್ಧವಾಗಿ, ಹೂಡಿಕೆಯನ್ನು ಖರೀದಿಸಿದ ದಿನಾಂಕದಿಂದ ಒಂದು ವರ್ಷದೊಳಗೆ ರಿಡೀಮ್ ಮಾಡಿದರೆ, ವ್ಯಕ್ತಿಗಳು ಅಲ್ಪಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭವನ್ನು ಪಾವತಿಸಬೇಕಾಗುತ್ತದೆ.

ಡಿವಿಡೆಂಡ್ ಯೋಜನೆಯು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಯು ನೀಡುವ ಯೋಜನೆಯನ್ನು ಸೂಚಿಸುತ್ತದೆ, ಅಲ್ಲಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಯ ಯೂನಿಟ್ಹೋಲ್ಡರ್ಗಳಿಗೆ ಲಾಭಾಂಶವನ್ನು ವಿತರಿಸಲಾಗುತ್ತದೆ. ಈ ಲಾಭಾಂಶವನ್ನು ಅವರ ಯೂನಿಟ್ಹೋಲ್ಡರ್ಗಳಿಗೆ ನಿಧಿ ಯೋಜನೆಯಿಂದ ಗಳಿಸಿದ ನಿಜವಾದ ಲಾಭದ ಪ್ರತ್ಯೇಕ ಭಾಗದಿಂದ ನೀಡಲಾಗುತ್ತದೆ. ತಮ್ಮ ಹೂಡಿಕೆಯ ಮೇಲೆ ನಿಯಮಿತ ಆದಾಯವನ್ನು ಹುಡುಕುತ್ತಿರುವ ವ್ಯಕ್ತಿಗಳು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್ ಯೋಜನೆಯನ್ನು ಆರಿಸಿಕೊಳ್ಳುತ್ತಾರೆ. ಆದಾಗ್ಯೂ, ಲಾಭಾಂಶ ಯೋಜನೆಯನ್ನು ಆಯ್ಕೆಮಾಡುವಾಗ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಯು ಲಾಭಾಂಶವನ್ನು ಘೋಷಿಸಿದಾಗ, ನಿಧಿಯ NAV ಕಡಿಮೆಯಾಗುತ್ತದೆ ಎಂದು ವ್ಯಕ್ತಿಗಳು ಅರ್ಥಮಾಡಿಕೊಳ್ಳಬೇಕು. ಏಕೆಂದರೆ ಲಾಭಾಂಶವನ್ನು NAV ಯಿಂದ ಘೋಷಿಸಲಾಗುತ್ತದೆ.

ಡಿವಿಡೆಂಡ್ ಮರುಹೂಡಿಕೆ ಯೋಜನೆಯು ಡಿವಿಡೆಂಡ್ ಯೋಜನೆಯನ್ನು ಹೋಲುತ್ತದೆ, ಅಲ್ಲಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ವ್ಯಕ್ತಿಗಳ ನಡುವೆ ಲಾಭಾಂಶವನ್ನು ವಿತರಿಸುತ್ತದೆ. ಆದಾಗ್ಯೂ, ವ್ಯಕ್ತಿಗಳಿಗೆ ಹಣವನ್ನು ನೀಡುವ ಬದಲು, ಲಾಭಾಂಶದ ಮೊತ್ತವನ್ನು ಮತ್ತಷ್ಟು ಘಟಕಗಳನ್ನು ಖರೀದಿಸಲು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಗೆ ಹಿಂತಿರುಗಿಸಲಾಗುತ್ತದೆ.

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್: ಡಿವಿಡೆಂಡ್ಗಳ ಅವಧಿ

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಸ್ಕೀಮ್ಗಳಲ್ಲಿ ಡಿವಿಡೆಂಡ್ಗಳ ಘೋಷಣೆಯ ಅವಧಿಯು ಯೋಜನೆಯಿಂದ ಯೋಜನೆಗಳಿಗೆ ಭಿನ್ನವಾಗಿರುತ್ತದೆ. ಆದಾಗ್ಯೂ, ಡಿವಿಡೆಂಡ್ ವಿತರಣೆಯ ಸಂಪೂರ್ಣ ವಿವೇಚನೆಯು ನಿಧಿ ವ್ಯವಸ್ಥಾಪಕರ ಕೈಯಲ್ಲಿದೆ. ಲಾಭಾಂಶ ಘೋಷಣೆಯ ವಿವಿಧ ಆಯ್ಕೆಗಳು ಈ ಕೆಳಗಿನಂತಿವೆ.

ವಾರ್ಷಿಕ ಡಿವಿಡೆಂಡ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

ಈ ಆಯ್ಕೆಯಲ್ಲಿ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗಳು ವಾರ್ಷಿಕವಾಗಿ ಲಾಭಾಂಶವನ್ನು ಘೋಷಿಸುತ್ತವೆ. ಎಲ್ಲಾ ರೀತಿಯ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗಳು ಹಾಗೆಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು, ಸಾಲ ನಿಧಿಗಳು, ಇತ್ಯಾದಿ, ಈ ಯೋಜನೆಯನ್ನು ನೀಡುತ್ತವೆ.

ಅರ್ಧ-ವಾರ್ಷಿಕ ಡಿವಿಡೆಂಡ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

ಅರ್ಧ-ವಾರ್ಷಿಕ ಆಯ್ಕೆಯಲ್ಲಿ, ವ್ಯಕ್ತಿಗಳು ಆರು ತಿಂಗಳಿಗೊಮ್ಮೆ ಲಾಭಾಂಶವನ್ನು ಪಡೆಯುತ್ತಾರೆ. ಫಂಡ್ ಸ್ಕೀಮ್ನ ಕಾರ್ಯಕ್ಷಮತೆಯ ಆಧಾರದ ಮೇಲೆ ಫಂಡ್ ಹೌಸ್ ತನ್ನ ಯುನಿಟ್ಹೋಲ್ಡರ್ಗಳಿಗೆ ಲಾಭಾಂಶವನ್ನು ಘೋಷಿಸುತ್ತದೆ.

ತ್ರೈಮಾಸಿಕ ಡಿವಿಡೆಂಡ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

ಈ ಆಯ್ಕೆಯನ್ನು ಆಶ್ರಯಿಸುವ ಮೂಲಕ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಯ ಕಾರ್ಯಕ್ಷಮತೆಯನ್ನು ಅವಲಂಬಿಸಿ ವ್ಯಕ್ತಿಗಳು ಮೂರು ತಿಂಗಳಿಗೊಮ್ಮೆ ಲಾಭಾಂಶವನ್ನು ಪಡೆಯಬಹುದು.

ಮಾಸಿಕ ಡಿವಿಡೆಂಡ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

ಪ್ರತಿ ತಿಂಗಳು ಸ್ಥಿರ ಆದಾಯವನ್ನು ನಿರೀಕ್ಷಿಸುತ್ತಿರುವ ವ್ಯಕ್ತಿಗಳು ಮಾಸಿಕ ಲಾಭಾಂಶ ಆಯ್ಕೆಯನ್ನು ಆರಿಸಿಕೊಳ್ಳುತ್ತಾರೆ. ಈ ಯೋಜನೆಯನ್ನು ಆಶ್ರಯಿಸುವ ಮೂಲಕ, ಒಬ್ಬ ವ್ಯಕ್ತಿಯು ಮಾಸಿಕ ಲಾಭಾಂಶವನ್ನು ನಿರೀಕ್ಷಿಸಬಹುದುಆಧಾರ.

BI-ಸಾಪ್ತಾಹಿಕ ಡಿವಿಡೆಂಡ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

ಈ ಆಯ್ಕೆಯು ಯುನಿಟ್ಹೋಲ್ಡರ್ಗಳಿಗೆ ಹದಿನೈದು ದಿನಗಳ ಆಧಾರದ ಮೇಲೆ ಲಾಭಾಂಶವನ್ನು ಆನಂದಿಸಲು ಸಹಾಯ ಮಾಡುತ್ತದೆ.

ಸಾಪ್ತಾಹಿಕ ಡಿವಿಡೆಂಡ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

ಸಾಪ್ತಾಹಿಕ ಆಯ್ಕೆಯು ಯುನಿಟ್ಹೋಲ್ಡರ್ಗಳಿಗೆ ಪ್ರತಿ ವಾರ ಡಿವಿಡೆಂಡ್ ಪ್ರಯೋಜನಗಳನ್ನು ಪಡೆಯಲು ನೀಡುತ್ತದೆ. ಅಲ್ಟ್ರಾ-ನಂತಹ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗಳುಅಲ್ಪಾವಧಿಯ ನಿಧಿಗಳು ಮತ್ತುದ್ರವ ನಿಧಿಗಳು ಸಾಪ್ತಾಹಿಕ ಡಿವಿಡೆಂಡ್ ಆಯ್ಕೆಯನ್ನು ನೀಡುತ್ತವೆ.

ಡೈಲಿ ಡಿವಿಡೆಂಡ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

ಈ ಆಯ್ಕೆಯಲ್ಲಿ, ವ್ಯಕ್ತಿಗಳು ದೈನಂದಿನ ಆಧಾರದ ಮೇಲೆ ಲಾಭಾಂಶವನ್ನು ಪಡೆಯುತ್ತಾರೆ. ಲಿಕ್ವಿಡ್ ಫಂಡ್ಗಳು ಮತ್ತು ಇತರ ಸಾಲ ನಿಧಿಗಳು ಕೆಲವು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗಳು ದೈನಂದಿನ ಲಾಭಾಂಶವನ್ನು ನೀಡಬಹುದು.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಲಾಭಾಂಶಗಳ ಮೇಲಿನ ತೆರಿಗೆ ಅನ್ವಯ

ತೆರಿಗೆಯ ಉದ್ದೇಶಕ್ಕಾಗಿ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳನ್ನು ಎರಡು ವರ್ಗಗಳಾಗಿ ವರ್ಗೀಕರಿಸಲಾಗಿದೆ, ಅವುಗಳೆಂದರೆ, ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳು ಮತ್ತು ನಾನ್-ಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು. ತೆರಿಗೆ ಉದ್ದೇಶಗಳಿಗಾಗಿ, ಈಕ್ವಿಟಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಎಂಬುದು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಯಾಗಿದ್ದು, ಈಕ್ವಿಟಿ ಷೇರುಗಳಲ್ಲಿ ಅದರ ಒಟ್ಟು ಹೂಡಿಕೆಯ 65% ಕ್ಕಿಂತ ಹೆಚ್ಚು. ಈಕ್ವಿಟಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳ ಲಾಭಾಂಶವನ್ನು ಆದಾಯ ತೆರಿಗೆಯಿಂದ ವಿನಾಯಿತಿ ನೀಡಲಾಗಿದೆ. ಆದಾಯ ತೆರಿಗೆಯ ಪ್ರಕಾರ ಬಂಡವಾಳದ ಲಾಭವನ್ನು ದೀರ್ಘಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭ ಮತ್ತು ಅಲ್ಪಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭ ಎಂದು ವರ್ಗೀಕರಿಸಲಾಗಿದೆ. ದೀರ್ಘಾವಧಿಯ ಬಂಡವಾಳ ಗಳಿಕೆ (LTCG) ಎಂದರೆ 12 ತಿಂಗಳುಗಳಿಗಿಂತ ಹೆಚ್ಚು ಅವಧಿಯ ಈಕ್ವಿಟಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನಲ್ಲಿ ಯಾವುದೇ ಹೂಡಿಕೆ. ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳಲ್ಲಿನ ದೀರ್ಘಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭವು ತೆರಿಗೆಗೆ ಅನ್ವಯಿಸುವುದಿಲ್ಲ. ಅಲ್ಪಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭ (ಎಸ್ಟಿಸಿಜಿ), ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳಲ್ಲಿನ ಹೂಡಿಕೆಯು 12 ತಿಂಗಳಿಗಿಂತ ಕಡಿಮೆ ಅವಧಿಯವರೆಗೆ ತೆರಿಗೆಗೆ ಅನ್ವಯಿಸುತ್ತದೆಫ್ಲಾಟ್ 15% ದರ.

ಸಾಲ ನಿಧಿಗಳ ಬಗ್ಗೆ ಏನು? ತೆರಿಗೆ ಉದ್ದೇಶಗಳಿಗಾಗಿ, ಸಾಲ ನಿಧಿಗಳು ಅಥವಾ ನಾನ್-ಇಕ್ವಿಟಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಈಕ್ವಿಟಿ ಷೇರುಗಳಲ್ಲಿ 65% ಕ್ಕಿಂತ ಕಡಿಮೆ ಹೂಡಿಕೆಯನ್ನು ಹೊಂದಿರುವ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಯಾಗಿದೆ. ನಾನ್-ಇಕ್ವಿಟಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಮೇಲಿನ ಲಾಭಾಂಶಗಳು ಡಿವಿಡೆಂಡ್ ಡಿಸ್ಟ್ರಿಬ್ಯೂಷನ್ ಟ್ಯಾಕ್ಸ್ಗೆ (ಡಿಡಿಟಿ) ಹೊಣೆಗಾರರಾಗಿರುತ್ತವೆ. ಯುನಿಟ್ಹೋಲ್ಡರ್ಗಳು ಬದಲಿಗೆ ಡಿಡಿಟಿಯನ್ನು ಪಾವತಿಸಬೇಕಾಗಿಲ್ಲ, ಫಂಡ್ ಹೌಸ್ ಯೋಜನೆಯ NAV ಯಿಂದ ತೆರಿಗೆಯನ್ನು ಕಡಿತಗೊಳಿಸುತ್ತದೆ ಮತ್ತು ಅದನ್ನು ಪಾವತಿಸುತ್ತದೆ. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್ ಮೇಲೆ ವಿಧಿಸಲಾದ DDT ಯ ಶೇಕಡಾವಾರು 28.84% (25% +ಸರ್ಚಾರ್ಜ್ ಇತ್ಯಾದಿ). ಆದ್ದರಿಂದ, ಲಾಭಾಂಶ ಯೋಜನೆಯು ಹೆಚ್ಚಿನ ತೆರಿಗೆ ಸ್ಲ್ಯಾಬ್ ಅಡಿಯಲ್ಲಿ ಬೀಳುವ ವ್ಯಕ್ತಿಗಳಿಗೆ ಸೂಕ್ತವಾಗಿದೆ ಮತ್ತು ಬೆಳವಣಿಗೆಯ ಯೋಜನೆಗೆ ಹೋಲಿಸಿದರೆ ಸಾಲ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಯೋಜಿಸುತ್ತದೆ. ಇದನ್ನು ಈ ಕೆಳಗಿನಂತೆ ವಿವರಿಸಲಾಗಿದೆ:

ಹೂಡಿಕೆಯ ಅವಧಿಯು 36 ತಿಂಗಳುಗಳಿಗಿಂತ ಹೆಚ್ಚಿದ್ದರೆ ಸಾಲ ನಿಧಿಯಲ್ಲಿ LTCG ಅನ್ವಯಿಸುತ್ತದೆ. ದಿತೆರಿಗೆ ದರ ಇಂಡೆಕ್ಸೇಶನ್ ಪ್ರಯೋಜನದೊಂದಿಗೆ ಸಾಲ ನಿಧಿಗಳಿಗೆ LTCG ಯಲ್ಲಿ ಅನ್ವಯಿಸುತ್ತದೆ 20%. ವ್ಯತಿರಿಕ್ತವಾಗಿ, ಹೂಡಿಕೆಯ ಅವಧಿಯು 36 ತಿಂಗಳುಗಳಿಗಿಂತ ಕಡಿಮೆಯಿರುವಾಗ ಸಾಲ ನಿಧಿಯ ಮೇಲಿನ STCG ಅನ್ವಯಿಸುತ್ತದೆ. STCG ಮೇಲಿನ ತೆರಿಗೆಯನ್ನು ವ್ಯಕ್ತಿಯ ತೆರಿಗೆ ಬ್ರಾಕೆಟ್ ಪ್ರಕಾರ ಅನ್ವಯಿಸಲಾಗುತ್ತದೆ. ಆದ್ದರಿಂದ, ಒಬ್ಬ ವ್ಯಕ್ತಿಯು 33.33% ನ ಅತ್ಯಧಿಕ ತೆರಿಗೆ ಸ್ಲ್ಯಾಬ್ನ ಅಡಿಯಲ್ಲಿ ಬಂದರೆ, ಅವನು/ಅವಳು 33.33% ತೆರಿಗೆಯನ್ನು ಪಾವತಿಸಬೇಕಾಗುತ್ತದೆ. ಆದ್ದರಿಂದ, ಅಂತಹ ವ್ಯಕ್ತಿಗಳು ಡಿವಿಡೆಂಡ್ ಯೋಜನೆಗಳನ್ನು ಆರಿಸಿಕೊಳ್ಳಬಹುದು, ಅಲ್ಲಿ ಅವರು ಆದಾಯ ತೆರಿಗೆಯ 33.33% ಬದಲಿಗೆ ಕೇವಲ 28.84 ಪ್ರತಿಶತವನ್ನು DDT ಯಾಗಿ ಪಾವತಿಸುತ್ತಾರೆ.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಹೂಡಿಕೆ: ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್ಗಳ ಹಿಂದಿನ ಮಿಥ್ಸ್

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್ಗಳು ಕಂಪನಿಗಳು ಘೋಷಿಸಿದ ಲಾಭಾಂಶವನ್ನು ಹೋಲುತ್ತವೆ ಎಂದು ಅನೇಕ ವ್ಯಕ್ತಿಗಳು ಭಾವಿಸುತ್ತಾರೆಷೇರುದಾರರು ಇದು ತಪ್ಪು ಹೆಸರು. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಲಾಭಾಂಶಗಳು ಮತ್ತು ಕಂಪನಿಗಳು ನೀಡುವ ಲಾಭಾಂಶಗಳು ಎರಡೂ ವಿಭಿನ್ನವಾಗಿವೆ. ಕಂಪನಿಗಳು ತಮ್ಮ ಷೇರುದಾರರಿಗೆ ತಮ್ಮ ಲಾಭದಿಂದ ಲಾಭಾಂಶವನ್ನು ನೀಡುತ್ತವೆ. ಅಂತೆಯೇ, ವ್ಯಕ್ತಿಗಳು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೂಲಕ ನಿಧಿಯ NAV ಯ ಹೆಚ್ಚಳದೊಂದಿಗೆ ಹೆಚ್ಚುವರಿ ಆದಾಯವನ್ನು ಗಳಿಸಲು ಸಾಧ್ಯವಾಗುತ್ತದೆ ಎಂಬ ಕಲ್ಪನೆಯನ್ನು ಹೊಂದಿದ್ದಾರೆ. ಆದಾಗ್ಯೂ, ಇದು ತಪ್ಪು ಕಲ್ಪನೆ. ಆದಾಗ್ಯೂ, ಇದು NAV ಯಲ್ಲಿ ಪರಿಣಾಮ ಬೀರುವ ಹೂಡಿಕೆಯಿಂದಲೇ ನೀಡಲಾಗುತ್ತದೆ. ಇದನ್ನು ಉದಾಹರಣೆಯೊಂದಿಗೆ ವಿವರಿಸಬಹುದು.

ನೀವು 10 ಅನ್ನು ಹೊಂದಿದ್ದೀರಿ ಎಂದು ಊಹಿಸಿ,000 ರೂಪಾಯಿ ಮೌಲ್ಯದ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಘಟಕಗಳ NAV 50 ರೂಪಾಯಿಗಳು. ಇದರರ್ಥ ನೀವು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಯಲ್ಲಿ 200 ಘಟಕಗಳನ್ನು ಹೊಂದಿರುವಿರಿ. ಈಗ, ಫಂಡ್ ಹೌಸ್ ಪ್ರತಿ ಯೂನಿಟ್ಗೆ 15 ರೂಪಾಯಿಗಳ ಲಾಭಾಂಶವನ್ನು ಘೋಷಿಸಿದೆ ಎಂದು ಭಾವಿಸೋಣ. ಆದ್ದರಿಂದ, ನೀವು ಪಡೆಯುವ ಲಾಭಾಂಶ ಮೊತ್ತವು 3,000 ರೂಪಾಯಿಗಳು. ಪರಿಣಾಮವಾಗಿ, ದಿನಿವ್ವಳ NAV ಯ 7,000 ರೂಪಾಯಿಗಳಾಗಿರುತ್ತದೆ. ಡಿವಿಡೆಂಡ್ ವಿತರಣೆಯಿಂದಾಗಿ, NAV ಅನ್ನು ಕಡಿಮೆ ಮಾಡಬೇಕು ಮತ್ತು ಅದರ ಪರಿಷ್ಕೃತ ಮೌಲ್ಯವು 35 (50-15) ರೂಪಾಯಿಗಳಾಗಿರುತ್ತದೆ.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಕಂಪನಿಗಳು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್ ಯೋಜನೆಗಳನ್ನು ನೀಡುತ್ತಿವೆ

ಪ್ರಸ್ತುತ, ಬಹುತೇಕಆಸ್ತಿ ನಿರ್ವಹಣೆ ಕಂಪನಿಗಳು (AMC ಗಳು) ಅಥವಾ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಕಂಪನಿಗಳು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗಳು ಡಿವಿಡೆಂಡ್ ಯೋಜನೆಗಳನ್ನು ನೀಡುತ್ತಿವೆ. ತಮ್ಮ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಹೂಡಿಕೆಯ ಮೇಲೆ ನಿಯಮಿತ ಆದಾಯವನ್ನು ನಿರೀಕ್ಷಿಸುವ ವ್ಯಕ್ತಿಗಳು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್ ಯೋಜನೆಗಳನ್ನು ಆರಿಸಿಕೊಳ್ಳುತ್ತಾರೆ. ಆದಾಗ್ಯೂ, ಡಿವಿಡೆಂಡ್ಗಳನ್ನು ಘೋಷಿಸಲು ಫಂಡ್ ಮ್ಯಾನೇಜರ್ಗೆ ಸಂಪೂರ್ಣ ವಿವೇಚನೆ ಇದೆ ಎಂದು ವ್ಯಕ್ತಿಗಳು ನೆನಪಿನಲ್ಲಿಟ್ಟುಕೊಳ್ಳಬೇಕು. ಫಂಡ್ ಮ್ಯಾನೇಜರ್ ಡಿವಿಡೆಂಡ್ ಮೊತ್ತ ಮತ್ತು ಡಿವಿಡೆಂಡ್ ಘೋಷಣೆಯ ಸಮಯವನ್ನು ನಿರ್ಧರಿಸಬಹುದು.

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್ ಯೋಜನೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಹೇಗೆ?

ವ್ಯಕ್ತಿಗಳು ಮಾಡಬಹುದುಮ್ಯೂಚುವಲ್ ಫಂಡ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿ AMC ಯಿಂದ ನೇರವಾಗಿ ಅಥವಾ ಬ್ರೋಕರ್ಗಳು, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ವಿತರಕರು ಮತ್ತು ಆನ್ಲೈನ್ ಪೋರ್ಟಲ್ಗಳ ಮೂಲಕ ವಿವಿಧ ಹೂಡಿಕೆ ಮಾರ್ಗಗಳ ಮೂಲಕ ಲಾಭಾಂಶ ಯೋಜನೆಗಳು. ಆದಾಗ್ಯೂ, ವ್ಯಕ್ತಿಗಳು AMC ಮೂಲಕ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್ ಯೋಜನೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿದರೆ ಅವರು ಕೇವಲ ಒಂದು ಫಂಡ್ ಹೌಸ್ನ ಯೋಜನೆಗಳನ್ನು ಖರೀದಿಸಬಹುದು. ಇದಕ್ಕೆ ವ್ಯತಿರಿಕ್ತವಾಗಿ, ದಲ್ಲಾಳಿಗಳು ಅಥವಾ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ವಿತರಕರ ಮೂಲಕ ಹೋಗುವುದರಿಂದ, ವ್ಯಕ್ತಿಗಳು ವಿವಿಧ ಫಂಡ್ ಹೌಸ್ಗಳ ಯೋಜನೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಆಯ್ಕೆಯನ್ನು ಪಡೆಯುತ್ತಾರೆ. ಆನ್ಲೈನ್ ಪೋರ್ಟಲ್ಗಳು ನೀಡುವ ಹೆಚ್ಚುವರಿ ಪ್ರಯೋಜನವೆಂದರೆ, ವಿವಿಧ ಫಂಡ್ ಹೌಸ್ಗಳ ಸ್ಕೀಮ್ಗಳನ್ನು ಆಯ್ಕೆ ಮಾಡುವುದರ ಹೊರತಾಗಿ, ಅವರು ಎಲ್ಲಿಂದಲಾದರೂ ಮತ್ತು ಯಾವುದೇ ಸಮಯದಲ್ಲಿ ಅಂತಹ ಯೋಜನೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು.

SIP ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಡಿವಿಡೆಂಡ್ ಯೋಜನೆಗಳನ್ನು ನೀಡುತ್ತಿವೆ

SIP ಅಥವಾ ವ್ಯವಸ್ಥಿತಹೂಡಿಕೆ ಯೋಜನೆ ನಿಯಮಿತ ಮಧ್ಯಂತರದಲ್ಲಿ ಸಣ್ಣ ಮೊತ್ತದಲ್ಲಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗಳಲ್ಲಿನ ಹೂಡಿಕೆಯನ್ನು ಸೂಚಿಸುತ್ತದೆ. SIP ಯ ಪ್ರಾಥಮಿಕ ಪ್ರಯೋಜನವೆಂದರೆ ವ್ಯಕ್ತಿಗಳು ಸಣ್ಣ ಮೊತ್ತದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು. ಪರಿಣಾಮವಾಗಿ, ಇದು ಅವರ ಪಾಕೆಟ್ಸ್ ಅನ್ನು ಹಿಸುಕು ಮಾಡುವುದಿಲ್ಲ. ಕನಿಷ್ಠ ಮೊತ್ತSIP ಹೂಡಿಕೆ 500 ರೂಪಾಯಿಗಳಷ್ಟು ಕಡಿಮೆ ಆಗಿರಬಹುದು (ಕೆಲವು ಇನ್ನೂ ಚಿಕ್ಕದಾಗಿದೆ). ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಕಂಪನಿಯು ಡಿವಿಡೆಂಡ್ ಯೋಜನೆಗಳನ್ನು ವಿವಿಧ ರೀತಿಯ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗಳಲ್ಲಿ ಸಾಲ ನಿಧಿಗಳು, ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳು ಮತ್ತುಹೈಬ್ರಿಡ್ ಫಂಡ್.

SIP ಇಕ್ವಿಟಿಗಳಿಗಾಗಿ ಅತ್ಯುತ್ತಮ ಡಿವಿಡೆಂಡ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP US Flexible Equity Fund Normal Dividend, Payout ₹37.368

↑ 0.00 ₹1,119 3.9 12.9 38.1 22.9 17.1 33.8 DSP Natural Resources and New Energy Fund Normal Dividend, Payout ₹34.487

↑ 0.43 ₹1,765 12.8 19.1 34 23 20 17.5 Franklin Asian Equity Fund Normal Dividend, Payout ₹18.0486

↑ 0.35 ₹372 8.5 18.9 34 14.4 3.1 23.7 Aditya Birla Sun Life Banking And Financial Services Fund Normal Dividend, Payout ₹22.39

↓ -0.42 ₹3,641 -5.4 3.4 16.6 15 11.6 16.8 Franklin Build India Fund Normal Dividend, Payout ₹40.9264

↓ -0.27 ₹3,003 0.1 2.1 16.3 25.3 21.8 2.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 5 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP US Flexible Equity Fund DSP Natural Resources and New Energy Fund Franklin Asian Equity Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Point 1 Bottom quartile AUM (₹1,119 Cr). Lower mid AUM (₹1,765 Cr). Bottom quartile AUM (₹372 Cr). Highest AUM (₹3,641 Cr). Upper mid AUM (₹3,003 Cr). Point 2 Established history (13+ yrs). Established history (17+ yrs). Oldest track record among peers (18 yrs). Established history (12+ yrs). Established history (16+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 17.07% (lower mid). 5Y return: 19.99% (upper mid). 5Y return: 3.06% (bottom quartile). 5Y return: 11.60% (bottom quartile). 5Y return: 21.85% (top quartile). Point 6 3Y return: 22.87% (lower mid). 3Y return: 23.01% (upper mid). 3Y return: 14.36% (bottom quartile). 3Y return: 15.02% (bottom quartile). 3Y return: 25.34% (top quartile). Point 7 1Y return: 38.06% (top quartile). 1Y return: 34.03% (upper mid). 1Y return: 33.97% (lower mid). 1Y return: 16.61% (bottom quartile). 1Y return: 16.26% (bottom quartile). Point 8 Alpha: 2.18 (top quartile). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.21 (upper mid). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 1.15 (lower mid). Sharpe: 1.32 (upper mid). Sharpe: 2.24 (top quartile). Sharpe: 1.00 (bottom quartile). Sharpe: 0.16 (bottom quartile). Point 10 Information ratio: -0.19 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.15 (top quartile). Information ratio: 0.00 (bottom quartile). DSP US Flexible Equity Fund

DSP Natural Resources and New Energy Fund

Franklin Asian Equity Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

ಹೀಗಾಗಿ, ಒಂದು ನಿರ್ದಿಷ್ಟ ಅವಧಿಯಲ್ಲಿ ಸ್ಥಿರ ಆದಾಯದ ಹರಿವನ್ನು ನಿರೀಕ್ಷಿಸುವ ವ್ಯಕ್ತಿಗಳು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್ ಯೋಜನೆಗಳನ್ನು ಆಯ್ಕೆ ಮಾಡಬಹುದು ಎಂದು ತೀರ್ಮಾನಿಸಬಹುದು.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.