परताव्याचा अंतर्गत दर - IRR

परताव्याचा अंतर्गत दर काय आहे - IRR?

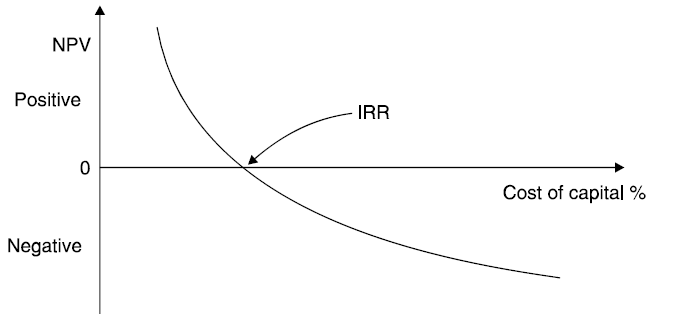

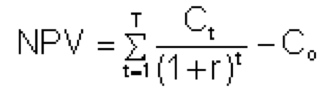

परताव्याचा अंतर्गत दर (IRR) मध्ये वापरलेले मेट्रिक आहेभांडवल संभाव्य गुंतवणुकीच्या नफ्याचा अंदाज लावण्यासाठी बजेटिंग. परताव्याचा अंतर्गत दर a आहेसवलत दर जे नेट बनवतेवर्तमान मूल्य (NPV) एका विशिष्ट प्रकल्पातून शून्याच्या बरोबरीने सर्व रोख प्रवाह. IRR गणना NPV प्रमाणेच सूत्रावर अवलंबून असते.

NPV ची गणना करण्यासाठी खालील सूत्र आहे:

निव्वळ वर्तमान मूल्य (NPV) मोजण्यासाठी सूत्र.

कुठे:

Ct = कालावधीत निव्वळ रोख प्रवाह t

सह = एकूण प्रारंभिक गुंतवणूक खर्च

r = सूट दर, आणि

t = कालावधीची संख्या

सूत्र वापरून IRR ची गणना करण्यासाठी, एक NPV बरोबर शून्य सेट करेल आणि सूट दर (r) साठी सोडवेल, जो IRR आहे. सूत्राच्या स्वरूपामुळे, तथापि, IRR ची गणना विश्लेषणात्मकपणे केली जाऊ शकत नाही आणि त्याऐवजी चाचणी-आणि-त्रुटीद्वारे किंवा IRR ची गणना करण्यासाठी प्रोग्राम केलेले सॉफ्टवेअर वापरून गणना केली पाहिजे.

सर्वसाधारणपणे, प्रकल्पाचा अंतर्गत परताव्याचा दर जितका जास्त असेल तितका तो हाती घेणे अधिक इष्ट आहे. IRR वेगवेगळ्या प्रकारच्या गुंतवणुकीसाठी एकसमान आहे आणि, जसे की, IRR चा वापर बहुविध संभाव्य प्रकल्पांना तुलनेने सम प्रमाणात रँक करण्यासाठी केला जाऊ शकतो.आधार. विविध प्रकल्पांमध्ये गुंतवणुकीचा खर्च समान आहे असे गृहीत धरून, सर्वोच्च IRR असलेला प्रकल्प कदाचित सर्वोत्तम मानला जाईल आणि प्रथम हाती घेतला जाईल.

IRR ला काहीवेळा "परताव्याचा आर्थिक दर" किंवा "सवलत" म्हणून संबोधले जातेरोख प्रवाह परताव्याचा दर." "अंतर्गत" चा वापर बाह्य घटकांच्या वगळण्याचा संदर्भ देते, जसे की भांडवलाची किंमत किंवामहागाई, गणना पासून.

परताव्याच्या अंतर्गत दराचा तपशील - IRR

तुम्ही अंतर्गत परताव्याच्या दराचा विचार करू शकता कारण एखाद्या प्रकल्पातून अपेक्षित वाढीचा दर अपेक्षित आहे. दिलेल्या प्रकल्पातून उत्पन्न होणारा वास्तविक परतावा दर अनेकदा त्याच्या अंदाजे IRR पेक्षा भिन्न असतो, इतर उपलब्ध पर्यायांपेक्षा लक्षणीयरीत्या उच्च IRR मूल्य असलेला प्रकल्प अजूनही मजबूत वाढीची अधिक चांगली संधी प्रदान करेल. IRR चा एक लोकप्रिय वापर म्हणजे नवीन ऑपरेशन्स स्थापन करण्याच्या फायद्याची तुलना विद्यमान ऑपरेशन्सच्या विस्ताराशी करणे. उदाहरणार्थ, एखादी ऊर्जा कंपनी नवीन पॉवर प्लांट उघडायचा की आधीपासून अस्तित्वात असलेला नुतनीकरण आणि विस्तार करायचा हे ठरवण्यासाठी IRR वापरू शकते. दोन्ही प्रकल्पांमुळे कंपनीला मोलाची भर पडण्याची शक्यता असली तरी, IRR द्वारे विहित केलेला एक अधिक तार्किक निर्णय असेल.

Talk to our investment specialist

सराव मध्ये परतावा अंतर्गत दर

सिद्धांततः, भांडवलाच्या खर्चापेक्षा जास्त IRR असलेला कोणताही प्रकल्प फायदेशीर आहे आणि अशा प्रकारे असे प्रकल्प हाती घेणे कंपनीच्या हिताचे आहे. गुंतवणुकीच्या प्रकल्पांचे नियोजन करताना, संबंधित गुंतवणूक फायदेशीर होण्यासाठी कमावण्याची आवश्यकता असलेली किमान स्वीकारण्याची टक्केवारी निश्चित करण्यासाठी फर्म अनेकदा आवश्यक परताव्याचा दर (RRR) प्रस्थापित करतात. RRR पेक्षा जास्त असलेला IRR असलेला कोणताही प्रकल्प कदाचित फायदेशीर मानला जाईल, जरी कंपन्या केवळ या आधारावर प्रकल्पाचा पाठपुरावा करणार नाहीत. त्याऐवजी, ते बहुधा IRR आणि RRR मधील सर्वात जास्त फरक असलेल्या प्रकल्पांचा पाठपुरावा करतील, कारण ते सर्वात फायदेशीर असतील.

आयआरआरची तुलना सिक्युरिटीजमधील प्रचलित परताव्याच्या दरांशी देखील केली जाऊ शकतेबाजार. जर एखाद्या फर्मला IRR असलेले कोणतेही प्रकल्प वित्तीय बाजारात मिळू शकणार्या परताव्यापेक्षा जास्त सापडले नाहीत, तर ती फक्त राखून ठेवलेली गुंतवणूक करणे निवडू शकते.कमाई बाजारात

जरी IRR हे अनेकांसाठी आकर्षक मेट्रिक असले तरी, एखाद्या कंपनीने हाती घेतलेल्या संभाव्य प्रकल्पाद्वारे दर्शविलेल्या मूल्याच्या स्पष्ट चित्रासाठी NPV सोबत नेहमी त्याचा वापर केला जावा.

परताव्याच्या समस्यांचे अंतर्गत दर

प्रकल्पाच्या नफ्याचा अंदाज लावण्यासाठी IRR हे अतिशय लोकप्रिय मेट्रिक असले तरी, ते एकट्याने वापरले तर दिशाभूल करणारे असू शकते. सुरुवातीच्या गुंतवणुकीच्या खर्चावर अवलंबून, एखाद्या प्रकल्पाचा IRR कमी असू शकतो परंतु उच्च NPV असू शकतो, याचा अर्थ कंपनीला त्या प्रकल्पावर परतावा मिळण्याची गती मंद असू शकते, परंतु प्रकल्पामुळे एकूण मूल्यामध्ये मोठ्या प्रमाणात भर पडू शकते. कंपनी.

वेगवेगळ्या लांबीच्या प्रकल्पांची तुलना करण्यासाठी IRR वापरताना समान समस्या उद्भवते. उदाहरणार्थ, कमी कालावधीच्या प्रकल्पात उच्च IRR असू शकतो, ज्यामुळे ते एक उत्कृष्ट गुंतवणूक असल्याचे दिसते, परंतु कमी NPV देखील असू शकते. याउलट, दीर्घ प्रकल्पाचा IRR कमी असू शकतो, जो हळूहळू आणि स्थिरपणे परतावा मिळवतो, परंतु कालांतराने कंपनीला मोठ्या प्रमाणात मूल्य जोडू शकतो.

IRR मधील आणखी एक समस्या म्हणजे मेट्रिकमध्येच काटेकोरपणे अंतर्निहित नाही, तर IRR चा सामान्य गैरवापर आहे. लोक असे गृहीत धरू शकतात की, जेव्हा एखाद्या प्रकल्पादरम्यान सकारात्मक रोख प्रवाह निर्माण होतो (शेवटी नाही), तेव्हा पैसे प्रकल्पाच्या परताव्याच्या दराने पुन्हा गुंतवले जातील. असे क्वचितच घडू शकते. उलट, जेव्हा सकारात्मक रोख प्रवाहाची पुनर्गुंतवणूक केली जाते, तेव्हा ते भांडवलाच्या खर्चाशी अधिक साम्य असलेल्या दराने असेल. अशा प्रकारे IRR वापरून चुकीची गणना केल्याने एखादा प्रकल्प प्रत्यक्षात आहे त्यापेक्षा अधिक फायदेशीर आहे असा विश्वास निर्माण होऊ शकतो. यामुळे, चढउतार रोखीच्या प्रवाहासह लांब प्रकल्पांमध्ये अनेक भिन्न IRR मूल्ये असू शकतात या वस्तुस्थितीसह, सुधारित अंतर्गत दर (MIRR) नावाच्या दुसर्या मेट्रिकचा वापर करण्यास प्रवृत्त केले आहे. या समस्यांचे निराकरण करण्यासाठी MIRR IRR समायोजित करते, ज्यामध्ये रोख प्रवाह पुनर्गुंतवणुकीचा दर म्हणून भांडवलाची किंमत समाविष्ट करते आणि एकल मूल्य म्हणून अस्तित्वात असते. MIRR च्या IRR च्या पूर्वीच्या अंकात सुधारणा केल्यामुळे, प्रकल्पाचा MIRR अनेकदा त्याच प्रकल्पाच्या IRR पेक्षा लक्षणीयरीत्या कमी असेल.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.