रेपो रेट वि रिव्हर्स रेपो रेट

मध्यवर्ती बँका व्यवस्थापित करण्यासाठी विविध चलनविषयक धोरण साधनांवर अवलंबून असतातमहागाई आणि प्रचार कराआर्थिक वाढ, रेपो दर आणि रिव्हर्स रेपो दरासह. भारतात, राखीवबँक भारताचे (RBI) नियमन करण्यात मदत करण्यासाठी हे दर सेट करतेअर्थव्यवस्था आणि आर्थिक बाजारपेठांमध्ये स्थिरता राखणे. एप्रिल 2023 पर्यंत, सध्याचा रेपो दर 4.00% आहे आणि भारतातील सध्याचा रिव्हर्स रेपो दर 3.35% आहे, दोन्ही RBI च्या नवीनतम आर्थिक धोरणाच्या घोषणेमध्ये अपरिवर्तित ठेवण्यात आले आहेत. व्यवसाय, गुंतवणूकदार आणि सामान्य जनतेला या दरांमधील फरक आणि त्यांचा आर्थिक परिणाम समजून घेणे आवश्यक आहे. या लेखात, तुम्ही रेपो रेट वि रिव्हर्स रेपो रेट मध्ये सखोल अभ्यास कराल आणि भारतीय अर्थव्यवस्थेत त्याचे महत्त्व एक्सप्लोर कराल.

रेपो रेट म्हणजे काय?

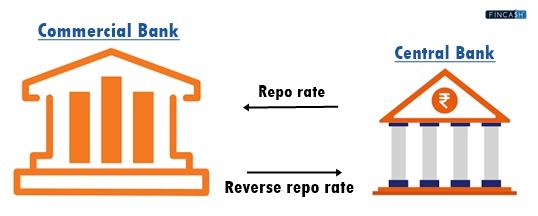

रेपो दर हा अल्प-मुदतीचा कर्ज दर आहे ज्यावर व्यावसायिक बँका मध्यवर्ती बँकेकडून पैसे घेऊ शकतात. हे व्याजदर हे एक महत्त्वाचे साधन आहे जे मध्यवर्ती बँक व्यवस्थापित करण्यासाठी वापरतेतरलता आणि मध्ये महागाईआर्थिक प्रणाली.

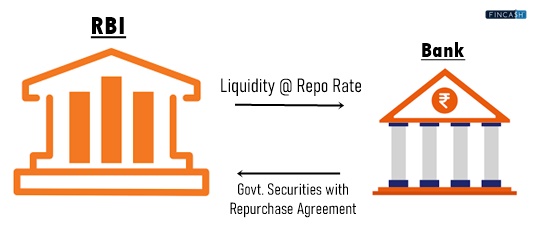

रेपो रेट कसा काम करतो?

रेपो दर मध्यवर्ती बँकेद्वारे कार्य करतेअर्पण वाणिज्य बँकांना अल्प मुदतीची कर्जे aनिश्चित व्याजदर. जेव्हा व्यावसायिक बँकांना अतिरिक्त निधीची आवश्यकता असते, तेव्हा त्यांच्याकडे एक मौल्यवान पर्याय असतो: ते सिक्युरिटीज सेंट्रल बँकेला विकू शकतात आणि नंतर थोड्या जास्त किमतीत पुन्हा खरेदी करण्यास सहमती देतात. अशा प्रकारे, बँका त्यांचे कामकाज सुरळीत चालू ठेवण्यासाठी आवश्यक तरलता मिळवू शकतात. ही प्रक्रिया पुनर्खरेदी करार किंवा रेपो म्हणून ओळखली जाते.

आरबीआयची चलनविषयक धोरण समिती (एमपीसी) महागाई आणि वाढ यासारख्या आर्थिक घटकांवर आणि जागतिक सारख्या बाह्य घटकांवर आधारित रेपो दराचा निर्णय द्विमासिक बैठकींमध्ये घेते.आर्थिक परिस्थिती. अर्थव्यवस्थेतील चलन पुरवठा नियंत्रित करण्यासाठी आणि आर्थिक धोरणाची उद्दिष्टे साध्य करण्यासाठी मध्यवर्ती बँकेसाठी रेपो दर हे एक शक्तिशाली साधन आहे. रेपो दर व्यावसायिक बँकांसाठी कर्ज घेण्याच्या खर्चावर परिणाम करून अर्थव्यवस्थेवर परिणाम करतात आणि त्या बदल्यात, व्यवसाय आणि ग्राहकांसाठी कर्जाच्या दरांवर परिणाम करतात. उच्च रेपो दरामुळे कर्ज घेण्याच्या खर्चात वाढ होऊ शकते, क्रेडिटची मागणी कमी होते आणि आर्थिक वाढ मंदावते.

Talk to our investment specialist

रिव्हर्स रेपो रेट म्हणजे काय?

जेव्हा व्यावसायिक बँका सरकारी रोख्यांमध्ये गुंतवणूक करतात तेव्हा त्यांना मध्यवर्ती बँकेला कर्ज देऊन व्याज मिळविण्याची संधी असते. हा व्याजदर रिव्हर्स रेपो रेट म्हणून ओळखला जातो. हे रेपो दराच्या विरुद्ध आहे, कारण केंद्रीय बँक कर्ज देण्याऐवजी व्यावसायिक बँकांकडून पैसे घेते. रिव्हर्स रेपो रेट देखील RBI द्वारे सेट केला जातो आणि बँकिंग प्रणालीतील तरलतेचे नियमन करण्यासाठी वापरला जातो.

रिव्हर्स रेपो रेट कसा काम करतो?

रिव्हर्स रेपो रेट केंद्रीय बँक सरकारी सिक्युरिटीज ऑफर करून व्यावसायिक बँकांकडून पैसे उधार घेते.संपार्श्विक. व्यावसायिक बँका या सिक्युरिटीजमध्ये अतिरिक्त निधीची गुंतवणूक करतात आणि त्यांच्या गुंतवणुकीवर व्याज मिळवतात, जो रिव्हर्स रेपो दर आहे. रिव्हर्स रेपो रेट जितका जास्त असेल तितका बँकांना सेंट्रल बँकेला कर्ज देणे आणि ग्राहकांना कर्ज देण्याऐवजी त्यांचा अतिरिक्त निधी सेंट्रल बँकेकडे ठेवणे अधिक आकर्षक आहे. रिव्हर्स रेपो रेट बँका ग्राहकांना देत असलेल्या व्याजदरांवर प्रभाव टाकून अर्थव्यवस्थेवर परिणाम करतात. उच्च रिव्हर्स रेपो दर बँकांना ग्राहकांना कर्ज देण्याऐवजी सेंट्रल बँकेकडे निधी ठेवण्यास प्रोत्साहन देऊ शकतात, क्रेडिट उपलब्धता कमी करते आणि आर्थिक वाढ मंदावते.

रेपो रेट वि रिव्हर्स रेपो रेट

रेपो रेट आणि रिव्हर्स रेपो रेटमधील मुख्य फरक आहे:

व्यवहाराची दिशा: रेपो रेटमध्ये मध्यवर्ती बँक व्यावसायिक बँकांना कर्ज देते, तर रिव्हर्स रेपो रेटमध्ये, मध्यवर्ती बँक व्यावसायिक बँकांकडून पैसे घेते.

व्यवहाराचा उद्देश: रेपो दराचा उद्देश अर्थव्यवस्थेत तरलता इंजेक्ट करणे आणि महागाईचे नियमन करणे हा आहे. रिव्हर्स रेपो रेटचा उद्देश बँकिंग व्यवस्थेतील अतिरिक्त तरलता शोषून घेणे आणि महागाई नियंत्रित करणे हा आहे.

व्याज दर: रेपो दरावरील व्याजदर रिव्हर्स रेपो दरापेक्षा जास्त असतो कारण त्यात पैसे कर्ज देणे समाविष्ट असते, तर रिव्हर्स रेपो व्याजदर कमी असतो कारण त्यात पैसे कर्ज घेणे समाविष्ट असते.

सहभागी: रेपो रेटमध्ये फक्त बँकाच सेंट्रल बँकेकडून कर्ज घेऊ शकतात, तर रिव्हर्स रेपो रेटमध्ये बँका आणि बिगर बँक वित्तीय संस्था या दोन्ही केंद्रीय बँकेला कर्ज देऊ शकतात.

धोका: रेपो दराशी संबंधित जोखीम मध्यवर्ती बँकेसाठी जास्त आहे कारण त्यात बँकांना कर्ज देणे समाविष्ट आहे. तुलनेत, रिव्हर्स रेपो रेटशी संबंधित जोखीम कमी आहे कारण त्यात बँकांकडून पैसे कर्ज घेणे समाविष्ट आहे, जे सुरक्षित मानले जाते.

अर्थव्यवस्थेवर परिणाम करणारे फरक?

रेपो रेट आणि रिव्हर्स रेपो रेटमधील हे फरक अर्थव्यवस्थेवर पुढील प्रकारे परिणाम करतात:

तरलता आणि व्याजदर

रेपो दर व्यावसायिक बँकांसाठी कर्ज घेण्याच्या खर्चाचे नियमन करून अर्थव्यवस्थेतील तरलतेवर प्रभाव पाडतो, ज्यामुळे व्यवसाय आणि ग्राहकांसाठी कर्जदर प्रभावित होतात. उच्च रेपो दरामुळे तरलता कमी होते, तर कमी रेपो दरामुळे तरलता वाढते. याउलट, रिव्हर्स रेपो रेट बँका ग्राहकांना देऊ केलेल्या व्याजदरांवर परिणाम करतात. उच्च रिव्हर्स रेपो रेट बँकांना त्यांचा निधी सेंट्रल बँकेकडे ठेवण्यास प्रोत्साहित करतो, कर्जाची उपलब्धता कमी करतो आणि कर्जदारांसाठी व्याजदर वाढवतो.

महागाई

रेपो रेट आणि रिव्हर्स रेपो रेटचा अर्थव्यवस्थेतील महागाईवर परिणाम होतो. उच्च रेपो दर कर्ज घेणे आणि खर्च कमी करते, मागणी आणि महागाई कमी करते. दुसरीकडे, उच्च रिव्हर्स रेपो दर क्रेडिट उपलब्धता कमी करते, ज्यामुळे खर्च कमी होतो आणि महागाई कमी होते.

चलनविषयक धोरण

केंद्रीय बँक आपल्या चलनविषयक धोरणाच्या उद्दिष्टांची अंमलबजावणी करण्यासाठी रेपो दर आणि रिव्हर्स रेपो दर वापरते. मध्यवर्ती बँक हे दर समायोजित करून पैशांचा पुरवठा, चलनवाढ आणि आर्थिक वाढ प्रभावित करू शकते.

रेपो रेट आणि रिव्हर्स रेपो रेट: त्यांच्या संबंधांचे तुलनात्मक विश्लेषण

रेपो रेट आणि रिव्हर्स रेपो रेट यांच्यातील संबंध असा आहे की ते एकाच नाण्याच्या दोन बाजू आहेत आणि एकमेकांवर परिणाम करतात. जेव्हा मध्यवर्ती बँक रेपो दर वाढवते, तेव्हा व्यावसायिक बँकांना कर्ज घेणे अधिक महाग होते, ज्यामुळे त्यांची व्यवसाय आणि ग्राहकांना कर्ज देण्याची क्षमता कमी होते. यामुळे अर्थव्यवस्थेतील तरलता कमी होते आणि आर्थिक वाढ मंदावते.

याउलट, जेव्हा मध्यवर्ती बँक रिव्हर्स रेपो दर वाढवते, तेव्हा व्यावसायिक बँकांना व्यवसाय आणि ग्राहकांना कर्ज देण्याऐवजी सेंट्रल बँकेला कर्ज देणे अधिक आकर्षक बनते. यामुळे अर्थव्यवस्थेतील पत उपलब्धता कमी होते आणि आर्थिक वाढ मंदावते.

म्हणून, अर्थव्यवस्था स्थिर राहते आणि शाश्वत गतीने वाढ होते याची खात्री करण्यासाठी मध्यवर्ती बँकेने या दोन दरांमध्ये संतुलन राखले पाहिजे. एका दरातील बदलामुळे दुसऱ्या दरावर आणि अर्थव्यवस्थेतील एकूण तरलतेवर परिणाम होऊ शकतो आणि म्हणूनच हे दर समायोजित करण्यापूर्वी मध्यवर्ती बँकेने आपल्या चलनविषयक धोरणाच्या उद्दिष्टांचा काळजीपूर्वक विचार केला पाहिजे.

रेपो रेट वि बँक रेट

रेपो रेट आणि बँक रेट हे दोन भिन्न दर आहेत जे मध्यवर्ती बँका देशाचे चलनविषयक धोरण व्यवस्थापित करण्यासाठी वापरतात.

रेपो दर हा दर आहे ज्या दराने व्यावसायिक बँका मध्यवर्ती बँकेकडून पैसे घेतात, सामान्यतः अल्प मुदतीसाठीआधार. याचा उपयोग अर्थव्यवस्थेतील तरलतेचे नियमन करण्यासाठी, चलनवाढ नियंत्रित करण्यासाठी आणि आर्थिक वाढीला चालना देण्यासाठी केला जातो. रेपो दरात वाढ झाल्यामुळे कर्ज घेणे अधिक महाग होते, तरलता कमी होते आणि आर्थिक वाढ मंदावते, तर रेपो दरात घट झाल्याने कर्ज घेणे स्वस्त होते, तरलता वाढते आणि आर्थिक विकासाला चालना मिळते.

बँक रेट, दुसरीकडे, मध्यवर्ती बँक व्यावसायिक बँकांना कर्ज देते, सामान्यतः दीर्घकालीन आधारावर दर आहे. याचा उपयोग अर्थव्यवस्थेतील एकूण चलन पुरवठा नियंत्रित करण्यासाठी, चलनवाढ नियंत्रित करण्यासाठी आणि आर्थिक प्रणाली स्थिर करण्यासाठी केला जातो. बँक दरात वाढ झाल्यामुळे बँकांसाठी कर्ज घेणे अधिक महाग होते, अर्थव्यवस्थेतील एकूण चलन पुरवठा कमी होतो आणि महागाई नियंत्रित होते, तर बँक दर कमी झाल्यामुळे बँकांसाठी कर्ज घेणे स्वस्त होते, एकूण चलन पुरवठा वाढतो आणि आर्थिक विकासाला चालना मिळते.

व्यवसाय आणि गुंतवणूकदारांसाठी परिणाम

व्यवसाय आणि गुंतवणूकदारांसाठी रेपो रेट आणि रिव्हर्स रेपो रेटचे परिणाम खालीलप्रमाणे आहेत:

कर्ज घेण्याची किंमत

रेपो रेट व्यवसायांसाठी कर्ज घेण्याच्या खर्चावर परिणाम करतो, ज्यामुळे त्यांच्या नफा आणि वाढीच्या शक्यतांवर परिणाम होतो. उच्च रेपो दरामुळे कर्ज घेण्याच्या खर्चात वाढ होते, ज्यामुळे व्यवसायांसाठी गुंतवणूक आणि विस्तारासाठी निधी उभारणे अधिक महाग होते. याउलट, कमी रेपो दरामुळे व्यवसायांसाठी पैसे उधार घेणे आणि त्यांच्या वाढीसाठी गुंतवणूक करणे स्वस्त होते.

क्रेडिटची उपलब्धता

रिव्हर्स रेपो रेट व्यवसाय आणि गुंतवणूकदारांसाठी क्रेडिटच्या उपलब्धतेवर प्रभाव पाडतो. उच्च रिव्हर्स रेपो रेट क्रेडिटची उपलब्धता कमी करते, ज्यामुळे व्यवसायांसाठी निधी उभारणे आणि त्यांच्या वाढीसाठी गुंतवणूक करणे कठीण होते. याउलट, कमी रिव्हर्स रेपो रेट क्रेडिटची उपलब्धता वाढवते, ज्यामुळे व्यवसायांना निधी उभारणे आणि त्यांच्या वाढीसाठी गुंतवणूक करणे सोपे होते.

गुंतवणुकीचे निर्णय

रेपो रेट आणि रिव्हर्स रेपो रेट यांचाही गुंतवणूकदारांच्या गुंतवणुकीच्या निर्णयांवर परिणाम होतो. उच्च रेपो दर निश्चित करू शकतात-उत्पन्न गुंतवणूक जसेबंध अधिक आकर्षक आहेत कारण ते जास्त परतावा देतात, तर कमी रेपो दरामुळे इक्विटी गुंतवणूक अधिक आकर्षक होऊ शकते कारण व्यवसाय त्यांच्या वाढीसाठी गुंतवणूक करण्यासाठी स्वस्तात पैसे उधार घेऊ शकतात. त्याचप्रमाणे, उच्च रिव्हर्स रेपो दर निश्चित-उत्पन्न गुंतवणूक अधिक आकर्षक बनवू शकतात कारण बँका त्यांचे निधी मध्यवर्ती बँकेकडे सुरक्षितपणे ठेवू शकतात, तर कमी रिव्हर्स रेपो दर इक्विटी गुंतवणूक अधिक आकर्षक बनवू शकतात कारण बँका व्यवसाय आणि गुंतवणूकदारांना अधिक कर्ज देतात.

आर्थिक वाढ

रेपो रेट आणि रिव्हर्स रेपो रेटचा देशाच्या एकूण आर्थिक विकासावर लक्षणीय परिणाम होतो. उच्च रेपो दर तरलता कमी करून आणि कर्ज घेणे महाग करून आर्थिक वाढ मंदावू शकतो, तर उच्च रिव्हर्स रेपो दर क्रेडिटची उपलब्धता कमी करून आर्थिक वाढ मंदावू शकतो. याउलट, कमी रेपो दर आणि रिव्हर्स रेपो दर तरलता आणि कर्जाची उपलब्धता वाढवून आर्थिक विकासाला चालना देऊ शकतात.

तळ ओळ

रेपो रेट आणि रिव्हर्स रेपो रेट ही मध्यवर्ती बँकांद्वारे तरलता, व्याजदर, चलनवाढ आणि आर्थिक वाढ नियंत्रित करण्यासाठी वापरली जाणारी महत्त्वपूर्ण साधने आहेत. हे दर व्यवसाय, गुंतवणूकदार आणि ग्राहकांना विविध मार्गांनी प्रभावित करतात, कर्ज घेण्याच्या खर्चावर, क्रेडिटची उपलब्धता आणि गुंतवणुकीचे निर्णय प्रभावित करतात. एका दरातील बदलाचा परिणाम दुसऱ्या दरावर आणि अर्थव्यवस्थेतील एकूण तरलतेवर होऊ शकतो. त्यामुळे धोरणकर्ते आणि विश्लेषकांनी आर्थिक धोरणे तयार करताना आणि गुंतवणुकीचे निर्णय घेताना या दरांचा काळजीपूर्वक विचार केला पाहिजे. स्थिर आर्थिक वाढ आणि गुंतवणुकीचे निरोगी वातावरण सुनिश्चित करण्यासाठी हे दर राखण्यासाठी संतुलित दृष्टीकोन महत्त्वाचा आहे.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.