గోల్డ్ ఇటిఎఫ్లలో పెట్టుబడి పెట్టడానికి ఒక గైడ్

బంగారంలో పెట్టుబడి పెడుతున్నారు ఇటిఎఫ్లు జనాదరణ పెరగడమే కాకుండా బంగారంపై పెట్టుబడి పెట్టడానికి ఉత్తమ మార్గాలలో ఒకటిగా కూడా పరిగణించబడుతున్నాయి. గత దశాబ్దంలో గోల్డ్ ఇటిఎఫ్లు చాలా ప్రాముఖ్యతను సంతరించుకున్నాయి. గోల్డ్ ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్స్ మొదటిసారిగా ఆస్ట్రేలియాలో 2003లో "గోల్డ్"తో ఉనికిలోకి వచ్చాయికడ్డీ సెక్యూరిటీ" ప్రారంభించబడుతోంది. అప్పటి నుండి అనేక దేశాలు (భారతదేశంతో సహా) గోల్డ్ ఇటిఎఫ్లను ప్రారంభించాయి. మొదటిదిబంగారు ఇటిఎఫ్ భారతదేశంలో గోల్డ్ బీఈఎస్ ఉంది, ఇది ఫిబ్రవరి 2007లో ప్రారంభించబడింది.

Talk to our investment specialist

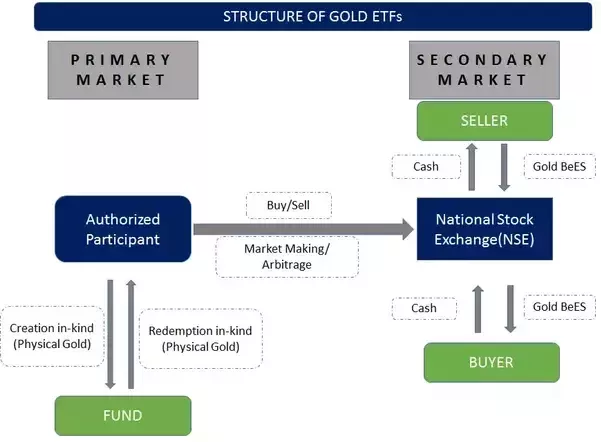

గోల్డ్ ఇటిఎఫ్లు ఎలా పని చేస్తాయి? గోల్డ్ ఇటిఎఫ్ల నిర్మాణం

ముందుపెట్టుబడి పెడుతున్నారు గోల్డ్ ఇటిఎఫ్లలో, అవి పనిచేసే నిర్మాణాన్ని తెలుసుకోవడం ముఖ్యం. గోల్డ్ ఇటిఎఫ్లకు బ్యాక్ ఎండ్లో భౌతిక బంగారం మద్దతునిస్తుంది. కాబట్టి ఎప్పుడు ఒకపెట్టుబడిదారుడు మార్పిడిలో గోల్డ్ ఇటిఎఫ్ని కొనుగోలు చేస్తుంది, బ్యాక్ ఎండ్లో పాల్గొన్న ఎంటిటీ భౌతిక బంగారాన్ని కొనుగోలు చేస్తుంది. గోల్డ్ ఇటిఎఫ్ యూనిట్లు ఎక్స్ఛేంజ్లో జాబితా చేయబడ్డాయి, ఉదా. గోల్డ్ బీఈఎస్లు ఇందులో జాబితా చేయబడ్డాయినేషనల్ స్టాక్ ఎక్స్ఛేంజ్ (NSE) మరియు వారు బంగారం యొక్క వాస్తవ ధరలను నిశితంగా ట్రాక్ చేస్తారు (స్పాట్ ధరలు అని పిలుస్తారు). గోల్డ్ ఇటిఎఫ్ మరియు బంగారం ధర ఒకేలా ఉండేలా చూసుకోవడానికి "అధీకృత పార్టిసిపెంట్స్" ద్వారా నిరంతర కొనుగోలు మరియు విక్రయాలు ఉన్నాయి. అధీకృత పార్టిసిపెంట్ అనేది కొనుగోలు మరియు అమ్మకాలను నిర్వహించడానికి స్టాక్ ఎక్స్ఛేంజ్ (ఈ సందర్భంలో NSE) ద్వారా నియమించబడిన ఒక సంస్థ.అంతర్లీన ఆస్తి (ఈ సందర్భంలో భౌతిక బంగారం) సృష్టించడానికిఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్. ఇవి సాధారణంగా చాలా పెద్ద సంస్థలు.

దిగువ రేఖాచిత్రం సంక్లిష్టంగా కనిపించవచ్చు:

- గోల్డ్ ఇటిఎఫ్ యొక్క కొనుగోలుదారు మరియు అమ్మకందారులు (పెట్టుబడిదారులు) ఎక్స్ఛేంజ్ ప్లాట్ఫారమ్ (ఎన్ఎస్ఇ)ని ఉపయోగిస్తారు, కాబట్టి ట్రేడింగ్ సులభం. వారు కొనుగోలు & అమ్మకం ఆర్డర్లను చేయవచ్చు మరియు బ్రోకర్ అదే అమలు చేస్తారు.

- ఏదైనా అదనపు కొనుగోలు లేదా అమ్మకం నికర (కొనుగోలుదారు మరియు విక్రేత లావాదేవీల తర్వాత) భౌతిక బంగారాన్ని కొనుగోలు చేసి విక్రయించే అధీకృత భాగస్వాములతో పరిష్కరించబడుతుంది. కాబట్టి కొనుగోలుదారులు లేకుంటే మరియు ఎవరైనా విక్రయించాలనుకుంటే, అధీకృత పార్టిసిపెంట్ సృష్టిస్తారుద్రవ్యత, విక్రేత నుండి గోల్డ్ ఇటిఎఫ్ యూనిట్లను కొనుగోలు చేయండి.

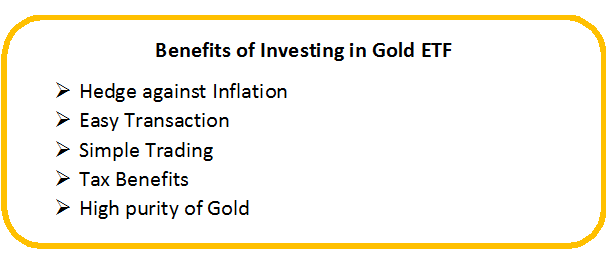

గోల్డ్ ఇటిఎఫ్లలో పెట్టుబడి పెట్టడం వల్ల కలిగే ప్రయోజనాలు

వాటిలో కొన్నిపెట్టుబడి ప్రయోజనాలు గోల్డ్ ఇటిఎఫ్లలో ఇవి:

1. చిన్న డినామినేషన్

రిటైలర్ వద్దకు వెళ్లడం వలన చాలా తక్కువ పరిమాణంలో భౌతిక బంగారాన్ని కొనుగోలు చేయడానికి తగిన మొత్తంలో డబ్బు అవసరం అవుతుంది, అలాగే బంగారు దుకాణాలు కూడా చాలా తక్కువ పరిమాణంలో స్వచ్ఛమైన బంగారాన్ని కొనుగోలు చేయడానికి అనుమతించవు. గోల్డ్ ఇటిఎఫ్లను చాలా తక్కువ పరిమాణంలో కొనుగోలు చేయవచ్చు మరియు విక్రయించవచ్చు మరియు వాటిలో వ్యాపారం చేయవచ్చు.

2. ఖర్చు సామర్థ్యం

గోల్డ్ ఇటిఎఫ్లలో పెట్టుబడి పెట్టడం యొక్క మరొక ప్రయోజనం ఏమిటంటే ఇది ఖర్చుతో కూడుకున్నది. అక్కడ ఏమి లేదుప్రీమియం గోల్డ్ ఇటిఎఫ్లకు అటాచ్ చేసిన ఛార్జీల మాదిరిగా, ఎలాంటి మార్కప్ లేకుండా అంతర్జాతీయ ధరకు కొనుగోలు చేయవచ్చు.

3. దీర్ఘకాలిక హోల్డింగ్ కోసం సౌలభ్యం

భౌతిక బంగారం వలె కాకుండా గోల్డ్ ఇటిఎఫ్లపై (భారతదేశంలో) సంపద పన్ను లేదు. అలాగే, భద్రత మొదలైన వాటి గురించి ఆందోళన చెందే చోట స్టోరేజీ సమస్య ఉండదు. యూనిట్లు ఒక వ్యక్తి పేరు మీద ఉంచబడతాయి.డీమ్యాట్ ఖాతా. సాధారణంగా, ఎవరైనా భౌతిక బంగారాన్ని ఇంట్లో మంచి పరిమాణంలో నిల్వ ఉంచుకుంటే ఇది సమస్యగా ఉంటుంది లేదా aబ్యాంక్ లాకర్.

4. ఏకరీతి లభ్యత

ఎక్స్ఛేంజ్లో గోల్డ్ బీస్ (లేదా ఇతర గోల్డ్ ఇటిఎఫ్) లభ్యతకు సంబంధించి ఎటువంటి సమస్య లేదు, ఎందుకంటే ట్రేడింగ్, కొనుగోలు మరియు అమ్మకం కోసం ఎక్స్ఛేంజ్ బాధ్యత వహిస్తుంది.

5. లిక్విడిటీ

ఇది ఎక్స్ఛేంజ్లో వర్తకం చేయబడినందున లిక్విడిటీ అందుబాటులో ఉంది మరియు ఉన్నాయిసంత లిక్విడిటీని సృష్టించడానికి తయారీదారులు (అధీకృత పాల్గొనేవారు). కాబట్టి ఎవరైనా విక్రయించడానికి దుకాణాన్ని కనుగొనడం గురించి ఆందోళన చెందాల్సిన అవసరం లేదు లేదా అమ్మకం ఎదుర్కొన్నప్పుడు మార్క్-డౌన్ల గురించి లేదా స్వచ్ఛతను పరీక్షించడం గురించి కూడా ఆందోళన చెందాల్సిన అవసరం లేదు.

6. దొంగతనం ప్రమాదం లేదు

గోల్డ్ ఇటిఎఫ్ల యూనిట్లు హోల్డర్ యొక్క డిమ్యాట్ (డీమెటీరియలైజ్డ్) ఖాతాలో ఉన్నందున, దొంగతనం జరిగే ప్రమాదం లేదు.

7. స్వచ్ఛత

గోల్డ్ ఇటిఎఫ్లలో పెట్టుబడి పెట్టడం వల్ల కలిగే అతిపెద్ద ప్రయోజనాల్లో స్వచ్ఛత స్థిరంగా ఉంటుంది. ప్రతి యూనిట్ స్వచ్ఛమైన బంగారం ధరతో మద్దతు ఇస్తుంది కాబట్టి స్వచ్ఛతకు ఎటువంటి ప్రమాదం లేదు.

ఉత్తమ గోల్డ్ ఇటిఎఫ్లు 2022

భారతదేశంలో పెట్టుబడి పెట్టడానికి కొన్ని ఉత్తమమైన గోల్డ్ ఇటిఎఫ్లు:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹46.3584

↑ 0.18 ₹1,781 23.8 46.1 83.3 40.4 27.3 72 Invesco India Gold Fund Growth ₹44.5363

↑ 0.13 ₹476 23.4 45 80.4 39.3 27 69.6 SBI Gold Fund Growth ₹46.8098

↑ 0.15 ₹15,024 24.1 46.5 84 40.5 27.6 71.5 Nippon India Gold Savings Fund Growth ₹61.1067

↑ 0.23 ₹7,160 23.7 46.1 83.4 40.4 27.3 71.2 ICICI Prudential Regular Gold Savings Fund Growth ₹49.4651

↑ 0.15 ₹6,338 23.8 46.3 83.8 40.7 27.4 72 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Gold Fund Invesco India Gold Fund SBI Gold Fund Nippon India Gold Savings Fund ICICI Prudential Regular Gold Savings Fund Point 1 Bottom quartile AUM (₹1,781 Cr). Bottom quartile AUM (₹476 Cr). Highest AUM (₹15,024 Cr). Upper mid AUM (₹7,160 Cr). Lower mid AUM (₹6,338 Cr). Point 2 Established history (13+ yrs). Established history (14+ yrs). Established history (14+ yrs). Oldest track record among peers (15 yrs). Established history (14+ yrs). Point 3 Top rated. Rating: 3★ (upper mid). Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 27.29% (bottom quartile). 5Y return: 27.00% (bottom quartile). 5Y return: 27.56% (top quartile). 5Y return: 27.30% (lower mid). 5Y return: 27.40% (upper mid). Point 6 3Y return: 40.43% (lower mid). 3Y return: 39.33% (bottom quartile). 3Y return: 40.52% (upper mid). 3Y return: 40.40% (bottom quartile). 3Y return: 40.67% (top quartile). Point 7 1Y return: 83.34% (bottom quartile). 1Y return: 80.45% (bottom quartile). 1Y return: 84.02% (top quartile). 1Y return: 83.38% (lower mid). 1Y return: 83.80% (upper mid). Point 8 1M return: 2.84% (bottom quartile). 1M return: 2.80% (bottom quartile). 1M return: 3.13% (top quartile). 1M return: 3.09% (upper mid). 1M return: 2.91% (lower mid). Point 9 Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.08 (bottom quartile). Sharpe: 3.23 (upper mid). Sharpe: 3.25 (top quartile). Sharpe: 3.01 (bottom quartile). Sharpe: 3.10 (lower mid). Aditya Birla Sun Life Gold Fund

Invesco India Gold Fund

SBI Gold Fund

Nippon India Gold Savings Fund

ICICI Prudential Regular Gold Savings Fund

గోల్డ్ ఇటిఎఫ్లు & కొలిచే పనితీరు

ఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్ల పనితీరు (గోల్డ్ ఇటిఎఫ్లతో సహా) మరియుఇండెక్స్ ఫండ్స్ "ట్రాకింగ్ ఎర్రర్" అనే సూచిక ద్వారా కొలుస్తారు. ట్రాకింగ్ ఎర్రర్ అనేది ETF (లేదా ఇండెక్స్ ఫండ్) పనితీరు మరియు అది కాపీ చేయాలనుకుంటున్న బెంచ్మార్క్ పనితీరు మధ్య వ్యత్యాసాన్ని చూసే కొలత తప్ప మరొకటి కాదు. కాబట్టి ట్రాకింగ్ ఎర్రర్ను తగ్గించండి, ఇటిఎఫ్ని మెరుగుపరచండి.

అలంకార ప్రయోజనాల కోసం లేదా సంపద సృష్టి కోసం కూడా బంగారాన్ని కొనుగోలు చేయడానికి భారతీయులు చాలా సాంస్కృతికంగా మొగ్గు చూపుతారు. ఇంతకుముందు భౌతిక బంగారం ఎంపికగా ఉపయోగించబడినప్పటికీ, నిల్వ, భద్రత, సంపద పన్ను, లిక్విడిటీ, ఎటువంటి మార్కు-అప్లు మొదలైన ప్రయోజనాలతో (ఒకసారి భౌతిక బంగారాన్ని కొనుగోలు చేయాల్సిన అలంకార ప్రయోజనాల కోసం మినహా) గోల్డ్ ఇటిఎఫ్లు స్పష్టంగా మెరుగ్గా ఉంటాయి. గోల్డ్ బీఈఎస్ వంటి వివిధ ఎంపికలను ఎవరైనా ఉపయోగించవచ్చుబంగారం కొనండి మార్పిడిపై!

ఆన్లైన్లో గోల్డ్ మ్యూచువల్ ఫండ్స్లో ఇన్వెస్ట్ చేయడం ఎలా?

Fincash.comలో జీవితకాలం కోసం ఉచిత పెట్టుబడి ఖాతాను తెరవండి.

మీ రిజిస్ట్రేషన్ మరియు KYC ప్రక్రియను పూర్తి చేయండి

పత్రాలను అప్లోడ్ చేయండి (పాన్, ఆధార్, మొదలైనవి).మరియు, మీరు పెట్టుబడి పెట్టడానికి సిద్ధంగా ఉన్నారు!

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.

Informative page