మ్యూచువల్ ఫండ్ ఇన్ ఇండియా

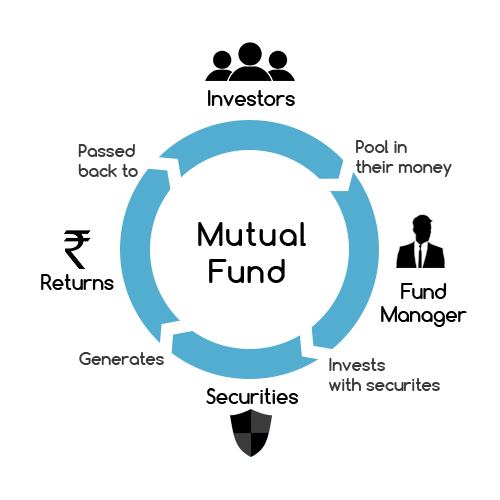

ఒక మ్యూచువల్ ఫండ్ పెట్టుబడిదారులచే సెక్యూరిటీలను (ఫండ్ ద్వారా) కొనుగోలు చేయడానికి ఒక సాధారణ లక్ష్యానికి ఇచ్చిన డబ్బు యొక్క ఒక సామూహిక పూల్ (అందుకే పదం పరస్పర). సమిష్టి పూల్ మ్యూచువల్ ఫండ్లో పెట్టుబడిదారులచే ఏర్పడుతుంది, అవి భారతదేశంలో సెక్యూరిటీస్ అండ్ ఎక్స్ఛేంజ్ బోర్డ్ ఆఫ్ ఇండియాసెబి), ఫైనాన్స్, ప్రణాళిక మరియు ఆ కొత్త కొత్తఇన్వెస్టింగ్ తరచూ "మ్యూచువల్ ఫండ్" అనే పదం వినవచ్చు మరియు "మ్యూచువల్ ఫండ్ అంటే ఏమిటి?", "ఇవి ఉత్తమ మ్యూచువల్ ఫండ్స్?", "మ్యూచువల్ ఫండ్ల రకాలు"," కంపెనీలు ఏమిటి? ","మ్యూచువల్ ఫండ్స్లో పెట్టుబడి పెట్టడం ఎలా? "మొదలైనవి. మ్యూచువల్ ఫండ్స్ పెట్టుబడిదారులతో చాలా ఎక్కువగా సాగుతున్నాయి మరియు ఇటీవలి సంవత్సరాలలో పెట్టుబడిదారులు రుణ మరియు ఈక్విటీ మార్కెట్లలో పాల్గొనడానికి వీలు కల్పించే ఒక అవగాహనగా మారింది.ఇక్కడ మ్యూచువల్ ఫండ్స్కు సంబంధించిన అనేక ప్రశ్నలకు సమాధానం ఇవ్వండి.

వివరణాత్మక అవలోకనం

మ్యూచువల్ ఫండ్స్ అనేవి వాహనం, పెట్టుబడిదారుల నుండి సెక్యూరిటీలను కొనుగోలు చేయడానికి డబ్బును సేకరిస్తుంది. ఈ పెట్టుబడిదారులు ఒక సాధారణ లక్ష్యంగా ఉంటారు, మరియు డబ్బు యొక్క ఈ పూల్ డబ్బును ఎలా పెట్టుబడి పెట్టాలనేది నిర్ణయించే ఫండ్ మేనేజర్చే సూచించబడుతుంది. మంచి ఫండ్ మేనేజ్మెంట్తో, మ్యూచువల్ ఫండ్ మేనేజర్ (లేదా పోర్టుపోలియో మేనేజర్) పెట్టుబడిదారులకు తిరిగి రాబడిని, పెట్టుబడిదారులకు తిరిగి చెల్లించేవారు. మ్యూచువల్ ఫండ్స్ ఒక నియంత్రిత పరిశ్రమ, మ్యూచువల్ ఫండ్ కంపెనీల కోసం వివిధ నియమాలు, మార్గదర్శకాలు & విధానాలు ఉన్నాయి, ఫండ్ నిర్వాహకులు మరియు ముఖ్యంగా ఫండ్స్ నిర్వహించబడుతున్నాయి. మ్యూచువల్ ఫండ్ల రెగ్యులేటర్ అయిన సెక్యూరిటీస్ అండ్ ఎక్స్చేంజ్ బోర్డ్ ఆఫ్ ఇండియా (సెబి) ఈ నిబంధనలను ఏర్పరుస్తుంది.

మ్యూచువల్ ఫండ్స్ అర్థం

రెండు పదాలుగా, మ్యూచువల్ కానోట్స్ కలిసి పొందడానికి మరియు ఫండ్ డబ్బుని సూచిస్తుంది. నిర్వచనం ప్రకారం, ఒక మ్యూచువల్ ఫండ్ పెట్టుబడిదారులకు ఒక సాధారణ లక్ష్యంగా పెట్టుబడి పెట్టడానికి ఒక వాహనం. భారతదేశంలో, దీర్ఘకాల చరిత్ర కలిగిన మ్యూచువల్ ఫండ్స్ ఒక నియంత్రిత పరిశ్రమ.

మ్యూచువల్ ఫండ్ బేసిక్స్

మ్యూచువల్ ఫండ్ యొక్క పునాదులు మ్యూట్యువల్ ఫండ్స్, మ్యూట్యుయల్ ఫండ్స్ యొక్క ప్రయోజనాలు మరియు మ్యూచువల్ ఫండ్స్ యొక్క డి-లాభాలు యొక్క ప్రాథమిక అవగాహన పొందడం జరుగుతుంది. విజ్ఞానాన్ని పొందడానికి అనేక వనరులను ఉపయోగించవచ్చు. ఈ ఆర్టికల్లో, మ్యూచువల్ ఫండ్ బేసిక్స్ యొక్క అనేక అంశాలను కవర్ చేయడానికి మేము ప్రయత్నించాము.

మ్యూచువల్ ఫండ్స్ చరిత్ర

భారతదేశంలో మ్యూచువల్ ఫండ్స్ 1963 లో పార్లమెంటు చట్టం ద్వారా వచ్చింది. భారతదేశం యొక్క రిజర్వ్ బ్యాంక్ (ఆర్బిఐ) సహాయంతో ఇది భారత ప్రభుత్వం చేసింది. 1987 వరకు, భారతదేశంలో ఏ ఇతర క్రీడాకారుడు కూడా లేరు, అది ఒక గుత్తాధిపత్య సంస్థ. ఆ సమయంలో పరిశ్రమలు ప్రభుత్వ రంగం కొరకు ప్రారంభించబడ్డాయి మరియు మరొక క్రీడాకారుడిని ప్రవేశపెట్టాయిఎస్బిఐ మ్యూచువల్ ఫండ్. కొంతకాలం తరువాత ఇతర ఆటగాళ్ళు కూడా వచ్చారు. 1993 లో ప్రభుత్వం ప్రైవేటు రంగంను తెరవడానికి అనుమతి ఇచ్చిందిఅసెట్ మేనేజ్మెంట్ కంపెనీస్. తరువాతి రెండు సంవత్సరాలలో, 11 మరింత ప్రైవేటు రంగ నిధులను ప్రవేశపెట్టింది. 1996 లో సెబీతో మరొక శకం గుర్తించబడిందిAMFI భారతదేశం లో మ్యూచువల్ ఫండ్స్ అసోసియేషన్ పరిశ్రమ మరియు సెటప్ కనీస ప్రమాణాలను అభివృద్ధి చేయడానికి ఏర్పడింది.

మ్యూచువల్ ఫండ్స్ సహీ హై

మ్యూచువల్ ఫండ్ మ్యూచువల్ ఫండ్స్ పై పెట్టుబడిదారుల అవగాహనను సృష్టించటానికి AMFI (భారతదేశంలో మ్యూచువల్ ఫండ్స్ అసోసియేషన్) ఇటీవల ప్రారంభించిన ప్రచారం. ఈ ప్రచారం టీవీ, వార్తాపత్రిక, రేడియో మరియు వెబ్ అంతటా పలు మాధ్యమాలలో ఉంది. ఈ ప్రచారం ఆంగ్లంలోనే కాక వివిధ భాషలలో కూడా ఉంది. మ్యూచువల్ ఫండ్స్ సాహీ హై ప్రచారం లక్ష్యం పరిశ్రమ యొక్క వివిధ అంశాలపై ప్రజలను అవగాహన చేయడం మరియు మ్యూచువల్ ఫండ్ల వ్యాప్తి పెంచుతుంది.

మ్యూచువల్ ఫండ్స్ ఇన్వెస్ట్మెంట్

మ్యూచువల్ ఫండ్స్ పెట్టుబడిదారులకు డబ్బు ఆదాచేయడానికి మరియు కాలక్రమేణా తిరిగి సంపాదించడానికి ఒక మార్గాన్ని అందిస్తాయి. నెలసరిలో ఒక మొత్తము లేదా స్థిర మొత్తాన్ని పెట్టుబడులు పెట్టవచ్చు, దీనిని సాధారణంగా వ్యవస్థాగత పెట్టుబడి ప్రణాళికగా పిలుస్తారు (SIP). ఒక ఉపయోగించిమొత్తం లేదా SIP లు, వారు పొదుపు అలవాటును బోధిస్తారు. మ్యూచువల్ ఫండ్ పెట్టుబడులు ఐఎన్ఆర్ 5000 కు తక్కువగా ఉండడంతో పాటు ఐఐఆర్ 500 కు తక్కువగా SIP ల విషయంలో మదుపు ఫండ్ పెట్టుబడులను ప్రారంభించవచ్చు. వివిధ మ్యూచువల్ ఫండ్ క్యాలిక్యులేటర్లు అందుబాటులో ఉన్నాయి. ఈ మ్యూచువల్ ఫండ్ కాలిక్యులేటర్లు పెట్టుబడిదారులకు కిక్-ప్రారంభ పెట్టుబడులకు సహాయపడతాయి.

సిస్టమాటిక్ ఇన్వెస్ట్మెంట్ ప్లాన్స్: SIP ఇన్ మ్యూచువల్ ఫండ్స్

మ్యూచువల్ ఫండ్స్ "సిస్టమాటిక్ ఇన్వెస్ట్మెంట్ ప్లాన్" లేదా SIP అనే ఒక మార్గాన్ని అందిస్తాయి, ఇక్కడ మ్యూచువల్ ఫండ్ యొక్క పథకంలో పెట్టుబడిదారుడు ప్రతి నెలలో ఒక నిర్దిష్ట మొత్తాన్ని డబ్బులో ఉంచడానికి ఎంచుకోవచ్చు. పెట్టుబడిదారులు మొదటి పెట్టుబడుల తర్వాత పెట్టుబడి పెట్టడానికి SIP లు చాలా సౌకర్యవంతమైన మార్గం, తరువాత పెట్టుబడులు ఆటోమేటెడ్ మరియు పెట్టుబడిదారు తిరిగి కూర్చొని విశ్రాంతి తీసుకోవచ్చు. సిస్టంటిక్ ఇన్వెస్ట్మెంట్ ప్లాన్స్ (సిఐపిలు) కూడా రూపాయి ధరను సగటున అందిస్తాయి మరియు SIP ల యొక్క అనేక ప్రయోజనాలు ఉన్నాయి.

మ్యూచువల్ ఫండ్ రిటర్న్స్

కేటగిరీల్లో 5 సంవత్సర రిటర్న్స్

| వర్గం: ఈక్విటీ | కనీస. 5Y Ret. | వర్గం: సమతుల్య | కనీస. 5Y Ret. | వర్గం: స్థిర ఆదాయం | కనీస. 5Y Ret | వర్గం: మనీ మార్కెట్ | కనీస. 5Y Ret. |

|---|---|---|---|---|---|---|---|

| ELSS (పన్ను ఆదా) | 18,88 | కన్జర్వేటివ్ కేటాయింపు | 10.56 | కార్పొరేట్ క్రెడిట్ | 9.54 | లిక్విడ్ | 8.3 |

| ఈక్విటీ - ఇతర | 18,72 | హైబ్రిడ్ కేటాయింపు | 11.15 | డైనమిక్ బాండ్ | 9.43 | అల్ట్రార్ట్ బాండ్ | 8.64 |

| Flexi కాప్ | 18,89 | మోడరేట్ కేటాయింపు | 15. 62 | ఇంటర్మీడియట్ బాండ్ | 8,93 | - | |

| పెద్ద కాప్ | 15,33 | - | ఇంటర్మీడియట్ ప్రభుత్వ బాండ్ | 9.91 | - | ||

| - | - | దీర్ఘకాలిక ప్రభుత్వ బాండ్ | 9.87 | - | |||

| - | - | స్వల్పకాలిక బాండ్ | 8.72 | - | |||

| - | - | స్వల్పకాలిక ప్రభుత్వ బాండ్ | 8.63 |

(2017 జూన్ 10 నాటికి)

చిల్లర పెట్టుబడిదారులకు తిరిగి రావడానికి గత కొన్ని దశాబ్దాల్లో మ్యూచువల్ ఫండ్స్ ఒక అసాధారణ వాహనం. గత సంవత్సరాల్లో తిరిగి రావాలనే ఆలోచనను ఇవ్వాలంటే, పైన పేర్కొనబడిన పట్టిక మ్యూచువల్ ఫండ్స్ యొక్క వివిధ విభాగాల ద్వారా తిరిగి వచ్చే ఆలోచనను ఇస్తుంది.

Talk to our investment specialist

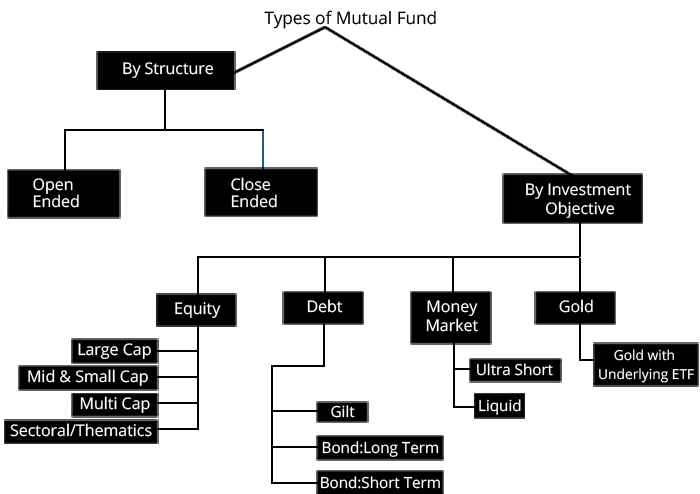

మ్యూచువల్ ఫండ్స్ రకాలు

అక్టోబరు 6, 2017 న, సెక్యూరిటీస్ ఆఫ్ ఎక్సేంజ్ బోర్డ్ ఆఫ్ ఇండియా (సెబి) మ్యూచువల్ ఫండ్స్ లో నూతన మరియు విస్తృత వర్గాలను ప్రవేశపెట్టింది. ఈ పథకంలో మదుపు చేయడానికి ముందే ఉత్పత్తులను పోల్చి, వేర్వేరు ఎంపికలను మదింపు చేసుకోవడాన్ని మదుపుదారులు సులభంగా కనుగొనేలా చూడాలి.

పెట్టుబడిదారుల కోసం మ్యూచువల్ ఫండ్ పెట్టుబడులను సులభతరం చేయడానికి సెబి యోచిస్తోంది. పెట్టుబడిదారులు తమ అవసరాలకు, ఆర్థిక లక్ష్యాలను మరియు ప్రమాద సామర్థ్యాలను బట్టి పెట్టుబడి పెట్టవచ్చు. ఈ శాసనాలుమ్యూచువల్ ఫండ్ హౌసెస్ అన్ని పథకాలు (ఇప్పటికే ఉన్న & భవిష్యత్ పథకం) 5 విస్తృత విభాగాలకు మరియు 36 ఉప కేతగిరీలుగా వర్గీకరించడానికి. సెబి ప్రవేశపెట్టిన కొత్త విభిన్న విభాగాలను చూద్దాముఈక్విటీ ఫండ్స్, డెబిట్ ఫండ్స్, హైబ్రిడ్ ఫండ్స్, సొల్యూషన్ ఓరియంటెడ్ ఫండ్స్ మరియు ఇతర పథకాలు

ఈక్విటీ ఫండ్స్

ఈక్విటీ మ్యూచువల్ ఫండ్స్ కావచ్చుపెద్ద టోపీ నిధులు,మధ్య టోపీ నిధులు, చిన్న క్యాప్ ఫండ్స్ లేదా బహుళ క్యాప్లు, ఈక్విటీ మార్కెట్లకు ఎక్స్పోజర్ కావాలని కోరుకునే పెట్టుబడిదారులకు ఇవి ఉన్నాయి. పేరు వెళ్లినప్పుడు, ఈక్విటీ ఫండ్స్ ఈక్విటీ మార్కెట్లలో పెట్టుబడి పెట్టాయి. స్టాక్ ఎంపికలో నిపుణులైన ప్రత్యేక ఫండ్ నిర్వాహకులు ఉన్నారు. వారు మ్యూచువల్ ఫండ్ ఇన్వెస్ట్మెంట్ ఆదేశం ఇచ్చిన వారి నిధుల కోసం ఉత్తమ స్టాక్స్ను ప్రయత్నించండి మరియు ఎంచుకోండి. సెబి ఈక్విటీ ఫండ్స్ కోసం 1 విభిన్న విభాగాలను ఏర్పాటు చేసింది.

పెద్ద కాపిక్ ఈక్విటీ ఫండ్

భారీ క్యాప్ ఫండ్స్ పెద్ద పెద్ద కంపెనీలలో పెద్ద పెద్ద కంపెనీలు పెద్ద బ్యాలెన్స్ షీట్లు, పెద్ద జట్లు మరియు ఒక స్పష్టమైన సంస్థ నిర్మాణంతో పెట్టుబడి పెట్టాయి. పెద్ద క్యాప్ స్టాక్స్లో బహిర్గతం పథకం యొక్క మొత్తం ఆస్తులలో కనీసం 80 శాతం ఉంటుంది.

మిడ్ క్యాప్ ఫండ్

మిడ్ క్యాప్ ఫండ్స్, మరోవైపు, చిన్న తరహా కంపెనీలలో పెట్టుబడి పెట్టడం, ఇవి తమ రంగాలలో ఉద్భవిస్తున్న తారలు మరియు పెరుగుదలకు సంభావ్యతను కలిగి ఉంటాయి. చిన్న పరిమాణంలో ఉండటంతో, ఈ మధ్య-టోపీ కంపెనీలు చాలా అతి చురుకైన పాదంతో ఉంటాయి మరియు చాలా త్వరగా ఉత్పత్తి & వ్యూహాలకు మార్పులు చేయగలవు. ఈ కారణంగా, మిడ్ క్యాప్ పెట్టుబడులను కూడా పెద్ద నష్టంలోకి తెస్తుంది. ఈ పథకం మిడ్ క్యాప్ స్టాక్స్లో మొత్తం ఆస్తులలో 65 శాతం పెట్టుబడినిస్తుంది.

పెద్ద మరియు మిడ్ క్యాప్ ఫండ్

ఇవి భారీ మరియు మిడ్ క్యాప్ స్టాక్స్లో పెట్టుబడులు పెట్టే పథకాలు. ఈ నిధులు మిడ్ మరియు పెద్ద క్యాప్ స్టాక్స్లో కనీసం 35 శాతం పెట్టుబడినిస్తాయి.

పెద్ద టోపీ, మిడ్ క్యాప్ మరియు చిన్న టోపీ అంటే ఏమిటో సెబి స్పష్టంగా వర్గీకరించింది:

| విపణి పెట్టుబడి వ్యవస్థ | వివరణ |

|---|---|

| పెద్ద టోపీ కంపెనీ | పూర్తి మార్కెట్ కాపిటలైసేషన్ ప్రకారం 1 వ నుంచి 100 వ సంస్థ |

| మిడ్ క్యాప్ కంపెనీ | పూర్తిస్థాయి మార్కెట్ క్యాపిటలైజేషన్ పరంగా 101st నుండి 250 వ సంస్థ |

| స్మాల్ కాప్ కంపెనీ | పూర్తి మార్కెట్ క్యాపిటలైజేషన్ పరంగా 251st సంస్థ |

మల్టీ కాపిక్ ఈక్విటీ ఫండ్

మల్టీ-క్యాప్ ఫండ్స్లో ఫండ్ మానేజర్ పెద్ద పరిమితులను మరియు మధ్య పరిమితులను ఎటువంటి పరిమితి లేకుండానే నిర్వహిస్తుంది (ఫండ్ ఆదేశం ఉన్న ఏకైక పరిమితి మాత్రమే). దాని మొత్తం ఆస్తులలో కనీస 65 శాతం ఈక్విటీలకు కేటాయించబడాలి.

ఈక్విటీ లింక్డ్ సేవింగ్స్ స్కీమ్

ఈక్విటీ లింక్డ్ సేవింగ్స్ పథకాలు (ELSS) ఒక పన్ను లావాదేవీ ఫండ్, ఇది మూడేళ్ల లాక్-ఇన్ వ్యవధి. దాని మొత్తం ఆస్తులలో కనీసం 80 శాతం ఈక్విటీలలో పెట్టుబడి పెట్టాలి.

డివిడెండ్ దిగుబడి ఫండ్

ఈ నిధిని డివిడెండ్ దిగుబడినిచ్చే స్టాక్స్లో ప్రధానంగా పెట్టుబడి చేస్తుంది. ఈ పథకం దాని మొత్తం ఆస్తులలో 65 శాతాన్ని ఈక్విటీలలో పెట్టుబడి చేస్తుంది, కానీ డివిడెండ్ దిగుబడినిచ్చే స్టాక్స్లో ఉంటుంది.

విలువ ఫండ్

ఇది ఈక్విటీ ఫండ్, ఇది విలువ పెట్టుబడి వ్యూహాన్ని అనుసరిస్తుంది.

కాంట్రా ఫండ్

ఈ ఈక్విటీ పథకం కాంట్రారియన్ పెట్టుబడి వ్యూహాన్ని అనుసరిస్తుంది. ఈక్విటీలలోని మొత్తం ఆస్తులలో కనీసం 65 శాతం వాల్యూ / కాంట్రా పెట్టుబడి పెట్టను, కానీ మ్యూచువల్ ఫండ్ హౌస్ విలువ విలువ ఫండ్ లేదా కాంట్రా ఫండ్ను అందించగలదు, కానీ రెండూ కాదు.

కేంద్రీకృత ఫండ్

ఈ ఫండ్ పెద్ద, మధ్య, చిన్న లేదా బహుళ క్యాప్ స్టాక్స్ మీద దృష్టి పెడుతుంది, కానీ 30 స్టాక్స్ గరిష్టంగా ఉంటుంది. దృష్టి నిధులు ఈక్విటీలలో మొత్తం ఆస్తులలో కనీసం 65 శాతం పెట్టుబడి పెట్టవచ్చు.

సెక్టార్ / థిమాటిక్ ఫండ్

ఇవి ఒక ప్రత్యేక రంగం లేదా ఒక ఇతివృత్తంలో పెట్టుబడి పెట్టే నిధులు. ఈ పథకాల మొత్తం ఆస్తులలో కనీసం 80 శాతం ప్రత్యేక రంగం లేదా ఇతివృత్తంలో పెట్టుబడి పెట్టబడుతుంది.

ఋణ ఫండ్స్

అప్పుడు రుణ నిధులు ఉన్నాయి, ఇవి రుణ వాయిద్యాలలో పెట్టుబడి పెట్టాయి. వివిధ రకాల రుణ నిధులు భారత మార్కెట్లలో ఉన్నాయి. ఈ నిధులు వివిధ రుణాలలో మరియు ప్రభుత్వ సెక్యూరిటీలు (G-Secs), వాణిజ్య పత్రికలు (సిపిలు), డిపాజిట్ల సర్టిఫికేట్ (CD లు) మరియు ఇతర సాధనల వంటి మదుపు మార్కెట్ సాధనలో పెట్టుబడి పెట్టాయి. సెబి యొక్క కొత్త వర్గీకరణ ప్రకారం,ఋణ ఫండ్ పథకాలు 16 వర్గాలుగా ఉంటాయి. ఇక్కడ జాబితా ఉంది:

ఓవర్నైట్ ఫండ్

ఈ రుణ పథకాన్ని ఒక రోజు పరిపక్వత కలిగిన రాత్రిపూట సెక్యూరిటీలలో పెట్టుబడి చేస్తుంది.

లిక్విడ్ ఫండ్

ఈ పేరు "లిక్విడ్" గా ఉంటుంది. ఈ చాలా సందర్భాలలో అతను / ఆమె ఒక రోజు పెట్టుబడి కూడా పెట్టుబడిదారులకు తిరిగి ఉత్పత్తి చేసేందుకు ప్రయత్నిస్తుంది నిధులు! నిబంధనల ప్రకారం,లిక్విడ్ ఫండ్స్ 91 రోజుల కన్నా తక్కువ పరిపక్వతతో రుణ / డబ్బు మార్కెట్ సెక్యూరిటీలలో పెట్టుబడి పెట్టాలి. ఈ రెండు రోజుల పాటు వారి డబ్బును పెట్టుబడి పెట్టే పెట్టుబడిదారులకు ఇవి సరిపోతాయి. ఈ నిధులు సాధారణంగా ఎగ్జిట్ లోడ్ లేవు.

అల్ట్రా షార్ట్ డ్యూరింగ్ ఫండ్

ప్రమాద స్థాయిలో, ఈ నిధులను ద్రవ నిధుల కంటే కొంచెం ఎక్కువగా ఉన్న ప్రమాదం ఉంది. అల్ట్రా స్వల్పకాలిక నిధులు రుణ సెక్యూరిటీలలో ద్రవ నిధుల కంటే కొంచెం మెచ్యూరిటీతో పెట్టుబడి పెట్టాయి. వడ్డీ రేట్లు చాలా పదునైన పైకి ఉద్యమం ఉంటే మ్యూచువల్ ఫండ్స్ ఈ రకమైన రోజులో చిన్న నష్టాన్ని ఇస్తుంది. ఏదేమైనా, పెట్టుబడిదారులు మూడు నెలలు ఆరు నెలల మధ్య డబ్బును పెట్టుబడి పెట్టడానికి చూస్తారు. చాలా అల్ట్రా స్వల్పకాలిక నిధులు ఎటువంటి నిష్క్రమణను కలిగి లేవు, అవి కూడా ఒకవేళ ఒక పక్షం వరకు ఉత్తమంగా ఉంటాయి.

తక్కువ వ్యవధి నిధి

తక్కువ వ్యవధి రుణ సెక్యూరిటీలు అల్ట్రా షార్ట్ ఫండ్స్ కంటే కాస్త ఎక్కువ మెచ్యూరిటీతో వస్తున్నాయి. ఈ పథకం ఆరు నుంచి 12 నెలల మధ్య మకాలే కాలవ్యవధితో రుణ మరియు ద్రవ్య మార్కెట్ సెక్యూరిటీలలో పెట్టుబడి పెట్టింది.

మనీ మార్కెట్ ఫండ్

ఈ పథకం CD లు, సిపిలు, టి-బిల్లు వంటి డబ్బు మార్కెట్ పరికరాలలో పెట్టుబడులు పెట్టడం ఒక సంవత్సర కాలం వరకు పరిపక్వత కలిగి ఉంటుంది.

స్వల్పకాలిక ఫండ్

ఒక సంవత్సరం లేదా అంతకన్నా ఎక్కువ పెట్టుబడులు పెట్టే పెట్టుబడిదారుల కోసం స్వల్పకాలిక మ్యూచువల్ ఫండ్స్ గొప్పవి. ఇవి కూడా రుణ సెక్యూరిటీలలో పెట్టుబడులు పెట్టాయి మరియు కొంత వడ్డీ రేటు ప్రమాదం పడుతుంది. వడ్డీరేట్లు తగ్గుముఖం పడుతుంటే, వడ్డీ కారణంగా వచ్చే ఆదాయంతో పాటు పోర్ట్ ఫోలియోపై మూలధన విలువ ఉంటుంది. ఈ నిధులు రుణ మరియు మనీ మార్కెట్ పరికరాలలో ఒకటి నుండి మూడు సంవత్సరాల వరకు మకాలే వ్యవధిలో పెట్టుబడులు పెట్టాయి.

మధ్యస్థ వ్యవధి నిధి

ఈ పథకం రుణ మరియు మనీ మార్కెట్ పరికరాలలో ముగ్గురు నాలుగేళ్ల మకాలే వ్యవధిలో పెట్టుబడులు పెట్టవచ్చు.

దీర్ఘకాలం వ్యవధి నిధి నుండి మధ్యస్థం

ఈ పథకం రుణ మరియు మనీ మార్కెట్ పరికరాలలో మకాలే కాల వ్యవధి నాలుగు నుండి ఏడు సంవత్సరాల వరకు పెట్టుబడి పెట్టబడుతుంది.

లాంగ్ వ్యవధి ఫండ్

ఈ పథకం రుణ మరియు మనీ మార్కెట్ పరికరాలలో మకాలే కాలవ్యవధి ఏడు సంవత్సరాల కన్నా ఎక్కువగా ఉంటుంది.

డైనమిక్ బాండ్ ఫండ్

ఒక డైనమిక్ బాండ్ ఫండ్ అనేది మ్యూచువల్ ఫండ్ స్కీమ్, ఇది వివిధ నిధుల కాల వ్యవధులతో కూడిన స్థిరమైన ఆదాయం సెక్యూరిటీలలో తన నిధులను పెట్టుబడి చేస్తుంది, అనగా అవి అన్ని వ్యవధులలో పెట్టుబడి పెట్టడం. ఇక్కడ, ఫండ్ మేనేజర్ వడ్డీ రేటు దృష్టాంగం మరియు భవిష్యత్తు వడ్డీ రేటు కదలికల యొక్క వారి అవగాహన ఆధారంగా వారు పెట్టుబడి పెట్టవలసిన నిధులను నిర్ణయిస్తారు. ఈ నిర్ణయంపై ఆధారపడి, వారు వివిధ పరిపక్వత కాల వ్యవధుల్లో రుణ వాయిద్యాలలో నిధులను పెట్టుబడులు పెట్టతారు. ఈ మ్యూచువల్ ఫండ్ పథకం వడ్డీ రేటు దృష్టాంతంలో గురించి ఆలోచించిన వ్యక్తులకు అనుకూలంగా ఉంటుంది. ఇటువంటి వ్యక్తులు డైనమిక్ బాండ్ల నిధులు ద్వారా డబ్బు సంపాదించడానికి ఫండ్ మేనేజర్ల దృక్పథం మీద ఆధారపడతారు.

కార్పొరేట్ బాండ్ ఫండ్

కార్పొరేట్ బాండ్ నిధులు ముఖ్యంగా ప్రధాన కంపెనీల జారీ చేసిన రుణ ప్రమాణాలు. ఈ వ్యాపారాలకు డబ్బు పెంచడం మార్గంగా జారీ. ఇది మంచి తిరిగి మరియు తక్కువ-ప్రమాద రకం పెట్టుబడి విషయానికి వస్తే కార్పొరేట్ బాండ్ ఫండ్స్ గొప్ప ఎంపిక. ఈ రుణ పథకం ప్రధానంగా అత్యధిక రేట్ కార్పొరేట్ బాండ్లలో పెట్టుబడి పెడుతుంది. అత్యధిక-రేటింగు కార్పొరేట్ బాండ్లలో దాని మొత్తం ఆస్తులలో కనీసము 80 శాతం పెట్టుబడి పెట్టవచ్చు.

క్రెడిట్ రిస్క్ ఫండ్

ఈ పథకం అధిక-రేట్ కార్పొరేట్ బాండ్ల క్రింద పెట్టుబడి చేస్తుంది. క్రెడిట్ రిస్క్ ఫండ్ అత్యుత్తమ రేటింగు సాధనాల క్రింద దాని ఆస్తులలో కనీసం 65 శాతం పెట్టుబడి పెట్టాలి.

బ్యాంకింగ్ మరియు PUS ఫండ్

ఈ పథకం ప్రధానంగా బ్యాంకుల రుణ వాయిద్యాలలో, పబ్లిక్ ఫైనాన్షియల్ ఇన్స్టిట్యూషనల్, పబ్లిక్ సెక్టార్ అండర్టీస్ లో పెట్టుబడి పెడుతుంది.

గిల్ట్ ఫండ్

ఈ ఫండ్స్ ప్రభుత్వ సెక్యూరిటీలలో పెట్టుబడి పెట్టాయి. ఫండ్ యొక్క ఆదేశం ప్రకారం వివిధ నిధుల పరిపక్వత. అలాగే ఫండ్ ప్రమాదం చేస్తుంది. గిల్ట్ నిధులను సాధారణంగా వారు ఏమి చేస్తున్నారో తెలుసుకొని, వడ్డీ రేటు కదలికలపై స్పష్టం చేస్తున్న అనుభవజ్ఞులైన పెట్టుబడిదారులచే పెట్టుబడి పెట్టడానికి వాడుతున్నారు. గిల్ట్ ఫండ్ యొక్క ఎక్కువ కాలం లేదా పరిపక్వత, అధిక ప్రమాదం. ఈ ఫండ్ ప్రభుత్వ సెక్యూరిటీలలో దాని మొత్తం ఆస్తులలో కనీసం 80 శాతం పెట్టుబడి పెట్టనుంది.

10 సంవత్సరాల కాన్స్టాంట్ వ్యవధితో గిల్ట్ ఫండ్

ఈ పధకం ప్రభుత్వ సెక్యూరిటీలలో పది సంవత్సరాల పరిపక్వతతో పెట్టుబడి పెట్టబడుతుంది. గిల్ట్ ఫండ్స్ 10 సంవత్సరాల నిరంతర వ్యవధిని ప్రభుత్వ సెక్యూరిటీలలో కనీసం 80 శాతం పెట్టుబడి చేస్తుంది.

ఫ్లోటర్ ఫండ్

ఈ రుణ పథకం ప్రధానంగా తేలియాడే రేటు సాధనలో పెట్టుబడి పెడుతుంది. తేలుతున్న వాయిద్య పరికరాల్లో ఫ్లోటర్ ఫండ్ తన మొత్తం ఆస్తులలో కనీసం 65 శాతం పెట్టుబడి చేస్తుంది.

హైబ్రిడ్ ఫండ్స్

కంచె మీద ఉండాలని కోరుకునే మధ్యలో ఉన్న పెట్టుబడిదారులకు సమతుల్య నిధులు లేదా హైబ్రిడ్ నిధులు ఉన్నాయి. కొత్త సెబి యొక్క నిబంధన ప్రకారం, హైబ్రిడ్ ఫండ్ల ఆరు విభాగాలు ఉంటాయి:

కన్జర్వేటివ్ హైబ్రిడ్ ఫండ్

హైబ్రిడ్ ఫండ్స్ కూడా సాధారణంగా పిలుస్తారుబ్యాలెన్స్డ్ ఫండ్. హైబ్రిడ్ నిధులు ఈక్విటీ మరియు రుణ మ్యూచువల్ ఫండ్ రెండింటిలో పెట్టుబడులు పెట్టే మ్యూచువల్ ఫండ్స్ రకం. మరో మాటలో చెప్పాలంటే, ఈ ఫండ్ రుణ మరియు ఈక్విటీల కలయికగా పనిచేస్తుంది. సంప్రదాయవాద హైబ్రిడ్ ఫండ్లు ప్రధానంగా రుణ వాయిద్యాలలో పెట్టుబడి పెట్టబడతాయి. వారి మొత్తం ఆస్తులలో 75 నుండి 90 శాతం రుణ వాయిద్యాలలో పెట్టుబడి మరియు ఈక్విటీ-సంబంధిత పరికరాలలో 10 నుండి 25 శాతం వరకు ఉంటుంది. ఈక్విటీ ఫండ్స్లో పెట్టుబడులు పెట్టే భయపడే పెట్టుబడిదారులకు హైబ్రిడ్ నిధులు మంచి ఎంపిక. ఈ ఫండ్ రిస్క్ భాగాన్ని తగ్గిస్తుంది మరియు సమయానికై సరైన ఆదాయాన్ని పొందడంలో కూడా సహాయపడుతుంది.

సమతుల్య హైబ్రిడ్ ఫండ్

ఈ ఫండ్ రుణ మరియు ఈక్విటీ పరికరాలలో మొత్తం ఆస్తులలో 40-60 శాతం పెట్టుబడి చేస్తుంది.

అగ్రెసివ్ హైబ్రిడ్ ఫండ్

ఈ ఫండ్ ఈక్విటీ-సంబంధిత పరికరాలలో మొత్తం ఆస్తులలో 65 నుండి 85 శాతం వరకు పెట్టుబడి పెట్టింది మరియు వారి ఆస్తులలో 20 నుండి 35 శాతం వరకు ఉంటుంది. మ్యూచువల్ ఫండ్ హౌసెస్ సమతుల్య హైబ్రిడ్ లేదా ఉగ్రమైన హైబ్రిడ్ ఫండ్ను అందించగలదు, రెండూ కాదు.

డైనమిక్ ఆస్తి కేటాయింపు లేదా సమతుల్య అడ్వాంటేజ్ ఫండ్

ఈ పధకం ఈక్విటీ మరియు రుణ వాయిద్యాలలో తమ పెట్టుబడులను డైనమిక్గా నిర్వహించగలదు.

మల్టీ అసెట్ కేటాయింపు

ఈ పథకం మూడు ఆస్తి తరగతులలో పెట్టుబడులు పెట్టవచ్చు, అనగా వారు ఈక్విటీ మరియు రుణాల నుండి అదనపు ఆస్తి తరగతికి పెట్టుబడి పెట్టవచ్చు. ఆస్తుల తరగతులలో ఒక్కొక్క ఫండ్లో కనీసం 10 శాతం పెట్టుబడి ఉండాలి. విదేశీ సెక్యూరిటీలను ప్రత్యేక ఆస్తి తరగతిగా పరిగణించరు.

ఆర్బిట్రేజ్ ఫండ్

ఆర్బిట్రేజ్ ఫండ్ అనేది భారతదేశంలో ఒక ప్రముఖ స్వల్పకాలిక ఆర్థిక పెట్టుబడి. ఆర్బిట్రేట్ ఫండ్లు మ్యూచువల్ ఫండ్స్, ఇవి మ్యూచువల్ ఫండ్ రిటర్న్లను ఉత్పత్తి చేయడానికి నగదు మార్కెట్ మరియు ఉత్పన్న మార్కెట్ మధ్య వ్యత్యాస ధరను పరపతిస్తాయి. ఆర్బిట్రేట్ నిధుల ద్వారా వచ్చే ఆదాయాలు స్టాక్ మార్కెట్ యొక్క అస్థిరత మీద ఆధారపడి ఉంటాయి. ఆర్బిట్రేజ్ మ్యూచువల్ ఫండ్లు ప్రకృతిలో మరియు అధిక లేదా నిరంతర అస్థిరతలలో హైబ్రిడ్గా ఉంటాయి, ఈ నిధులు పెట్టుబడిదారులకు సాపేక్షంగా ప్రమాద-రహిత రిటర్న్లను అందిస్తాయి. ఈ ఫండ్ ఈక్విటీ-సంబంధిత పరికరాలలో దాని ఆస్తులలో కనీసం 65 శాతాన్ని పెట్టుబడి పెట్టింది.

ఈక్విటీ సేవింగ్స్

ఈ పథకం ఈక్విటీ, ఆర్బిట్రేజ్ మరియు రుణాలలో పెట్టుబడి పెట్టబడుతుంది. ఈక్విటీ పొదుపు మొత్తం స్టాక్లలో మొత్తం ఆస్తులలో కనీసం 65 శాతం మరియు రుణంలో కనీసం 10 శాతం పెట్టుబడి ఉంటుంది. పథకం సమాచార పత్రంలో కనిష్టంగా హెడ్డెడ్ మరియు అన్హేడేడ్ పెట్టుబడులు ఈ పథకాన్ని సూచిస్తాయి.

సొల్యూషన్ ఓరియంటెడ్ పథకాలు

రిటైర్మెంట్ ఫండ్

ఇది పదవీ విరమణ పరిష్కార పథకం, ఇది ఐదు సంవత్సరాలు లేదా పదవీ విరమణ వయస్సు వరకు లాక్ చేయబడుతుంది.

పిల్లల నిధి

ఇది ఐదు సంవత్సరాల పాటు లాక్-ఆన్ లేదా పిల్లవాడి వయస్సు మెజారిటీని సాధించే వరకు, ముందున్నదానికి ముందు ఇది పిల్లల ఆధారిత పథకం.

ఇతర పథకాలు

ఇండెక్స్ ఫండ్ / ఇటిఎఫ్

ఇండెక్స్ ఫండ్లు మార్కెట్ ఇండెక్స్ ను బేస్గా ఉపయోగించి నిర్మించిన మ్యూచువల్ ఫండ్ స్కీమ్లను సూచిస్తాయి. మరో మాటలో చెప్పాలంటే, ఒక ఇండెక్స్ ఫండ్ పనితీరు ఒక నిర్దిష్ట ఇండెక్స్ యొక్క పనితీరు మీద ఆధారపడి ఉంటుంది. ఈ పథకాలు నిష్కర్షగా నిర్వహించబడతాయి. ఈ ఫండ్స్ ఒక నిర్దిష్ట ఇండెక్స్లో ఉన్నట్లుగా, అదే నిష్పత్తిలో షేర్లను కలిగి ఉంటాయి. భారతదేశంలో, అనేక పథకాలు నిఫ్టీ లేదా సెన్సెక్సును తమ పోర్ట్ఫోలియోలను నిర్మించేందుకు బేస్గా ఉపయోగిస్తున్నాయి. ఉదాహరణకి, నిఫ్టీ పోర్ట్ఫోలియో ఎస్బిఐ వాటాలు కలిగి ఉంటే, దీని నిష్పత్తి 12% తరువాత; నిఫ్టీ ఇండెక్స్ ఫండ్ కూడా 12% ఈక్విటీ షేర్లను కలిగి ఉంటుంది. ఈ ఫండ్ ఒక ప్రత్యేకమైన ఇండెక్స్ యొక్క సెక్యూరిటీలలో మొత్తం ఆస్తులలో కనీసం 95 శాతం పెట్టుబడి పెట్టగలదు.

FoF లు (ఓవర్సీస్ డొమెస్టిక్)

నిధుల నిధి ఎవరికీ పెట్టుబడులు చాలా పెద్దవి కావు మరియు అనేక మ్యూచువల్ ఫండ్ల కంటే ఒక ఫండ్ (నిధుల ఫండ్) ను నిర్వహించడం సులభం. మ్యూచువల్ ఫండ్ ఇన్వెస్ట్మెంట్ వ్యూహం యొక్క ఈ రూపంలో, పెట్టుబడిదారులు ఒకే ఫండ్ యొక్క గొడుగు క్రింద అనేక నిధులను కలిగి ఉంటారు, అందుకే నిధుల నిధుల పేరు. తరచుగా బహుళ మేనేజర్ పెట్టుబడి పేరు ద్వారా వెళ్తున్నారు; అది మ్యూచువల్ ఫండ్ వర్గాలలో ఒకటిగా పరిగణించబడుతుంది. మల్టీ-మేనేజర్ పెట్టుబడుల యొక్క ముఖ్య ప్రయోజనాల్లో ఒకటి, తక్కువ టిక్కెట్ పరిమాణంలో, పెట్టుబడిదారుడు మ్యూచువల్ ఫండ్ స్కీమ్ల స్వరసభ్యుల ద్వారా తమని తాము విస్తరించవచ్చు. ఈ ఫండ్ అంతర్లీన ఫండ్ లో మొత్తం ఆస్తులలో కనీసం 95 శాతం పెట్టుబడి పెట్టగలదు.

పరిగణించవలసిన ఇతర మ్యూచువల్ ఫండ్లలో కొన్ని:

అంతర్జాతీయ నిధులు

ఇంటర్నేషనల్ ఫండ్స్ అంతర్జాతీయ సెక్యూరిటీలలో లేదా మాస్టర్ నిధులలో పెట్టుబడులు పెట్టేవి. ఈ నిధులలో ఎక్కువ భాగం ఈక్విటీలో ఒక ఆస్తి తరగతిగా పెట్టుబడి పెట్టాయి. అభివృద్ధి చెందుతున్న మార్కెట్ ఫండ్స్, అభివృద్ధి చెందిన మార్కెట్లు నిధులు, వస్తువు-సంబంధ అంతర్జాతీయ నిధుల వంటివి వీటిలో వివిధ రకాలుగా ఉంటాయి. DSP బ్లాక్ఆర్క్ ప్రపంచ గోల్డ్ ఫండ్ అనేది భారతదేశంలోనే ఉన్న మాస్టర్ ఫండ్లో పెట్టుబడినిచ్చే ఫండ్ యొక్క ఉదాహరణ. ఈ ఫండ్ బంగారం మరియు ఇతర విలువైన లోహాలలో ప్రధానంగా పెట్టుబడి పెట్టింది. నేడు, మదుపుదారులకు భారతదేశంలో అనేక అంతర్జాతీయ మ్యూచువల్ ఫండ్స్ అందుబాటులో ఉన్నాయి.

గోల్డ్ ఫండ్స్

గోల్డ్ నిధులు కొత్త ఫండ్స్. ఇవి బంగారు ఇటిఎఫ్లలో పెట్టుబడి పెట్టాయి. బంగారు ఇటిఎఫ్లు రిటైల్ ఇన్వెస్టర్కు అందుబాటులో ఉన్నప్పటికీ, స్టాక్ ఎక్స్ఛేంజ్ ద్వారా ఒక పిఎఫ్ఎఫ్ కొనుగోలు చేయాలని కోరుకునే ఎవరికీ బ్రోకింగ్ ఖాతా అవసరం. ఒక మ్యూచువల్ ఫండ్లో, అలాంటి అవసరం ఉండదు, పెట్టుబడిదారుడు కేవలం దరఖాస్తు ఫారమ్ను పూరించవచ్చు మరియు చెల్లింపు చేసిన తర్వాత కేటాయించిన యూనిట్లను పొందవచ్చు.

ఉత్తమ మ్యూచువల్ ఫండ్స్

ఇన్వెస్టర్లు ఎప్పుడూ టాప్ మ్యూచువల్ ఫండ్స్ లేదా ఉత్తమ మ్యూచ్యువల్ ఫండ్స్ కోసం శోధిస్తున్నారు. ఉత్తమ మ్యూచువల్ ఫండ్ ఎలా ఎంచుకోవాలి అనేది మరో వ్యాయామం. పెట్టుబడులు, ఫండ్ హౌస్, మ్యూచ్యువల్ ఫండ్ రేటింగ్ల కోసం లక్ష్యంగా ఉన్న వివిధ అంశాలను చూడటం అవసరం. దీనికి పైగా క్రమశిక్షణా విధానాన్ని అనుసరించాలి. అప్పుడు మాత్రమే ఒక ఉత్తమ మ్యూచువల్ ఫండ్ ప్రయత్నించండి మరియు ఎంచుకోవచ్చు.

టాప్ 10 మ్యూచువల్ ఫండ్స్: ఈక్విటీ

పెట్టుబడులకు టాప్ 10 ఈక్విటీ మ్యూచువల్ ఫండ్స్ ఎల్లప్పుడూ పెట్టుబడిదారులు ప్రయత్నిస్తాయి. ఒక వర్గం లో అందుబాటులో నిధుల మొత్తం జాబితా నుండి పొందడంటాప్ 10 మ్యూచువల్ ఫండ్స్ జాబితా ఫిల్టర్ మరియు టాప్ పొందండి అనేక కార్యకలాపాలు చేయడం &మ్యూచువల్ ఫండ్స్ ఉత్తమ ప్రదర్శన. పెట్టుబడులకు టాప్ 10 ఈక్విటీ మ్యూచువల్ ఫండ్స్:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP US Flexible Equity Fund Growth ₹78.8726

↑ 1.97 ₹1,119 4.5 12.7 45.5 25 16.6 33.8 Franklin Asian Equity Fund Growth ₹37.8589

↑ 0.89 ₹372 7.7 15.4 33.1 15.6 3.2 23.7 DSP Natural Resources and New Energy Fund Growth ₹106.212

↑ 0.95 ₹1,765 12.3 17.1 30.7 23.1 20.2 17.5 Franklin Build India Fund Growth ₹140.552

↓ -1.20 ₹3,003 0.2 -0.3 15.6 25.3 22 3.7 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹59.89

↓ -1.23 ₹3,641 -6.3 0.1 15.4 15.7 11.3 17.5 Kotak Equity Opportunities Fund Growth ₹337.289

↓ -4.41 ₹29,991 -2.9 -1.1 14.5 18 15.3 5.6 Invesco India Growth Opportunities Fund Growth ₹92.95

↓ -1.31 ₹8,959 -7.5 -8.9 13.4 22.4 15.7 4.7 Kotak Standard Multicap Fund Growth ₹82.687

↓ -1.30 ₹56,479 -3.7 -2.1 12.8 16 12.2 9.5 Aditya Birla Sun Life Small Cap Fund Growth ₹80.2817

↓ -0.59 ₹4,778 -4.6 -5.8 12.4 16.5 13 -3.7 ICICI Prudential Banking and Financial Services Fund Growth ₹128.19

↓ -2.03 ₹10,951 -7.6 -3.1 11.5 14.3 10.8 15.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 10 Funds showcased

Commentary DSP US Flexible Equity Fund Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund Franklin Build India Fund Aditya Birla Sun Life Banking And Financial Services Fund Kotak Equity Opportunities Fund Invesco India Growth Opportunities Fund Kotak Standard Multicap Fund Aditya Birla Sun Life Small Cap Fund ICICI Prudential Banking and Financial Services Fund Point 1 Bottom quartile AUM (₹1,119 Cr). Bottom quartile AUM (₹372 Cr). Bottom quartile AUM (₹1,765 Cr). Lower mid AUM (₹3,003 Cr). Lower mid AUM (₹3,641 Cr). Top quartile AUM (₹29,991 Cr). Upper mid AUM (₹8,959 Cr). Highest AUM (₹56,479 Cr). Upper mid AUM (₹4,778 Cr). Upper mid AUM (₹10,951 Cr). Point 2 Established history (13+ yrs). Established history (18+ yrs). Established history (17+ yrs). Established history (16+ yrs). Established history (12+ yrs). Oldest track record among peers (21 yrs). Established history (18+ yrs). Established history (16+ yrs). Established history (18+ yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 5★ (top quartile). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: High. Point 5 5Y return: 16.56% (upper mid). 5Y return: 3.19% (bottom quartile). 5Y return: 20.20% (top quartile). 5Y return: 21.98% (top quartile). 5Y return: 11.25% (bottom quartile). 5Y return: 15.26% (upper mid). 5Y return: 15.67% (upper mid). 5Y return: 12.24% (lower mid). 5Y return: 12.96% (lower mid). 5Y return: 10.81% (bottom quartile). Point 6 3Y return: 24.98% (top quartile). 3Y return: 15.56% (bottom quartile). 3Y return: 23.14% (upper mid). 3Y return: 25.32% (top quartile). 3Y return: 15.68% (bottom quartile). 3Y return: 17.98% (upper mid). 3Y return: 22.37% (upper mid). 3Y return: 15.99% (lower mid). 3Y return: 16.46% (lower mid). 3Y return: 14.28% (bottom quartile). Point 7 1Y return: 45.46% (top quartile). 1Y return: 33.10% (top quartile). 1Y return: 30.74% (upper mid). 1Y return: 15.64% (upper mid). 1Y return: 15.42% (upper mid). 1Y return: 14.45% (lower mid). 1Y return: 13.35% (lower mid). 1Y return: 12.77% (bottom quartile). 1Y return: 12.38% (bottom quartile). 1Y return: 11.54% (bottom quartile). Point 8 Alpha: 2.18 (upper mid). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (lower mid). Alpha: 0.61 (upper mid). Alpha: 2.61 (top quartile). Alpha: -0.94 (bottom quartile). Alpha: 3.74 (top quartile). Alpha: 0.00 (bottom quartile). Alpha: -2.00 (bottom quartile). Point 9 Sharpe: 1.15 (upper mid). Sharpe: 2.24 (top quartile). Sharpe: 1.32 (top quartile). Sharpe: 0.21 (bottom quartile). Sharpe: 1.03 (upper mid). Sharpe: 0.44 (lower mid). Sharpe: 0.19 (bottom quartile). Sharpe: 0.46 (lower mid). Sharpe: 0.01 (bottom quartile). Sharpe: 0.78 (upper mid). Point 10 Information ratio: -0.16 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (lower mid). Information ratio: 0.25 (top quartile). Information ratio: 0.08 (upper mid). Information ratio: 0.56 (top quartile). Information ratio: 0.19 (upper mid). Information ratio: 0.00 (bottom quartile). Information ratio: -0.01 (bottom quartile). DSP US Flexible Equity Fund

Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

Franklin Build India Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Kotak Equity Opportunities Fund

Invesco India Growth Opportunities Fund

Kotak Standard Multicap Fund

Aditya Birla Sun Life Small Cap Fund

ICICI Prudential Banking and Financial Services Fund

టాప్ 10 మ్యూచువల్ ఫండ్స్: డెబిట్

పెట్టుబడులకు టాప్ 10 రుణ మ్యూచువల్ ఫండ్స్ ఎల్లప్పుడూ పెట్టుబడిదారులు ప్రయత్నిస్తాయి. టాప్ 10 మ్యూచువల్ ఫండ్ లకు సంబంధించిన వర్గానికి చెందిన ఫండ్స్ జాబితాలో ఫిల్టర్ ఫిల్టర్ చేయటానికి మరియు మ్యూచువల్ ఫండ్స్ అత్యుత్తమంగా ఉత్తమమైనదిగా చేయటానికి అనేక కార్యకలాపాలను చేస్తూ ఉంటుంది. పెట్టుబడులకు టాప్ 10 రుణ మ్యూచువల్ ఫండ్స్:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity UTI Banking & PSU Debt Fund Growth ₹22.8015

↑ 0.00 ₹1,078 1.2 2.6 7.4 7.5 7.8 7.04% 1Y 1M 10D 1Y 2M 19D Aditya Birla Sun Life Savings Fund Growth ₹572.1

↑ 0.13 ₹22,857 1.4 2.9 7.1 7.4 7.4 6.81% 5M 19D 6M 11D Aditya Birla Sun Life Money Manager Fund Growth ₹385.861

↑ 0.10 ₹28,816 1.3 2.8 7 7.4 7.4 6.62% 6M 11D 6M 11D HDFC Banking and PSU Debt Fund Growth ₹23.8127

↑ 0.02 ₹5,620 0.9 2.4 7 7.3 7.5 7.26% 3Y 1M 17D 4Y 5M 1D Aditya Birla Sun Life Corporate Bond Fund Growth ₹116.849

↑ 0.10 ₹28,253 1.1 2.5 6.8 7.6 7.4 7.12% 4Y 10M 24D 7Y 6M 14D HDFC Corporate Bond Fund Growth ₹33.6321

↑ 0.02 ₹33,207 0.9 2.3 6.8 7.6 7.3 7.36% 4Y 5M 19D 7Y 8M 16D ICICI Prudential Long Term Plan Growth ₹38.1917

↑ 0.03 ₹14,826 1.4 2.7 6.7 7.6 7.2 7.82% 5Y 8M 26D 13Y 6M 14D JM Liquid Fund Growth ₹74.0888

↑ 0.01 ₹2,703 1.4 2.9 6.2 6.8 6.4 6.44% 1M 2D 1M 4D Aditya Birla Sun Life Medium Term Plan Growth ₹42.3756

↑ 0.02 ₹2,982 3.1 4.9 10.2 10 10.9 7.78% 3Y 4M 24D 4Y 6M 7D Axis Strategic Bond Fund Growth ₹29.2575

↑ 0.02 ₹2,044 1.5 3.2 8 8.2 8.2 8.16% 3Y 2M 19D 4Y 4M 6D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 10 Funds showcased

Commentary UTI Banking & PSU Debt Fund Aditya Birla Sun Life Savings Fund Aditya Birla Sun Life Money Manager Fund HDFC Banking and PSU Debt Fund Aditya Birla Sun Life Corporate Bond Fund HDFC Corporate Bond Fund ICICI Prudential Long Term Plan JM Liquid Fund Aditya Birla Sun Life Medium Term Plan Axis Strategic Bond Fund Point 1 Bottom quartile AUM (₹1,078 Cr). Upper mid AUM (₹22,857 Cr). Top quartile AUM (₹28,816 Cr). Lower mid AUM (₹5,620 Cr). Upper mid AUM (₹28,253 Cr). Highest AUM (₹33,207 Cr). Upper mid AUM (₹14,826 Cr). Bottom quartile AUM (₹2,703 Cr). Lower mid AUM (₹2,982 Cr). Bottom quartile AUM (₹2,044 Cr). Point 2 Established history (12+ yrs). Established history (22+ yrs). Established history (20+ yrs). Established history (11+ yrs). Oldest track record among peers (29 yrs). Established history (15+ yrs). Established history (16+ yrs). Established history (28+ yrs). Established history (16+ yrs). Established history (13+ yrs). Point 3 Top rated. Rating: 5★ (top quartile). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Low. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 7.35% (upper mid). 1Y return: 7.13% (upper mid). 1Y return: 7.00% (upper mid). 1Y return: 6.98% (lower mid). 1Y return: 6.78% (lower mid). 1Y return: 6.77% (bottom quartile). 1Y return: 6.65% (bottom quartile). 1Y return: 6.18% (bottom quartile). 1Y return: 10.22% (top quartile). 1Y return: 8.02% (top quartile). Point 6 1M return: 0.44% (bottom quartile). 1M return: 0.49% (lower mid). 1M return: 0.46% (bottom quartile). 1M return: 0.49% (lower mid). 1M return: 0.66% (top quartile). 1M return: 0.60% (upper mid). 1M return: 0.86% (top quartile). 1M return: 0.43% (bottom quartile). 1M return: 0.52% (upper mid). 1M return: 0.65% (upper mid). Point 7 Sharpe: 1.05 (lower mid). Sharpe: 2.17 (upper mid). Sharpe: 1.91 (upper mid). Sharpe: 0.36 (bottom quartile). Sharpe: 0.22 (bottom quartile). Sharpe: 0.24 (bottom quartile). Sharpe: 0.37 (lower mid). Sharpe: 2.30 (top quartile). Sharpe: 2.33 (top quartile). Sharpe: 1.06 (upper mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (lower mid). Information ratio: -1.73 (bottom quartile). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.04% (lower mid). Yield to maturity (debt): 6.81% (bottom quartile). Yield to maturity (debt): 6.62% (bottom quartile). Yield to maturity (debt): 7.26% (upper mid). Yield to maturity (debt): 7.12% (lower mid). Yield to maturity (debt): 7.36% (upper mid). Yield to maturity (debt): 7.82% (top quartile). Yield to maturity (debt): 6.44% (bottom quartile). Yield to maturity (debt): 7.78% (upper mid). Yield to maturity (debt): 8.16% (top quartile). Point 10 Modified duration: 1.11 yrs (upper mid). Modified duration: 0.47 yrs (top quartile). Modified duration: 0.53 yrs (upper mid). Modified duration: 3.13 yrs (upper mid). Modified duration: 4.90 yrs (bottom quartile). Modified duration: 4.47 yrs (bottom quartile). Modified duration: 5.74 yrs (bottom quartile). Modified duration: 0.09 yrs (top quartile). Modified duration: 3.40 yrs (lower mid). Modified duration: 3.22 yrs (lower mid). UTI Banking & PSU Debt Fund

Aditya Birla Sun Life Savings Fund

Aditya Birla Sun Life Money Manager Fund

HDFC Banking and PSU Debt Fund

Aditya Birla Sun Life Corporate Bond Fund

HDFC Corporate Bond Fund

ICICI Prudential Long Term Plan

JM Liquid Fund

Aditya Birla Sun Life Medium Term Plan

Axis Strategic Bond Fund

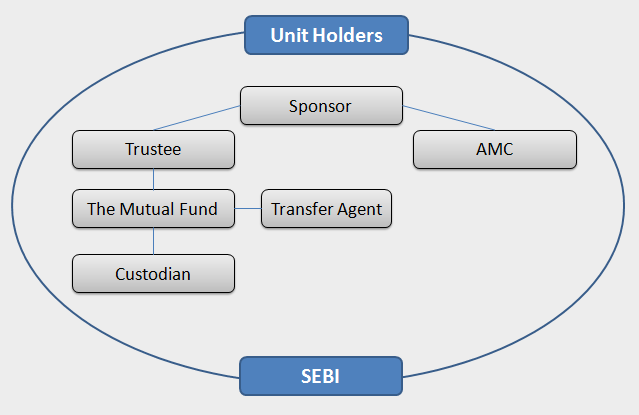

మ్యూచువల్ ఫండ్ కంపెనీలు

మ్యూచువల్ ఫండ్ కంపెనీలు సెబి చేత నియంత్రించబడుతున్నాయి. మ్యూచువల్ ఫండ్ కంపెనీలు భారతదేశంలో (అసెట్ మేనేజ్మెంట్ కంపెనీస్ "AMC లు") ఉన్నాయి. గుర్తించదగిన మ్యూచువల్ ఫండ్ కంపెనీలలో కొన్ని:

ఎస్బిఐ మ్యూచువల్ ఫండ్

ఎస్బిఐ మ్యూచువల్ ఫండ్ స్టేట్ బ్యాంక్ ఆఫ్ ఇండియా 1987 లో స్థాపించబడింది. నేడు ఎస్బీఐ ఎంఎఫ్ 1,57,025 కోట్లు (మార్చి 31, 2007) ఆస్తులను నిర్వహిస్తోంది. ఇది భారతదేశంలో అతిపెద్ద ఆస్తి నిర్వహణ సంస్థలలో ఒకటి మరియు ఈక్విటీ, అప్పు మరియు సమతుల్య వర్గాల మొత్తం 70 నిధులను అందిస్తుంది.

హెచ్డిఎఫ్సి మ్యూచువల్ ఫండ్

హెచ్డిఎఫ్సి ఈక్విటీ ఫండ్స్, హెచ్డిఎఫ్సి టాప్ 200 ఫండ్ వంటి కొన్ని ప్రసిద్ధ పేర్లను చూస్తున్న ప్రముఖ ఆస్తుల మేనేజర్లలో 2000 సంవత్సరం హెచ్డిఎఫ్సి ఆస్తి మేనేజ్మెంట్ కంపెనీ. నేడు అది 2,37,177 కోట్ల రూపాయల (మార్చి 31, 2007) ఆస్తుల నిర్వహణను నిర్వహిస్తుంది. ఇది ఆస్తి తరగతులకు సంబంధించిన పథకాలు మరియు 63 పథకాలను కలిగి ఉంది. ఇది హౌసింగ్ డెవెలప్మెంట్ ఫైనాన్స్ కార్పొరేషన్ (హెచ్డిఎఫ్సి) అని పిలవబడే అతి పెద్ద బ్యాంకింగ్ సంస్థ యొక్క పేరెంట్ దీనికి తోడ్పడుతుంది.

రిలయన్స్ మ్యూచువల్ ఫండ్

1995 లో సెటప్ చేయండి,రిలయన్స్ మ్యూచువల్ ఫండ్ భారతదేశంలో పురాతన మ్యూచువల్ ఫండ్ కంపెనీలలో ఒకటి. గత రెండు దశాబ్దాలుగా పేలుడు పెరుగుదలతో, ప్రస్తుతం 210890 కోట్ల (మార్చ్ 31, 2012) ఆస్తుల నిర్వహణలో ఉంది. ఇది రిలయన్స్ విజన్ ఫండ్, రిలయన్స్ గ్రోత్ ఫండ్, రిలయన్స్ బ్యాంకింగ్ ఫండ్ & రిలయన్స్ లిక్విడ్ ఫండ్ వంటి పరిశ్రమలలోని పురాతన నిధులను నిర్వహిస్తుంది.

UTI మ్యూచువల్ ఫండ్

UTI మ్యూచువల్ ఫండ్ భారతదేశంలో పురాతన ఆస్తి నిర్వహణ సంస్థ. భారతదేశంలో మ్యూచువల్ ఫండ్లు 1963 లో యూనిట్ ట్రస్ట్ ఆఫ్ ఇండియా (యుటిఐ) ఏర్పడటంతో ప్రారంభమయ్యాయి, అప్పటి నుండి UTI సంవత్సరాలుగా పెరిగింది. నేడు, యుటిఎఎమ్ ఎమ్సి 1,36,810 కోట్ల ఆస్తులతో చాలా పెద్ద ఆస్తి నిర్వాహకుడిగా ఉంది (మార్చి 31, 2007). UTI ఈక్విటీ ఫండ్ మరియు UTI ఎంఎన్సీ ఫండ్ అనేవి దాని ముఖ్యమైన నిధులలో కొన్ని. ఇది ఆస్తి తరగతులకు ఫండ్ అందిస్తుంది.

ఫ్రాంక్లిన్ టెంపుల్టన్ మ్యూచువల్ ఫండ్

1995 లో ఫ్రాంక్లిన్ మ్యూచ్యువల్ ఫండ్ ఏర్పాటు చేయబడింది. 81,615 కోట్ల ఆస్తులు కలిగిన పెద్ద ఫండ్ హౌస్ కూడా ఉంది (మార్చి 31, 2007).ఫ్రాంక్లిన్ టెంపుల్టన్ మ్యూచువల్ ఫండ్ US మాతృ సంస్థ టెంపుల్టన్ ఇంటర్నేషనల్ ఇంక్. ద్వారా ఫ్రాంక్లిన్ టెంపుల్టన్ మ్యూచువల్ ఫండ్ చాలా ప్రాసెస్ నడిచే ఫండ్ హౌస్

LIC మ్యూచువల్ ఫండ్

లైఫ్ ఇన్సూరెన్స్ కార్పోరేషన్ ఆఫ్ ఇండియా (ఎల్ఐసి) ద్వారా ఈ మ్యూచువల్ ఫండ్ కంపెనీ 1994 లో కార్యకలాపాలు ప్రారంభించింది. నేడు ఇది 21,475 కోట్ల రూపాయల (మార్చి 31, 2007) ఆస్తుల నిర్వహణను నిర్వహిస్తోంది.

బ్లాక్ఆర్క్ మ్యూచువల్ ఫండ్

DSP BlackRock మ్యూచువల్ ఫండ్ DSP గ్రూప్ మరియు BlackRock ఇంక్. 1996 లో సెంటప్ జాయింట్ వెంచర్గా ఉంది, ఆస్తుల తరగతులలో ఫండ్ హౌస్ నిర్వహిస్తుంది. ఇది DSP Blackrock Microcap Fund & DSP Blackrock వంటి పేర్లను నిర్వహిస్తుందిtaxsaver ఫండ్.

మ్యూచువల్ ఫండ్స్ లో పెట్టుబడి పెట్టడం ఎలా

మ్యూచువల్ ఫండ్స్లో ఎలా పెట్టుబడి పెట్టాలి? పెట్టుబడికి వివిధ మార్గాలు ఉన్నాయి, నేరుగా గృహాలకు నేరుగా వెళ్ళవచ్చు, బ్రోకర్ సేవలను ఉపయోగించుకోవచ్చు లేదాపంపిణీదారు లేదా ఒక ఆర్థిక సలహాదారుని కూడా ఉపయోగించవచ్చు. ఒక డిస్ట్రిబ్యూటర్ యొక్క సేవలను ఉపయోగించుకోవటానికి అనేక ప్రయోజనాలు ఉన్నాయి, వేర్వేరు AMC లకు వెళ్లడానికి బదులుగా, ప్రక్రియ గజిబిజిగా చేయటంతో, సంభాషణకు సహాయపడగల, పంపిణీదారుని ఉపయోగించుకోవటానికి వీలు కల్పిస్తుంది మరియు వాటిని కొనుగోలు మరియు విముక్తి చేయటం మరియు పెట్టుబడిదారుడు . నేడు, పెట్టుబడిదారులు కూడా ఆన్లైన్లో మ్యూచువల్ ఫండ్లు కొనుగోలు చేయవచ్చు మరియు మొత్తం ప్రక్రియ పూర్తి చేయడానికి ఇంట్లో కూర్చోవచ్చు.

మ్యూచువల్ ఫండ్ ఇన్వెస్ట్మెంట్ ప్లాన్స్

మదుపు ఫండ్ ఇన్వెస్ట్మెంట్ పథకాలు పెట్టుబడిదారుడి ప్రమాద ప్రమాణానికి ఇవ్వగలవు. అధిక ప్రమాదం పడుతుంది వారికి, ఈక్విటీ నిధులు మరియు తక్కువ ప్రమాదం ఉన్నవారికి, రుణ / డబ్బు మార్కెట్ నిధులు ఉన్నాయి. ఒక గృహాన్ని, కారు లేదా ఏ ఇతర ఆస్తిని కొనడం వంటి లక్ష్యాన్ని సాధించడానికి పలు కాలిక్యులేటర్లతో లక్ష్య ప్రణాళికను రూపొందించవచ్చు. కొంత కాలం పాటు SIP ను ఉపయోగించి ఈ లక్ష్యాలను ప్రయత్నించవచ్చు మరియు సాధించవచ్చు. కూడా, ఉపయోగించిఆస్తి కేటాయింపు ఒక ప్రమాదం స్థాయిని తట్టుకోగలిగిన ఆస్తుల కలయికను ఎంచుకోవచ్చు.

మ్యూచువల్ ఫండ్ ఎన్ఎవి

పరిశ్రమ చాలా పారదర్శకమైనది; రోజువారీ వారి ధరలను ప్రచురించడానికి నిధులు అవసరం. ఈ ధరను నికర ఆస్తుల విలువ అని పిలుస్తారు (NOT). అన్ని మ్యూచువల్ ఫండ్స్ వారి NAV ప్రతిరోజూ ప్రచురించడానికి SEBI చే అవసరం. NAV లు అధిక AMC ల వెబ్సైట్లలో మరియు పారదర్శకతను నిర్ధారించడానికి AMFI వెబ్సైట్లో ప్రచురించబడతాయి.

మ్యూచువల్ ఫండ్ క్యాలిక్యులేటర్

మ్యూచువల్ ఫండ్ కాలిక్యులేటర్ అనేది SIP లను ఉపయోగించి లక్ష్యాల కోసం ప్లాన్ చేయటానికి చాలా ముఖ్యమైన సాధనం మరియు క్రమబద్ధమైన పెట్టుబడి ప్రణాళికను ఎలా ఉపయోగించుకోవచ్చో చూడడానికి కూడా చాలా ముఖ్యమైన సాధనం. ఊహించిన వృద్ధిరేటు మరియు ద్రవ్యోల్బణం వంటి ప్రాథమిక ఇన్పుట్లను తీసుకోవడం వలన ఇది అన్ని రకాల గణనలను చేయగలదు. ఇక్కడ కాలిక్యులేటర్ను ప్రాప్యత చేయండి:

మ్యూచువల్ ఫండ్స్: ఇండెక్స్ ఫండ్స్

నేడు, మ్యూచువల్ ఫండ్ ప్లాట్ఫాంలో అనేక ఇండెక్స్ ఫండ్స్ అందుబాటులో ఉన్నాయి. వీటిని వివిధ మ్యూచువల్ ఫండ్ కంపెనీలు అందిస్తున్నాయి. ఇండెక్స్ నిధులు కాకుండా, వివిధ ఉన్నాయిఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్ (ఈటీఎఫ్లు) మ్యూచువల్ ఫండ్ ప్లాట్ఫాంలో కూడా లభిస్తాయి. నిఫ్టీ ఈటీఎఫ్లు, గోల్డ్ ఇటిఎఫ్లు మొదలైనవి కొన్నింటిని ఫండ్ రూపంలో అందుబాటులో ఉన్నాయి.

మ్యూచువల్ ఫండ్ రేటింగ్స్

ప్రస్తుతం మ్యూచువల్ ఫండ్ రేటింగ్స్ క్రిసిల్, ఐసిఆర్ఆర్, మార్నింగ్స్టార్ వంటి అనేక ఆటగాళ్లను అందిస్తున్నాయి.మ్యూచువల్ ఫండ్ రేటింగ్స్ సాధారణంగా ఫైనల్ రేటింగ్ వద్ద వచ్చే అనేక పరిమాణాత్మక మరియు గుణాత్మక అంశాలలో సాధారణంగా తీసుకోండి. మ్యూచువల్ ఫండ్ రేటింగ్ పథకం ఎంచుకోవడానికి పెట్టుబడిదారుడికి మంచి ప్రారంభ స్థానం.

నేడు, రిటైల్ పెట్టుబడిదారులకు మ్యూచువల్ ఫండ్స్ ఒక ముఖ్యమైన మార్గం అయ్యాయి మరియు పెట్టుబడిదారులకు ఉత్తమ నిధిని ఎంచుకోవడం చాలా ముఖ్యమైనది. ఈ ప్రయాణంలో వారికి సహాయపడే హక్కు పంపిణీదారుడి / సలహాదారుని పెట్టుబడి పెట్టడానికి మరియు ఎంచుకునే నిధులను అవగాహన చేసుకోవటానికి పెట్టుబడిదారులు ఎల్లప్పుడూ వారి బిట్ పరిశోధన చేస్తారు.

ఇక్కడ అందించిన సమాచారాన్ని ఖచ్చితమైనదిగా నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. ఏదేమైనా, డేటా యొక్క ఖచ్చితత్వం గురించి హామీలు ఇవ్వవు. ఏదైనా పెట్టుబడి చేసే ముందు దయచేసి స్కీమ్ సమాచార పత్రంతో ధృవీకరించండి.

Thanks A Lot for more valuable information. Please provide such information on insurance life and health

Best mutual fund for 2 to 5 year investment in single schemes

Educative and very Useful information. Thank you.

Great Read. Informative Page about all types of mutual funds.