మ్యూచువల్ ఫండ్స్ సాహి హై

AMFI కోసం చొరవగా మార్చి 2017లో ప్రకటన ప్రచారాన్ని ప్రారంభించిందిపెట్టుబడిదారుడు పట్ల అవగాహనమ్యూచువల్ ఫండ్స్. మ్యూచువల్ ఫండ్లు పెట్టుబడిదారుల అవగాహన కోసం నిర్వహణ రుసుములలో 2 bpsని కేటాయించాయి. ఈ డబ్బు ఇప్పుడు "సాహీ హై" ప్రచారం ద్వారా అవగాహన కల్పించడానికి ఉపయోగించబడుతోంది. పెట్టుబడిదారులకు మ్యూచువల్ ఫండ్స్ సరైన ఎంపిక అని పెట్టుబడిదారులకు తెలియజేయడం ప్రచారం యొక్క లక్ష్యం. ఈ ప్రచారం సామాన్య ప్రజలను లక్ష్యంగా చేసుకుంది మరియు రిటైల్ పెట్టుబడిదారులలో ఆసక్తిని పెంచడం లక్ష్యంగా పెట్టుకుంది.

మ్యూచువల్ ఫండ్స్ సాహి హై అనేది మ్యూచువల్ ఫండ్స్ ఇన్వెస్టర్ కమ్యూనిటీలో అవగాహన కల్పించడానికి అసోసియేషన్ ఆఫ్ మ్యూచువల్ ఫండ్స్ ఇన్ ఇండియా (AMFI) ఇటీవల ప్రారంభించిన ప్రచారం. ఈ ప్రచారంతో, AMFI మ్యూచువల్ ఫండ్స్ అర్థం, మ్యూచువల్ ఫండ్ కంపెనీలు, వంటి వివిధ పెట్టుబడిదారుల ప్రశ్నలను పరిష్కరించడానికి ఎంచుకుంటుంది.ఉత్తమ మ్యూచువల్ ఫండ్స్ పెట్టుబడి పెట్టడానికి, మ్యూచువల్ ఫండ్ పెట్టుబడిని ఎలా చేయాలి మరియు ఎలా చేయాలిపెట్టుబడి పెడుతున్నారు మ్యూచువల్ ఫండ్లలో అర్ధమే. ఇది నిజంగా "మ్యూచువల్ ఫండ్స్ సాహీ హై" అనే ట్యాగ్లైన్తో భారతీయ పెట్టుబడిదారుల మనస్సుల్లోకి రావడానికి ప్రయత్నిస్తోంది.

మ్యూచువల్ ఫండ్లలో AMFI పాత్ర సాహి హై

AMFI అనేది భారతదేశంలోని మ్యూచువల్ ఫండ్ల సంఘం. AMFI అనేది రెగ్యులేటరీ బాడీ కాదు, మ్యూచువల్ ఫండ్ పరిశ్రమ కోసం ఉత్తమ పద్ధతులను సెట్ చేసే అసోసియేషన్. ఇది పెట్టుబడిదారుల అవగాహన, విద్య, ప్రవర్తనా నియమావళి మరియు పరిశ్రమలో నైతిక & వృత్తిపరమైన ప్రమాణాలను నిర్వహిస్తుంది.

మ్యూచువల్ ఫండ్స్ సాహి హై ఖర్చులు

2018-19 ఆర్థిక సంవత్సరంలో, AMFI ఖర్చు చేస్తుందిరూ.150-175 కోట్లు మ్యూచువల్ ఫండ్స్ పెట్టుబడులను ప్రోత్సహించడానికి. గత ఆర్థిక సంవత్సరంలో (FY 17-18), ఇది ఖర్చు చేసిందిరూ.200 కోట్లు ప్రయోజనం కోసం.

మ్యూచువల్ ఫండ్స్ ప్రభావం సాహి హై

ఏప్రిల్ 2018లో అసోసియేషన్ ఆఫ్ మ్యూచువల్ ఫండ్స్ ఇన్ ఇండియా (Amfi) అధికారులు తెలిపిన ప్రకారం, ప్రధానంగా పరిశ్రమ యొక్క ఉత్సాహపూరిత ప్రమోషన్ ప్రచారం కారణంగా మ్యూచువల్ ఫండ్స్ పరిశ్రమ గత ఏడాది కాలంలో 32 లక్షల మంది కొత్త పెట్టుబడిదారులను చేర్చుకుంది.

మ్యూచువల్ ఫండ్ల కోసం ముందుకు సాగి హై

అసోసియేషన్ ఆఫ్ మ్యూచువల్ ఫండ్స్ ఆఫ్ ఇండియా (AMFI) తన తదుపరి ప్రచారంతో ముందుకు రావడానికి సిద్ధంగా ఉంది.పెట్టుబడి ప్రయోజనాలు లోరుణ నిధి, జనాదరణ పొందిన 'మ్యూచువల్ ఫండ్స్ సాహీ హై' డ్రైవ్ను అనుసరిస్తోంది.

మేము ఇప్పుడు డెట్ ఇన్వెస్ట్మెంట్ ప్రయోజనాలపై రెండవ దశ మ్యూచువల్ ఫండ్స్ ప్రచారాన్ని ప్లాన్ చేస్తున్నాము. ఇది సెప్టెంబర్ 2018 మూడవ వారం నుండి ప్రసారం చేయబడుతుందని భావిస్తున్నారు, ”అని AMFI చీఫ్ ఎగ్జిక్యూటివ్ N S వెంకటేష్ PTI కి తెలిపారు.

Talk to our investment specialist

మ్యూచువల్ ఫండ్స్ అంటే ఏమిటి?

మ్యూచువల్ ఫండ్స్ అనేది ఒక సాధారణ లక్ష్యంతో కూడిన నిధుల సమిష్టి పూల్. మ్యూచువల్ ఫండ్స్ సెక్యూరిటీస్ & ఎక్స్ఛేంజ్ బోర్డ్ ఆఫ్ ఇండియాచే నియంత్రించబడతాయి (SEBI) ప్రతి మ్యూచువల్ ఫండ్స్ స్కీమ్ అనుసరించే స్పష్టమైన విధానాలు మరియు మార్గదర్శకాలు ఉన్నాయని SEBI నిర్ధారిస్తుంది. ప్రతి స్కీమ్ ఫండ్ మేనేజర్ లేదా పోర్ట్ఫోలియో మేనేజర్ అని పిలువబడే అర్హత కలిగిన వ్యక్తి ద్వారా వృత్తిపరంగా నిర్వహించబడుతుంది. వీరు తమ రంగంలో నిపుణులు మరియు సెక్యూరిటీలను (ఈక్విటీ లేదా డెట్) ఎలా ఎంచుకోవాలో తెలుసు మరియు పెట్టుబడిదారుడు కాలక్రమేణా రాబడిని పొందేలా చూస్తారు.

హిందీలో మ్యూచువల్ ఫండ్స్

మ్యూచువల్ ఫండ్లకు నిజమైన హిందీ పదం లేనప్పటికీ, సంవత్సరాల తరబడి ఏమి జరిగింది అంటే, మ్యూచువల్ ఫండ్లు అంతర్నిర్మిత లోతైన వ్యాప్తిని నిర్ధారించడానికి హిందీ/దేశ భాషలో నిర్దిష్ట ప్రచారాలను ప్రారంభించాయి. వాస్తవానికి, "కర్ బచత్ యోజన" అనే పన్ను ఆదా ఫండ్, aబ్యాలెన్స్డ్ ఫండ్ "బాల వికాస్ యోజన" అని పిలవబడుతుంది మరియు పిల్లల భవిష్యత్తు కోసం పొదుపు లక్ష్యంగా బ్యాలెన్స్డ్ స్కీమ్ ప్రారంభ సంవత్సరాల్లో అందుబాటులోకి వస్తుంది. వీటితో పాటు "బచత్ యోజన" మరియు "నివేష్ లక్ష్య" వంటి పథకాలు కూడా ఉన్నాయి. చాలా సంవత్సరాల క్రితంSBI మ్యూచువల్ ఫండ్, "SBI చోటా ప్రారంభించబడిందిSIP"INR 500 వద్ద కనీస పెట్టుబడి మొత్తాలతో మైక్రో-SIP.

షేర్ మార్కెట్ Vs మ్యూచువల్ ఫండ్స్

చాలా మంది వ్యక్తులు నేరుగా షేర్ మార్కెట్లో (లేదా స్టాక్ మార్కెట్) పెట్టుబడి పెట్టడానికి ప్రయత్నిస్తారు. ఆ వ్యక్తులకు స్టాక్ మార్కెట్ గురించి, స్టాక్లను ఎలా ఎంచుకోవాలి, వాటిని ఎలా మూల్యాంకనం చేయాలి, ఏ అంశాలను చూడాలి మరియు ముఖ్యంగా వాటిని ఎలా పర్యవేక్షించాలి & నిష్క్రమించాలి వంటి వాటి గురించి తగినంత జ్ఞానం లేనప్పుడు ఇది ప్రమాదకరంగా మారుతుంది. స్టాక్ మార్కెట్లో నేరుగా పెట్టుబడి పెట్టడం అనేది నిపుణుల కోసం. మ్యూచువల్ ఫండ్లు పైన పేర్కొన్న అన్నిటిలో వృత్తిపరమైన అర్హతలు, అనుభవం & నైపుణ్యం కలిగిన ఫండ్ మేనేజర్లు అని పిలువబడే ప్రొఫెషనల్స్ ద్వారా నిర్వహించబడతాయి. పథకంపై ఆధారపడి, ఫండ్ హౌస్లు నిర్వహణ రుసుమును వసూలు చేస్తాయి, ఇది సంవత్సరానికి 0.2% (కోసంలిక్విడ్ ఫండ్స్) గరిష్టంగా 2.5% p.a. కోసంఈక్విటీ ఫండ్స్. ఒక ప్రొఫెషనల్కి వారి సేవలకు చెల్లించడం మరియు దీర్ఘకాలంలో మీరు ప్రయోజనం పొందేలా చూసుకోవడం మంచి పని. పెట్టుబడి పెట్టడానికి ఇది తెలివైన మార్గం! కాబట్టి రిటైల్ పెట్టుబడిదారులకు, నేరుగా స్టాక్ మార్కెట్లో పెట్టుబడి పెట్టడానికి వ్యతిరేకంగా, మ్యూచువల్ ఫండ్స్ సహీ హై!

మ్యూచువల్ ఫండ్ క్యా హై ప్రచారం

కేవలం ఇంగ్లీషులోనే కాకుండా హిందీ, ఇతర ప్రాంతీయ భాషల్లోనూ ప్రచారం జరుగుతోంది. అందుకే ఈరోజు చాలా మంది పరిశోధనాత్మక పెట్టుబడిదారులు "మ్యూచువల్ ఫండ్ క్యా హై?" అనే ప్రశ్నను అడిగారు, హిందీలో అసలు నిర్వచనం లేనప్పటికీ, ఇది సాధారణ లక్ష్యంతో కూడిన నిధుల సమూహ భావనను వివరించవచ్చు. మ్యూచువల్ ఫండ్స్ సరైన ఎంపిక అని ప్రచారం యొక్క పదాలు అక్షరాలా అర్థం! మ్యూచువల్ ఫండ్స్ సాహీ హై!

మ్యూచువల్ ఫండ్స్లో ఇన్వెస్ట్ చేయడం మంచిదా చెడ్డదా?

నేడు, మ్యూచువల్ ఫండ్స్ పరిశ్రమ కాలక్రమేణా విస్తరించింది, కేవలం కొన్ని గణాంకాలను పంచుకోవడానికి:

- INR 20 లక్షల కోట్లకు పైగా పెట్టుబడిదారుల డబ్బు మ్యూచువల్ ఫండ్లలో ఉంది

- మ్యూచువల్ ఫండ్స్లో 5 కోట్లకు పైగా పెట్టుబడులు పెట్టారు

- SEBIచే నియంత్రించబడే 42 మ్యూచువల్ ఫండ్ కంపెనీలు మ్యూచువల్ ఫండ్లను అందిస్తున్నాయి

- 10కి పైగా ఉన్నాయి,000 పెట్టుబడిదారులు ఎంచుకోగల పథకాలు

కాబట్టి మ్యూచువల్ ఫండ్స్ సాహీ హై!

ఉత్తమ మ్యూచువల్ ఫండ్స్లో ఎలా పెట్టుబడి పెట్టాలి?

మ్యూచువల్ ఫండ్స్లో పెట్టుబడి పెట్టడానికి వివిధ మార్గాలు ఉన్నాయి. ఒక బ్రోకర్ని ఉపయోగించవచ్చు, aపంపిణీదారు, aబ్యాంక్, ఆన్లైన్ ప్లాట్ఫారమ్ లేదా ఇండిపెండెంట్ ఫైనాన్షియల్ ఏజెంట్ (IFA) ద్వారా కూడా. మ్యూచువల్ ఫండ్లో పెట్టుబడి పెట్టడానికి అన్ని మార్గాలు మీకు సహాయపడతాయి.

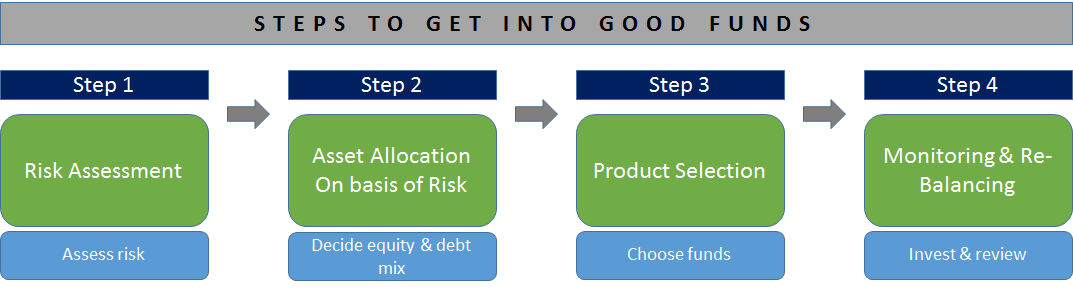

పెట్టుబడి పెట్టడానికి ఉత్తమమైన మ్యూచువల్ ఫండ్ను పొందడం గురించి కాదు. ముందుగా, పెట్టుబడిదారులు తమ రిస్క్ ఆకలిని అర్థం చేసుకోవాలి. రెండవది, వారు వారితో సరిపోలాలిప్రమాద సామర్థ్యం మరియు చేయవలసిన పెట్టుబడి రకంతో హోల్డింగ్ పీరియడ్, ఇది తప్పనిసరిగా ఈక్విటీ మరియు డెట్ మిశ్రమాన్ని సరిగ్గా పొందడం మరియు పెట్టుబడిదారుడి రిస్క్ సామర్థ్యంతో సరిపోలడం. మూడవదిగా, ఉత్తమమైన మ్యూచువల్ ఫండ్ను ఎంచుకోవడం చాలా శ్రమతో కూడుకున్న పని. పనితీరు రేటింగ్లు, వ్యయ నిష్పత్తులు, ఫండ్ మేనేజర్ ట్రాక్ రికార్డ్ మొదలైన వివిధ పారామీటర్ల వద్ద. చివరగా, కానీ కనీసం, కాలక్రమేణా పనితీరును పర్యవేక్షించడం మరియు అవి మంచి ఫండ్లో ఉన్నాయని నిర్ధారించుకోవడం అవసరం. చెడ్డ ప్రదర్శనకారులను భర్తీ చేయాలి.

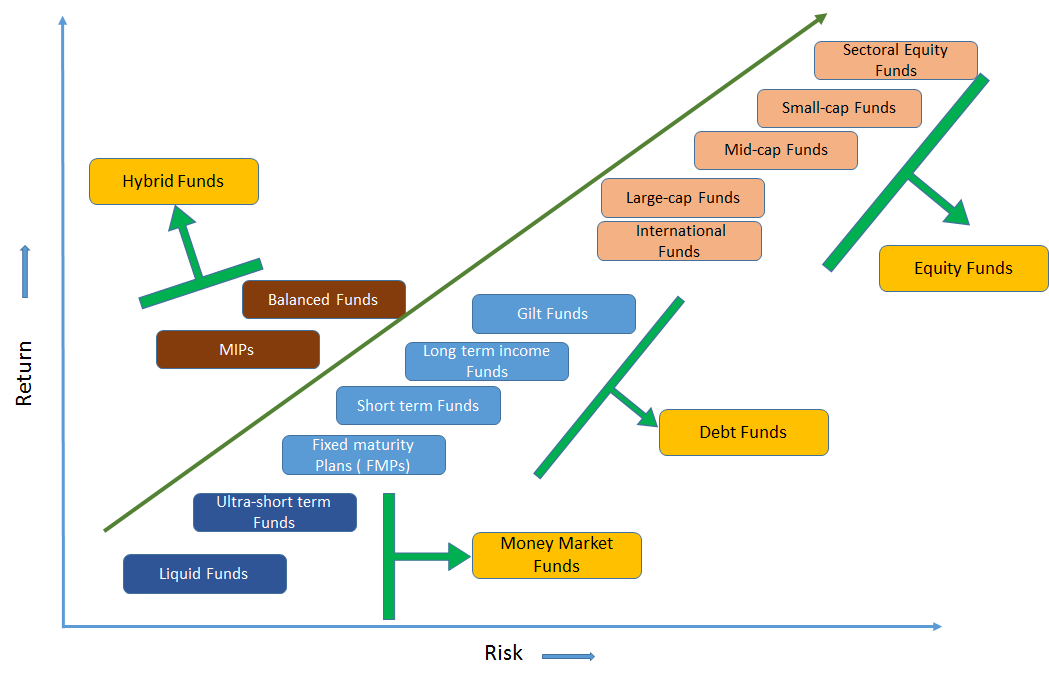

మరో విషయం ఏమిటంటే, పెట్టుబడిదారుడు తమ హోల్డింగ్ వ్యవధిని పెట్టుబడి రకంతో సరిపోల్చాలి. ప్రతి అవధికి మ్యూచువల్ ఫండ్స్ అందుబాటులో ఉన్నాయి. ఎవరైనా 1 రోజు కూడా డబ్బు పెట్టుబడి పెట్టాలనుకుంటే, లిక్విడ్ ఫండ్స్ ఉన్నాయి, రెండు వారాల పాటు అల్ట్రా షార్ట్-టర్మ్ ఫండ్స్ ఉన్నాయి మరియు లాంగ్ టెనర్ల కోసం కనీసం 3-5 సంవత్సరాల కంటే ఎక్కువ ఈక్విటీ ఫండ్స్ ఉన్నాయి. కాబట్టి మ్యూచువల్ ఫండ్లు సాధ్యమయ్యే ప్రతి అవధికి కూడా ఉన్నాయి. దిగువ చార్ట్ ఫండ్ రకం మరియు ఒక వ్యక్తి కలిగి ఉండవలసిన అవధి యొక్క సూచికను అందిస్తుంది.

స్వల్పకాలిక మ్యూచువల్ ఫండ్స్

మ్యూచువల్ ఫండ్లు దీర్ఘకాలిక పెట్టుబడిదారులకు మాత్రమేనని మరియు అది కూడా డబ్బు ఎక్కువగా ఉన్న వ్యక్తులకు మాత్రమే అనే సాధారణ నమ్మకం ఉంది. ఈ రెండూ నిజం కాదు. ఒకరు INR 500 కంటే తక్కువ మొత్తంలో పెట్టుబడి పెట్టవచ్చు (కొన్నిసార్లు INR 50 కూడా). అలాగే, ప్రతి అవధికి మ్యూచువల్ ఫండ్లు ఉన్నాయి. వాస్తవానికి, స్వల్పకాలిక మ్యూచువల్ ఫండ్లను కనుగొనడానికి వెళితే, మొత్తం నిధుల జాబితా వస్తుంది. ఒక రోజు లేదా రెండు రోజులు పెట్టుబడి పెట్టాలని చూస్తున్న పెట్టుబడిదారులు లిక్విడ్ ఫండ్లలో పెట్టుబడి పెట్టవచ్చు, రెండు వారాలు లేదా ఒక నెల పెట్టుబడి పెట్టాలని చూస్తున్న వారు అల్ట్రాలో చూడవచ్చు.స్వల్పకాలిక నిధులు.ఒక సంవత్సరం మరియు 2 సంవత్సరాల వరకు పెట్టుబడి పెట్టాలనుకునే వారు స్వల్పకాలిక ఫండ్లను చూడవచ్చు. కాబట్టి స్వల్పకాలానికి మ్యూచువల్ ఫండ్లు ఉన్నాయి, వాస్తవానికి, మ్యూచువల్ ఫండ్లు ప్రతి టర్మ్కు ఉంటాయి! మ్యూచువల్ ఫండ్స్ సాహీ హై!

ఉత్తమ స్వల్పకాలిక మ్యూచువల్ ఫండ్లు

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Franklin India Ultra Short Bond Fund - Super Institutional Plan Growth ₹34.9131

↑ 0.04 ₹297 1.3 5.9 13.7 8.8 0% 1Y 15D Sundaram Short Term Debt Fund Growth ₹36.3802

↑ 0.01 ₹362 0.8 11.4 12.8 5.3 4.52% 1Y 2M 13D 1Y 7M 3D Axis Short Term Fund Growth ₹32.1478

↑ 0.03 ₹11,709 1.1 2.6 7.5 7.6 8.1 7.39% 2Y 3M 4D 2Y 9M 11D ICICI Prudential Short Term Fund Growth ₹62.6304

↑ 0.07 ₹22,707 1.1 2.8 7.5 7.6 8 7.51% 2Y 9M 4D 4Y 7M 20D Nippon India Short Term Fund Growth ₹54.8695

↑ 0.02 ₹8,684 1 2.7 7.4 7.6 7.9 7.17% 2Y 8M 1D 3Y 2M 26D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 7 Aug 22 Research Highlights & Commentary of 5 Funds showcased

Commentary Franklin India Ultra Short Bond Fund - Super Institutional Plan Sundaram Short Term Debt Fund Axis Short Term Fund ICICI Prudential Short Term Fund Nippon India Short Term Fund Point 1 Bottom quartile AUM (₹297 Cr). Bottom quartile AUM (₹362 Cr). Upper mid AUM (₹11,709 Cr). Highest AUM (₹22,707 Cr). Lower mid AUM (₹8,684 Cr). Point 2 Established history (18+ yrs). Established history (23+ yrs). Established history (16+ yrs). Oldest track record among peers (24 yrs). Established history (23+ yrs). Point 3 Rating: 1★ (bottom quartile). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Top rated. Rating: 4★ (upper mid). Point 4 Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Moderately Low. Point 5 1Y return: 13.69% (top quartile). 1Y return: 12.83% (upper mid). 1Y return: 7.53% (lower mid). 1Y return: 7.47% (bottom quartile). 1Y return: 7.42% (bottom quartile). Point 6 1M return: 0.59% (top quartile). 1M return: 0.20% (bottom quartile). 1M return: 0.54% (bottom quartile). 1M return: 0.59% (upper mid). 1M return: 0.54% (lower mid). Point 7 Sharpe: 2.57 (top quartile). Sharpe: 0.98 (lower mid). Sharpe: 0.94 (bottom quartile). Sharpe: 1.17 (upper mid). Sharpe: 0.76 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 4.52% (bottom quartile). Yield to maturity (debt): 7.39% (upper mid). Yield to maturity (debt): 7.51% (top quartile). Yield to maturity (debt): 7.17% (lower mid). Point 10 Modified duration: 0.00 yrs (top quartile). Modified duration: 1.20 yrs (upper mid). Modified duration: 2.26 yrs (lower mid). Modified duration: 2.76 yrs (bottom quartile). Modified duration: 2.67 yrs (bottom quartile). Franklin India Ultra Short Bond Fund - Super Institutional Plan

Sundaram Short Term Debt Fund

Axis Short Term Fund

ICICI Prudential Short Term Fund

Nippon India Short Term Fund

2022లో చేయడానికి ఉత్తమ మ్యూచువల్ ఫండ్ పెట్టుబడి

2022లో చేయడానికి ఉత్తమమైన మ్యూచువల్ ఫండ్ ఇన్వెస్ట్మెంట్ కొంత పరిశోధన తర్వాత ఒకటి. ముందుగా, ఒకరు ఏ కేటగిరీ ఫండ్స్లో ఇన్వెస్ట్ చేయాలనుకుంటున్నారో తెలుసుకోవాలి. ఆ తర్వాత ఫండ్స్ కేటగిరీని ఎంచుకోవచ్చు, అది లార్జ్ క్యాప్ ఈక్విటీ అయినా,మిడ్ క్యాప్ ఈక్విటీ లేదా అప్పు కూడా.Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) PGIM India Low Duration Fund Growth ₹26.0337

↑ 0.01 ₹104 1.5 3.3 6.3 4.5 1.3 Sundaram Rural and Consumption Fund Growth ₹87.5677

↑ 0.94 ₹1,461 -9.6 -13.5 1.5 13.6 11.5 -0.1 Baroda Pioneer Treasury Advantage Fund Growth ₹1,600.39

↑ 0.30 ₹28 0.7 1.2 3.7 -9.5 -3.2 UTI Dynamic Bond Fund Growth ₹31.7587

↑ 0.05 ₹421 1 2.4 5.9 7 8.7 6 Franklin Asian Equity Fund Growth ₹36.9653

↓ -1.01 ₹372 5.6 13.6 28.6 13.9 3 23.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 29 Sep 23 Research Highlights & Commentary of 5 Funds showcased

Commentary PGIM India Low Duration Fund Sundaram Rural and Consumption Fund Baroda Pioneer Treasury Advantage Fund UTI Dynamic Bond Fund Franklin Asian Equity Fund Point 1 Bottom quartile AUM (₹104 Cr). Highest AUM (₹1,461 Cr). Bottom quartile AUM (₹28 Cr). Upper mid AUM (₹421 Cr). Lower mid AUM (₹372 Cr). Point 2 Established history (18+ yrs). Oldest track record among peers (19 yrs). Established history (16+ yrs). Established history (15+ yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderately High. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: High. Point 5 1Y return: 6.30% (upper mid). 5Y return: 11.51% (top quartile). 1Y return: 3.74% (bottom quartile). 1Y return: 5.91% (lower mid). 5Y return: 2.97% (lower mid). Point 6 1M return: 0.47% (upper mid). 3Y return: 13.60% (upper mid). 1M return: 0.21% (lower mid). 1M return: 0.83% (top quartile). 3Y return: 13.92% (top quartile). Point 7 Sharpe: -1.66 (bottom quartile). 1Y return: 1.50% (bottom quartile). Sharpe: 0.37 (upper mid). Sharpe: -0.18 (lower mid). 1Y return: 28.59% (top quartile). Point 8 Information ratio: 0.00 (top quartile). Alpha: -7.86 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.34% (top quartile). Sharpe: -0.56 (bottom quartile). Yield to maturity (debt): 4.07% (lower mid). Yield to maturity (debt): 7.29% (upper mid). Sharpe: 2.24 (top quartile). Point 10 Modified duration: 0.53 yrs (lower mid). Information ratio: -0.54 (bottom quartile). Modified duration: 0.63 yrs (bottom quartile). Modified duration: 3.87 yrs (bottom quartile). Information ratio: 0.00 (bottom quartile). PGIM India Low Duration Fund

Sundaram Rural and Consumption Fund

Baroda Pioneer Treasury Advantage Fund

UTI Dynamic Bond Fund

Franklin Asian Equity Fund

మ్యూచువల్ ఫండ్లలో SIP పెట్టుబడి

ఒక సిస్టమాటిక్పెట్టుబడి ప్రణాళిక (SIP) అనేది మ్యూచువల్ ఫండ్స్ పరిశ్రమ యొక్క ప్రత్యేకమైన ఆవిష్కరణ. SIP అనేది రిటైల్ ఇన్వెస్టర్ కోసం రూపొందించబడింది మరియు ఏ వ్యక్తికైనా పొదుపును నిర్మించడానికి ఇది ఒక గొప్ప సాధనం. మ్యూచువల్ ఫండ్స్లో నిర్ణీత వ్యవధిలో (నెలవారీగా చెప్పాలంటే) చాలా తక్కువ మొత్తంలో డబ్బును పెట్టుబడి పెట్టడానికి ఒక క్రమబద్ధమైన పెట్టుబడి ప్రణాళిక తప్పనిసరిగా పెట్టుబడిదారుని అనుమతిస్తుంది. 500 రూపాయల కంటే తక్కువ మొత్తంతో పెట్టుబడి పెట్టవచ్చు! ఒక తరం ద్వారా (20 సంవత్సరాలు కూడా) SIPని నిర్ధారించడానికి ఒక-పర్యాయ సెటప్ సరిపోతుంది, కాబట్టి ఇది చిన్న మొత్తాలలో పెట్టుబడి పెట్టాలనుకునే పెట్టుబడిదారుడికి చాలా సౌకర్యవంతంగా ఉంటుంది. వ్రాతపని, సెటప్ లేదా ఆన్లైన్లో చేసినప్పటికీ ఒక్కసారి మాత్రమే!

ఉత్తమ SIP మ్యూచువల్ ఫండ్స్

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹62.799

↑ 0.52 ₹1,975 500 28.2 58.2 154.1 60.6 29.4 167.1 SBI PSU Fund Growth ₹35.3611

↑ 0.36 ₹5,980 500 8.2 13.2 27.9 31.7 26.4 11.3 Franklin Build India Fund Growth ₹141.752

↑ 1.34 ₹3,003 500 1.3 1.1 17.3 25.7 22.2 3.7 SBI Healthcare Opportunities Fund Growth ₹424.678

↓ -4.01 ₹3,823 500 0.4 -2 6.9 25.5 17.1 -3.5 Invesco India Mid Cap Fund Growth ₹170.85

↑ 2.26 ₹10,058 500 -5.9 -6 19.4 25.4 19.4 6.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund Franklin Build India Fund SBI Healthcare Opportunities Fund Invesco India Mid Cap Fund Point 1 Bottom quartile AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Bottom quartile AUM (₹3,003 Cr). Lower mid AUM (₹3,823 Cr). Highest AUM (₹10,058 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (16+ yrs). Oldest track record among peers (21 yrs). Established history (18+ yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (lower mid). Top rated. Rating: 2★ (bottom quartile). Rating: 2★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Point 5 5Y return: 29.40% (top quartile). 5Y return: 26.35% (upper mid). 5Y return: 22.19% (lower mid). 5Y return: 17.06% (bottom quartile). 5Y return: 19.36% (bottom quartile). Point 6 3Y return: 60.64% (top quartile). 3Y return: 31.74% (upper mid). 3Y return: 25.68% (lower mid). 3Y return: 25.47% (bottom quartile). 3Y return: 25.41% (bottom quartile). Point 7 1Y return: 154.15% (top quartile). 1Y return: 27.92% (upper mid). 1Y return: 17.27% (bottom quartile). 1Y return: 6.90% (bottom quartile). 1Y return: 19.39% (lower mid). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: 0.00 (lower mid). Alpha: -2.03 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.21 (bottom quartile). Sharpe: -0.46 (bottom quartile). Sharpe: 0.35 (lower mid). Point 10 Information ratio: -0.47 (bottom quartile). Information ratio: -0.63 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: -0.15 (lower mid). Information ratio: 0.00 (upper mid). DSP World Gold Fund

SBI PSU Fund

Franklin Build India Fund

SBI Healthcare Opportunities Fund

Invesco India Mid Cap Fund

ఆన్లైన్లో మ్యూచువల్ ఫండ్స్లో ఎలా పెట్టుబడి పెట్టాలి?

✅ 1. Fincash.comలో జీవితకాలం కోసం ఉచిత పెట్టుబడి ఖాతాను తెరవండి

✅ 2. మీ రిజిస్ట్రేషన్ మరియు KYC ప్రక్రియను పూర్తి చేయండి

3. పత్రాలను అప్లోడ్ చేయండి (PAN, ఆధార్, మొదలైనవి).మరియు, మీరు పెట్టుబడి పెట్టడానికి సిద్ధంగా ఉన్నారు!

భారతదేశంలో మ్యూచువల్ ఫండ్స్ చరిత్ర

భారతదేశంలో మ్యూచువల్ ఫండ్ పరిశ్రమ 1963లో భారత ప్రభుత్వం మరియు భారతీయ రిజర్వ్ బ్యాంక్ చొరవతో యూనిట్ ట్రస్ట్ ఆఫ్ ఇండియా ఏర్పాటుతో ప్రారంభమైంది. దిభారతదేశంలో మ్యూచువల్ ఫండ్స్ చరిత్ర స్థూలంగా నాలుగు విభిన్న దశలుగా విభజించవచ్చు

మొదటి దశ - 1964-1987

యూనిట్ ట్రస్ట్ ఆఫ్ ఇండియా (UTI) 1963లో పార్లమెంట్ చట్టం ద్వారా స్థాపించబడింది. ఇది రిజర్వ్ బ్యాంక్ ఆఫ్ ఇండియాచే ఏర్పాటు చేయబడింది మరియు రిజర్వ్ బ్యాంక్ ఆఫ్ ఇండియా యొక్క నియంత్రణ మరియు పరిపాలనా నియంత్రణలో పని చేస్తుంది. 1978లో RBI నుండి UTI డి-లింక్ చేయబడింది మరియు RBI స్థానంలో రెగ్యులేటరీ మరియు అడ్మినిస్ట్రేటివ్ నియంత్రణను ఇండస్ట్రియల్ డెవలప్మెంట్ బ్యాంక్ ఆఫ్ ఇండియా (IDBI) చేపట్టింది. UTI ప్రారంభించిన మొదటి పథకం యూనిట్ స్కీమ్ 1964. 1988 చివరిలో UTI వద్ద రూ. నిర్వహణలో ఉన్న ఆస్తులు 6,700 కోట్లు.

రెండవ దశ - 1987-1993 (ప్రభుత్వ రంగ నిధుల ప్రవేశం)

1987 నాన్-యుటిఐ ప్రవేశాన్ని గుర్తించింది, ప్రభుత్వ రంగ బ్యాంకులు ఏర్పాటు చేసిన ప్రభుత్వ రంగ మ్యూచువల్ ఫండ్స్ మరియులైఫ్ ఇన్సూరెన్స్ కార్పొరేషన్ ఆఫ్ ఇండియా (LIC) మరియుసాధారణ బీమా కార్పొరేషన్ ఆఫ్ ఇండియా (GIC). SBI మ్యూచువల్ ఫండ్ మొదటిది కానిదిUTI మ్యూచువల్ ఫండ్ జూన్ 1987లో స్థాపించబడింది, తర్వాత కాన్బ్యాంక్ మ్యూచువల్ ఫండ్ (డిసెంబర్ 87), పంజాబ్ నేషనల్ బ్యాంక్ మ్యూచువల్ ఫండ్ (ఆగస్టు 89), ఇండియన్ బ్యాంక్ మ్యూచువల్ ఫండ్ (నవంబర్ 89), బ్యాంక్ ఆఫ్ ఇండియా (జూన్ 90), బ్యాంక్ ఆఫ్ బరోడా మ్యూచువల్ ఫండ్ (అక్టోబర్ 92) . LIC జూన్ 1989లో తన మ్యూచువల్ ఫండ్ను స్థాపించగా, GIC తన మ్యూచువల్ ఫండ్ను డిసెంబర్ 1990లో ఏర్పాటు చేసింది.

1993 చివరి నాటికి, మ్యూచువల్ ఫండ్ పరిశ్రమ నిర్వహణలో రూ. 47,004 కోట్లు.

మూడవ దశ - 1993-2003 (ప్రైవేట్ రంగ నిధుల ప్రవేశం)

ప్రైవేట్ ప్రవేశంతోరంగ నిధులు 1993లో, భారతీయ మ్యూచువల్ ఫండ్ పరిశ్రమలో కొత్త శకం ప్రారంభమైంది, భారతీయ పెట్టుబడిదారులకు ఫండ్ కుటుంబాల విస్తృత ఎంపికను అందించింది. అలాగే, 1993 మొదటి మ్యూచువల్ ఫండ్ నిబంధనలు అమలులోకి వచ్చిన సంవత్సరం, దీని కింద UTI మినహా అన్ని మ్యూచువల్ ఫండ్లు రిజిస్టర్ చేయబడి పాలించబడతాయి. పూర్వపు కొఠారి పయనీర్ (ఇప్పుడు ఫ్రాంక్లిన్ టెంపుల్టన్తో విలీనం చేయబడింది) జూలై 1993లో నమోదు చేయబడిన మొదటి ప్రైవేట్ రంగ మ్యూచువల్ ఫండ్.

1993 SEBI (మ్యూచువల్ ఫండ్) నిబంధనలు 1996లో మరింత సమగ్రమైన మరియు సవరించబడిన మ్యూచువల్ ఫండ్ నిబంధనల ద్వారా భర్తీ చేయబడ్డాయి. పరిశ్రమ ఇప్పుడు SEBI (మ్యూచువల్ ఫండ్) రెగ్యులేషన్స్ 1996 ప్రకారం పనిచేస్తుంది.

యొక్క సంఖ్యమ్యూచువల్ ఫండ్ హౌసెస్ అనేక విదేశీ మ్యూచువల్ ఫండ్స్ భారతదేశంలో నిధులను ఏర్పాటు చేయడంతో పాటు, పరిశ్రమ అనేక విలీనాలు మరియు కొనుగోళ్లను చూసింది. జనవరి 2003 చివరి నాటికి, మొత్తం ఆస్తులు రూ. 33 మ్యూచువల్ ఫండ్లు ఉన్నాయి. 1,21,805 కోట్లు. యూనిట్ ట్రస్ట్ ఆఫ్ ఇండియా రూ. నిర్వహణలో ఉన్న 44,541 కోట్ల ఆస్తులు ఇతర మ్యూచువల్ ఫండ్ల కంటే ముందున్నాయి.

నాల్గవ దశ - ఫిబ్రవరి 2003 నుండి

ఫిబ్రవరి 2003లో, యూనిట్ ట్రస్ట్ ఆఫ్ ఇండియా చట్టం 1963 రద్దు తర్వాత UTI రెండు వేర్వేరు సంస్థలుగా విభజించబడింది. ఒకటి, యూనిట్ ట్రస్ట్ ఆఫ్ ఇండియా యొక్క నిర్దేశిత అండర్టేకింగ్, దీని నిర్వహణలో ఆస్తులు రూ. జనవరి 2003 చివరి నాటికి 29,835 కోట్లు, US 64 స్కీమ్ యొక్క ఆస్తులు, హామీ ఇవ్వబడిన రాబడి మరియు కొన్ని ఇతర పథకాలను స్థూలంగా సూచిస్తాయి. యూనిట్ ట్రస్ట్ ఆఫ్ ఇండియా యొక్క నిర్ధిష్ట అండర్టేకింగ్, ఒక నిర్వాహకుని క్రింద మరియు భారత ప్రభుత్వం రూపొందించిన నిబంధనల ప్రకారం పనిచేస్తుంది మరియు మ్యూచువల్ ఫండ్ నిబంధనల పరిధిలోకి రాదు.

రెండవది SBI, PNB, BOB మరియు LIC ద్వారా స్పాన్సర్ చేయబడిన UTI మ్యూచువల్ ఫండ్. ఇది SEBIలో నమోదు చేయబడింది మరియు మ్యూచువల్ ఫండ్ నిబంధనల ప్రకారం పనిచేస్తుంది. మార్చి 2000లో రూ. కంటే ఎక్కువగా ఉన్న పూర్వపు UTI విభజనతో. నిర్వహణలో ఉన్న 76,000 కోట్ల ఆస్తులు మరియు UTI మ్యూచువల్ ఫండ్ ఏర్పాటుతో, SEBI మ్యూచువల్ ఫండ్ నిబంధనలకు అనుగుణంగా, మరియు వివిధ ప్రైవేట్ రంగ ఫండ్లలో ఇటీవలి విలీనాలతో, మ్యూచువల్ ఫండ్ పరిశ్రమ దాని ప్రస్తుత ఏకీకరణ మరియు వృద్ధి దశలోకి ప్రవేశించింది. .

గ్రాఫ్ సంవత్సరాలుగా ఆస్తుల పెరుగుదలను సూచిస్తుంది. 2015 వరకు.

మ్యూచువల్ ఫండ్ కంపెనీలు

మ్యూచువల్ ఫండ్ కంపెనీలు లేదాఅసెట్ మేనేజ్మెంట్ కంపెనీలు పెట్టుబడిదారులకు మ్యూచువల్ ఫండ్స్ అందించే సంస్థలు. నేడు, భారతదేశంలో 40 కంటే ఎక్కువ AMCలు ఉన్నాయి. పరిశ్రమ 90వ దశకం ప్రారంభంలో ప్రారంభించబడింది మరియు అప్పటి నుండి ఇది వేగంగా విస్తరించింది. నేడు, వివిధ రకాల AMCలు ఉన్నాయి, SBI మ్యూచువల్ ఫండ్ వంటి విదేశీ-యాజమాన్య (పాక్షికంగా) AMCలకు PSU బ్యాంక్ ప్రాయోజిత AMCలు ఉన్నాయి.ఫ్రాంక్లిన్ టెంపుల్టన్ మ్యూచువల్ ఫండ్. పెట్టుబడిదారులు AMCలలో పథకాలను ఎంచుకోవచ్చు.

మ్యూచువల్ ఫండ్ సమాచారం

మ్యూచువల్ ఫండ్లకు సంబంధించి చాలా సమాచారాన్ని అందించే వివిధ వెబ్సైట్లు అందుబాటులో ఉన్నాయి. AMFI వెబ్సైట్ రోజువారీ వంటి వివిధ సమాచారాన్ని అందిస్తుందిNAVలు, ఫండ్స్ హౌస్లు, స్కీమ్లు మొదలైనవి. తర్వాత MorningStar, ICRA, CRISIL మొదలైన మ్యూచువల్ ఫండ్ల పనితీరు రేటింగ్లను అందించే వివిధ ప్రొవైడర్లు ఉన్నారు. మ్యూచువల్ ఫండ్ల గురించి వివిధ ప్రదేశాల నుండి చాలా సమాచారాన్ని పొందవచ్చు, అయితే, ఏ సమయంలోనైనా, ఒకటి మూలం, దాని విశ్వసనీయత & కీర్తిని చూడాలి.

మ్యూచువల్ ఫండ్స్లో 5 కోట్లకు పైగా పెట్టుబడులు (వాల్యూమ్) చేయబడ్డాయి, 19 లక్షల కోట్లకు పైగా ఫండ్లు మరియు పరిశ్రమ దశాబ్ద కాలంగా ఉండటం మాకు చాలా విశ్వాసాన్ని ఇస్తుంది. AMFIల "మ్యూచువల్ ఫండ్స్ సాహీ హై" ప్రచారం అనేది పెట్టుబడిదారులకు అవగాహన కల్పించడానికి మరియు మరింత ఎక్కువ మంది పెట్టుబడిదారులు తమ పొదుపులను మ్యూచువల్ ఫండ్లలోకి పొందేలా చేయడానికి సరైన దిశలో మరొక అడుగు.

కాబట్టి మ్యూచువల్ ఫండ్సహీహై!మ్యూచువల్ ఫండ్స్లో పెట్టుబడి పెట్టండి!

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.

Pretty good content