భారతదేశంలో అసెట్ మేనేజ్మెంట్ కంపెనీలు

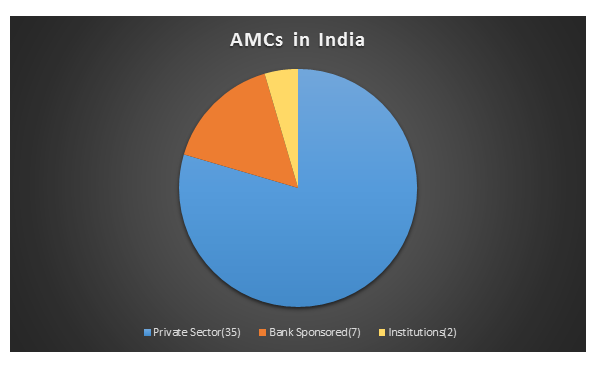

భారతదేశంలోని అసెట్ మేనేజ్మెంట్ కంపెనీలు విస్తృతంగా మూడు రకాలుగా వర్గీకరించబడ్డాయి; బ్యాంక్ ప్రాయోజిత మ్యూచువల్ ఫండ్స్, మ్యూచువల్ ఫండ్ సంస్థలు మరియు ప్రైవేట్ రంగ మ్యూచువల్ ఫండ్స్. ఈ రోజు (ఫిబ్రవరి 2017) నాటికి భారతదేశంలో మొత్తం 44 అసెట్ మేనేజ్మెంట్ కంపెనీలు ఉన్నాయి. వీటిలో 35 AMCలు ప్రైవేట్ రంగంలో భాగంగా ఉన్నాయి.

అన్ని అసెట్ మేనేజ్మెంట్ కంపెనీలు భారతదేశంలోని మ్యూచువల్ ఫండ్స్ అసోసియేషన్లో భాగం (AMFI) AMFI 1995లో భారతదేశంలో నమోదు చేయబడిన అన్ని AMCల యొక్క లాభాపేక్ష లేని సంస్థగా స్థాపించబడింది.

భారతదేశంలో జనాదరణ పొందిన AMCల అవలోకనం

పార్లమెంటు UTI చట్టం ద్వారా 1963లో మ్యూచువల్ ఫండ్స్ ప్రారంభించినప్పటి నుండి, పరిశ్రమ దాని ప్రస్తుత స్థితికి చేరుకోవడానికి గణనీయమైన పరిణామాన్ని పర్యవేక్షించింది. ప్రభుత్వ రంగ ప్రవేశం తర్వాత ప్రైవేట్ రంగ ప్రవేశం మ్యూచువల్ ఫండ్ పరిశ్రమ చరిత్రలో ముఖ్యమైన దశలను గుర్తించింది.

1987 మ్యూచువల్ ఫండ్స్ మార్కెట్లో ప్రభుత్వ రంగ ప్రవేశాన్ని గుర్తించింది. SBI మ్యూచువల్ ఫండ్స్, జూన్ 1987లో స్థాపించబడింది, ఇది ప్రభుత్వ రంగ నిర్వహణలో అత్యంత పురాతనమైన AMC.SBI మ్యూచువల్ ఫండ్ 25 సంవత్సరాలకు పైగా గొప్ప చరిత్ర మరియు చాలా ఆకట్టుకునే ట్రాక్ రికార్డ్ను కలిగి ఉంది. SBI మ్యూచువల్ ఫండ్ నిర్వహణలో ఉన్న మొత్తం ఆస్తి (AUM) సెప్టెంబర్ 2016లో INR 1,31,647 కోట్లకు పైగా ఉన్నట్లు నివేదించబడింది.

కొఠారి పయనీర్ (ఇప్పుడు ఫ్రాంక్లిన్ టెంపుల్టన్తో విలీనం చేయబడింది) 1993లో మ్యూచువల్ ఫండ్ మార్కెట్లోకి ప్రవేశించిన మొదటి ప్రైవేట్ రంగ నిర్వహణలో ఉన్న AMC. ఫ్రాంక్లిన్ టెంపుల్టన్ రెండు దశాబ్దాలకు పైగా పరిశ్రమలో ఉన్నారు. సెప్టెంబరు 2016న నమోదైన ప్రకారం ఫ్రాంక్లిన్ టెంపుల్టన్ మొత్తం AUM INR 74,576 కోట్లకు పైగా ఉంది.

సంవత్సరాలుగా, అనేక ప్రైవేట్ రంగ AMCలు మ్యూచువల్ ఫండ్స్ మార్కెట్లోకి ప్రవేశించాయి.HDFC మ్యూచువల్ ఫండ్ 2000లో ఏర్పాటు చేసిన అత్యంత విజయవంతమైన వాటిలో ఒకటిమ్యూచువల్ ఫండ్ హౌసెస్ భారతదేశం లో. జూన్ 2016 నాటికి, HDFC మ్యూచువల్ ఫండ్ నిర్వహణలో ఉన్న ఆస్తులు INR 2,13,322 కోట్లకు పైగా ఉన్నాయి.

జూన్ 2015 నుండి జూన్ 2016 వరకు సగటు AUM పరంగా ICICI ప్రుడెన్షియల్ మ్యూచువల్ ఫండ్ AMC అత్యుత్తమ పనితీరును కలిగి ఉంది. ICICI ప్రుడెన్షియల్ కింద నిర్వహణలో ఉన్న మొత్తం ఆస్తులు సుమారు INR 193,296 కోట్లుగా అంచనా వేయబడ్డాయి. ఈ మొత్తం గత సంవత్సరంతో పోలిస్తే 24% వృద్ధి రేటును చూపుతుంది.

రిలయన్స్ మ్యూచువల్ ఫండ్ దేశంలోని అత్యంత ప్రజాదరణ పొందిన అసెట్ మేనేజ్మెంట్ కంపెనీలలో ఒకటి. రిలయన్స్ AMC భారతదేశంలోని 179 నగరాలను కవర్ చేస్తుంది, ఇది దేశంలో అత్యంత వేగంగా అభివృద్ధి చెందుతున్న మ్యూచువల్ ఫండ్లలో ఒకటిగా నిలిచింది. సెప్టెంబర్ 2016 నాటికి, రిలయన్స్ మ్యూచువల్ ఫండ్ నిర్వహణలో ఉన్న మొత్తం ఆస్తులు INR 18,000 కోట్లకు పైగా ఉన్నట్లు నమోదు చేయబడింది.

Talk to our investment specialist

బిర్లా సన్ లైఫ్ అసెట్ మేనేజ్మెంట్ కంపెనీ (BSLAMC) భారతదేశంలోని ప్రముఖ మరియు విస్తృతంగా తెలిసిన అసెట్ మేనేజ్మెంట్ కంపెనీలలో ఒకటి. ఇది ఆదిత్య బిర్లా గ్రూప్ మరియు సన్ లైఫ్ ఫైనాన్షియల్ జాయింట్ వెంచర్. సెప్టెంబర్ 2016లో BSLAMC నిర్వహణలో ఉన్న మొత్తం ఆస్తులు INR 1,68,802 కోట్లుగా నివేదించబడ్డాయి.

2002లో స్థాపించబడిన UTI అసెట్ మేనేజ్మెంట్ కంపెనీ, LIC ఇండియా, స్టేట్ బ్యాంక్ ఆఫ్ ఇండియా, బ్యాంక్ ఆఫ్ బరోడా మరియు పంజాబ్ నేషనల్ బ్యాంక్ అనే నాలుగు ప్రభుత్వ రంగ సంస్థలచే స్పాన్సర్ చేయబడింది. సెప్టెంబర్ 2016లో UTI అసెట్ మేనేజ్మెంట్ కంపెనీ AUM INR 1,27,111 కోట్లుగా అంచనా వేయబడింది.

అగ్ర అసెట్ మేనేజ్మెంట్ కంపెనీలు

1. ICICI ప్రుడెన్షియల్ అసెట్ Mgmt.కంపెనీ లిమిటెడ్

సుమారు ₹ 3 లక్షల కోట్ల AUM పరిమాణంతో, ICICI ప్రుడెన్షియల్ అసెట్ మేనేజ్మెంట్ కంపెనీ లిమిటెడ్ దేశంలోనే అతిపెద్ద అసెట్ మేనేజ్మెంట్ కంపెనీ (AMC). ఇది భారతదేశంలోని ICICI బ్యాంక్ మరియు UKలోని ప్రుడెన్షియల్ Plc మధ్య జాయింట్ వెంచర్. ఇది 1993లో ప్రారంభమైంది.

మ్యూచువల్ ఫండ్స్ కాకుండా, AMC పెట్టుబడిదారుల కోసం పోర్ట్ఫోలియో మేనేజ్మెంట్ సర్వీసెస్ (PMS) మరియు రియల్ ఎస్టేట్ను కూడా అందిస్తుంది.

టాప్ ICICI ప్రుడెన్షియల్ మ్యూచువల్ ఫండ్స్ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Regular Gold Savings Fund Growth ₹49.4651

↑ 0.15 ₹6,338 23.8 46.3 83.8 40.7 27.4 72 ICICI Prudential Global Stable Equity Fund Growth ₹31.29

↑ 0.25 ₹86 6.8 8.3 11.2 13.6 11 17.8 ICICI Prudential Constant Maturity Gilt Fund Growth ₹25.5646

↑ 0.04 ₹2,509 1.8 2.8 7.4 8.4 6.5 7.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary ICICI Prudential Regular Gold Savings Fund ICICI Prudential Global Stable Equity Fund ICICI Prudential Constant Maturity Gilt Fund Point 1 Highest AUM (₹6,338 Cr). Bottom quartile AUM (₹86 Cr). Lower mid AUM (₹2,509 Cr). Point 2 Oldest track record among peers (14 yrs). Established history (12+ yrs). Established history (11+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 3★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: Moderate. Point 5 5Y return: 27.40% (upper mid). 5Y return: 10.99% (lower mid). 1Y return: 7.42% (bottom quartile). Point 6 3Y return: 40.67% (upper mid). 3Y return: 13.62% (lower mid). 1M return: 1.10% (lower mid). Point 7 1Y return: 83.80% (upper mid). 1Y return: 11.19% (lower mid). Sharpe: 0.24 (bottom quartile). Point 8 1M return: 2.91% (upper mid). Alpha: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Sharpe: 1.23 (lower mid). Yield to maturity (debt): 6.94% (upper mid). Point 10 Sharpe: 3.10 (upper mid). Information ratio: 0.00 (lower mid). Modified duration: 6.89 yrs (bottom quartile). ICICI Prudential Regular Gold Savings Fund

ICICI Prudential Global Stable Equity Fund

ICICI Prudential Constant Maturity Gilt Fund

2. HDFC అసెట్ మేనేజ్మెంట్ కంపెనీ లిమిటెడ్

HDFC మ్యూచువల్ ఫండ్ AUM పరిమాణం ప్రకారం 2వ స్థానంలో ఉంది. దాదాపు ₹ 3 లక్షల కోట్ల ఫండ్ పరిమాణంతో, ఇది దేశంలోని అతిపెద్ద మ్యూచువల్ ఫండ్ కంపెనీలు లేదా AMCలలో ఒకటి.

టాప్ HDFC మ్యూచువల్ ఫండ్ ఫండ్స్ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) HDFC Gold Fund Growth ₹47.7564

↑ 0.26 ₹11,458 23.9 46.3 83.6 40.3 27.4 71.3 HDFC Dynamic Debt Fund Growth ₹91.1432

↑ 0.12 ₹633 1.7 2.3 4.6 6.7 6.2 4.7 HDFC Arbitrage Fund Growth ₹31.908

↑ 0.05 ₹24,503 1.6 3.1 6.3 7.1 6 6.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary HDFC Gold Fund HDFC Dynamic Debt Fund HDFC Arbitrage Fund Point 1 Lower mid AUM (₹11,458 Cr). Bottom quartile AUM (₹633 Cr). Highest AUM (₹24,503 Cr). Point 2 Established history (14+ yrs). Oldest track record among peers (28 yrs). Established history (18+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 3★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: Moderate. Risk profile: Moderately Low. Point 5 5Y return: 27.37% (upper mid). 1Y return: 4.61% (bottom quartile). 5Y return: 5.95% (bottom quartile). Point 6 3Y return: 40.30% (upper mid). 1M return: 1.10% (lower mid). 3Y return: 7.06% (lower mid). Point 7 1Y return: 83.61% (upper mid). Sharpe: -0.47 (bottom quartile). 1Y return: 6.30% (lower mid). Point 8 1M return: 3.15% (upper mid). Information ratio: 0.00 (lower mid). 1M return: 0.49% (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Yield to maturity (debt): 7.07% (upper mid). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.29 (upper mid). Modified duration: 6.95 yrs (bottom quartile). Sharpe: 0.87 (lower mid). HDFC Gold Fund

HDFC Dynamic Debt Fund

HDFC Arbitrage Fund

3. రిలయన్స్ నిప్పన్ లైఫ్ అసెట్ మేనేజ్మెంట్ లిమిటెడ్

సుమారు ₹ 2.5 లక్షల కోట్ల నిర్వహణలో ఉన్న ఆస్తులతో, రిలయన్స్ మ్యూచువల్ ఫండ్ భారతదేశంలోని ప్రముఖ మ్యూచువల్ ఫండ్ కంపెనీలలో ఒకటి.

రిలయన్స్ అనిల్ ధీరూభాయ్ అంబానీ (ADA) గ్రూప్లో భాగం, రిలయన్స్ మ్యూచువల్ ఫండ్ భారతదేశంలో వేగంగా అభివృద్ధి చెందుతున్న AMCలలో ఒకటి.

టాప్ రిలయన్స్ మ్యూచువల్ ఫండ్ ఫండ్స్ 2022

No Funds available.

4. ఆదిత్య బిర్లా సన్ లైఫ్ అసెట్ మేనేజ్మెంట్ కంపెనీ లిమిటెడ్

గతంలో బిర్లా సన్ లైఫ్ అసెట్ మేనేజ్మెంట్ కంపెనీగా పిలువబడే ఈ ఫండ్ హౌస్ AUM పరిమాణం పరంగా 3వ అతిపెద్దది. ప్రస్తుతం దీనిని ఆదిత్య బిర్లా సన్ లైఫ్ (ABSL) అసెట్ మేనేజ్మెంట్ కంపెనీ లిమిటెడ్ అని పిలుస్తారు. ఇది భారతదేశంలోని ఆదిత్య బిర్లా గ్రూప్ మరియు కెనడాకు చెందిన సన్ లైఫ్ ఫైనాన్షియల్ ఇంక్ మధ్య జాయింట్ వెంచర్. దీనిని 1994లో జాయింట్ వెంచర్గా ఏర్పాటు చేశారు.

అగ్ర ఆదిత్య బిర్లా మ్యూచువల్ ఫండ్ ఫండ్లు 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹46.3584

↑ 0.18 ₹1,781 23.8 46.1 83.3 40.4 27.3 72 Aditya Birla Sun Life International Equity Fund - Plan B Growth ₹28.8036

↑ 0.07 ₹93 10.3 10 13.8 18.9 9 Aditya Birla Sun Life Commodity Equities Fund - Global Agri Plan Growth ₹35.7925

↑ 0.13 ₹13 5.9 -4.4 -3 19.4 8.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Aditya Birla Sun Life Gold Fund Aditya Birla Sun Life International Equity Fund - Plan B Aditya Birla Sun Life Commodity Equities Fund - Global Agri Plan Point 1 Highest AUM (₹1,781 Cr). Lower mid AUM (₹93 Cr). Bottom quartile AUM (₹13 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (18 yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 1★ (bottom quartile). Rating: 2★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 27.29% (upper mid). 5Y return: 8.98% (lower mid). 5Y return: 8.67% (bottom quartile). Point 6 3Y return: 40.43% (upper mid). 3Y return: 18.95% (bottom quartile). 3Y return: 19.45% (lower mid). Point 7 1Y return: 83.34% (upper mid). 1Y return: 13.75% (lower mid). 1Y return: -3.01% (bottom quartile). Point 8 1M return: 2.84% (bottom quartile). Alpha: 0.00 (lower mid). Alpha: -3.41 (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Sharpe: 0.85 (lower mid). Sharpe: -0.44 (bottom quartile). Point 10 Sharpe: 3.08 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -0.10 (bottom quartile). Aditya Birla Sun Life Gold Fund

Aditya Birla Sun Life International Equity Fund - Plan B

Aditya Birla Sun Life Commodity Equities Fund - Global Agri Plan

5. SBI ఫండ్స్ మేనేజ్మెంట్ ప్రైవేట్ లిమిటెడ్

SBI ఫండ్స్ మేనేజ్మెంట్ ప్రైవేట్ లిమిటెడ్ అనేది స్టేట్ బ్యాంక్ ఆఫ్ ఇండియా (SBI) మరియు ఫైనాన్షియల్ సర్వీసెస్ కంపెనీ అముండి మధ్య జాయింట్ వెంచర్, ఇది ఫ్రాన్స్లోని యూరోపియన్ అసెట్ మేనేజ్మెంట్ కంపెనీ. ఇది 1987లో ప్రారంభించబడింది.

టాప్ SBI మ్యూచువల్ ఫండ్ ఫండ్స్ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) SBI Gold Fund Growth ₹46.8098

↑ 0.15 ₹15,024 24.1 46.5 84 40.5 27.6 71.5 SBI PSU Fund Growth ₹35.1422

↓ -0.22 ₹5,980 7.5 11.5 26.5 31.5 26.2 11.3 SBI Magnum COMMA Fund Growth ₹110.287

↓ -0.13 ₹896 5 4.8 21.4 19.2 14.9 12.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary SBI Gold Fund SBI PSU Fund SBI Magnum COMMA Fund Point 1 Highest AUM (₹15,024 Cr). Lower mid AUM (₹5,980 Cr). Bottom quartile AUM (₹896 Cr). Point 2 Established history (14+ yrs). Established history (15+ yrs). Oldest track record among peers (20 yrs). Point 3 Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Top rated. Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 27.56% (upper mid). 5Y return: 26.20% (lower mid). 5Y return: 14.91% (bottom quartile). Point 6 3Y return: 40.52% (upper mid). 3Y return: 31.47% (lower mid). 3Y return: 19.23% (bottom quartile). Point 7 1Y return: 84.02% (upper mid). 1Y return: 26.46% (lower mid). 1Y return: 21.43% (bottom quartile). Point 8 1M return: 3.13% (upper mid). Alpha: 0.05 (upper mid). Alpha: -1.28 (bottom quartile). Point 9 Alpha: 0.00 (lower mid). Sharpe: 0.63 (bottom quartile). Sharpe: 0.73 (lower mid). Point 10 Sharpe: 3.25 (upper mid). Information ratio: -0.63 (bottom quartile). Information ratio: -0.23 (lower mid). SBI Gold Fund

SBI PSU Fund

SBI Magnum COMMA Fund

6. UTI అసెట్ మేనేజ్మెంట్ కంపెనీ లిమిటెడ్

UTI మ్యూచువల్ ఫండ్ యూనిట్ ట్రస్ట్ ఆఫ్ ఇండియా (UTI)లో ఒక భాగం. దీనితో నమోదు చేయబడిందిSEBI 2003లో. ఇది SBI, LIC, బ్యాంక్ ఆఫ్ బరోడా మరియు PNB ద్వారా ప్రచారం చేయబడింది.

UTI భారతదేశంలోని పురాతన మరియు అతిపెద్ద మ్యూచువల్ ఫండ్లలో ఒకటి.

టాప్ UTI మ్యూచువల్ ఫండ్ ఫండ్స్ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) UTI Arbitrage Fund Growth ₹36.5135

↑ 0.06 ₹10,957 1.6 3.1 6.5 7.1 6 6.5 UTI Gilt Fund Growth ₹64.345

↑ 0.00 ₹521 1.6 3 5.3 7.1 5.7 5.1 UTI Liquid Cash Plan Growth ₹4,457.66

↑ 0.67 ₹31,334 1.4 2.9 6.3 6.9 5.9 6.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary UTI Arbitrage Fund UTI Gilt Fund UTI Liquid Cash Plan Point 1 Lower mid AUM (₹10,957 Cr). Bottom quartile AUM (₹521 Cr). Highest AUM (₹31,334 Cr). Point 2 Established history (19+ yrs). Oldest track record among peers (24 yrs). Established history (22+ yrs). Point 3 Rating: 3★ (lower mid). Top rated. Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Low. Point 5 5Y return: 6.01% (upper mid). 1Y return: 5.33% (bottom quartile). 1Y return: 6.30% (lower mid). Point 6 3Y return: 7.13% (upper mid). 1M return: 0.95% (upper mid). 1M return: 0.43% (bottom quartile). Point 7 1Y return: 6.47% (upper mid). Sharpe: -0.28 (bottom quartile). Sharpe: 3.00 (upper mid). Point 8 1M return: 0.49% (lower mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Yield to maturity (debt): 6.72% (lower mid). Yield to maturity (debt): 6.51% (bottom quartile). Point 10 Sharpe: 1.31 (lower mid). Modified duration: 5.70 yrs (bottom quartile). Modified duration: 0.09 yrs (upper mid). UTI Arbitrage Fund

UTI Gilt Fund

UTI Liquid Cash Plan

7. కోటక్ మహీంద్రా అసెట్ మేనేజ్మెంట్ కంపెనీ లిమిటెడ్

కోటక్ మహీంద్రా మ్యూచువల్ ఫండ్ శ్రీ ఉదయ్ కోటక్ 1985లో స్థాపించిన కోటక్ గ్రూప్లో ఒక భాగం. కోటక్ మహీంద్రా అసెట్ మేనేజ్మెంట్ కంపెనీ (KMAMC) కోటక్ మహీంద్రా మ్యూచువల్ ఫండ్ (KMMF)కి అసెట్ మేనేజర్. KMAMC 1998లో తన కార్యకలాపాలను ప్రారంభించింది.

టాప్ కోటక్ మ్యూచువల్ ఫండ్ ఫండ్స్ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Kotak Gold Fund Growth ₹61.4258

↑ 0.27 ₹6,556 24.2 46.5 83.7 40.2 27.2 70.4 Kotak Global Emerging Market Fund Growth ₹33.528

↑ 1.02 ₹539 10.5 18.5 46.6 20.7 7.9 39.1 Kotak Asset Allocator Fund - FOF Growth ₹255.864

↑ 2.82 ₹2,398 2.3 7.2 22.3 19.6 17.4 15.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Kotak Gold Fund Kotak Global Emerging Market Fund Kotak Asset Allocator Fund - FOF Point 1 Highest AUM (₹6,556 Cr). Bottom quartile AUM (₹539 Cr). Lower mid AUM (₹2,398 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (21 yrs). Point 3 Rating: 1★ (bottom quartile). Rating: 3★ (lower mid). Top rated. Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: Moderately High. Point 5 5Y return: 27.22% (upper mid). 5Y return: 7.88% (bottom quartile). 5Y return: 17.35% (lower mid). Point 6 3Y return: 40.19% (upper mid). 3Y return: 20.70% (lower mid). 3Y return: 19.61% (bottom quartile). Point 7 1Y return: 83.72% (upper mid). 1Y return: 46.62% (lower mid). 1Y return: 22.26% (bottom quartile). Point 8 1M return: 3.19% (upper mid). Alpha: -1.44 (bottom quartile). 1M return: -2.94% (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Sharpe: 2.63 (lower mid). Alpha: 0.00 (lower mid). Point 10 Sharpe: 3.55 (upper mid). Information ratio: -0.59 (bottom quartile). Sharpe: 1.38 (bottom quartile). Kotak Gold Fund

Kotak Global Emerging Market Fund

Kotak Asset Allocator Fund - FOF

8. ఫ్రాంక్లిన్ టెంపుల్టన్ మ్యూచువల్ ఫండ్

ఫ్రాంక్లిన్ టెంపుల్టన్ ఇండియా కార్యాలయం 1996లో టెంపుల్టన్ అసెట్ మేనేజ్మెంట్ ఇండియా ప్రైవేట్ లిమిటెడ్గా స్థాపించబడింది. పరిమితం చేయబడింది. ఈ మ్యూచువల్ ఫండ్ ఇప్పుడు ఫ్రాంక్లిన్ టెంపుల్టన్ అసెట్ మేనేజ్మెంట్ (ఇండియా) Pt లిమిటెడ్ పేరుతో ఏర్పాటు చేయబడింది.

టాప్ ఫ్రాంక్లిన్ మ్యూచువల్ ఫండ్ ఫండ్స్ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Franklin India Short Term Income Plan - Retail Plan Growth ₹15,041.3

↑ 0.11 ₹13 192.1 192.1 192.1 47.3 32.5 Franklin Asian Equity Fund Growth ₹37.8589

↑ 0.89 ₹372 7.7 15.4 33.1 15.6 3.2 23.7 Franklin India Feeder - Franklin European Growth Fund Growth ₹11.5467

↑ 0.04 ₹18 7.4 16.2 12.5 10 8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 2 May 25 Research Highlights & Commentary of 3 Funds showcased

Commentary Franklin India Short Term Income Plan - Retail Plan Franklin Asian Equity Fund Franklin India Feeder - Franklin European Growth Fund Point 1 Bottom quartile AUM (₹13 Cr). Highest AUM (₹372 Cr). Lower mid AUM (₹18 Cr). Point 2 Oldest track record among peers (24 yrs). Established history (18+ yrs). Established history (11+ yrs). Point 3 Rating: 2★ (bottom quartile). Top rated. Rating: 3★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: High. Risk profile: High. Point 5 1Y return: 192.10% (upper mid). 5Y return: 3.19% (bottom quartile). 5Y return: 8.03% (lower mid). Point 6 1M return: 192.10% (upper mid). 3Y return: 15.56% (lower mid). 3Y return: 10.03% (bottom quartile). Point 7 Sharpe: -90.89 (bottom quartile). 1Y return: 33.10% (lower mid). 1Y return: 12.50% (bottom quartile). Point 8 Information ratio: -2.42 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: -7.92 (bottom quartile). Point 9 Yield to maturity (debt): 0.00% (upper mid). Sharpe: 2.24 (upper mid). Sharpe: 0.02 (lower mid). Point 10 Modified duration: 0.00 yrs (upper mid). Information ratio: 0.00 (upper mid). Information ratio: -1.04 (lower mid). Franklin India Short Term Income Plan - Retail Plan

Franklin Asian Equity Fund

Franklin India Feeder - Franklin European Growth Fund

9. DSP బ్లాక్రాక్ మ్యూచువల్ ఫండ్

DSP బ్లాక్రాక్ అనేది DSP గ్రూప్ మరియు ప్రపంచంలోనే అతిపెద్ద పెట్టుబడి నిర్వహణ సంస్థ అయిన BlackRock మధ్య జాయింట్ వెంచర్. DSP బ్లాక్రాక్ధర్మకర్త కంపెనీ ప్రైవేట్ లిమిటెడ్ ట్రస్టీగా ఉందిDSP బ్లాక్రాక్ మ్యూచువల్ ఫండ్.

టాప్ DSP మ్యూచువల్ ఫండ్ ఫండ్లు 2022

No Funds available.

10. యాక్సిస్ మ్యూచువల్ ఫండ్

యాక్సిస్ మ్యూచువల్ ఫండ్ తన మొదటి పథకాన్ని 2009లో ప్రారంభించింది. శ్రీ చంద్రేష్ కుమార్ నిగమ్ MD & CEO. యాక్సిస్ మ్యూచువల్ ఫండ్లో యాక్సిస్ బ్యాంక్ లిమిటెడ్ 74.99% కలిగి ఉంది. మిగిలిన 25% ష్రోడర్ సింగపూర్ హోల్డింగ్స్ ప్రైవేట్ లిమిటెడ్ ఆధీనంలో ఉంది.

టాప్ యాక్సిస్ మ్యూచువల్ ఫండ్ ఫండ్స్ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Axis Gold Fund Growth ₹46.4724

↑ 0.24 ₹2,835 23.7 46.3 83.3 40.3 27.4 69.8 Axis Triple Advantage Fund Growth ₹44.2505

↑ 0.38 ₹2,051 2.8 7.4 21.2 16.3 11.1 15.3 Axis Gilt Fund Growth ₹26.1

↑ 0.02 ₹637 1.9 2.5 5.3 7.6 5.8 5.2 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Axis Gold Fund Axis Triple Advantage Fund Axis Gilt Fund Point 1 Highest AUM (₹2,835 Cr). Lower mid AUM (₹2,051 Cr). Bottom quartile AUM (₹637 Cr). Point 2 Established history (14+ yrs). Oldest track record among peers (15 yrs). Established history (14+ yrs). Point 3 Rating: 1★ (lower mid). Top rated. Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderate. Point 5 5Y return: 27.38% (upper mid). 5Y return: 11.08% (lower mid). 1Y return: 5.28% (bottom quartile). Point 6 3Y return: 40.27% (upper mid). 3Y return: 16.27% (lower mid). 1M return: 1.31% (lower mid). Point 7 1Y return: 83.30% (upper mid). 1Y return: 21.21% (lower mid). Sharpe: -0.28 (bottom quartile). Point 8 1M return: 3.24% (upper mid). 1M return: -3.29% (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Yield to maturity (debt): 6.75% (lower mid). Point 10 Sharpe: 3.44 (upper mid). Sharpe: 1.69 (lower mid). Modified duration: 6.96 yrs (bottom quartile). Axis Gold Fund

Axis Triple Advantage Fund

Axis Gilt Fund

భారతదేశంలోని అసెట్ మేనేజ్మెంట్ కంపెనీల జాబితా

భారతదేశంలోని అసెట్ మేనేజ్మెంట్ కంపెనీల పూర్తి జాబితా క్రింది విధంగా ఉంది:

| AMC | AMC రకం | ప్రారంభ తేదీ | AUM కోట్లలో (#మార్చి 2018 నాటికి) |

|---|---|---|---|

| BOI AXA ఇన్వెస్ట్మెంట్ మేనేజర్స్ ప్రైవేట్ లిమిటెడ్ | బ్యాంక్ స్పాన్సర్డ్ - జాయింట్ వెంచర్ (ప్రధానంగా భారతీయులు) | మార్చి 31, 2008 | 5727.84 |

| కెనరా రోబెకో అసెట్ మేనేజ్మెంట్ కంపెనీ లిమిటెడ్ | బ్యాంక్ స్పాన్సర్డ్ - జాయింట్ వెంచర్ (ప్రధానంగా భారతీయులు) | డిసెంబర్ 19, 1987 | 12205.33 |

| SBI ఫండ్స్ మేనేజ్మెంట్ ప్రైవేట్ లిమిటెడ్ | బ్యాంక్ స్పాన్సర్డ్ - జాయింట్ వెంచర్ (ప్రధానంగా భారతీయులు) | జూన్ 29, 1987 | 12205.33 |

| బరోడా పయనీర్ అసెట్ మేనేజ్మెంట్ కంపెనీ లిమిటెడ్ | బ్యాంక్ ప్రాయోజిత - జాయింట్ వెంచర్ (ప్రధానంగా విదేశీ) | నవంబర్ 24, 1994 | 12895.91 |

| IDBI అసెట్ మేనేజ్మెంట్ లిమిటెడ్. | బ్యాంక్ స్పాన్సర్డ్ - ఇతరులు | మార్చి 29, 2010 | 10401.10 |

| యూనియన్ అసెట్ మేనేజ్మెంట్ కంపెనీ ప్రైవేట్ లిమిటెడ్ | బ్యాంక్ స్పాన్సర్డ్ - ఇతరులు | మార్చి 23, 2011 | 3743.63 |

| UTI అసెట్ మేనేజ్మెంట్ కంపెనీ లిమిటెడ్ | బ్యాంక్ స్పాన్సర్డ్ - ఇతరులు | ఫిబ్రవరి 01, 2003 | 145286.52 |

| LIC మ్యూచువల్ ఫండ్ అసెట్ మేనేజ్మెంట్ లిమిటెడ్ | భారతీయ సంస్థలు | ఏప్రిల్ 20, 1994 | 18092.87 |

| ఎడెల్వీస్ అసెట్ మేనేజ్మెంట్ లిమిటెడ్ | ప్రైవేట్ రంగం - భారతీయుడు | ఏప్రిల్ 30, 2008 | 11353.74 |

| ఎస్కార్ట్స్ అసెట్ మేనేజ్మెంట్ లిమిటెడ్ | ప్రైవేట్ రంగం - భారతీయుడు | ఏప్రిల్ 15, 1996 | 13.23 |

| IIFL అసెట్ మేనేజ్మెంట్ లిమిటెడ్. | ప్రైవేట్ రంగం - భారతీయుడు | మార్చి 23, 2011 | 596.85 |

| ఇండియాబుల్స్ అసెట్ మేనేజ్మెంట్ కంపెనీ లిమిటెడ్. | ప్రైవేట్ రంగం - భారతీయుడు | మార్చి 24, 2011 | 8498.97 |

| JM ఫైనాన్షియల్ అసెట్ మేనేజ్మెంట్ లిమిటెడ్ | ప్రైవేట్ రంగం - భారతీయుడు | సెప్టెంబర్ 15, 1994 | 12157.02 |

| కోటక్ మహీంద్రా అసెట్ మేనేజ్మెంట్ కంపెనీ లిమిటెడ్ (KMAMCL) | ప్రైవేట్ రంగం - భారతీయుడు | జూన్ 23, 1998 | 122426.61 |

| L&T ఇన్వెస్ట్మెంట్ మేనేజ్మెంట్ లిమిటెడ్ | ప్రైవేట్ రంగం - భారతీయుడు | జనవరి 03, 1997 | 65828.9 |

| మహీంద్రా అసెట్ మేనేజ్మెంట్ కంపెనీ ప్రై. Ltd. | ప్రైవేట్ రంగం - భారతీయుడు | ఫిబ్రవరి 04, 2016 | 3357.51 |

| మోతీలాల్ ఓస్వాల్ అసెట్ మేనేజ్మెంట్ కంపెనీ లిమిటెడ్ | ప్రైవేట్ రంగం - భారతీయుడు | డిసెంబర్ 29, 2009 | 17705.33 |

| ఎస్సెల్ ఫండ్స్ మేనేజ్మెంట్ కంపెనీ లిమిటెడ్ | ప్రైవేట్ రంగం - భారతీయుడు | డిసెంబర్ 04, 2009 | 924.72 |

| PPFAS అసెట్ మేనేజ్మెంట్ ప్రైవేట్. Ltd. | ప్రైవేట్ రంగం - భారతీయుడు | అక్టోబర్ 10, 2012 | 1010.38 |

| క్వాంటమ్ అసెట్ మేనేజ్మెంట్ కంపెనీ ప్రైవేట్ లిమిటెడ్ | ప్రైవేట్ రంగం - భారతీయుడు | డిసెంబర్ 02, 2005 | 1249.50 |

| సహారా అసెట్ మేనేజ్మెంట్ కంపెనీ ప్రైవేట్ లిమిటెడ్ | ప్రైవేట్ రంగం - భారతీయుడు | జూలై 18, 1996 | 58.35 |

| శ్రీరామ్ అసెట్ మేనేజ్మెంట్ కో. లిమిటెడ్. | ప్రైవేట్ రంగం - భారతీయుడు | డిసెంబర్ 05, 1994 | 42.55 |

| సుందరం అసెట్ మేనేజ్మెంట్ కంపెనీ లిమిటెడ్ | ప్రైవేట్ రంగం - భారతీయుడు | ఆగస్ట్ 24, 1996 | 31955.35 |

| టాటా అసెట్ మేనేజ్మెంట్ లిమిటెడ్ | ప్రైవేట్ రంగం - భారతీయుడు | జూన్ 30, 1995 | 46723.25 |

| టారస్ అసెట్ మేనేజ్మెంట్ కంపెనీ లిమిటెడ్ | ప్రైవేట్ రంగం - భారతీయుడు | ఆగస్ట్ 20, 1993 | 475.67 |

| BNP పారిబాస్ అసెట్ మేనేజ్మెంట్ ఇండియా ప్రైవేట్ లిమిటెడ్ | ప్రైవేట్ రంగం - విదేశీ | ఏప్రిల్ 15, 2004 | 7709.32 |

| ఫ్రాంక్లిన్ టెంపుల్టన్ అసెట్ మేనేజ్మెంట్ (ఇండియా) ప్రైవేట్ లిమిటెడ్ | ప్రైవేట్ రంగం - విదేశీ | ఫిబ్రవరి 19, 1996 | 102961.13 |

| ఇన్వెస్కో అసెట్ మేనేజ్మెంట్ (ఇండియా) ప్రైవేట్ లిమిటెడ్ | ప్రైవేట్ రంగం - విదేశీ | జూలై 24, 2006 | 25592.75 |

| మిరే అసెట్ గ్లోబల్ ఇన్వెస్ట్మెంట్స్ (ఇండియా) ప్రై. Ltd. | ప్రైవేట్ రంగం - విదేశీ | నవంబర్ 30, 2007 | 15034.99 |

| యాక్సిస్ అసెట్ మేనేజ్మెంట్ కంపెనీ లిమిటెడ్. | ప్రైవేట్ రంగం - జాయింట్ వెంచర్ - ప్రధానంగా భారతీయులు | సెప్టెంబర్ 04, 2009 | 73858.71 |

| బిర్లా సన్ లైఫ్ అసెట్ మేనేజ్మెంట్ కంపెనీ లిమిటెడ్ | ప్రైవేట్ రంగం - జాయింట్ వెంచర్ - ప్రధానంగా భారతీయులు | డిసెంబర్ 23, 1994 | 244730.86 |

| DSP బ్లాక్రాక్ ఇన్వెస్ట్మెంట్ మేనేజర్స్ ప్రైవేట్ లిమిటెడ్ | ప్రైవేట్ రంగం - జాయింట్ వెంచర్ - ప్రధానంగా భారతీయులు | డిసెంబర్ 16, 1996 | 85172.78 |

| HDFC అసెట్ మేనేజ్మెంట్ కంపెనీ లిమిటెడ్ | ప్రైవేట్ రంగం - జాయింట్ వెంచర్ - ప్రధానంగా భారతీయులు | జూన్ 30, 2000 | 294968.74 |

| ICICI ప్రుడెన్షియల్ అసెట్ Mgmt.కంపెనీ లిమిటెడ్ | ప్రైవేట్ రంగం - జాయింట్ వెంచర్ - ప్రధానంగా భారతీయులు | అక్టోబర్ 13, 1993 | 310166.25 |

| IDFC అసెట్ మేనేజ్మెంట్ కంపెనీ లిమిటెడ్ | ప్రైవేట్ రంగం - జాయింట్ వెంచర్ - ప్రధానంగా భారతీయులు | మార్చి 13, 2000 | 69075.26 |

| రిలయన్స్ నిప్పాన్ లైఫ్ అసెట్ మేనేజ్మెంట్ లిమిటెడ్ | ప్రైవేట్ రంగం - జాయింట్ వెంచర్ - ప్రధానంగా భారతీయులు | జూన్ 30, 1995 | 233132.40 |

| HSBC అసెట్ మేనేజ్మెంట్ (ఇండియా) ప్రైవేట్ లిమిటెడ్. | ప్రైవేట్ రంగం - జాయింట్ వెంచర్ - ప్రధానంగా విదేశీ | మే 27, 2002 | 10543.30 |

| ప్రిన్సిపల్ PNB అసెట్ మేనేజ్మెంట్ Co. Pvt. Ltd. | ప్రైవేట్ రంగం - జాయింట్ వెంచర్ - ప్రధానంగా విదేశీ | నవంబర్ 25, 1994 | 7034.80 |

| DHFL ప్రమెరికా అసెట్ మేనేజర్స్ ప్రైవేట్ లిమిటెడ్ | ప్రైవేట్ రంగం - జాయింట్ వెంచర్ -ఇతరులు | మే 13, 2010 | 24,80,727 |

*AUM మూలం- మార్నింగ్స్టార్

AMCలు అందించే ఈక్విటీ మ్యూచువల్ ఫండ్ల రకం

మ్యూచువల్ ఫండ్ కంపెనీలు వివిధ పథకాలలో పెట్టుబడి పెట్టిన పెద్ద మొత్తంలో డబ్బును నిర్వహిస్తాయి. పెట్టుబడిదారులు తమ స్కీమ్లలో పెట్టుబడి పెట్టేటప్పుడు ఫండ్ మేనేజర్తో పాటు AMCపై విశ్వాసం ఉంచుతారు.

పెద్ద AUM సానుకూలంగా మరియు ప్రతికూలంగా కూడా ఉంటుంది. సమర్ధవంతంగా పెట్టుబడి పెట్టినట్లయితే, అది తన పెట్టుబడిదారులకు అనేక రెట్లు రాబడిని అందించగలదు.

మ్యూచువల్ ఫండ్ల యొక్క వివిధ వర్గాలు క్రింది విధంగా ఉన్నాయి:

లార్జ్ క్యాప్ ఫండ్స్

ఈ రకమైన మ్యూచువల్ ఫండ్లో, పెట్టుబడి పెద్ద క్యాప్ కంపెనీలలో చేయబడుతుంది. ఈ కంపెనీలు స్థిరంగా ఉన్నాయి, నిరూపితమైన ట్రాక్ రికార్డ్ మరియు మంచి రేటింగ్లను కలిగి ఉన్నాయి. ఈ కంపెనీలు చారిత్రాత్మకంగా 12% మరియు 18% మధ్య రాబడిని ఇచ్చాయి. మితమైన రిస్క్ ఉంటుంది మరియు ఈ ఫండ్స్లో 4 సంవత్సరాల కంటే ఎక్కువ కాలం పెట్టుబడి పెట్టాలని సూచించబడింది.

మిడ్ క్యాప్ ఫండ్స్

ఈ రకమైన మ్యూచువల్ ఫండ్లో, పెట్టుబడి పెట్టబడుతుందిమిడ్ క్యాప్ కంపెనీలు. ఈ కంపెనీలు తర్వాత వస్తాయిలార్జ్ క్యాప్ ఫండ్స్ సోపానక్రమంలో.ఈ కంపెనీలు చారిత్రాత్మకంగా 15% మరియు 20% మధ్య రాబడిని అందించాయి. లార్జ్ క్యాప్ ఫండ్స్ కంటే రిస్క్ కొంచెం ఎక్కువ. ఈ ఫండ్స్లో 5 సంవత్సరాల కంటే ఎక్కువ కాలం పెట్టుబడి పెట్టాలని సూచించారు.

స్మాల్ క్యాప్ ఫండ్స్

ఈ రకమైన మ్యూచువల్ ఫండ్లో, పెట్టుబడి పెట్టబడుతుందిచిన్న టోపీ కంపెనీలు. ఈ కంపెనీలు 16-22% రాబడిని అందిస్తాయి. ఈ వర్గం అధిక రిస్క్- అధిక రాబడి.

బ్యాలెన్స్డ్ ఫండ్

ఈ ఫండ్ దాని పోర్ట్ఫోలియోలో ఈక్విటీ మరియు డెట్ కలయికను కలిగి ఉంది. ఈక్విటీ మరియు డెట్లో చేసిన పెట్టుబడి నిష్పత్తిని బట్టి, రిస్క్ మరియు రాబడులు తదనుగుణంగా నిర్ణయించబడతాయి. పెట్టుబడిని ఏకమొత్తం పెట్టుబడి ద్వారా లేదా ద్వారా చేయవచ్చుSIP ఈ ఫండ్ వర్గాలలో దేనిలోనైనా (సిస్టమాటిక్ ఇన్వెస్ట్మెంట్ ప్లాన్) మోడ్.

పెట్టుబడిదారుడు అతని/ఆమె పెట్టుబడి లక్ష్యం, పెట్టుబడి వ్యవధి మరియు రిస్క్-రిటర్న్ కెపాసిటీని పరిగణనలోకి తీసుకుని ఏదైనా పెట్టుబడి నిర్ణయాన్ని తీసుకోవచ్చు.

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.