మ్యూచువల్ ఫండ్ రేటింగ్స్

మ్యూచువల్ ఫండ్ రేటింగ్లు పోల్చడానికి మరియు నిర్ధారించడానికి ఒక మార్గంఅత్యుత్తమ పనితీరు కనబరుస్తున్న మ్యూచువల్ ఫండ్స్ లోసంత ఒక నిర్దిష్ట సమయంలో. ఇది పెట్టుబడిదారులకు మూల్యాంకనం చేయడానికి సులభమైన పద్ధతిని అందిస్తుందిటాప్ మ్యూచువల్ ఫండ్స్. అలాగే, ఈ రేటింగ్లు డిస్ట్రిబ్యూటర్లకు ఉత్తమమైన వాటిని సూచించడానికి మంచి అమ్మకపు స్థానంమ్యూచువల్ ఫండ్స్ కాబోయే పెట్టుబడిదారులకు. మ్యూచువల్ ఫండ్ రేటింగ్లను ఇవ్వడానికి వివిధ ఏజెన్సీలు ఉన్నాయి. CRISIL, ICRA, MorningStar, ValueResearch మొదలైనవి కొన్ని విశ్వసనీయమైనవిరేటింగ్ ఏజెన్సీలు. మ్యూచువల్ ఫండ్ రేటింగ్లు వివిధ పారామితులపై మ్యూచువల్ ఫండ్ స్కీమ్ను మూల్యాంకనం చేస్తాయి - పరిమాణాత్మక మరియు గుణాత్మక. ఇది డేటాను సేకరిస్తుంది మరియు కస్టమర్లకు మరియు మ్యూచువల్ ఫండ్ కంపెనీలకు క్రమ పద్ధతిలో అందిస్తుంది. ప్రస్తుత మార్కెట్లో అత్యుత్తమ పనితీరు కనబరుస్తున్న మ్యూచువల్ ఫండ్ను ఎంచుకోవడానికి చాలా మంది పెట్టుబడిదారులు ఉపయోగించే ప్రాథమిక పారామితులలో మ్యూచువల్ ఫండ్ రేటింగ్లు ఒకటి.

మ్యూచువల్ ఫండ్ రేటింగ్లను ప్రభావితం చేసే ఇతర వివిధ అంశాలను చూసే ముందు, అత్యంత ప్రాథమికమైన వాటిని చూద్దాంకారకం పెట్టుబడిదారులు ఉత్తమ మ్యూచువల్ ఫండ్ని ఎంచుకోవడానికి పరిగణిస్తారు. చాలా మంది పెట్టుబడిదారులు మ్యూచువల్ ఫండ్ స్కీమ్ని ఎంచుకునే ముందు దాని గత రాబడిని మాత్రమే చూస్తారు. కానీ ఫండ్ను మాత్రమే ఎంచుకోవడంఆధారంగా తక్షణ గత రాబడులు తెలివైన నిర్ణయం కాకపోవచ్చు. ఇతర పారామితులను తెలుసుకునే ముందు, భారతదేశంలో టాప్ రేటింగ్ పొందిన మ్యూచువల్ ఫండ్లను మొదట చూద్దాం.

టాప్ మ్యూచువల్ ఫండ్ను ఎలా నిర్ణయించాలి?

మ్యూచువల్ ఫండ్ను ఎంచుకోవడానికి తక్షణ గత రాబడులపై ఆధారపడటం తెలివైన పని కాదని మేము పై పట్టికలో చూశాము. కాబట్టి మనం మ్యూచువల్ ఫండ్ను నిర్ణయించడంలో రాబడికి మించి చూడాలి. మ్యూచువల్ ఫండ్ రేటింగ్లను ప్రభావితం చేసే ఇతర పారామీటర్లు కూడా ఉన్నాయి. ఈ పారామితులు పరిమాణాత్మకమైనవి మరియు గుణాత్మకమైనవి కావచ్చు. మేము మొదట కొన్ని పరిమాణాత్మక కారకాలను పరిశీలిస్తాము.

మ్యూచువల్ ఫండ్ పనితీరు

పై పట్టికలో చూసినట్లుగా, మ్యూచువల్ ఫండ్ను నిర్ధారించడానికి తక్షణ రాబడిని చూడటం మంచి మార్గం కాదు. ఒక ఫండ్ ఒక సంవత్సరం పాటు బాగా పని చేస్తుంది మరియు దీర్ఘకాలంలో తడబడవచ్చు. ఫండ్ యొక్క స్థిరత్వం గురించి బాగా అర్థం చేసుకోవడానికి మీరు మూడేళ్ల పనితీరు మరియు ఐదేళ్ల పనితీరును తనిఖీ చేయాలి. మ్యూచువల్ ఫండ్ యొక్క ఒక సంవత్సరం, మూడు సంవత్సరాల మరియు ఐదు సంవత్సరాల రాబడిని క్రింది విధంగా పట్టికలో కలిగి ఉన్న ఉదాహరణను తీసుకుందాం:

| 1 సంవత్సరం రిటర్న్ | 3 సంవత్సరాల రిటర్న్ | 5 సంవత్సరాల రిటర్న్ |

|---|---|---|

| 55% p.a. | 20% p.a. | 12% p.a. |

మనం చూడగలిగినట్లుగా, పెట్టుబడిదారులకు 55% రాబడిని అందించడం ద్వారా ఫండ్ ఒక సంవత్సరం పాటు అనూహ్యంగా బాగా పనిచేసింది. కానీ మూడు సంవత్సరాల కాలానికి, సగటు వార్షిక రాబడి 20% p.a.కి పడిపోయింది. మీరు మరింత ముందుకు వెళుతున్నప్పుడు, ఐదు సంవత్సరాల కాలానికి, సగటు వార్షిక రాబడి 12%. పనితీరు గురించి ఒక ఆలోచన పొందడానికి ఈ సంఖ్యలను ఇతర సారూప్య నిధులతో పోల్చాలి. అలాగే, సంవత్సరం0వారీగా లేదా మాత్ వారీగా పనితీరు సంఖ్యలను సేకరించి, ఆపై వాటిని పీర్ గ్రూప్తో పోల్చడం మంచిది. వీటిని పీర్ గ్రూప్తో పోల్చడం మరియు ఫండ్ ర్యాంక్ను అదే లోపల పొందడం ద్వారా దాని పనితీరు గురించి ఒక ఆలోచన వస్తుంది.

ఇక్కడ లక్ష్యం సాంకేతికంగా సరైనది కాదు కానీ సంవత్సరాలుగా మ్యూచువల్ ఫండ్ పనితీరును పరిగణనలోకి తీసుకోవడం మరియు స్థిరమైన రాబడిని ఇవ్వడం యొక్క ప్రాముఖ్యతను నొక్కి చెప్పడం. పైన పేర్కొన్న ఫండ్ ఒక సంవత్సరం లేదా రెండు సంవత్సరాల పాటు డబ్బును కోల్పోవచ్చు కానీ రాబోయే లేదా రెండు సంవత్సరాల్లో బలమైన పనితీరుతో సగటు రాబడిని గణనీయంగా పెంచవచ్చు. చాలా కాలం పాటు అనేక కాలాల్లో పనితీరును చూడవలసి ఉంటుంది.

కానీ ఫండ్ ఒంటరిగా ఎలా పనిచేస్తుందో తెలుసుకోవడం మాత్రమే గొప్ప సహాయం కాదు. పనితీరు తప్పనిసరిగా సంబంధిత సమస్యగా పరిగణించబడాలి మరియు తగిన ప్రమాణానికి వ్యతిరేకంగా నిర్ణయించబడాలి. బెంచ్మార్క్కు వ్యతిరేకంగా ఫండ్ ఎలా పనిచేసిందో అంచనా వేయడం వలన ఫండ్ నిజంగా కొన్ని "వాస్తవ" రాబడులను అందించిందా లేదా అని చూపుతుంది.

అదనంగా, ఫండ్ పనితీరును అంచనా వేయడానికి కొన్ని రిస్క్-రిటర్న్ రేషియోలను కూడా చూడవచ్చు. మ్యూచువల్ ఫండ్ స్కీమ్ యొక్క రిస్క్ మరియు రిటర్న్ను కొలవడానికి సాధారణంగా ఉపయోగించే మూడు ప్రధాన నిష్పత్తులను మేము పరిశీలిస్తాము.

a. పదునైన నిష్పత్తి

పదునైన నిష్పత్తి దీని స్థాపకుడు విలియం ఎఫ్. షార్ప్ పేరు పెట్టబడింది మరియు ఏదైనా మ్యూచువల్ ఫండ్ పథకం యొక్క రిస్క్-సర్దుబాటు పనితీరును అధ్యయనం చేయడానికి విస్తృతంగా ఉపయోగించబడుతుంది. నిష్పత్తి అనేది మ్యూచువల్ ఫండ్ స్కీమ్ (రిస్క్-ఫ్రీ రేట్ కంటే ఎక్కువ) యొక్క అదనపు రాబడిని దీని ద్వారా విభజించబడిందిప్రామాణిక విచలనం (అస్థిరత) ఇచ్చిన కాలానికి మ్యూచువల్ ఫండ్ పథకం యొక్క రాబడి. ఇక్కడ ప్రామాణిక విచలనం అనేది ప్రమాదం యొక్క కొలత - అధిక విచలనం, అధిక ప్రమాదం. సరళమైన మాటలలో, షార్ప్ రేషియో ఫండ్ నుండి రాబడులు ఎలా రివార్డ్ చేశాయో చూపిస్తుందిపెట్టుబడిదారుడు వారు తీసుకున్న రిస్క్ కోసం. నిష్పత్తి ఎక్కువగా ఉంటే, అదనపు రిస్క్ను భరించడం కోసం పెట్టుబడిదారుడికి మెరుగైన రాబడిని అందిస్తారు.

బి. ట్రెనోర్ నిష్పత్తి

ట్రెనోర్ నిష్పత్తి జాక్ ఎల్. ట్రెనోర్ పేరు పెట్టబడింది మరియు మేము పైన చర్చించిన షార్ప్ నిష్పత్తిని పోలి ఉంటుంది. ఇది రిస్క్-ఫ్రీ రేటుపై ఫండ్ ద్వారా వచ్చే అదనపు రాబడిని కూడా కొలుస్తుంది. కానీ, షార్ప్ రేషియో వలె కాకుండా, ట్రెనార్ రేషియో మార్కెట్ రిస్క్ని ఉపయోగిస్తుంది (బీటా) మొత్తం ప్రమాదానికి బదులుగా.

vs. ఆల్ఫా

ఆల్ఫా నిర్దిష్ట బెంచ్మార్క్కు వ్యతిరేకంగా పెట్టుబడి పోర్ట్ఫోలియో రాబడిని కొలవడం. పెట్టుబడి యొక్క ఆల్ఫా సున్నా లేదా సానుకూలం కంటే ఎక్కువగా ఉంటే, పెట్టుబడి ఇచ్చిన రిస్క్ మొత్తానికి ఎక్కువ రాబడిని అందించిందని అర్థం. మరోవైపు, ఆల్ఫా ప్రతికూలంగా ఉంటే, ఫండ్ ఇచ్చిన బెంచ్మార్క్కు తక్కువ పనితీరు కనబరిచిందని మరియు రిస్క్ కోసం తక్కువ డబ్బు సంపాదించిందని అర్థం. అధిక ఆల్ఫా, అధిక రాబడి ఉత్పత్తి మరియు ఫండ్ పనితీరు మెరుగ్గా ఉంటుంది.

Talk to our investment specialist

మ్యూచువల్ ఫండ్ పథకం యొక్క అస్థిరత

మ్యూచువల్ ఫండ్ పథకం ఎల్లప్పుడూ స్థిరంగా ఉండదు. మ్యూచువల్ ఫండ్ పథకం యొక్క అస్థిరత దాని నికర ఆస్తి విలువలో హెచ్చుతగ్గులు (కాదు) పెట్టుబడిదారులు తక్కువ అస్థిరత మరియు సరైన రిస్క్-రివార్డ్ కలయికను అందించే పథకాన్ని ఎంచుకోవడానికి ఇష్టపడతారు.

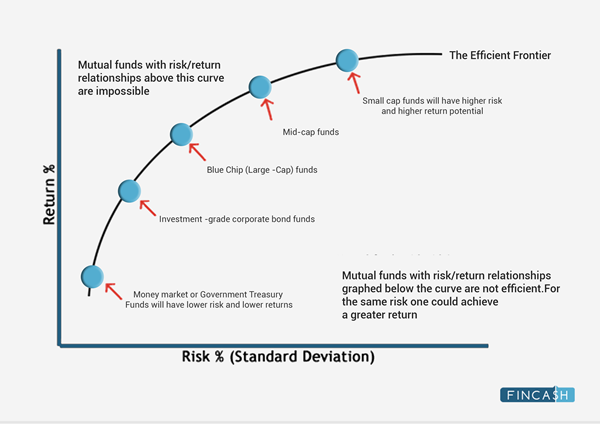

ఆధునిక పోర్ట్ఫోలియో సిద్ధాంతంలోని ఒక భాగం మనకు సమర్థవంతమైన సరిహద్దును అందిస్తుంది - ఇది రిటర్న్ మరియు రిస్క్ (స్కీమ్ యొక్క అస్థిరత ద్వారా సూచించబడుతుంది) ప్లాట్ చేయడం ద్వారా పొందిన గ్రాఫ్ కర్వ్ - ప్రామాణిక విచలనం ద్వారా ప్రాతినిధ్యం వహిస్తుంది.

ఎఫిషియెంట్ ఫ్రాంటియర్ అనేది ఒక నిర్దిష్ట స్థాయి రిస్క్ కోసం గరిష్టంగా ఆశించిన రాబడులను ఉత్పత్తి చేసే సరైన పెట్టుబడి పోర్ట్ఫోలియోల సమితి లేదా ఇది నిర్దిష్ట స్థాయి ఆశించిన రాబడికి రిస్క్ యొక్క అతి తక్కువ మొత్తం. దిగువన ఉన్న సమర్థవంతమైన సరిహద్దు గ్రాఫ్ వక్రరేఖను చూద్దాం:

ఆధునిక పోర్ట్ఫోలియో సిద్ధాంతం ప్రకారం, వక్రరేఖలో ఉన్న మ్యూచువల్ ఫండ్ పథకాలు, ఇచ్చిన మొత్తంలో అస్థిరతకు సాధ్యమయ్యే గరిష్ట రాబడిని అందిస్తాయి.

ఎంచుకున్న మ్యూచువల్ ఫండ్ స్కీమ్ పొందిన అస్థిరత మొత్తానికి సరైన రాబడిని అందిస్తుందో లేదో తనిఖీ చేయడానికి, మీరు ఫండ్ యొక్క ప్రామాణిక విచలనాన్ని విశ్లేషించాలి.

ప్రామాణిక విచలనం అనేది ఫండ్ యొక్క అస్థిరతకు సూచన, ఇది తక్కువ వ్యవధిలో రాబడి (పెరుగుదల లేదా పతనం) యొక్క హెచ్చుతగ్గులను చూపుతుంది. అస్థిరత ఉన్న పథకం దాని పనితీరు ఏ సమయంలోనైనా ఏ దిశలోనైనా త్వరగా మారవచ్చు కాబట్టి అధిక ప్రమాదంగా పరిగణించబడుతుంది. మ్యూచువల్ ఫండ్ స్కీమ్ యొక్క ప్రామాణిక విచలనం, ఫండ్ NAV నిర్దిష్ట కాల వ్యవధిలో దాని సగటు రాబడికి సంబంధించి ఎంత మేరకు హెచ్చుతగ్గులకు గురవుతుందో కొలవడం ద్వారా నష్టాన్ని గణిస్తుంది.

ఒక ఉదాహరణ తీసుకుందాం. 5% p.a యొక్క స్థిరమైన నాలుగు సంవత్సరాల రాబడిని అందించే ఫండ్ పథకాన్ని పరిగణించండి. (ప్రతి సంవత్సరం ఇది ఖచ్చితమైన 5% రాబడిని ఇచ్చింది). దీని అర్థం ఏ సమయంలోనైనా సగటు రాబడి 5% కాబట్టి ఈ మ్యూచువల్ ఫండ్ స్కీమ్కి ప్రామాణిక విచలనం సున్నా. మరోవైపు, అదే నాలుగేళ్ల వ్యవధిలో -5%, 15%, 6% మరియు 24% రాబడిని అందించిన ఫండ్ను పరిగణించండి. అందువలన, ఇది 10% సగటు రాబడిని కలిగి ఉంది. ప్రతి సంవత్సరం ఫండ్ రాబడి సగటు రాబడికి భిన్నంగా ఉన్నందున పథకం అధిక ప్రామాణిక విచలనాన్ని కూడా చూపుతుంది.

చాలా స్థిరమైన రాబడి కోసం తక్కువ హెచ్చుతగ్గుల పథకంలో పెట్టుబడి పెట్టడం మంచిది. అత్యుత్తమ పనితీరు కనబరుస్తున్న మ్యూచువల్ ఫండ్ను ఎంచుకునే సమయంలో ఈ రిస్క్-రిటర్న్ కొలత చాలా ముఖ్యం.

మ్యూచువల్ ఫండ్ పథకం యొక్క లిక్విడిటీ

ద్రవ్యత పథకం కూడా ఒక ముఖ్యమైన అంశం. లిక్విడిటీ అంటే పెట్టుబడిని నగదు చేయగల సామర్థ్యం. ఆస్తి ధరకు భంగం కలగకుండా ఫండ్ స్కీమ్ను మార్కెట్లో ఎంత వేగంగా కొనుగోలు చేయవచ్చు లేదా విక్రయించవచ్చు. సులభమైన మరియు అధిక లిక్విడిటీ ఎల్లప్పుడూ ప్రాధాన్యతనిస్తుంది. బహుళ ఉపసంహరణల కంటే ఒకేసారి డబ్బును విత్డ్రా చేసుకునే ఫండ్ ఎల్లప్పుడూ మెరుగ్గా ఉంటుంది.

డెట్ ఫండ్స్ కోసం క్రెడిట్ నాణ్యత

కోసంరుణ నిధి పథకాలు, క్రెడిట్ నాణ్యత చాలా ముఖ్యం. రుణ నిధిని నిర్ధారించడానికి క్రెడిట్ నాణ్యత ప్రధాన అంశాలలో ఒకటి. ఇది క్రెడిట్ యోగ్యత లేదా రిస్క్ గురించి పెట్టుబడిదారుడికి తెలియజేస్తుందిడిఫాల్ట్ రుణ నిధి.

రుణ నిధి యొక్క క్రెడిట్ నాణ్యత CRISIL, ICRA మొదలైన స్వతంత్ర రేటింగ్ ఏజెన్సీలచే నిర్ణయించబడుతుంది. క్రెడిట్ నాణ్యత హోదాలుపరిధి అధిక నాణ్యత నుండి (‘AAA నుండి AA') నుండి మీడియం నాణ్యత ('A' నుండి 'BBB') నుండి తక్కువ నాణ్యత ('BB', 'B', 'CCC', 'CC' నుండి 'C' వరకు).

అధిక రాబడితో కూడిన స్కీమ్లో పెట్టుబడి పెట్టడం చాలా ప్రమాదకరం, కానీ చాలా తక్కువ క్రెడిట్ నాణ్యత. డిఫాల్ట్ విషయంలో, జారీచేసేవారు అసలు మొత్తాన్ని చెల్లించలేరు మరియు పెట్టుబడిదారుడు అధిక నష్టాలను చవిచూస్తారు.

పోర్ట్ఫోలియో ఏకాగ్రత

మ్యూచువల్ ఫండ్ రేటింగ్ల ప్రక్రియలో పోర్ట్ఫోలియో ఏకాగ్రత మరొక ముఖ్యమైన అంశం. పోర్ట్ఫోలియో యొక్క ఏకాగ్రత ఆస్తుల యొక్క సరికాని వైవిధ్యం కారణంగా ఉత్పన్నమయ్యే ప్రమాదాన్ని కొలుస్తుంది. ఈక్విటీ అసెట్ క్లాస్ కోసం, కంపెనీ మరియు పరిశ్రమ యొక్క ఏకాగ్రతను నిర్ణయించడానికి పారామీటర్గా ఉపయోగించే వైవిధ్య స్కోర్ ఉంది.

రుణ నిధుల విషయంలో, ఏకాగ్రత వ్యక్తిగత జారీదారు యొక్క నిర్దిష్ట పరిమితిలో మూల్యాంకనం చేయబడుతుంది. ఈ పరిమితి జారీ చేసిన వారి క్రెడిట్ రేటింగ్కి లింక్ చేయబడింది. అధిక రేటింగ్ పొందిన జారీచేసేవారు అధిక పరిమితులను కలిగి ఉంటారు మరియు రేటింగ్ హోదాలు తగ్గుతున్నందున, పరిమితి కూడా క్రమంగా తగ్గుతుంది. ఏకాగ్రతతో కూడిన పోర్ట్ఫోలియో అధిక ప్రమాదానికి దారి తీస్తుంది. మొత్తం పెట్టుబడిని ఒకే స్కీమ్లో ఉంచడం వల్ల పోర్ట్ఫోలియో యొక్క భద్రతా కారకం పెరుగుతుంది. పోర్ట్ఫోలియోను వైవిధ్యపరచడం మంచిది.

కేంద్రీకృత పోర్ట్ఫోలియో అధిక ప్రమాదానికి దారి తీస్తుంది. మొత్తం పెట్టుబడిని ఒకే పథకంలో పెట్టడం వలన పోర్ట్ఫోలియో యొక్క రిస్క్ ఫ్యాక్టర్ పెరుగుతుంది. పోర్ట్ఫోలియోను వైవిధ్యపరచడం మంచిది.

కొన్ని ఇతర కారకాలు సగటు AUM(అసెట్ అండర్ మేనేజ్మెంట్) పోర్ట్ఫోలియో యొక్క టర్నోవర్ మొదలైనవి. ఈ కారకాలన్నీ కలిసి మ్యూచువల్ ఫండ్ రేటింగ్లకు ఆధారాన్ని ఏర్పరుస్తాయి. రేటింగ్ ఏజెన్సీలు తమ అత్యుత్తమ పనితీరు మ్యూచువల్ ఫండ్లను అందించడానికి ఈ పారామితులను ఉపయోగిస్తాయి.

టాప్ 7 ఉత్తమ రేటెడ్ మ్యూచువల్ ఫండ్లు

Fund NAV Net Assets (Cr) Min Investment Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹62.799

↑ 0.52 ₹1,975 1,000 500 28.2 58.2 154.1 60.6 29.4 167.1 SBI PSU Fund Growth ₹35.3611

↑ 0.36 ₹5,980 5,000 500 8.2 13.2 27.9 31.7 26.4 11.3 Invesco India PSU Equity Fund Growth ₹66.35

↑ 0.92 ₹1,492 5,000 500 4.2 7.6 26.4 29.8 24.4 10.3 LIC MF Infrastructure Fund Growth ₹48.8886

↑ 0.85 ₹946 5,000 1,000 2.1 -0.9 18.7 27.4 22.4 -3.7 UTI Healthcare Fund Growth ₹282.415

↑ 4.38 ₹1,055 5,000 500 -0.8 -4.3 10.4 25.8 15.3 -3.1 Franklin Build India Fund Growth ₹141.752

↑ 1.34 ₹3,003 5,000 500 1.3 1.1 17.3 25.7 22.2 3.7 SBI Healthcare Opportunities Fund Growth ₹424.678

↓ -4.01 ₹3,823 5,000 500 0.4 -2 6.9 25.5 17.1 -3.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 7 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund Invesco India PSU Equity Fund LIC MF Infrastructure Fund UTI Healthcare Fund Franklin Build India Fund SBI Healthcare Opportunities Fund Point 1 Lower mid AUM (₹1,975 Cr). Highest AUM (₹5,980 Cr). Lower mid AUM (₹1,492 Cr). Bottom quartile AUM (₹946 Cr). Bottom quartile AUM (₹1,055 Cr). Upper mid AUM (₹3,003 Cr). Upper mid AUM (₹3,823 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (16+ yrs). Established history (18+ yrs). Oldest track record among peers (26 yrs). Established history (16+ yrs). Established history (21+ yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (lower mid). Rating: 3★ (upper mid). Not Rated. Rating: 1★ (bottom quartile). Top rated. Rating: 2★ (lower mid). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 29.40% (top quartile). 5Y return: 26.35% (upper mid). 5Y return: 24.41% (upper mid). 5Y return: 22.38% (lower mid). 5Y return: 15.27% (bottom quartile). 5Y return: 22.19% (lower mid). 5Y return: 17.06% (bottom quartile). Point 6 3Y return: 60.64% (top quartile). 3Y return: 31.74% (upper mid). 3Y return: 29.76% (upper mid). 3Y return: 27.43% (lower mid). 3Y return: 25.78% (lower mid). 3Y return: 25.68% (bottom quartile). 3Y return: 25.47% (bottom quartile). Point 7 1Y return: 154.15% (top quartile). 1Y return: 27.92% (upper mid). 1Y return: 26.36% (upper mid). 1Y return: 18.73% (lower mid). 1Y return: 10.43% (bottom quartile). 1Y return: 17.27% (lower mid). 1Y return: 6.90% (bottom quartile). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: -2.70 (bottom quartile). Alpha: -6.08 (bottom quartile). Alpha: 0.48 (upper mid). Alpha: 0.00 (lower mid). Alpha: -2.03 (lower mid). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.53 (upper mid). Sharpe: 0.03 (lower mid). Sharpe: -0.28 (bottom quartile). Sharpe: 0.21 (lower mid). Sharpe: -0.46 (bottom quartile). Point 10 Information ratio: -0.47 (lower mid). Information ratio: -0.63 (bottom quartile). Information ratio: -0.50 (bottom quartile). Information ratio: 0.29 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: -0.15 (lower mid). DSP World Gold Fund

SBI PSU Fund

Invesco India PSU Equity Fund

LIC MF Infrastructure Fund

UTI Healthcare Fund

Franklin Build India Fund

SBI Healthcare Opportunities Fund

మ్యూచువల్ ఫండ్ రేటింగ్లను ప్రభావితం చేసే గుణాత్మక అంశాలు

అయితే వీటితో పాటు మ్యూచువల్ ఫండ్ రేటింగ్లను ప్రభావితం చేసే గుణాత్మక అంశాలు కూడా ఉన్నాయి.

ఫండ్ హౌస్ కీర్తి

మ్యూచువల్ ఫండ్ కంపెనీల ట్రాక్ రికార్డ్ కీలకమైన అంశాలలో ఒకటి. నిరూపితమైన గత మరియు స్థిరమైన రాబడి మ్యూచువల్ ఫండ్ పథకానికి పటిష్టతను ఇస్తుంది. కాబట్టి బదులుగాపెట్టుబడి పెడుతున్నారు ఒక అనుభవం లేని ఫండ్ హౌస్లో, డబ్బును ఏర్పాటు చేసిన వాటిలో ఉంచడం ఎల్లప్పుడూ మంచిదిAMC.

ఫండ్ మేనేజర్ ట్రాక్ రికార్డ్

కానీ స్థాపించబడిన AMCతో, తనిఖీ చేయవలసిన మరొక అంశం ఫండ్ మేనేజర్ యొక్క అనుభవం. అనుభవం దాని కోసం మాట్లాడుతుంది మరియు ఈ సందర్భంలో ఇది పూర్తిగా నిజం. అనుభవజ్ఞుడైన ఫండ్ మేనేజర్కి మంచి మ్యూచువల్ ఫండ్ గురించి మంచి అభిప్రాయం మరియు ఆలోచన ఉంటుంది మరియు పెట్టుబడిదారుడు తెలివిగా పెట్టుబడి పెట్టడంలో సహాయం చేస్తాడు. మేనేజర్ నిర్వహించే అనేక పథకాలను కూడా పరిగణించాలి. చాలా స్కీమ్లు మేనేజ్మెంట్ టీమ్పై భారాన్ని మోపవచ్చు మరియు తగ్గించవచ్చుసమర్థత.

పెట్టుబడి ప్రక్రియ

ఒక పెట్టుబడి ప్రక్రియ ఉందని కూడా నిర్ధారించుకోవాలి. ఇది పెట్టుబడి నిర్ణయాలను చూసుకునే సంస్థాగత ప్రక్రియ ఉందని నిర్ధారిస్తుంది. మీరు కీ-మ్యాన్ రిస్క్తో కూడిన ఉత్పత్తిలోకి ప్రవేశించాలనుకోవడం లేదు. ఒక సంస్థాగత పెట్టుబడి ప్రక్రియ ఉన్నట్లయితే, ఇది పథకం చక్కగా నిర్వహించబడుతుందని నిర్ధారిస్తుంది. ఫండ్ మేనేజర్ మార్పు కూడా ఉంది. అప్పుడు మీ పెట్టుబడి రక్షించబడుతుంది.

మంచి మ్యూచువల్ ఫండ్ రేటింగ్ అనేది పరిమాణాత్మక మరియు గుణాత్మక కారకాల కలయిక. MorningStar, CRISIL, ICRA వంటి రేటింగ్ ఏజెన్సీలు కాలానుగుణంగా అప్డేట్ చేయబడిన అత్యుత్తమ పనితీరు కనబరిచే మ్యూచువల్ ఫండ్ల కోసం తమ రేటింగ్లను అందించడానికి రెండు కారకాలను ఉపయోగిస్తాయి.

ముగింపు

గమనించదగ్గ ముఖ్యమైన విషయం ఏమిటంటే, అధిక రేటింగ్ పొందిన పథకాలు అధిక రాబడిని అందిస్తాయి, అయితే ఇది ఎల్లప్పుడూ నిశ్చయాత్మకంగా ఉండకపోవచ్చు. కుమ్యూచువల్ ఫండ్స్లో పెట్టుబడి పెట్టండి మ్యూచువల్ ఫండ్ రేటింగ్ల ఆధారంగా మాత్రమే సాధారణంగా తెలివైన నిర్ణయం కాదు. పెట్టుబడి పరిశోధన ఆధారితంగా మరియు మంచి సమాచారంతో ఉండాలి. మ్యూచువల్ ఫండ్ రేటింగ్లు మంచి పెట్టుబడికి దిశను చూపుతాయి.

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.

Excellent information