બોન્ડ

બોન્ડ શું છે?

બોન્ડ એ નિશ્ચિત છેઆવક રોકાણ જેમાં એરોકાણકાર એવી એન્ટિટી (સામાન્ય રીતે કોર્પોરેટ અથવા સરકારી) ને નાણાં ઉછીના આપે છે જે ચલ અથવાસ્થિર વ્યાજ દર. બોન્ડ્સનો ઉપયોગ કંપનીઓ, નગરપાલિકાઓ, રાજ્યો અને સાર્વભૌમ સરકારો દ્વારા નાણાં એકત્ર કરવા અને વિવિધ પ્રોજેક્ટ્સ અને પ્રવૃત્તિઓને નાણાં આપવા માટે કરવામાં આવે છે. બોન્ડના માલિકો ઇશ્યુઅરના દેવાધારકો અથવા લેણદારો છે.

ઉદાહરણ

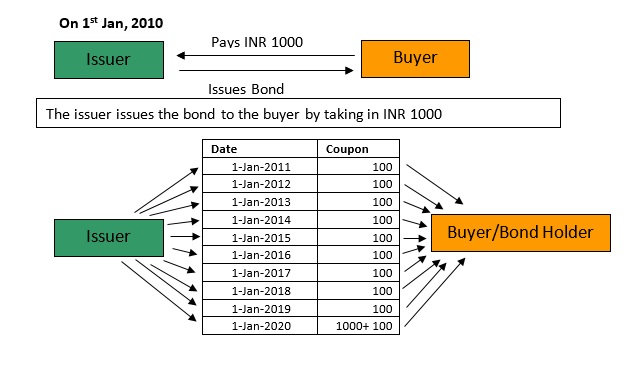

તો ચાલો 1લી જાન્યુઆરી 2010 ના રોજ 10%ના દરે INR 1000 જારી કરાયેલા 10-વર્ષના બોન્ડનું ઉદાહરણ લઈએ.

તેથી સરળ શબ્દોમાં કહીએ તો, બોન્ડ એ લોન જેવું છે: જારી કરનાર ઉધાર લેનાર (દેવાદાર), ધારક શાહુકાર (લેણદાર) છે અને કૂપન એ વ્યાજ છે.

બોન્ડ્સ કેવી રીતે કામ કરે છે

જ્યારે કંપનીઓ અથવા અન્ય એકમોને નવા પ્રોજેક્ટ્સને ફાઇનાન્સ કરવા, ચાલુ કામગીરી જાળવવા અથવા હાલના દેવાને પુનર્ધિરાણ કરવા માટે નાણાં એકત્ર કરવાની જરૂર હોય, ત્યારે તેઓ લોન મેળવવાને બદલે સીધા રોકાણકારોને બોન્ડ ઇશ્યૂ કરી શકે છે.બેંક. દેવાદાર એન્ટિટી (ઇશ્યુઅર) એક બોન્ડ ઇશ્યુ કરે છે જે કરાર મુજબ ચૂકવવામાં આવશે તે વ્યાજ દર અને જે સમયે લોન આપેલ ભંડોળ (બોન્ડ પ્રિન્સિપલ) પરત કરવું આવશ્યક છે તે જણાવે છે (પરિપક્વતાની તારીખ). વ્યાજ દર, જેને કહેવાય છેકૂપન દર અથવા ચુકવણી, તે વળતર છે જે બોન્ડધારકો ઇશ્યુઅરને તેમના ભંડોળને લોન આપવા માટે કમાય છે.

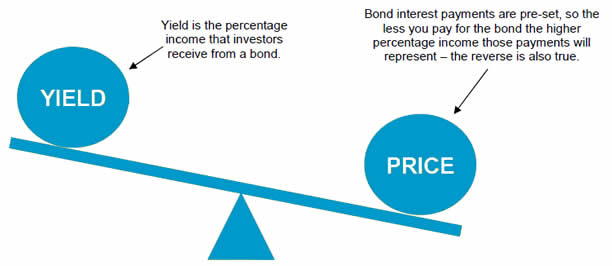

બોન્ડની જારી કિંમત સામાન્ય રીતે સેટ કરવામાં આવે છેદ્વારા, સામાન્ય રીતે રૂ. 100 અથવા રૂ. 1,000 ફેસ વેલ્યુ વ્યક્તિગત બોન્ડ દીઠ. વાસ્તવિકબજાર બોન્ડની કિંમત ઇશ્યુઅરની ક્રેડિટ ગુણવત્તા, સમાપ્તિ સુધીનો સમયગાળો અને તે સમયના સામાન્ય વ્યાજ દર વાતાવરણની સરખામણીમાં કૂપન રેટ સહિતના સંખ્યાબંધ પરિબળો પર આધાર રાખે છે.

બોન્ડની લાક્ષણિકતાઓ

મોટાભાગના બોન્ડ કેટલીક સામાન્ય મૂળભૂત લાક્ષણિકતાઓને શેર કરે છે જેમાં નીચેનાનો સમાવેશ થાય છે:

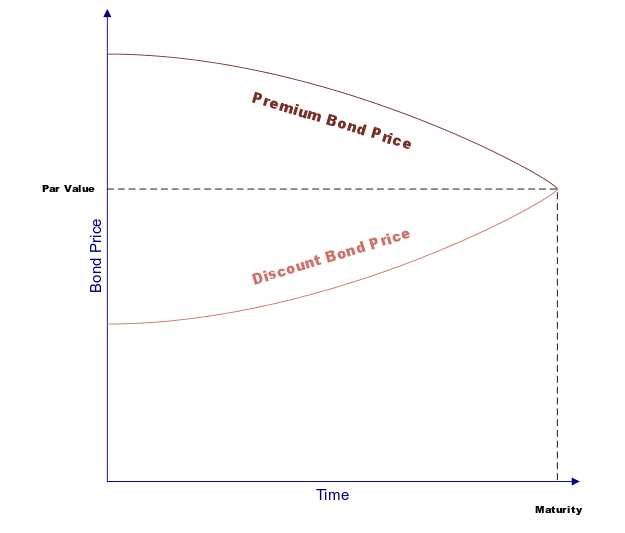

- ફેસ વેલ્યુ એ નાણાંની રકમ છે જે બોન્ડ તેની પાકતી મુદત પર મૂલ્યવાન હશે અને તે સંદર્ભ રકમ પણ છે જે બોન્ડ રજૂકર્તા વ્યાજની ચૂકવણીની ગણતરી કરતી વખતે ઉપયોગ કરે છે. ઉદાહરણ તરીકે, કહો કે રોકાણકાર બોન્ડ ખરીદે છેપ્રીમિયમ રૂ. 1,090 અને અન્ય એ સમાન બોન્ડ ખરીદે છેડિસ્કાઉન્ટ રૂ. 980. જ્યારે બોન્ડ પરિપક્વ થાય છે, ત્યારે બંને રોકાણકારોને રૂ. બોન્ડની ફેસ વેલ્યુ 1,000.

- કૂપન રેટ એ વ્યાજનો દર છે જે બોન્ડ જારીકર્તા બોન્ડની ફેસ વેલ્યુ પર ચૂકવશે, ટકાવારી તરીકે દર્શાવવામાં આવે છે. ઉદાહરણ તરીકે, 5% કૂપન રેટનો અર્થ છે કે બોન્ડધારકોને 5% x રૂ. 1000 ફેસ વેલ્યુ = રૂ. દર વર્ષે 50.

- કૂપન તારીખો એ તારીખો છે કે જેના પર બોન્ડ રજૂકર્તા વ્યાજની ચૂકવણી કરશે. લાક્ષણિક અંતરાલ વાર્ષિક અથવા અર્ધ-વાર્ષિક કૂપન ચૂકવણીઓ છે.

- પરિપક્વતા તારીખ એ તારીખ છે કે જેના પર બોન્ડ પરિપક્વ થશે અને બોન્ડ રજૂકર્તા બોન્ડ ધારકને બોન્ડની ફેસ વેલ્યુ ચૂકવશે.

- ઈસ્યુ પ્રાઈસ એ કિંમત છે કે જેના પર બોન્ડ ઈશ્યુઅર મૂળ રીતે બોન્ડ વેચે છે.

બોન્ડના બે લક્ષણો - ક્રેડિટ ગુણવત્તા અને સમયગાળો - બોન્ડના વ્યાજ દરના મુખ્ય નિર્ણાયક છે. જો જારીકર્તા પાસે નબળી ક્રેડિટ રેટિંગ હોય, તો તેનું જોખમડિફૉલ્ટ વધારે છે અને આ બોન્ડ્સ ડિસ્કાઉન્ટનો વેપાર કરશે. વધુમાં, ઉચ્ચ સાથે બોન્ડમૂળભૂત જોખમ, જેમ કે જંક બોન્ડમાં, સરકારી બોન્ડ્સ જેવા સ્થિર બોન્ડ કરતાં ઊંચા વ્યાજ દરો હોય છે.

ક્રેડિટ રેટિંગ્સ ક્રેડિટ દ્વારા ગણવામાં આવે છે અને જારી કરવામાં આવે છેરેટિંગ એજન્સીઓ. બોન્ડ મેચ્યોરિટી કરી શકે છેશ્રેણી એક દિવસ અથવા ઓછાથી 30 વર્ષથી વધુ. બોન્ડની પરિપક્વતા અથવા સમયગાળો જેટલો લાંબો છે, તેટલી પ્રતિકૂળ અસરોની શક્યતાઓ વધારે છે. લાંબા સમયના બોન્ડ્સ પણ ઓછા હોય છેપ્રવાહિતા. આ વિશેષતાઓને લીધે, પાકતી મુદત માટે લાંબો સમય ધરાવતા બોન્ડ સામાન્ય રીતે ઊંચા વ્યાજ દરને આદેશ આપે છે.

બોન્ડ પોર્ટફોલિયોના જોખમને ધ્યાનમાં લેતી વખતે, રોકાણકારો સામાન્ય રીતે સમયગાળો (વ્યાજ દરોમાં ફેરફાર પ્રત્યે ભાવની સંવેદનશીલતા) અને બહિર્મુખતા (સમયગાળોની વક્રતા)ને ધ્યાનમાં લે છે.

બોન્ડ ઇશ્યુઅર્સ

બોન્ડની ત્રણ મુખ્ય શ્રેણીઓ છે.

- કોર્પોરેટ બોન્ડ કંપનીઓ દ્વારા જારી કરવામાં આવે છે.

- મ્યુનિસિપલ બોન્ડ રાજ્યો અને નગરપાલિકાઓ દ્વારા જારી કરવામાં આવે છે. મ્યુનિસિપલ બોન્ડ્સ તે નગરપાલિકાઓના રહેવાસીઓ માટે કરમુક્ત કૂપન આવક ઓફર કરી શકે છે.

- ટ્રેઝરી/સરકારી બોન્ડ (1-10 વર્ષની પાકતી મુદત) અને બીલ (પરિપક્વતામાં એક વર્ષથી ઓછા)ને સામૂહિક રીતે ફક્ત ટ્રેઝરી અથવા સરકારી બોન્ડ તરીકે ઓળખવામાં આવે છે.

બોન્ડની જાતો

- શૂન્ય-કૂપન બોન્ડ નિયમિત કૂપન ચૂકવણી કરતા નથી, અને તેના બદલે ડિસ્કાઉન્ટ પર જારી કરવામાં આવે છે અને તેમની બજાર કિંમત આખરે પરિપક્વતા પર ફેસ વેલ્યુમાં ફેરવાય છે. શૂન્ય-કૂપન બોન્ડ જે ડિસ્કાઉન્ટ માટે વેચે છે તે સમાન કૂપન બોન્ડની ઉપજની સમકક્ષ હશે.

- કન્વર્ટિબલ બોન્ડ એ એમ્બેડેડ સાથે ડેટ ઇન્સ્ટ્રુમેન્ટ છેકૉલ વિકલ્પ જે બોન્ડધારકોને તેમના દેવુંને સ્ટોક (ઇક્વિટી)માં રૂપાંતરિત કરવાની મંજૂરી આપે છે જો શેરની કિંમત આવા રૂપાંતરણને આકર્ષક બનાવવા માટે પૂરતા પ્રમાણમાં ઊંચા સ્તરે વધે છે.

- કેટલાક કોર્પોરેટ બોન્ડ કોલપાત્ર હોય છે, એટલે કે જારીકર્તા કરી શકે છેકૉલ કરો જો વ્યાજ દરો પૂરતા પ્રમાણમાં ઘટે તો દેવાધારકો પાસેથી બોન્ડ પાછા મેળવો. આ બોન્ડ સામાન્ય રીતે બોલાવી લેવાના જોખમને કારણે અને બોન્ડ માર્કેટમાં તેમની સંબંધિત અછતને કારણે નોન-કોલેબલ ડેટના પ્રીમિયમ પર વેપાર કરે છે. અન્ય બોન્ડ મુકવા યોગ્ય છે, એટલે કે જો વ્યાજ દરો પૂરતા પ્રમાણમાં વધે તો લેણદારો બોન્ડને ઈશ્યુઅરને પાછું મૂકી શકે છે. આજના બજારમાં મોટાભાગના કોર્પોરેટ બોન્ડ કહેવાતા બુલેટ બોન્ડ છે, જેમાં કોઈ એમ્બેડેડ વિકલ્પો નથી અને ફેસ વેલ્યુ જે પાકતી તારીખે તરત જ ચૂકવવામાં આવે છે.

Talk to our investment specialist

બોન્ડ કેલ્ક્યુલેટર

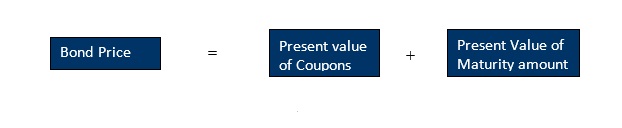

બોન્ડ અનિવાર્યપણે કૂપન ચૂકવણીની શ્રેણી (વ્યાજ) અને અંતિમ પાકતી રકમની રચના છે. તેથી બોન્ડની કિંમતનો સરવાળો છે:

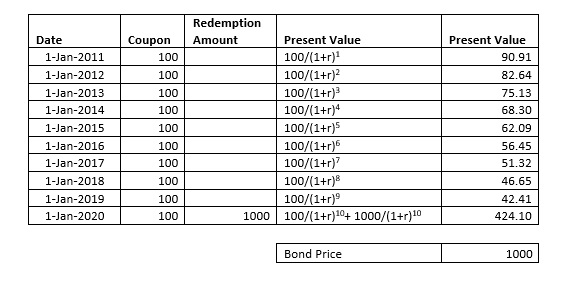

તો આપણે બોન્ડની કિંમતની ગણતરી કેવી રીતે કરીએ? તે એટલું જટિલ નથી જેટલું તે દેખાય છે.

ચાલો ચક્રવૃદ્ધિ વ્યાજ માટે સૂત્ર લઈએ:

રકમ = મુખ્ય (1 + r/100)t

r = વ્યાજ દર % માં

t = વર્ષોમાં સમય

અથવા મુખ્ય = રકમ / (1 + r/100)t

હવે દર વર્ષે અનેવિમોચન અમારી પાસે નીચેનું કોષ્ટક છે તે રકમ:

ડિસ્કાઉન્ટ રેટ 10% પર સેટ કરવો (આ વર્તમાન દર હશે કારણ કે ઇશ્યુઅર આ સમયે ભંડોળ એકત્ર કરી રહ્યું છે). ગણતરી મુજબ બોન્ડની કિંમત રૂ. 1000 (અમે તેના માટે જે ચૂકવ્યું તેટલું જ).

આમ, બોન્ડ ખરીદવું એ લોન આપવા જેવું છે અને તમે અપેક્ષા રાખી શકો છોનિશ્ચિત આવક પરિપક્વતાના સમય સુધી પાછા ફરો. દરેક બોન્ડ તેની ફેસ વેલ્યુ, પાકતી મુદત, વ્યાજ દર અને જારીકર્તા દ્વારા વર્ગીકૃત થયેલ છે. બોન્ડ ખરીદવાથી તમારા રોકાણ પોર્ટફોલિયોમાં વૈવિધ્ય આવે છે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.

So nice information about bonds,in marathi,I like it