ಸ್ಥಿರ ಠೇವಣಿ ಅಥವಾ FD

ಸ್ಥಿರ ಠೇವಣಿ ಯಾವಾಗಲೂ ಸಾಮಾನ್ಯ ವಿಧಾನಗಳಲ್ಲಿ ಒಂದಾಗಿದೆಹೂಡಿಕೆ ಭಾರತದಲ್ಲಿ. ಅವರು ಯಾವಾಗಲೂ ಸಂಪ್ರದಾಯವಾದಿಗಳಿಗೆ ಮೊದಲ ಆಯ್ಕೆಯಾಗಿದ್ದಾರೆಹೂಡಿಕೆದಾರ ಏಕೆಂದರೆ ಅವರು ಬಹುತೇಕ ಅಪಾಯವನ್ನು ಹೊಂದಿರುವುದಿಲ್ಲ. ಆದರೆ, ಇತ್ತೀಚಿನ ನೋಟು ಅಮಾನ್ಯೀಕರಣದಿಂದಾಗಿ ಬಹುತೇಕ ಬ್ಯಾಂಕ್ಗಳು ಸ್ಥಿರ ಠೇವಣಿ ಬಡ್ಡಿ ದರಗಳನ್ನು ತೀವ್ರವಾಗಿ ಕಡಿತಗೊಳಿಸಿವೆ. ಇದು ಹೂಡಿಕೆದಾರರ ಆದಾಯದ ಮೇಲೆ ಪರಿಣಾಮ ಬೀರುತ್ತದೆ, ಇತರ ಹೂಡಿಕೆ ಮಾರ್ಗಗಳನ್ನು ಹುಡುಕುವಂತೆ ಒತ್ತಾಯಿಸುತ್ತದೆ.

ಸ್ಥಿರ ಠೇವಣಿ (FD) ಎಂದರೇನು

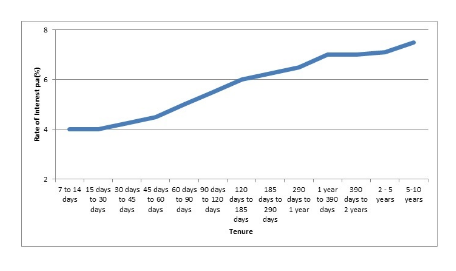

ನಿಶ್ಚಿತ ಠೇವಣಿಯು ನಿಶ್ಚಿತ ಅವಧಿ ಮತ್ತು ಕೊಡುಗೆಗಾಗಿ ಬ್ಯಾಂಕುಗಳು ಒದಗಿಸುವ ಒಂದು ರೀತಿಯ ಹಣಕಾಸು ಸಾಧನವಾಗಿದೆಸ್ಥಿರ ಬಡ್ಡಿದರ. ದಿFD ಬಡ್ಡಿ ದರಗಳು ಹೂಡಿಕೆಯ ಅವಧಿಯನ್ನು ಅವಲಂಬಿಸಿ 4% -8% ರಿಂದ ಬದಲಾಗುತ್ತದೆ. ಹೆಚ್ಚಿನ ಅಧಿಕಾರಾವಧಿ, ಹೆಚ್ಚಿನ ಬಡ್ಡಿದರ ಮತ್ತು ಪ್ರತಿಯಾಗಿ ಕಂಡುಬರುತ್ತದೆ. ಅಲ್ಲದೆ, ಹೂಡಿಕೆದಾರರು ಹಿರಿಯ ನಾಗರಿಕರಾಗಿದ್ದರೆ, FD ಬಡ್ಡಿ ದರವು ಸಾಮಾನ್ಯವಾಗಿ ಅನ್ವಯಿಸುತ್ತದೆ0.25-0.5% ಸಾಮಾನ್ಯ ದರಕ್ಕಿಂತ ಹೆಚ್ಚು.

ಸ್ಥಿರ ಠೇವಣಿ ಅಥವಾ ಎಫ್ಡಿಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಪ್ರಯೋಜನಗಳು

ಎಫ್ಡಿಯಲ್ಲಿ ಗ್ಯಾರಂಟಿ ರಿಟರ್ನ್ಸ್

ನಿಶ್ಚಿತ ಠೇವಣಿ (ಎಫ್ಡಿ) ಯೋಜನೆಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ದೊಡ್ಡ ಪ್ರಯೋಜನವೆಂದರೆ ಆದಾಯವನ್ನು ಲೆಕ್ಕಿಸದೆ ಖಾತರಿಪಡಿಸಲಾಗುತ್ತದೆಮಾರುಕಟ್ಟೆ ಪರಿಪಕ್ವತೆಯ ದಿನಾಂಕದಂದು ಷರತ್ತು. ಆದರೆ ಯಾವುದೇ ಇತರ ಕ್ರೆಡಿಟ್ ಸಾಧನಗಳಂತೆ, ಸ್ಥಿರ ಠೇವಣಿ ಹಿಂದಿನ ಕ್ರೆಡಿಟ್ ಆಗಿದೆಬ್ಯಾಂಕ್ ಅದನ್ನು ನೀಡುತ್ತಿದೆ. ಅಲ್ಲದೆ, ಇನ್ನೊಂದು ಪ್ರಮುಖ ಅಂಶವೆಂದರೆ ಬ್ಯಾಂಕಿನಲ್ಲಿ ಪ್ರತಿ ಠೇವಣಿದಾರರು ಗರಿಷ್ಠ ವಿಮೆಯನ್ನು ಹೊಂದಿರುತ್ತಾರೆINR 1.00,000 (ಒಂದು ಲಕ್ಷ ರೂಪಾಯಿ) ಠೇವಣಿ ಮೂಲಕವಿಮೆ ಮತ್ತು ಕ್ರೆಡಿಟ್ ಗ್ಯಾರಂಟಿ ಕಾರ್ಪೊರೇಷನ್ (DICGC).

ಉಳಿತಾಯ ಖಾತೆಗೆ ಹೋಲಿಸಿದರೆ FD ಬಡ್ಡಿ ದರ ಹೆಚ್ಚು

ಸ್ಥಿರ ಠೇವಣಿಗಳು ಸುಮಾರು 4-8% ರಷ್ಟು ಬಡ್ಡಿದರವನ್ನು ನೀಡುತ್ತವೆ. ಆದರೆ,ಉಳಿತಾಯ ಖಾತೆ ವರ್ಷಕ್ಕೆ ಸುಮಾರು 4% ಬಡ್ಡಿ ದರವನ್ನು ಮಾತ್ರ ನೀಡುತ್ತದೆ. 4% ಕ್ಕಿಂತ ಹೆಚ್ಚಿನ ಮೊತ್ತವನ್ನು ನೀಡುವ ಬ್ಯಾಂಕ್ಗಳಿಗೆ ಕನಿಷ್ಠ ಬ್ಯಾಲೆನ್ಸ್ ಸುಮಾರು INR 1 ಲಕ್ಷ ಮತ್ತು ಹೆಚ್ಚಿನದಾಗಿರಬೇಕು. ಅಲ್ಲದೆ, ಉಳಿತಾಯ ಖಾತೆಯಲ್ಲಿ ಕನಿಷ್ಠ ಬ್ಯಾಲೆನ್ಸ್ ನಿರ್ವಹಿಸದಿದ್ದರೆ, ಬ್ಯಾಂಕ್ ಪ್ರತಿ ತಿಂಗಳು ನಿರ್ವಹಣಾ ಶುಲ್ಕವನ್ನು ವಿಧಿಸಬಹುದುಖಾತೆಯ ಬಾಕಿ ಕನಿಷ್ಠ ನಿಗದಿತ ಖಾತೆಗಿಂತ ಕೆಳಗಿದೆ. ಹೀಗಾಗಿ, ಸ್ಥಿರ ಠೇವಣಿಗಳನ್ನು ಮಾಡುವುದು ಉತ್ತಮ ಆಯ್ಕೆಯಾಗಿದೆ.

ಫಿಕ್ಸೆಡ್ ಡೆಪಾಸಿಟ್ ಅನ್ನು ಸಾಲಕ್ಕೆ ಭದ್ರತೆಯಾಗಿ ಬಳಸಬಹುದು

ಅನೇಕ ಬ್ಯಾಂಕುಗಳು ಸ್ಥಿರ ಠೇವಣಿಗಳನ್ನು ಸಾಲಗಳ ವಿರುದ್ಧ ಭದ್ರತೆಯಾಗಿ ಸ್ವೀಕರಿಸುತ್ತವೆ. ಅವರು ಮೂಲ ಮೊತ್ತವನ್ನು ಪರಿಗಣಿಸುತ್ತಾರೆ ಮತ್ತು FD ಯಲ್ಲಿ ಶುಲ್ಕವನ್ನು ರಚಿಸುತ್ತಾರೆ. ರಿಯಲ್ ಎಸ್ಟೇಟ್ ಅಥವಾ ಇತರ ಸ್ವತ್ತುಗಳನ್ನು ಸಾಲದ ಭದ್ರತೆಯಾಗಿ ಇಟ್ಟುಕೊಳ್ಳುವುದಕ್ಕೆ ಹೋಲಿಸಿದರೆ ಇದು ತ್ವರಿತ ಪ್ರಕ್ರಿಯೆಯಾಗಿದೆ.

ಅಧಿಕಾರಾವಧಿ ಮತ್ತು ಆದಾಯವನ್ನು ಆಯ್ಕೆ ಮಾಡಲು ಹೊಂದಿಕೊಳ್ಳುವಿಕೆ

ಸ್ಥಿರ ಠೇವಣಿಯು ಠೇವಣಿಯ ಅವಧಿಯನ್ನು ಆಯ್ಕೆ ಮಾಡಲು ನಮ್ಯತೆಯನ್ನು ನೀಡುತ್ತದೆ. ಹೂಡಿಕೆಯ ಸಮಯದಲ್ಲಿ ನೀವು ನಿರ್ಧರಿಸಬಹುದು, ಅದರ ಅವಧಿ ಏನಾಗಿರಬೇಕು. ಹೂಡಿಕೆದಾರನು ತನ್ನ ಆದಾಯದ ಆವರ್ತನವನ್ನು ಸಹ ನಿರ್ಧರಿಸಬಹುದು. ರಿಟರ್ನ್ಸ್ ಅನ್ನು ಮಾಸಿಕ, ತ್ರೈಮಾಸಿಕ ಅಥವಾ ವಾರ್ಷಿಕವಾಗಿ ಪಡೆಯಬಹುದು.

Talk to our investment specialist

ಸ್ಥಿರ ಠೇವಣಿಯ ಅನಾನುಕೂಲಗಳು

ಎಫ್ಡಿ ರಿಟರ್ನ್ಸ್ಗಳು ತೆರಿಗೆಗೆ ಒಳಪಡುತ್ತವೆ

ಫಿಕ್ಸೆಡ್ ಡೆಪಾಸಿಟ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ದೊಡ್ಡ ನ್ಯೂನತೆಯೆಂದರೆ, ಸ್ವೀಕರಿಸಿದ ಎಫ್ಡಿ ಬಡ್ಡಿಗೆ ಸಂಪೂರ್ಣವಾಗಿ ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ. ಒಂದು ವೇಳೆ ಎಫ್ಡಿ ಬಡ್ಡಿ ದರ ಮುಗಿದಿದ್ದರೆINR 10,000, ಬ್ಯಾಂಕ್ಗಳು ಕಡಿತಗೊಳಿಸಲು ಅಧಿಕಾರ ಹೊಂದಿವೆTDS @ 10% p.a. ಒಟ್ಟು ಬಡ್ಡಿಯನ್ನು ಹೂಡಿಕೆದಾರರ ಒಟ್ಟು ಮೊತ್ತದಲ್ಲಿ ಸೇರಿಸಲಾಗಿದೆಆದಾಯ ಮತ್ತು ನಂತರ ವೈಯಕ್ತಿಕ ಸ್ಲ್ಯಾಬ್ ದರದ ಪ್ರಕಾರ ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ.

ಎಫ್ಡಿಯಲ್ಲಿ ಎಕ್ಸಿಟ್ ಲೋಡ್ ಅನ್ವಯಿಸುತ್ತದೆ

FD ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮತ್ತೊಂದು ಪ್ರಮುಖ ಅನನುಕೂಲವೆಂದರೆ ನಿರ್ಗಮನ ಲೋಡ್. ಎಕ್ಸಿಟ್ ಲೋಡ್ ಎನ್ನುವುದು ಎಫ್ಡಿಯನ್ನು ಅಕಾಲಿಕವಾಗಿ ಹಿಂತೆಗೆದುಕೊಂಡಾಗ ವಿಧಿಸಲಾಗುವ ದಂಡವಾಗಿದೆ. ಹೂಡಿಕೆದಾರರು ಸ್ಥಿರ ಠೇವಣಿಗಳನ್ನು ಪ್ರತಿಕೂಲವಾಗಿ ಮಾಡುವಲ್ಲಿ ಮೌಲ್ಯಯುತವಾದ ಆಸಕ್ತಿಯನ್ನು ಕಳೆದುಕೊಳ್ಳುತ್ತಾರೆದ್ರವ್ಯತೆ.

ಹಣದುಬ್ಬರ ಹೆಡ್ಜ್ ಅಲ್ಲ

ಹಣದುಬ್ಬರ ಹೆಡ್ಜಿಂಗ್ ಉಪಕರಣಗಳು ಕರೆನ್ಸಿಯ ಕಡಿಮೆ ಮೌಲ್ಯದ ವಿರುದ್ಧ ರಕ್ಷಣೆ ನೀಡುತ್ತವೆ. ಸ್ಥಿರ ಠೇವಣಿ ಹಣದುಬ್ಬರ ಹೆಡ್ಜ್ ಆಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸುವುದಿಲ್ಲ, ಹೀಗಾಗಿ ಹೂಡಿಕೆದಾರರ ಆದಾಯವನ್ನು ತಿನ್ನುತ್ತದೆ.

ಸ್ಥಿರ ಠೇವಣಿ (FD) ಗೆ ಪರ್ಯಾಯ

FD ಬಡ್ಡಿದರಗಳನ್ನು ತೀವ್ರವಾಗಿ ಕಡಿತಗೊಳಿಸಿರುವುದರಿಂದ, ಹೂಡಿಕೆದಾರರು ತಮ್ಮ ಹಣಕ್ಕೆ ಹೆಚ್ಚಿನ ಮೌಲ್ಯವನ್ನು ನೀಡುವ ಇತರ ಆಯ್ಕೆಗಳನ್ನು ನೋಡಬೇಕು.

ವಾಣಿಜ್ಯ ಪತ್ರಿಕೆ (CP)

ತಮ್ಮ ಅಲ್ಪಾವಧಿಯ ಹೊಣೆಗಾರಿಕೆಗಳನ್ನು ಪೂರೈಸಲು ದೊಡ್ಡ ನಿಗಮಗಳು ಮತ್ತು ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳಿಂದ CP ಗಳನ್ನು ನೀಡಲಾಗುತ್ತದೆ. ಅವುಗಳನ್ನು ಸಾಮಾನ್ಯವಾಗಿ ಪ್ರಾಮಿಸರಿ ನೋಟುಗಳು ಎಂದು ಕರೆಯಲಾಗುತ್ತದೆ ಮತ್ತು ಅಸುರಕ್ಷಿತ ಮತ್ತು ರಿಯಾಯಿತಿಯಲ್ಲಿ ಮಾರಾಟ ಮಾಡಲಾಗುತ್ತದೆಮುಖ ಬೆಲೆ. ಅವರ ಪಕ್ವತೆಯ ಅವಧಿಯು 7 ದಿನಗಳಿಂದ 1 ವರ್ಷದವರೆಗೆ ಇರಬಹುದು.

ಖಜಾನೆ ಬಿಲ್ಗಳು (ಟಿ-ಬಿಲ್ಗಳು)

ಟಿ-ಬಿಲ್ಗಳು ದೇಶದ ಸೆಂಟ್ರಲ್ ಬ್ಯಾಂಕ್ ನೀಡುವ ಅಲ್ಪಾವಧಿಯ ಹಣಕಾಸು ಸಾಧನಗಳಾಗಿವೆ. ಆದಾಯವು ಅಷ್ಟು ಹೆಚ್ಚಿಲ್ಲದಿದ್ದರೂ, ಇದು ಯಾವುದೇ ಮಾರುಕಟ್ಟೆ ಅಪಾಯಗಳನ್ನು ಹೊಂದಿರದ ಕಾರಣ ಹೂಡಿಕೆಯ ಸುರಕ್ಷಿತ ರೂಪಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ. ಟಿ-ಬಿಲ್ಗಳ ಮುಕ್ತಾಯ ಅವಧಿಗಳು 3-ತಿಂಗಳು, 6-ತಿಂಗಳು ಮತ್ತು 1 ವರ್ಷದಿಂದ ಬದಲಾಗಬಹುದು.

ಠೇವಣಿಗಳ ಪ್ರಮಾಣಪತ್ರ (CD)

CD ಗಳು ಬ್ಯಾಂಕುಗಳು ಮತ್ತು ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳು ನೀಡುವ ಅವಧಿಯ ಠೇವಣಿಗಳಾಗಿವೆ. ಇದು ಉಳಿತಾಯ ಪ್ರಮಾಣಪತ್ರವಾಗಿದ್ದು, ಇದು aಸ್ಥಿರ ಬಡ್ಡಿ ದರ ಮತ್ತು ನಿಗದಿತ ಮೆಚುರಿಟಿ ಅವಧಿ. CD ಗಳು ಮತ್ತು ನಿಶ್ಚಿತ ಠೇವಣಿಗಳ ನಡುವಿನ ಏಕೈಕ ವ್ಯತ್ಯಾಸವೆಂದರೆ CD ಗಳನ್ನು ಅವುಗಳ ಮುಕ್ತಾಯ ದಿನಾಂಕದವರೆಗೆ ಹಿಂಪಡೆಯಲಾಗುವುದಿಲ್ಲ, ಹೀಗಾಗಿ ಹಣವನ್ನು ಸಂಪೂರ್ಣವಾಗಿ ನಿರ್ಬಂಧಿಸುತ್ತದೆ.

ಲಿಕ್ವಿಡ್ ಫಂಡ್ಗಳು / ಅಲ್ಟ್ರಾ ಶಾರ್ಟ್ ಬಾಂಡ್ ಫಂಡ್ಗಳು

ಹೂಡಿಕೆದಾರರು ಸಹ ಹೂಡಿಕೆ ಮಾಡಬಹುದುದ್ರವ ನಿಧಿಗಳು ಇದು ಸ್ಥಿರ ಠೇವಣಿಗಳಂತೆಯೇ ಆದಾಯವನ್ನು ನೀಡುತ್ತದೆ ಮತ್ತು ಅದೇ ಸಮಯದಲ್ಲಿ ದ್ರವ್ಯತೆ, ದಂಡವಿಲ್ಲದೆ ಹಿಂಪಡೆಯುವಿಕೆಯನ್ನು ಒದಗಿಸುತ್ತದೆ. ಅಲ್ಲದೆ, ದೀರ್ಘಾವಧಿಯವರೆಗೆ (> 3 ವರ್ಷಗಳು) ಹಿಡಿದಿಟ್ಟುಕೊಂಡರೆ ಅವು ದೀರ್ಘಾವಧಿಯನ್ನು ಆಕರ್ಷಿಸುತ್ತವೆಬಂಡವಾಳ ಕನಿಷ್ಠ ದರದಲ್ಲಿ ತೆರಿಗೆಗೆ ಬದಲಾಗಿ ಲಾಭಗಳು ಅವುಗಳನ್ನು ತೆರಿಗೆ ಸಮರ್ಥವಾಗಿಸುತ್ತದೆ.

ಕೆಲವುಅತ್ಯುತ್ತಮ ದ್ರವ ನಿಧಿಗಳು & ಯೀಲ್ಡ್ ಟು ಮೆಚ್ಯೂರಿಟಿ ಆಧಾರದ ಮೇಲೆ ಹೂಡಿಕೆ ಮಾಡಲು ಅಲ್ಟ್ರಾ ಶಾರ್ಟ್ ಬಾಂಡ್ ಫಂಡ್ಗಳು (ytm) ಮತ್ತು 2 ವರ್ಷಗಳ ಕೆಳಗೆ ಪರಿಣಾಮಕಾರಿ ಮುಕ್ತಾಯ.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Essel Liquid Fund Growth ₹29.3814

↑ 0.00 ₹69 1.4 2.8 5.9 6.6 6.1 7.12% 22D 22D IDBI Ultra Short Term Fund Growth ₹2,424.68

↑ 0.44 ₹146 1.6 3.4 6.4 4.8 6.83% 2M 10D 2M 23D ICICI Prudential Ultra Short Term Fund Growth ₹28.7723

↑ 0.00 ₹16,907 1.3 3 6.9 7.1 7.1 6.82% 5M 19D 7M 10D Aditya Birla Sun Life Savings Fund Growth ₹570.231

↑ 0.06 ₹23,615 1.4 3 7.2 7.4 7.4 6.81% 5M 19D 6M 11D UTI Ultra Short Term Fund Growth ₹4,391.69

↑ 0.51 ₹3,655 1.3 2.8 6.4 6.8 6.6 6.78% 5M 21D 6M 24D Motilal Oswal Ultra Short Term Fund Growth ₹16.982

↑ 0.00 ₹513 1.1 2.4 5.3 5.7 5.5 6.74% 5M 1D 5M 12D Kotak Savings Fund Growth ₹44.4745

↑ 0.00 ₹14,243 1.4 2.9 6.7 6.9 6.8 6.66% 5M 26D 6M 25D IDBI Liquid Fund Growth ₹2,454.04

↑ 0.35 ₹503 1.7 3.4 6.6 4.5 6.66% 1M 7D 1M 10D Invesco India Ultra Short Term Fund Growth ₹2,795.67

↑ 0.17 ₹1,234 1.3 2.8 6.6 6.9 6.8 6.57% 5M 16D 5M 24D SBI Magnum Ultra Short Duration Fund Growth ₹6,203.04

↑ 0.65 ₹14,639 1.4 3 6.8 7.1 7 6.49% 5M 5D 5M 23D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Feb 26 Research Highlights & Commentary of 10 Funds showcased

Commentary Essel Liquid Fund IDBI Ultra Short Term Fund ICICI Prudential Ultra Short Term Fund Aditya Birla Sun Life Savings Fund UTI Ultra Short Term Fund Motilal Oswal Ultra Short Term Fund Kotak Savings Fund IDBI Liquid Fund Invesco India Ultra Short Term Fund SBI Magnum Ultra Short Duration Fund Point 1 Bottom quartile AUM (₹69 Cr). Bottom quartile AUM (₹146 Cr). Top quartile AUM (₹16,907 Cr). Highest AUM (₹23,615 Cr). Upper mid AUM (₹3,655 Cr). Lower mid AUM (₹513 Cr). Upper mid AUM (₹14,243 Cr). Bottom quartile AUM (₹503 Cr). Lower mid AUM (₹1,234 Cr). Upper mid AUM (₹14,639 Cr). Point 2 Established history (16+ yrs). Established history (15+ yrs). Established history (14+ yrs). Established history (22+ yrs). Established history (22+ yrs). Established history (12+ yrs). Established history (21+ yrs). Established history (15+ yrs). Established history (15+ yrs). Oldest track record among peers (26 yrs). Point 3 Rating: 4★ (top quartile). Rating: 1★ (bottom quartile). Rating: 3★ (upper mid). Top rated. Rating: 4★ (upper mid). Rating: 1★ (bottom quartile). Rating: 3★ (upper mid). Rating: 3★ (lower mid). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Low. Risk profile: Moderate. Risk profile: Low. Point 5 1Y return: 5.88% (bottom quartile). 1Y return: 6.39% (bottom quartile). 1Y return: 6.90% (top quartile). 1Y return: 7.16% (top quartile). 1Y return: 6.45% (lower mid). 1Y return: 5.25% (bottom quartile). 1Y return: 6.68% (upper mid). 1Y return: 6.55% (lower mid). 1Y return: 6.56% (upper mid). 1Y return: 6.78% (upper mid). Point 6 1M return: 0.46% (bottom quartile). 1M return: 0.52% (bottom quartile). 1M return: 0.60% (top quartile). 1M return: 0.64% (top quartile). 1M return: 0.57% (lower mid). 1M return: 0.48% (bottom quartile). 1M return: 0.59% (upper mid). 1M return: 0.53% (lower mid). 1M return: 0.58% (upper mid). 1M return: 0.58% (upper mid). Point 7 Sharpe: 0.05 (bottom quartile). Sharpe: -0.57 (bottom quartile). Sharpe: 2.94 (top quartile). Sharpe: 3.14 (top quartile). Sharpe: 1.85 (lower mid). Sharpe: -3.63 (bottom quartile). Sharpe: 2.06 (upper mid). Sharpe: 0.20 (lower mid). Sharpe: 2.41 (upper mid). Sharpe: 2.90 (upper mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (lower mid). Information ratio: -5.96 (bottom quartile). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.12% (top quartile). Yield to maturity (debt): 6.83% (top quartile). Yield to maturity (debt): 6.82% (upper mid). Yield to maturity (debt): 6.81% (upper mid). Yield to maturity (debt): 6.78% (upper mid). Yield to maturity (debt): 6.74% (lower mid). Yield to maturity (debt): 6.66% (lower mid). Yield to maturity (debt): 6.66% (bottom quartile). Yield to maturity (debt): 6.57% (bottom quartile). Yield to maturity (debt): 6.49% (bottom quartile). Point 10 Modified duration: 0.06 yrs (top quartile). Modified duration: 0.19 yrs (upper mid). Modified duration: 0.47 yrs (lower mid). Modified duration: 0.47 yrs (bottom quartile). Modified duration: 0.47 yrs (bottom quartile). Modified duration: 0.42 yrs (upper mid). Modified duration: 0.49 yrs (bottom quartile). Modified duration: 0.10 yrs (top quartile). Modified duration: 0.46 yrs (lower mid). Modified duration: 0.43 yrs (upper mid). Essel Liquid Fund

IDBI Ultra Short Term Fund

ICICI Prudential Ultra Short Term Fund

Aditya Birla Sun Life Savings Fund

UTI Ultra Short Term Fund

Motilal Oswal Ultra Short Term Fund

Kotak Savings Fund

IDBI Liquid Fund

Invesco India Ultra Short Term Fund

SBI Magnum Ultra Short Duration Fund

ಸ್ಥಿರ ಠೇವಣಿಗಳಿಗೆ ಇತರ ಪರ್ಯಾಯಗಳುಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಅಥವಾಹಣ ಮಾರುಕಟ್ಟೆ ನಿಧಿಗಳು. ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳ ವಿರುದ್ಧ ಸ್ಥಿರ ಠೇವಣಿಗಳನ್ನು ಹೋಲಿಸಿದಾಗ, ನಂತರದ ಆದಾಯವು ಅಪಾಯದಲ್ಲಿನ ಕೆಲವು ವ್ಯತ್ಯಾಸಗಳೊಂದಿಗೆ ಹೋಲಿಸಬಹುದು ಅಥವಾ ಸ್ವಲ್ಪ ಹೆಚ್ಚಾಗಿರುತ್ತದೆಅಂಶ.

ಸ್ಥಿರ ಠೇವಣಿಯು ಆದಾಯವನ್ನು ಕಡಿತಗೊಳಿಸುವುದರಿಂದ, ನಿಮ್ಮ ಆದಾಯವನ್ನು ಅತ್ಯುತ್ತಮವಾಗಿಸಲು ಇತರ ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳನ್ನು ಗಂಭೀರವಾಗಿ ಪರಿಗಣಿಸುವ ಸಮಯ. ಆದ್ದರಿಂದ, ಬುದ್ಧಿವಂತಿಕೆಯಿಂದ ಆಯ್ಕೆಮಾಡಿ ಮತ್ತುಬುದ್ಧಿವಂತಿಕೆಯಿಂದ ಹೂಡಿಕೆ ಮಾಡಿ ಇಂದು!

FAQ ಗಳು

1. ನಿಶ್ಚಿತ ಠೇವಣಿಗಳಲ್ಲಿ ಹಣವನ್ನು ಏಕೆ ಇಡಬೇಕು?

A- ಸ್ಥಿರ ಠೇವಣಿಗಳು ಖಾತರಿಯ ಲಾಭವನ್ನು ನೀಡುತ್ತವೆ, ಇದು ಸುರಕ್ಷತಾ ಜಾಲಗಳಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತದೆ. ನಿಮ್ಮ ಹೂಡಿಕೆಯ ಮೇಲೆ ವರ್ಷಕ್ಕೆ 4% ರಿಂದ 8% ರಷ್ಟು ಆದಾಯವನ್ನು ನೀವು ಖಾತರಿಪಡಿಸಬಹುದು, ಅದಕ್ಕಾಗಿಯೇ ನೀವು ಹಣವನ್ನು ಸ್ಥಿರ ಠೇವಣಿಗಳಲ್ಲಿ ಇಡಬೇಕು.

2. ಸಾಲ ಪಡೆಯಲು ನಾನು ಯಾವಾಗ ಸ್ಥಿರ ಠೇವಣಿ ಬಳಸಬಹುದು?

A- ಸಾಲ ಪಡೆಯಲು ನೀವು FD ಅನ್ನು ಭದ್ರತೆಯಾಗಿ ಬಳಸಬಹುದು. ಸಾಮಾನ್ಯವಾಗಿ, ಸಾಲದ ಮೊತ್ತವು ನೀವು ಭದ್ರತೆಯಾಗಿ ಬಳಸುತ್ತಿರುವ ನಿಶ್ಚಿತ ಠೇವಣಿಯ ಮೊತ್ತವನ್ನು ಅವಲಂಬಿಸಿರುತ್ತದೆ.

3. FD ಪ್ರಬುದ್ಧವಾಗಲು ನಾನು ಏಕೆ ಕಾಯಬೇಕು?

A- ಮುಕ್ತಾಯದ ನಂತರ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವಿಕೆಯು ನಿಮ್ಮ ಠೇವಣಿಯ ಮೇಲೆ ಗರಿಷ್ಠ ಬಡ್ಡಿಯನ್ನು ನೀಡುತ್ತದೆ. ಇದಲ್ಲದೆ, ನೀವು ಮುಕ್ತಾಯದ ನಂತರ ಹಿಂತೆಗೆದುಕೊಂಡರೆ ಯಾವುದೇ ನಿರ್ಗಮನ ಲೋಡ್ ಅನ್ನು ವಿಧಿಸಲಾಗುವುದಿಲ್ಲ.

4. ನಾನು ಮೆಚ್ಯೂರಿಟಿಯ ಮೊದಲು FD ಅನ್ನು ಹಿಂಪಡೆದರೆ ಏನಾಗುತ್ತದೆ?

A- ನೀವು ಮುಕ್ತಾಯದ ಮೊದಲು FD ಅನ್ನು ಹಿಂತೆಗೆದುಕೊಂಡರೆ, ನಿಮಗೆ ನಿರ್ಗಮನ ಲೋಡ್ ಅಥವಾ ಪೆನಾಲ್ಟಿ ವಿಧಿಸಲಾಗುತ್ತದೆ. ಅಲ್ಲದೆ, ನೀವು ಗರಿಷ್ಠ ಬಡ್ಡಿದರಗಳ ಲಾಭವನ್ನು ಕಳೆದುಕೊಳ್ಳುತ್ತೀರಿ. ಆರಂಭಿಕ ನಿರ್ಗಮನವು ಸೀಮಿತ ಆಸಕ್ತಿಯನ್ನು ಮಾತ್ರ ಪಡೆಯುತ್ತದೆ.

5. ಅದರ ಸಮಯಕ್ಕಿಂತ ಮೊದಲು FD ಅನ್ನು ಹಿಂಪಡೆಯಲು ನಾನು ದಂಡವನ್ನು ಪಾವತಿಸಬೇಕೇ?

A- ಹೌದು, ಹೆಚ್ಚಿನ ಸಂದರ್ಭಗಳಲ್ಲಿ, ನೀವು ಮುಕ್ತಾಯದ ಮೊದಲು FD ಅನ್ನು ಹಿಂತೆಗೆದುಕೊಂಡರೆ ದಂಡವನ್ನು ವಿಧಿಸಲಾಗುತ್ತದೆ, ಆದಾಗ್ಯೂ, ಇದು FD ಮೊತ್ತವನ್ನು ಅವಲಂಬಿಸಿರುತ್ತದೆ. ತಾತ್ತ್ವಿಕವಾಗಿ, ದಂಡವು ಶೇಕಡಾ 0.50 ಆಗಿದೆ.

6. ಠೇವಣಿದಾರನು ಮರಣಹೊಂದಿದರೆ ಏನಾಗುತ್ತದೆ?

A- ಠೇವಣಿದಾರರು ಮರಣಹೊಂದಿದರೆ, ಜಂಟಿ ಹೊಂದಿರುವವರು ಸ್ವಯಂಚಾಲಿತವಾಗಿ FD ಅನ್ನು ಕ್ಲೈಮ್ ಮಾಡಬಹುದು. ಯಾವುದೇ ಜಂಟಿ ಹೋಲ್ಡರ್ ಇಲ್ಲದಿದ್ದರೆ, ಅದನ್ನು ನಾಮಿನಿ ಕ್ಲೈಮ್ ಮಾಡಬೇಕು.

7. ನಾನು ಬಹು FD ಗಳನ್ನು ಹೊಂದಿಸಬಹುದೇ?

A- ಹೌದು, ನೀವು ಒಂದೇ ಬ್ಯಾಂಕ್ ಅಥವಾ ಬೇರೆ ಬೇರೆ ಬ್ಯಾಂಕ್ಗಳಲ್ಲಿ ಬಹು ಸ್ಥಿರ ಠೇವಣಿಗಳನ್ನು ಹೊಂದಿಸಬಹುದು.

8. ನಾನು ನನ್ನ FD ಗಳನ್ನು ವೈವಿಧ್ಯಗೊಳಿಸಬೇಕೇ?

A- ಹೌದು, ನಿಮ್ಮ ಸ್ಥಿರ ಠೇವಣಿಗಳನ್ನು ನೀವು ವೈವಿಧ್ಯಗೊಳಿಸಬೇಕು. ನೀವು ವಿವಿಧ ಬ್ಯಾಂಕ್ಗಳ ಎಫ್ಡಿಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದನ್ನು ಅಥವಾ ಆರ್ಬಿಐ ಉಳಿತಾಯವನ್ನು ಖರೀದಿಸುವುದನ್ನು ಪರಿಗಣಿಸಬಹುದುಬಾಂಡ್ಗಳು ಅಥವಾ ಇತರ ಅವಧಿಯ ಠೇವಣಿ ಯೋಜನೆಗಳು. ಇದು ನಿಮ್ಮ ಹೂಡಿಕೆ ಬಂಡವಾಳವನ್ನು ವೈವಿಧ್ಯಮಯವಾಗಿರಿಸುತ್ತದೆ.

9. FD ಯಾವಾಗ ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ?

A- ನಿಮ್ಮ ಎಫ್ಡಿಯಿಂದ ಗಳಿಸಿದ ಬಡ್ಡಿಯು ರೂ.ಗಿಂತ ಹೆಚ್ಚಿದ್ದರೆ. 10,000, ನಂತರ ತೆರಿಗೆ ವಿಧಿಸಲಾಗುತ್ತದೆ. ಬ್ಯಾಂಕ್ ನಿಮ್ಮ FD ಯಲ್ಲಿ 10% TDS ಅನ್ನು ಕಡಿತಗೊಳಿಸುತ್ತದೆ. ಇದಲ್ಲದೆ, ನೀವು ಹೆಚ್ಚಿನ ಆದಾಯದ ಗುಂಪಿನ ಅಡಿಯಲ್ಲಿ ಬಂದರೆ, ನೀವು ಹೆಚ್ಚುವರಿ 10% ತೆರಿಗೆಯನ್ನು ಪಾವತಿಸಬೇಕಾಗುತ್ತದೆ.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.

You Might Also Like