SWP Vs ಡಿವಿಡೆಂಡ್

ಯಾವುದು ಉತ್ತಮ?

SWP Vs ಡಿವಿಡೆಂಡ್? ಇಬ್ಬರ ನಡುವೆ ಆಯ್ಕೆಗಳನ್ನು ಮಾಡಬೇಕಾದಾಗ ವ್ಯಕ್ತಿಗಳು ಯಾವಾಗಲೂ ಗೊಂದಲಕ್ಕೊಳಗಾಗುತ್ತಾರೆ. ಎರಡೂ ಆಯ್ಕೆಗಳು ಒಂದೇ ಎಂದು ತೋರುತ್ತದೆಯಾದರೂ, ಅವುಗಳ ನಡುವೆ ಅಪಾರ ವ್ಯತ್ಯಾಸಗಳಿವೆ. ಸಮಗ್ರ ಟಿಪ್ಪಣಿಯಲ್ಲಿ, SWP (ಸಿಸ್ಟಮ್ಯಾಟಿಕ್ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಯೋಜನೆ) ಯಲ್ಲಿ ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಹೂಡಿಕೆಯಿಂದ ನಿಯಮಿತ ಮಧ್ಯಂತರದಲ್ಲಿ ಪೂರ್ವ-ನಿಗದಿತ ಮೊತ್ತವನ್ನು ಪಡೆದುಕೊಳ್ಳಬಹುದು ಎಂದು ಹೇಳಬಹುದು. ಡಿವಿಡೆಂಡ್ ಆಯ್ಕೆಯಲ್ಲಿರುವಾಗ, ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಯು ನಿರ್ದಿಷ್ಟ ಮೊತ್ತವನ್ನು ಕ್ರೆಡಿಟ್ ಮಾಡುತ್ತದೆಹೂಡಿಕೆದಾರಗಳಿಸಿದ ಲಾಭದಿಂದ ಖಾತೆ. ಆದ್ದರಿಂದ, SWP ಮತ್ತು ಲಾಭಾಂಶದ ನಡುವಿನ ವ್ಯತ್ಯಾಸಗಳನ್ನು ನಾವು ಅರ್ಥಮಾಡಿಕೊಳ್ಳೋಣಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಹಣವನ್ನು ಕ್ರೆಡಿಟ್ ಮಾಡುವ ಅವಧಿ, ಹೂಡಿಕೆದಾರರಿಗೆ ಮರುಪಾವತಿಸಲಾದ ಮೊತ್ತ, ಮತ್ತು ಮುಂತಾದ ವಿವಿಧ ನಿಯತಾಂಕಗಳಿಗೆ ಸಂಬಂಧಿಸಿದಂತೆ.

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ನಲ್ಲಿ SWP ಎಂದರೆ ಏನು?

ವ್ಯವಸ್ಥಿತ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಯೋಜನೆ ಅಥವಾ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ SWP ಹಣವನ್ನು ರಿಡೀಮ್ ಮಾಡುವ ವ್ಯವಸ್ಥಿತ ತಂತ್ರವಾಗಿದೆ. ಇದು ವಿರುದ್ಧವಾಗಿದೆSIP. SWP ಯಲ್ಲಿ, ವ್ಯಕ್ತಿಗಳು ಮೊದಲು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಯಲ್ಲಿ ಗಣನೀಯ ಮೊತ್ತವನ್ನು ಹೂಡಿಕೆ ಮಾಡುತ್ತಾರೆ, ಸಾಮಾನ್ಯವಾಗಿ ಕಡಿಮೆ ಮಟ್ಟದ ಅಪಾಯವನ್ನು ಹೊಂದಿರುತ್ತಾರೆ (ಉದಾಹರಣೆ,ದ್ರವ ನಿಧಿಗಳು ಅಥವಾ ಅಲ್ಟ್ರಾಅಲ್ಪಾವಧಿಯ ನಿಧಿಗಳು) ನಂತರಹೂಡಿಕೆ, ವ್ಯಕ್ತಿಗಳು ನಿಯಮಿತ ಮಧ್ಯಂತರಗಳಲ್ಲಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಹೂಡಿಕೆಯಿಂದ ನಿಗದಿತ ಮೊತ್ತದ ಹಣವನ್ನು ಹಿಂಪಡೆಯಲು ಪ್ರಾರಂಭಿಸುತ್ತಾರೆ. ಸ್ಥಿರವನ್ನು ನೀಡುವ ಮೂಲವನ್ನು ಹುಡುಕುತ್ತಿರುವ ವ್ಯಕ್ತಿಗಳಿಗೆ ಈ ಯೋಜನೆಯು ಸೂಕ್ತವಾಗಿದೆಆದಾಯ. ಈ ಸಂದರ್ಭದಲ್ಲಿ, ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿದ ಹಣವು ಸ್ಕೀಮ್ ವರ್ಗದ ಆಧಾರದ ಮೇಲೆ ಆದಾಯವನ್ನು ನೀಡುತ್ತದೆ. ದಿವಿಮೋಚನೆ ಸಾಪ್ತಾಹಿಕ, ಮಾಸಿಕ ಅಥವಾ ತ್ರೈಮಾಸಿಕದಂತಹ ಆವರ್ತನವನ್ನು ಆಧರಿಸಿ ವ್ಯಕ್ತಿಗಳು ಆವರ್ತನವನ್ನು ಕಸ್ಟಮೈಸ್ ಮಾಡಬಹುದು.

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ನಲ್ಲಿ ಡಿವಿಡೆಂಡ್ ಯೋಜನೆ ಹೇಗೆ ಕೆಲಸ ಮಾಡುತ್ತದೆ?

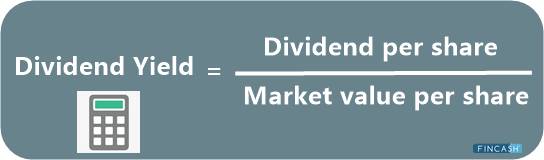

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಯಿಂದ ಗಳಿಸಿದ ಯುನಿಟ್ಹೋಲ್ಡರ್ಗಳ ನಡುವೆ ವಿತರಿಸಲಾದ ಲಾಭದ ಪಾಲನ್ನು ಸೂಚಿಸುತ್ತದೆ. ಇಲ್ಲಿ, ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಯು ಲಾಭಾಂಶವನ್ನು ಅದೇ ಯೋಜನೆಯ ಯೂನಿಟ್ಹೋಲ್ಡರ್ಗಳಿಗೆ ಮಾತ್ರ ವಿತರಿಸಬಹುದು. ಈ ಲಾಭಾಂಶವನ್ನು ಯೋಜನೆಯ ಅರಿತುಕೊಂಡ ಲಾಭದಿಂದ ವಿತರಿಸಲಾಗುತ್ತದೆ. ಅರಿತುಕೊಂಡ ಲಾಭಗಳು ಮಾರಾಟ ಮಾಡುವ ಮೂಲಕ ಯೋಜನೆಯಿಂದ ಉತ್ಪತ್ತಿಯಾಗುವ ಲಾಭವನ್ನು ಉಲ್ಲೇಖಿಸುತ್ತವೆಆಧಾರವಾಗಿರುವ ಪೋರ್ಟ್ಫೋಲಿಯೊದ ಭಾಗವಾಗಿರುವ ಸ್ವತ್ತುಗಳು. ಆದಾಗ್ಯೂ, ಇದು ಹೆಚ್ಚಳದ ಖಾತೆಯಲ್ಲಿ ಲಾಭವನ್ನು ಒಳಗೊಂಡಿಲ್ಲಅವು ಅಲ್ಲ. ಲಾಭಾಂಶದ ಆವರ್ತನವು ತ್ರೈಮಾಸಿಕ, ಮಾಸಿಕ, ದೈನಂದಿನ, ಇತ್ಯಾದಿ ಆಗಿರಬಹುದು. ಲಾಭಾಂಶದಿಂದ ಲಾಭಾಂಶವನ್ನು ನೀಡಲಾಗಿರುವುದರಿಂದ, ಇದು NAV ಮೌಲ್ಯದ ಕಡಿತಕ್ಕೆ ಕಾರಣವಾಗುತ್ತದೆ. ಆವರ್ತಕ ಆದಾಯವನ್ನು ಹುಡುಕುತ್ತಿರುವ ವ್ಯಕ್ತಿಗಳಿಗೆ ಈ ಯೋಜನೆ ಸೂಕ್ತವಾಗಿದೆ. ಲಾಭಾಂಶದ ಸಂದರ್ಭದಲ್ಲಿ, ವ್ಯಕ್ತಿಗಳು ಸರ್ಕಾರಕ್ಕೆ ಯಾವುದೇ ತೆರಿಗೆಯನ್ನು ಪಾವತಿಸಬೇಕಾಗಿಲ್ಲ.

VALUE AT END OF TENOR:₹5,927SWP Calculator

SWP Vs ಡಿವಿಡೆಂಡ್: ವ್ಯತ್ಯಾಸಗಳನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳುವುದು

ಎಸ್ಡಬ್ಲ್ಯೂಪಿ ಮತ್ತು ಡಿವಿಡೆಂಡ್ ಎರಡೂ ವ್ಯಕ್ತಿಗಳಿಗೆ ನಿಯಮಿತ ಆದಾಯವನ್ನು ಗಳಿಸಲು ಕಾರಣವಾದರೂ, ಇವೆರಡರ ನಡುವೆ ವ್ಯತ್ಯಾಸಗಳಿವೆ. ಆದ್ದರಿಂದ, SWP ಮತ್ತು ಡಿವಿಡೆಂಡ್ ಎರಡರ ನಡುವಿನ ವ್ಯತ್ಯಾಸಗಳನ್ನು ನಾವು ಅರ್ಥಮಾಡಿಕೊಳ್ಳೋಣ.

ಹಿಂತಿರುಗಿಸುತ್ತದೆ

SWP ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿಂದ ಹಣವನ್ನು ವ್ಯವಸ್ಥಿತವಾಗಿ ಪಡೆದುಕೊಳ್ಳುವ ಪ್ರಕ್ರಿಯೆಯಾಗಿರುವುದರಿಂದ, ಈ ಸಂದರ್ಭದಲ್ಲಿ ವ್ಯಕ್ತಿಗಳು ಪೂರ್ವ-ನಿರ್ಧರಿತ ಮೊತ್ತವನ್ನು ಪಡೆಯುತ್ತಾರೆ. ಆದಾಗ್ಯೂ, ಲಾಭಾಂಶದ ಸಂದರ್ಭದಲ್ಲಿ, ಆದಾಯವನ್ನು ನಿಗದಿಪಡಿಸಲಾಗುವುದಿಲ್ಲ. ಏಕೆಂದರೆ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಯು ಅದರ ಪೋರ್ಟ್ಫೋಲಿಯೊದ ಭಾಗವಾಗಿರುವ ಆಧಾರವಾಗಿರುವ ಆಸ್ತಿಗಳನ್ನು ಮಾರಾಟ ಮಾಡುವ ಮೂಲಕ ಲಾಭವನ್ನು ಗಳಿಸುತ್ತದೆ.

ಸೂಕ್ತತೆ

ಎಸ್ಡಬ್ಲ್ಯೂಪಿ ಸಾಮಾನ್ಯವಾಗಿ ಎ ಹುಡುಕುತ್ತಿರುವ ವ್ಯಕ್ತಿಗಳಿಗೆ ಸೂಕ್ತವಾಗಿದೆಸ್ಥಿರ ಆದಾಯ ಮೂಲ, ವಿಶೇಷವಾಗಿ ನಿವೃತ್ತರು. ಏಕೆಂದರೆ ನಿವೃತ್ತರು ಇದನ್ನು ಪಿಂಚಣಿಗೆ ಬದಲಿಯಾಗಿ ಬಳಸಬಹುದು. ಅಲ್ಲದೆ, ಹೂಡಿಕೆಯು ನಿರೀಕ್ಷಿತ ಆದಾಯವನ್ನು ಉತ್ಪಾದಿಸುತ್ತದೆ. ಆದಾಗ್ಯೂ, ಆವರ್ತಕ ಆದಾಯವನ್ನು ಹುಡುಕುತ್ತಿರುವ ವ್ಯಕ್ತಿಗಳಿಗೆ ಲಾಭಾಂಶ ಆಯ್ಕೆಯು ಸೂಕ್ತವಾಗಿದೆ, ಆದರೂ ಮೊತ್ತವನ್ನು ನಿಗದಿಪಡಿಸಬಹುದು ಅಥವಾ ಇಲ್ಲದಿರಬಹುದು.

Talk to our investment specialist

ಬಂಡವಾಳದ ಸವೆತ

SWP ಯ ಫಲಿತಾಂಶಗಳು ಕಡಿಮೆಯಾಗುತ್ತವೆಬಂಡವಾಳ ಹೂಡಿಕೆ ಅಥವಾ ಬಂಡವಾಳದ ಸವೆತವು ವಿಮೋಚನೆಯು ಮಾಡಿದ ಹೂಡಿಕೆಯಿಂದ ನಡೆಯುತ್ತದೆ ಮತ್ತು ಹೂಡಿಕೆಗಳ ಮೇಲೆ ಉತ್ಪತ್ತಿಯಾಗುವ ಆದಾಯದಿಂದಲ್ಲ. ಆದಾಗ್ಯೂ, ಲಾಭಾಂಶದ ಸಂದರ್ಭದಲ್ಲಿ, ಬಂಡವಾಳದಲ್ಲಿ ಯಾವುದೇ ಕಡಿತವಿಲ್ಲ.

NAV ನಲ್ಲಿ ಕಡಿತ

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಲಾಭಾಂಶದ ಸಂದರ್ಭದಲ್ಲಿ, NAV ಯ ಭಾಗವಾಗಿ ಲಾಭವನ್ನು ವಿತರಿಸುವುದರಿಂದ NAV ನಲ್ಲಿ ಕಡಿತವಿದೆ. ಆದಾಗ್ಯೂ, SWP ಯಲ್ಲಿ, NAV ನಲ್ಲಿ ಯಾವುದೇ ಕಡಿತವಿಲ್ಲ, ಹೂಡಿಕೆ ಮೊತ್ತ ಅಥವಾ ಘಟಕಗಳ ಸಂಖ್ಯೆ ಮಾತ್ರ ಕಡಿಮೆಯಾಗುತ್ತದೆ.

ಯೋಜನೆಯ ಪ್ರಕಾರ

SWP ಅನ್ನು ಆಶ್ರಯಿಸುವ ವ್ಯಕ್ತಿಗಳು ಸಾಮಾನ್ಯವಾಗಿ ದ್ರವ ನಿಧಿಗಳು ಅಥವಾ ಅಲ್ಟ್ರಾ ಅಲ್ಪಾವಧಿಯ ನಿಧಿಗಳಂತಹ ಕಡಿಮೆ ಅಪಾಯ-ಹಸಿವನ್ನು ಹೊಂದಿರುವ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗಳನ್ನು ಆಯ್ಕೆ ಮಾಡುತ್ತಾರೆ. ಏಕೆಂದರೆ, ಅಂತಹ ಯೋಜನೆಗಳಲ್ಲಿ, ಬಂಡವಾಳದ ಸ್ಥಾನವು ಹಾಗೇ ಉಳಿಯುತ್ತದೆ. ಆದಾಗ್ಯೂ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಲಾಭಾಂಶದ ಸಂದರ್ಭದಲ್ಲಿ, ಹೂಡಿಕೆಯ ಅವಧಿಯನ್ನು ಅವಲಂಬಿಸಿ ವ್ಯಕ್ತಿಗಳು ಯಾವುದೇ ರೀತಿಯ ಯೋಜನೆಯನ್ನು ಆಯ್ಕೆ ಮಾಡಬಹುದು ಮತ್ತುಅಪಾಯದ ಹಸಿವು.

ತೆರಿಗೆಯ ಪರಿಣಾಮ

SWP ಅನ್ನು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿಂದ ವಿಮೋಚನೆ ಎಂದು ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ ಮತ್ತು ಆದ್ದರಿಂದ, ಬಂಡವಾಳ ಲಾಭದ ರೂಪದಲ್ಲಿ ತೆರಿಗೆಯನ್ನು ಆಕರ್ಷಿಸುತ್ತದೆ. ಹೂಡಿಕೆಯ ಸಂದರ್ಭದಲ್ಲಿಸಾಲ ನಿಧಿ, ವಾಪಸಾತಿ ಪ್ರಕ್ರಿಯೆಯು 36 ತಿಂಗಳೊಳಗೆ ಪ್ರಾರಂಭವಾದರೆ ಅದು ಅಲ್ಪಾವಧಿಯ ಅಡಿಯಲ್ಲಿ ಬರುತ್ತದೆಬಂಡವಾಳ ಲಾಭ (STCG) ಇದು ವ್ಯಕ್ತಿಯ ಆದಾಯದ ಸ್ಲ್ಯಾಬ್ ದರಗಳ ಪ್ರಕಾರ ವಿಧಿಸಲಾಗುತ್ತದೆ. ಆದಾಗ್ಯೂ, SWP 36 ತಿಂಗಳ ನಂತರ ಪ್ರಾರಂಭವಾದರೆ ಅದು ದೀರ್ಘಾವಧಿಯ ಬಂಡವಾಳ ಲಾಭವನ್ನು (LTCG) ಆಕರ್ಷಿಸುತ್ತದೆ, ಇದು ಇಂಡೆಕ್ಸೇಶನ್ ಪ್ರಯೋಜನಗಳೊಂದಿಗೆ 20% ತೆರಿಗೆಯನ್ನು ಆಕರ್ಷಿಸುತ್ತದೆ. ಈಕ್ವಿಟಿ ಫಂಡ್ನಲ್ಲಿನ ಹೂಡಿಕೆಗಳಿಗೆ, SWP 12 ತಿಂಗಳೊಳಗೆ ಇದ್ದರೆ, ಅದು STCG ಅನ್ನು ಆಕರ್ಷಿಸುತ್ತದೆ, ಅದನ್ನು 15% ರಷ್ಟು ವಿಧಿಸಲಾಗುತ್ತದೆ. ರಲ್ಲಿಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು, LTCG ಗೆ F.Y ವರೆಗೆ ವಿನಾಯಿತಿ ನೀಡಲಾಗಿದೆ. 2017-18. ಆದಾಗ್ಯೂ, F.Y ನಿಂದ. 2018-19, ಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು INR 1 ಲಕ್ಷಕ್ಕಿಂತ ಹೆಚ್ಚಿನ LTCG ಅನ್ನು ಇಂಡೆಕ್ಸೇಶನ್ ಪ್ರಯೋಜನಗಳಿಲ್ಲದೆ 10% (ಜೊತೆಗೆ ಸೆಸ್) ತೆರಿಗೆಯನ್ನು ಆಕರ್ಷಿಸುತ್ತವೆ.

ಆದರೆ, ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಲಾಭಾಂಶದಲ್ಲಿ ಅದು ಹಾಗಲ್ಲ. ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಡಿವಿಡೆಂಡ್ಗಳನ್ನು ಹೂಡಿಕೆದಾರರ ಕೊನೆಯಲ್ಲಿ ತೆರಿಗೆ ವಿಧಿಸಲಾಗುವುದಿಲ್ಲ. ಆದರೆ ಬದಲಿಗೆ, ಸಾಲ ನಿಧಿಗಳ ಸಂದರ್ಭದಲ್ಲಿ, ಫಂಡ್ ಹೌಸ್ 25% ನಷ್ಟು ಡಿವಿಡೆಂಡ್ ವಿತರಣಾ ತೆರಿಗೆಯನ್ನು ಪಾವತಿಸುತ್ತದೆ (ಜೊತೆಗೆ ಸರ್ಚಾರ್ಜ್ ಮತ್ತು ಸೆಸ್). ಇದಲ್ಲದೆ, ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳ ಸಂದರ್ಭದಲ್ಲಿ, ಫಂಡ್ ಹೌಸ್ಗಳು 10% ನಷ್ಟು ಡಿವಿಡೆಂಡ್ ವಿತರಣಾ ತೆರಿಗೆಯನ್ನು ಪಾವತಿಸಬೇಕಾಗುತ್ತದೆ (ಜೊತೆಗೆ ಸರ್ಚಾರ್ಜ್ ಮತ್ತು ಸೆಸ್).

ಆವರ್ತನ

SWP ಸಂದರ್ಭದಲ್ಲಿ ಆವರ್ತನವನ್ನು ತ್ರೈಮಾಸಿಕ, ಮಾಸಿಕ ಅಥವಾ ಸಾಪ್ತಾಹಿಕ ವ್ಯಕ್ತಿಗಳು ಕಸ್ಟಮೈಸ್ ಮಾಡಬಹುದು. ಆದಾಗ್ಯೂ, ಲಾಭಾಂಶಗಳ ಸಂದರ್ಭದಲ್ಲಿ, ಆವರ್ತನವನ್ನು ಸಾಮಾನ್ಯವಾಗಿ ಮೊದಲೇ ನಿರ್ಧರಿಸಲಾಗುತ್ತದೆ ಅದು ದೈನಂದಿನ ಲಾಭಾಂಶ, ಮಾಸಿಕ ಲಾಭಾಂಶ, ಸಾಪ್ತಾಹಿಕ ಲಾಭಾಂಶ, ಇತ್ಯಾದಿ.

ಆಯ್ಕೆಯನ್ನು ಸ್ಥಗಿತಗೊಳಿಸಲಾಗುತ್ತಿದೆ

ವ್ಯಕ್ತಿಗಳು ಅಗತ್ಯವಿದ್ದರೆ SWP ಅನ್ನು ನಿಲ್ಲಿಸಬಹುದು ಮತ್ತು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಯಿಂದ ಸಂಪೂರ್ಣ ಹಣವನ್ನು ಹಿಂಪಡೆಯಬಹುದು. ಆದಾಗ್ಯೂ, ಲಾಭಾಂಶ ಆಯ್ಕೆಯನ್ನು ನಿಲ್ಲಿಸಲು ವ್ಯಕ್ತಿಗಳಿಗೆ ಕಷ್ಟವಾಗುತ್ತದೆ. ಏಕೆಂದರೆ, ಇದು ಹೂಡಿಕೆಯನ್ನು ಮಾಡುವ ಒಂದು ರೀತಿಯ ಯೋಜನೆಯಾಗಿದೆ ಮತ್ತು ಲಾಭಾಂಶವನ್ನು ನಿಲ್ಲಿಸಲು ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ಸಂಪೂರ್ಣ ಪಾಲನ್ನು ಸ್ಕೀಮ್ನಿಂದ ಪಡೆದುಕೊಳ್ಳಬೇಕಾಗುತ್ತದೆ.

ಶಿಸ್ತುಬದ್ಧ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಅಭ್ಯಾಸ

ಯೋಜನೆಯಿಂದ ನಿಗದಿತ ಮೊತ್ತದ ಹಣವನ್ನು ಮಾತ್ರ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವುದರಿಂದ SWP ವ್ಯಕ್ತಿಗಳಲ್ಲಿ ಶಿಸ್ತುಬದ್ಧ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಅಭ್ಯಾಸವನ್ನು ಸೃಷ್ಟಿಸುತ್ತದೆ. ಆದಾಗ್ಯೂ, ಡಿವಿಡೆಂಡ್ಗಳು ಶಿಸ್ತುಬದ್ಧ ವಾಪಸಾತಿ ಅಭ್ಯಾಸವನ್ನು ಹುಟ್ಟುಹಾಕುವುದಿಲ್ಲ ಏಕೆಂದರೆ ಡಿವಿಡೆಂಡ್ ಮೊತ್ತವು ಯೋಜನೆಯ ಕಾರ್ಯಕ್ಷಮತೆಯ ಆಧಾರದ ಮೇಲೆ ಬದಲಾಗುತ್ತಿರುತ್ತದೆ.

SWP Vs ಡಿವಿಡೆಂಡ್ ನಡುವಿನ ಮೇಲಿನ ವ್ಯತ್ಯಾಸಗಳನ್ನು ಕೆಳಗೆ ನೀಡಲಾದ ಕೋಷ್ಟಕದಲ್ಲಿ ಸಂಕ್ಷೇಪಿಸಲಾಗಿದೆ.

| ನಿಯತಾಂಕಗಳು | SWP | ಲಾಭಾಂಶಗಳು |

|---|---|---|

| ಹಿಂತಿರುಗಿಸುತ್ತದೆ | ಸ್ಥಿರ ವಿಮೋಚನೆ | ಡಿವಿಡೆಂಡ್ಗಳು ಯೋಜನೆಯ ಕಾರ್ಯಕ್ಷಮತೆಯ ಮೇಲೆ ಬದಲಾಗುತ್ತವೆ |

| ಸೂಕ್ತತೆ | ನಿಯಮಿತ ಮಧ್ಯಂತರದಲ್ಲಿ ಸ್ಥಿರ ನಿಯಮಿತ ಆದಾಯವನ್ನು ಬಯಸುವ ನಿವೃತ್ತ ವ್ಯಕ್ತಿಗಳಿಗೆ ಸಾಮಾನ್ಯವಾಗಿ ಸೂಕ್ತವಾಗಿದೆ | ಆವರ್ತಕ ಆದಾಯವನ್ನು ಬಯಸುವ ವ್ಯಕ್ತಿಗಳಿಗೆ ಸೂಕ್ತವಾಗಿದೆ |

| ಬಂಡವಾಳದ ಸವೆತ | ಹೌದು | ಸಂ |

| NAV ನಲ್ಲಿ ಕಡಿತ | ಸಂ | ಹೌದು |

| ಯೋಜನೆಯ ಪ್ರಕಾರ | ಸಾಮಾನ್ಯವಾಗಿ, ಕಡಿಮೆ ಅಪಾಯದ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಆಯ್ಕೆಮಾಡಿ (ಉದಾಹರಣೆ ದ್ರವ ನಿಧಿಗಳು) | ಹೂಡಿಕೆ ಅವಧಿ ಮತ್ತು ವ್ಯಕ್ತಿಗಳ ಅಪಾಯ-ಹಸಿವಿನ ಆಧಾರದ ಮೇಲೆ ಯಾವುದೇ ರೀತಿಯ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗಳನ್ನು ಆಯ್ಕೆ ಮಾಡಬಹುದು |

| ಹೂಡಿಕೆದಾರರ ಮೇಲೆ ತೆರಿಗೆ ಪ್ರಭಾವ | ಹೂಡಿಕೆದಾರರ ಕೊನೆಯಲ್ಲಿ ಬಂಡವಾಳ ಲಾಭದ ತೆರಿಗೆಯನ್ನು ಆಕರ್ಷಿಸುತ್ತದೆ | ಹೂಡಿಕೆದಾರರ ಕೊನೆಯಲ್ಲಿ ತೆರಿಗೆಯನ್ನು ಆಕರ್ಷಿಸುವುದಿಲ್ಲ |

| ಆವರ್ತನ | ತ್ರೈಮಾಸಿಕ, ಮಾಸಿಕ, ಸಾಪ್ತಾಹಿಕ, ಇತ್ಯಾದಿ | ದೈನಂದಿನ, ಸಾಪ್ತಾಹಿಕ, ಮಾಸಿಕ, ಇತ್ಯಾದಿ |

| ನಿಲ್ಲಿಸಲಾಗುತ್ತಿದೆ | ವ್ಯಕ್ತಿಗಳು SWP ಅನ್ನು ನಿಲ್ಲಿಸಬಹುದು | ಯೋಜನೆಯಿಂದ ಉಂಟಾಗುವ ಲಾಭಾಂಶವನ್ನು ವ್ಯಕ್ತಿಗಳು ನಿಲ್ಲಿಸಲು ಸಾಧ್ಯವಿಲ್ಲ |

| ಶಿಸ್ತುಬದ್ಧ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಅಭ್ಯಾಸ | ಶಿಸ್ತುಬದ್ಧ ವಾಪಸಾತಿ ಅಭ್ಯಾಸವನ್ನು ಸೃಷ್ಟಿಸುತ್ತದೆ | ಲಾಭಾಂಶದ ಸಂದರ್ಭದಲ್ಲಿ ಇದು ಅನ್ವಯಿಸುವುದಿಲ್ಲ |

ಅತ್ಯುತ್ತಮ SWP ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು 2022

SWP ಗಾಗಿ, ವ್ಯಕ್ತಿಗಳು ಸಾಮಾನ್ಯವಾಗಿ ಲಿಕ್ವಿಡ್ ಫಂಡ್ಗಳಂತಹ ಅಪಾಯ-ಸಾಮರ್ಥ್ಯ ಕಡಿಮೆ ಇರುವ ಯೋಜನೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಆಯ್ಕೆ ಮಾಡುತ್ತಾರೆ. ಆದ್ದರಿಂದ, ಕೆಲವುಅತ್ಯುತ್ತಮ ದ್ರವ ನಿಧಿಗಳು SWP ಆಯ್ಕೆಗಾಗಿ ಆಯ್ಕೆ ಮಾಡಬಹುದಾದ ಕೆಳಗಿನಂತೆ ಕೆಳಗೆ ಪಟ್ಟಿ ಮಾಡಲಾಗಿದೆ.

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Indiabulls Liquid Fund Growth ₹2,625.79

↑ 0.39 ₹169 0.5 1.4 2.9 6.3 6.6 6.62% 1M 1M PGIM India Insta Cash Fund Growth ₹353.4

↑ 0.05 ₹546 0.4 1.4 2.9 6.3 6.5 6.43% 26D 29D JM Liquid Fund Growth ₹74.0336

↑ 0.01 ₹2,703 0.4 1.4 2.8 6.2 6.4 6.44% 1M 2D 1M 4D Axis Liquid Fund Growth ₹3,023.66

↑ 0.43 ₹39,028 0.5 1.4 2.9 6.3 6.6 6.5% 27D 30D Tata Liquid Fund Growth ₹4,276.15

↑ 0.66 ₹30,626 0.5 1.4 2.9 6.3 6.5 6.08% 1M 28D 1M 28D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Indiabulls Liquid Fund PGIM India Insta Cash Fund JM Liquid Fund Axis Liquid Fund Tata Liquid Fund Point 1 Bottom quartile AUM (₹169 Cr). Bottom quartile AUM (₹546 Cr). Lower mid AUM (₹2,703 Cr). Highest AUM (₹39,028 Cr). Upper mid AUM (₹30,626 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (28 yrs). Established history (16+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Point 5 1Y return: 6.33% (upper mid). 1Y return: 6.30% (bottom quartile). 1Y return: 6.19% (bottom quartile). 1Y return: 6.33% (top quartile). 1Y return: 6.31% (lower mid). Point 6 1M return: 0.46% (top quartile). 1M return: 0.44% (bottom quartile). 1M return: 0.44% (bottom quartile). 1M return: 0.45% (lower mid). 1M return: 0.45% (upper mid). Point 7 Sharpe: 2.72 (bottom quartile). Sharpe: 2.89 (lower mid). Sharpe: 2.30 (bottom quartile). Sharpe: 3.16 (top quartile). Sharpe: 2.93 (upper mid). Point 8 Information ratio: -0.70 (bottom quartile). Information ratio: -0.09 (lower mid). Information ratio: -1.73 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Point 9 Yield to maturity (debt): 6.62% (top quartile). Yield to maturity (debt): 6.43% (bottom quartile). Yield to maturity (debt): 6.44% (lower mid). Yield to maturity (debt): 6.50% (upper mid). Yield to maturity (debt): 6.08% (bottom quartile). Point 10 Modified duration: 0.08 yrs (lower mid). Modified duration: 0.07 yrs (top quartile). Modified duration: 0.09 yrs (bottom quartile). Modified duration: 0.07 yrs (upper mid). Modified duration: 0.16 yrs (bottom quartile). Indiabulls Liquid Fund

PGIM India Insta Cash Fund

JM Liquid Fund

Axis Liquid Fund

Tata Liquid Fund

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಆನ್ಲೈನ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಹೇಗೆ?

Fincash.com ನಲ್ಲಿ ಜೀವಮಾನಕ್ಕಾಗಿ ಉಚಿತ ಹೂಡಿಕೆ ಖಾತೆಯನ್ನು ತೆರೆಯಿರಿ.

ನಿಮ್ಮ ನೋಂದಣಿ ಮತ್ತು KYC ಪ್ರಕ್ರಿಯೆಯನ್ನು ಪೂರ್ಣಗೊಳಿಸಿ

ದಾಖಲೆಗಳನ್ನು ಅಪ್ಲೋಡ್ ಮಾಡಿ (PAN, ಆಧಾರ್, ಇತ್ಯಾದಿ).ಮತ್ತು, ನೀವು ಹೂಡಿಕೆ ಮಾಡಲು ಸಿದ್ಧರಿದ್ದೀರಿ!

ತೀರ್ಮಾನ

ಹೀಗಾಗಿ, SWP ಮತ್ತು ಲಾಭಾಂಶಗಳ ನಡುವೆ ಬಹಳಷ್ಟು ವ್ಯತ್ಯಾಸಗಳಿವೆ ಎಂದು ತೀರ್ಮಾನಿಸಬಹುದು. ಆದಾಗ್ಯೂ, ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ಅವಶ್ಯಕತೆಗಳಿಗೆ ಸರಿಹೊಂದುವ ಮತ್ತು ಉದ್ದೇಶಗಳಿಗೆ ಅನುಗುಣವಾಗಿರುವ ಸರಿಯಾದ ಆಯ್ಕೆಯನ್ನು ಆರಿಸಿಕೊಳ್ಳಬೇಕು. ಇದು ಅವರ ಗುರಿಗಳನ್ನು ಸಮಯಕ್ಕೆ ತಲುಪಲು ಕಾರಣವಾಗುತ್ತದೆ.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.