ഗോൾഡ് ഇടിഎഫുകളിൽ നിക്ഷേപിക്കുന്നതിനുള്ള ഒരു ഗൈഡ്

സ്വർണ്ണത്തിൽ നിക്ഷേപിക്കുന്നു ഇടിഎഫുകൾ ജനപ്രീതിയിൽ വളരുക മാത്രമല്ല, സ്വർണ്ണത്തിൽ നിക്ഷേപിക്കുന്നതിനുള്ള മികച്ച മാർഗങ്ങളിലൊന്നായും കണക്കാക്കപ്പെടുന്നു. കഴിഞ്ഞ ദശകത്തിൽ ഗോൾഡ് ഇടിഎഫുകൾ വളരെയധികം പ്രാധാന്യം നേടിയിട്ടുണ്ട്. ഗോൾഡ് എക്സ്ചേഞ്ച് ട്രേഡഡ് ഫണ്ടുകൾ ആദ്യമായി ഓസ്ട്രേലിയയിൽ 2003-ൽ "സ്വർണ്ണം ഉപയോഗിച്ച് നിലവിൽ വന്നുബുള്ളിയൻ സെക്യൂരിറ്റി" സമാരംഭിക്കുന്നു. അതിനുശേഷം പല രാജ്യങ്ങളും (ഇന്ത്യ ഉൾപ്പെടെ) ഗോൾഡ് ഇടിഎഫുകൾ ആരംഭിച്ചിട്ടുണ്ട്. ആദ്യത്തേത്സ്വർണ്ണ ഇടിഎഫ് ഇന്ത്യയിൽ ഗോൾഡ് ബീസ് ആയിരുന്നു, ഇത് 2007 ഫെബ്രുവരിയിൽ സമാരംഭിച്ചു.

Talk to our investment specialist

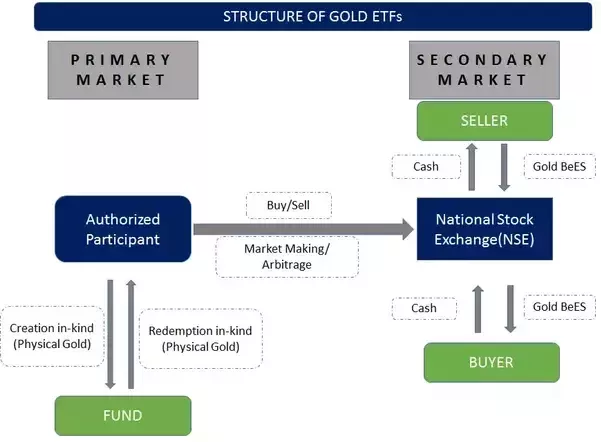

ഗോൾഡ് ഇടിഎഫുകൾ എങ്ങനെ പ്രവർത്തിക്കും? ഗോൾഡ് ഇടിഎഫുകളുടെ ഘടന

മുമ്പ്നിക്ഷേപിക്കുന്നു ഗോൾഡ് ഇടിഎഫുകളിൽ, അവ ഏത് ഘടനയിലാണ് പ്രവർത്തിക്കുന്നതെന്ന് അറിയേണ്ടത് പ്രധാനമാണ്. ഗോൾഡ് ഇടിഎഫുകൾക്ക് പിന്നിൽ ഫിസിക്കൽ ഗോൾഡ് പിന്തുണയുണ്ട്. അങ്ങനെ എപ്പോൾ ഒരുനിക്ഷേപകൻ എക്സ്ചേഞ്ചിൽ ഒരു ഗോൾഡ് ഇടിഎഫ് വാങ്ങുന്നു, ബാക്ക്-എൻഡിൽ ഉൾപ്പെട്ടിരിക്കുന്ന സ്ഥാപനം ഭൗതിക സ്വർണ്ണം വാങ്ങുന്നു. ഗോൾഡ് ഇടിഎഫ് യൂണിറ്റുകൾ ഒരു എക്സ്ചേഞ്ചിൽ ലിസ്റ്റ് ചെയ്തിരിക്കുന്നു, ഉദാഹരണത്തിന് ഗോൾഡ് ബീസ് ലിസ്റ്റ് ചെയ്തിരിക്കുന്നുനാഷണൽ സ്റ്റോക്ക് എക്സ്ചേഞ്ച് (NSE) കൂടാതെ അവർ സ്വർണ്ണത്തിന്റെ യഥാർത്ഥ വിലകൾ സൂക്ഷ്മമായി നിരീക്ഷിക്കുന്നു (സ്പോട്ട് വിലകൾ എന്ന് വിളിക്കുന്നു). സ്വർണ്ണ ഇടിഎഫിന്റെ വിലയും സ്വർണ്ണ വിലയും ഒന്നുതന്നെയാണെന്ന് ഉറപ്പാക്കാൻ "അംഗീകൃത പങ്കാളികൾ" തുടർച്ചയായി വാങ്ങുകയും വിൽക്കുകയും ചെയ്യുന്നു. ഒരു അംഗീകൃത പങ്കാളിയാണ് സ്റ്റോക്ക് എക്സ്ചേഞ്ച് (ഈ സാഹചര്യത്തിൽ NSE) വാങ്ങലും വിൽപനയും കൈകാര്യം ചെയ്യാൻ നിയോഗിക്കുന്ന ഒരു സ്ഥാപനം.അടിവരയിടുന്നു അസറ്റ് (ഈ സാഹചര്യത്തിൽ ഭൗതിക സ്വർണം) സൃഷ്ടിക്കാൻഎക്സ്ചേഞ്ച് ട്രേഡഡ് ഫണ്ട്. ഇവ സാധാരണയായി വളരെ വലിയ സംഘടനകളാണ്.

ചുവടെയുള്ള ഡയഗ്രം സങ്കീർണ്ണമായി കാണപ്പെടുമ്പോൾ:

- ഗോൾഡ് ഇടിഎഫിന്റെ വാങ്ങുന്നവരും വിൽക്കുന്നവരും (നിക്ഷേപകർ) എക്സ്ചേഞ്ച് പ്ലാറ്റ്ഫോം (എൻഎസ്ഇ) ഉപയോഗിക്കുന്നു, അതിനാൽ വ്യാപാരം എളുപ്പമാണ്. അവർക്ക് വാങ്ങാനും വിൽക്കാനും ഓർഡറുകൾ നൽകാം, ബ്രോക്കർ അത് നടപ്പിലാക്കും.

- ഇതിന്റെ ഏതെങ്കിലും അധിക വാങ്ങൽ അല്ലെങ്കിൽ വിൽപ്പന നെറ്റ് (വാങ്ങുന്നയാളുടെയും വിൽപ്പനക്കാരുടെയും ഇടപാടുകൾക്ക് ശേഷം) ഫിസിക്കൽ സ്വർണ്ണം വാങ്ങുകയും വിൽക്കുകയും ചെയ്യുന്ന അംഗീകൃത പങ്കാളികളുമായി തീർപ്പാക്കപ്പെടുന്നു. അതിനാൽ വാങ്ങുന്നവർ ഇല്ലെങ്കിൽ ആരെങ്കിലും വിൽക്കാൻ ആഗ്രഹിക്കുന്നുവെങ്കിൽ, അംഗീകൃത പങ്കാളി സൃഷ്ടിക്കുംദ്രവ്യത, വിൽപ്പനക്കാരനിൽ നിന്ന് ഗോൾഡ് ഇടിഎഫിന്റെ യൂണിറ്റുകൾ വാങ്ങുക.

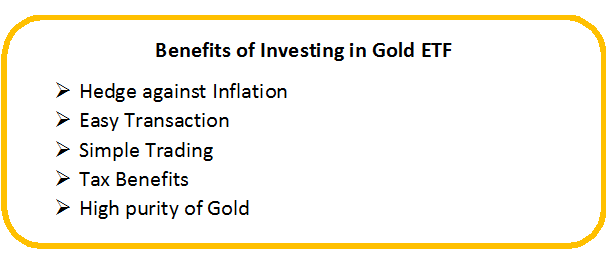

ഗോൾഡ് ഇടിഎഫുകളിൽ നിക്ഷേപിക്കുന്നതിന്റെ പ്രയോജനങ്ങൾ

ചിലനിക്ഷേപത്തിന്റെ നേട്ടങ്ങൾ ഗോൾഡ് ഇടിഎഫുകളിൽ ഇവയാണ്:

1. ചെറിയ ഡിനോമിനേഷൻ

ഒരു ചില്ലറവ്യാപാരിയുടെ അടുത്തേക്ക് പോകുന്നത് വളരെ ചെറിയ അളവിലുള്ള ഭൗതിക സ്വർണ്ണം വാങ്ങാൻ മാന്യമായ ഒരു തുക ആവശ്യമായി വരും, കൂടാതെ സ്വർണ്ണക്കടകൾ വളരെ ചെറിയ അളവിൽ ശുദ്ധമായ സ്വർണ്ണം വാങ്ങാൻ അനുവദിക്കില്ല. ഗോൾഡ് ഇടിഎഫുകൾ വളരെ ചെറിയ അളവിൽ വാങ്ങുകയും വിൽക്കുകയും അവയിൽ വ്യാപാരം നടത്തുകയും ചെയ്യാം.

2. ചെലവ് കാര്യക്ഷമത

ഗോൾഡ് ഇടിഎഫുകളിൽ നിക്ഷേപിക്കുന്നതിന്റെ മറ്റൊരു നേട്ടം അത് ചെലവ് കുറഞ്ഞതാണ് എന്നതാണ്. അവിടെ ഇല്ലപ്രീമിയം സ്വർണ്ണ ഇടിഎഫുകളിൽ ചാർജുകൾ ഈടാക്കുന്നത് പോലെ, ഒരു മാർക്ക്അപ്പും കൂടാതെ അന്താരാഷ്ട്ര നിരക്കിൽ ഒരാൾക്ക് വാങ്ങാം.

3. ദീർഘകാല ഹോൾഡിംഗിനുള്ള സൗകര്യം

ഭൗതിക സ്വർണ്ണത്തിൽ നിന്ന് വ്യത്യസ്തമായി ഗോൾഡ് ഇടിഎഫുകൾക്ക് (ഇന്ത്യയിൽ) സമ്പത്ത് നികുതിയില്ല. കൂടാതെ, സുരക്ഷയെ കുറിച്ചും മറ്റും ആശങ്കപ്പെടുന്ന സ്റ്റോറേജ് പ്രശ്നമില്ല. യൂണിറ്റുകൾ വ്യക്തിയുടെ പേരിൽ ഒരുഡീമാറ്റ് അക്കൗണ്ട്. സാധാരണഗതിയിൽ, ഒരാൾ ഭൌതിക സ്വർണം നല്ല അളവിൽ വീട്ടിൽ സൂക്ഷിക്കുകയാണെങ്കിൽ ഇത് ഒരു പ്രശ്നമാണ്ബാങ്ക് ലോക്കർ.

4. യൂണിഫോം ലഭ്യത

എക്സ്ചേഞ്ചിൽ ഗോൾഡ് ബീസിന്റെ (അല്ലെങ്കിൽ മറ്റ് ഗോൾഡ് ഇടിഎഫ്) ലഭ്യതയുമായി ബന്ധപ്പെട്ട് ഒരു പ്രശ്നവുമില്ല, കാരണം ട്രേഡിംഗിന്റെയും വാങ്ങലിന്റെയും വിൽപനയുടെയും ഉത്തരവാദിത്തം എക്സ്ചേഞ്ചിനാണ്.

5. ദ്രവ്യത

ഇത് എക്സ്ചേഞ്ചിൽ ട്രേഡ് ചെയ്യപ്പെടുന്നതിനാൽ ലിക്വിഡിറ്റി ലഭ്യമാണ്വിപണി ദ്രവ്യത സൃഷ്ടിക്കുന്നതിനുള്ള നിർമ്മാതാക്കൾ (അംഗീകൃത പങ്കാളികൾ). അതിനാൽ വിൽക്കാൻ ഒരു ഷോപ്പ് കണ്ടെത്തുന്നതിനെക്കുറിച്ച് ഒരാൾ വിഷമിക്കേണ്ടതില്ല അല്ലെങ്കിൽ മാർക്ക്-ഡൗണുകളെക്കുറിച്ചോ അല്ലെങ്കിൽ വിൽക്കുമ്പോൾ പരിശുദ്ധി പരിശോധിക്കുന്നതിനെക്കുറിച്ചോ പോലും വിഷമിക്കേണ്ടതില്ല.

6. മോഷണത്തിനുള്ള സാധ്യതയില്ല

ഗോൾഡ് ഇടിഎഫുകളുടെ യൂണിറ്റുകൾ ഹോൾഡറുടെ ഡീമാറ്റ് (ഡീമെറ്റീരിയലൈസ്ഡ്) അക്കൗണ്ടിലായതിനാൽ മോഷണത്തിന് സാധ്യതയില്ല.

7. ശുദ്ധി

ഗോൾഡ് ഇടിഎഫുകളിൽ നിക്ഷേപിക്കുന്നതിന്റെ ഏറ്റവും വലിയ നേട്ടങ്ങളിലൊന്ന് സ്ഥിരതയാണ്. ഓരോ യൂണിറ്റിനും ശുദ്ധമായ സ്വർണ്ണത്തിന്റെ വില നൽകുന്നതിനാൽ പരിശുദ്ധിക്ക് ഒരു അപകടവുമില്ല.

മികച്ച ഗോൾഡ് ഇടിഎഫുകൾ 2022

ഇന്ത്യയിൽ നിക്ഷേപിക്കുന്നതിനുള്ള ഏറ്റവും മികച്ച ഗോൾഡ് ഇടിഎഫുകളിൽ ചിലത് ഇവയാണ്:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹44.2829

↑ 0.74 ₹1,781 23.7 53.5 74.2 37.8 25.4 72 Invesco India Gold Fund Growth ₹42.7711

↑ 0.79 ₹476 23.2 52.7 72.9 37.3 25.1 69.6 Nippon India Gold Savings Fund Growth ₹58.5294

↑ 1.13 ₹7,160 24.2 54 74 37.9 25.5 71.2 SBI Gold Fund Growth ₹43.8818

↓ -0.02 ₹15,024 23.5 50.1 72.6 37.3 24.9 71.5 Kotak Gold Fund Growth ₹58.7982

↑ 1.21 ₹6,556 24.4 54.3 73.8 37.7 25.1 70.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 19 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Gold Fund Invesco India Gold Fund Nippon India Gold Savings Fund SBI Gold Fund Kotak Gold Fund Point 1 Bottom quartile AUM (₹1,781 Cr). Bottom quartile AUM (₹476 Cr). Upper mid AUM (₹7,160 Cr). Highest AUM (₹15,024 Cr). Lower mid AUM (₹6,556 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (14 yrs). Established history (14+ yrs). Established history (14+ yrs). Established history (14+ yrs). Point 3 Top rated. Rating: 3★ (upper mid). Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 25.36% (upper mid). 5Y return: 25.07% (bottom quartile). 5Y return: 25.47% (top quartile). 5Y return: 24.92% (bottom quartile). 5Y return: 25.14% (lower mid). Point 6 3Y return: 37.78% (upper mid). 3Y return: 37.31% (bottom quartile). 3Y return: 37.89% (top quartile). 3Y return: 37.31% (bottom quartile). 3Y return: 37.73% (lower mid). Point 7 1Y return: 74.21% (top quartile). 1Y return: 72.91% (bottom quartile). 1Y return: 74.05% (upper mid). 1Y return: 72.57% (bottom quartile). 1Y return: 73.81% (lower mid). Point 8 1M return: 5.59% (bottom quartile). 1M return: 6.05% (upper mid). 1M return: 4.89% (bottom quartile). 1M return: 5.66% (lower mid). 1M return: 6.05% (top quartile). Point 9 Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.08 (bottom quartile). Sharpe: 3.23 (lower mid). Sharpe: 3.01 (bottom quartile). Sharpe: 3.25 (upper mid). Sharpe: 3.55 (top quartile). Aditya Birla Sun Life Gold Fund

Invesco India Gold Fund

Nippon India Gold Savings Fund

SBI Gold Fund

Kotak Gold Fund

ഗോൾഡ് ഇടിഎഫുകളും മെഷറിംഗ് പ്രകടനവും

എക്സ്ചേഞ്ച് ട്രേഡഡ് ഫണ്ടുകളുടെ പ്രകടനം (ഗോൾഡ് ഇടിഎഫുകൾ ഉൾപ്പെടെ) കൂടാതെഇൻഡെക്സ് ഫണ്ടുകൾ "ട്രാക്കിംഗ് പിശക്" എന്ന് വിളിക്കപ്പെടുന്ന ഒരു സൂചകമാണ് അളക്കുന്നത്. ട്രാക്കിംഗ് പിശക് ETF (അല്ലെങ്കിൽ ഇൻഡെക്സ് ഫണ്ട്) പ്രകടനവും അത് പകർത്താൻ ശ്രമിക്കുന്ന ബെഞ്ച്മാർക്കിന്റെ പ്രകടനവും തമ്മിലുള്ള വ്യത്യാസം കാണുന്ന ഒരു അളവുകോലല്ലാതെ മറ്റൊന്നുമല്ല. അതിനാൽ ട്രാക്കിംഗ് പിശക് കുറയ്ക്കുക, മികച്ച ഇടിഎഫ്.

അലങ്കാര ആവശ്യങ്ങൾക്കോ അല്ലെങ്കിൽ സമ്പത്ത് സൃഷ്ടിക്കുന്നതിനോ പോലും സ്വർണ്ണം വാങ്ങാൻ ഇന്ത്യക്കാർ സാംസ്കാരികമായി ചായ്വുള്ളവരാണ്. മുമ്പ് ഫിസിക്കൽ ഗോൾഡ് തിരഞ്ഞെടുക്കപ്പെട്ടിരുന്നുവെങ്കിലും, സംഭരണം, സുരക്ഷ, സമ്പത്ത് നികുതി, ലിക്വിഡിറ്റി, മാർക്ക്-അപ്പുകൾ തുടങ്ങിയ ആനുകൂല്യങ്ങളോടെ, എല്ലാ കാര്യങ്ങളിലും ഗോൾഡ് ഇടിഎഫുകൾ മികച്ചതാണ് (ഒരിക്കൽ ഫിസിക്കൽ ഗോൾഡ് വാങ്ങേണ്ട അലങ്കാര ആവശ്യങ്ങൾക്ക് ഒഴികെ). ഒരാൾക്ക് കഴിയുന്നിടത്ത് ഗോൾഡ് ബീസ് പോലുള്ള വിവിധ ചോയ്സുകൾ ഉപയോഗിക്കാംസ്വർണ്ണം വാങ്ങുക എക്സ്ചേഞ്ചിൽ!

ഗോൾഡ് മ്യൂച്വൽ ഫണ്ടുകളിൽ ഓൺലൈനിൽ എങ്ങനെ നിക്ഷേപിക്കാം?

Fincash.com-ൽ ആജീവനാന്ത സൗജന്യ നിക്ഷേപ അക്കൗണ്ട് തുറക്കുക.

നിങ്ങളുടെ രജിസ്ട്രേഷനും KYC പ്രക്രിയയും പൂർത്തിയാക്കുക

രേഖകൾ അപ്ലോഡ് ചെയ്യുക (പാൻ, ആധാർ മുതലായവ).കൂടാതെ, നിങ്ങൾ നിക്ഷേപിക്കാൻ തയ്യാറാണ്!

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.

Informative page