വ്യക്തിഗത ധനകാര്യം: അറിയേണ്ട പ്രധാന 10 കാര്യങ്ങൾ

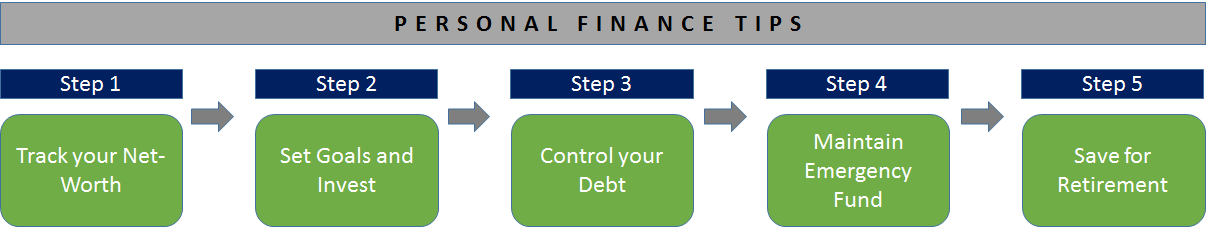

പേഴ്സണൽ ഫിനാൻസ് കൈകാര്യം ചെയ്യുന്നത് വളരെ പ്രധാനമാണ്, പലരും വ്യക്തിഗത സാമ്പത്തിക അടിസ്ഥാനകാര്യങ്ങൾ കൈകാര്യം ചെയ്യുന്നതിനോ അത്യാവശ്യമായ വ്യക്തിഗത ധനകാര്യ ആസൂത്രണം ചെയ്യുന്നതിനോ പോലും അവഗണിക്കുന്നു. ഇത് ഭാവിയിൽ വിനാശകരമായ ഫലങ്ങളിലേക്ക് നയിച്ചേക്കാം. അതിനാൽ വളരെ ചെറുപ്പത്തിൽ തന്നെ വ്യക്തിഗത സാമ്പത്തിക കാര്യങ്ങൾ കൈകാര്യം ചെയ്യേണ്ടത് വളരെ പ്രധാനമാണ്. ഓരോ വ്യക്തിക്കും വളരെ പ്രധാനപ്പെട്ട വ്യക്തിഗത ധനകാര്യത്തിന്റെ പത്ത് പ്രധാന വശങ്ങൾ ഞങ്ങൾ ഇവിടെ പരീക്ഷിക്കുകയും നൽകുകയും ചെയ്യുന്നു.

വ്യക്തിഗത ധനകാര്യം#1: നിങ്ങൾ സമ്പാദിക്കുന്നതിനേക്കാൾ കുറച്ച് ചെലവഴിക്കുക

ഒരു ബുദ്ധിമാനായ മനുഷ്യൻ പറഞ്ഞു, "നിങ്ങൾ ആവശ്യമില്ലാത്ത സാധനങ്ങൾ വാങ്ങുകയാണെങ്കിൽ, നിങ്ങൾക്ക് ആവശ്യമുള്ള സാധനങ്ങൾ ഉടൻ വിൽക്കേണ്ടി വരും" (~ വാറൻ ബഫറ്റ്). അതുകൊണ്ട് ജീവിതനിലവാരം നിലനിർത്താൻ ചെലവ് പ്രധാനമാണെങ്കിലും ഒരാൾ അതിരുകടക്കരുത്. ഒരാൾക്ക് വേണംപണം ലാഭിക്കുക ഓരോ ഘട്ടത്തിലും. ഇവിടെ നീട്ടിവെക്കുന്നത് വിനാശകരമായ ഫലങ്ങളിലേക്ക് നയിച്ചേക്കാം. വ്യക്തിഗത സാമ്പത്തിക അടിസ്ഥാനകാര്യങ്ങൾ പറയുന്നത് ഇതൊരു പ്രധാന നിയമമാണ്, വ്യക്തിഗത ധനകാര്യങ്ങൾ കൈകാര്യം ചെയ്യുന്നതിന്റെ ആദ്യ ഘട്ടം സമ്പാദ്യത്തിൽ നിന്നാണ്.

വ്യക്തിഗത ധനകാര്യം#2: ഒരു മോശം ഉപഭോക്താവ്; നിങ്ങളുടെ ക്രെഡിറ്റ് കാർഡുകളും വായ്പകളും നിയന്ത്രിക്കുക

വ്യക്തിഗത സാമ്പത്തിക അടിസ്ഥാനകാര്യങ്ങൾ ശരിയാക്കുന്നതിന്റെ മറ്റൊരു വശമാണിത്.ക്രെഡിറ്റ് കാർഡുകൾ നിങ്ങൾ അവ നന്നായി ഉപയോഗിക്കുകയും നിങ്ങളുടെ നേട്ടത്തിനായി ഉപയോഗിക്കുകയും ചെയ്താൽ അത് മികച്ചതാണ്. നിങ്ങളുടെ ക്രെഡിറ്റ് കാർഡ് ബില്ലുകൾ കൃത്യസമയത്ത് അടയ്ക്കുകയും ഒരിക്കലും വൈകാതിരിക്കുകയും നിങ്ങൾക്ക് വാഗ്ദാനം ചെയ്യുന്ന ക്രെഡിറ്റ് ഉപയോഗിക്കുകയും ചെയ്താൽ നിങ്ങൾ തീർച്ചയായും കമ്പനിക്ക് വളരെ മോശം ഉപഭോക്താവായിരിക്കും. അതെ, നിങ്ങൾക്ക് ക്യാഷ്-ബാക്ക്, റിവാർഡ് പോയിന്റുകൾ പോലും നേടാൻ കഴിയും.

നിങ്ങളുടെ ലോണുകൾ കൈകാര്യം ചെയ്യുന്നതും വളരെ പ്രധാനമാണ്, നിങ്ങൾ ആസ്തികൾ (ഉദാ. വസ്തുവകകൾ) മൂല്യനിർണ്ണയം നടത്തുന്നതിനോ ആസ്തികളുടെ മൂല്യശോഷണം വരുത്തുന്നതിനോ (ഉദാ. വാഹനം) വായ്പ എടുത്തിട്ടുണ്ടോ എന്ന് ഒരാൾ അറിയേണ്ടതുണ്ട്. മൂല്യത്തകർച്ചയുള്ള ആസ്തികൾ പരിമിതപ്പെടുത്തുകയും അസറ്റുകൾ വിലമതിക്കാൻ എടുക്കുന്ന ബാധ്യതയുടെ അളവ് അനാവശ്യ സമ്മർദ്ദം സൃഷ്ടിക്കാത്ത തരത്തിലായിരിക്കണം.

വ്യക്തിഗത ധനകാര്യം#3: നികുതി ലാഭിക്കുന്നതിനുള്ള മാർഗങ്ങളിൽ നിക്ഷേപിക്കുക

യുഎസിൽ 401(k) ലേക്ക് ചേർക്കുന്നത് വളരെ നല്ല ആശയമാണ്. ഇന്ത്യയിൽ, പബ്ലിക് പ്രൊവിഡന്റ് ഫണ്ട് (പി.പി.എഫ്) കാരണം ഇത് മികച്ച വഴിയിലാണ്:

- നിക്ഷേപിച്ച തുകയ്ക്ക് നികുതി ഇളവുണ്ട്

- റിട്ടേണുകൾ സ്ഥിരവും നികുതി രഹിതവുമാണ്

- ഈവിരമിക്കൽ ആസൂത്രണം ഭാവിയിലേക്കുള്ള ഒരു പൂച്ചക്കുട്ടിയെ സൃഷ്ടിക്കുന്നു

ELSS, പ്രസിദ്ധമായ നികുതി ലാഭിക്കൽ പദ്ധതികളിൽ ഒന്ന്മ്യൂച്വൽ ഫണ്ടുകൾ നിക്ഷേപകർക്കിടയിൽ. സാധാരണയായി, ELSS മ്യൂച്വൽ ഫണ്ടുകൾ എടുക്കാൻ തയ്യാറുള്ള എല്ലാത്തരം നിക്ഷേപകർക്കും അനുയോജ്യമാണ്വിപണി- ബന്ധപ്പെട്ട അപകടസാധ്യതകൾനികുതി ആസൂത്രണം പണം ലാഭിക്കുകയും ചെയ്യുന്നു. ആർക്കും അവരുടെ ജീവിതത്തിലെ ഏത് സമയത്തും ELSS ഫണ്ടുകളിൽ നിക്ഷേപിക്കാം. 5-7 വർഷത്തേക്ക് നിക്ഷേപിക്കുമ്പോൾ നല്ല ELSS വരുമാനം നേടാനാകും, അതിനാൽ 3 വർഷത്തിന് ശേഷം നിങ്ങളുടെ ലോക്ക്-ഇൻ അവസാനിച്ചാൽ പണം പിൻവലിക്കരുതെന്ന് നിർദ്ദേശിക്കുന്നു. മികച്ച വരുമാനം നേടാൻ ഇത് കൂടുതൽ നേരം പിടിക്കാൻ ശ്രമിക്കുക. എന്നിരുന്നാലും, നിങ്ങളുടെ കരിയറിന്റെ പ്രാരംഭ ഘട്ടത്തിൽ നികുതി ലാഭിക്കുന്ന ELSS ഫണ്ടുകളിൽ നിക്ഷേപിക്കാൻ നിർദ്ദേശിക്കപ്പെട്ടിരിക്കുന്നു, അതുവഴി നിങ്ങളുടെ പണം കാലക്രമേണ വളരുകയും മികച്ച വരുമാനം നേടുകയും ചെയ്യുന്നു.

മികച്ച പ്രകടനം നടത്തുന്ന ELSS ഫണ്ടുകളിൽ ചിലത് ഇവയാണ്:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Bandhan Tax Advantage (ELSS) Fund Growth ₹153.645

↑ 0.03 ₹7,333 -1.9 1.7 8.9 15.9 18.4 8 Tata India Tax Savings Fund Growth ₹44.5949

↓ -0.09 ₹4,748 -2.7 0.8 8.6 15.9 15.9 4.9 Aditya Birla Sun Life Tax Relief '96 Growth ₹61.13

↑ 0.07 ₹15,415 -2.9 0.8 12.8 15.8 11.2 9.3 DSP Tax Saver Fund Growth ₹142.217

↓ -0.21 ₹17,609 -0.1 2.1 10.7 20.3 19.1 7.5 HDFC Long Term Advantage Fund Growth ₹595.168

↑ 0.28 ₹1,318 1.2 15.4 35.5 20.6 17.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 30 Jan 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Bandhan Tax Advantage (ELSS) Fund Tata India Tax Savings Fund Aditya Birla Sun Life Tax Relief '96 DSP Tax Saver Fund HDFC Long Term Advantage Fund Point 1 Lower mid AUM (₹7,333 Cr). Bottom quartile AUM (₹4,748 Cr). Upper mid AUM (₹15,415 Cr). Highest AUM (₹17,609 Cr). Bottom quartile AUM (₹1,318 Cr). Point 2 Established history (17+ yrs). Established history (11+ yrs). Established history (17+ yrs). Established history (19+ yrs). Oldest track record among peers (25 yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 18.40% (upper mid). 5Y return: 15.89% (bottom quartile). 5Y return: 11.23% (bottom quartile). 5Y return: 19.12% (top quartile). 5Y return: 17.39% (lower mid). Point 6 3Y return: 15.85% (bottom quartile). 3Y return: 15.87% (lower mid). 3Y return: 15.83% (bottom quartile). 3Y return: 20.29% (upper mid). 3Y return: 20.64% (top quartile). Point 7 1Y return: 8.93% (bottom quartile). 1Y return: 8.61% (bottom quartile). 1Y return: 12.85% (upper mid). 1Y return: 10.71% (lower mid). 1Y return: 35.51% (top quartile). Point 8 Alpha: 0.45 (lower mid). Alpha: -2.63 (bottom quartile). Alpha: 1.55 (upper mid). Alpha: -0.15 (bottom quartile). Alpha: 1.75 (top quartile). Point 9 Sharpe: 0.21 (lower mid). Sharpe: 0.00 (bottom quartile). Sharpe: 0.29 (upper mid). Sharpe: 0.16 (bottom quartile). Sharpe: 2.27 (top quartile). Point 10 Information ratio: -0.08 (upper mid). Information ratio: -0.26 (bottom quartile). Information ratio: -0.74 (bottom quartile). Information ratio: 0.96 (top quartile). Information ratio: -0.15 (lower mid). Bandhan Tax Advantage (ELSS) Fund

Tata India Tax Savings Fund

Aditya Birla Sun Life Tax Relief '96

DSP Tax Saver Fund

HDFC Long Term Advantage Fund

വ്യക്തിഗത ധനകാര്യം#4: ക്ഷമിക്കുന്നതിനേക്കാൾ സുരക്ഷിതരായിരിക്കുന്നതാണ് നല്ലത്, ഇൻഷുറൻസ് വാങ്ങുക!

ശരിയായ വ്യക്തിഗത ധനകാര്യ ആസൂത്രണം ഉറപ്പാക്കുന്നതാണ് സംരക്ഷണം. വാങ്ങൽഇൻഷുറൻസ് വളരെ പ്രധാനമാണ്, തുടക്കത്തിൽ ലൈഫ് കവർ എന്ന രൂപത്തിൽ വാങ്ങുകടേം ഇൻഷുറൻസ്. നിങ്ങൾ എത്ര നേരത്തെ വാങ്ങുന്നുവോ അത്രയും വില കുറയും. മതിയായ ഇൻഷുറൻസ് മുഖേന നിങ്ങൾ (കുടുംബം) വൈദ്യ പരിചരണത്തിനായി പരിരക്ഷിക്കപ്പെട്ടിട്ടുണ്ടെന്ന് ഉറപ്പാക്കുക. ചികിത്സാ ചെലവുകൾ വർഷം തോറും വർദ്ധിച്ചുകൊണ്ടിരിക്കുന്നു, നല്ല വൈദ്യസഹായം വളരെ ചെലവേറിയതാണ്. ഇവിടെ കവർ ചെയ്യാതിരിക്കുകയോ അടിവരയിടുകയോ ചെയ്യുന്നത് നിങ്ങളുടെ സമ്പാദ്യത്തിൽ ഒരു യഥാർത്ഥ ദ്വാരത്തിലേക്ക് നയിച്ചേക്കാം.

വ്യക്തിഗത ധനകാര്യം#5: നിങ്ങൾ മനസ്സിലാക്കുന്നതോ മനസ്സിലാക്കാൻ കഴിയുന്നതോ ആയ കാര്യങ്ങളിൽ നിക്ഷേപിക്കുക

നിങ്ങൾക്ക് മനസ്സിലാക്കാൻ കഴിയാത്ത ഉൽപ്പന്നങ്ങൾ വാങ്ങരുത്. നിങ്ങൾക്ക് ഒരു ഘടനാപരമായ ഉൽപ്പന്നമോ ഡെറിവേറ്റീവുകളോ മനസ്സിലാക്കാൻ കഴിയുന്നില്ലെങ്കിൽ നിങ്ങൾ അങ്ങനെയാകരുത്നിക്ഷേപിക്കുന്നു അല്ലെങ്കിൽ അവയിൽ കച്ചവടം. നിങ്ങൾക്ക് മനസിലാക്കാൻ കഴിയുന്ന ലളിതമായ ഉൽപ്പന്നങ്ങളിലും തന്ത്രങ്ങളിലും നിക്ഷേപിക്കുക. അത് സ്റ്റോക്കുകളായാലും മ്യൂച്വൽ ഫണ്ടുകളായാലും, നിങ്ങൾ എന്താണ് ചെയ്യുന്നതെന്ന് മനസിലാക്കുക. ഓഹരികൾ തിരഞ്ഞെടുക്കുമ്പോൾ, നിങ്ങൾ എന്തിനാണ് സ്റ്റോക്ക് വാങ്ങുന്നതെന്ന് അറിയുകയും അതിനെക്കുറിച്ച് ബോധ്യപ്പെടുകയും ചെയ്യുക. സ്റ്റോക്കിന്റെ ഉൽപ്പന്നത്തിന് എന്ത് ഭാവിയാണുള്ളത്, മാനേജ്മെന്റിന്റെ ഗുണനിലവാരം എന്താണ്? നിങ്ങൾക്ക് സ്റ്റോക്കുകൾ വിശകലനം ചെയ്യാൻ കഴിയുന്നില്ലെങ്കിൽ, മ്യൂച്വൽ ഫണ്ടുകളിൽ ഉറച്ചുനിൽക്കുക. പ്രൊഫഷണൽ മാനേജർമാർ നല്ല യോഗ്യതയുള്ള ഫണ്ട് മാനേജർമാരെ വിളിക്കുന്നു, പണം കൈകാര്യം ചെയ്യുക എന്നത് അവരുടെ ദൈനംദിന ജോലിയാണ്, ഫണ്ടുകൾ മികച്ച രീതിയിൽ കൈകാര്യം ചെയ്യും. ശ്രദ്ധാപൂർവ്വം പരിഗണിച്ചതിന് ശേഷം നിങ്ങളുടെ ഉൽപ്പന്നങ്ങൾ തിരഞ്ഞെടുക്കുക. നിങ്ങളുടെ പോർട്ട്ഫോളിയോയിൽ ശരിയായ ഉൽപ്പന്നങ്ങൾ ലഭിക്കുന്നത് മികച്ച വരുമാനത്തിന് കാരണമാകുന്നു.

വ്യക്തിഗത ധനകാര്യം#6: കന്നുകാലികളെ പിന്തുടരരുത്, അവർ മിക്കവാറും എല്ലായ്പ്പോഴും തെറ്റാണ്

ബിഎസ്ഇ സെൻസെക്സിന്റെ (ഇന്ത്യ ഇക്വിറ്റി ബെഞ്ച്മാർക്ക്) 2000 മുതൽ 2016 വരെയുള്ള മ്യൂച്വൽ ഫണ്ട് ഫ്ലോകൾക്കെതിരായ (വിപണിയിൽ നിന്നും പുറത്തേക്കോ വരുന്ന നിക്ഷേപകർക്കുള്ള പ്രോക്സി) ചുവടെയുള്ള ഡാറ്റ നോക്കുക. വിപണി അടിത്തട്ട് രൂപപ്പെടുന്നതായി തോന്നുമ്പോൾ കന്നുകാലി എല്ലായ്പ്പോഴും പുറത്തുകടക്കുകയും വിപണി ഒരു ടോപ്പ് രൂപീകരിക്കുമ്പോൾ ഏറ്റവും കൂടുതൽ നിക്ഷേപിക്കുകയും ചെയ്യുന്നു! അതിനാൽ എല്ലാവരും വാങ്ങുന്നതായി തോന്നുമ്പോൾ വാങ്ങരുത്, എല്ലാവരും വിൽക്കുന്നതായി തോന്നുമ്പോൾ വിൽക്കരുത്! അത് ഒരിക്കലും നല്ല ആശയമല്ല.

Talk to our investment specialist

വ്യക്തിഗത ധനകാര്യം#7: ദീർഘകാലത്തേക്ക് നിക്ഷേപം തുടരുക

നല്ല കമ്പനികളിലോ ഓഹരികളിലോ ദീർഘകാലം നിക്ഷേപം തുടരുന്നതിൽ അർത്ഥമുണ്ട്. കമ്പനിയുടെ മാനേജ്മെന്റ് നല്ല നിലവാരമുള്ളതാണെങ്കിൽ, അവർക്ക് നിങ്ങൾക്ക് വലിയ പണം ഉണ്ടാക്കാൻ കഴിയും. ഇൻഫോസിസ് ഷെയറിന്റെ (ഇന്ത്യയിലെ ഒരു സോഫ്റ്റ്വെയർ/ഐടി കമ്പനി) ചുവടെയുള്ള ഉദാഹരണം എടുക്കുക. 1993-ൽ, അതിന്റെ ഐപിഒയിൽ 100 ഓഹരികൾ വെറും 9500 രൂപയ്ക്ക് വാങ്ങി. 24 വർഷത്തിനു ശേഷമുള്ള ഈ പണത്തിന് ഏകദേശം USD 1 മില്യൺ ~ 5 കോടിയിലധികം (INR 5,00,00,000), ഇതൊരുസിഎജിആർ പ്രതിവർഷം 50% ൽ കൂടുതൽ!

വ്യക്തിഗത ധനകാര്യം#8: നിങ്ങളുടെ എല്ലാ മുട്ടകളും ഒരു കൊട്ടയിൽ ഇടരുത്, വൈവിധ്യവൽക്കരിക്കുക!

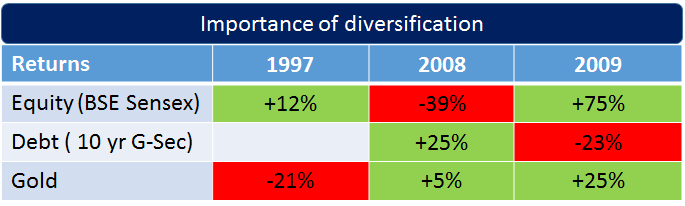

ഒരാൾ അവരുടെ എല്ലാ മുട്ടകളും ഒരു കൊട്ടയിൽ വയ്ക്കരുത്, അസറ്റ് ക്ലാസുകളിലും സ്റ്റോക്കുകളിലും പോലും വൈവിധ്യവൽക്കരിക്കുക എന്നതാണ് പ്രധാനം.അടിവരയിടുന്നു നിക്ഷേപങ്ങൾ. വ്യത്യസ്ത അസറ്റ് ക്ലാസുകൾ വ്യത്യസ്ത സമയ കാലയളവുകളിൽ പ്രവർത്തിക്കുന്നു, അതിനാൽ സ്റ്റോക്കുകൾ, ഫണ്ടുകൾ മുതലായവയുടെ ഒരു പോർട്ട്ഫോളിയോ ഉണ്ടാക്കേണ്ടത് പ്രധാനമാണ്. ഇത് 1997, 2008, 2009 കലണ്ടർ വർഷങ്ങളിലെ 3 വ്യത്യസ്ത അസറ്റ് ക്ലാസുകളിലെ റിട്ടേണുകൾ പ്രകാരം താഴെ പ്രദർശിപ്പിച്ചിരിക്കുന്നു. വ്യത്യസ്ത അസറ്റ് ക്ലാസുകൾ ഓരോ വർഷവും. സ്റ്റോക്കുകൾക്കൊപ്പം, ഒരു സ്റ്റോറി പ്ലേ ചെയ്യാൻ ഒരു കളിക്കാരനെ മാത്രമല്ല തിരഞ്ഞെടുക്കേണ്ടത് പ്രധാനമാണ്, എന്നാൽ കൂടുതൽ സ്റ്റോക്കുകൾ തിരഞ്ഞെടുക്കുക അല്ലെങ്കിൽ കളിക്കാൻ ധാരാളം സ്റ്റോറികൾ ഉണ്ടായിരിക്കണം. വീണ്ടും മ്യൂച്വൽ ഫണ്ടുകൾ ഉപയോഗിച്ച്, ഒരാൾക്ക് ഒരൊറ്റ മാനേജരെയോ ഒറ്റ ഫണ്ടിനെയോ പിടിക്കേണ്ടതില്ല, സ്വയം വ്യാപിക്കുന്നതാണ് നല്ലത്.

വ്യക്തിഗത ധനകാര്യം#9: വാങ്ങുക & പിടിക്കുക എന്നത് ഒരു പൊതു പഴഞ്ചൊല്ലാണ്, എന്നാൽ വീണ്ടും ബാലൻസ് ചെയ്യുക, ഇത് പ്രധാനമാണ്!

ഒരു പോർട്ട്ഫോളിയോ സൃഷ്ടിക്കുമ്പോൾ, അത് പ്രധാനമാണ്വാങ്ങി പിടിക്കുക, എന്നിരുന്നാലും, സ്റ്റോക്കുകളോ മ്യൂച്വൽ ഫണ്ടുകളോ അല്ലെങ്കിൽ ഏതെങ്കിലും നിക്ഷേപമോ ആകട്ടെ, പ്രകടനം നടത്താത്തവരെ ഒഴിവാക്കേണ്ടതും പ്രധാനമാണ്. ആരും അവരുടെ എല്ലാ തീരുമാനങ്ങളും ശരിയായി എടുക്കുന്നില്ല. വാറൻ ബഫറ്റ് പോലും നിക്ഷേപത്തിൽ പിഴവുകൾ വരുത്തിയിട്ടുണ്ട്, ഉദാ. സലോമാൻ ബ്രദേഴ്സ്, ടെസ്കോ, യുഎസ് എയർവേസ്, ഡെക്സ്റ്റർ ഷൂസ് കമ്പനി അവിടെ അദ്ദേഹം നഷ്ടം വരുത്തുകയോ കഷ്ടിച്ച് പണം സമ്പാദിക്കുകയോ ചെയ്തു. തെറ്റുകളേക്കാൾ കൂടുതൽ അവകാശങ്ങൾ നേടുക എന്നതാണ് പ്രധാനം! ഒരു തെറ്റ് തിരിച്ചറിയുകയും അത് അംഗീകരിക്കുകയും മികച്ച നിക്ഷേപത്തിലേക്ക് നീങ്ങുകയും ചെയ്യേണ്ടത് വളരെ പ്രധാനമാണ്, അത് നഷ്ടം കുറയ്ക്കുകയാണെങ്കിലും. ഒരു നഷ്ടം നിങ്ങളുടെ പോസിറ്റീവ് ആദായത്തെ ഇല്ലാതാക്കുമെന്ന് ഓർക്കുക.

വ്യക്തിഗത ധനകാര്യം#10: ഭാവിക്കായി ആസൂത്രണം ചെയ്യുക, ഒരു ഇഷ്ടം ഉണ്ടാക്കുക

വിൽപത്രം ഉണ്ടാക്കുക എന്നത് വളരെ പ്രധാനപ്പെട്ട ഒരു ജോലിയാണ്. അടിസ്ഥാന വിൽപത്രം ഉണ്ടാക്കുക എന്നത് വളരെ എളുപ്പമുള്ള കാര്യമാണ്, സമയം എടുക്കുന്നില്ല. ഇന്ന് ഇൻറർനെറ്റിന്റെ ആവിർഭാവത്തോടെ "ഇ-വിൽ" എന്ന് വിളിക്കപ്പെടുന്ന ഒന്ന് സൃഷ്ടിക്കുന്നത് വളരെ തടസ്സമില്ലാത്തതായി മാറിയിരിക്കുന്നു. വളരെ ചുരുങ്ങിയ സമയത്തിനുള്ളിൽ ഇത് സൃഷ്ടിക്കാൻ കഴിയും, കൂടാതെ ആസ്തികളുടെ പിന്തുടർച്ച സുഗമമാണെന്ന് ഉറപ്പാക്കുന്നതിൽ വളരെയധികം മുന്നോട്ട് പോകാനും കഴിയും. ധാരാളം സമ്പത്തുള്ളവർക്കും വിപുലമായ സേവനങ്ങൾ ആഗ്രഹിക്കുന്നവർക്കും എസ്റ്റേറ്റ് പ്ലാനിംഗ് നടത്താനും ആവശ്യമായ നടപടികൾ കൈക്കൊള്ളാനും കഴിയും.

മുകളിൽ പറഞ്ഞവയെല്ലാം വ്യക്തിഗത ധനകാര്യം കൈകാര്യം ചെയ്യുമ്പോൾ ശ്രദ്ധിക്കേണ്ട ചില പ്രധാന ഘട്ടങ്ങളും വശങ്ങളുമാണ്. ചിലത് അടിസ്ഥാനകാര്യങ്ങളാണ്, ചിലത് ആസൂത്രണം, നിർവ്വഹണം, ഭാവി എന്നിവയുമായി ബന്ധപ്പെട്ടതാണ്. മേൽപ്പറഞ്ഞവയിൽ മിക്കതും അല്ലെങ്കിൽ എല്ലാ കാര്യങ്ങളും ശ്രദ്ധിക്കുന്നത് മികച്ച ഫലം നൽകുംസാമ്പത്തിക ആസൂത്രണം കൂടുതൽ സുരക്ഷിതമായ ഭാവിയും!

All efforts have been made to ensure the information provided here is accurate. However, no guarantees are made regarding correctness of data. Please verify with scheme information document before making any investment.

You Might Also Like