റിട്ടയർമെന്റിനായുള്ള ആസൂത്രണം: പിന്തുടരാനുള്ള മികച്ച ടിപ്പുകൾ

നിങ്ങളുടെ നേട്ടങ്ങൾ കൈവരിക്കാൻ സഹായിക്കുന്ന പ്രക്രിയയാണ് വിരമിക്കലിന് വേണ്ടിയുള്ള ആസൂത്രണംസാമ്പത്തിക ലക്ഷ്യങ്ങൾ, നിങ്ങളുടെ ജോലി സമയത്തും വിരമിച്ച ജീവിതത്തിലും. പക്ഷേ, മിക്ക ആളുകളും അവരുടെ തുടക്കംവിരമിക്കൽ ആസൂത്രണം അവരുടെ ജീവിതത്തിന്റെ അവസാന ഘട്ടത്തിൽ, അതായത് ഏകദേശം 40-കളിൽ. റിട്ടയർമെന്റിനു ശേഷമുള്ള നിങ്ങളുടെ ജീവിതത്തിനായി നിങ്ങൾ എത്രയും നേരത്തെ ആസൂത്രണം ചെയ്യാനും സമ്പത്ത് ശേഖരിക്കാനും തുടങ്ങുന്നുവോ അത്രയും വേഗത്തിൽ നിങ്ങൾക്ക് ആശങ്കകളില്ലാത്ത ജീവിതം നയിക്കാൻ കഴിയുമെന്ന് മനസ്സിലാക്കേണ്ടത് പ്രധാനമാണ്. അതിനാൽ, വിരമിക്കലിന് ആസൂത്രണം ചെയ്യാൻ ഒരാൾക്ക് പിന്തുടരാവുന്ന സുവർണ്ണ ഘട്ടങ്ങൾ ഇതാ.

Talk to our investment specialist

റിട്ടയർമെന്റ് പ്ലാനിംഗിന്റെ പ്രയോജനങ്ങൾ

നിങ്ങളുടെ ആശ്രിതർക്ക് (കുടുംബാംഗങ്ങൾക്ക്) സാമ്പത്തിക സുരക്ഷ നൽകാൻ റിട്ടയർമെന്റ് ആസൂത്രണം നിങ്ങളെ സഹായിക്കുന്നു. നിങ്ങളുടെ പ്രവർത്തന വർഷങ്ങളിൽ വിവേകത്തോടെയുള്ള നിക്ഷേപങ്ങൾ നടത്തിയാണ് ഇത് ചെയ്യുന്നത്. നിങ്ങൾ വിരമിച്ചതിന് ശേഷം നിങ്ങൾ ആഗ്രഹിക്കുന്ന ജീവിതശൈലി നിലനിർത്താൻ ഇത് നിങ്ങളെ സഹായിക്കുന്നു. കൂടാതെ, വിരമിക്കലിന് ശേഷം നിങ്ങൾ കഷ്ടപ്പെട്ട് സമ്പാദിച്ച പണം മികച്ച രീതിയിൽ ഉപയോഗിക്കാൻ ഇത് നിങ്ങളെ പ്രാപ്തരാക്കുന്നു. ഫലപ്രദമായ റിട്ടയർമെന്റ് ആസൂത്രണത്തിന്റെ പ്രധാന നേട്ടങ്ങളിലൊന്ന്, റിട്ടയർമെൻറ് സമയത്തോ റിട്ടയർമെന്റിന് ശേഷമോ ഉണ്ടാകുന്ന അനിശ്ചിതത്വ സംഭവങ്ങളിൽ നിന്ന് ഉണ്ടാകുന്ന ഏത് അടിയന്തിര സാഹചര്യങ്ങളും പരിരക്ഷിക്കുക എന്നതാണ്.

വിരമിക്കലിന് ആസൂത്രണം ചെയ്യുമ്പോൾ പിന്തുടരേണ്ട നുറുങ്ങുകൾ

1. റിട്ടയർമെന്റ് സേവിംഗ്സ്- നിങ്ങളുടെ വരുമാനത്തിന്റെ 10% ലാഭിക്കുക

റിട്ടയർമെന്റിനായി ആസൂത്രണം ചെയ്യുമ്പോൾ നിങ്ങൾ മതപരമായി പിന്തുടരേണ്ട ആദ്യത്തെ നിയമമാണിത്. ഒരു റിട്ടയർമെന്റ് പ്ലാൻ ആരംഭിക്കുന്നതിന്, ജോലി ചെയ്യുന്ന ആളുകൾക്ക് എംപ്ലോയീസ് പ്രൊവിഡന്റ് ഫണ്ടിലേക്ക് സൈൻ അപ്പ് ചെയ്യാം (ഇ.പി.എഫ്). ഇത് ഒരു റിട്ടയർമെന്റ് സ്കീമാണ്, അതിൽ നിങ്ങളുടെ തൊഴിലുടമ പ്രതിമാസം ഒരു നിശ്ചിത തുക ഇപിഎഫ് അക്കൗണ്ടിൽ നിക്ഷേപിക്കുകയും ഇത് നിങ്ങളുടെ പേ ചെക്കിൽ നിന്ന് കുറയ്ക്കുകയും ചെയ്യുന്നു. ഇപിഎഫ് കുടയുടെ പരിധിയിൽ വരാത്ത ജീവനക്കാർക്ക് തിരഞ്ഞെടുക്കാംമ്യൂച്വൽ ഫണ്ടുകൾ. നിങ്ങൾക്ക് മ്യൂച്വൽ ഫണ്ടുകൾക്ക് കീഴിൽ നിക്ഷേപ പദ്ധതികൾ പര്യവേക്ഷണം ചെയ്യാൻ ആരംഭിക്കാം, നിങ്ങളുടെ പ്രായപരിധിക്ക് അനുയോജ്യമായവ തിരഞ്ഞെടുത്ത്റിസ്ക് വിശപ്പ്.

2. റിട്ടയർമെന്റ് കാൽക്കുലേറ്റർ ഉപയോഗിച്ച് റിട്ടയർമെന്റ് കോർപ്പസ് കണക്കാക്കുക

വിരമിച്ച ജീവിതത്തിനായി ഒരാൾക്ക് എത്ര പണം ലാഭിക്കണമെന്ന് കണക്കാക്കാനുള്ള ഏറ്റവും അനുയോജ്യമായ മാർഗ്ഗങ്ങളിലൊന്നാണ് റിട്ടയർമെന്റ് കാൽക്കുലേറ്റർ. ഈ കാൽക്കുലേറ്റർ ഉപയോഗിക്കുമ്പോൾ, നിലവിലെ പ്രായം, ആസൂത്രിതമായ വിരമിക്കൽ പ്രായം, പതിവ് ചെലവുകൾ തുടങ്ങിയ വേരിയബിളുകൾ പൂരിപ്പിക്കേണ്ടതുണ്ട്.പണപ്പെരുപ്പം നിക്ഷേപങ്ങളുടെ (അല്ലെങ്കിൽ ഇക്വിറ്റി മാർക്കറ്റുകൾ മുതലായവ) നിരക്കും ദീർഘകാല വളർച്ചാ നിരക്കും. ഈ വേരിയബിളുകളുടെ ആകെത്തുക, നിങ്ങൾ പ്രതിമാസം ലാഭിക്കേണ്ട തുക കണക്കാക്കാൻ നിങ്ങളെ സഹായിക്കും. ഈ തുക ചില അനുമാനങ്ങൾ നൽകിയാൽ വിരമിക്കലിന് ശേഷമുള്ള പണം നിങ്ങൾക്ക് നൽകും.

റിട്ടയർമെന്റ് കാൽക്കുലേറ്ററിന്റെ ഒരു ചിത്രം താഴെ കൊടുത്തിരിക്കുന്നു-

ഇതനുസരിച്ച്, നിങ്ങളുടെ പ്രതിമാസ നിക്ഷേപങ്ങൾ കണക്കാക്കുകയും അതിനനുസരിച്ച് ഒരു റിട്ടയർമെന്റ് പ്ലാൻ തയ്യാറാക്കുകയും ചെയ്യാം.

3. നിക്ഷേപ പദ്ധതി വൈവിധ്യവൽക്കരിക്കുക

വൈവിധ്യമാർന്ന പോർട്ട്ഫോളിയോ ഉള്ളത് അപകടസാധ്യതയുടെ തോത് ഗണ്യമായി കുറയ്ക്കുന്നു. പോർട്ട്ഫോളിയോയിൽ സാധാരണയായി ക്ലാസുകളിലുടനീളം അസറ്റുകൾ അടങ്ങിയിരിക്കണം, അതായത് -ഫിക്സഡ്വരുമാനം ഉപകരണങ്ങൾ, ഓഹരികൾ, പണ ആസ്തികൾ, ചരക്കുകൾ (സ്വർണം). ദീർഘകാലാടിസ്ഥാനത്തിൽ ഉണ്ടാക്കുന്നതാണ് ഉചിതംനിക്ഷേപ പദ്ധതി ചെറുപ്രായത്തിൽ തന്നെ, ഇക്വിറ്റി പോലുള്ള ഉയർന്ന അപകടസാധ്യതയുള്ള ആസ്തികൾക്കൊപ്പം പണം, ഡെപ്പോസിറ്റ് സ്കീമുകൾ മുതലായവ പോലുള്ള കുറഞ്ഞ അപകടസാധ്യതയുള്ള അസറ്റുകളുടെ മിശ്രിതം.

4. ഇൻഷുറൻസ് തിരഞ്ഞെടുക്കുക

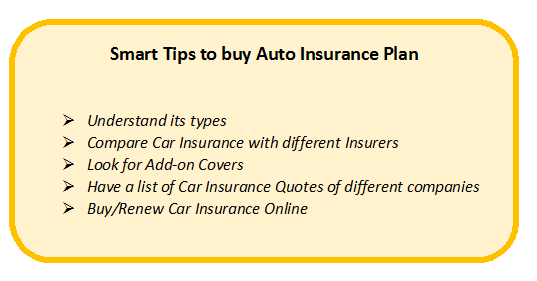

ആസൂത്രണം ചെയ്യുമ്പോൾനേരത്തേയുള്ള വിരമിക്കൽ, ഒന്ന് പരിഗണിക്കണംലൈഫ് ഇൻഷുറൻസ് ഒപ്പംആരോഗ്യ ഇൻഷുറൻസ് ഒരു പ്രധാന ഘടകമെന്ന നിലയിൽ, അത് നിങ്ങൾക്കും നിങ്ങളുടെ കുടുംബത്തിനും വരുമാന പരിരക്ഷ നൽകുന്നു. കൂടാതെ, ബിസിനസ്സിലും വ്യക്തിജീവിതത്തിലും ഉള്ള അനിശ്ചിതത്വങ്ങളിൽ ഇത് സാമ്പത്തിക പിന്തുണ നൽകുന്നു. വിവിധ തരം ഉണ്ട്ഇൻഷുറൻസ് നിങ്ങൾക്ക് ഇതുപോലെ പര്യവേക്ഷണം ചെയ്യണമെങ്കിൽ നയങ്ങൾ -യാത്രാ ഇൻഷ്വറൻസ്,ഹോം ഇൻഷുറൻസ്,ബാധ്യത ഇൻഷുറൻസ്, മുതലായവ പ്രസക്തമായ ആവശ്യങ്ങൾക്ക്.

ഇൻഷുറൻസ് പോളിസികൾ അനിശ്ചിതത്വത്തിലോ അപകടസാധ്യതകളിലോ ഒന്നിനെ പിന്തുണയ്ക്കുക മാത്രമല്ല, ചില പോളിസികളിലൂടെ (എൻഡോവ്മെന്റ് മുതലായവ) എടുക്കുമ്പോൾ അവ വളരെ കാര്യക്ഷമമായ നിക്ഷേപ രീതി കൂടിയാണ്. മെച്യൂരിറ്റി തീയതിയിൽ വരുന്ന സ്കീമുകളിലൂടെ ഇൻഷുറൻസ് സമ്പാദ്യം പ്രോത്സാഹിപ്പിക്കുന്നു.

5. നിങ്ങളുടെ കടം നേരത്തെ തീർക്കുക

വിരമിക്കൽ ആസൂത്രണത്തിന്റെ ഒരു പ്രധാന ഭാഗമാണിത്. നിങ്ങൾക്ക് അടയ്ക്കേണ്ട ഏതെങ്കിലും തരത്തിലുള്ള വായ്പകളോ ബാധ്യതകളോ ഉണ്ടെങ്കിൽ, അത് എത്രയും വേഗം ചെയ്യുക. മിക്ക ബാധ്യതകളും ഒരു ഉപയോഗം കാരണം കെട്ടിപ്പടുക്കുന്നുക്രെഡിറ്റ് കാർഡുകൾ. നിങ്ങൾ ഒരു ക്രെഡിറ്റ് കാർഡാണ് ഉപയോഗിക്കുന്നതെങ്കിൽ, നിശ്ചിത തീയതിക്ക് മുമ്പ് നിങ്ങളുടെ പ്രതിമാസ കുടിശ്ശിക അടയ്ക്കുന്നത് ശീലമാക്കുക. അല്ലെങ്കിൽ, ഒരാൾക്ക് നിർദ്ദേശം നൽകാംബാങ്ക് നിങ്ങളുടെ ബാങ്ക് അക്കൗണ്ട് ഡെബിറ്റ് ചെയ്തുകൊണ്ട്, നിശ്ചിത തീയതിയിൽ കുടിശ്ശികയുള്ള ക്രെഡിറ്റ് കാർഡ് അടയ്ക്കുന്നതിന്.

മികച്ച റിട്ടയർമെന്റ് മ്യൂച്വൽ ഫണ്ട് ഓപ്ഷനുകൾ

ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ടുകൾ

പ്രധാനമായും ഓഹരികളിൽ നിക്ഷേപിക്കുന്ന ഒരു തരം മ്യൂച്വൽ ഫണ്ടാണ് ഇക്വിറ്റി ഫണ്ട്. ഇക്വിറ്റി എന്നത് സ്ഥാപനങ്ങളിലെ ഉടമസ്ഥതയെ പ്രതിനിധീകരിക്കുന്നു (പബ്ലിക് ആയി അല്ലെങ്കിൽ സ്വകാര്യമായി ട്രേഡ് ചെയ്യുന്നത്) കൂടാതെ സ്റ്റോക്ക് ഉടമസ്ഥതയുടെ ലക്ഷ്യം ഒരു നിശ്ചിത കാലയളവിൽ ബിസിനസിന്റെ വളർച്ചയിൽ പങ്കാളിയാകുക എന്നതാണ്. നിങ്ങൾ നിക്ഷേപിക്കുന്ന സമ്പത്ത്ഇക്വിറ്റി ഫണ്ടുകൾ വഴി നിയന്ത്രിക്കപ്പെടുന്നുസെബി അത് ഉറപ്പാക്കാൻ അവർ നയങ്ങളും മാനദണ്ഡങ്ങളും രൂപപ്പെടുത്തുന്നുനിക്ഷേപകൻന്റെ പണം സുരക്ഷിതമാണ്. ദീർഘകാല നിക്ഷേപങ്ങൾക്ക് ഇക്വിറ്റികൾ അനുയോജ്യമാണ് എന്നതിനാൽ, ഇത് വളരെ നേരത്തെ തന്നെറിട്ടയർമെന്റ് നിക്ഷേപ ഓപ്ഷൻ. ചിലമികച്ച ഇക്വിറ്റി ഫണ്ടുകൾ നിക്ഷേപിക്കാൻ ഇവയാണ്:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Franklin Asian Equity Fund Growth ₹39.0197

↓ -0.01 ₹372 14.2 22.4 34.7 14.2 2.3 23.7 DSP Natural Resources and New Energy Fund Growth ₹107.583

↓ -0.23 ₹1,765 11.4 20.5 33.2 23.2 21.5 17.5 DSP US Flexible Equity Fund Growth ₹77.835

↑ 1.30 ₹1,119 8.9 15.9 27.3 22 16.7 33.8 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹64.83

↑ 0.21 ₹3,641 0.4 7.4 23.4 18 13 17.5 Franklin Build India Fund Growth ₹149.452

↑ 1.49 ₹3,003 2.3 5.3 21.1 28.1 23.9 3.7 Kotak Equity Opportunities Fund Growth ₹356.928

↑ 1.75 ₹29,991 0.7 4.4 17.9 19.9 17.3 5.6 Kotak Standard Multicap Fund Growth ₹87.925

↑ 0.42 ₹56,479 0 3.5 17.6 17.6 14.2 9.5 ICICI Prudential Banking and Financial Services Fund Growth ₹138.44

↑ 0.26 ₹10,951 -1.1 3.1 17.3 16.7 12.7 15.9 Invesco India Growth Opportunities Fund Growth ₹99.18

↑ 0.05 ₹8,959 -4.1 -4.3 16 24.4 17.5 4.7 Aditya Birla Sun Life Small Cap Fund Growth ₹84.9302

↑ 0.16 ₹4,778 -2.8 -0.7 15.8 18.3 15.6 -3.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 19 Feb 26 Research Highlights & Commentary of 10 Funds showcased

Commentary Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund DSP US Flexible Equity Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Kotak Equity Opportunities Fund Kotak Standard Multicap Fund ICICI Prudential Banking and Financial Services Fund Invesco India Growth Opportunities Fund Aditya Birla Sun Life Small Cap Fund Point 1 Bottom quartile AUM (₹372 Cr). Bottom quartile AUM (₹1,765 Cr). Bottom quartile AUM (₹1,119 Cr). Lower mid AUM (₹3,641 Cr). Lower mid AUM (₹3,003 Cr). Top quartile AUM (₹29,991 Cr). Highest AUM (₹56,479 Cr). Upper mid AUM (₹10,951 Cr). Upper mid AUM (₹8,959 Cr). Upper mid AUM (₹4,778 Cr). Point 2 Established history (18+ yrs). Established history (17+ yrs). Established history (13+ yrs). Established history (12+ yrs). Established history (16+ yrs). Oldest track record among peers (21 yrs). Established history (16+ yrs). Established history (17+ yrs). Established history (18+ yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 5★ (top quartile). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 2.29% (bottom quartile). 5Y return: 21.51% (top quartile). 5Y return: 16.71% (upper mid). 5Y return: 12.99% (bottom quartile). 5Y return: 23.93% (top quartile). 5Y return: 17.27% (upper mid). 5Y return: 14.16% (lower mid). 5Y return: 12.73% (bottom quartile). 5Y return: 17.47% (upper mid). 5Y return: 15.59% (lower mid). Point 6 3Y return: 14.23% (bottom quartile). 3Y return: 23.16% (upper mid). 3Y return: 22.04% (upper mid). 3Y return: 18.03% (lower mid). 3Y return: 28.09% (top quartile). 3Y return: 19.87% (upper mid). 3Y return: 17.61% (bottom quartile). 3Y return: 16.74% (bottom quartile). 3Y return: 24.38% (top quartile). 3Y return: 18.26% (lower mid). Point 7 1Y return: 34.69% (top quartile). 1Y return: 33.22% (top quartile). 1Y return: 27.26% (upper mid). 1Y return: 23.37% (upper mid). 1Y return: 21.11% (upper mid). 1Y return: 17.92% (lower mid). 1Y return: 17.61% (lower mid). 1Y return: 17.33% (bottom quartile). 1Y return: 15.97% (bottom quartile). 1Y return: 15.77% (bottom quartile). Point 8 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 2.18 (upper mid). Alpha: 0.61 (upper mid). Alpha: 0.00 (lower mid). Alpha: 2.61 (top quartile). Alpha: 3.74 (top quartile). Alpha: -2.00 (bottom quartile). Alpha: -0.94 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 2.24 (top quartile). Sharpe: 1.32 (top quartile). Sharpe: 1.15 (upper mid). Sharpe: 1.03 (upper mid). Sharpe: 0.21 (bottom quartile). Sharpe: 0.44 (lower mid). Sharpe: 0.46 (lower mid). Sharpe: 0.78 (upper mid). Sharpe: 0.19 (bottom quartile). Sharpe: 0.01 (bottom quartile). Point 10 Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -0.16 (bottom quartile). Information ratio: 0.25 (top quartile). Information ratio: 0.00 (lower mid). Information ratio: 0.08 (upper mid). Information ratio: 0.19 (upper mid). Information ratio: -0.01 (bottom quartile). Information ratio: 0.56 (top quartile). Information ratio: 0.00 (bottom quartile). Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

DSP US Flexible Equity Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

Kotak Equity Opportunities Fund

Kotak Standard Multicap Fund

ICICI Prudential Banking and Financial Services Fund

Invesco India Growth Opportunities Fund

Aditya Birla Sun Life Small Cap Fund

റിട്ടയർമെന്റ് സ്കീമുകൾ-സൊല്യൂഷൻ ഓറിയന്റഡ് മ്യൂച്വൽ ഫണ്ട് സ്കീമുകൾ

റിട്ടയർമെന്റ് സൊല്യൂഷൻ ഓറിയന്റഡ് സ്കീമുകളാണിവ, അവയ്ക്ക് അഞ്ച് വർഷം അല്ലെങ്കിൽ വിരമിക്കൽ പ്രായം വരെ ലോക്ക്-ഇൻ ഉണ്ടായിരിക്കും.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Tata Retirement Savings Fund-Moderate Growth ₹63.0527

↑ 0.11 ₹2,094 -4.2 -2.6 7.7 14.3 10.9 1 Tata Retirement Savings Fund - Progressive Growth ₹63.3069

↑ 0.15 ₹2,041 -4.6 -3.6 7.3 15.3 11.2 -1.2 Tata Retirement Savings Fund - Conservative Growth ₹31.7539

↓ -0.12 ₹170 -1.1 0.1 5.9 8.3 6.2 3.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Tata Retirement Savings Fund-Moderate Tata Retirement Savings Fund - Progressive Tata Retirement Savings Fund - Conservative Point 1 Highest AUM (₹2,094 Cr). Lower mid AUM (₹2,041 Cr). Bottom quartile AUM (₹170 Cr). Point 2 Oldest track record among peers (14 yrs). Established history (14+ yrs). Established history (14+ yrs). Point 3 Top rated. Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 10.91% (lower mid). 5Y return: 11.21% (upper mid). 5Y return: 6.18% (bottom quartile). Point 6 3Y return: 14.29% (lower mid). 3Y return: 15.31% (upper mid). 3Y return: 8.30% (bottom quartile). Point 7 1Y return: 7.74% (upper mid). 1Y return: 7.30% (lower mid). 1Y return: 5.88% (bottom quartile). Point 8 1M return: 0.66% (lower mid). 1M return: 0.67% (upper mid). 1M return: 0.61% (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Alpha: -5.02 (bottom quartile). Alpha: 0.00 (lower mid). Point 10 Sharpe: -0.09 (upper mid). Sharpe: -0.13 (lower mid). Sharpe: -0.27 (bottom quartile). Tata Retirement Savings Fund-Moderate

Tata Retirement Savings Fund - Progressive

Tata Retirement Savings Fund - Conservative

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.