മ്യൂച്വൽ ഫണ്ടുകൾ ഉപയോഗിച്ച് നിങ്ങളുടെ സാമ്പത്തിക ലക്ഷ്യങ്ങൾ ആസൂത്രണം ചെയ്യുക

സാമ്പത്തിക ലക്ഷ്യങ്ങൾ കൈകാര്യം ചെയ്യുന്നതിന്റെ പ്രാധാന്യം പലപ്പോഴും ആളുകൾ അംഗീകരിക്കുന്നില്ല, അല്ലെങ്കിൽ അതിനായി ആസൂത്രണം ചെയ്യുക പോലും ചെയ്യുന്നില്ല! നിങ്ങളുടെ ജീവിതത്തിലെ എല്ലാ സമയത്തും സാമ്പത്തിക സജ്ജീകരണം നിങ്ങൾക്ക് ഒരു പ്രധാന നട്ടെല്ലായിരിക്കും. നിങ്ങളുടെ പ്രായം പരിഗണിക്കാതെ; സാമ്പത്തിക ലക്ഷ്യങ്ങൾ നിശ്ചയിക്കുന്നത് വളരെ പ്രധാനമാണ്. വ്യക്തിഗത സാമ്പത്തിക ലക്ഷ്യങ്ങൾ സജ്ജീകരിക്കുന്നതിനുള്ള രഹസ്യം നിങ്ങളുടെ അഭിലാഷങ്ങളും ഭാവി ആവശ്യങ്ങളും മുൻകൂട്ടി കാണുകയും തുടർന്ന് മികച്ച ലക്ഷ്യങ്ങൾ സ്ഥാപിക്കുകയും ചെയ്യുക എന്നതാണ്. പക്ഷെ എന്തുകൊണ്ട്മ്യൂച്വൽ ഫണ്ടുകൾ നിങ്ങളുടെ സാമ്പത്തിക ലക്ഷ്യങ്ങൾ പൂർത്തീകരിക്കുന്നതിനുള്ള ഏറ്റവും മികച്ച മാർഗങ്ങളിലൊന്നാണോ?

മ്യൂച്വൽ ഫണ്ടുകൾ നിക്ഷേപകരുടെ വിപുലമായ ആവശ്യങ്ങൾ നിറവേറ്റുന്ന നിരവധി സ്കീമുകൾ വാഗ്ദാനം ചെയ്യുന്നു. ഒരാൾ ഹ്രസ്വകാല നേട്ടങ്ങൾ തേടുകയാണെങ്കിലോ ദീർഘകാല സമ്പത്ത് സൃഷ്ടിക്കാൻ ആഗ്രഹിക്കുന്നുവെങ്കിലും, മ്യൂച്വൽ ഫണ്ടുകൾ എല്ലാം നേടാൻ അവരെ സഹായിക്കുന്നു. ഉയർന്ന റിസ്ക് എടുക്കുന്നയാൾക്ക് ശരാശരി അപകടസാധ്യതയുള്ള ആദ്യ തവണ നിക്ഷേപകൻ, മ്യൂച്വൽ ഫണ്ടുകൾ വാഗ്ദാനം ചെയ്യുന്ന സ്കീമുകൾ എല്ലാത്തരം നിക്ഷേപകർക്കും വേണ്ടി രൂപകൽപ്പന ചെയ്തിട്ടുള്ളതാണ്.

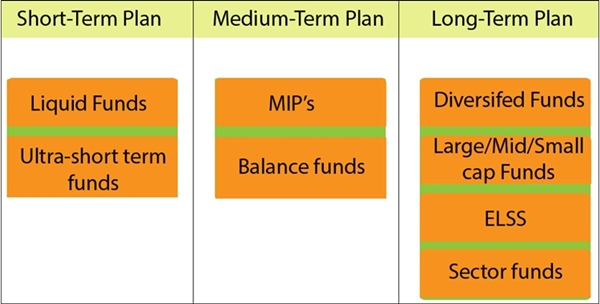

നിങ്ങൾക്ക് തിരഞ്ഞെടുക്കാവുന്ന സമയപരിധി അനുസരിച്ച് മ്യൂച്വൽ ഫണ്ട് പ്ലാനുകൾ ഇതാനിക്ഷേപിക്കുന്നു നിങ്ങളുടെ സാമ്പത്തിക ലക്ഷ്യങ്ങൾ കൃത്യസമയത്ത് നേടുന്നതിന്.

നിങ്ങളുടെ സമയ ഫ്രെയിം തിരിച്ചറിയുക

സാമ്പത്തിക ലക്ഷ്യങ്ങൾക്കായുള്ള ആസൂത്രണം വളരെ ചിട്ടയായതായിരിക്കണം, അതേ സമയം, നിങ്ങളുടെ അടിസ്ഥാന ലക്ഷ്യങ്ങളെ സമയ ഫ്രെയിമുകളായി തരംതിരിച്ച് സജ്ജീകരിക്കേണ്ടതുണ്ട്,

ഹ്രസ്വകാല ലക്ഷ്യങ്ങൾ-1 വർഷം വരെ

സമീപ ഭാവിയിൽ നിങ്ങൾ ലക്ഷ്യമിടുന്ന ഒന്നാണ് ഹ്രസ്വകാല ലക്ഷ്യങ്ങൾ. ഒന്നോ രണ്ടോ വർഷത്തിനുള്ളിൽ നിങ്ങൾ പൂർത്തിയാക്കാൻ ആഗ്രഹിക്കുന്ന നിർദ്ദിഷ്ട സമയ ഫ്രെയിമുകളുമായും ഗുരുതരമായ ലക്ഷ്യങ്ങളുമായും ഇത് ബന്ധപ്പെട്ടിരിക്കുന്നു. നിങ്ങളുടെ ചെറിയ ആഗ്രഹ പട്ടിക സജ്ജീകരിക്കുന്നതിലൂടെ നിങ്ങളുടെ ഹ്രസ്വകാല സാമ്പത്തിക ലക്ഷ്യങ്ങളായി നിങ്ങൾക്ക് തിരഞ്ഞെടുക്കാവുന്ന നിരവധി കാര്യങ്ങളുണ്ട്. ഉദാഹരണത്തിന്, നിങ്ങൾക്ക് അവധിക്കാലം, ഗാഡ്ജെറ്റുകൾ, കടം വീട്ടാം, ഏത് കോഴ്സിനും ലാഭിക്കാം, മുതലായവ. വളരെ ദ്രുതഗതിയിലുള്ള വികസനം, സാങ്കേതികവിദ്യാ നവീകരണം, നിരന്തരമായ ആഗ്രഹ ലിസ്റ്റുകൾ എന്നിവയ്ക്കൊപ്പം, ഹ്രസ്വകാല ലക്ഷ്യങ്ങൾ ഒരിക്കലും അവസാനിക്കാത്ത ഒന്നാണ്. കുറഞ്ഞ കാലയളവിൽ ഒപ്റ്റിമൽ റിട്ടേൺ നേടാൻ നിങ്ങൾക്ക് നിക്ഷേപിക്കാം.

Talk to our investment specialist

നിങ്ങളുടെ ഹ്രസ്വകാല ലക്ഷ്യങ്ങൾ നേടുന്നതിന്, നിങ്ങൾക്ക് നിക്ഷേപിക്കാംലിക്വിഡ് ഫണ്ടുകൾ കൂടാതെ അൾട്രാഹ്രസ്വകാല ഫണ്ടുകൾ. ഈ ഫണ്ടുകൾ ഒരു തരം ആണ്ഡെറ്റ് ഫണ്ട് ഹ്രസ്വകാല നിക്ഷേപങ്ങൾക്ക് വേണ്ടിയുള്ളതാണ്. ലിക്വിഡ് ഫണ്ടുകൾ നിക്ഷേപിക്കുന്നുനിക്ഷേപ സാക്ഷ്യപത്രം, ട്രഷറി ബില്ലുകൾ, വാണിജ്യ പേപ്പറുകൾ മുതലായവ, വളരെ കുറഞ്ഞ കാലാവധിയുള്ളവ. ഇവയുടെ നിക്ഷേപ കാലയളവ് സാധാരണയായി രണ്ട് ദിവസം മുതൽ ഏതാനും ആഴ്ചകൾ വരെയാണ് (അത് ഒരു ദിവസം പോലും ആകാം!). അൾട്രാ ഷോർട്ട് ഡെറ്റ് ഫണ്ടുകൾ വളരെ കുറഞ്ഞ മാർക്കറ്റ് ചാഞ്ചാട്ടത്തോടെ നല്ല വരുമാനം വാഗ്ദാനം ചെയ്യുന്നു. ലിക്വിഡ് ഫണ്ടുകളേക്കാൾ മികച്ച വരുമാനം തേടുന്ന നിക്ഷേപകർ നിക്ഷേപം നടത്തണംഅൾട്രാ ഹ്രസ്വകാല ഫണ്ട്, ഈ ഫണ്ടുകളുടെ വരുമാനം ലിക്വിഡ് ഫണ്ടുകളേക്കാൾ മികച്ചതാണ്. ചിലമികച്ച ദ്രാവകം & വിഭാഗം റാങ്ക് അനുസരിച്ച് അൾട്രാ ഹ്രസ്വകാല ഫണ്ടുകൾ ഇനിപ്പറയുന്നവയാണ്:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Indiabulls Liquid Fund Growth ₹2,620.18

↑ 0.45 ₹169 1.5 2.9 6.4 6.9 6.6 6.62% 1M 1M Liquid Fund JM Liquid Fund Growth ₹73.8844

↑ 0.01 ₹2,703 1.5 2.9 6.2 6.8 6.4 6.44% 1M 2D 1M 4D Liquid Fund PGIM India Insta Cash Fund Growth ₹352.686

↑ 0.06 ₹546 1.5 2.9 6.3 6.9 6.5 6.43% 26D 29D Liquid Fund Aditya Birla Sun Life Savings Fund Growth ₹570.457

↑ 0.16 ₹22,857 1.3 3 7.1 7.4 7.4 6.81% 5M 19D 6M 11D Ultrashort Bond Invesco India Liquid Fund Growth ₹3,723.74

↑ 0.68 ₹15,884 1.5 2.9 6.3 6.9 6.5 6.44% 1M 1D 1M 1D Liquid Fund Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Indiabulls Liquid Fund JM Liquid Fund PGIM India Insta Cash Fund Aditya Birla Sun Life Savings Fund Invesco India Liquid Fund Point 1 Bottom quartile AUM (₹169 Cr). Lower mid AUM (₹2,703 Cr). Bottom quartile AUM (₹546 Cr). Highest AUM (₹22,857 Cr). Upper mid AUM (₹15,884 Cr). Point 2 Established history (14+ yrs). Oldest track record among peers (28 yrs). Established history (18+ yrs). Established history (22+ yrs). Established history (19+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderately Low. Risk profile: Low. Point 5 1Y return: 6.37% (upper mid). 1Y return: 6.24% (bottom quartile). 1Y return: 6.35% (lower mid). 1Y return: 7.15% (top quartile). 1Y return: 6.34% (bottom quartile). Point 6 1M return: 0.56% (upper mid). 1M return: 0.55% (lower mid). 1M return: 0.55% (bottom quartile). 1M return: 0.66% (top quartile). 1M return: 0.54% (bottom quartile). Point 7 Sharpe: 2.72 (lower mid). Sharpe: 2.30 (bottom quartile). Sharpe: 2.89 (upper mid). Sharpe: 2.17 (bottom quartile). Sharpe: 3.09 (top quartile). Point 8 Information ratio: -0.70 (bottom quartile). Information ratio: -1.73 (bottom quartile). Information ratio: -0.09 (lower mid). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Point 9 Yield to maturity (debt): 6.62% (upper mid). Yield to maturity (debt): 6.44% (lower mid). Yield to maturity (debt): 6.43% (bottom quartile). Yield to maturity (debt): 6.81% (top quartile). Yield to maturity (debt): 6.44% (bottom quartile). Point 10 Modified duration: 0.08 yrs (upper mid). Modified duration: 0.09 yrs (bottom quartile). Modified duration: 0.07 yrs (top quartile). Modified duration: 0.47 yrs (bottom quartile). Modified duration: 0.08 yrs (lower mid). Indiabulls Liquid Fund

JM Liquid Fund

PGIM India Insta Cash Fund

Aditya Birla Sun Life Savings Fund

Invesco India Liquid Fund

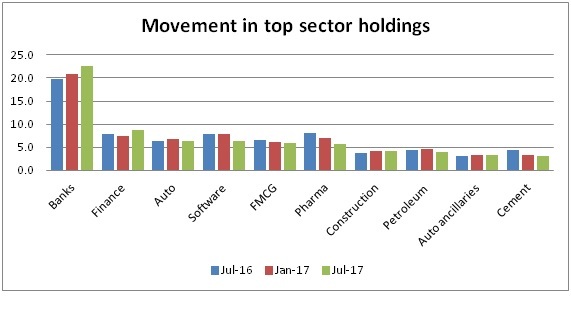

ഹ്രസ്വ, ഇടത്തരം, ദീർഘകാല സാമ്പത്തിക ലക്ഷ്യങ്ങൾക്കായുള്ള മ്യൂച്വൽ ഫണ്ട് ഓപ്ഷനുകൾ

മധ്യകാല ലക്ഷ്യങ്ങൾ -3-5 വർഷത്തെ ചക്രവാളത്തിലേക്ക്

അടുത്ത 3-4 വർഷത്തിനുള്ളിൽ നിങ്ങൾ ആഗ്രഹിക്കുന്ന ഒന്നാണ് മധ്യകാല ലക്ഷ്യങ്ങൾ. ഒരു കാർ/വീട് വാങ്ങുന്നതിന് ഡൗൺ പേയ്മെന്റിനായി ലാഭിക്കുക, വിവാഹത്തിനായി ലാഭിക്കുക, മുൻ വായ്പകൾ (ഏതെങ്കിലും) അടയ്ക്കുക, അല്ലെങ്കിൽ ഒരു ബിസിനസ്സിനായി ആസൂത്രണം ചെയ്യുക എന്നിങ്ങനെയുള്ള പ്രധാന ലക്ഷ്യങ്ങൾ ഇതിൽ ഉൾപ്പെട്ടേക്കാം. നിങ്ങളുടെ ഹ്രസ്വകാല സാമ്പത്തിക ലക്ഷ്യങ്ങൾ പൂർത്തിയാകുമ്പോഴേക്കും, നിങ്ങൾക്ക് മധ്യകാല ലക്ഷ്യങ്ങൾ രൂപപ്പെടുത്താനും അവ എങ്ങനെ കൈകാര്യം ചെയ്യാമെന്നും പ്ലാൻ ചെയ്യാം. പക്ഷേ, മിഡ്-ടേം ലക്ഷ്യങ്ങൾ സ്ഥാപിക്കുന്നതിന് മുമ്പ്, നിങ്ങളുടെ സ്വപ്നങ്ങളും ആഗ്രഹങ്ങളും അറിയേണ്ടത് പ്രധാനമാണ്, അടുത്ത കുറച്ച് വർഷങ്ങളിൽ നിങ്ങൾ സ്വയം എവിടെയാണ് കാണുന്നത്!

മിഡ്-ടേം ലക്ഷ്യങ്ങൾക്കായി,ബാലൻസ്ഡ് ഫണ്ട് &പ്രതിമാസ വരുമാന പദ്ധതി വളരെ മുൻഗണനയുള്ളവയാണ്. ഡെറ്റ്, ഇക്വിറ്റി എന്നിവയുടെ സംയോജനമാണ് ബാലൻസ്ഡ് ഫണ്ടുകൾ. ഫണ്ട് ഏകദേശം 64% കടത്തിലും ബാക്കി ഇക്വിറ്റിയിലും നിക്ഷേപിക്കുന്നു. പ്രതിമാസ വരുമാന പദ്ധതികളിൽ (എംഐപി) ഫണ്ടുകളുടെ ഉയർന്ന ഭാഗം ഡെറ്റ് സെക്യൂരിറ്റികളിലും ഒരു ചെറിയ ഭാഗം ഇക്വിറ്റികളിലും നിക്ഷേപിക്കുന്നു. അതിനാൽ, ബാലൻസ്ഡ് ഫണ്ടുകൾ വാഗ്ദാനം ചെയ്യുന്ന റിട്ടേണുകൾ എംഐപികളേക്കാൾ കൂടുതലായിരിക്കാം, എന്നാൽ ഇവയും അപകടസാധ്യത കുറവായിരിക്കാം.

അതിനാൽ, അപകടസാധ്യതയില്ലാത്ത നിക്ഷേപകർക്ക് എംഐപികളിൽ നിക്ഷേപം നടത്താനും അവരുടെ കാലാവധിയിൽ സ്ഥിരമായ വരുമാനം ആസ്വദിക്കാനും കഴിയും. ഈ ഫണ്ടുകൾ മൂലധന വിലമതിപ്പിനും അനുയോജ്യമാണ്. നിങ്ങളുടെ ഇടക്കാല നിക്ഷേപങ്ങൾക്കായി നിങ്ങൾക്ക് തിരഞ്ഞെടുക്കാൻ കഴിയുന്ന മികച്ച ബാലൻസ്ഡ് ഫണ്ടുകളും പ്രതിമാസ വരുമാന പ്ലാനുകളും (വിഭാഗ റാങ്ക് അനുസരിച്ച്) ഇനിപ്പറയുന്നവയാണ്.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Edelweiss Arbitrage Fund Growth ₹20.1027

↓ -0.01 ₹15,619 1.5 2.9 6.2 7 6.3 6.67% 4M 24D 5M 1D Arbitrage ICICI Prudential MIP 25 Growth ₹77.8477

↓ -0.19 ₹3,334 0 1.8 8.4 10.2 7.9 8.06% 2Y 8M 5D 5Y 3M 25D Hybrid Debt Kotak Equity Arbitrage Fund Growth ₹38.8928

↓ -0.01 ₹71,931 1.6 3 6.3 7.2 6.4 6.67% 3M 29D 4M 10D Arbitrage Aditya Birla Sun Life Equity Hybrid 95 Fund Growth ₹1,548.41

↑ 3.23 ₹7,334 -1.7 1.2 11.3 14.3 7.2 7.42% 4Y 3M 22D 6Y 5M 5D Hybrid Equity Nippon India Arbitrage Fund Growth ₹27.5306

↓ -0.01 ₹16,390 1.5 3 6.1 6.9 6.2 0% Arbitrage Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Edelweiss Arbitrage Fund ICICI Prudential MIP 25 Kotak Equity Arbitrage Fund Aditya Birla Sun Life Equity Hybrid 95 Fund Nippon India Arbitrage Fund Point 1 Lower mid AUM (₹15,619 Cr). Bottom quartile AUM (₹3,334 Cr). Highest AUM (₹71,931 Cr). Bottom quartile AUM (₹7,334 Cr). Upper mid AUM (₹16,390 Cr). Point 2 Established history (11+ yrs). Established history (21+ yrs). Established history (20+ yrs). Oldest track record among peers (31 yrs). Established history (15+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (bottom quartile). Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Moderately High. Risk profile: Moderately Low. Risk profile: Moderately High. Risk profile: Moderately Low. Point 5 5Y return: 5.94% (bottom quartile). 5Y return: 8.73% (upper mid). 5Y return: 6.09% (lower mid). 5Y return: 11.19% (top quartile). 5Y return: 5.82% (bottom quartile). Point 6 3Y return: 7.03% (bottom quartile). 3Y return: 10.22% (upper mid). 3Y return: 7.19% (lower mid). 3Y return: 14.26% (top quartile). 3Y return: 6.89% (bottom quartile). Point 7 1Y return: 6.19% (bottom quartile). 1Y return: 8.40% (upper mid). 1Y return: 6.30% (lower mid). 1Y return: 11.31% (top quartile). 1Y return: 6.10% (bottom quartile). Point 8 1M return: 0.50% (bottom quartile). 1M return: 0.69% (upper mid). 1M return: 0.53% (lower mid). 1M return: 1.10% (top quartile). 1M return: 0.51% (bottom quartile). Point 9 Alpha: -0.54 (bottom quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: -0.23 (bottom quartile). Alpha: 0.00 (lower mid). Point 10 Sharpe: 0.72 (upper mid). Sharpe: 0.50 (bottom quartile). Sharpe: 1.01 (top quartile). Sharpe: 0.21 (bottom quartile). Sharpe: 0.58 (lower mid). Edelweiss Arbitrage Fund

ICICI Prudential MIP 25

Kotak Equity Arbitrage Fund

Aditya Birla Sun Life Equity Hybrid 95 Fund

Nippon India Arbitrage Fund

ദീർഘകാല ലക്ഷ്യങ്ങൾ -5 വർഷവും അതിനുമുകളിലും

ദീർഘകാല ലക്ഷ്യങ്ങൾ കൈവരിക്കാൻ കൂടുതൽ സമയമെടുക്കുമെന്ന് നിങ്ങൾ കരുതുന്നവയാണ്. കൂടാതെ, ദീർഘകാലാടിസ്ഥാനത്തിലുള്ള ആസൂത്രണം നിങ്ങളുടെ പ്രധാന സാമ്പത്തിക ലക്ഷ്യങ്ങളെ ബാധിക്കും, എന്നിരുന്നാലും, അത് വളരെ ചിട്ടയായതും സംഘടിതവുമായിരിക്കണം. ഇതിൽ നിങ്ങളുടെ കുട്ടികളുടെ ഭാവി ആസൂത്രണം ചെയ്യൽ, അവരുടെ വിദ്യാഭ്യാസം അല്ലെങ്കിൽ നിങ്ങളുടെ വിരമിക്കലിന് വേണ്ടിയുള്ള സമ്പാദ്യം, നിങ്ങളുടെ കുടുംബത്തെ ഒരു ലോക പര്യടനത്തിന് കൊണ്ടുപോകൽ തുടങ്ങിയവ ഉൾപ്പെട്ടേക്കാം... മാത്രമല്ല, ഇടക്കാല ലക്ഷ്യങ്ങൾക്കായി നിങ്ങൾ എടുത്തിരിക്കാനിടയുള്ള കടം വീട്ടുന്നതും ഇതിൽ ഉൾപ്പെട്ടേക്കാം.

ദീർഘകാല ലക്ഷ്യങ്ങൾക്കായി പദ്ധതിയിടുന്ന നിക്ഷേപകർ ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ടുകളിലേക്ക് പോകണം. ചരിത്രപരമായി, ഈ ഫണ്ടുകൾ ഉയർന്ന വരുമാനം നൽകുമെന്ന് തെളിയിക്കപ്പെട്ടിട്ടുണ്ട്, എന്നാൽ ഇവ വളരെ അപകടസാധ്യതയുള്ളവയാണ്. അതിനാൽ, ഉയർന്ന മൂല്യമുള്ള നിക്ഷേപകൻ-റിസ്ക് വിശപ്പ് ഈ ഫണ്ടുകളിൽ നിക്ഷേപിക്കാൻ മാത്രമേ മുൻഗണന നൽകാവൂ. വിവിധ തരം ഉണ്ട്ഇക്വിറ്റി ഫണ്ടുകൾ നിങ്ങൾക്ക് തിരഞ്ഞെടുക്കാം- ലാർജ് ക്യാപ്/മിഡ് ക്യാപ്/സ്മോൾ ക്യാപ് ഫണ്ടുകൾ,ELSS,വൈവിധ്യമാർന്ന ഫണ്ടുകൾ ഒപ്പംസെക്ടർ ഫണ്ടുകൾ.

വലിയ ക്യാപ് ഫണ്ടുകൾ വലിയ കമ്പനികളുടെ ഓഹരികളിൽ നിക്ഷേപിക്കുക. ഈ കമ്പനികൾ പ്രധാനമായും വലിയ ബിസിനസ്സുകളും വലിയ തൊഴിലാളികളുമുള്ള വലിയ കമ്പനികളാണ്. 1000 കോടി രൂപയിൽ കൂടുതൽ മാർക്കറ്റ് ക്യാപിറ്റലൈസേഷൻ ഉള്ള കമ്പനികളാണ് അവ. ഈ ഓഹരികൾ ദീർഘകാലത്തേക്ക് സ്ഥിരമായ വരുമാനം നൽകുന്നു. മിഡ് ക്യാപ് മ്യൂച്വൽ ഫണ്ടുകൾ ഇടത്തരം കമ്പനികളിൽ ഫണ്ടുകൾ നിക്ഷേപിക്കുന്നു. നിക്ഷേപകന്റെ കാഴ്ചപ്പാടിൽ, സ്റ്റോക്കുകളുടെ വിലകളിലെ ഉയർന്ന ഏറ്റക്കുറച്ചിലുകൾ (അല്ലെങ്കിൽ ചാഞ്ചാട്ടം) കാരണം മിഡ്-ക്യാപ്സിന്റെ നിക്ഷേപ കാലയളവ് വലിയ ക്യാപ്സുകളേക്കാൾ വളരെ കൂടുതലായിരിക്കണം. 500 കോടി മുതൽ 1000 കോടി രൂപ വരെ വിപണി മൂലധനമുള്ള കമ്പനികളാണ് മിഡ് ക്യാപ്സ്.

സ്മോൾ ക്യാപ് ഫണ്ടുകൾ പ്രധാനമായും നിക്ഷേപിക്കുന്നത് ചെറുവരുമാനത്തോടെ വികസനത്തിന്റെ പ്രാരംഭ ഘട്ടത്തിലുള്ള സ്റ്റാർട്ടപ്പുകളിലോ സ്ഥാപനങ്ങളിലോ ആണ്. ഈ കമ്പനികൾക്ക് മൂല്യം കണ്ടെത്താനും നല്ല വരുമാനം സൃഷ്ടിക്കാനും കഴിയും. എന്നിരുന്നാലും, ചെറിയ വലിപ്പം കണക്കിലെടുക്കുമ്പോൾ, അപകടസാധ്യതകൾ വളരെ കൂടുതലാണ്, അതിനാൽ സ്മോൾ ക്യാപ്സിന്റെ നിക്ഷേപ കാലയളവ് ഏറ്റവും ഉയർന്നതായിരിക്കുമെന്ന് പ്രതീക്ഷിക്കുന്നു. സ്മോൾ ക്യാപ്സ് 500 രൂപയും അതിൽ കൂടുതലും വിപണി മൂലധനമുള്ള കമ്പനികളായിരിക്കാം.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Tata India Tax Savings Fund Growth ₹46.0015

↑ 0.21 ₹4,566 -0.9 4.4 14.8 16.6 14 4.9 ELSS Bandhan Infrastructure Fund Growth ₹47.452

↑ 0.33 ₹1,428 -4.2 -5.1 8.8 23.6 21.5 -6.9 Sectoral DSP Natural Resources and New Energy Fund Growth ₹107.583

↓ -0.23 ₹1,765 11.4 20.5 33.2 23.2 21.5 17.5 Sectoral Sundaram Rural and Consumption Fund Growth ₹92.4927

↑ 0.16 ₹1,461 -8.3 -7.6 2.6 15 13.3 -0.1 Sectoral Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹64.83

↑ 0.21 ₹3,641 0.4 7.4 23.4 18 13 17.5 Sectoral Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Tata India Tax Savings Fund Bandhan Infrastructure Fund DSP Natural Resources and New Energy Fund Sundaram Rural and Consumption Fund Aditya Birla Sun Life Banking And Financial Services Fund Point 1 Highest AUM (₹4,566 Cr). Bottom quartile AUM (₹1,428 Cr). Lower mid AUM (₹1,765 Cr). Bottom quartile AUM (₹1,461 Cr). Upper mid AUM (₹3,641 Cr). Point 2 Established history (11+ yrs). Established history (14+ yrs). Established history (17+ yrs). Oldest track record among peers (19 yrs). Established history (12+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: High. Point 5 5Y return: 14.01% (lower mid). 5Y return: 21.52% (top quartile). 5Y return: 21.51% (upper mid). 5Y return: 13.25% (bottom quartile). 5Y return: 12.99% (bottom quartile). Point 6 3Y return: 16.57% (bottom quartile). 3Y return: 23.61% (top quartile). 3Y return: 23.16% (upper mid). 3Y return: 14.97% (bottom quartile). 3Y return: 18.03% (lower mid). Point 7 1Y return: 14.79% (lower mid). 1Y return: 8.83% (bottom quartile). 1Y return: 33.22% (top quartile). 1Y return: 2.61% (bottom quartile). 1Y return: 23.37% (upper mid). Point 8 Alpha: -0.76 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: -7.86 (bottom quartile). Alpha: 0.61 (top quartile). Point 9 Sharpe: 0.14 (lower mid). Sharpe: -0.27 (bottom quartile). Sharpe: 1.32 (top quartile). Sharpe: -0.56 (bottom quartile). Sharpe: 1.03 (upper mid). Point 10 Information ratio: -0.35 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -0.54 (bottom quartile). Information ratio: 0.25 (top quartile). Tata India Tax Savings Fund

Bandhan Infrastructure Fund

DSP Natural Resources and New Energy Fund

Sundaram Rural and Consumption Fund

Aditya Birla Sun Life Banking And Financial Services Fund

വൈവിധ്യമാർന്ന ഫണ്ടുകൾ മാർക്കറ്റ് ക്യാപിറ്റലൈസേഷനിലുടനീളം നിക്ഷേപിക്കുന്നു, അതായത്, വലിയ, ഇടത്തരം, ചെറിയ ക്യാപ്സ്. അവർ സാധാരണയായി വലിയ ക്യാപ് സ്റ്റോക്കുകളിൽ 40-60% ഇടയിൽ എവിടെയും നിക്ഷേപിക്കുന്നു, 10-40%മിഡ് ക്യാപ് സ്റ്റോക്കുകളും സ്മോൾ ക്യാപ് സ്റ്റോക്കുകളിൽ ഏകദേശം 10%. ഈ ഫണ്ടുകൾ ഒരു മിക്സഡ് പോർട്ട്ഫോളിയോയിൽ നിക്ഷേപിക്കുന്നതിനാൽ, അവ അപകടസാധ്യത സന്തുലിതമാക്കുന്നു. ഉദാഹരണത്തിന്, ഒരു ഫണ്ട് കുറവാണെങ്കിൽ, പോർട്ട്ഫോളിയോ ബാലൻസ് ചെയ്യാൻ മറ്റൊന്നുണ്ട്. പക്ഷേ, ഇക്വിറ്റിയുടെ അപകടസാധ്യത ഇപ്പോഴും നിക്ഷേപത്തിൽ നിലനിൽക്കുന്നു.

ഒരു പ്രത്യേക മേഖലയിലോ വ്യവസായത്തിലോ വ്യാപാരം നടത്തുന്ന കമ്പനികളുടെ ഓഹരികളിൽ സെക്ടർ ഫണ്ടുകൾ നിക്ഷേപിക്കുന്നു, ഉദാഹരണത്തിന്, ഒരു ഫാർമ ഫണ്ട് ഫാർമസ്യൂട്ടിക്കൽ കമ്പനികളിൽ മാത്രം നിക്ഷേപിക്കും. ഒരു മേഖലാ-നിർദ്ദിഷ്ടമായതിനാൽ, ഈ ഫണ്ടുകളിലെ അപകടസാധ്യത ഏറ്റവും ഉയർന്നതാണ്.

സാമ്പത്തിക ഉപദേശം- അത് സമർത്ഥമായി കൈകാര്യം ചെയ്യുക

- ആരംഭിക്കുകനേരത്തെയുള്ള നിക്ഷേപം

- നിങ്ങളുടെ മുൻഗണനകളെക്കുറിച്ച് വ്യക്തമായിരിക്കുക, ലാഭിക്കുന്നതിലൂടെ നിങ്ങളുടെ ലക്ഷ്യത്തിലെത്താൻ നിങ്ങളുടെ ബജറ്റിൽ ഒരു ഇടം ഉണ്ടെന്ന് ഉറപ്പാക്കുക

- നിങ്ങളുടെ പ്രധാന ലക്ഷ്യങ്ങൾക്കായി പ്രത്യേക സേവിംഗ്സ്, ഇൻവെസ്റ്റ്മെന്റ് അക്കൗണ്ടുകൾ സജ്ജീകരിക്കുക

- നിങ്ങളുടെ ബില്ലുകൾ കൃത്യസമയത്ത് അടയ്ക്കുന്നത് തുടരുക

- നിങ്ങളുടെ ലക്ഷ്യങ്ങൾക്കായി അനുയോജ്യമായ സമയപരിധി സജ്ജമാക്കുക. ഉദാഹരണത്തിന്, നിങ്ങൾ 2017 അവസാനത്തോടെ ഒരു അന്താരാഷ്ട്ര യാത്ര നടത്താൻ ആഗ്രഹിക്കുന്നു, അതിനാൽ അതനുസരിച്ച് ലാഭിക്കുക

- നിങ്ങളുടെ പുരോഗതി പതിവായി നിരീക്ഷിക്കുക

- എന്നതിനെ അടിസ്ഥാനമാക്കി നിങ്ങളുടെ നിക്ഷേപ ഓപ്ഷനുകൾ തിരഞ്ഞെടുക്കുകഅസറ്റ് അലോക്കേഷൻ ഒരു നിശ്ചിത സമയപരിധിക്കുള്ളിൽ നിങ്ങളുടെ ലക്ഷ്യത്തിലെത്താൻ ഇത് നിങ്ങളെ സഹായിക്കും.

ഇത് കൂടാതെ, സിസ്റ്റമാറ്റിക്നിക്ഷേപ പദ്ധതി (എസ്.ഐ.പി) പണം നിക്ഷേപിക്കുന്നതിനുള്ള ഏറ്റവും മികച്ച മാർഗമായി കണക്കാക്കപ്പെടുന്നു. അത് ഒരു വീടോ കാറോ അല്ലെങ്കിൽ ഏതെങ്കിലും വസ്തുവോ വാങ്ങുകയാണെങ്കിലും,വിരമിക്കൽ ആസൂത്രണം അല്ലെങ്കിൽ ഉന്നത വിദ്യാഭ്യാസ ആസൂത്രണം, SIP-കൾ വളരെ ചിട്ടയായ മാർഗം വാഗ്ദാനം ചെയ്യുന്നുപണം ലാഭിക്കുക ഈ ലക്ഷ്യങ്ങളിൽ എത്തിച്ചേരുകയും ചെയ്യുക. നിക്ഷേപകർ ഇന്ന് എപ്പോഴും തിരയുകയാണ്ടോപ്പ് SIP, അല്ലെങ്കിൽ നിക്ഷേപിക്കാനുള്ള മികച്ച ചിട്ടയായ നിക്ഷേപ പദ്ധതി. നിക്ഷേപ പദ്ധതികൾ തയ്യാറാക്കാൻ നിക്ഷേപകരെ സഹായിക്കാൻ ശ്രമിക്കുന്ന വിവിധ SIP കാൽക്കുലേറ്ററുകൾ വിപണിയിൽ ലഭ്യമാണ്. നിങ്ങൾക്ക് ഇവിടെ ഒന്ന് പരീക്ഷിക്കാം:

മ്യൂച്വൽ ഫണ്ടുകളിൽ ഓൺലൈനിൽ എങ്ങനെ നിക്ഷേപിക്കാം?

Fincash.com-ൽ ആജീവനാന്ത സൗജന്യ നിക്ഷേപ അക്കൗണ്ട് തുറക്കുക.

നിങ്ങളുടെ രജിസ്ട്രേഷനും KYC പ്രക്രിയയും പൂർത്തിയാക്കുക

രേഖകൾ അപ്ലോഡ് ചെയ്യുക (പാൻ, ആധാർ മുതലായവ).കൂടാതെ, നിങ്ങൾ നിക്ഷേപിക്കാൻ തയ്യാറാണ്!

നിങ്ങളുടെ സാമ്പത്തിക ലക്ഷ്യങ്ങൾ യാഥാർത്ഥ്യമായി നിലനിർത്തുകയും നിങ്ങളുടെ പുരോഗതി നിരന്തരം അവലോകനം ചെയ്യുകയും ചെയ്യുക. ഏറ്റവും പ്രധാനമായി, നീട്ടിവെക്കരുത്, നിങ്ങളുടെ സാമ്പത്തിക ലക്ഷ്യങ്ങൾ ഇപ്പോൾ സജ്ജീകരിക്കാൻ ആരംഭിക്കുക!

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.