या दसरा 2021 मध्ये हानिकारक गुंतवणुकीचे गुण मिळवा

आर्थिक नियोजन काही जबाबदार्यांपैकी एक आहे जी वारंवार फिरवली जाते किंवा दुर्लक्ष केली जाते. लोक हळूहळू वेळेत गुंतवणूक करायला शिकत असताना, असे अनेक निर्णय घेतले जातात जे सर्वोत्तम नसतात. असंख्य अस्वास्थ्यकर गुंतवणूक वर्तन आहेत जे प्रत्येकाने पाहिले, मग ते एका आरामदायक उत्पादनामध्ये जास्त गुंतवणूक करत असेल किंवा विविध इच्छा पूर्ण करण्यासाठी कर्ज घेत असेल. लोकांना वाईटावर चांगल्याचा विजय आठवतोदसरा, प्रत्येकाने विकसित केलेल्या नकारात्मक गुंतवणूक सवयी मोडणे ही चांगली कल्पना असू शकते.

दसरा उत्तरेत रावणावर भगवान रामाचा विजय आणि इतर ठिकाणी (दक्षिण भारत, पूर्व राज्ये इ.) म्हैसुर राक्षसावर देवी दुर्गाच्या विजयाचे स्मरण करतो. तुमच्या गुंतवणूक खात्याला हानी पोहचवणाऱ्या सर्व वाईट आर्थिक सवयींपासून मुक्त होण्यासाठी हे तुमच्यासाठी आदर्श सेटिंग प्रदान करते. जर तुम्हाला तुमच्या आर्थिक धोक्यात येणाऱ्या पद्धतींबद्दल उत्सुकता असेल तर वाचत रहा.

15 दसरा संपवण्यासाठी तुम्हाला गुंतवणूकीच्या 15 वाईट सवयी हव्या आहेत

1. जास्त खर्चाची काळजी घेणे

चे मुख्य पापवैयक्तिक वित्त आपल्यापेक्षा जास्त खर्च करत आहे. या एका वाईट वर्तनाचा डोमिनोज प्रभाव पडेल, ज्यामुळे तुमच्या वैयक्तिक आर्थिक प्रत्येक पैलूमध्ये प्रमुख समस्या निर्माण होतील. आपल्याकडे तूट बंद करण्याचा पर्याय आहे आणि यासाठी, आपण एकतर आपला खर्च आणि बजेट अधिक प्रभावीपणे मर्यादित करू शकता किंवा अधिक पैसे कमविण्यावर लक्ष केंद्रित करू शकता.

2. दीर्घकालीन आर्थिक नियोजनाचे महत्त्व दुर्लक्षित करणे

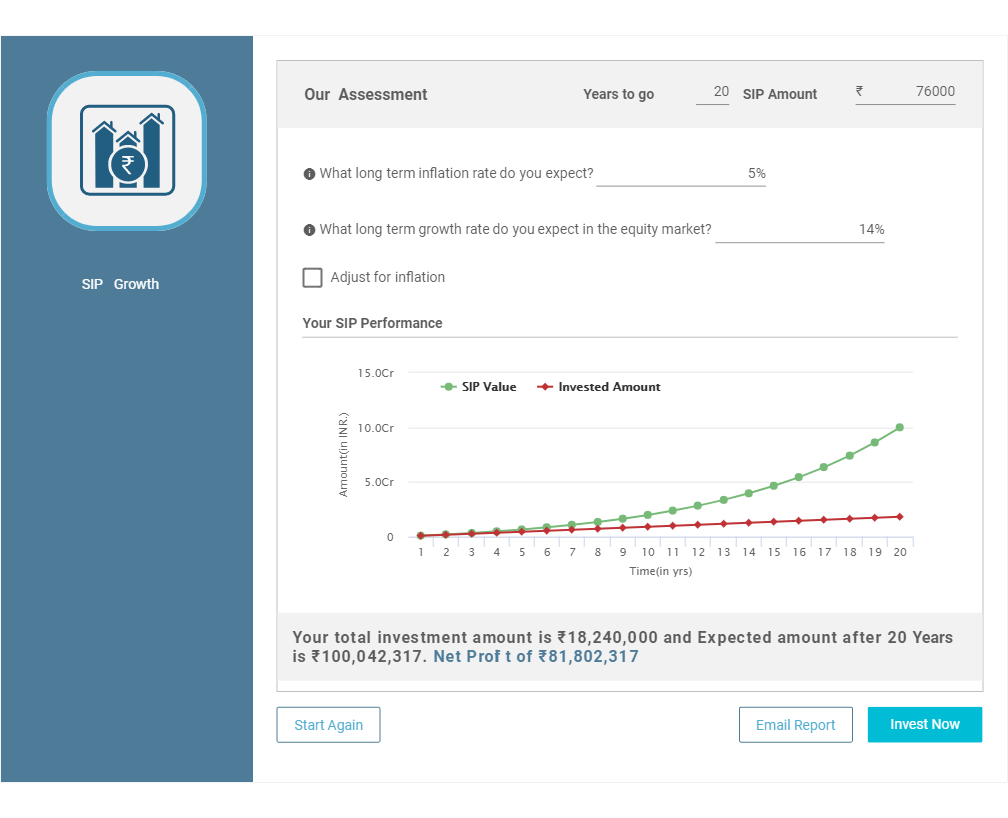

बहुसंख्य लोक प्रारंभ करतातगुंतवणूक कारण कोणीतरी त्यांना सांगितले. त्याच्या फायद्यासाठी गुंतवणूक तुम्हाला कुठेही मिळणार नाही. उद्दीष्टांसाठी गुंतवणूक करणे ही एक सोपी गोष्ट आहे जी आपण मास्टर केली पाहिजे. टिकाऊ असणेआर्थिक योजना, आपण हे समजून घेतले पाहिजे की गुंतवणूकी ही चांगल्या आणि स्थिर आर्थिक भविष्याची गुरुकिल्ली आहे, द्रुत पैसे कमविण्याची संधी नाही. आर्थिक उद्दिष्टे सेट करा आणि तुमची गुंतवणूक तुम्हाला योग्य दिशेने मार्गदर्शन करत असल्याची खात्री करा.

बरेच गुंतवणूकदार स्टॉक किंवा म्युच्युअल फंडाच्या सर्वात अलीकडील कामगिरीवर लक्ष केंद्रित करतात, त्याऐवजी त्याचा आर्थिक ट्रॅक रेकॉर्ड पाहण्यापेक्षा तो एक चांगला गुंतवणूक पर्याय आहे का हे पाहतो. गुंतवणूक हा एक लांब खेळ आहे आणि ज्या गुंतवणूकदारांना पैसा विकसित करायचा आहे त्यांच्यासाठी सर्वात महत्वाचा गुण म्हणजे संयम. आपण दीर्घकालीन गुंतवणूक करत असल्यास, अल्पकालीन परिणामांवर लक्ष केंद्रित करू नका; त्याऐवजी, दीर्घकालीन संचयी परताव्याचा विचार करा.

3. अपुरे कर नियोजन

जेव्हा लेखापाल कर्मचाऱ्यांना आर्थिक वर्षाच्या शेवटी गुंतवणुकीचे पुरावे सादर करण्याची आठवण करून देतात, तेव्हा बहुतेक लोक कर-बचत कार्यक्रमांमध्ये गुंतवणूक करण्यास सुरुवात करतात. फंडाचा पूर्ण लाभ घेण्यासाठी तसेच सुरुवातीपासून कर फंडांमध्ये गुंतवणूक कराआयकर शेवटच्या मिनिटाची चिंता टाळण्यासाठी फायदे.

4. अतिविविधीकरण ही एक वाईट गोष्ट आहे

अतिविविधीकरण ही एक मोठी आणि व्यापक चूक आहे जी मिळवलेल्या फायद्यांच्या प्रमाणात गुंतवणूक परतावा कमी करते. जेव्हा कोणत्याही व्यक्तीच्या पोर्टफोलिओमध्ये गुंतवणूकीची एकूण संख्या त्या मर्यादेपर्यंत पोचते जिथे अपेक्षित परताव्यामुळे उत्पन्न होणारा किरकोळ तोटा किरकोळ फायद्यापेक्षा जास्त असतो, याला अति-विविधता असे म्हणतात. पोर्टफोलिओच्या वैविध्यतेसाठी सर्वोत्तम मार्ग म्हणजे मर्यादित संख्येने वैयक्तिक गुंतवणूक खरेदी करणे जी मोठ्या प्रमाणावर असंबद्ध जोखीम दूर करण्यासाठी पुरेशी आहे परंतु सर्वोत्तम संधींवर लक्ष केंद्रित करण्यासाठी पुरेसे आहे.

Talk to our investment specialist

5. विमा आणि गुंतवणूक एकत्र करणे

अनेक गुंतवणूकदार एकत्र करण्याची चूक करतातविमा आणि त्यांच्या पोर्टफोलिओ मध्ये गुंतवणूक. त्यांना गर्भधारणा होत नाहीभारतीय जीवन विमा महामंडळ (LIC) गुंतवणूक म्हणून; ते संपत्ती संरक्षणाची योजना करत नाहीत. गुंतवणूकदारांकडे एमुदत योजना जे फक्त त्यांच्यासाठी आहेजीवन विमा गरजा, तसेच स्वतंत्रगुंतवणूक योजना संपत्ती जमा करण्यासाठी.

6. वापरात नसलेल्या बँक खात्यात पैसे ठेवणे

आपले पैसे निष्क्रिय राहणे जितके वाईट आहे तितकेच ते गमावणे देखील वाईट आहे. आपले पैसे निष्क्रिय राहू देण्यापेक्षा आपल्यासाठी काम करण्यासाठी योग्य साधनांमध्ये गुंतवणूक करा. आपल्या सर्व अतिरिक्त पैकी अतिरिक्त लाभ मिळविण्यासाठी हे देखील फायदेशीर आहेउत्पन्न तुमचा पैसा कोणत्याही जोखमीशिवाय सुरक्षित ठिकाणी असल्याची खात्री करताना वेळ वाचवली.

7. आवेग खरेदी

आवेगपूर्ण खरेदीमुळे जास्त खर्च होतो आणि शेवटी संपत्तीचे नुकसान होते. घाईघाईने खरेदी करण्याऐवजी, आपले पैसे कामावर लावण्यावर लक्ष केंद्रित करा. या महत्त्वपूर्ण प्रसंगी, आपल्या गुंतवणुकीचा प्रवास लहान परंतु सातत्यपूर्ण गुंतवणूकीसह सुरू करा. कालांतराने, भरीव संपत्ती गोळा केली. दीर्घकालीन संपत्ती जमा करण्यासाठी शहाणपणाने गुंतवणूक करणे महत्त्वाचे आहे. आणि अशा प्रकारे, हे विविध प्रसंगी किंवा सणांवर आधारित आवेगपूर्ण खरेदीच्या ठिकाणी ठेवणे आवश्यक आहे.

8. योग्य ज्ञानाशिवाय गुंतवणूक

वनस्पती आणि गुंतवणूक अत्यंत समान आहेत. तुम्ही त्यांची जितकी काळजी घ्याल तेवढे ते वाढतील आणि ते परत येतील. एखाद्याला समजत नसलेल्या गुंतवणूकीमध्ये कष्टाने कमावलेले पैसे गुंतवू नका असा सल्ला देखील दिला जातो. आपण कधीही वापरणार नाही असे काहीतरी विकत घेण्यासारखे आहे. जर तुम्हाला रिअल इस्टेट समजत असेल तर त्यासाठी जा; असे असले तरी, जर तुमच्याकडे वाटाघाटी कौशल्ये नसतील तर तुम्ही पैसे गमावाल. परिणामी, कोणतीही गुंतवणूक करण्यापूर्वी, आपण विचारात घेतलेल्या गुंतवणूकीतून पर्याय आणि संभाव्य परताव्याची संपूर्ण माहिती आहे याची खात्री करा.

9. अर्थसंकल्पाचा अभाव

जो माणूस हुशारीने गुंतवणूक करतो तो जाणकार नाहीगुंतवणूकदार. खरं तर, जो व्यक्ती गुंतवणूक करतो आणि हुशारीने खर्च करतो तो वर येतो. आपण नेहमी आपल्या खर्चाचा मागोवा ठेवला पाहिजे, मग ते कितीही विनम्र किंवा मोठे असले तरीही. तुम्ही मासिक बजेट ठेवले पाहिजे जे तुमचे खर्च श्रेणींमध्ये मोडते. तुमच्याकडे नियोजनबद्ध बजेट असल्यास तुम्ही चांगली रक्कम वाचवू शकता. खर्चाच्या दिनदर्शिकेच्या मदतीने तुम्ही अधिशेष किंवा तुटीत आहात का हे ठरवू शकता. असंख्य स्मार्टफोन अॅप्स आहेत जे आर्थिक बजेट तयार करण्यात मदत करतात.

10. आर्थिक नियोजनाचा अभाव

आर्थिक नियोजन फक्त पैसे वाचवण्यापेक्षा किंवा खर्च कमी करण्यापेक्षा बरेच काही करते. भविष्यातील आर्थिक गरजांसाठी धोरण आखणे ही चांगली कल्पना आहे. हे तुमच्या मुलाचे लग्न, पालकांचे वैद्यकीय कव्हरेज, पुढील शिक्षण, घराची मालकी किंवा व्यावसायिक उपक्रम असू शकते. तुमची कर रचना, भाडे उत्पन्न, व्याज उत्पन्न आणि उत्पन्नाचे इतर स्त्रोत हे सर्व तुम्हाला माहीत असावेत. भविष्यासाठी नेहमी आर्थिक धोरण तयार करा, जे वार्षिक वर बदलले जाऊ शकतेआधार.

11. अधिक महत्वाच्या गोष्टींमध्ये पैसे टाकू नका

आर्थिक पोर्टफोलिओ असणे ज्यात समाविष्ट आहेम्युच्युअल फंड, साठा, स्थावर मालमत्ता आणि इतर मालमत्ता विलक्षण आहे. तथापि, प्रत्येकाला माहित आहे की आयुष्य धोक्यांनी भरलेले आहे, जीवन विमा सारख्या इतर महत्वाच्या वस्तूंमध्ये गुंतवणूक करणे नेहमीच चांगली कल्पना असते,आरोग्य विमा, वैद्यकीय आपत्कालीन साठा आणि आकस्मिक निधी. आपण यापुढे जिवंत नसल्यास आपला स्टॉक काय करेल याचा विचार करा. परिणामी, आरोग्य आणि जीवन विमा असणे महत्त्वाचे आहे कारण जीवघेणी आपत्कालीन परिस्थितीत ते आपल्या कुटुंबाचे रक्षण करू शकते.

12. तुमचे कव्हरेज तपासण्याची कमतरता

विमा ही अशा काही वस्तूंपैकी एक आहे ज्यांना बहुतेक लोक केवळ सुरक्षा जाळे मानतात. बहुसंख्य लोक निवडलेल्या विम्याच्या किंवा कव्हरेजच्या प्रकारावर फारसा विचार करत नाहीत. आपल्या विमा संरक्षणाचे पुनरावलोकन करणे आणि नवीन, चांगल्या शक्यतांमध्ये पुन्हा गुंतवणूक करणे हे आपण नियमितपणे केले पाहिजे. आरोग्य विमा असो किंवा जीवन विमा, तुमच्या पॉलिसींवर पुन्हा जा आणि ते तुमच्या गरजा पूर्ण करतात की नाही हे पाहण्यासाठी नवीन योजनांशी त्यांची तुलना करा.

13. सिंगल आकर्षक फंडात गुंतवणूक

सुरक्षेची काही मोठी भावना आहे जी परिचित गोष्टींसह येते ज्यामुळे आपण त्यांना चिकटून राहू इच्छिता. दुर्दैवाने, आपल्या पोर्टफोलिओमध्ये ही चांगली सवय नाही. तुमच्या पोर्टफोलिओमध्ये वैविध्य आणणे आणि भविष्यात तुमच्या आर्थिक सुरक्षिततेची हमी देण्यासाठी लवाजमा जोखीम आणि परताव्याच्या मालमत्तेचे ठोस शिल्लक शोधणे.

14. तुमचे पैसे कुठे आहेत हे माहित नसणे

जरी तुम्ही तुमच्या रिलेशनशिप मॅनेजर्सची मदत घेत असाल आणिआर्थिक सल्लागार, आपण घेत असलेल्या निर्णयाबद्दल आपल्याला पूर्णपणे माहिती असणे महत्वाचे आहे. तुम्ही तुमचे पैसे नेमके कशासाठी गुंतवत आहात, हे जाणून घेणेइक्विटी तुमच्या पोर्टफोलिओमध्ये किंवा तुमचा म्युच्युअल फंड आणि युलिप बनवणाऱ्या फंडांचा प्रकार, ही एक प्रथा आहे जी कोणासाठीही अत्यंत उपयुक्त आहे. आपल्या आर्थिक सल्लागारांवर योग्य निर्णय घेण्यासाठी विश्वास ठेवा, परंतु आपण त्यांच्याशी सहमत आहात का हे तपासा.

15. आर्थिक आणि कौटुंबिक निर्णयांमध्ये फरक करणे

गुंतवणूक हा तुम्ही घेतलेला वैयक्तिक निर्णय आहे. बहुतेक वेळा, आपल्या पालकांशी किंवा भागीदारांशी आर्थिक चर्चा करणे ही अशी गोष्ट नाही ज्याची तुम्ही अपेक्षा करत आहात. तथापि, आपली आर्थिक योजना सार्वजनिक केली असल्यास हे सहसा प्रत्येकासाठी सोपे असते. तुमच्या प्रियजनांसोबत माहिती शेअर करणे, मग ते तुम्ही खरेदी केलेल्या स्टॉक आणि फंडांविषयी असो किंवा त्याबद्दलचा डेटा असोआरोग्य विमा योजना तुम्ही निवडले आहे, आयुष्य खूप सोपे करते. अशाप्रकारे, आपत्ती आली तरी तुमच्या कुटुंबाला त्यांच्यासाठी केलेल्या सर्व गुंतवणुकीची जाणीव होईल.

निष्कर्ष

या फक्त काही सवयी आहेत ज्याचा तुमच्या मालमत्तेवर थेट परिणाम होतो. आपल्या भयानक राहणीमान निवडीचे अतिरिक्त अनपेक्षित परिणाम देखील आहेत जे या सुट्टीच्या हंगामात सोडवले जाऊ शकतात. भूतकाळात वाईटाचा कसा पराभव झाला हे लक्षात ठेवण्यासाठी एक दिवस बाजूला ठेवणे सोपे आहे; जे कठीण आहे पण अत्यावश्यक आहे हे सुनिश्चित करणे की भविष्यात वाईटाला आळा बसेल आणि चांगल्या आणि उजव्याचा नेहमीच विजय होईल.

येथे दिलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबाबत कोणतीही हमी दिली जात नाही. कोणतीही गुंतवणूक करण्यापूर्वी कृपया योजना माहिती दस्तऐवजासह सत्यापित करा.