ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਜਾਂ ਐੱਫ.ਡੀ

ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਹਮੇਸ਼ਾ ਦੇ ਸਭ ਤੋਂ ਆਮ ਤਰੀਕਿਆਂ ਵਿੱਚੋਂ ਇੱਕ ਰਿਹਾ ਹੈਨਿਵੇਸ਼ ਭਾਰਤ ਵਿੱਚ. ਉਹ ਹਮੇਸ਼ਾ ਰੂੜੀਵਾਦੀਆਂ ਦੀ ਪਹਿਲੀ ਪਸੰਦ ਰਹੇ ਹਨਨਿਵੇਸ਼ਕ ਕਿਉਂਕਿ ਉਹ ਲਗਭਗ ਕੋਈ ਜੋਖਮ ਨਹੀਂ ਲੈਂਦੇ. ਪਰ, ਹਾਲ ਹੀ ਦੇ ਨੋਟਬੰਦੀ ਦੇ ਕਾਰਨ, ਜ਼ਿਆਦਾਤਰ ਬੈਂਕਾਂ ਦੁਆਰਾ ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਵਿਆਜ ਦਰਾਂ ਵਿੱਚ ਭਾਰੀ ਕਟੌਤੀ ਕੀਤੀ ਗਈ ਹੈ। ਇਹ ਨਿਵੇਸ਼ਕ ਦੇ ਰਿਟਰਨ ਨੂੰ ਪ੍ਰਭਾਵਿਤ ਕਰਦਾ ਹੈ, ਉਸਨੂੰ ਨਿਵੇਸ਼ ਦੇ ਹੋਰ ਤਰੀਕਿਆਂ ਦੀ ਭਾਲ ਕਰਨ ਲਈ ਮਜਬੂਰ ਕਰਦਾ ਹੈ।

ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ (FD) ਕੀ ਹੈ

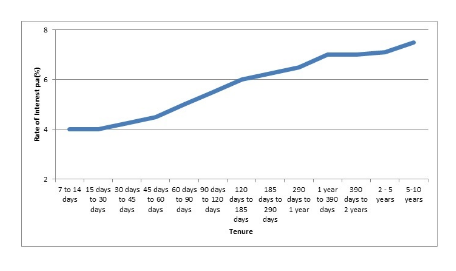

ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਇੱਕ ਕਿਸਮ ਦੇ ਵਿੱਤੀ ਸਾਧਨ ਹਨ ਜੋ ਬੈਂਕਾਂ ਦੁਆਰਾ ਇੱਕ ਨਿਸ਼ਚਿਤ ਕਾਰਜਕਾਲ ਅਤੇ ਪੇਸ਼ਕਸ਼ ਲਈ ਪ੍ਰਦਾਨ ਕੀਤੇ ਜਾਂਦੇ ਹਨਵਿਆਜ ਦੀ ਸਥਿਰ ਦਰ. ਦFD ਵਿਆਜ ਦਰਾਂ ਨਿਵੇਸ਼ ਦੇ ਕਾਰਜਕਾਲ ਦੇ ਆਧਾਰ 'ਤੇ 4% -8% ਤੋਂ ਬਦਲਦਾ ਹੈ। ਇਹ ਦੇਖਿਆ ਜਾਂਦਾ ਹੈ ਕਿ ਕਾਰਜਕਾਲ ਵੱਧ, ਵਿਆਜ ਦਰ ਵੱਧ ਅਤੇ ਉਲਟ. ਨਾਲ ਹੀ, ਜੇਕਰ ਨਿਵੇਸ਼ਕ ਇੱਕ ਸੀਨੀਅਰ ਨਾਗਰਿਕ ਹੈ, FD ਵਿਆਜ ਦਰ ਆਮ ਤੌਰ 'ਤੇ ਲਾਗੂ ਹੁੰਦੀ ਹੈ0.25-0.5% ਨਿਯਮਤ ਦਰ ਤੋਂ ਵੱਧ।

ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਜਾਂ FD ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੇ ਲਾਭ

FD 'ਤੇ ਗਾਰੰਟੀਸ਼ੁਦਾ ਰਿਟਰਨ

ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ (FD) ਸਕੀਮ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦਾ ਸਭ ਤੋਂ ਵੱਡਾ ਫਾਇਦਾ ਇਹ ਹੈ ਕਿ ਰਿਟਰਨ ਦੀ ਗਾਰੰਟੀ ਦਿੱਤੀ ਜਾਂਦੀ ਹੈ ਚਾਹੇ ਕੋਈ ਵੀ ਹੋਵੇ।ਬਜ਼ਾਰ ਪਰਿਪੱਕਤਾ ਦੀ ਮਿਤੀ 'ਤੇ ਸਥਿਤੀ. ਪਰ ਕਿਸੇ ਹੋਰ ਕ੍ਰੈਡਿਟ ਸਾਧਨ ਦੀ ਤਰ੍ਹਾਂ, ਇੱਕ ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਦੇ ਪਿੱਛੇ ਕ੍ਰੈਡਿਟ ਦਾ ਹੁੰਦਾ ਹੈਬੈਂਕ ਇਸ ਨੂੰ ਜਾਰੀ ਕਰਨਾ. ਨਾਲ ਹੀ, ਇੱਕ ਹੋਰ ਮਹੱਤਵਪੂਰਨ ਨੁਕਤਾ ਇਹ ਹੈ ਕਿ ਬੈਂਕ ਵਿੱਚ ਹਰੇਕ ਜਮ੍ਹਾਂਕਰਤਾ ਦਾ ਵੱਧ ਤੋਂ ਵੱਧ ਬੀਮਾ ਕੀਤਾ ਜਾਂਦਾ ਹੈINR 1.00,000 (ਇੱਕ ਲੱਖ ਰੁਪਏ) ਜਮ੍ਹਾ ਕਰਕੇਬੀਮਾ ਅਤੇ ਕ੍ਰੈਡਿਟ ਗਾਰੰਟੀ ਕਾਰਪੋਰੇਸ਼ਨ (DICGC)।

ਬਚਤ ਖਾਤੇ ਦੇ ਮੁਕਾਬਲੇ FD ਵਿਆਜ ਦਰ ਵੱਧ ਹੈ

ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਲਗਭਗ 4-8% p.a ਦੀ ਵਿਆਜ ਦਰ ਦੀ ਪੇਸ਼ਕਸ਼ ਕਰਦੇ ਹਨ। ਜਦਕਿ,ਬਚਤ ਖਾਤਾ ਸਿਰਫ ਪ੍ਰਤੀ ਸਾਲ ਲਗਭਗ 4% ਵਿਆਜ ਦਰ ਦੀ ਪੇਸ਼ਕਸ਼ ਕਰਦਾ ਹੈ। 4% ਤੋਂ ਵੱਧ ਦੀ ਪੇਸ਼ਕਸ਼ ਕਰਨ ਵਾਲੇ ਬੈਂਕਾਂ ਲਈ ਘੱਟੋ-ਘੱਟ ਬਕਾਇਆ INR 1 ਲੱਖ ਅਤੇ ਇਸ ਤੋਂ ਵੱਧ ਹੋਣਾ ਚਾਹੀਦਾ ਹੈ। ਨਾਲ ਹੀ, ਜੇਕਰ ਬਚਤ ਖਾਤੇ ਵਿੱਚ ਘੱਟੋ-ਘੱਟ ਬਕਾਇਆ ਨਹੀਂ ਰੱਖਿਆ ਜਾਂਦਾ ਹੈ, ਤਾਂ ਬੈਂਕ ਹਰ ਮਹੀਨੇ ਲਈ ਰੱਖ-ਰਖਾਅ ਦੇ ਖਰਚੇ ਲੈ ਸਕਦਾ ਹੈ।ਖਾਤੇ ਦਾ ਬਕਾਇਆ ਘੱਟੋ-ਘੱਟ ਨਿਰਧਾਰਤ ਖਾਤੇ ਤੋਂ ਹੇਠਾਂ ਹੈ। ਇਸ ਤਰ੍ਹਾਂ, ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਬਣਾਉਣਾ ਇੱਕ ਬਿਹਤਰ ਵਿਕਲਪ ਹੈ।

ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਦੀ ਵਰਤੋਂ ਕਰਜ਼ੇ ਲਈ ਸੁਰੱਖਿਆ ਵਜੋਂ ਕੀਤੀ ਜਾ ਸਕਦੀ ਹੈ

ਬਹੁਤ ਸਾਰੇ ਬੈਂਕ ਕਰਜ਼ਿਆਂ ਦੇ ਵਿਰੁੱਧ ਸੁਰੱਖਿਆ ਵਜੋਂ ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਸਵੀਕਾਰ ਕਰਦੇ ਹਨ। ਉਹ ਮੂਲ ਰਕਮ 'ਤੇ ਵਿਚਾਰ ਕਰਦੇ ਹਨ ਅਤੇ FD 'ਤੇ ਚਾਰਜ ਬਣਾਉਂਦੇ ਹਨ। ਰੀਅਲ ਅਸਟੇਟ ਜਾਂ ਹੋਰ ਸੰਪਤੀਆਂ ਨੂੰ ਕਰਜ਼ੇ ਦੀ ਸੁਰੱਖਿਆ ਵਜੋਂ ਰੱਖਣ ਦੇ ਮੁਕਾਬਲੇ ਇਹ ਇੱਕ ਤੇਜ਼ ਪ੍ਰਕਿਰਿਆ ਹੈ।

ਕਾਰਜਕਾਲ ਅਤੇ ਰਿਟਰਨ ਦੀ ਚੋਣ ਕਰਨ ਲਈ ਲਚਕਤਾ

ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਡਿਪਾਜ਼ਿਟ ਦੀ ਮਿਆਦ ਚੁਣਨ ਲਈ ਲਚਕਤਾ ਦੀ ਪੇਸ਼ਕਸ਼ ਕਰਦਾ ਹੈ। ਤੁਸੀਂ ਨਿਵੇਸ਼ ਦੇ ਸਮੇਂ ਇਹ ਫੈਸਲਾ ਕਰ ਸਕਦੇ ਹੋ ਕਿ ਇਸਦੀ ਮਿਆਦ ਕਿੰਨੀ ਹੋਣੀ ਚਾਹੀਦੀ ਹੈ। ਨਿਵੇਸ਼ਕ ਆਪਣੇ ਰਿਟਰਨ ਦੀ ਬਾਰੰਬਾਰਤਾ ਵੀ ਤੈਅ ਕਰ ਸਕਦਾ ਹੈ। ਰਿਟਰਨ ਮਹੀਨਾਵਾਰ, ਤਿਮਾਹੀ ਜਾਂ ਸਾਲਾਨਾ ਪ੍ਰਾਪਤ ਕੀਤਾ ਜਾ ਸਕਦਾ ਹੈ।

Talk to our investment specialist

ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਦੇ ਨੁਕਸਾਨ

FD ਰਿਟਰਨ ਟੈਕਸਯੋਗ ਹਨ

ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੀਆਂ ਸਭ ਤੋਂ ਵੱਡੀਆਂ ਖਾਮੀਆਂ ਵਿੱਚੋਂ ਇੱਕ ਇਹ ਹੈ ਕਿ ਪ੍ਰਾਪਤ ਕੀਤੀ FD ਵਿਆਜ ਪੂਰੀ ਤਰ੍ਹਾਂ ਟੈਕਸਯੋਗ ਹੈ। ਜੇਕਰ FD ਵਿਆਜ ਦਰ ਵੱਧ ਗਈ ਹੈINR 10,000, ਬੈਂਕਾਂ ਨੂੰ ਕਟੌਤੀ ਕਰਨ ਲਈ ਅਧਿਕਾਰਤ ਹਨTDS @ 10% p.a. ਕੁੱਲ ਵਿਆਜ ਨਿਵੇਸ਼ਕ ਦੇ ਕੁੱਲ ਵਿੱਚ ਸ਼ਾਮਲ ਹੁੰਦਾ ਹੈਆਮਦਨ ਅਤੇ ਫਿਰ ਵਿਅਕਤੀਗਤ ਸਲੈਬ ਦਰ ਦੇ ਅਨੁਸਾਰ ਟੈਕਸ ਲਗਾਇਆ ਜਾਂਦਾ ਹੈ।

ਐਗਜ਼ਿਟ ਲੋਡ FD 'ਤੇ ਲਾਗੂ ਹੈ

FD ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦਾ ਇੱਕ ਹੋਰ ਵੱਡਾ ਨੁਕਸਾਨ ਐਗਜ਼ਿਟ ਲੋਡ ਹੈ। ਐਗਜ਼ਿਟ ਲੋਡ ਇੱਕ ਜ਼ੁਰਮਾਨਾ ਹੈ ਜਦੋਂ FD ਨੂੰ ਸਮੇਂ ਤੋਂ ਪਹਿਲਾਂ ਕਢਵਾਇਆ ਜਾਂਦਾ ਹੈ। ਨਿਵੇਸ਼ਕ ਇਸ ਤਰ੍ਹਾਂ ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਨੂੰ ਪ੍ਰਤੀਕੂਲ ਬਣਾਉਣ ਵਿੱਚ ਕੀਮਤੀ ਵਿਆਜ ਗੁਆ ਦਿੰਦਾ ਹੈਤਰਲਤਾ.

ਇੱਕ ਮਹਿੰਗਾਈ ਹੇਜ ਨਹੀਂ

ਮਹਿੰਗਾਈ ਹੈਜਿੰਗ ਯੰਤਰ ਉਹ ਹੁੰਦੇ ਹਨ ਜੋ ਮੁਦਰਾ ਦੇ ਘਟਦੇ ਮੁੱਲ ਤੋਂ ਸੁਰੱਖਿਆ ਪ੍ਰਦਾਨ ਕਰਦੇ ਹਨ। ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਇੱਕ ਮੁਦਰਾਸਫੀਤੀ ਹੇਜ ਵਜੋਂ ਕੰਮ ਨਹੀਂ ਕਰਦੇ, ਇਸ ਤਰ੍ਹਾਂ, ਨਿਵੇਸ਼ਕਾਂ ਦੇ ਰਿਟਰਨ ਨੂੰ ਖਾਂਦੇ ਹਨ।

ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ (FD) ਦਾ ਵਿਕਲਪ

ਕਿਉਂਕਿ FD ਵਿਆਜ ਦਰਾਂ ਵਿੱਚ ਭਾਰੀ ਕਟੌਤੀ ਕੀਤੀ ਗਈ ਹੈ, ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਹੋਰ ਵਿਕਲਪਾਂ ਵੱਲ ਧਿਆਨ ਦੇਣਾ ਚਾਹੀਦਾ ਹੈ ਜੋ ਉਹਨਾਂ ਦੇ ਪੈਸੇ ਲਈ ਵਧੇਰੇ ਮੁੱਲ ਦਿੰਦੇ ਹਨ।

ਵਪਾਰਕ ਪੇਪਰ (CP)

CPs ਵੱਡੀਆਂ ਕਾਰਪੋਰੇਸ਼ਨਾਂ ਅਤੇ ਵਿੱਤੀ ਸੰਸਥਾਵਾਂ ਦੁਆਰਾ ਆਪਣੀਆਂ ਥੋੜ੍ਹੇ ਸਮੇਂ ਦੀਆਂ ਦੇਣਦਾਰੀਆਂ ਨੂੰ ਪੂਰਾ ਕਰਨ ਲਈ ਜਾਰੀ ਕੀਤੇ ਜਾਂਦੇ ਹਨ। ਉਹਨਾਂ ਨੂੰ ਆਮ ਤੌਰ 'ਤੇ ਪ੍ਰੋਮਿਸਰੀ ਨੋਟ ਕਿਹਾ ਜਾਂਦਾ ਹੈ ਜੋ ਅਸੁਰੱਖਿਅਤ ਹੁੰਦੇ ਹਨ ਅਤੇ ਛੋਟ 'ਤੇ ਵੇਚੇ ਜਾਂਦੇ ਹਨਅੰਕਿਤ ਮੁੱਲ. ਉਹਨਾਂ ਦੀ ਪਰਿਪੱਕਤਾ ਦੀ ਮਿਆਦ 7 ਦਿਨਾਂ ਤੋਂ 1 ਸਾਲ ਤੱਕ ਕਿਤੇ ਵੀ ਹੋ ਸਕਦੀ ਹੈ।

ਖਜ਼ਾਨਾ ਬਿੱਲ (ਟੀ-ਬਿੱਲ)

ਟੀ-ਬਿੱਲ ਕਿਸੇ ਦੇਸ਼ ਦੇ ਕੇਂਦਰੀ ਬੈਂਕ ਦੁਆਰਾ ਜਾਰੀ ਕੀਤੇ ਥੋੜ੍ਹੇ ਸਮੇਂ ਦੇ ਵਿੱਤੀ ਸਾਧਨ ਹੁੰਦੇ ਹਨ। ਹਾਲਾਂਕਿ ਰਿਟਰਨ ਇੰਨੇ ਉੱਚੇ ਨਹੀਂ ਹਨ, ਇਹ ਨਿਵੇਸ਼ਾਂ ਦੇ ਸਭ ਤੋਂ ਸੁਰੱਖਿਅਤ ਰੂਪਾਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈ ਕਿਉਂਕਿ ਇਸ ਵਿੱਚ ਕੋਈ ਮਾਰਕੀਟ ਜੋਖਮ ਨਹੀਂ ਹੈ। ਟੀ-ਬਿੱਲਾਂ ਲਈ ਮਿਆਦ ਪੂਰੀ ਹੋਣ ਦੀ ਮਿਆਦ 3-ਮਹੀਨੇ, 6-ਮਹੀਨੇ ਅਤੇ 1 ਸਾਲ ਤੋਂ ਵੱਖ-ਵੱਖ ਹੋ ਸਕਦੀ ਹੈ।

ਡਿਪਾਜ਼ਿਟ ਦਾ ਸਰਟੀਫਿਕੇਟ (CD)

ਸੀਡੀਜ਼ ਮਿਆਦੀ ਜਮ੍ਹਾਂ ਰਕਮਾਂ ਹੁੰਦੀਆਂ ਹਨ ਜੋ ਬੈਂਕਾਂ ਅਤੇ ਵਿੱਤੀ ਸੰਸਥਾਵਾਂ ਦੁਆਰਾ ਪੇਸ਼ ਕੀਤੀਆਂ ਜਾਂਦੀਆਂ ਹਨ। ਇਹ ਇੱਕ ਬੱਚਤ ਸਰਟੀਫਿਕੇਟ ਹੈ ਜਿਸ ਵਿੱਚ ਏਸਥਿਰ ਵਿਆਜ ਦਰ ਅਤੇ ਇੱਕ ਨਿਸ਼ਚਿਤ ਪਰਿਪੱਕਤਾ ਦੀ ਮਿਆਦ। ਸੀਡੀ ਅਤੇ ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਵਿੱਚ ਸਿਰਫ ਫਰਕ ਇਹ ਹੈ ਕਿ ਸੀਡੀ ਨੂੰ ਉਹਨਾਂ ਦੀ ਮਿਆਦ ਪੂਰੀ ਹੋਣ ਦੀ ਮਿਤੀ ਤੱਕ ਵਾਪਸ ਨਹੀਂ ਲਿਆ ਜਾ ਸਕਦਾ ਹੈ, ਇਸ ਤਰ੍ਹਾਂ ਫੰਡਾਂ ਨੂੰ ਪੂਰੀ ਤਰ੍ਹਾਂ ਰੋਕਿਆ ਜਾ ਸਕਦਾ ਹੈ।

ਤਰਲ ਫੰਡ / ਅਲਟਰਾ ਸ਼ਾਰਟ ਬਾਂਡ ਫੰਡ

ਨਿਵੇਸ਼ਕ ਵੀ ਨਿਵੇਸ਼ ਕਰ ਸਕਦੇ ਹਨਤਰਲ ਫੰਡ ਜੋ ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਦੇ ਸਮਾਨ ਰਿਟਰਨ ਦੀ ਪੇਸ਼ਕਸ਼ ਕਰੇਗਾ ਅਤੇ ਉਸੇ ਸਮੇਂ ਬਿਨਾਂ ਜੁਰਮਾਨੇ ਦੇ ਤਰਲਤਾ, ਨਿਕਾਸੀ ਪ੍ਰਦਾਨ ਕਰੇਗਾ। ਨਾਲ ਹੀ, ਜੇਕਰ ਲੰਬੇ ਸਮੇਂ (> 3 ਸਾਲ) ਲਈ ਰੱਖੀ ਜਾਂਦੀ ਹੈ ਤਾਂ ਉਹ ਲੰਬੇ ਸਮੇਂ ਲਈ ਆਕਰਸ਼ਿਤ ਕਰਨਗੇਪੂੰਜੀ ਮਾਮੂਲੀ ਦਰ 'ਤੇ ਟੈਕਸ ਦੀ ਬਜਾਏ ਲਾਭ ਉਨ੍ਹਾਂ ਨੂੰ ਟੈਕਸ ਕੁਸ਼ਲ ਬਣਾਉਂਦਾ ਹੈ।

ਦੇ ਕੁਝਵਧੀਆ ਤਰਲ ਫੰਡ ਅਤੇ ਪਰਿਪੱਕਤਾ ਤੋਂ ਪਰਿਪੱਕਤਾ ਦੇ ਆਧਾਰ 'ਤੇ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਅਲਟਰਾ ਸ਼ਾਰਟ ਬਾਂਡ ਫੰਡ (ytm) ਅਤੇ 2 ਸਾਲ ਤੋਂ ਘੱਟ ਦੀ ਪ੍ਰਭਾਵੀ ਪਰਿਪੱਕਤਾ।

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Essel Liquid Fund Growth ₹29.3846

↑ 0.00 ₹69 1.4 2.8 5.9 6.6 6.1 7.12% 22D 22D IDBI Ultra Short Term Fund Growth ₹2,424.68

↑ 0.44 ₹146 1.6 3.4 6.4 4.8 6.83% 2M 10D 2M 23D ICICI Prudential Ultra Short Term Fund Growth ₹28.7729

↑ 0.00 ₹16,907 1.3 2.9 6.9 7.1 7.1 6.82% 5M 19D 7M 10D Aditya Birla Sun Life Savings Fund Growth ₹570.293

↑ 0.06 ₹23,615 1.4 3 7.2 7.4 7.4 6.81% 5M 19D 6M 11D UTI Ultra Short Term Fund Growth ₹4,391.78

↑ 0.08 ₹3,655 1.3 2.7 6.4 6.8 6.6 6.78% 5M 21D 6M 24D Motilal Oswal Ultra Short Term Fund Growth ₹16.984

↑ 0.00 ₹513 1.1 2.4 5.2 5.7 5.5 6.74% 5M 1D 5M 12D Kotak Savings Fund Growth ₹44.4766

↑ 0.00 ₹14,243 1.3 2.8 6.7 6.9 6.8 6.66% 5M 26D 6M 25D IDBI Liquid Fund Growth ₹2,454.04

↑ 0.35 ₹503 1.7 3.4 6.6 4.5 6.66% 1M 7D 1M 10D Invesco India Ultra Short Term Fund Growth ₹2,795.48

↓ -0.18 ₹1,234 1.3 2.7 6.5 6.9 6.8 6.57% 5M 16D 5M 24D SBI Magnum Ultra Short Duration Fund Growth ₹6,203.48

↑ 0.43 ₹14,639 1.4 2.9 6.8 7.1 7 6.49% 5M 5D 5M 23D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 10 Funds showcased

Commentary Essel Liquid Fund IDBI Ultra Short Term Fund ICICI Prudential Ultra Short Term Fund Aditya Birla Sun Life Savings Fund UTI Ultra Short Term Fund Motilal Oswal Ultra Short Term Fund Kotak Savings Fund IDBI Liquid Fund Invesco India Ultra Short Term Fund SBI Magnum Ultra Short Duration Fund Point 1 Bottom quartile AUM (₹69 Cr). Bottom quartile AUM (₹146 Cr). Top quartile AUM (₹16,907 Cr). Highest AUM (₹23,615 Cr). Upper mid AUM (₹3,655 Cr). Lower mid AUM (₹513 Cr). Upper mid AUM (₹14,243 Cr). Bottom quartile AUM (₹503 Cr). Lower mid AUM (₹1,234 Cr). Upper mid AUM (₹14,639 Cr). Point 2 Established history (16+ yrs). Established history (15+ yrs). Established history (14+ yrs). Established history (22+ yrs). Established history (22+ yrs). Established history (12+ yrs). Established history (21+ yrs). Established history (15+ yrs). Established history (15+ yrs). Oldest track record among peers (26 yrs). Point 3 Rating: 4★ (top quartile). Rating: 1★ (bottom quartile). Rating: 3★ (upper mid). Top rated. Rating: 4★ (upper mid). Rating: 1★ (bottom quartile). Rating: 3★ (upper mid). Rating: 3★ (lower mid). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Low. Risk profile: Moderate. Risk profile: Low. Point 5 1Y return: 5.87% (bottom quartile). 1Y return: 6.39% (bottom quartile). 1Y return: 6.88% (top quartile). 1Y return: 7.15% (top quartile). 1Y return: 6.43% (lower mid). 1Y return: 5.25% (bottom quartile). 1Y return: 6.66% (upper mid). 1Y return: 6.55% (upper mid). 1Y return: 6.54% (lower mid). 1Y return: 6.77% (upper mid). Point 6 1M return: 0.46% (bottom quartile). 1M return: 0.52% (bottom quartile). 1M return: 0.60% (top quartile). 1M return: 0.65% (top quartile). 1M return: 0.58% (upper mid). 1M return: 0.49% (bottom quartile). 1M return: 0.59% (upper mid). 1M return: 0.53% (lower mid). 1M return: 0.57% (lower mid). 1M return: 0.58% (upper mid). Point 7 Sharpe: 0.05 (bottom quartile). Sharpe: -0.57 (bottom quartile). Sharpe: 2.94 (top quartile). Sharpe: 3.14 (top quartile). Sharpe: 1.85 (lower mid). Sharpe: -3.63 (bottom quartile). Sharpe: 2.06 (upper mid). Sharpe: 0.20 (lower mid). Sharpe: 2.41 (upper mid). Sharpe: 2.90 (upper mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (lower mid). Information ratio: -5.96 (bottom quartile). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.12% (top quartile). Yield to maturity (debt): 6.83% (top quartile). Yield to maturity (debt): 6.82% (upper mid). Yield to maturity (debt): 6.81% (upper mid). Yield to maturity (debt): 6.78% (upper mid). Yield to maturity (debt): 6.74% (lower mid). Yield to maturity (debt): 6.66% (lower mid). Yield to maturity (debt): 6.66% (bottom quartile). Yield to maturity (debt): 6.57% (bottom quartile). Yield to maturity (debt): 6.49% (bottom quartile). Point 10 Modified duration: 0.06 yrs (top quartile). Modified duration: 0.19 yrs (upper mid). Modified duration: 0.47 yrs (lower mid). Modified duration: 0.47 yrs (bottom quartile). Modified duration: 0.47 yrs (bottom quartile). Modified duration: 0.42 yrs (upper mid). Modified duration: 0.49 yrs (bottom quartile). Modified duration: 0.10 yrs (top quartile). Modified duration: 0.46 yrs (lower mid). Modified duration: 0.43 yrs (upper mid). Essel Liquid Fund

IDBI Ultra Short Term Fund

ICICI Prudential Ultra Short Term Fund

Aditya Birla Sun Life Savings Fund

UTI Ultra Short Term Fund

Motilal Oswal Ultra Short Term Fund

Kotak Savings Fund

IDBI Liquid Fund

Invesco India Ultra Short Term Fund

SBI Magnum Ultra Short Duration Fund

ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਦੇ ਹੋਰ ਵਿਕਲਪ ਹਨਮਿਉਚੁਅਲ ਫੰਡ ਜਾਂਮਨੀ ਮਾਰਕੀਟ ਫੰਡ. ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਦੇ ਵਿਰੁੱਧ ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਦੀ ਤੁਲਨਾ ਕਰਦੇ ਸਮੇਂ, ਬਾਅਦ ਵਿੱਚ ਰਿਟਰਨ ਤੁਲਨਾਤਮਕ ਜਾਂ ਜੋਖਮ ਵਿੱਚ ਕੁਝ ਅੰਤਰਾਂ ਦੇ ਨਾਲ ਥੋੜ੍ਹਾ ਵੱਧ ਹੁੰਦਾ ਹੈਕਾਰਕ.

ਕਿਉਂਕਿ ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਰਿਟਰਨ ਵਿੱਚ ਕਟੌਤੀ ਕਰ ਰਿਹਾ ਹੈ, ਇਹ ਤੁਹਾਡੇ ਰਿਟਰਨ ਨੂੰ ਅਨੁਕੂਲ ਬਣਾਉਣ ਲਈ ਹੋਰ ਨਿਵੇਸ਼ ਵਿਕਲਪਾਂ 'ਤੇ ਗੰਭੀਰਤਾ ਨਾਲ ਵਿਚਾਰ ਕਰਨ ਦਾ ਸਮਾਂ ਹੈ। ਇਸ ਲਈ, ਸਮਝਦਾਰੀ ਨਾਲ ਚੁਣੋ ਅਤੇਸਮਝਦਾਰੀ ਨਾਲ ਨਿਵੇਸ਼ ਕਰੋ ਅੱਜ!

ਅਕਸਰ ਪੁੱਛੇ ਜਾਂਦੇ ਸਵਾਲ

1. ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਵਿੱਚ ਪੈਸੇ ਕਿਉਂ ਰੱਖੋ?

ਏ- ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਇੱਕ ਗਾਰੰਟੀਸ਼ੁਦਾ ਵਾਪਸੀ ਦੀ ਪੇਸ਼ਕਸ਼ ਕਰਦੇ ਹਨ, ਜੋ ਸੁਰੱਖਿਆ ਜਾਲਾਂ ਵਜੋਂ ਕੰਮ ਕਰਦਾ ਹੈ। ਤੁਹਾਨੂੰ ਆਪਣੇ ਨਿਵੇਸ਼ਾਂ 'ਤੇ 4% ਤੋਂ 8% ਪ੍ਰਤੀ ਸਾਲ ਰਿਟਰਨ ਦਾ ਭਰੋਸਾ ਦਿੱਤਾ ਜਾ ਸਕਦਾ ਹੈ, ਇਸ ਲਈ ਤੁਹਾਨੂੰ ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਵਿੱਚ ਪੈਸਾ ਰੱਖਣਾ ਚਾਹੀਦਾ ਹੈ।

2. ਮੈਂ ਕਰਜ਼ਾ ਲੈਣ ਲਈ ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਦੀ ਵਰਤੋਂ ਕਦੋਂ ਕਰ ਸਕਦਾ/ਸਕਦੀ ਹਾਂ?

ਏ- ਤੁਸੀਂ ਕਰਜ਼ਾ ਲੈਣ ਲਈ ਸੁਰੱਖਿਆ ਵਜੋਂ FD ਦੀ ਵਰਤੋਂ ਕਰ ਸਕਦੇ ਹੋ। ਆਮ ਤੌਰ 'ਤੇ, ਲੋਨ ਦੀ ਰਕਮ ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਦੀ ਰਕਮ 'ਤੇ ਨਿਰਭਰ ਕਰਦੀ ਹੈ ਜੋ ਤੁਸੀਂ ਸੁਰੱਖਿਆ ਵਜੋਂ ਵਰਤ ਰਹੇ ਹੋ।

3. ਮੈਨੂੰ FD ਦੇ ਪਰਿਪੱਕ ਹੋਣ ਦੀ ਉਡੀਕ ਕਿਉਂ ਕਰਨੀ ਚਾਹੀਦੀ ਹੈ?

ਏ- ਮਿਆਦ ਪੂਰੀ ਹੋਣ ਤੋਂ ਬਾਅਦ ਕਢਵਾਉਣ ਨਾਲ ਤੁਹਾਨੂੰ ਤੁਹਾਡੀ ਜਮ੍ਹਾਂ ਰਕਮ 'ਤੇ ਵੱਧ ਤੋਂ ਵੱਧ ਵਿਆਜ ਮਿਲੇਗਾ। ਇਸ ਤੋਂ ਇਲਾਵਾ, ਜੇਕਰ ਤੁਸੀਂ ਮਿਆਦ ਪੂਰੀ ਹੋਣ ਤੋਂ ਬਾਅਦ ਵਾਪਸ ਲੈਂਦੇ ਹੋ ਤਾਂ ਕੋਈ ਐਗਜ਼ਿਟ ਲੋਡ ਨਹੀਂ ਲਿਆ ਜਾਵੇਗਾ।

4. ਕੀ ਹੁੰਦਾ ਹੈ ਜੇਕਰ ਮੈਂ ਪਰਿਪੱਕਤਾ ਤੋਂ ਪਹਿਲਾਂ ਇੱਕ FD ਕਢਵਾ ਲੈਂਦਾ ਹਾਂ?

ਏ- ਜੇਕਰ ਤੁਸੀਂ ਮਿਆਦ ਪੂਰੀ ਹੋਣ ਤੋਂ ਪਹਿਲਾਂ ਇੱਕ FD ਵਾਪਸ ਲੈਂਦੇ ਹੋ, ਤਾਂ ਤੁਹਾਡੇ ਤੋਂ ਐਗਜ਼ਿਟ ਲੋਡ ਜਾਂ ਜੁਰਮਾਨਾ ਵਸੂਲਿਆ ਜਾਵੇਗਾ। ਨਾਲ ਹੀ, ਤੁਸੀਂ ਵੱਧ ਤੋਂ ਵੱਧ ਵਿਆਜ ਦਰਾਂ ਦਾ ਲਾਭ ਗੁਆ ਬੈਠੋਗੇ। ਜਲਦੀ ਨਿਕਾਸ, ਸਿਰਫ ਇੱਕ ਸੀਮਤ ਵਿਆਜ ਪ੍ਰਾਪਤ ਕਰੇਗਾ।

5. ਕੀ ਮੈਨੂੰ FD ਦੇ ਸਮੇਂ ਤੋਂ ਪਹਿਲਾਂ ਕਢਵਾਉਣ ਲਈ ਜੁਰਮਾਨਾ ਦੇਣਾ ਪਵੇਗਾ?

ਏ- ਹਾਂ, ਜ਼ਿਆਦਾਤਰ ਮਾਮਲਿਆਂ ਵਿੱਚ, ਜੇਕਰ ਤੁਸੀਂ ਮਿਆਦ ਪੂਰੀ ਹੋਣ ਤੋਂ ਪਹਿਲਾਂ ਇੱਕ FD ਕਢਵਾਉਂਦੇ ਹੋ, ਤਾਂ ਜੁਰਮਾਨਾ ਲਗਾਇਆ ਜਾਂਦਾ ਹੈ, ਹਾਲਾਂਕਿ, ਇਹ FD ਦੀ ਰਕਮ 'ਤੇ ਨਿਰਭਰ ਕਰਦਾ ਹੈ। ਆਦਰਸ਼ਕ ਤੌਰ 'ਤੇ, ਜੁਰਮਾਨਾ 0.50 ਪ੍ਰਤੀਸ਼ਤ ਹੈ।

6. ਜੇਕਰ ਜਮ੍ਹਾਂਕਰਤਾ ਦੀ ਮੌਤ ਹੋ ਜਾਂਦੀ ਹੈ ਤਾਂ ਕੀ ਹੁੰਦਾ ਹੈ?

ਏ- ਜੇਕਰ ਜਮ੍ਹਾਂਕਰਤਾ ਦੀ ਮੌਤ ਹੋ ਜਾਂਦੀ ਹੈ, ਤਾਂ ਸੰਯੁਕਤ ਧਾਰਕ ਦੁਆਰਾ ਐਫਡੀ ਦਾ ਆਪਣੇ ਆਪ ਦਾਅਵਾ ਕੀਤਾ ਜਾ ਸਕਦਾ ਹੈ। ਜੇਕਰ ਕੋਈ ਸੰਯੁਕਤ ਧਾਰਕ ਨਹੀਂ ਹੈ, ਤਾਂ ਨਾਮਜ਼ਦ ਦੁਆਰਾ ਦਾਅਵਾ ਕੀਤਾ ਜਾਣਾ ਚਾਹੀਦਾ ਹੈ।

7. ਕੀ ਮੈਂ ਕਈ ਐੱਫ.ਡੀ.

ਏ- ਹਾਂ, ਤੁਸੀਂ ਇੱਕੋ ਬੈਂਕ ਜਾਂ ਵੱਖ-ਵੱਖ ਬੈਂਕਾਂ ਵਿੱਚ ਕਈ ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਸੈਟ ਅਪ ਕਰ ਸਕਦੇ ਹੋ।

8. ਕੀ ਮੈਨੂੰ ਆਪਣੀਆਂ FDs ਵਿੱਚ ਵਿਭਿੰਨਤਾ ਕਰਨੀ ਚਾਹੀਦੀ ਹੈ?

ਏ- ਹਾਂ, ਤੁਹਾਨੂੰ ਆਪਣੀ ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਵਿੱਚ ਵਿਭਿੰਨਤਾ ਕਰਨੀ ਚਾਹੀਦੀ ਹੈ। ਤੁਸੀਂ ਵੱਖ-ਵੱਖ ਬੈਂਕਾਂ ਦੀ FD ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਜਾਂ RBI ਬਚਤ ਖਰੀਦਣ ਬਾਰੇ ਵਿਚਾਰ ਕਰ ਸਕਦੇ ਹੋਬਾਂਡ ਜਾਂ ਹੋਰ ਮਿਆਦੀ ਜਮ੍ਹਾਂ ਸਕੀਮਾਂ। ਇਹ ਤੁਹਾਡੇ ਨਿਵੇਸ਼ ਪੋਰਟਫੋਲੀਓ ਨੂੰ ਵਿਵਿਧ ਰੱਖੇਗਾ।

9. FD ਕਦੋਂ ਟੈਕਸਯੋਗ ਹੈ?

ਏ- ਜੇਕਰ ਤੁਹਾਡੀ FD ਤੋਂ ਕਮਾਇਆ ਵਿਆਜ ਰੁਪਏ ਤੋਂ ਉੱਪਰ ਹੈ। 10,000, ਫਿਰ ਇਹ ਟੈਕਸਯੋਗ ਹੈ। ਬੈਂਕ ਤੁਹਾਡੀ FD 'ਤੇ 10% TDS ਕੱਟੇਗਾ। ਇਸ ਤੋਂ ਇਲਾਵਾ, ਜੇਕਰ ਤੁਸੀਂ ਉੱਚ ਆਮਦਨੀ ਸਮੂਹ ਦੇ ਅਧੀਨ ਆਉਂਦੇ ਹੋ, ਤਾਂ ਤੁਹਾਨੂੰ ਵਾਧੂ 10% ਟੈਕਸ ਅਦਾ ਕਰਨਾ ਪਵੇਗਾ।

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।

You Might Also Like