ਮਿਉਚੁਅਲ ਫੰਡ ਰੇਟਿੰਗਾਂ

ਮਿਉਚੁਅਲ ਫੰਡ ਰੇਟਿੰਗਾਂ ਦੀ ਤੁਲਨਾ ਕਰਨ ਅਤੇ ਨਿਰਣਾ ਕਰਨ ਦਾ ਇੱਕ ਤਰੀਕਾ ਹੈਵਧੀਆ ਪ੍ਰਦਰਸ਼ਨ ਕਰਨ ਵਾਲੇ ਮਿਉਚੁਅਲ ਫੰਡ ਵਿੱਚਬਜ਼ਾਰ ਦਿੱਤੇ ਸਮੇਂ 'ਤੇ. ਇਹ ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਮੁਲਾਂਕਣ ਕਰਨ ਲਈ ਇੱਕ ਸਧਾਰਨ ਵਿਧੀ ਪ੍ਰਦਾਨ ਕਰਦਾ ਹੈਚੋਟੀ ਦੇ ਮਿਉਚੁਅਲ ਫੰਡ. ਨਾਲ ਹੀ, ਇਹ ਰੇਟਿੰਗਾਂ ਵਿਤਰਕਾਂ ਲਈ ਸਭ ਤੋਂ ਵਧੀਆ ਸਲਾਹ ਦੇਣ ਲਈ ਇੱਕ ਵਧੀਆ ਵਿਕਰੀ ਬਿੰਦੂ ਹਨਮਿਉਚੁਅਲ ਫੰਡ ਸੰਭਾਵੀ ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ. ਮਿਉਚੁਅਲ ਫੰਡ ਰੇਟਿੰਗ ਦੇਣ ਲਈ ਵੱਖ-ਵੱਖ ਏਜੰਸੀਆਂ ਹਨ। CRISIL, ICRA, MorningStar, ValueResearch, ਆਦਿ ਕੁਝ ਭਰੋਸੇਯੋਗ ਹਨਰੇਟਿੰਗ ਏਜੰਸੀਆਂ. ਮਿਉਚੁਅਲ ਫੰਡ ਰੇਟਿੰਗ ਵੱਖ-ਵੱਖ ਮਾਪਦੰਡਾਂ - ਮਾਤਰਾਤਮਕ ਅਤੇ ਗੁਣਾਤਮਕ 'ਤੇ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਦਾ ਮੁਲਾਂਕਣ ਕਰਦੀ ਹੈ। ਇਹ ਡੇਟਾ ਇਕੱਠਾ ਕਰਦਾ ਹੈ ਅਤੇ ਇਸਨੂੰ ਗਾਹਕਾਂ ਅਤੇ ਮਿਉਚੁਅਲ ਫੰਡ ਕੰਪਨੀਆਂ ਦੋਵਾਂ ਨੂੰ ਇੱਕ ਕ੍ਰਮਬੱਧ ਢੰਗ ਨਾਲ ਪੇਸ਼ ਕਰਦਾ ਹੈ। ਮਿਉਚੁਅਲ ਫੰਡ ਰੇਟਿੰਗ ਬਹੁਤ ਸਾਰੇ ਨਿਵੇਸ਼ਕਾਂ ਦੁਆਰਾ ਵਰਤਮਾਨ ਮਾਰਕੀਟ ਵਿੱਚ ਚੋਟੀ ਦੇ ਪ੍ਰਦਰਸ਼ਨ ਕਰਨ ਵਾਲੇ ਮਿਉਚੁਅਲ ਫੰਡ ਦੀ ਚੋਣ ਕਰਨ ਲਈ ਵਰਤੇ ਜਾਣ ਵਾਲੇ ਬੁਨਿਆਦੀ ਮਾਪਦੰਡਾਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈ।

ਮਿਉਚੁਅਲ ਫੰਡ ਰੇਟਿੰਗਾਂ ਨੂੰ ਪ੍ਰਭਾਵਿਤ ਕਰਨ ਵਾਲੇ ਹੋਰ ਵੱਖ-ਵੱਖ ਕਾਰਕਾਂ ਨੂੰ ਦੇਖਣ ਤੋਂ ਪਹਿਲਾਂ, ਆਓ ਸਭ ਤੋਂ ਬੁਨਿਆਦੀ ਨੂੰ ਵੇਖੀਏਕਾਰਕ ਨਿਵੇਸ਼ਕ ਸਭ ਤੋਂ ਵਧੀਆ ਮਿਉਚੁਅਲ ਫੰਡ ਦੀ ਚੋਣ ਕਰਨ ਲਈ ਵਿਚਾਰ ਕਰਦੇ ਹਨ। ਬਹੁਤ ਸਾਰੇ ਨਿਵੇਸ਼ਕ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਦੀ ਚੋਣ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਿਰਫ ਪਿਛਲੇ ਰਿਟਰਨ ਨੂੰ ਦੇਖਦੇ ਹਨ। ਪਰ ਇੱਕ ਫੰਡ ਦੀ ਚੋਣ ਸਿਰਫ 'ਤੇਆਧਾਰ ਤਤਕਾਲ ਪਿਛਲੇ ਰਿਟਰਨ ਦਾ ਇੱਕ ਬੁੱਧੀਮਾਨ ਫੈਸਲਾ ਨਹੀਂ ਹੋ ਸਕਦਾ ਹੈ। ਹੋਰ ਮਾਪਦੰਡਾਂ ਨੂੰ ਜਾਣਨ ਤੋਂ ਪਹਿਲਾਂ, ਆਓ ਪਹਿਲਾਂ ਭਾਰਤ ਵਿੱਚ ਚੋਟੀ ਦੇ ਦਰਜਾ ਪ੍ਰਾਪਤ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਨੂੰ ਵੇਖੀਏ।

ਇੱਕ ਚੋਟੀ ਦੇ ਮਿਉਚੁਅਲ ਫੰਡ ਦਾ ਨਿਰਣਾ ਕਿਵੇਂ ਕਰੀਏ?

ਅਸੀਂ ਉਪਰੋਕਤ ਸਾਰਣੀ ਵਿੱਚ ਦੇਖਿਆ ਹੈ ਕਿ ਮਿਉਚੁਅਲ ਫੰਡ ਦੀ ਚੋਣ ਕਰਨ ਲਈ ਸਿਰਫ਼ ਤਤਕਾਲ ਪਿਛਲੇ ਰਿਟਰਨਾਂ 'ਤੇ ਭਰੋਸਾ ਕਰਨਾ ਅਕਲਮੰਦੀ ਦੀ ਗੱਲ ਨਹੀਂ ਹੈ। ਇਸ ਲਈ ਸਾਨੂੰ ਮਿਉਚੁਅਲ ਫੰਡ ਦਾ ਨਿਰਣਾ ਕਰਨ 'ਤੇ ਰਿਟਰਨ ਤੋਂ ਪਰੇ ਦੇਖਣਾ ਹੋਵੇਗਾ। ਹੋਰ ਮਾਪਦੰਡ ਹਨ ਜੋ ਮਿਉਚੁਅਲ ਫੰਡ ਰੇਟਿੰਗਾਂ ਨੂੰ ਪ੍ਰਭਾਵਤ ਕਰਦੇ ਹਨ। ਇਹ ਮਾਪਦੰਡ ਗਿਣਾਤਮਕ ਦੇ ਨਾਲ-ਨਾਲ ਗੁਣਾਤਮਕ ਵੀ ਹੋ ਸਕਦੇ ਹਨ। ਅਸੀਂ ਪਹਿਲਾਂ ਕੁਝ ਮਾਤਰਾਤਮਕ ਕਾਰਕਾਂ ਨੂੰ ਵੇਖਾਂਗੇ।

ਮਿਉਚੁਅਲ ਫੰਡ ਪ੍ਰਦਰਸ਼ਨ

ਜਿਵੇਂ ਕਿ ਉਪਰੋਕਤ ਸਾਰਣੀ ਵਿੱਚ ਦੇਖਿਆ ਗਿਆ ਹੈ, ਕੇਵਲ ਤੁਰੰਤ ਰਿਟਰਨ ਨੂੰ ਵੇਖਣਾ ਮਿਉਚੁਅਲ ਫੰਡ ਦਾ ਨਿਰਣਾ ਕਰਨ ਦਾ ਵਧੀਆ ਤਰੀਕਾ ਨਹੀਂ ਹੈ। ਇੱਕ ਫੰਡ ਇੱਕ ਸਾਲ ਲਈ ਵਧੀਆ ਪ੍ਰਦਰਸ਼ਨ ਕਰ ਸਕਦਾ ਹੈ ਅਤੇ ਲੰਬੇ ਸਮੇਂ ਵਿੱਚ ਕਮਜ਼ੋਰ ਹੋ ਸਕਦਾ ਹੈ। ਤੁਹਾਨੂੰ ਇਸਦੀ ਇਕਸਾਰਤਾ ਦੀ ਬਿਹਤਰ ਸਮਝ ਪ੍ਰਾਪਤ ਕਰਨ ਲਈ ਫੰਡ ਦੇ ਤਿੰਨ ਸਾਲਾਂ ਦੇ ਪ੍ਰਦਰਸ਼ਨ ਅਤੇ ਪੰਜ ਸਾਲਾਂ ਦੇ ਪ੍ਰਦਰਸ਼ਨ ਦੀ ਜਾਂਚ ਕਰਨ ਦੀ ਜ਼ਰੂਰਤ ਹੈ। ਆਉ ਇੱਕ ਮਿਉਚੁਅਲ ਫੰਡ ਦੀ ਇੱਕ ਉਦਾਹਰਨ ਲਈਏ ਜਿਸਦੇ ਇੱਕ ਸਾਲ, ਤਿੰਨ-ਸਾਲ ਅਤੇ ਪੰਜ-ਸਾਲ ਦੀ ਰਿਟਰਨ ਹੇਠਾਂ ਦਿੱਤੀ ਗਈ ਹੈ:

| 1 ਸਾਲ ਦੀ ਵਾਪਸੀ | 3 ਸਾਲ ਦੀ ਵਾਪਸੀ | 5 ਸਾਲ ਦੀ ਵਾਪਸੀ |

|---|---|---|

| 55% ਪੀ.ਏ. | 20% ਪੀ.ਏ. | 12% ਪੀ.ਏ. |

ਜਿਵੇਂ ਕਿ ਅਸੀਂ ਦੇਖ ਸਕਦੇ ਹਾਂ, ਫੰਡ ਨੇ ਨਿਵੇਸ਼ਕਾਂ ਲਈ 55% ਰਿਟਰਨ ਪੈਦਾ ਕਰਦੇ ਹੋਏ ਇੱਕ ਸਾਲ ਲਈ ਬਹੁਤ ਵਧੀਆ ਪ੍ਰਦਰਸ਼ਨ ਕੀਤਾ। ਪਰ ਫਿਰ ਤਿੰਨ ਸਾਲਾਂ ਦੀ ਮਿਆਦ ਲਈ, ਔਸਤ ਸਾਲਾਨਾ ਰਿਟਰਨ ਘਟ ਕੇ 20% p.a. ਜਿਵੇਂ ਤੁਸੀਂ ਹੋਰ ਅੱਗੇ ਵਧਦੇ ਹੋ, ਪੰਜ ਸਾਲਾਂ ਦੀ ਮਿਆਦ ਲਈ, ਔਸਤ ਸਾਲਾਨਾ ਰਿਟਰਨ 12% ਹੈ। ਪ੍ਰਦਰਸ਼ਨ ਬਾਰੇ ਇੱਕ ਵਿਚਾਰ ਪ੍ਰਾਪਤ ਕਰਨ ਲਈ ਇਹਨਾਂ ਸੰਖਿਆਵਾਂ ਦੀ ਤੁਲਨਾ ਹੋਰ ਸਮਾਨ ਫੰਡਾਂ ਨਾਲ ਕੀਤੀ ਜਾਣੀ ਚਾਹੀਦੀ ਹੈ। ਨਾਲ ਹੀ, ਇਹ ਇੱਕ ਚੰਗਾ ਵਿਚਾਰ ਹੋਵੇਗਾ ਕਿ ਸਾਲ-ਵਾਰ ਜਾਂ ਇੱਥੋਂ ਤੱਕ ਕਿ ਕੀੜਾ-ਨਿਰਮਾਣ ਪ੍ਰਦਰਸ਼ਨ ਸੰਖਿਆਵਾਂ ਨੂੰ ਬਾਹਰ ਕੱਢੋ ਅਤੇ ਫਿਰ ਉਹਨਾਂ ਦੀ ਪੀਅਰ ਗਰੁੱਪ ਨਾਲ ਤੁਲਨਾ ਕਰੋ। ਪੀਅਰ ਗਰੁੱਪ ਨਾਲ ਇਹਨਾਂ ਦੀ ਤੁਲਨਾ ਕਰਨਾ ਅਤੇ ਇਸਦੇ ਅੰਦਰ ਫੰਡ ਦਾ ਦਰਜਾ ਪ੍ਰਾਪਤ ਕਰਨਾ ਇਸਦੀ ਕਾਰਗੁਜ਼ਾਰੀ ਬਾਰੇ ਇੱਕ ਵਿਚਾਰ ਦੇਵੇਗਾ।

ਇੱਥੇ ਉਦੇਸ਼ ਤਕਨੀਕੀ ਤੌਰ 'ਤੇ ਸਹੀ ਨਹੀਂ ਹੋਣਾ ਹੈ ਪਰ ਸਾਲਾਂ ਦੌਰਾਨ ਮਿਉਚੁਅਲ ਫੰਡ ਦੀ ਕਾਰਗੁਜ਼ਾਰੀ ਨੂੰ ਧਿਆਨ ਵਿੱਚ ਰੱਖਣ ਅਤੇ ਲਗਾਤਾਰ ਰਿਟਰਨ ਦੇਣ ਦੀ ਮਹੱਤਤਾ 'ਤੇ ਜ਼ੋਰ ਦੇਣਾ ਹੈ। ਉਪਰੋਕਤ-ਦੱਸਿਆ ਫੰਡ ਇੱਕ ਜਾਂ ਦੋ ਸਾਲਾਂ ਲਈ ਪੈਸਾ ਗੁਆ ਸਕਦਾ ਹੈ ਪਰ ਆਉਣ ਵਾਲੇ ਇੱਕ ਜਾਂ ਦੋ ਸਾਲਾਂ ਵਿੱਚ ਇੱਕ ਮਜ਼ਬੂਤ ਪ੍ਰਦਰਸ਼ਨ ਨਾਲ ਔਸਤ ਰਿਟਰਨ ਨੂੰ ਵੀ ਮਹੱਤਵਪੂਰਨ ਤੌਰ 'ਤੇ ਵਧਾ ਸਕਦਾ ਹੈ। ਲੰਬੇ ਸਮੇਂ ਵਿੱਚ ਕਈ ਮਿਆਦਾਂ ਵਿੱਚ ਪ੍ਰਦਰਸ਼ਨ ਨੂੰ ਦੇਖਣ ਦੀ ਲੋੜ ਹੈ।

ਪਰ ਸਿਰਫ਼ ਇਹ ਜਾਣਨਾ ਕਿ ਇੱਕ ਫੰਡ ਅਲੱਗ-ਥਲੱਗ ਵਿੱਚ ਕਿਵੇਂ ਪ੍ਰਦਰਸ਼ਨ ਕਰਦਾ ਹੈ ਬਹੁਤ ਮਦਦਗਾਰ ਨਹੀਂ ਹੈ। ਪ੍ਰਦਰਸ਼ਨ ਨੂੰ ਇੱਕ ਰਿਸ਼ਤੇਦਾਰ ਮੁੱਦੇ ਵਜੋਂ ਦੇਖਿਆ ਜਾਣਾ ਚਾਹੀਦਾ ਹੈ ਅਤੇ ਇੱਕ ਉਚਿਤ ਬੈਂਚਮਾਰਕ ਦੇ ਵਿਰੁੱਧ ਨਿਰਣਾ ਕੀਤਾ ਜਾਣਾ ਚਾਹੀਦਾ ਹੈ। ਇਹ ਮੁਲਾਂਕਣ ਕਰਨਾ ਕਿ ਫੰਡ ਨੇ ਇੱਕ ਬੈਂਚਮਾਰਕ ਦੇ ਵਿਰੁੱਧ ਕਿਵੇਂ ਪ੍ਰਦਰਸ਼ਨ ਕੀਤਾ ਹੈ ਇਹ ਦਰਸਾਏਗਾ ਕਿ ਫੰਡ ਨੇ ਅਸਲ ਵਿੱਚ ਕੁਝ "ਅਸਲ" ਰਿਟਰਨ ਦਿੱਤੇ ਹਨ ਜਾਂ ਨਹੀਂ।

ਇਸ ਤੋਂ ਇਲਾਵਾ, ਕੋਈ ਫੰਡ ਦੀ ਕਾਰਗੁਜ਼ਾਰੀ ਦਾ ਮੁਲਾਂਕਣ ਕਰਨ ਲਈ ਕੁਝ ਜੋਖਮ-ਵਾਪਸੀ ਅਨੁਪਾਤ ਨੂੰ ਵੀ ਦੇਖ ਸਕਦਾ ਹੈ। ਅਸੀਂ ਤਿੰਨ ਮੁੱਖ ਅਨੁਪਾਤਾਂ 'ਤੇ ਨਜ਼ਰ ਮਾਰਾਂਗੇ ਜੋ ਆਮ ਤੌਰ 'ਤੇ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਦੇ ਜੋਖਮ ਅਤੇ ਵਾਪਸੀ ਨੂੰ ਮਾਪਣ ਲਈ ਵਰਤੇ ਜਾਂਦੇ ਹਨ।

a ਤਿੱਖਾ ਅਨੁਪਾਤ

ਤਿੱਖਾ ਅਨੁਪਾਤ ਇਸਦਾ ਨਾਮ ਇਸਦੇ ਸੰਸਥਾਪਕ ਵਿਲੀਅਮ ਐਫ. ਸ਼ਾਰਪ ਦੇ ਨਾਮ 'ਤੇ ਰੱਖਿਆ ਗਿਆ ਹੈ ਅਤੇ ਕਿਸੇ ਵੀ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਦੇ ਜੋਖਮ-ਅਨੁਕੂਲ ਪ੍ਰਦਰਸ਼ਨ ਦਾ ਅਧਿਐਨ ਕਰਨ ਲਈ ਵਿਆਪਕ ਤੌਰ 'ਤੇ ਵਰਤਿਆ ਜਾਂਦਾ ਹੈ। ਅਨੁਪਾਤ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਦੇ ਵਾਧੂ ਰਿਟਰਨ ਦਾ ਮਾਪ ਹੈ (ਜੋਖਮ-ਮੁਕਤ ਦਰ ਤੋਂ ਵੱਧ) ਦੁਆਰਾ ਵੰਡਿਆ ਗਿਆਮਿਆਰੀ ਭਟਕਣ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਦੀ ਇੱਕ ਦਿੱਤੇ ਸਮੇਂ ਲਈ ਵਾਪਸੀ ਦੀ (ਅਸਥਿਰਤਾ)। ਇੱਥੇ ਮਿਆਰੀ ਵਿਵਹਾਰ ਜੋਖਮ ਦਾ ਮਾਪ ਹੈ - ਜਿੰਨਾ ਜ਼ਿਆਦਾ ਭਟਕਣਾ, ਵੱਧ ਜੋਖਮ। ਸਰਲ ਸ਼ਬਦਾਂ ਵਿੱਚ, ਸ਼ਾਰਪ ਅਨੁਪਾਤ ਦਿਖਾਉਂਦਾ ਹੈ ਕਿ ਫੰਡ ਤੋਂ ਰਿਟਰਨ ਨੇ ਇੱਕ ਨੂੰ ਕਿਵੇਂ ਇਨਾਮ ਦਿੱਤਾ ਹੈਨਿਵੇਸ਼ਕ ਉਨ੍ਹਾਂ ਨੇ ਜੋ ਜੋਖਮ ਲਿਆ ਹੈ। ਜੇਕਰ ਅਨੁਪਾਤ ਵੱਧ ਹੈ, ਤਾਂ ਨਿਵੇਸ਼ਕ ਲਈ ਵਾਧੂ ਜੋਖਮ ਨੂੰ ਸਹਿਣ ਲਈ ਬਿਹਤਰ ਰਿਟਰਨ ਪੈਦਾ ਹੁੰਦਾ ਹੈ।

ਬੀ. ਟਰੇਨੋਰ ਅਨੁਪਾਤ

Treynor ਅਨੁਪਾਤ ਜੈਕ L. Treynor ਦੇ ਨਾਮ ਤੇ ਰੱਖਿਆ ਗਿਆ ਹੈ ਅਤੇ ਇਹ ਸ਼ਾਰਪ ਅਨੁਪਾਤ ਦੇ ਸਮਾਨ ਹੈ ਜਿਸ ਬਾਰੇ ਅਸੀਂ ਉੱਪਰ ਚਰਚਾ ਕੀਤੀ ਹੈ। ਇਹ ਜੋਖਮ-ਮੁਕਤ ਦਰ 'ਤੇ ਫੰਡ ਦੁਆਰਾ ਪੈਦਾ ਕੀਤੇ ਵਾਧੂ ਰਿਟਰਨ ਨੂੰ ਵੀ ਮਾਪਦਾ ਹੈ। ਪਰ, ਸ਼ਾਰਪ ਅਨੁਪਾਤ ਦੇ ਉਲਟ, ਟਰੇਨੋਰ ਅਨੁਪਾਤ ਮਾਰਕੀਟ ਜੋਖਮ ਦੀ ਵਰਤੋਂ ਕਰਦਾ ਹੈ (ਬੀਟਾ) ਕੁੱਲ ਜੋਖਮ ਦੀ ਬਜਾਏ.

ਬਨਾਮ ਅਲਫ਼ਾ

ਅਲਫ਼ਾ ਇੱਕ ਖਾਸ ਬੈਂਚਮਾਰਕ ਦੇ ਵਿਰੁੱਧ ਇੱਕ ਨਿਵੇਸ਼ ਪੋਰਟਫੋਲੀਓ ਦੀ ਵਾਪਸੀ ਦਾ ਮਾਪ ਹੈ। ਜੇਕਰ ਕਿਸੇ ਨਿਵੇਸ਼ ਦਾ ਅਲਫ਼ਾ ਜ਼ੀਰੋ ਜਾਂ ਸਕਾਰਾਤਮਕ ਤੋਂ ਵੱਧ ਹੈ, ਤਾਂ ਇਸਦਾ ਮਤਲਬ ਹੈ ਕਿ ਨਿਵੇਸ਼ ਨੇ ਦਿੱਤੀ ਗਈ ਜੋਖਮ ਦੀ ਰਕਮ ਲਈ ਵਧੇਰੇ ਰਿਟਰਨ ਪੈਦਾ ਕੀਤਾ ਹੈ। ਦੂਜੇ ਪਾਸੇ, ਜੇਕਰ ਅਲਫ਼ਾ ਨਕਾਰਾਤਮਕ ਹੈ, ਤਾਂ ਇਸਦਾ ਮਤਲਬ ਹੈ ਕਿ ਫੰਡ ਨੇ ਦਿੱਤੇ ਬੈਂਚਮਾਰਕ ਲਈ ਘੱਟ ਪ੍ਰਦਰਸ਼ਨ ਕੀਤਾ ਹੈ ਅਤੇ ਇਸ ਵਿੱਚ ਸ਼ਾਮਲ ਜੋਖਮ ਲਈ ਘੱਟ ਪੈਸਾ ਕਮਾਇਆ ਹੈ। ਉੱਚਾ ਐਲਫ਼ਾ, ਵੱਧ ਰਿਟਰਨ ਉਤਪੰਨ ਹੁੰਦਾ ਹੈ ਅਤੇ ਫੰਡ ਦੀ ਕਾਰਗੁਜ਼ਾਰੀ ਬਿਹਤਰ ਹੁੰਦੀ ਹੈ।

Talk to our investment specialist

ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਦੀ ਅਸਥਿਰਤਾ

ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਹਮੇਸ਼ਾ ਸਥਿਰ ਨਹੀਂ ਹੁੰਦੀ। ਇੱਕ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਦੀ ਅਸਥਿਰਤਾ ਇਸਦੇ ਸ਼ੁੱਧ ਸੰਪਤੀ ਮੁੱਲ ਵਿੱਚ ਉਤਰਾਅ-ਚੜ੍ਹਾਅ ਹੈ (ਨਹੀ ਹਨ). ਨਿਵੇਸ਼ਕ ਅਜਿਹੀ ਸਕੀਮ ਚੁਣਨਾ ਪਸੰਦ ਕਰਦੇ ਹਨ ਜੋ ਘੱਟ ਅਸਥਿਰ ਹੋਵੇ ਅਤੇ ਸਰਵੋਤਮ ਜੋਖਮ-ਇਨਾਮ ਸੁਮੇਲ ਪ੍ਰਦਾਨ ਕਰਦੀ ਹੋਵੇ।

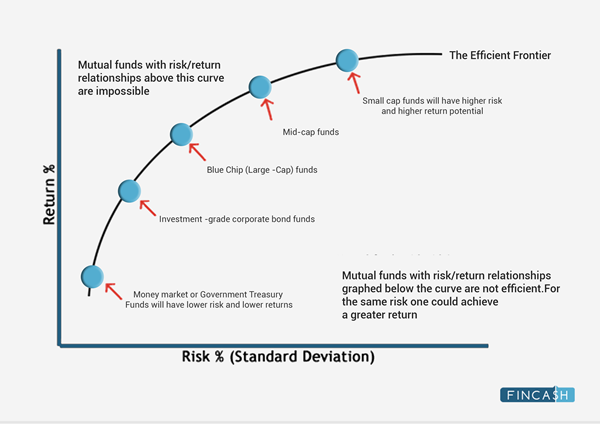

ਆਧੁਨਿਕ ਪੋਰਟਫੋਲੀਓ ਸਿਧਾਂਤ ਦਾ ਇੱਕ ਹਿੱਸਾ ਸਾਨੂੰ ਕੁਸ਼ਲ ਫਰੰਟੀਅਰ ਦਿੰਦਾ ਹੈ - ਇੱਕ ਗ੍ਰਾਫ ਵਕਰ ਜੋ ਵਾਪਸੀ ਅਤੇ ਜੋਖਮ (ਸਕੀਮ ਦੀ ਅਸਥਿਰਤਾ ਦੁਆਰਾ ਦਰਸਾਏ) ਦੁਆਰਾ ਪ੍ਰਾਪਤ ਕੀਤਾ ਜਾਂਦਾ ਹੈ - ਸਟੈਂਡਰਡ ਡਿਵੀਏਸ਼ਨ ਦੁਆਰਾ ਦਰਸਾਇਆ ਜਾਂਦਾ ਹੈ।

ਕੁਸ਼ਲ ਫਰੰਟੀਅਰ ਅਨੁਕੂਲ ਨਿਵੇਸ਼ ਪੋਰਟਫੋਲੀਓ ਦਾ ਇੱਕ ਸਮੂਹ ਹੈ ਜੋ ਜੋਖਮ ਦੇ ਇੱਕ ਦਿੱਤੇ ਪੱਧਰ ਲਈ ਵੱਧ ਤੋਂ ਵੱਧ ਸੰਭਾਵਿਤ ਰਿਟਰਨ ਪੈਦਾ ਕਰਦਾ ਹੈ ਜਾਂ ਇਹ ਸੰਭਾਵਿਤ ਰਿਟਰਨ ਦੇ ਇੱਕ ਨਿਸ਼ਚਿਤ ਪੱਧਰ ਲਈ ਜੋਖਮ ਦੀ ਸਭ ਤੋਂ ਘੱਟ ਮਾਤਰਾ ਹੈ। ਆਓ ਹੇਠਾਂ ਕੁਸ਼ਲ ਸਰਹੱਦੀ ਗ੍ਰਾਫ ਵਕਰ ਨੂੰ ਵੇਖੀਏ:

ਆਧੁਨਿਕ ਪੋਰਟਫੋਲੀਓ ਸਿਧਾਂਤ ਦੇ ਅਨੁਸਾਰ, ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮਾਂ ਜੋ ਕਰਵ 'ਤੇ ਹਨ, ਵੱਧ ਤੋਂ ਵੱਧ ਰਿਟਰਨ ਦਿੰਦੀਆਂ ਹਨ ਜੋ ਕਿ ਇੱਕ ਦਿੱਤੀ ਗਈ ਅਸਥਿਰਤਾ ਲਈ ਸੰਭਵ ਹਨ।

ਇਹ ਦੇਖਣ ਲਈ ਕਿ ਕੀ ਚੁਣੀ ਗਈ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਪ੍ਰਾਪਤ ਕੀਤੀ ਅਸਥਿਰਤਾ ਦੀ ਮਾਤਰਾ ਲਈ ਅਨੁਕੂਲ ਰਿਟਰਨ ਪ੍ਰਦਾਨ ਕਰੇਗੀ, ਤੁਹਾਨੂੰ ਫੰਡ ਦੇ ਮਿਆਰੀ ਵਿਵਹਾਰ ਦਾ ਵਿਸ਼ਲੇਸ਼ਣ ਕਰਨ ਦੀ ਲੋੜ ਹੈ।

ਸਟੈਂਡਰਡ ਡਿਵੀਏਸ਼ਨ ਫੰਡ ਦੀ ਅਸਥਿਰਤਾ ਦਾ ਸੰਕੇਤ ਹੈ ਜੋ ਥੋੜ੍ਹੇ ਸਮੇਂ ਵਿੱਚ ਰਿਟਰਨ (ਉੱਠ ਜਾਂ ਗਿਰਾਵਟ) ਦੇ ਉਤਰਾਅ-ਚੜ੍ਹਾਅ ਨੂੰ ਦਰਸਾਉਂਦਾ ਹੈ। ਇੱਕ ਸਕੀਮ ਜੋ ਅਸਥਿਰ ਹੁੰਦੀ ਹੈ ਨੂੰ ਉੱਚ ਜੋਖਮ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ ਕਿਉਂਕਿ ਇਸਦਾ ਪ੍ਰਦਰਸ਼ਨ ਕਿਸੇ ਵੀ ਸਮੇਂ ਕਿਸੇ ਵੀ ਦਿਸ਼ਾ ਵਿੱਚ ਤੇਜ਼ੀ ਨਾਲ ਬਦਲ ਸਕਦਾ ਹੈ। ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਦਾ ਮਿਆਰੀ ਵਿਵਹਾਰ ਉਸ ਹੱਦ ਨੂੰ ਮਾਪ ਕੇ ਜੋਖਮ ਦੀ ਗਣਨਾ ਕਰਦਾ ਹੈ ਜਿਸ ਤੱਕ ਫੰਡ NAV ਸਮੇਂ ਦੀ ਮਿਆਦ ਵਿੱਚ ਇਸਦੀ ਔਸਤ ਵਾਪਸੀ ਦੇ ਸਬੰਧ ਵਿੱਚ ਉਤਰਾਅ-ਚੜ੍ਹਾਅ ਕਰਦਾ ਹੈ।

ਆਓ ਇੱਕ ਉਦਾਹਰਨ ਲਈਏ। ਇੱਕ ਫੰਡ ਸਕੀਮ 'ਤੇ ਵਿਚਾਰ ਕਰੋ ਜੋ 5% p.a. ਦੀ ਲਗਾਤਾਰ ਚਾਰ ਸਾਲਾਂ ਦੀ ਰਿਟਰਨ ਪੈਦਾ ਕਰ ਰਹੀ ਹੈ। (ਹਰ ਸਾਲ ਇਸਨੇ ਇੱਕ ਸੰਪੂਰਨ 5% ਰਿਟਰਨ ਦਿੱਤਾ ਹੈ)। ਇਸਦਾ ਮਤਲਬ ਹੈ ਕਿ ਕਿਸੇ ਵੀ ਸਮੇਂ ਔਸਤ ਵਾਪਸੀ 5% ਹੈ ਅਤੇ ਇਸ ਤਰ੍ਹਾਂ ਇਸ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਲਈ ਮਿਆਰੀ ਵਿਵਹਾਰ ਜ਼ੀਰੋ ਹੈ। ਦੂਜੇ ਪਾਸੇ, ਉਸੇ ਚਾਰ ਸਾਲਾਂ ਦੇ ਕਾਰਜਕਾਲ ਵਿੱਚ ਇੱਕ ਫੰਡ 'ਤੇ ਵਿਚਾਰ ਕਰੋ, ਜਿਸ ਨੇ -5%, 15%, 6% ਅਤੇ 24% ਦਾ ਰਿਟਰਨ ਪੈਦਾ ਕੀਤਾ ਹੈ। ਇਸ ਤਰ੍ਹਾਂ, ਇਸਦਾ ਔਸਤ ਰਿਟਰਨ 10% ਹੈ। ਇਹ ਸਕੀਮ ਉੱਚ ਮਿਆਰੀ ਵਿਵਹਾਰ ਵੀ ਦਿਖਾਏਗੀ ਕਿਉਂਕਿ ਹਰ ਸਾਲ ਫੰਡ ਰਿਟਰਨ ਔਸਤ ਵਾਪਸੀ ਤੋਂ ਵੱਖਰਾ ਹੁੰਦਾ ਹੈ।

ਕਾਫ਼ੀ ਇਕਸਾਰ ਰਿਟਰਨ ਲਈ ਘੱਟ ਉਤਰਾਅ-ਚੜ੍ਹਾਅ ਵਾਲੀ ਸਕੀਮ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਸਲਾਹ ਦਿੱਤੀ ਜਾਂਦੀ ਹੈ। ਉੱਚ ਪ੍ਰਦਰਸ਼ਨ ਕਰਨ ਵਾਲੇ ਮਿਉਚੁਅਲ ਫੰਡ ਦੀ ਚੋਣ ਕਰਦੇ ਸਮੇਂ ਇਹ ਜੋਖਮ-ਵਾਪਸੀ ਮਾਪ ਬਹੁਤ ਮਹੱਤਵਪੂਰਨ ਹੁੰਦਾ ਹੈ।

ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਦੀ ਤਰਲਤਾ

ਤਰਲਤਾ ਸਕੀਮ ਦਾ ਵੀ ਇੱਕ ਮਹੱਤਵਪੂਰਨ ਕਾਰਕ ਹੈ। ਤਰਲਤਾ ਨਿਵੇਸ਼ ਵਿੱਚ ਨਕਦ ਲੈਣ ਦੀ ਯੋਗਤਾ ਹੈ। ਇਸਦਾ ਮਤਲਬ ਹੈ ਕਿ ਸੰਪੱਤੀ ਦੀ ਕੀਮਤ ਨੂੰ ਪਰੇਸ਼ਾਨ ਕੀਤੇ ਬਿਨਾਂ ਇੱਕ ਫੰਡ ਸਕੀਮ ਨੂੰ ਮਾਰਕੀਟ ਵਿੱਚ ਕਿੰਨੀ ਤੇਜ਼ੀ ਨਾਲ ਖਰੀਦਿਆ ਜਾਂ ਵੇਚਿਆ ਜਾ ਸਕਦਾ ਹੈ। ਆਸਾਨ ਅਤੇ ਉੱਚ ਤਰਲਤਾ ਹਮੇਸ਼ਾ ਤਰਜੀਹੀ ਹੁੰਦੀ ਹੈ। ਇੱਕ ਫੰਡ ਜਿੱਥੇ ਇੱਕ ਵਾਰ ਵਿੱਚ ਪੈਸੇ ਕਢਵਾਏ ਜਾ ਸਕਦੇ ਹਨ, ਇੱਕ ਤੋਂ ਵੱਧ ਨਿਕਾਸੀ ਵਾਲੇ ਫੰਡਾਂ ਨਾਲੋਂ ਹਮੇਸ਼ਾਂ ਬਿਹਤਰ ਹੁੰਦਾ ਹੈ।

ਰਿਣ ਫੰਡਾਂ ਲਈ ਕ੍ਰੈਡਿਟ ਗੁਣਵੱਤਾ

ਲਈਕਰਜ਼ਾ ਫੰਡ ਸਕੀਮਾਂ, ਕ੍ਰੈਡਿਟ ਗੁਣਵੱਤਾ ਬਹੁਤ ਮਹੱਤਵਪੂਰਨ ਹੈ। ਕਰਜ਼ੇ ਦੇ ਫੰਡ ਦਾ ਨਿਰਣਾ ਕਰਨ ਲਈ ਕ੍ਰੈਡਿਟ ਗੁਣਵੱਤਾ ਮੁੱਖ ਨੁਕਤਿਆਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈ। ਇਹ ਨਿਵੇਸ਼ਕ ਨੂੰ ਕ੍ਰੈਡਿਟ ਦੀ ਯੋਗਤਾ ਜਾਂ ਜੋਖਮ ਬਾਰੇ ਸੂਚਿਤ ਕਰਦਾ ਹੈਡਿਫਾਲਟ ਇੱਕ ਕਰਜ਼ਾ ਫੰਡ ਦਾ.

ਇੱਕ ਕਰਜ਼ੇ ਫੰਡ ਦੀ ਕ੍ਰੈਡਿਟ ਗੁਣਵੱਤਾ ਸੁਤੰਤਰ ਰੇਟਿੰਗ ਏਜੰਸੀਆਂ ਜਿਵੇਂ ਕਿ CRISIL, ICRA, ਆਦਿ ਦੁਆਰਾ ਨਿਰਧਾਰਤ ਕੀਤੀ ਜਾਂਦੀ ਹੈ। ਕ੍ਰੈਡਿਟ ਗੁਣਵੱਤਾ ਦੇ ਅਹੁਦੇਰੇਂਜ ਉੱਚ ਗੁਣਵੱਤਾ ਤੋਂ ('ਏ.ਏ.ਏ ਤੋਂ AA') ਤੋਂ ਮੱਧਮ ਗੁਣਵੱਤਾ ('A' ਤੋਂ 'BBB') ਤੋਂ ਘੱਟ ਗੁਣਵੱਤਾ ('BB', 'B', 'CCC', 'CC' ਤੋਂ 'C')।

ਉੱਚ ਰਿਟਰਨ ਪਰ ਬਹੁਤ ਘੱਟ ਕ੍ਰੈਡਿਟ ਗੁਣਵੱਤਾ ਵਾਲੀ ਸਕੀਮ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨਾ ਬਹੁਤ ਜੋਖਮ ਭਰਿਆ ਹੁੰਦਾ ਹੈ। ਡਿਫਾਲਟ ਦੀ ਸਥਿਤੀ ਵਿੱਚ, ਜਾਰੀਕਰਤਾ ਮੂਲ ਰਕਮ ਦਾ ਭੁਗਤਾਨ ਕਰਨ ਦੇ ਯੋਗ ਨਹੀਂ ਹੋਵੇਗਾ ਅਤੇ ਨਿਵੇਸ਼ਕ ਨੂੰ ਵੱਡਾ ਨੁਕਸਾਨ ਹੋਵੇਗਾ।

ਪੋਰਟਫੋਲੀਓ ਇਕਾਗਰਤਾ

ਮਿਉਚੁਅਲ ਫੰਡ ਰੇਟਿੰਗਾਂ ਦੀ ਪ੍ਰਕਿਰਿਆ ਵਿਚ ਪੋਰਟਫੋਲੀਓ ਇਕਾਗਰਤਾ ਇਕ ਹੋਰ ਮਹੱਤਵਪੂਰਨ ਕਾਰਕ ਹੈ। ਪੋਰਟਫੋਲੀਓ ਦੀ ਇਕਾਗਰਤਾ ਸੰਪਤੀਆਂ ਦੀ ਗਲਤ ਵਿਭਿੰਨਤਾ ਦੇ ਕਾਰਨ ਪੈਦਾ ਹੋਣ ਵਾਲੇ ਜੋਖਮ ਨੂੰ ਮਾਪਦੀ ਹੈ। ਇਕੁਇਟੀ ਸੰਪੱਤੀ ਸ਼੍ਰੇਣੀ ਲਈ, ਇੱਕ ਵਿਭਿੰਨਤਾ ਸਕੋਰ ਹੈ ਜੋ ਕੰਪਨੀ ਅਤੇ ਉਦਯੋਗ ਦੀ ਇਕਾਗਰਤਾ ਨੂੰ ਨਿਰਧਾਰਤ ਕਰਨ ਲਈ ਪੈਰਾਮੀਟਰ ਵਜੋਂ ਵਰਤਿਆ ਜਾਂਦਾ ਹੈ।

ਕਰਜ਼ੇ ਦੇ ਫੰਡਾਂ ਦੇ ਮਾਮਲੇ ਵਿੱਚ, ਇਕਾਗਰਤਾ ਦਾ ਮੁਲਾਂਕਣ ਇੱਕ ਵਿਅਕਤੀਗਤ ਜਾਰੀਕਰਤਾ ਦੀ ਇੱਕ ਖਾਸ ਸੀਮਾ 'ਤੇ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਇਹ ਸੀਮਾ ਜਾਰੀਕਰਤਾ ਦੀ ਕ੍ਰੈਡਿਟ ਰੇਟਿੰਗ ਨਾਲ ਜੁੜੀ ਹੋਈ ਹੈ। ਇੱਕ ਉੱਚ ਦਰਜਾ ਪ੍ਰਾਪਤ ਜਾਰੀਕਰਤਾ ਦੀਆਂ ਸੀਮਾਵਾਂ ਉੱਚੀਆਂ ਹੋਣਗੀਆਂ ਅਤੇ ਜਿਵੇਂ-ਜਿਵੇਂ ਰੇਟਿੰਗ ਦੇ ਅਹੁਦੇ ਹੇਠਾਂ ਜਾਂਦੇ ਹਨ, ਸੀਮਾ ਵੀ ਹੌਲੀ-ਹੌਲੀ ਘੱਟ ਜਾਂਦੀ ਹੈ। ਇੱਕ ਕੇਂਦਰਿਤ ਪੋਰਟਫੋਲੀਓ ਉੱਚ ਜੋਖਮ ਦਾ ਕਾਰਨ ਬਣ ਸਕਦਾ ਹੈ। ਸਾਰੇ ਨਿਵੇਸ਼ ਨੂੰ ਇੱਕ ਸਕੀਮ ਵਿੱਚ ਪਾਉਣਾ ਪੋਰਟਫੋਲੀਓ ਦੇ ਸੁਰੱਖਿਆ ਕਾਰਕ ਨੂੰ ਵਧਾਉਂਦਾ ਹੈ। ਪੋਰਟਫੋਲੀਓ ਦੀ ਵਿਭਿੰਨਤਾ ਦੀ ਸਲਾਹ ਦਿੱਤੀ ਜਾਂਦੀ ਹੈ।

ਇੱਕ ਕੇਂਦਰਿਤ ਪੋਰਟਫੋਲੀਓ ਇੱਕ ਉੱਚ ਜੋਖਮ ਦਾ ਕਾਰਨ ਬਣ ਸਕਦਾ ਹੈ। ਸਾਰੇ ਨਿਵੇਸ਼ ਨੂੰ ਇੱਕ ਸਕੀਮ ਵਿੱਚ ਪਾਉਣਾ ਪੋਰਟਫੋਲੀਓ ਦੇ ਜੋਖਮ ਕਾਰਕ ਨੂੰ ਵਧਾਉਂਦਾ ਹੈ। ਪੋਰਟਫੋਲੀਓ ਦੀ ਵਿਭਿੰਨਤਾ ਦੀ ਸਲਾਹ ਦਿੱਤੀ ਜਾਂਦੀ ਹੈ।

ਕੁਝ ਹੋਰ ਕਾਰਕ ਹਨ ਪੋਰਟਫੋਲੀਓ ਦਾ ਔਸਤ AUM (ਅਸੈੱਟ ਅੰਡਰ ਮੈਨੇਜਮੈਂਟ) ਟਰਨਓਵਰ ਆਦਿ। ਇਹ ਸਾਰੇ ਕਾਰਕ ਮਿਲ ਕੇ ਮਿਉਚੁਅਲ ਫੰਡ ਰੇਟਿੰਗਾਂ ਲਈ ਆਧਾਰ ਬਣਾਉਂਦੇ ਹਨ। ਰੇਟਿੰਗ ਏਜੰਸੀਆਂ ਇਹਨਾਂ ਮਾਪਦੰਡਾਂ ਦੀ ਵਰਤੋਂ ਆਪਣੇ ਵਧੀਆ ਪ੍ਰਦਰਸ਼ਨ ਕਰਨ ਵਾਲੇ ਮਿਉਚੁਅਲ ਫੰਡ ਦੇਣ ਲਈ ਕਰਦੀਆਂ ਹਨ।

ਸਿਖਰ ਦੇ 7 ਸਭ ਤੋਂ ਵਧੀਆ ਰੇਟ ਕੀਤੇ ਮਿਉਚੁਅਲ ਫੰਡ

Fund NAV Net Assets (Cr) Min Investment Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹65.0104

↑ 2.21 ₹1,975 1,000 500 30.9 62.3 170.3 61.6 30.5 167.1 SBI PSU Fund Growth ₹35.1422

↓ -0.22 ₹5,980 5,000 500 7.5 11.5 26.5 31.5 26.2 11.3 Invesco India PSU Equity Fund Growth ₹65.87

↓ -0.48 ₹1,492 5,000 500 3.5 6.1 24.9 29.4 24.2 10.3 LIC MF Infrastructure Fund Growth ₹48.6112

↓ -0.28 ₹946 5,000 1,000 0.7 -1.6 18.2 27.2 22.2 -3.7 Franklin India Opportunities Fund Growth ₹240.144

↓ -3.15 ₹8,271 5,000 500 -4.7 -6.1 12 26.2 18.5 3.1 DSP World Mining Fund Growth ₹32.2112

↑ 1.48 ₹181 1,000 500 29.2 54.9 103 26.1 19.2 79 SBI Healthcare Opportunities Fund Growth ₹429.138

↑ 4.46 ₹3,823 5,000 500 1.6 -1.1 9.2 26 17 -3.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 7 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund Invesco India PSU Equity Fund LIC MF Infrastructure Fund Franklin India Opportunities Fund DSP World Mining Fund SBI Healthcare Opportunities Fund Point 1 Lower mid AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Lower mid AUM (₹1,492 Cr). Bottom quartile AUM (₹946 Cr). Highest AUM (₹8,271 Cr). Bottom quartile AUM (₹181 Cr). Upper mid AUM (₹3,823 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (16+ yrs). Established history (18+ yrs). Oldest track record among peers (26 yrs). Established history (16+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 2★ (lower mid). Rating: 3★ (upper mid). Not Rated. Rating: 3★ (upper mid). Rating: 3★ (lower mid). Rating: 2★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 30.51% (top quartile). 5Y return: 26.20% (upper mid). 5Y return: 24.23% (upper mid). 5Y return: 22.24% (lower mid). 5Y return: 18.51% (bottom quartile). 5Y return: 19.22% (lower mid). 5Y return: 17.03% (bottom quartile). Point 6 3Y return: 61.59% (top quartile). 3Y return: 31.47% (upper mid). 3Y return: 29.44% (upper mid). 3Y return: 27.19% (lower mid). 3Y return: 26.23% (lower mid). 3Y return: 26.15% (bottom quartile). 3Y return: 26.02% (bottom quartile). Point 7 1Y return: 170.25% (top quartile). 1Y return: 26.46% (upper mid). 1Y return: 24.90% (lower mid). 1Y return: 18.23% (lower mid). 1Y return: 11.96% (bottom quartile). 1Y return: 102.97% (upper mid). 1Y return: 9.15% (bottom quartile). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: -2.70 (bottom quartile). Alpha: -6.08 (bottom quartile). Alpha: -1.01 (lower mid). Alpha: 0.00 (upper mid). Alpha: -2.03 (lower mid). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.53 (lower mid). Sharpe: 0.03 (bottom quartile). Sharpe: 0.12 (lower mid). Sharpe: 3.17 (upper mid). Sharpe: -0.46 (bottom quartile). Point 10 Information ratio: -0.47 (lower mid). Information ratio: -0.63 (bottom quartile). Information ratio: -0.50 (bottom quartile). Information ratio: 0.29 (upper mid). Information ratio: 1.66 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: -0.15 (lower mid). DSP World Gold Fund

SBI PSU Fund

Invesco India PSU Equity Fund

LIC MF Infrastructure Fund

Franklin India Opportunities Fund

DSP World Mining Fund

SBI Healthcare Opportunities Fund

ਮਿਉਚੁਅਲ ਫੰਡ ਰੇਟਿੰਗਾਂ ਨੂੰ ਪ੍ਰਭਾਵਿਤ ਕਰਨ ਵਾਲੇ ਗੁਣਾਤਮਕ ਕਾਰਕ

ਪਰ ਇਹਨਾਂ ਦੇ ਨਾਲ, ਗੁਣਾਤਮਕ ਕਾਰਕ ਵੀ ਹਨ ਜੋ ਮਿਉਚੁਅਲ ਫੰਡ ਰੇਟਿੰਗਾਂ ਨੂੰ ਵੀ ਪ੍ਰਭਾਵਿਤ ਕਰਦੇ ਹਨ।

ਫੰਡ ਹਾਊਸ ਦੀ ਸਾਖ

ਮਿਉਚੁਅਲ ਫੰਡ ਕੰਪਨੀਆਂ ਦਾ ਟਰੈਕ ਰਿਕਾਰਡ ਮੁੱਖ ਕਾਰਕਾਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈ। ਇੱਕ ਸਾਬਤ ਹੋਇਆ ਅਤੀਤ ਅਤੇ ਲਗਾਤਾਰ ਰਿਟਰਨ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਨੂੰ ਮਜ਼ਬੂਤੀ ਪ੍ਰਦਾਨ ਕਰਦਾ ਹੈ। ਇਸ ਦੀ ਬਜਾਏਨਿਵੇਸ਼ ਇੱਕ ਨਵੇਂ ਫੰਡ ਹਾਉਸ ਵਿੱਚ, ਪੈਸੇ ਨੂੰ ਸਥਾਪਿਤ ਵਿੱਚ ਰੱਖਣਾ ਹਮੇਸ਼ਾ ਬਿਹਤਰ ਹੁੰਦਾ ਹੈਏ.ਐਮ.ਸੀ.

ਫੰਡ ਮੈਨੇਜਰ ਟਰੈਕ ਰਿਕਾਰਡ

ਪਰ ਇੱਕ ਸਥਾਪਿਤ ਏਐਮਸੀ ਦੇ ਨਾਲ, ਜਾਂਚ ਕਰਨ ਲਈ ਇੱਕ ਹੋਰ ਕਾਰਕ ਫੰਡ ਮੈਨੇਜਰ ਦਾ ਅਨੁਭਵ ਹੈ। ਅਨੁਭਵ ਆਪਣੇ ਲਈ ਬੋਲਦਾ ਹੈ ਅਤੇ ਇਹ ਇਸ ਮਾਮਲੇ ਵਿੱਚ ਪੂਰੀ ਤਰ੍ਹਾਂ ਸੱਚ ਹੈ। ਇੱਕ ਤਜਰਬੇਕਾਰ ਫੰਡ ਮੈਨੇਜਰ ਇੱਕ ਚੰਗੇ ਮਿਉਚੁਅਲ ਫੰਡ ਬਾਰੇ ਇੱਕ ਬਿਹਤਰ ਦ੍ਰਿਸ਼ਟੀਕੋਣ ਅਤੇ ਵਿਚਾਰ ਰੱਖਦਾ ਹੈ ਅਤੇ ਨਿਵੇਸ਼ਕ ਨੂੰ ਸਮਝਦਾਰੀ ਨਾਲ ਨਿਵੇਸ਼ ਕਰਨ ਵਿੱਚ ਮਦਦ ਕਰਦਾ ਹੈ। ਮੈਨੇਜਰ ਦੁਆਰਾ ਸੰਭਾਲੀਆਂ ਗਈਆਂ ਕਈ ਸਕੀਮਾਂ ਨੂੰ ਵੀ ਵਿਚਾਰਿਆ ਜਾਣਾ ਚਾਹੀਦਾ ਹੈ। ਬਹੁਤ ਸਾਰੀਆਂ ਸਕੀਮਾਂ ਪ੍ਰਬੰਧਨ ਟੀਮ 'ਤੇ ਬੋਝ ਪਾ ਸਕਦੀਆਂ ਹਨ ਅਤੇ ਘੱਟ ਕਰ ਸਕਦੀਆਂ ਹਨਕੁਸ਼ਲਤਾ.

ਨਿਵੇਸ਼ ਪ੍ਰਕਿਰਿਆ

ਕਿਸੇ ਨੂੰ ਇਹ ਵੀ ਯਕੀਨੀ ਬਣਾਉਣਾ ਚਾਹੀਦਾ ਹੈ ਕਿ ਉੱਥੇ ਇੱਕ ਨਿਵੇਸ਼ ਪ੍ਰਕਿਰਿਆ ਹੈ। ਇਹ ਯਕੀਨੀ ਬਣਾਏਗਾ ਕਿ ਇੱਕ ਸੰਸਥਾਗਤ ਪ੍ਰਕਿਰਿਆ ਹੈ ਜੋ ਨਿਵੇਸ਼ ਦੇ ਫੈਸਲਿਆਂ ਦਾ ਧਿਆਨ ਰੱਖਦੀ ਹੈ। ਤੁਸੀਂ ਕੀ-ਮੈਨ ਜੋਖਮ ਵਾਲੇ ਉਤਪਾਦ ਵਿੱਚ ਨਹੀਂ ਜਾਣਾ ਚਾਹੁੰਦੇ। ਜੇਕਰ ਉੱਥੇ ਇੱਕ ਸੰਸਥਾਗਤ ਨਿਵੇਸ਼ ਪ੍ਰਕਿਰਿਆ ਹੈ, ਤਾਂ ਇਹ ਯਕੀਨੀ ਬਣਾਏਗਾ ਕਿ ਸਕੀਮ ਦਾ ਚੰਗੀ ਤਰ੍ਹਾਂ ਪ੍ਰਬੰਧਨ ਕੀਤਾ ਗਿਆ ਹੈ। ਇੱਥੋਂ ਤੱਕ ਕਿ ਫੰਡ ਮੈਨੇਜਰ ਦੀ ਤਬਦੀਲੀ ਵੀ ਹੈ। ਤਦ ਤੁਹਾਡੇ ਨਿਵੇਸ਼ ਨੂੰ ਸੁਰੱਖਿਅਤ ਕੀਤਾ ਜਾਵੇਗਾ।

ਇੱਕ ਚੰਗੀ ਮਿਉਚੁਅਲ ਫੰਡ ਰੇਟਿੰਗ ਮਾਤਰਾਤਮਕ ਅਤੇ ਗੁਣਾਤਮਕ ਦੋਵਾਂ ਕਾਰਕਾਂ ਦਾ ਸੁਮੇਲ ਹੈ। MorningStar, CRISIL, ICRA ਵਰਗੀਆਂ ਰੇਟਿੰਗ ਏਜੰਸੀਆਂ ਸਭ ਤੋਂ ਵਧੀਆ ਪ੍ਰਦਰਸ਼ਨ ਕਰਨ ਵਾਲੇ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਲਈ ਆਪਣੀ ਰੇਟਿੰਗ ਦੇਣ ਲਈ ਦੋਵਾਂ ਕਾਰਕਾਂ ਦੀ ਵਰਤੋਂ ਕਰਦੀਆਂ ਹਨ ਜੋ ਸਮੇਂ-ਸਮੇਂ 'ਤੇ ਅੱਪਡੇਟ ਕੀਤੀਆਂ ਜਾਂਦੀਆਂ ਹਨ।

ਸਿੱਟਾ

ਨੋਟ ਕਰਨ ਵਾਲੀ ਇੱਕ ਮਹੱਤਵਪੂਰਣ ਗੱਲ ਇਹ ਹੈ ਕਿ ਹਾਲਾਂਕਿ ਉੱਚ ਦਰਜਾਬੰਦੀ ਵਾਲੀਆਂ ਸਕੀਮਾਂ ਉੱਚ ਰਿਟਰਨ ਦੀ ਪੇਸ਼ਕਸ਼ ਕਰਦੀਆਂ ਹਨ, ਇਹ ਹਮੇਸ਼ਾ ਨਿਰਣਾਇਕ ਨਹੀਂ ਹੋ ਸਕਦੀਆਂ. ਨੂੰਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰੋ ਸਿਰਫ਼ ਮਿਉਚੁਅਲ ਫੰਡ ਰੇਟਿੰਗਾਂ ਦੇ ਆਧਾਰ 'ਤੇ ਆਮ ਤੌਰ 'ਤੇ ਸਮਝਦਾਰੀ ਵਾਲਾ ਫੈਸਲਾ ਨਹੀਂ ਹੁੰਦਾ। ਨਿਵੇਸ਼ ਖੋਜ-ਅਧਾਰਤ ਅਤੇ ਚੰਗੀ ਤਰ੍ਹਾਂ ਸੂਚਿਤ ਹੋਣਾ ਚਾਹੀਦਾ ਹੈ। ਮਿਉਚੁਅਲ ਫੰਡ ਰੇਟਿੰਗਾਂ ਸਿਰਫ਼ ਇੱਕ ਚੰਗੇ ਨਿਵੇਸ਼ ਦੀ ਦਿਸ਼ਾ ਦਿਖਾਉਂਦੀਆਂ ਹਨ।

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।

Excellent information