ਭਾਰਤ ਵਿੱਚ ਸੰਪੱਤੀ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀਆਂ

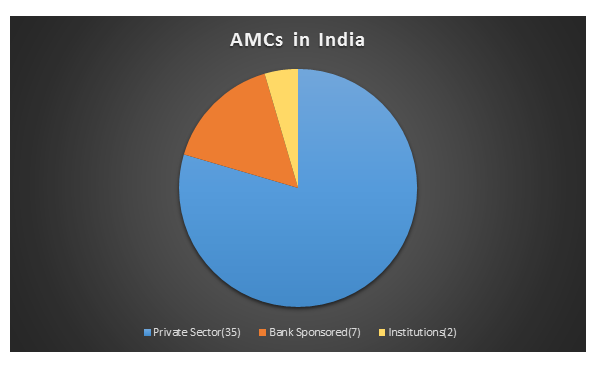

ਭਾਰਤ ਵਿੱਚ ਸੰਪੱਤੀ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀਆਂ ਨੂੰ ਮੋਟੇ ਤੌਰ 'ਤੇ ਤਿੰਨ ਕਿਸਮਾਂ ਵਿੱਚ ਸ਼੍ਰੇਣੀਬੱਧ ਕੀਤਾ ਗਿਆ ਹੈ; ਬੈਂਕ-ਪ੍ਰਯੋਜਿਤ ਮਿਉਚੁਅਲ ਫੰਡ, ਮਿਉਚੁਅਲ ਫੰਡ ਸੰਸਥਾਵਾਂ, ਅਤੇ ਨਿੱਜੀ ਖੇਤਰ ਦੇ ਮਿਉਚੁਅਲ ਫੰਡ। ਅੱਜ (ਫਰਵਰੀ 2017) ਤੱਕ ਭਾਰਤ ਵਿੱਚ ਕੁੱਲ 44 ਸੰਪਤੀ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀਆਂ ਹਨ। ਇਹਨਾਂ ਵਿੱਚੋਂ 35 AMC ਨਿੱਜੀ ਖੇਤਰ ਦਾ ਹਿੱਸਾ ਹਨ।

ਸਾਰੀਆਂ ਸੰਪੱਤੀ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀਆਂ ਭਾਰਤ ਵਿੱਚ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਦੀ ਐਸੋਸੀਏਸ਼ਨ ਦਾ ਹਿੱਸਾ ਹਨ (AMFI). AMFI ਨੂੰ 1995 ਵਿੱਚ ਭਾਰਤ ਵਿੱਚ ਸਾਰੇ ਰਜਿਸਟਰਡ AMCs ਦੀ ਇੱਕ ਗੈਰ-ਲਾਭਕਾਰੀ ਸੰਸਥਾ ਵਜੋਂ ਸ਼ਾਮਲ ਕੀਤਾ ਗਿਆ ਸੀ।

ਭਾਰਤ ਵਿੱਚ ਪ੍ਰਸਿੱਧ AMCs ਦੀ ਸੰਖੇਪ ਜਾਣਕਾਰੀ

ਸੰਸਦ ਦੇ UTI ਐਕਟ ਦੁਆਰਾ 1963 ਵਿੱਚ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਦੀ ਸ਼ੁਰੂਆਤ ਤੋਂ ਲੈ ਕੇ, ਉਦਯੋਗ ਨੇ ਆਪਣੀ ਮੌਜੂਦਾ ਸਥਿਤੀ ਤੱਕ ਪਹੁੰਚਣ ਲਈ ਇੱਕ ਮਹੱਤਵਪੂਰਨ ਵਿਕਾਸ ਦੀ ਨਿਗਰਾਨੀ ਕੀਤੀ ਹੈ। ਜਨਤਕ ਖੇਤਰ ਦੀ ਸ਼ੁਰੂਆਤ ਤੋਂ ਬਾਅਦ ਨਿੱਜੀ ਖੇਤਰ ਦੇ ਦਾਖਲੇ ਨੇ ਮਿਉਚੁਅਲ ਫੰਡ ਉਦਯੋਗ ਦੇ ਇਤਿਹਾਸ ਦੇ ਮਹੱਤਵਪੂਰਨ ਪੜਾਵਾਂ ਨੂੰ ਚਿੰਨ੍ਹਿਤ ਕੀਤਾ ਹੈ।

1987 ਨੇ ਮਿਉਚੁਅਲ ਫੰਡ ਮਾਰਕੀਟ ਵਿੱਚ ਜਨਤਕ ਖੇਤਰ ਦੀ ਐਂਟਰੀ ਨੂੰ ਚਿੰਨ੍ਹਿਤ ਕੀਤਾ। ਐਸਬੀਆਈ ਮਿਉਚੁਅਲ ਫੰਡ, ਜੂਨ 1987 ਵਿੱਚ ਸਥਾਪਿਤ ਕੀਤਾ ਗਿਆ, ਸਭ ਤੋਂ ਪੁਰਾਣਾ ਜਨਤਕ ਖੇਤਰ ਦਾ ਪ੍ਰਬੰਧਿਤ ਏਐਮਸੀ ਹੈ।ਐਸਬੀਆਈ ਮਿਉਚੁਅਲ ਫੰਡ 25 ਸਾਲਾਂ ਤੋਂ ਵੱਧ ਦਾ ਇੱਕ ਅਮੀਰ ਇਤਿਹਾਸ ਹੈ ਅਤੇ ਇੱਕ ਬਹੁਤ ਪ੍ਰਭਾਵਸ਼ਾਲੀ ਟਰੈਕ ਰਿਕਾਰਡ ਹੈ। SBI ਮਿਉਚੁਅਲ ਫੰਡ ਦੀ ਕੁੱਲ ਸੰਪਤੀ ਅੰਡਰ ਮੈਨੇਜਮੈਂਟ (AUM) ਸਤੰਬਰ 2016 ਵਿੱਚ INR 1,31,647 ਕਰੋੜ ਤੋਂ ਵੱਧ ਦੱਸੀ ਜਾਂਦੀ ਹੈ।

ਕੋਠਾਰੀ ਪਾਇਨੀਅਰ (ਹੁਣ ਫ੍ਰੈਂਕਲਿਨ ਟੈਂਪਲਟਨ ਨਾਲ ਵਿਲੀਨ ਹੋ ਗਿਆ) 1993 ਵਿੱਚ ਮਿਉਚੁਅਲ ਫੰਡ ਮਾਰਕੀਟ ਵਿੱਚ ਦਾਖਲ ਹੋਣ ਵਾਲਾ ਪਹਿਲਾ ਨਿੱਜੀ ਖੇਤਰ ਪ੍ਰਬੰਧਿਤ ਏਐਮਸੀ ਸੀ। ਫਰੈਂਕਲਿਨ ਟੈਂਪਲਟਨ ਹੁਣ ਦੋ ਦਹਾਕਿਆਂ ਤੋਂ ਵੱਧ ਸਮੇਂ ਤੋਂ ਉਦਯੋਗ ਵਿੱਚ ਹੈ। ਫ੍ਰੈਂਕਲਿਨ ਟੈਂਪਲਟਨ ਦੀ ਕੁੱਲ AUM ਸਤੰਬਰ 2016 ਨੂੰ ਦਰਜ ਕੀਤੇ ਅਨੁਸਾਰ 74,576 ਕਰੋੜ ਰੁਪਏ ਤੋਂ ਵੱਧ ਹੈ।

ਸਾਲਾਂ ਦੌਰਾਨ, ਬਹੁਤ ਸਾਰੇ ਨਿੱਜੀ ਖੇਤਰ ਦੇ AMCs ਨੇ ਮਿਉਚੁਅਲ ਫੰਡ ਬਾਜ਼ਾਰ ਵਿੱਚ ਪ੍ਰਵੇਸ਼ ਕੀਤਾ।HDFC ਮਿਉਚੁਅਲ ਫੰਡ 2000 ਵਿੱਚ ਸਥਾਪਿਤ ਸਭ ਤੋਂ ਸਫਲਾਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈਮਿਉਚੁਅਲ ਫੰਡ ਹਾਊਸ ਭਾਰਤ ਵਿੱਚ. ਜੂਨ 2016 ਤੱਕ, HDFC ਮਿਉਚੁਅਲ ਫੰਡ ਦੇ ਪ੍ਰਬੰਧਨ ਅਧੀਨ ਸੰਪਤੀਆਂ INR 2,13,322 ਕਰੋੜ ਤੋਂ ਵੱਧ ਹਨ।

ਆਈਸੀਆਈਸੀਆਈ ਪ੍ਰੂਡੈਂਸ਼ੀਅਲ ਮਿਉਚੁਅਲ ਫੰਡ ਜੂਨ 2015 ਤੋਂ ਜੂਨ 2016 ਤੱਕ ਔਸਤ AUM ਦੇ ਰੂਪ ਵਿੱਚ ਸਭ ਤੋਂ ਵਧੀਆ ਪ੍ਰਦਰਸ਼ਨ ਕਰਨ ਵਾਲਾ AMC ਸੀ। ਇਹ ਰਕਮ ਪਿਛਲੇ ਸਾਲ ਨਾਲੋਂ 24% ਦੀ ਵਾਧਾ ਦਰ ਦਰਸਾਉਂਦੀ ਹੈ।

ਰਿਲਾਇੰਸ ਮਿਉਚੁਅਲ ਫੰਡ ਦੇਸ਼ ਵਿੱਚ ਸਭ ਤੋਂ ਪ੍ਰਸਿੱਧ ਸੰਪੱਤੀ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀਆਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈ। ਰਿਲਾਇੰਸ AMC ਪੂਰੇ ਭਾਰਤ ਵਿੱਚ ਲਗਭਗ 179 ਸ਼ਹਿਰਾਂ ਨੂੰ ਕਵਰ ਕਰਦਾ ਹੈ, ਇਸ ਨੂੰ ਦੇਸ਼ ਵਿੱਚ ਸਭ ਤੋਂ ਤੇਜ਼ੀ ਨਾਲ ਵਧ ਰਹੇ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚੋਂ ਇੱਕ ਬਣਾਉਂਦਾ ਹੈ। ਸਤੰਬਰ 2016 ਤੱਕ, ਰਿਲਾਇੰਸ ਮਿਉਚੁਅਲ ਫੰਡ ਦੇ ਪ੍ਰਬੰਧਨ ਅਧੀਨ ਕੁੱਲ ਜਾਇਦਾਦ INR 18,000 ਕਰੋੜ ਤੋਂ ਵੱਧ ਦਰਜ ਕੀਤੀ ਗਈ ਹੈ।

Talk to our investment specialist

ਬਿਰਲਾ ਸਨ ਲਾਈਫ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਕੰਪਨੀ (BSLAMC) ਭਾਰਤ ਵਿੱਚ ਪ੍ਰਮੁੱਖ ਅਤੇ ਵਿਆਪਕ ਤੌਰ 'ਤੇ ਜਾਣੀ ਜਾਂਦੀ ਸੰਪਤੀ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀਆਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈ। ਇਹ ਆਦਿਤਿਆ ਬਿਰਲਾ ਗਰੁੱਪ ਅਤੇ ਸਨ ਲਾਈਫ ਫਾਈਨੈਂਸ਼ੀਅਲ ਦਾ ਸਾਂਝਾ ਉੱਦਮ ਹੈ। ਸਤੰਬਰ 2016 ਵਿੱਚ BSLAMC ਦੇ ਪ੍ਰਬੰਧਨ ਅਧੀਨ ਕੁੱਲ ਜਾਇਦਾਦ INR 1,68,802 ਕਰੋੜ ਦੱਸੀ ਜਾਂਦੀ ਹੈ।

UTI ਸੰਪੱਤੀ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀ 2002 ਵਿੱਚ ਸਥਾਪਿਤ ਕੀਤੀ ਗਈ, ਚਾਰ ਜਨਤਕ ਖੇਤਰ ਦੀਆਂ ਕੰਪਨੀਆਂ, ਜਿਵੇਂ ਕਿ LIC ਇੰਡੀਆ, ਸਟੇਟ ਬੈਂਕ ਆਫ਼ ਇੰਡੀਆ, ਬੈਂਕ ਆਫ਼ ਬੜੌਦਾ ਅਤੇ ਪੰਜਾਬ ਨੈਸ਼ਨਲ ਬੈਂਕ ਦੁਆਰਾ ਸਪਾਂਸਰ ਕੀਤੀ ਗਈ ਹੈ। ਸਤੰਬਰ 2016 ਵਿੱਚ UTI ਸੰਪੱਤੀ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀ ਦਾ AUM INR 1,27,111 ਕਰੋੜ ਦਾ ਅਨੁਮਾਨਿਤ ਸੀ।

ਪ੍ਰਮੁੱਖ ਸੰਪਤੀ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀਆਂ

1. ICICI ਪ੍ਰੂਡੈਂਸ਼ੀਅਲ ਐਸੇਟ Mgmt.Company Limited

ਲਗਭਗ ₹ 3 ਲੱਖ ਕਰੋੜ ਦੇ AUM ਆਕਾਰ ਦੇ ਨਾਲ, ICICI ਪ੍ਰੂਡੈਂਸ਼ੀਅਲ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਕੰਪਨੀ ਲਿਮਟਿਡ ਦੇਸ਼ ਦੀ ਸਭ ਤੋਂ ਵੱਡੀ ਸੰਪੱਤੀ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀ (AMC) ਹੈ। ਇਹ ਭਾਰਤ ਵਿੱਚ ਆਈਸੀਆਈਸੀਆਈ ਬੈਂਕ ਅਤੇ ਯੂਕੇ ਵਿੱਚ ਪ੍ਰੂਡੈਂਸ਼ੀਅਲ ਪੀਐਲਸੀ ਵਿਚਕਾਰ ਇੱਕ ਸਾਂਝਾ ਉੱਦਮ ਹੈ। ਇਹ 1993 ਵਿੱਚ ਸ਼ੁਰੂ ਕੀਤਾ ਗਿਆ ਸੀ.

ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਤੋਂ ਇਲਾਵਾ, AMC ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਪੋਰਟਫੋਲੀਓ ਪ੍ਰਬੰਧਨ ਸੇਵਾਵਾਂ (PMS) ਅਤੇ ਰੀਅਲ ਅਸਟੇਟ ਨੂੰ ਵੀ ਪੂਰਾ ਕਰਦਾ ਹੈ।

ਚੋਟੀ ਦੇ ICICI ਪ੍ਰੂਡੈਂਸ਼ੀਅਲ ਮਿਉਚੁਅਲ ਫੰਡ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Regular Gold Savings Fund Growth ₹49.7732

↓ -1.88 ₹6,338 25.8 51.3 83.9 40.5 27.5 72 ICICI Prudential Global Stable Equity Fund Growth ₹32.06

↑ 0.01 ₹86 8.5 11.3 17.1 13.8 12 17.8 ICICI Prudential US Bluechip Equity Fund Growth ₹75.36

↓ -0.06 ₹3,648 5.8 12.4 19.6 16.9 13.7 15.8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 4 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary ICICI Prudential Regular Gold Savings Fund ICICI Prudential Global Stable Equity Fund ICICI Prudential US Bluechip Equity Fund Point 1 Highest AUM (₹6,338 Cr). Bottom quartile AUM (₹86 Cr). Lower mid AUM (₹3,648 Cr). Point 2 Oldest track record among peers (14 yrs). Established history (12+ yrs). Established history (13+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 4★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 27.54% (upper mid). 5Y return: 11.98% (bottom quartile). 5Y return: 13.69% (lower mid). Point 6 3Y return: 40.47% (upper mid). 3Y return: 13.82% (bottom quartile). 3Y return: 16.86% (lower mid). Point 7 1Y return: 83.87% (upper mid). 1Y return: 17.09% (bottom quartile). 1Y return: 19.60% (lower mid). Point 8 1M return: 2.65% (upper mid). Alpha: 0.00 (lower mid). Alpha: -2.57 (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Sharpe: 1.23 (lower mid). Sharpe: 0.82 (bottom quartile). Point 10 Sharpe: 3.10 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -1.43 (bottom quartile). ICICI Prudential Regular Gold Savings Fund

ICICI Prudential Global Stable Equity Fund

ICICI Prudential US Bluechip Equity Fund

2. HDFC ਸੰਪਤੀ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀ ਲਿਮਿਟੇਡ

HDFC ਮਿਉਚੁਅਲ ਫੰਡ AUM ਦੇ ਆਕਾਰ ਦੁਆਰਾ ਦੂਜੇ ਨੰਬਰ 'ਤੇ ਹੈ। ਲਗਭਗ ₹ 3 ਲੱਖ ਕਰੋੜ ਦੇ ਫੰਡ ਆਕਾਰ ਦੇ ਨਾਲ, ਇਹ ਦੇਸ਼ ਦੀਆਂ ਸਭ ਤੋਂ ਵੱਡੀਆਂ ਮਿਊਚਲ ਫੰਡ ਕੰਪਨੀਆਂ ਜਾਂ AMC ਵਿੱਚੋਂ ਇੱਕ ਹੈ।

ਚੋਟੀ ਦੇ ਐਚਡੀਐਫਸੀ ਮਿਉਚੁਅਲ ਫੰਡ ਫੰਡ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) HDFC Gold Fund Growth ₹48.1718

↓ -1.52 ₹11,458 26 51.8 84.6 40.3 27.5 71.3 HDFC Arbitrage Fund Growth ₹31.867

↑ 0.01 ₹24,503 1.6 2.9 6.3 7.1 5.9 6.3 HDFC Liquid Fund Growth ₹5,325.18

↑ 0.74 ₹72,502 1.5 2.9 6.3 6.9 5.8 6.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 4 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary HDFC Gold Fund HDFC Arbitrage Fund HDFC Liquid Fund Point 1 Bottom quartile AUM (₹11,458 Cr). Lower mid AUM (₹24,503 Cr). Highest AUM (₹72,502 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (25 yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 3★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately Low. Risk profile: Low. Point 5 5Y return: 27.52% (upper mid). 5Y return: 5.93% (lower mid). 1Y return: 6.30% (bottom quartile). Point 6 3Y return: 40.30% (upper mid). 3Y return: 7.05% (lower mid). 1M return: 0.46% (bottom quartile). Point 7 1Y return: 84.57% (upper mid). 1Y return: 6.30% (lower mid). Sharpe: 2.74 (lower mid). Point 8 1M return: 3.04% (upper mid). 1M return: 0.49% (lower mid). Information ratio: -0.39 (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Yield to maturity (debt): 6.58% (upper mid). Point 10 Sharpe: 3.29 (upper mid). Sharpe: 0.87 (bottom quartile). Modified duration: 0.09 yrs (lower mid). HDFC Gold Fund

HDFC Arbitrage Fund

HDFC Liquid Fund

3. ਰਿਲਾਇੰਸ ਨਿਪੋਨ ਲਾਈਫ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਲਿਮਿਟੇਡ

ਲਗਭਗ ₹ 2.5 ਲੱਖ ਕਰੋੜ ਦੀ ਪ੍ਰਬੰਧਨ ਅਧੀਨ ਸੰਪਤੀਆਂ ਦੇ ਨਾਲ, ਰਿਲਾਇੰਸ ਮਿਉਚੁਅਲ ਫੰਡ ਭਾਰਤ ਦੀਆਂ ਪ੍ਰਮੁੱਖ ਮਿਉਚੁਅਲ ਫੰਡ ਕੰਪਨੀਆਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈ।

ਰਿਲਾਇੰਸ ਅਨਿਲ ਧੀਰੂਭਾਈ ਅੰਬਾਨੀ (ਏ.ਡੀ.ਏ.) ਸਮੂਹ ਦਾ ਇੱਕ ਹਿੱਸਾ, ਰਿਲਾਇੰਸ ਮਿਉਚੁਅਲ ਫੰਡ ਭਾਰਤ ਵਿੱਚ ਸਭ ਤੋਂ ਤੇਜ਼ੀ ਨਾਲ ਵਧ ਰਹੀ ਏਐਮਸੀ ਵਿੱਚੋਂ ਇੱਕ ਹੈ।

ਚੋਟੀ ਦੇ ਰਿਲਾਇੰਸ ਮਿਉਚੁਅਲ ਫੰਡ ਫੰਡ 2022

No Funds available.

4. ਆਦਿਤਿਆ ਬਿਰਲਾ ਸਨ ਲਾਈਫ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਕੰਪਨੀ ਲਿਮਿਟੇਡ

ਪਹਿਲਾਂ ਬਿਰਲਾ ਸਨ ਲਾਈਫ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਕੰਪਨੀ ਵਜੋਂ ਜਾਣੀ ਜਾਂਦੀ ਹੈ, ਇਹ ਫੰਡ ਹਾਊਸ ਏਯੂਐਮ ਆਕਾਰ ਦੇ ਮਾਮਲੇ ਵਿੱਚ ਤੀਜਾ ਸਭ ਤੋਂ ਵੱਡਾ ਹੈ। ਵਰਤਮਾਨ ਵਿੱਚ ਇਸਨੂੰ ਆਦਿਤਿਆ ਬਿਰਲਾ ਸਨ ਲਾਈਫ (ABSL) ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਕੰਪਨੀ ਲਿਮਟਿਡ ਵਜੋਂ ਜਾਣਿਆ ਜਾਂਦਾ ਹੈ। ਇਹ ਭਾਰਤ ਵਿੱਚ ਆਦਿਤਿਆ ਬਿਰਲਾ ਸਮੂਹ ਅਤੇ ਕੈਨੇਡਾ ਦੇ ਸਨ ਲਾਈਫ ਫਾਈਨੈਂਸ਼ੀਅਲ ਇੰਕ ਵਿਚਕਾਰ ਇੱਕ ਸਾਂਝਾ ਉੱਦਮ ਹੈ। ਇਹ 1994 ਵਿੱਚ ਇੱਕ ਸਾਂਝੇ ਉੱਦਮ ਵਜੋਂ ਸਥਾਪਿਤ ਕੀਤਾ ਗਿਆ ਸੀ।

ਚੋਟੀ ਦੇ ਆਦਿਤਿਆ ਬਿਰਲਾ ਮਿਉਚੁਅਲ ਫੰਡ ਫੰਡ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹46.9053

↓ -1.48 ₹1,781 26.4 51.8 85.2 40.2 27.4 72 Aditya Birla Sun Life International Equity Fund - Plan B Growth ₹28.8036

↑ 0.07 ₹93 10.3 10 13.8 18.9 9 Aditya Birla Sun Life Commodity Equities Fund - Global Agri Plan Growth ₹35.7925

↑ 0.13 ₹13 5.9 -4.4 -3 19.4 8.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 4 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Aditya Birla Sun Life Gold Fund Aditya Birla Sun Life International Equity Fund - Plan B Aditya Birla Sun Life Commodity Equities Fund - Global Agri Plan Point 1 Highest AUM (₹1,781 Cr). Lower mid AUM (₹93 Cr). Bottom quartile AUM (₹13 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (18 yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 1★ (bottom quartile). Rating: 2★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 27.42% (upper mid). 5Y return: 8.98% (lower mid). 5Y return: 8.67% (bottom quartile). Point 6 3Y return: 40.22% (upper mid). 3Y return: 18.95% (bottom quartile). 3Y return: 19.45% (lower mid). Point 7 1Y return: 85.17% (upper mid). 1Y return: 13.75% (lower mid). 1Y return: -3.01% (bottom quartile). Point 8 1M return: 3.30% (bottom quartile). Alpha: 0.00 (lower mid). Alpha: -3.41 (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Sharpe: 0.85 (lower mid). Sharpe: -0.44 (bottom quartile). Point 10 Sharpe: 3.08 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -0.10 (bottom quartile). Aditya Birla Sun Life Gold Fund

Aditya Birla Sun Life International Equity Fund - Plan B

Aditya Birla Sun Life Commodity Equities Fund - Global Agri Plan

5. ਐਸਬੀਆਈ ਫੰਡ ਮੈਨੇਜਮੈਂਟ ਪ੍ਰਾਈਵੇਟ ਲਿਮਿਟੇਡ

SBI ਫੰਡ ਮੈਨੇਜਮੈਂਟ ਪ੍ਰਾਈਵੇਟ ਲਿਮਿਟੇਡ, ਭਾਰਤੀ ਸਟੇਟ ਬੈਂਕ (SBI) ਅਤੇ ਵਿੱਤੀ ਸੇਵਾ ਕੰਪਨੀ ਅਮੁੰਡੀ, ਫਰਾਂਸ ਵਿੱਚ ਇੱਕ ਯੂਰਪੀਅਨ ਸੰਪੱਤੀ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀ ਵਿਚਕਾਰ ਇੱਕ ਸਾਂਝਾ ਉੱਦਮ ਹੈ। ਇਸਨੂੰ 1987 ਵਿੱਚ ਲਾਂਚ ਕੀਤਾ ਗਿਆ ਸੀ।

ਚੋਟੀ ਦੇ ਐਸਬੀਆਈ ਮਿਉਚੁਅਲ ਫੰਡ ਫੰਡ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) SBI Gold Fund Growth ₹47.2042

↓ -1.62 ₹15,024 26.3 51.9 84.7 40.7 27.7 71.5 SBI PSU Fund Growth ₹35.6915

↓ -1.03 ₹5,980 7.9 15.7 32.4 32.1 26 11.3 SBI Magnum COMMA Fund Growth ₹110.687

↓ -3.10 ₹896 4.8 6 25.9 19.4 14.7 12.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 4 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary SBI Gold Fund SBI PSU Fund SBI Magnum COMMA Fund Point 1 Highest AUM (₹15,024 Cr). Lower mid AUM (₹5,980 Cr). Bottom quartile AUM (₹896 Cr). Point 2 Established history (14+ yrs). Established history (15+ yrs). Oldest track record among peers (20 yrs). Point 3 Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Top rated. Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 27.71% (upper mid). 5Y return: 26.00% (lower mid). 5Y return: 14.72% (bottom quartile). Point 6 3Y return: 40.68% (upper mid). 3Y return: 32.11% (lower mid). 3Y return: 19.42% (bottom quartile). Point 7 1Y return: 84.72% (upper mid). 1Y return: 32.38% (lower mid). 1Y return: 25.93% (bottom quartile). Point 8 1M return: 2.92% (upper mid). Alpha: 0.05 (upper mid). Alpha: -1.28 (bottom quartile). Point 9 Alpha: 0.00 (lower mid). Sharpe: 0.63 (bottom quartile). Sharpe: 0.73 (lower mid). Point 10 Sharpe: 3.25 (upper mid). Information ratio: -0.63 (bottom quartile). Information ratio: -0.23 (lower mid). SBI Gold Fund

SBI PSU Fund

SBI Magnum COMMA Fund

6. UTI ਸੰਪਤੀ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀ ਲਿਮਿਟੇਡ

ਯੂਟੀਆਈ ਮਿਉਚੁਅਲ ਫੰਡ ਯੂਨਿਟ ਟਰੱਸਟ ਆਫ਼ ਇੰਡੀਆ (ਯੂਟੀਆਈ) ਦਾ ਇੱਕ ਹਿੱਸਾ ਹੈ। ਨਾਲ ਦਰਜ ਕੀਤਾ ਗਿਆ ਸੀਸੇਬੀ 2003 ਵਿੱਚ। ਇਸਨੂੰ ਐਸਬੀਆਈ, ਐਲਆਈਸੀ, ਬੈਂਕ ਆਫ਼ ਬੜੌਦਾ ਅਤੇ ਪੀਐਨਬੀ ਦੁਆਰਾ ਪ੍ਰਮੋਟ ਕੀਤਾ ਜਾਂਦਾ ਹੈ।

UTI ਭਾਰਤ ਵਿੱਚ ਸਭ ਤੋਂ ਪੁਰਾਣੇ ਅਤੇ ਸਭ ਤੋਂ ਵੱਡੇ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈ।

ਚੋਟੀ ਦੇ UTI ਮਿਉਚੁਅਲ ਫੰਡ ਫੰਡ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) UTI Arbitrage Fund Growth ₹36.4678

↑ 0.01 ₹10,957 1.6 3 6.5 7.1 6 6.5 UTI Liquid Cash Plan Growth ₹4,453.09

↑ 0.61 ₹31,334 1.5 2.9 6.3 6.9 5.9 6.5 UTI Gilt Fund Growth ₹64.2217

↓ -0.10 ₹521 1.4 3 5.9 7.1 5.6 5.1 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 4 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary UTI Arbitrage Fund UTI Liquid Cash Plan UTI Gilt Fund Point 1 Lower mid AUM (₹10,957 Cr). Highest AUM (₹31,334 Cr). Bottom quartile AUM (₹521 Cr). Point 2 Established history (19+ yrs). Established history (22+ yrs). Oldest track record among peers (24 yrs). Point 3 Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Top rated. Point 4 Risk profile: Moderately Low. Risk profile: Low. Risk profile: Moderate. Point 5 5Y return: 5.99% (upper mid). 1Y return: 6.32% (lower mid). 1Y return: 5.92% (bottom quartile). Point 6 3Y return: 7.14% (upper mid). 1M return: 0.45% (bottom quartile). 1M return: 0.77% (upper mid). Point 7 1Y return: 6.47% (upper mid). Sharpe: 3.00 (upper mid). Sharpe: -0.28 (bottom quartile). Point 8 1M return: 0.50% (lower mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Yield to maturity (debt): 6.51% (bottom quartile). Yield to maturity (debt): 6.72% (lower mid). Point 10 Sharpe: 1.31 (lower mid). Modified duration: 0.09 yrs (upper mid). Modified duration: 5.70 yrs (bottom quartile). UTI Arbitrage Fund

UTI Liquid Cash Plan

UTI Gilt Fund

7. ਕੋਟਕ ਮਹਿੰਦਰਾ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਕੰਪਨੀ ਲਿਮਿਟੇਡ

ਕੋਟਕ ਮਹਿੰਦਰਾ ਮਿਉਚੁਅਲ ਫੰਡ ਸ਼੍ਰੀ ਉਦੈ ਕੋਟਕ ਦੁਆਰਾ 1985 ਵਿੱਚ ਸਥਾਪਿਤ ਕੋਟਕ ਸਮੂਹ ਦਾ ਇੱਕ ਹਿੱਸਾ ਹੈ। ਕੋਟਕ ਮਹਿੰਦਰਾ ਸੰਪਤੀ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀ (KMAMC) ਕੋਟਕ ਮਹਿੰਦਰਾ ਮਿਉਚੁਅਲ ਫੰਡ (KMMF) ਲਈ ਸੰਪਤੀ ਪ੍ਰਬੰਧਕ ਹੈ। KMAMC ਨੇ 1998 ਵਿੱਚ ਆਪਣਾ ਕੰਮ ਸ਼ੁਰੂ ਕੀਤਾ ਸੀ।

ਚੋਟੀ ਦੇ ਕੋਟਕ ਮਿਉਚੁਅਲ ਫੰਡ ਫੰਡ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Kotak Gold Fund Growth ₹61.6412

↓ -2.28 ₹6,556 25.9 51.1 83.8 40.1 27.2 70.4 Kotak Global Emerging Market Fund Growth ₹35.349

↓ -0.39 ₹539 17.3 29.6 54.2 21.7 8.2 39.1 Kotak Asset Allocator Fund - FOF Growth ₹263.887

↑ 1.66 ₹2,398 4 12.6 27.4 21.3 18.2 15.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 4 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Kotak Gold Fund Kotak Global Emerging Market Fund Kotak Asset Allocator Fund - FOF Point 1 Highest AUM (₹6,556 Cr). Bottom quartile AUM (₹539 Cr). Lower mid AUM (₹2,398 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (21 yrs). Point 3 Rating: 1★ (bottom quartile). Rating: 3★ (lower mid). Top rated. Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: Moderately High. Point 5 5Y return: 27.17% (upper mid). 5Y return: 8.19% (bottom quartile). 5Y return: 18.22% (lower mid). Point 6 3Y return: 40.15% (upper mid). 3Y return: 21.66% (lower mid). 3Y return: 21.29% (bottom quartile). Point 7 1Y return: 83.82% (upper mid). 1Y return: 54.17% (lower mid). 1Y return: 27.44% (bottom quartile). Point 8 1M return: 2.92% (bottom quartile). Alpha: -1.44 (bottom quartile). 1M return: 4.61% (lower mid). Point 9 Alpha: 0.00 (upper mid). Sharpe: 2.63 (lower mid). Alpha: 0.00 (lower mid). Point 10 Sharpe: 3.55 (upper mid). Information ratio: -0.59 (bottom quartile). Sharpe: 1.38 (bottom quartile). Kotak Gold Fund

Kotak Global Emerging Market Fund

Kotak Asset Allocator Fund - FOF

8. ਫਰੈਂਕਲਿਨ ਟੈਂਪਲਟਨ ਮਿਉਚੁਅਲ ਫੰਡ

ਫਰੈਂਕਲਿਨ ਟੈਂਪਲਟਨ ਇੰਡੀਆ ਦਫਤਰ ਦੀ ਸਥਾਪਨਾ 1996 ਵਿੱਚ ਟੈਂਪਲਟਨ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਇੰਡੀਆ ਪ੍ਰਾਈਵੇਟ ਲਿਮਟਿਡ ਦੇ ਰੂਪ ਵਿੱਚ ਕੀਤੀ ਗਈ ਸੀ। ਸੀਮਿਤ. ਇਹ ਮਿਉਚੁਅਲ ਫੰਡ ਹੁਣ ਫਰੈਂਕਲਿਨ ਟੈਂਪਲਟਨ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ (ਇੰਡੀਆ) ਪੀਟੀ ਲਿਮਟਿਡ ਨਾਮ ਨਾਲ ਸਥਾਪਿਤ ਕੀਤਾ ਗਿਆ ਹੈ।

ਚੋਟੀ ਦੇ ਫਰੈਂਕਲਿਨ ਮਿਉਚੁਅਲ ਫੰਡ ਫੰਡ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Franklin India Short Term Income Plan - Retail Plan Growth ₹15,041.3

↑ 0.11 ₹13 192.1 192.1 192.1 47.3 32.5 Franklin Asian Equity Fund Growth ₹39.7095

↓ -0.41 ₹372 14 24.5 41 15.8 3.4 23.7 Franklin India Feeder - Franklin European Growth Fund Growth ₹11.5467

↑ 0.04 ₹18 7.4 16.2 12.5 10 8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 2 May 25 Research Highlights & Commentary of 3 Funds showcased

Commentary Franklin India Short Term Income Plan - Retail Plan Franklin Asian Equity Fund Franklin India Feeder - Franklin European Growth Fund Point 1 Bottom quartile AUM (₹13 Cr). Highest AUM (₹372 Cr). Lower mid AUM (₹18 Cr). Point 2 Oldest track record among peers (24 yrs). Established history (18+ yrs). Established history (11+ yrs). Point 3 Rating: 2★ (bottom quartile). Top rated. Rating: 3★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: High. Risk profile: High. Point 5 1Y return: 192.10% (upper mid). 5Y return: 3.43% (bottom quartile). 5Y return: 8.03% (lower mid). Point 6 1M return: 192.10% (upper mid). 3Y return: 15.75% (lower mid). 3Y return: 10.03% (bottom quartile). Point 7 Sharpe: -90.89 (bottom quartile). 1Y return: 41.00% (lower mid). 1Y return: 12.50% (bottom quartile). Point 8 Information ratio: -2.42 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: -7.92 (bottom quartile). Point 9 Yield to maturity (debt): 0.00% (upper mid). Sharpe: 2.24 (upper mid). Sharpe: 0.02 (lower mid). Point 10 Modified duration: 0.00 yrs (upper mid). Information ratio: 0.00 (upper mid). Information ratio: -1.04 (lower mid). Franklin India Short Term Income Plan - Retail Plan

Franklin Asian Equity Fund

Franklin India Feeder - Franklin European Growth Fund

9. ਡੀਐਸਪੀ ਬਲੈਕਰੌਕ ਮਿਉਚੁਅਲ ਫੰਡ

ਡੀਐਸਪੀ ਬਲੈਕਰੌਕ, ਡੀਐਸਪੀ ਸਮੂਹ ਅਤੇ ਬਲੈਕਰੌਕ, ਵਿਸ਼ਵ ਦੀ ਸਭ ਤੋਂ ਵੱਡੀ ਨਿਵੇਸ਼ ਪ੍ਰਬੰਧਨ ਫਰਮ ਵਿਚਕਾਰ ਇੱਕ ਸੰਯੁਕਤ ਉੱਦਮ ਹੈ। ਡੀਐਸਪੀ ਬਲੈਕਰੌਕਟਰੱਸਟੀ ਕੰਪਨੀ ਪ੍ਰਾਈਵੇਟ ਲਿਮਟਿਡ ਲਈ ਟਰੱਸਟੀ ਹੈਡੀਐਸਪੀ ਬਲੈਕਰੌਕ ਮਿਉਚੁਅਲ ਫੰਡ.

ਚੋਟੀ ਦੇ ਡੀਐਸਪੀ ਮਿਉਚੁਅਲ ਫੰਡ ਫੰਡ 2022

No Funds available.

10. ਐਕਸਿਸ ਮਿਉਚੁਅਲ ਫੰਡ

ਐਕਸਿਸ ਮਿਉਚੁਅਲ ਫੰਡ ਨੇ ਆਪਣੀ ਪਹਿਲੀ ਸਕੀਮ 2009 ਵਿੱਚ ਸ਼ੁਰੂ ਕੀਤੀ ਸੀ। ਸ਼੍ਰੀ ਚੰਦਰੇਸ਼ ਕੁਮਾਰ ਨਿਗਮ ਐਮਡੀ ਅਤੇ ਸੀਈਓ ਹਨ। ਐਕਸਿਸ ਮਿਉਚੁਅਲ ਫੰਡ ਵਿੱਚ ਐਕਸਿਸ ਬੈਂਕ ਲਿਮਟਿਡ ਦੀ 74.99% ਹਿੱਸੇਦਾਰੀ ਹੈ। ਬਾਕੀ 25% ਸ਼ਰੋਡਰ ਸਿੰਗਾਪੁਰ ਹੋਲਡਿੰਗਜ਼ ਪ੍ਰਾਈਵੇਟ ਲਿਮਟਿਡ ਕੋਲ ਹੈ।

ਚੋਟੀ ਦੇ ਐਕਸਿਸ ਮਿਉਚੁਅਲ ਫੰਡ ਫੰਡ 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Axis Gold Fund Growth ₹46.5701

↓ -2.32 ₹2,835 25.5 50.3 82.6 40.1 27.4 69.8 Axis Triple Advantage Fund Growth ₹45.5066

↑ 0.12 ₹2,051 4.6 12.2 26.8 17.2 11.9 15.3 Axis Arbitrage Fund Growth ₹19.4327

↑ 0.01 ₹8,739 1.6 2.9 6.3 6.9 5.9 6.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 4 Mar 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Axis Gold Fund Axis Triple Advantage Fund Axis Arbitrage Fund Point 1 Lower mid AUM (₹2,835 Cr). Bottom quartile AUM (₹2,051 Cr). Highest AUM (₹8,739 Cr). Point 2 Established history (14+ yrs). Oldest track record among peers (15 yrs). Established history (11+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 2★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderate. Point 5 5Y return: 27.36% (upper mid). 5Y return: 11.91% (lower mid). 5Y return: 5.90% (bottom quartile). Point 6 3Y return: 40.09% (upper mid). 3Y return: 17.16% (lower mid). 3Y return: 6.94% (bottom quartile). Point 7 1Y return: 82.57% (upper mid). 1Y return: 26.81% (lower mid). 1Y return: 6.29% (bottom quartile). Point 8 1M return: 2.18% (lower mid). 1M return: 3.32% (upper mid). 1M return: 0.50% (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.44 (upper mid). Sharpe: 1.69 (lower mid). Sharpe: 0.86 (bottom quartile). Axis Gold Fund

Axis Triple Advantage Fund

Axis Arbitrage Fund

ਭਾਰਤ ਵਿੱਚ ਸੰਪੱਤੀ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀਆਂ ਦੀ ਸੂਚੀ

ਭਾਰਤ ਵਿੱਚ ਸੰਪੱਤੀ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀਆਂ ਦੀ ਪੂਰੀ ਸੂਚੀ ਇਸ ਪ੍ਰਕਾਰ ਹੈ:

| ਏ.ਐਮ.ਸੀ | AMC ਦੀ ਕਿਸਮ | ਸਥਾਪਨਾ ਦੀ ਮਿਤੀ | AUM ਕਰੋੜਾਂ ਵਿੱਚ (#ਮਾਰਚ 2018 ਤੱਕ) |

|---|---|---|---|

| BOI AXA ਇਨਵੈਸਟਮੈਂਟ ਮੈਨੇਜਰ ਪ੍ਰਾਈਵੇਟ ਲਿਮਿਟੇਡ | ਬੈਂਕ ਸਪਾਂਸਰਡ - ਸੰਯੁਕਤ ਉੱਦਮ (ਮੁੱਖ ਤੌਰ 'ਤੇ ਭਾਰਤੀ) | ਮਾਰਚ 31, 2008 | 5727.84 |

| ਕੇਨਰਾ ਰੋਬੇਕੋ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਕੰਪਨੀ ਲਿਮਿਟੇਡ | ਬੈਂਕ ਸਪਾਂਸਰਡ - ਸੰਯੁਕਤ ਉੱਦਮ (ਮੁੱਖ ਤੌਰ 'ਤੇ ਭਾਰਤੀ) | ਦਸੰਬਰ 19, 1987 | 12205.33 |

| ਐਸਬੀਆਈ ਫੰਡ ਮੈਨੇਜਮੈਂਟ ਪ੍ਰਾਈਵੇਟ ਲਿਮਿਟੇਡ | ਬੈਂਕ ਸਪਾਂਸਰਡ - ਸੰਯੁਕਤ ਉੱਦਮ (ਮੁੱਖ ਤੌਰ 'ਤੇ ਭਾਰਤੀ) | 29 ਜੂਨ 1987 | 12205.33 |

| ਬੜੌਦਾ ਪਾਇਨੀਅਰ ਸੰਪੱਤੀ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀ ਲਿਮਿਟੇਡ | ਬੈਂਕ ਸਪਾਂਸਰਡ - ਸੰਯੁਕਤ ਉੱਦਮ (ਮੁੱਖ ਤੌਰ 'ਤੇ ਵਿਦੇਸ਼ੀ) | 24 ਨਵੰਬਰ 1994 | 12895.91 |

| IDBI ਸੰਪਤੀ ਪ੍ਰਬੰਧਨ ਲਿਮਿਟੇਡ | ਬੈਂਕ ਸਪਾਂਸਰਡ - ਹੋਰ | ਮਾਰਚ 29, 2010 | 10401.10 |

| ਯੂਨੀਅਨ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਕੰਪਨੀ ਪ੍ਰਾਈਵੇਟ ਲਿਮਿਟੇਡ | ਬੈਂਕ ਸਪਾਂਸਰਡ - ਹੋਰ | ਮਾਰਚ 23, 2011 | 3743.63 |

| UTI ਸੰਪਤੀ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀ ਲਿਮਿਟੇਡ | ਬੈਂਕ ਸਪਾਂਸਰਡ - ਹੋਰ | ਫਰਵਰੀ 01, 2003 | 145286.52 |

| LIC ਮਿਉਚੁਅਲ ਫੰਡ ਸੰਪੱਤੀ ਪ੍ਰਬੰਧਨ ਲਿਮਿਟੇਡ | ਭਾਰਤੀ ਸੰਸਥਾਵਾਂ | 20 ਅਪ੍ਰੈਲ 1994 | 18092.87 |

| ਐਡਲਵਾਈਸ ਸੰਪੱਤੀ ਪ੍ਰਬੰਧਨ ਲਿਮਿਟੇਡ | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਭਾਰਤੀ | ਅਪ੍ਰੈਲ 30, 2008 | 11353.74 |

| ਐਸਕਾਰਟਸ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਲਿਮਿਟੇਡ | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਭਾਰਤੀ | 15 ਅਪ੍ਰੈਲ 1996 | 13.23 |

| IIFL ਸੰਪਤੀ ਪ੍ਰਬੰਧਨ ਲਿਮਿਟੇਡ. | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਭਾਰਤੀ | ਮਾਰਚ 23, 2011 | 596.85 |

| ਇੰਡੀਆਬੁਲਸ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਕੰਪਨੀ ਲਿਮਿਟੇਡ. | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਭਾਰਤੀ | ਮਾਰਚ 24, 2011 | 8498.97 |

| ਜੇਐਮ ਵਿੱਤੀ ਸੰਪਤੀ ਪ੍ਰਬੰਧਨ ਲਿਮਿਟੇਡ | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਭਾਰਤੀ | ਸਤੰਬਰ 15, 1994 | 12157.02 |

| ਕੋਟਕ ਮਹਿੰਦਰਾ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਕੰਪਨੀ ਲਿਮਿਟੇਡ (KMAMCL) | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਭਾਰਤੀ | 23 ਜੂਨ 1998 | 122426.61 |

| ਐਲ ਐਂਡ ਟੀ ਇਨਵੈਸਟਮੈਂਟ ਮੈਨੇਜਮੈਂਟ ਲਿਮਿਟੇਡ | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਭਾਰਤੀ | 03 ਜਨਵਰੀ 1997 | 65828.9 |

| ਮਹਿੰਦਰਾ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਕੰਪਨੀ ਪ੍ਰਾ. ਲਿਮਿਟੇਡ. | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਭਾਰਤੀ | ਫਰਵਰੀ 04, 2016 | 3357.51 |

| ਮੋਤੀਲਾਲ ਓਸਵਾਲ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਕੰਪਨੀ ਲਿਮਿਟੇਡ | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਭਾਰਤੀ | ਦਸੰਬਰ 29, 2009 | 17705.33 |

| ਐਸਲ ਫੰਡ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀ ਲਿਮਿਟੇਡ | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਭਾਰਤੀ | ਦਸੰਬਰ 04, 2009 | 924.72 |

| PPFAS ਸੰਪਤੀ ਪ੍ਰਬੰਧਨ ਪ੍ਰਾਈਵੇਟ. ਲਿਮਿਟੇਡ. | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਭਾਰਤੀ | ਅਕਤੂਬਰ 10, 2012 | 1010.38 |

| ਕੁਆਂਟਮ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਕੰਪਨੀ ਪ੍ਰਾਈਵੇਟ ਲਿਮਿਟੇਡ | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਭਾਰਤੀ | ਦਸੰਬਰ 02, 2005 | 1249.50 |

| ਸਹਾਰਾ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਕੰਪਨੀ ਪ੍ਰਾਈਵੇਟ ਲਿਮਿਟੇਡ | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਭਾਰਤੀ | 18 ਜੁਲਾਈ 1996 | 58.35 |

| ਸ਼੍ਰੀਰਾਮ ਅਸੇਟ ਮੈਨੇਜਮੈਂਟ ਕੰਪਨੀ ਲਿਮਿਟੇਡ. | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਭਾਰਤੀ | ਦਸੰਬਰ 05, 1994 | 42.55 |

| ਸੁੰਦਰਮ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਕੰਪਨੀ ਲਿਮਿਟੇਡ | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਭਾਰਤੀ | 24 ਅਗਸਤ 1996 | 31955.35 |

| ਟਾਟਾ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਲਿਮਿਟੇਡ | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਭਾਰਤੀ | ਜੂਨ 30, 1995 | 46723.25 |

| ਟੌਰਸ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਕੰਪਨੀ ਲਿਮਿਟੇਡ | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਭਾਰਤੀ | 20 ਅਗਸਤ 1993 | 475.67 |

| ਬੀਐਨਪੀ ਪਰਿਬਾਸ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਇੰਡੀਆ ਪ੍ਰਾਈਵੇਟ ਲਿਮਿਟੇਡ | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਵਿਦੇਸ਼ੀ | 15 ਅਪ੍ਰੈਲ 2004 | 7709.32 |

| ਫਰੈਂਕਲਿਨ ਟੈਂਪਲਟਨ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ (ਇੰਡੀਆ) ਪ੍ਰਾਈਵੇਟ ਲਿਮਿਟੇਡ | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਵਿਦੇਸ਼ੀ | ਫਰਵਰੀ 19, 1996 | 102961.13 |

| ਇਨਵੇਸਕੋ ਸੰਪੱਤੀ ਪ੍ਰਬੰਧਨ (ਇੰਡੀਆ) ਪ੍ਰਾਈਵੇਟ ਲਿਮਿਟੇਡ | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਵਿਦੇਸ਼ੀ | 24 ਜੁਲਾਈ 2006 | 25592.75 |

| ਮੀਰਾ ਐਸੇਟ ਗਲੋਬਲ ਇਨਵੈਸਟਮੈਂਟਸ (ਇੰਡੀਆ) ਪ੍ਰਾ. ਲਿਮਿਟੇਡ | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਵਿਦੇਸ਼ੀ | 30 ਨਵੰਬਰ 2007 | 15034.99 |

| ਐਕਸਿਸ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਕੰਪਨੀ ਲਿਮਿਟੇਡ. | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਸੰਯੁਕਤ ਉੱਦਮ - ਮੁੱਖ ਤੌਰ 'ਤੇ ਭਾਰਤੀ | ਸਤੰਬਰ 04, 2009 | 73858.71 |

| ਬਿਰਲਾ ਸਨ ਲਾਈਫ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਕੰਪਨੀ ਲਿਮਿਟੇਡ | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਸੰਯੁਕਤ ਉੱਦਮ - ਮੁੱਖ ਤੌਰ 'ਤੇ ਭਾਰਤੀ | ਦਸੰਬਰ 23, 1994 | 244730.86 |

| ਡੀਐਸਪੀ ਬਲੈਕਰੌਕ ਇਨਵੈਸਟਮੈਂਟ ਮੈਨੇਜਰਜ਼ ਪ੍ਰਾਈਵੇਟ ਲਿਮਿਟੇਡ | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਸੰਯੁਕਤ ਉੱਦਮ - ਮੁੱਖ ਤੌਰ 'ਤੇ ਭਾਰਤੀ | ਦਸੰਬਰ 16, 1996 | 85172.78 |

| HDFC ਸੰਪਤੀ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀ ਲਿਮਿਟੇਡ | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਸੰਯੁਕਤ ਉੱਦਮ - ਮੁੱਖ ਤੌਰ 'ਤੇ ਭਾਰਤੀ | ਜੂਨ 30, 2000 | 294968.74 |

| ICICI ਪ੍ਰੂਡੈਂਸ਼ੀਅਲ ਐਸੇਟ Mgmt.Company Limited | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਸੰਯੁਕਤ ਉੱਦਮ - ਮੁੱਖ ਤੌਰ 'ਤੇ ਭਾਰਤੀ | ਅਕਤੂਬਰ 13, 1993 | 310166.25 |

| IDFC ਸੰਪਤੀ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀ ਲਿਮਿਟੇਡ | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਸੰਯੁਕਤ ਉੱਦਮ - ਮੁੱਖ ਤੌਰ 'ਤੇ ਭਾਰਤੀ | ਮਾਰਚ 13, 2000 | 69075.26 |

| ਰਿਲਾਇੰਸ ਨਿਪੋਨ ਲਾਈਫ ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਲਿਮਿਟੇਡ | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਸੰਯੁਕਤ ਉੱਦਮ - ਮੁੱਖ ਤੌਰ 'ਤੇ ਭਾਰਤੀ | ਜੂਨ 30, 1995 | 233132.40 |

| ਐਚ.ਐਸ.ਬੀ.ਸੀ ਸੰਪੱਤੀ ਪ੍ਰਬੰਧਨ (ਇੰਡੀਆ) ਪ੍ਰਾਈਵੇਟ ਲਿਮਿਟੇਡ | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਸੰਯੁਕਤ ਉੱਦਮ - ਮੁੱਖ ਤੌਰ 'ਤੇ ਵਿਦੇਸ਼ੀ | ਮਈ 27, 2002 | 10543.30 |

| ਪ੍ਰਿੰਸੀਪਲ ਪੀ.ਐਨ.ਬੀ. ਐਸੇਟ ਮੈਨੇਜਮੈਂਟ ਕੰਪਨੀ ਪ੍ਰਾ. ਲਿਮਿਟੇਡ. | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਸੰਯੁਕਤ ਉੱਦਮ - ਮੁੱਖ ਤੌਰ 'ਤੇ ਵਿਦੇਸ਼ੀ | 25 ਨਵੰਬਰ 1994 | 7034.80 |

| DHFL ਪ੍ਰਮੇਰਿਕਾ ਸੰਪਤੀ ਪ੍ਰਬੰਧਕ ਪ੍ਰਾਈਵੇਟ ਲਿਮਿਟੇਡ | ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ - ਸੰਯੁਕਤ ਉੱਦਮ - ਹੋਰ | ਮਈ 13, 2010 | 24,80,727 ਹੈ |

*ਏਯੂਐਮ ਸਰੋਤ- ਮਾਰਨਿੰਗਸਟਾਰ

AMC ਦੁਆਰਾ ਪੇਸ਼ ਕੀਤੇ ਗਏ ਇਕੁਇਟੀ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਦੀ ਕਿਸਮ

ਮਿਉਚੁਅਲ ਫੰਡ ਕੰਪਨੀਆਂ ਵੱਖ-ਵੱਖ ਸਕੀਮਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕੀਤੇ ਗਏ ਪੈਸੇ ਦੀ ਵੱਡੀ ਰਕਮ ਦਾ ਪ੍ਰਬੰਧਨ ਕਰਦੀਆਂ ਹਨ। ਨਿਵੇਸ਼ਕ ਆਪਣੀਆਂ ਸਕੀਮਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਸਮੇਂ ਫੰਡ ਮੈਨੇਜਰ ਦੇ ਨਾਲ-ਨਾਲ AMC ਵਿੱਚ ਭਰੋਸਾ ਰੱਖਦੇ ਹਨ।

ਇੱਕ ਵੱਡੀ AUM ਸਕਾਰਾਤਮਕ ਅਤੇ ਨਕਾਰਾਤਮਕ ਦੋਵੇਂ ਹੋ ਸਕਦੀ ਹੈ। ਜੇਕਰ ਕੁਸ਼ਲਤਾ ਨਾਲ ਨਿਵੇਸ਼ ਕੀਤਾ ਜਾਂਦਾ ਹੈ, ਤਾਂ ਇਹ ਆਪਣੇ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਕਈ ਗੁਣਾ ਰਿਟਰਨ ਪ੍ਰਦਾਨ ਕਰ ਸਕਦਾ ਹੈ।

ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਦੀਆਂ ਵੱਖ-ਵੱਖ ਸ਼੍ਰੇਣੀਆਂ ਹੇਠ ਲਿਖੇ ਅਨੁਸਾਰ ਹਨ:

ਵੱਡੇ ਕੈਪ ਫੰਡ

ਇਸ ਕਿਸਮ ਦੇ ਮਿਉਚੁਅਲ ਫੰਡ ਵਿੱਚ, ਨਿਵੇਸ਼ ਵੱਡੇ-ਕੈਪ ਕੰਪਨੀਆਂ ਵਿੱਚ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਇਹ ਕੰਪਨੀਆਂ ਸਥਿਰ ਹਨ, ਇੱਕ ਸਾਬਤ ਟਰੈਕ ਰਿਕਾਰਡ ਅਤੇ ਚੰਗੀ ਰੇਟਿੰਗਾਂ ਹਨ। ਇਨ੍ਹਾਂ ਕੰਪਨੀਆਂ ਨੇ ਇਤਿਹਾਸਕ ਤੌਰ 'ਤੇ 12% ਤੋਂ 18% ਦੇ ਵਿਚਕਾਰ ਰਿਟਰਨ ਦਿੱਤਾ ਹੈ। ਮੱਧਮ ਜੋਖਮ ਸ਼ਾਮਲ ਹੁੰਦਾ ਹੈ ਅਤੇ ਇਹਨਾਂ ਫੰਡਾਂ ਵਿੱਚ 4 ਸਾਲਾਂ ਤੋਂ ਵੱਧ ਸਮੇਂ ਲਈ ਨਿਵੇਸ਼ ਕਰਨ ਦਾ ਸੁਝਾਅ ਦਿੱਤਾ ਜਾਂਦਾ ਹੈ।

ਮਿਡ ਕੈਪ ਫੰਡ

ਇਸ ਕਿਸਮ ਦੇ ਮਿਉਚੁਅਲ ਫੰਡ ਵਿੱਚ, ਨਿਵੇਸ਼ ਕੀਤਾ ਜਾਂਦਾ ਹੈਮਿਡ-ਕੈਪ ਕੰਪਨੀਆਂ। ਇਨ੍ਹਾਂ ਕੰਪਨੀਆਂ ਤੋਂ ਬਾਅਦ ਆਈਵੱਡੇ ਕੈਪ ਫੰਡ ਇਹਨਾਂ ਕੰਪਨੀਆਂ ਨੇ ਇਤਿਹਾਸਕ ਤੌਰ 'ਤੇ 15% ਅਤੇ 20% ਦੇ ਵਿਚਕਾਰ ਰਿਟਰਨ ਦਿੱਤਾ ਹੈ। ਜੋਖਮ ਵੱਡੇ-ਕੈਪ ਫੰਡਾਂ ਨਾਲੋਂ ਥੋੜ੍ਹਾ ਵੱਧ ਹੈ। ਇਹਨਾਂ ਫੰਡਾਂ ਵਿੱਚ 5 ਸਾਲਾਂ ਤੋਂ ਵੱਧ ਸਮੇਂ ਲਈ ਨਿਵੇਸ਼ ਕਰਨ ਦਾ ਸੁਝਾਅ ਦਿੱਤਾ ਗਿਆ ਹੈ।

ਸਮਾਲ ਕੈਪ ਫੰਡ

ਇਸ ਕਿਸਮ ਦੇ ਮਿਉਚੁਅਲ ਫੰਡ ਵਿੱਚ, ਨਿਵੇਸ਼ ਕੀਤਾ ਜਾਂਦਾ ਹੈਛੋਟੀ ਕੈਪ ਕੰਪਨੀਆਂ। ਇਹ ਕੰਪਨੀਆਂ 16-22% ਰਿਟਰਨ ਦਿੰਦੀਆਂ ਹਨ। ਇਹ ਸ਼੍ਰੇਣੀ ਇੱਕ ਉੱਚ ਜੋਖਮ- ਉੱਚ ਵਾਪਸੀ ਵਾਲੀ ਸ਼੍ਰੇਣੀ ਹੈ।

ਸੰਤੁਲਿਤ ਫੰਡ

ਇਸ ਫੰਡ ਦੇ ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਇਕੁਇਟੀ ਅਤੇ ਕਰਜ਼ੇ ਦਾ ਸੁਮੇਲ ਹੈ। ਇਕੁਇਟੀ ਅਤੇ ਕਰਜ਼ੇ ਵਿੱਚ ਕੀਤੇ ਗਏ ਨਿਵੇਸ਼ ਦੇ ਅਨੁਪਾਤ ਦੇ ਅਧਾਰ 'ਤੇ, ਜੋਖਮ ਅਤੇ ਰਿਟਰਨ ਉਸੇ ਅਨੁਸਾਰ ਨਿਰਧਾਰਤ ਕੀਤੇ ਜਾਂਦੇ ਹਨ। ਨਿਵੇਸ਼ ਇੱਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਦੁਆਰਾ ਜਾਂ ਦੁਆਰਾ ਕੀਤਾ ਜਾ ਸਕਦਾ ਹੈSIP (ਸਿਸਟਮੈਟਿਕ ਇਨਵੈਸਟਮੈਂਟ ਪਲਾਨ) ਇਹਨਾਂ ਵਿੱਚੋਂ ਕਿਸੇ ਵੀ ਫੰਡ ਸ਼੍ਰੇਣੀ ਵਿੱਚ ਮੋਡ।

ਇੱਕ ਨਿਵੇਸ਼ਕ ਆਪਣੇ ਨਿਵੇਸ਼ ਉਦੇਸ਼, ਨਿਵੇਸ਼ ਦੀ ਮਿਆਦ ਅਤੇ ਜੋਖਮ-ਵਾਪਸੀ ਦੀ ਸਮਰੱਥਾ ਨੂੰ ਧਿਆਨ ਵਿੱਚ ਰੱਖਦੇ ਹੋਏ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਦਾ ਫੈਸਲਾ ਲੈ ਸਕਦਾ ਹੈ।

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।