தனிப்பட்ட நிதி: தெரிந்து கொள்ள வேண்டிய முதல் 10 விஷயங்கள்

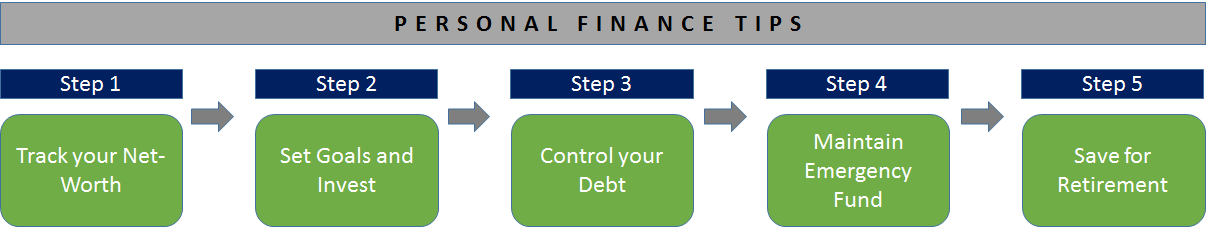

தனிப்பட்ட நிதியை நிர்வகிப்பது மிகவும் முக்கியமானது, பலர் தனிப்பட்ட நிதி அடிப்படைகளை நிர்வகிப்பதையோ அல்லது அத்தியாவசியமான தனிப்பட்ட நிதி திட்டமிடலை செய்வதையோ புறக்கணிக்கிறார்கள். இது எதிர்காலத்தில் பேரழிவு விளைவுகளுக்கு வழிவகுக்கும். எனவே சிறு வயதிலேயே தனிப்பட்ட நிதிகளை நிர்வகிப்பது மிகவும் அவசியம். ஒவ்வொரு தனிநபருக்கும் மிக முக்கியமான தனிப்பட்ட நிதியின் பத்து முக்கிய அம்சங்களை இங்கே கொடுக்க முயற்சிப்போம்.

தனிப்பட்ட நிதி#1: நீங்கள் சம்பாதிப்பதை விட குறைவாக செலவு செய்யுங்கள்

ஒரு புத்திசாலி, "உங்களுக்குத் தேவையில்லாத பொருட்களை நீங்கள் வாங்கினால், உங்களுக்குத் தேவையான பொருட்களை விரைவில் விற்க வேண்டியிருக்கும்" (~வாரன் பஃபே). எனவே வாழ்க்கைத் தரத்தை பராமரிக்க செலவுகள் முக்கியம் என்றாலும், ஒருவர் அதிகமாகச் செல்லக்கூடாது. ஒன்று வேண்டும்பணத்தை சேமி ஒவ்வொரு கட்டத்திலும். இங்கே தள்ளிப்போடுவது பேரழிவு விளைவுகளுக்கு வழிவகுக்கும். தனிப்பட்ட நிதி அடிப்படைகள் இது ஒரு முக்கிய விதி என்று கூறுகின்றன, தனிப்பட்ட நிதிகளை நிர்வகிப்பதற்கான படி 1 சேமிப்பில் தொடங்குகிறது.

தனிப்பட்ட நிதி#2: ஒரு மோசமான வாடிக்கையாளர்; உங்கள் கடன் அட்டைகள் மற்றும் கடன்களை நிர்வகிக்கவும்

தனிப்பட்ட நிதி அடிப்படைகளை சரியாகப் பெறுவதற்கான மற்றொரு அம்சம் இது.கடன் அட்டைகள் நீங்கள் அவற்றை நன்றாகவும் உங்கள் நன்மைக்காகவும் பயன்படுத்தினால் நன்றாக இருக்கும். உங்கள் கிரெடிட் கார்டுகளுக்கான பில்களை சரியான நேரத்தில் செலுத்தி, தாமதிக்காமல், உங்களுக்கு வழங்கப்படும் கிரெடிட்டைப் பயன்படுத்தினால், நீங்கள் நிச்சயமாக நிறுவனத்திற்கு மிகவும் மோசமான வாடிக்கையாளராக இருப்பீர்கள். ஆம், நீங்கள் கேஷ்பேக் மற்றும் ரிவார்டு புள்ளிகளையும் கூட சம்பாதிக்கலாம்.

உங்கள் கடன்களை நிர்வகிப்பது மிகவும் முக்கியமானது, நீங்கள் சொத்துக்களை மதிப்பிடுவதற்கு (எ.கா. சொத்து) அல்லது தேய்மான சொத்துக்களுக்காக (எ.கா. வாகனம்) கடன் வாங்கியிருக்கிறீர்களா என்பதை ஒருவர் தெரிந்து கொள்ள வேண்டும். தேய்மானம் செய்யும் சொத்துக்கள் வரம்புக்குட்பட்டதாக இருக்க வேண்டும் மற்றும் சொத்துக்களை மதிப்பிடுவதற்கு எடுக்கப்படும் பொறுப்பு அளவு தேவையற்ற அழுத்தத்தை உருவாக்காத வகையில் இருக்க வேண்டும்.

தனிப்பட்ட நிதி#3: வரி சேமிப்பு வழிகளில் முதலீடு செய்யுங்கள்

அமெரிக்காவில் 401(k) ஐச் சேர்ப்பது மிகவும் நல்ல யோசனையாகும். இந்தியாவில், பொது வருங்கால வைப்பு நிதி (PPF) இதன் காரணமாக ஒரு சிறந்த வழியில் உள்ளது:

- முதலீடு செய்யப்பட்ட தொகைக்கு வரி விலக்கு உண்டு

- வருமானம் நிலையானது மற்றும் வரி இல்லாதது

- இதுஓய்வூதிய திட்டமிடல் எதிர்காலத்திற்காக ஒரு கிட்டியை உருவாக்குகிறது

ELSS, பிரபலமான வரி சேமிப்பு திட்டங்களில் ஒன்றுபரஸ்பர நிதி முதலீட்டாளர்கள் மத்தியில். பொதுவாக, ELSS மியூச்சுவல் ஃபண்டுகள் எடுக்கத் தயாராக இருக்கும் அனைத்து வகையான முதலீட்டாளர்களுக்கும் ஏற்றதுசந்தை- இணைக்கப்பட்ட அபாயங்கள்வரி திட்டமிடல் மற்றும் பணத்தை சேமிக்கிறது. ELSS நிதிகளில் யார் வேண்டுமானாலும் தங்கள் வாழ்க்கையில் எந்த நேரத்திலும் முதலீடு செய்யலாம். 5-7 ஆண்டுகள் முதலீடு செய்யும் போது நல்ல ELSS வருமானத்தை அடைய முடியும், எனவே 3 ஆண்டுகளுக்குப் பிறகு உங்கள் லாக்-இன் முடிந்தவுடன் பணத்தை எடுக்க வேண்டாம் என்று பரிந்துரைக்கப்படுகிறது. சிறந்த வருவாயைப் பெற, அதை நீண்ட நேரம் வைத்திருக்க முயற்சிக்கவும். இருப்பினும், உங்கள் தொழில் வாழ்க்கையின் ஆரம்ப கட்டத்தில் வரிச் சேமிப்பு ELSS நிதிகளில் முதலீடு செய்ய பரிந்துரைக்கப்படுகிறது, இதனால் உங்கள் பணம் காலப்போக்கில் வளரும் மற்றும் நீங்கள் சிறந்த வருமானத்தைப் பெறுவீர்கள்.

சிறப்பாகச் செயல்படும் ELSS நிதிகளில் சில:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Bandhan Tax Advantage (ELSS) Fund Growth ₹155.96

↑ 0.36 ₹7,060 -1.5 2.3 12.6 15.8 15.9 8 Tata India Tax Savings Fund Growth ₹46.0015

↑ 0.21 ₹4,566 -0.9 4.4 14.8 16.6 14 4.9 Aditya Birla Sun Life Tax Relief '96 Growth ₹61.68

↑ 0.15 ₹14,993 -1.9 0.4 15.5 15.8 9.6 9.3 DSP Tax Saver Fund Growth ₹144.271

↑ 0.40 ₹17,223 -0.1 4.1 14 20.6 17.1 7.5 HDFC Long Term Advantage Fund Growth ₹595.168

↑ 0.28 ₹1,318 1.2 15.4 35.5 20.6 17.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Bandhan Tax Advantage (ELSS) Fund Tata India Tax Savings Fund Aditya Birla Sun Life Tax Relief '96 DSP Tax Saver Fund HDFC Long Term Advantage Fund Point 1 Lower mid AUM (₹7,060 Cr). Bottom quartile AUM (₹4,566 Cr). Upper mid AUM (₹14,993 Cr). Highest AUM (₹17,223 Cr). Bottom quartile AUM (₹1,318 Cr). Point 2 Established history (17+ yrs). Established history (11+ yrs). Established history (17+ yrs). Established history (19+ yrs). Oldest track record among peers (25 yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 15.90% (lower mid). 5Y return: 14.01% (bottom quartile). 5Y return: 9.58% (bottom quartile). 5Y return: 17.13% (upper mid). 5Y return: 17.39% (top quartile). Point 6 3Y return: 15.76% (bottom quartile). 3Y return: 16.57% (lower mid). 3Y return: 15.85% (bottom quartile). 3Y return: 20.57% (upper mid). 3Y return: 20.64% (top quartile). Point 7 1Y return: 12.57% (bottom quartile). 1Y return: 14.79% (lower mid). 1Y return: 15.46% (upper mid). 1Y return: 13.96% (bottom quartile). 1Y return: 35.51% (top quartile). Point 8 Alpha: 0.34 (bottom quartile). Alpha: -0.76 (bottom quartile). Alpha: 3.77 (top quartile). Alpha: 1.75 (upper mid). Alpha: 1.75 (lower mid). Point 9 Sharpe: 0.21 (bottom quartile). Sharpe: 0.14 (bottom quartile). Sharpe: 0.50 (upper mid). Sharpe: 0.33 (lower mid). Sharpe: 2.27 (top quartile). Point 10 Information ratio: -0.30 (lower mid). Information ratio: -0.35 (bottom quartile). Information ratio: -0.43 (bottom quartile). Information ratio: 0.93 (top quartile). Information ratio: -0.15 (upper mid). Bandhan Tax Advantage (ELSS) Fund

Tata India Tax Savings Fund

Aditya Birla Sun Life Tax Relief '96

DSP Tax Saver Fund

HDFC Long Term Advantage Fund

தனிப்பட்ட நிதி#4: வருந்துவதை விட பாதுகாப்பாக இருப்பது நல்லது, காப்பீட்டை வாங்குங்கள்!

பாதுகாப்பு என்பது சரியான தனிப்பட்ட நிதித் திட்டத்தை உறுதி செய்வதாகும். வாங்குதல்காப்பீடு மிகவும் முக்கியமானது, ஆரம்பத்திலேயே லைஃப் கவரை வடிவத்தில் வாங்கவும்கால காப்பீடு. நீங்கள் எவ்வளவு முன்னதாக வாங்குகிறீர்களோ, அவ்வளவு மலிவானது. போதுமான காப்பீடு மூலம் நீங்கள் (& குடும்பத்தினர்) மருத்துவப் பாதுகாப்புக்காகக் காப்பீடு செய்யப்பட்டிருப்பதையும் உறுதிப்படுத்திக் கொள்ளுங்கள். மருத்துவச் செலவுகள் ஆண்டுதோறும் அதிகரித்து வருகின்றன, நல்ல மருத்துவச் சேவை மிகவும் விலை உயர்ந்தது. இங்கு மூடப்படாமல் இருப்பது அல்லது குறைவாக மூடுவது உங்கள் சேமிப்பில் உண்மையான ஓட்டைக்கு வழிவகுக்கும்.

தனிப்பட்ட நிதி#5: நீங்கள் புரிந்துகொண்ட அல்லது புரிந்துகொள்ளக்கூடியவற்றில் முதலீடு செய்யுங்கள்

உங்களால் புரிந்துகொள்ள முடியாத பொருட்களை வாங்காதீர்கள். நீங்கள் ஒரு கட்டமைக்கப்பட்ட தயாரிப்பு அல்லது வழித்தோன்றல்களைப் புரிந்து கொள்ள முடியாவிட்டால், நீங்கள் அவ்வாறு செய்யக்கூடாதுமுதலீடு அல்லது அவற்றில் வர்த்தகம். நீங்கள் புரிந்துகொள்ளக்கூடிய எளிய தயாரிப்புகள் மற்றும் உத்திகளில் முதலீடு செய்யுங்கள். அது பங்குகளாக இருந்தாலும் சரி, பரஸ்பர நிதிகளாக இருந்தாலும் சரி, நீங்கள் எதைப் பெறுகிறீர்கள் என்பதைப் புரிந்து கொள்ளுங்கள். பங்குகளைத் தேர்ந்தெடுக்கும் போது, நீங்கள் எதற்காகப் பங்கை வாங்குகிறீர்கள் என்பதை உறுதி செய்து, அதைப் பற்றி உறுதியாக நம்புங்கள். பங்குகளின் தயாரிப்பு என்ன எதிர்காலத்தைக் கொண்டுள்ளது, நிர்வாகத்தின் தரம் என்ன? உங்களால் பங்குகளை பகுப்பாய்வு செய்ய முடியாவிட்டால், மியூச்சுவல் ஃபண்டுகளில் ஒட்டிக்கொள்க. நிபுணத்துவ மேலாளர்கள், நிதி மேலாளர்கள் என்று அழைக்கப்படுபவர்கள், அவர்கள் நல்ல தகுதியுள்ளவர்கள் மற்றும் பணத்தை நிர்வகிப்பது அவர்களின் அன்றாட வேலையாகும், நிதியை சிறந்த முறையில் நிர்வகிக்கும். கவனமாக பரிசீலித்த பிறகு உங்கள் தயாரிப்புகளைத் தேர்ந்தெடுக்கவும். உங்கள் போர்ட்ஃபோலியோவில் சரியான தயாரிப்புகளைப் பெறுவது சிறந்த வருமானத்தை விளைவிக்கும்.

தனிப்பட்ட நிதி#6: மந்தையைப் பின்தொடராதீர்கள், அவை எப்போதும் தவறாகவே இருக்கும்

2000 முதல் 2016 வரையிலான பிஎஸ்இ சென்செக்ஸின் (இந்திய ஈக்விட்டி பெஞ்ச்மார்க்) மியூச்சுவல் ஃபண்ட் ஃப்ளோக்களுக்கு எதிராக (முதலீட்டாளர்கள் சந்தைக்கு உள்ளே அல்லது வெளியே வருவதற்கான ப்ராக்ஸி) கீழே உள்ள தரவைப் பாருங்கள். சந்தை ஒரு அடிப்பகுதியை உருவாக்குவது போல் தோன்றும் போது கூட்டம் எப்போதும் வெளியேறுகிறது மற்றும் சந்தை ஒரு மேல்நிலையை உருவாக்கும் போது அதிக முதலீடு செய்கிறது! எனவே எல்லோரும் வாங்குவது போல் தோன்றும் போது வாங்கவே வேண்டாம், எல்லோரும் விற்கத் தோன்றும் போது விற்காதீர்கள்! இது ஒருபோதும் நல்ல யோசனையல்ல.

Talk to our investment specialist

தனிப்பட்ட நிதி#7: நீண்ட, உண்மையில் நீண்ட காலத்திற்கு முதலீடு செய்யுங்கள்

நல்ல நிறுவனங்கள் அல்லது பங்குகளில் நீண்ட காலம் முதலீடு செய்வது அர்த்தமுள்ளதாக இருக்கும். நிறுவனத்தின் நிர்வாகம் நல்ல தரமானதாக இருந்தால், அவர்கள் உங்களுக்காக பெரும் பணம் சம்பாதிக்க முடியும். கீழே உள்ள இன்ஃபோசிஸ் பங்கின் உதாரணத்தை எடுத்துக் கொள்ளுங்கள் (இந்தியாவில் ஒரு மென்பொருள்/IT நிறுவனம்). 1993 இல், அதன் ஐபிஓவில் 100 பங்குகள் வெறும் 9500 ரூபாய்க்கு வாங்கப்பட்டன. 24 ஆண்டுகளுக்குப் பிறகு இந்தப் பணத்தின் மதிப்பு கிட்டத்தட்ட USD 1 மில்லியன் ~ INR 5 கோடிகளுக்கு மேல் (INR 5,00,00,000), இது ஒருசிஏஜிஆர் ஆண்டுக்கு 50% க்கும் அதிகமாக!

தனிப்பட்ட நிதி#8: உங்கள் எல்லா முட்டைகளையும் ஒரே கூடையில் வைக்காதீர்கள், பல்வகைப்படுத்துங்கள்!

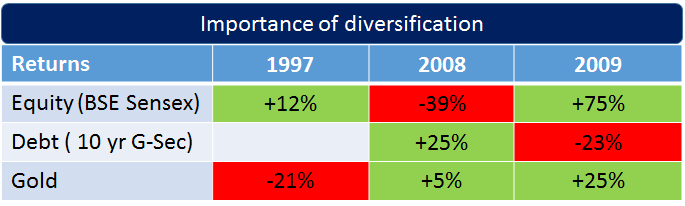

ஒருவர் தனது அனைத்து முட்டைகளையும் ஒரே கூடையில் வைக்கக்கூடாது, முக்கிய விஷயம் என்னவென்றால், சொத்து வகுப்புகள் மற்றும் பங்குகள்/அடிப்படை முதலீடுகள். வெவ்வேறு சொத்து வகுப்புகள் வெவ்வேறு காலகட்டங்களில் செயல்படுகின்றன, எனவே பங்குகள், நிதிகள் போன்றவற்றின் போர்ட்ஃபோலியோவை உருவாக்குவது முக்கியம். இது 1997, 2008 மற்றும் 2009 காலண்டர் ஆண்டுகளுக்கான 3 வெவ்வேறு சொத்து வகுப்புகளின் வருமானத்தின் மூலம் கீழே காட்டப்படும். வெவ்வேறு சொத்து வகுப்புகள் நிகழ்த்தப்பட்டன. ஒவ்வொரு வருடமும். பங்குகளுடன், ஒரு கதையை விளையாட ஒரு வீரரை மட்டும் தேர்வு செய்யாமல், அதிக பங்குகளை தேர்வு செய்வது அல்லது விளையாட பல கதைகள் இருப்பது முக்கியம். மீண்டும் மியூச்சுவல் ஃபண்டுகளில், ஒருவர் ஒரு மேலாளர் அல்லது ஒற்றை நிதியை வைத்திருக்க வேண்டியதில்லை, உங்களை நீங்களே பரப்பிக் கொள்வது நல்லது.

தனிப்பட்ட நிதி#9: வாங்குதல் & பிடி என்பது ஒரு பொதுவான பழமொழி, ஆனால் மறு சமநிலை, இது முக்கியம்!

ஒரு போர்ட்ஃபோலியோவை உருவாக்கும்போது, அது முக்கியம்வாங்கி வையுங்கள்இருப்பினும், பங்குகள், பரஸ்பர நிதிகள் அல்லது எந்த முதலீடாக இருந்தாலும் செயல்படாதவர்களைக் களைவதும் முக்கியம். யாரும் அவர்களின் அனைத்து முடிவுகளையும் சரியாகப் பெறுவதில்லை. வாரன் பஃபெட் கூட முதலீட்டுத் தவறுகளைச் செய்துள்ளார், எ.கா. சாலோமன் பிரதர்ஸ், டெஸ்கோ, யுஎஸ் ஏர்வேஸ், டெக்ஸ்டர் ஷூஸ் நிறுவனம் போன்றவற்றில் அவர் நஷ்டம் அடைந்தார் அல்லது வெறும் பணத்தைப் பெறவில்லை. தவறுகளை விட பல உரிமைகளைப் பெறுவதே முக்கியம்! ஒரு தவறை உணர்ந்து, அதை ஒப்புக்கொண்டு, நஷ்டத்தைக் குறைத்துக் கொண்டாலும், ஒரு சிறந்த முதலீட்டை நோக்கிச் செல்வது மிகவும் முக்கியம். ஒரு இழப்பு உங்களின் நேர்மறை வருவாயைத் தின்றுவிடும் என்பதை நினைவில் கொள்ளுங்கள்.

தனிப்பட்ட நிதி#10: எதிர்காலத்தைத் திட்டமிடுங்கள், உயில் செய்யுங்கள்

உயில் செய்வது மிக மிக முக்கியமான பணி. அடிப்படை விருப்பத்தை உருவாக்குவது மிகவும் எளிதான பணி மற்றும் நேரம் எடுக்காது. இன்று இணையத்தின் வருகையால் "E-will" என்ற ஒன்றை உருவாக்குவது மிகவும் தடையற்றதாகிவிட்டது. இது மிகக் குறுகிய காலத்தில் உருவாக்கப்படலாம் மற்றும் சொத்துக்களின் வாரிசு சீராக இருப்பதை உறுதி செய்வதில் நீண்ட தூரம் செல்ல முடியும். அதிக செல்வம் உள்ளவர்கள் மற்றும் மேம்பட்ட சேவைகளை விரும்புபவர்கள் எஸ்டேட் திட்டமிடலைச் செய்து தேவையான நடவடிக்கைகளை எடுக்கலாம்.

மேலே உள்ள அனைத்தும் தனிப்பட்ட நிதியை நிர்வகிக்கும் போது கவனிக்க வேண்டிய சில முக்கிய படிகள் மற்றும் அம்சங்கள். சில அடிப்படைகள், சில திட்டமிடல், செயல்படுத்தல் மற்றும் எதிர்காலம் தொடர்பானவை. மேற்கூறியவற்றில் பெரும்பாலானவை அல்லது அனைத்தையும் கவனித்துக்கொள்வது சிறப்பாக இருக்கும்பொருளாதார திட்டம் மேலும் பாதுகாப்பான எதிர்காலம்!

All efforts have been made to ensure the information provided here is accurate. However, no guarantees are made regarding correctness of data. Please verify with scheme information document before making any investment.

You Might Also Like