ஓய்வூதிய முதலீட்டு விருப்பங்கள்

மிக முக்கியமான பகுதிஓய்வூதிய திட்டமிடல் இருக்கிறது 'முதலீடு’. ஓய்வூதியத்திற்கான முதலீடு மிகவும் பயனுள்ளதாக இருக்க வேண்டும். ஓய்வூதியத் திட்டத்தைத் தேர்வுசெய்ய பல முதலீட்டு வழிகள் உள்ளன. மிகவும் விருப்பமான சில ஓய்வுக்கு முந்தைய முதலீட்டு விருப்பங்கள் மற்றும் ஓய்வுக்குப் பிந்தைய முதலீட்டு விருப்பங்களைப் பார்ப்போம்.

Talk to our investment specialist

ஓய்வூதியத்திற்கு முந்தைய முதலீட்டு விருப்பங்கள்

1. புதிய ஓய்வூதியத் திட்டம் (NPS)

புதிய ஓய்வூதியத் திட்டம் இந்தியாவில் சிறந்த ஓய்வூதிய முதலீட்டு விருப்பங்களில் ஒன்றாக பிரபலமடைந்து வருகிறது.என்.பி.எஸ் அனைவருக்கும் திறந்திருக்கும் ஆனால், அனைத்து அரசு ஊழியர்களுக்கும் கட்டாயம். ஒருமுதலீட்டாளர் குறைந்தபட்சம் மாதம் 500 ரூபாய் அல்லது ஆண்டுக்கு 6000 ரூபாய் டெபாசிட் செய்யலாம், இது இந்திய குடிமக்களுக்கு மிகவும் வசதியாக இருக்கும். முதலீட்டாளர்கள் தங்கள் ஓய்வூதியத் திட்டமிடலுக்கு NPS ஐ ஒரு நல்ல யோசனையாகக் கருதலாம், ஏனெனில் திரும்பப் பெறும் நேரத்தில் நேரடி வரி விலக்கு இல்லை, ஏனெனில் வரிச் சட்டம், 1961 இன் படி இந்தத் தொகைக்கு வரி இல்லை. இந்தத் திட்டம் ஆபத்து இல்லாத முதலீடாகும். இந்திய அரசு.

2. ஈக்விட்டி ஃபண்டுகள்

ஈக்விட்டி ஃபண்ட் என்பது ஒரு வகைபரஸ்பர நிதி இது முக்கியமாக பங்குகளில் முதலீடு செய்கிறது. ஈக்விட்டி என்பது நிறுவனங்களில் (பொது அல்லது தனிப்பட்ட முறையில் வர்த்தகம் செய்யப்படும்) உரிமையைப் பிரதிநிதித்துவப்படுத்துகிறது மற்றும் பங்கு உரிமையின் நோக்கம் ஒரு குறிப்பிட்ட காலத்திற்கு வணிகத்தின் வளர்ச்சியில் பங்கேற்பதாகும். நீங்கள் முதலீடு செய்யும் செல்வம்ஈக்விட்டி நிதிகள் மூலம் ஒழுங்குபடுத்தப்படுகிறதுசெபி முதலீட்டாளரின் பணம் பாதுகாப்பாக இருப்பதை உறுதிசெய்ய கொள்கைகள் மற்றும் விதிமுறைகளை அவர்கள் உருவாக்குகிறார்கள். நீண்ட கால முதலீடுகளுக்கு ஈக்விட்டிகள் சிறந்ததாக இருப்பதால், இது சிறந்த ஓய்வூதிய முதலீட்டு விருப்பங்களில் ஒன்றாகும். அவற்றில் சிலசிறந்த ஈக்விட்டி மியூச்சுவல் ஃபண்டுகள் முதலீடு செய்ய வேண்டும்:Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Franklin Asian Equity Fund Growth ₹39.0197

↓ -0.01 ₹372 14.2 22.4 34.7 14.2 2.3 23.7 DSP Natural Resources and New Energy Fund Growth ₹107.583

↓ -0.23 ₹1,765 11.4 20.5 33.2 23.2 21.5 17.5 DSP US Flexible Equity Fund Growth ₹77.835

↑ 1.30 ₹1,119 8.9 15.9 27.3 22 16.7 33.8 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹64.83

↑ 0.21 ₹3,641 0.4 7.4 23.4 18 13 17.5 Franklin Build India Fund Growth ₹149.452

↑ 1.49 ₹3,003 2.3 5.3 21.1 28.1 23.9 3.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 19 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund DSP US Flexible Equity Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Point 1 Bottom quartile AUM (₹372 Cr). Lower mid AUM (₹1,765 Cr). Bottom quartile AUM (₹1,119 Cr). Highest AUM (₹3,641 Cr). Upper mid AUM (₹3,003 Cr). Point 2 Oldest track record among peers (18 yrs). Established history (17+ yrs). Established history (13+ yrs). Established history (12+ yrs). Established history (16+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 2.29% (bottom quartile). 5Y return: 21.51% (upper mid). 5Y return: 16.71% (lower mid). 5Y return: 12.99% (bottom quartile). 5Y return: 23.93% (top quartile). Point 6 3Y return: 14.23% (bottom quartile). 3Y return: 23.16% (upper mid). 3Y return: 22.04% (lower mid). 3Y return: 18.03% (bottom quartile). 3Y return: 28.09% (top quartile). Point 7 1Y return: 34.69% (top quartile). 1Y return: 33.22% (upper mid). 1Y return: 27.26% (lower mid). 1Y return: 23.37% (bottom quartile). 1Y return: 21.11% (bottom quartile). Point 8 Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 2.18 (top quartile). Alpha: 0.61 (upper mid). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 2.24 (top quartile). Sharpe: 1.32 (upper mid). Sharpe: 1.15 (lower mid). Sharpe: 1.03 (bottom quartile). Sharpe: 0.21 (bottom quartile). Point 10 Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -0.16 (bottom quartile). Information ratio: 0.25 (top quartile). Information ratio: 0.00 (bottom quartile). Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

DSP US Flexible Equity Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

3. ரியல் எஸ்டேட்

இது முதலீட்டாளர்களிடையே மிகவும் விருப்பமான ஓய்வூதிய முதலீட்டு விருப்பமாகும். இது ரியல் எஸ்டேட், அதாவது வீடு/கடை/தளம் போன்றவற்றில் செய்யப்படும் முதலீடு. இது நல்ல நிலையான வருமானத்தை அளிப்பதாகக் கருதப்படுகிறது. ரியல் எஸ்டேட்டில் முதலீடு செய்ய, ஒரு நல்ல இடத்தை முக்கிய புள்ளியாகக் கருத வேண்டும்.

4. பத்திரங்கள்

பத்திரங்கள் மிகவும் பிரபலமான ஓய்வூதிய முதலீட்டு விருப்பங்களில் ஒன்றாகும். ஒரு பத்திரம் என்பது கடன் பாதுகாப்பு ஆகும், அங்கு வாங்குபவர் / வைத்திருப்பவர் ஆரம்பத்தில் பத்திரத்தை வழங்குபவரிடமிருந்து வாங்குவதற்கான அசல் தொகையை செலுத்துகிறார். பத்திரத்தை வழங்குபவர், வழக்கமான இடைவெளியில் வைத்திருப்பவருக்கு வட்டியை செலுத்துவதோடு, முதிர்வு தேதியில் அசல் தொகையையும் செலுத்துகிறார். சில பத்திரங்கள் நல்ல 10-20% பிஏ-விகிதத்தை வழங்குகின்றன. மேலும், முதலீட்டின் போது பத்திரங்களுக்கு வரி விதிக்கப்படாது. அவற்றில் சிலசிறந்த பத்திர நிதிகள் முதலீடு செய்ய வேண்டியவை (வகை தரவரிசைப்படி):Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Corporate Bond Fund Growth ₹116.404

↓ -0.11 ₹28,253 0.6 2.5 6.6 7.6 7.4 7.12% 4Y 10M 24D 7Y 6M 14D HDFC Corporate Bond Fund Growth ₹33.5303

↓ -0.02 ₹33,207 0.5 2.3 6.6 7.6 7.3 7.36% 4Y 5M 19D 7Y 8M 16D ICICI Prudential Corporate Bond Fund Growth ₹30.9559

↓ -0.02 ₹33,250 0.9 2.8 7.4 7.7 8 7.36% 3Y 4M 24D 6Y 4D Kotak Corporate Bond Fund Standard Growth ₹3,908.36

↓ -0.66 ₹17,265 0.8 2.6 7.3 7.6 7.8 7.36% 3Y 1M 28D 4Y 3M 11D Sundaram Corporate Bond Fund Growth ₹41.4623

↓ -0.02 ₹758 0.6 2.4 7 7.1 7.5 7.1% 2Y 11M 8D 3Y 10M 10D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Corporate Bond Fund HDFC Corporate Bond Fund ICICI Prudential Corporate Bond Fund Kotak Corporate Bond Fund Standard Sundaram Corporate Bond Fund Point 1 Lower mid AUM (₹28,253 Cr). Upper mid AUM (₹33,207 Cr). Highest AUM (₹33,250 Cr). Bottom quartile AUM (₹17,265 Cr). Bottom quartile AUM (₹758 Cr). Point 2 Oldest track record among peers (28 yrs). Established history (15+ yrs). Established history (16+ yrs). Established history (18+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Point 5 1Y return: 6.65% (bottom quartile). 1Y return: 6.60% (bottom quartile). 1Y return: 7.41% (top quartile). 1Y return: 7.32% (upper mid). 1Y return: 7.00% (lower mid). Point 6 1M return: 0.80% (upper mid). 1M return: 0.76% (lower mid). 1M return: 0.66% (bottom quartile). 1M return: 0.81% (top quartile). 1M return: 0.65% (bottom quartile). Point 7 Sharpe: 0.22 (bottom quartile). Sharpe: 0.24 (bottom quartile). Sharpe: 1.04 (top quartile). Sharpe: 0.64 (upper mid). Sharpe: 0.45 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.12% (bottom quartile). Yield to maturity (debt): 7.36% (top quartile). Yield to maturity (debt): 7.36% (upper mid). Yield to maturity (debt): 7.36% (lower mid). Yield to maturity (debt): 7.10% (bottom quartile). Point 10 Modified duration: 4.90 yrs (bottom quartile). Modified duration: 4.47 yrs (bottom quartile). Modified duration: 3.40 yrs (lower mid). Modified duration: 3.16 yrs (upper mid). Modified duration: 2.94 yrs (top quartile). Aditya Birla Sun Life Corporate Bond Fund

HDFC Corporate Bond Fund

ICICI Prudential Corporate Bond Fund

Kotak Corporate Bond Fund Standard

Sundaram Corporate Bond Fund

5. பரிவர்த்தனை வர்த்தக நிதிகள் (ETFகள்)

பரிவர்த்தனை வர்த்தக நிதிகள் முதலீட்டாளர்களிடையே பிரபலமான பத்திரங்களில் ஒன்றாகக் கருதப்படுகிறது. ஒருசெலாவணி வர்த்தக நிதி (ETF) என்பது பங்குச் சந்தைகளில் வாங்கப்பட்டு விற்கப்படும் ஒரு வகை முதலீடு ஆகும். இது பொருட்கள், பத்திரங்கள் அல்லது பங்குகள் போன்ற சொத்துக்களை வைத்திருக்கிறது. எக்ஸ்சேஞ்ச் டிரேடட் ஃபண்ட் என்பது மியூச்சுவல் ஃபண்ட் போன்றது, ஆனால் மியூச்சுவல் ஃபண்ட் போலல்லாமல், ப.ப.வ.நிதிகளை வர்த்தக காலத்தில் எந்த நேரத்திலும் விற்கலாம். மேலும், பலதரப்பட்ட போர்ட்ஃபோலியோவை உருவாக்க ETFகள் உங்களுக்கு உதவுகின்றன.

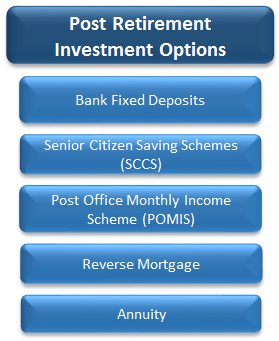

ஓய்வூதியத்திற்கு பிந்தைய முதலீட்டு விருப்பங்கள்

1. மூத்த குடிமக்கள் சேமிப்புத் திட்டங்கள் (SCSS)

ஓய்வுக்குப் பிந்தைய முதலீட்டு விருப்பங்களின் ஒரு பகுதியாக, 60 வயதுக்கு மேற்பட்ட ஓய்வு பெற்றவர்களுக்காக SCSS வடிவமைக்கப்பட்டுள்ளது. SCSS சான்றளிக்கப்பட்ட வங்கிகள் மற்றும் இந்தியா முழுவதும் பரவியுள்ள பிணைய அஞ்சல் அலுவலகங்கள் மூலம் கிடைக்கிறது. இந்தத் திட்டம் (அல்லது SCSS கணக்கு) ஐந்து ஆண்டுகள் வரை உள்ளது, ஆனால், முதிர்ச்சியடைந்தவுடன், அது கூடுதலாக மூன்று ஆண்டுகளுக்கு நீட்டிக்கப்படலாம். இந்த முதலீட்டின் கீழ் வரி விலக்கு பெறலாம்பிரிவு 80C.

2. தபால் அலுவலக மாதாந்திர வருமானத் திட்டம் (POMIS)

பெயர் குறிப்பிடுவது போல, இது மாதாந்திரம்வருமானம் திட்டம் இருந்துதபால் அலுவலகம் இந்தியாவின். ஒரு முதலீட்டாளர் உத்தரவாதமான வழக்கமான மாதாந்திர வருமானத்தைப் பார்க்கிறார் என்றால், அதைச் செயல்படுத்துவது நல்லது. POMISக்கான குறைந்தபட்ச முதலீடு ரூபாய் 1,000 மற்றும் அதிகபட்ச முதலீடு ஒரு கணக்கிற்கு 4.5 லட்சம் மற்றும் கூட்டுக் கணக்கிற்கு முதலீட்டு விருப்ப வரம்பு ஒன்பது லட்சம் வரை இருக்கும். POMIS இன் பதவிக்காலம் ஐந்து ஆண்டுகள்.

3. வருடாந்திரம்

ஒருவருடாந்திரம் ஓய்வூதியத்தின் போது நிலையான வருமானத்தை ஈட்டுவதை நோக்கமாகக் கொண்ட ஒப்பந்தமாகும். ஒரு குறிப்பிட்ட தொகையை உடனடியாக அல்லது எதிர்காலத்தில் பெற முதலீட்டாளரால் ஒரு மொத்த தொகை செலுத்தப்படும். இந்தத் திட்டத்தில் எந்தவொரு முதலீட்டாளருக்கும் குறைந்தபட்ச வயது நுழைவு 40 ஆண்டுகள் மற்றும் அதிகபட்சம் 100 ஆண்டுகள் வரை.

4. தலைகீழ் அடமானம்

ஓய்வூதியத்திற்கு பிந்தைய முதலீட்டு விருப்பங்களின் ஒரு பகுதியாக, நிலையான வருமானம் தேவைப்படும் மூத்த குடிமக்களுக்கு தலைகீழ் அடமானம் ஒரு நல்ல வழி. தலைகீழ் அடமானத்தில், கடனளிப்பவரிடமிருந்து அவர்களின் வீடுகளின் அடமானத்திற்குப் பதிலாக நிலையான பணம் உருவாக்கப்படுகிறது. 60 வயதுக்கு மேற்பட்ட (மற்றும் அதற்கு மேல்) எந்த வீட்டு உரிமையாளரும் இதற்குத் தகுதியுடையவர். ஓய்வு பெற்றவர்கள் இறக்கும் வரை தங்கள் சொத்தில் வசிக்கலாம் மற்றும் வழக்கமான கொடுப்பனவுகளைப் பெறலாம். இருந்து வரவேண்டிய பணம்வங்கி சொத்தின் மதிப்பீடு, அதன் தற்போதைய விலை மற்றும் சொத்தின் நிலை ஆகியவற்றைப் பொறுத்தது.

5. வங்கி நிலையான வைப்பு

பெரும்பாலான மக்கள் கருதுகின்றனர்நிலையான வைப்பு அவர்களின் ஓய்வூதிய முதலீட்டு விருப்பங்களின் ஒரு பகுதியாக முதலீடு செய்வது, 15 நாட்கள் முதல் ஐந்து ஆண்டுகள் வரை (& அதற்கு மேல்) ஒரு நிலையான முதிர்வு காலத்திற்கு வங்கிகளில் பணத்தை டெபாசிட் செய்ய உதவுகிறது மற்றும் இது மற்ற வழக்கமானதை விட அதிக வட்டி விகிதத்தைப் பெற அனுமதிக்கிறது.சேமிப்பு கணக்கு. முதிர்வு காலத்தின் போது, முதலீட்டாளர் அசல் மற்றும் நிலையான வைப்புத்தொகையின் காலப்பகுதியில் பெறப்பட்ட வட்டிக்கு சமமான வருவாயைப் பெறுகிறார்.

இந்த மாறுபட்ட ஓய்வூதிய முதலீட்டு விருப்பங்கள் மூலம், ஒருவர் நிச்சயமாக அவர்களின் இலக்குகள் மற்றும் நோக்கங்களுடன் பொருந்தக்கூடிய கருவிகளைக் கண்டுபிடிப்பார். சரியான முதலீட்டு விருப்பங்களைத் தேர்வுசெய்து, அதைப் பற்றிய ஆழமான விவரங்களைத் தெரிந்து கொள்ளுங்கள்.

Dwight L. Moody சரியாகச் சொல்வது போல்- “முதுமைக்கான தயாரிப்பு ஒருவரின் பதின்ம வயதிற்குப் பிறகு தொடங்கக்கூடாது. 65 வயது வரை குறிக்கோளில்லாமல் இருக்கும் வாழ்க்கை, ஓய்வு பெற்றவுடன் திடீரென்று நிரப்பப்படாது.

எனவே, ஆரோக்கியமான, பணக்கார மற்றும் அமைதியான ஓய்வுபெற்ற வாழ்க்கைக்கு, இப்போதே முதலீடு செய்யத் தொடங்குங்கள்!

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.