பரிவர்த்தனை வர்த்தக நிதிகள் அல்லது ப.ப.வ.நிதிகள் என்றால் என்ன?

ஒரு எக்ஸ்சேஞ்ச் டிரேடட் ஃபண்ட் (ETF) என்பது பங்குச் சந்தைகளில் வாங்கப்பட்டு விற்கப்படும் ஒரு வகை முதலீடு ஆகும். ப.ப.வ.நிதி வர்த்தகம் என்பது பங்கு வர்த்தகத்தைப் போன்றது. ETFகள் இருக்கலாம்அடிப்படை பொருட்கள் போன்ற சொத்துக்கள்,பத்திரங்கள், அல்லது பங்குகள். எக்ஸ்சேஞ்ச் டிரேடட் ஃபண்ட் என்பது மியூச்சுவல் ஃபண்ட் போன்றது, ஆனால் மியூச்சுவல் ஃபண்ட் போலல்லாமல், ப.ப.வ.நிதிகளை வர்த்தக காலத்தில் எந்த நேரத்திலும் விற்கலாம்.

அறிமுகத்திற்குப் பிறகுபரஸ்பர நிதி, பரிமாற்ற வர்த்தக நிதிகள் முதலீடு செய்வதற்கான ஒரு புதுமையான மற்றும் பிரபலமான வழிமுறையாக மாறியுள்ளதுசந்தை. இந்தியாவில் உள்ள பல்வேறு வகையான ப.ப.வ.நிதிகளைப் பற்றி இங்கு அறிந்துகொள்வோம்குறியீட்டு நிதிகள் ETF,தங்க ஈடிஎஃப், பத்திர ப.ப.வ.நிதி போன்றவற்றையும் காட்டுவோம்முதலீட்டின் நன்மைகள் ப.ப.வ.நிதிகளில், ப.ப.வ.நிதிகளின் கீழ் அபாயங்கள்,சிறந்த ப.ப.வ.நிதிகள் எக்ஸ்சேஞ்ச் டிரேடட் ஃபண்டுகள் Vs மியூச்சுவல் ஃபண்டுகளின் ஒப்பீட்டோடு சேர்த்து முதலீடு செய்ய.

ஒரு ETF எதைக் கொண்டுள்ளது?

ப.ப.வ.நிதிகளில் பங்குகள், பத்திரங்கள், பொருட்கள், வெளிநாட்டு நாணயம்,பண சந்தை கருவிகள் அல்லது வேறு ஏதேனும் பாதுகாப்பு. ஒரு எக்ஸ்சேஞ்ச் டிரேடட் ஃபண்டுகளில் எஸ் & பி 500 (யுனைடெட் ஸ்டேட்ஸ்), நிஃப்டி 50 (இந்தியா) அல்லது எந்த ஒரு நாட்டினதும் இன்டெக்ஸ்/பெஞ்ச்மார்க் போன்ற குறியீடுகள் இருக்கலாம். ஒரு ETF டெரிவேட்டிவ் கருவிகளையும் கொண்டிருக்கலாம்.

பரிவர்த்தனை வர்த்தக நிதிகளின் வகைகள் (ETF)

பல்வேறு வகையான பரிமாற்ற வர்த்தக நிதிகள் உள்ளன, ஒவ்வொன்றும் வெவ்வேறு அடிப்படை கூறுகளைக் கொண்டுள்ளன.

குறியீட்டு நிதிகள் ப.ப.வ

ஒரு குறியீட்டு ப.ப.வ.நிதி முக்கியமாக ஒரு செயலற்ற மியூச்சுவல் ஃபண்ட் ஆகும், இது முதலீட்டாளர்கள் ஒரு பரிவர்த்தனையில் பத்திரங்களின் தொகுப்பை வாங்க அனுமதிக்கிறது. A இன் செயல்திறனைக் கண்காணிப்பதே இங்கு நோக்கமாகும்பங்குச் சந்தை குறியீடு (எ.கா. நிஃப்டி 50க்கு). போது ஒருமுதலீட்டாளர் ஒரு குறியீட்டு நிதி அல்லது ப.ப.வ.நிதியின் அளவை வாங்கினால், முதலீட்டாளர் அடிப்படைக் குறியீட்டின் பத்திரங்களைக் கொண்ட ஒரு போர்ட்ஃபோலியோவின் பங்கை வாங்குகிறார் என்று அர்த்தம். இந்தியாவில் பிரபலமான சில குறியீட்டு ப.ப.வ.நிதிகள் HDFC இன்டெக்ஸ் ஃபண்ட்-நிஃப்டி, ஐடிஎஃப்சி நிஃப்டி ஃபண்ட் போன்றவை.

தங்க ஈடிஎஃப்

தங்க ப.ப.வ.நிதிகள் என்பது தங்கத்தின் விலையை அடிப்படையாகக் கொண்ட கருவிகள் அல்லதுதங்கத்தில் முதலீடு பொன். தங்கப் பரிவர்த்தனை-வர்த்தக நிதிகள் தங்க பொன் செயல்திறனைக் கண்காணிக்கும். தங்கத்தின் விலை உயரும் போது, பரிவர்த்தனை-வர்த்தக நிதியின் மதிப்பும் உயரும் மற்றும் தங்கத்தின் விலை குறையும் போது, ப.ப.வ.நிதி அதன் மதிப்பை இழக்கிறது. இந்தியாவில், ரிலையன்ஸ் இடிஎஃப் கோல்ட் பீஸ் என்பது மற்ற ப.ப.வ.நிதிகளுடன் பட்டியலிடப்பட்ட பரிமாற்ற வர்த்தக நிதியாகும். பரஸ்பர நிதிகள் உள்ளன, அவை முதலீட்டாளர்கள் தங்கத்தில் பரிமாற்ற-வர்த்தக நிதிகளை வெளிப்படுத்த அனுமதிக்கின்றன. AUM/Net Assets > கொண்ட சில சிறந்த தங்கப் ப.ப.வ.நிதிகள்25 கோடி முதலீடு செய்ய வேண்டும்:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹43.5454

↓ -0.16 ₹1,266 23.6 50 72.9 37 24.7 72 Invesco India Gold Fund Growth ₹41.9851

↑ 0.11 ₹341 24.1 49.1 70.3 36.5 24.4 69.6 SBI Gold Fund Growth ₹43.8818

↓ -0.02 ₹10,775 23.5 50.1 72.6 37.3 24.9 71.5 Nippon India Gold Savings Fund Growth ₹57.4018

↑ 0.03 ₹5,301 23.4 50.3 72.5 37 24.8 71.2 ICICI Prudential Regular Gold Savings Fund Growth ₹46.4349

↑ 0.04 ₹4,482 23.6 50.1 72.9 37 24.8 72 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Gold Fund Invesco India Gold Fund SBI Gold Fund Nippon India Gold Savings Fund ICICI Prudential Regular Gold Savings Fund Point 1 Bottom quartile AUM (₹1,266 Cr). Bottom quartile AUM (₹341 Cr). Highest AUM (₹10,775 Cr). Upper mid AUM (₹5,301 Cr). Lower mid AUM (₹4,482 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (14 yrs). Established history (14+ yrs). Established history (14+ yrs). Established history (14+ yrs). Point 3 Top rated. Rating: 3★ (upper mid). Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 24.70% (bottom quartile). 5Y return: 24.38% (bottom quartile). 5Y return: 24.92% (top quartile). 5Y return: 24.75% (lower mid). 5Y return: 24.83% (upper mid). Point 6 3Y return: 37.01% (lower mid). 3Y return: 36.46% (bottom quartile). 3Y return: 37.31% (top quartile). 3Y return: 37.00% (bottom quartile). 3Y return: 37.03% (upper mid). Point 7 1Y return: 72.94% (top quartile). 1Y return: 70.26% (bottom quartile). 1Y return: 72.57% (lower mid). 1Y return: 72.47% (bottom quartile). 1Y return: 72.86% (upper mid). Point 8 1M return: 5.58% (bottom quartile). 1M return: 5.74% (upper mid). 1M return: 5.66% (bottom quartile). 1M return: 5.76% (top quartile). 1M return: 5.74% (lower mid). Point 9 Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 4.49 (top quartile). Sharpe: 4.43 (lower mid). Sharpe: 4.38 (bottom quartile). Sharpe: 4.46 (upper mid). Sharpe: 4.33 (bottom quartile). Aditya Birla Sun Life Gold Fund

Invesco India Gold Fund

SBI Gold Fund

Nippon India Gold Savings Fund

ICICI Prudential Regular Gold Savings Fund

அந்நிய ஈடிஎஃப்

அந்நிய ப.ப.வ.நிதிகள் ஒரு அடிப்படைக் குறியீட்டில் சாத்தியமான வருமானத்தை அதிகரிக்க வழித்தோன்றல்கள் அல்லது கடனைப் பயன்படுத்துகின்றன. இது குறுகிய கால முதலீட்டிற்கு ஏற்றதாகக் கருதப்படுகிறது, ஆனால் இதுபோன்ற பரிமாற்ற வர்த்தக நிதிகள் தற்போது இந்தியாவில் கிடைக்கவில்லை.

பத்திர ஈடிஎஃப்

பத்திர ப.ப.வ.நிதி பத்திர பரஸ்பர நிதிகளுக்கு மிகவும் ஒத்ததாகும். பத்திர பரிவர்த்தனை வர்த்தக நிதிகள் என்பது ஒரு பங்கு போன்ற பரிமாற்றத்தில் வர்த்தகம் செய்யும் பத்திரங்களின் போர்ட்ஃபோலியோ ஆகும், மேலும் அவை செயலற்ற முறையில் நிர்வகிக்கப்படலாம்.எல்.ஐ.சி Nomura MF G-Sec நீண்ட கால ETF மற்றும் SBI ETF 10 வருட கில்ட் ஆகியவை இந்தியாவில் கிடைக்கும் சில பத்திர ப.ப.வ.நிதிகள் ஆகும்.

ETF துறை

செக்டர் எக்ஸ்சேஞ்ச் டிரேடட் ஃபண்ட் ஒரு குறிப்பிட்ட துறை அல்லது தொழில்துறையிலிருந்து பங்குகள் மற்றும் பத்திரங்களில் மட்டுமே முதலீடு செய்கிறது. சில துறை சார்ந்த ப.ப.வ.நிதிகள், இந்த குறிப்பிட்ட துறைகளில் அடிப்படையாக கொண்ட மருந்து நிதிகள், தொழில்நுட்ப நிதிகள் போன்றவை. தற்போது இந்தியாவில் உள்ள சில துறை ப.ப.வ.நிதிகள் ஆர்பங்குகள் ஈவுத்தொகை வாய்ப்புகள் ETF, ஆர்பங்குகள் நுகர்வு இடிஎஃப், ரிலையன்ஸ் இன்ஃப்ரா பீஸ், பெரும்பாலான பங்குகள் எம்100, எஸ்பிஐ ஈடிஎஃப் நிஃப்டி ஜூனியர், கோடக் பொதுத்துறை நிறுவனம்வங்கி ஒரு சில பெயர்களுக்கு ETF.

நாணய ப.ப.வ

நாணய மாற்று வர்த்தக நிதி முதலீட்டாளர் ஒரு குறிப்பிட்ட நாணயத்தை வாங்காமல் நாணய சந்தைகளில் பங்கேற்க அனுமதிக்கிறது. இது ஒற்றை நாணயத்தில் அல்லது நாணயங்களின் தொகுப்பில் முதலீடு செய்யப்படுகிறது. ஒரு நாணயம் அல்லது நாணயங்களின் கூடையின் விலை நகர்வுகளைக் கண்காணிப்பதே இந்த முதலீட்டின் பின்னணியில் உள்ள யோசனை.

Talk to our investment specialist

இந்தியாவில் பரிவர்த்தனை வர்த்தக நிதிகள்

இந்தியாவில் ப.ப.வ.நிதிகளின் வரலாறு 2001 இல் அறிமுகப்படுத்தப்பட்ட ப.ப.வ.நிதிகள் ஒப்பீட்டளவில் குறுகியதாக உள்ளது. இந்தியாவில் தொடங்கப்பட்ட முதல் ப.ப.வ.நிதி பெஞ்ச்மார்க் அசெட் மேனேஜ்மென்ட் கம்பெனி (பெஞ்ச்மார்க்) மூலம் தொடங்கப்பட்டது.AMC கோல்ட்மேன் ஏஎம்சியால் வாங்கப்பட்டது, சமீபத்தில் ரிலையன்ஸ் ஏஎம்சியும் வாங்கியது). அதன்பிறகு பல ப.ப.வ.நிதிகள் இந்தியாவிற்குள் வந்துள்ளன, இருப்பினும், நிஃப்டி போன்ற மிகக் குறைந்த எண்ணிக்கையிலான பகுதிகளில் மட்டுமே வெளிப்பாடுகள் சாத்தியமாகும்.நடுத்தர தொப்பி பங்குகளில் குறியீடுகள் மற்றும் துறை குறியீடுகள். பண்டங்கள் முக்கியமாக தங்கமாக இருக்கும், மேலும் பத்திரங்களில், ETFகள் எதுவும் கிடைப்பதில்லை; திரவ தேனீக்கள் (இதைப் போன்றதுதிரவ நிதிகள்) மற்றும் LIC Nomura MF G-Sec நீண்ட கால ETF (G-sec அடிப்படையிலான ETF) ஆகியவை சிலவற்றைக் குறிப்பிடலாம்.

உலகளாவிய ரீதியில், 1989 ஆம் ஆண்டு அமெரிக்காவில் எஸ் & பி 500 ஆனது ப.ப.வ.நிதியாக மாற்றப்பட்ட முதல் குறியீடாக பரிமாற்ற வர்த்தக நிதி தொடங்கியது. அதன்பிறகு, பல ப.ப.வ.நிதிகள் உலகளவில் சந்தைகளுக்கு வந்துள்ளன, இன்று உலகளவில் ப.ப.வ.நிதி சொத்துக்கள் $3 டிரில்லியனைத் தாண்டிவிட்டன.

நாம் இருக்கும் இடத்தில் ETF இடம் போதுமானதாக இருக்க சிறிது நேரம் எடுக்கும்முதலீடு அர்த்தமுள்ள போர்ட்ஃபோலியோக்களை உருவாக்க முதலீட்டாளர்களுக்கு விருப்பங்கள் கிடைக்கும். இருப்பினும், நிஃப்டி போன்ற சில அடிப்படை வெளிப்பாடுகளுக்கு ஒருவர் முதலீடு செய்யலாம்.

ப.ப.வ.நிதிகள் முதலீடு: நன்மைகள்

பரிமாற்ற வர்த்தக நிதிகளில் முதலீடு செய்வதன் சில நன்மைகள் பின்வருமாறு-

- குறைந்த செலவு- ப.ப.வ.நிதிகள் மியூச்சுவல் ஃபண்டை விட குறைந்த செலவின விகிதங்கள் காரணமாக மலிவு விலையில் முதலீடு செய்கின்றன.

- வரி நன்மை- எக்ஸ்சேஞ்ச் டிரேடட் ஃபண்டுகள் மிகவும் வரி திறமையாக இருப்பதற்கான காரணம் என்னவென்றால், திறந்த சந்தையில் பங்குகளை வாங்குவதும் விற்பதும் பரிமாற்ற-வர்த்தக நிதியின் வரியை பாதிக்காது.கடமை.

- நீர்மை நிறை- பரிவர்த்தனை வர்த்தக நிதிகளை வர்த்தக காலம் முழுவதும் எந்த நேரத்திலும் விற்கலாம் மற்றும் வாங்கலாம்.

- வெளிப்படைத்தன்மை- முதலீட்டுத் தொகைகள் ஒவ்வொரு நாளும் வெளியிடப்படுவதால், ப.ப.வ.நிதிகளில் அதிக வெளிப்படைத்தன்மை உள்ளது.

- நேரிடுவது- எக்ஸ்சேஞ்ச் டிரேடட் ஃபண்டுகள் ஒரு குறிப்பிட்ட துறைக்கு பல்வேறு வெளிப்பாடுகளை வழங்குகின்றன.

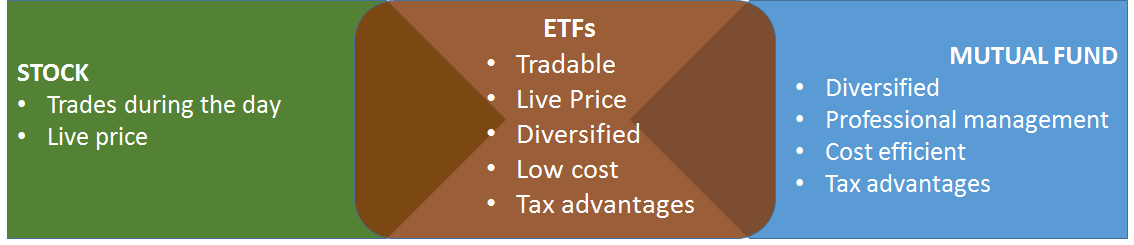

பரிவர்த்தனை வர்த்தக நிதிகள் Vs பரஸ்பர நிதிகள்

பங்குகளின் தொகுப்பை வாங்கும் போது, முதலீட்டாளர்கள் பெரும்பாலும் மியூச்சுவல் ஃபண்டுகள் மற்றும் பரிமாற்ற வர்த்தக நிதிகளுக்கு இடையே குழப்பமடைகிறார்கள். எனவே மியூச்சுவல் ஃபண்டுகள் மற்றும் ப.ப.வ.நிதிகளுக்கு இடையே உள்ள சில முக்கிய வேறுபாடுகளைப் பார்ப்போம்.

முதலீட்டு செயல்முறை

- ETF: நீங்கள் ஆன்லைனில் ஒரு ப.ப.வ.நிதியை வாங்கலாம்வர்த்தக கணக்கு. இது பங்குகளை வாங்குவதைப் போன்றது.

- பரஸ்பர நிதி: இங்கே உங்களுக்கு ஆன்லைன் வர்த்தக கணக்கு தேவையில்லை. முதலீட்டாளர்களால் முடியும்மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்யுங்கள் AMC மூலம் (நேரடியாக), ஒரு தரகர், ஒரு ஆலோசகர் அல்லது வர்த்தக கணக்கு மூலம்.

நீர்மை நிறை

- ETF: வர்த்தக அமர்வின் போது நீங்கள் எந்த நேரத்திலும் ETF ஐ வாங்கலாம் அல்லது விற்கலாம்.

- பரஸ்பர நிதி: மியூச்சுவல் ஃபண்டின் யூனிட்களை நீங்கள் விற்கும்போது, ஃபண்டின் வகையைப் பொறுத்து, உங்கள் பணத்தை வரவு வைக்க சில நாட்கள் ஆகலாம்.

கட்டணம்

- ETF: தரகு மற்றும் விநியோகக் கட்டணங்கள் சுமார் 0.6% (முதலீடு செய்யப்பட்ட தொகையில்) மற்றும் செலவு விகிதம் 1% p.a வரை இருக்கும். நிதிக்கு நிதி மாறுபடும் பரிவர்த்தனை மதிப்பு.

- பரஸ்பர நிதி: மியூச்சுவல் ஃபண்டின் செலவு விகிதம் 1-3% p.a. மேலும் அவர்களுக்கு நுழைவு அல்லது வெளியேறும் கட்டணங்களும் இருக்கலாம்சரகம் முதலீடு செய்யப்பட்ட தொகையில் 2-5% வரை.

குறைந்தபட்ச முதலீடு

- ETF: இந்த முதலீட்டின் கீழ், நீங்கள் ஒரு யூனிட் வாங்கலாம்.

- பரஸ்பர நிதி: மியூச்சுவல் ஃபண்டில் முதலீடு செய்ய ஒரு குறிப்பிட்ட குறைந்தபட்ச தொகை உள்ளது. உதாரணமாக, நீங்கள் முதலீடு செய்தால்எஸ்ஐபி, நீங்கள் குறைந்தது INR 500 pm முதலீடு செய்ய வேண்டும்.

ப.ப.வ.நிதி பங்கு: பங்கு ப.ப.வ.நிதிகளைப் புரிந்துகொள்வது

ஒரு பங்கு ப.ப.வ.நிதி பரிவர்த்தனையில் பங்கு வர்த்தகம் செய்யப்படுவதைப் போலவே வர்த்தகம் செய்யப்படுகிறது. ஒரு பங்கு ப.ப.வ.நிதி ஒரு கூடையின் வெளிப்பாட்டைப் பெறவும் அனுமதிக்கிறதுபங்குகள் ஒவ்வொரு தனிப்பட்ட பாதுகாப்பையும் வாங்காமல். பங்கு ப.ப.வ.நிதியில், மியூச்சுவல் ஃபண்ட் போலல்லாமல், அதன் விலையானது சந்தை முடிவடைவதை விட வர்த்தக அமர்வு முழுவதும் சரிசெய்யப்படுகிறது. ஒரு பங்கு ப.ப.வ.நிதியானது நிர்வாகக் கட்டணம் போன்ற ஒரு குறிப்பிட்ட வகைச் செலவைக் கொண்டுள்ளது, ஆனால் பொதுவாக மியூச்சுவல் ஃபண்டுகளை விட இது குறைவாக இருக்கும்.

ஒரு நல்ல ப.ப.வ.நிதியை எவ்வாறு தேர்வு செய்வது?

ஒரு குறியீட்டை நகலெடுக்க முயற்சிக்கும்போது, கண்காணிப்புப் பிழை எனப்படும் ஒரு நடவடிக்கை உள்ளது, இது ETF கண்காணிக்கும் குறியீட்டிலிருந்து வருமானத்தில் எவ்வளவு விலகுகிறது என்பதை அளவிடும். கண்காணிப்புப் பிழை குறைவாக இருந்தால், குறியீட்டு ப.ப.வ. மற்றபடி, ப.ப.வ.நிதியின் நோக்கத்தையும் அது ஒரு குறியீட்டைக் கண்காணிக்கவில்லை என்றால் காலப்போக்கில் செயல்திறனையும் பார்க்க வேண்டும்.

சிறந்த ப.ப.வ.நிதிகள்

இந்தியாவில் சிறப்பாகச் செயல்படும் ETFகள் பின்வருமாறு-

| குறியீட்டு ப.ப.வ.நிதிகள் | தங்க ஈடிஎஃப்கள் | துறை ப.ப.வ.நிதிகள் | பத்திர ப.ப.வ.நிதிகள் | நாணய ப.ப.வ.நிதிகள் | உலகளாவிய குறியீட்டு ப.ப.வ.நிதிகள் |

|---|---|---|---|---|---|

| ரிலையன்ஸ் நிஃப்டி பீஇஎஸ் | ரிலையன்ஸ் தங்க தேனீக்கள் | Relaince Bank BeES | ரிலையன்ஸ் திரவ தேனீக்கள் | விஸ்டம் ட்ரீ இந்திய ரூபாய் மூலோபாய நிதி | ரிலையன்ஸ் ஹாங் செங் பீஇஎஸ் |

| ஐசிஐசிஐ புருடென்ஷியல் நிஃப்டி இடிஎஃப் | ரிலையன்ஸ் கோல்டு இடிஎஃப் | பாக்ஸ் பேங்கிங் இடிஎஃப் | SBI ETF 10 வருடத்திற்கு பொருந்தும் | சந்தை திசையன்கள்- இந்திய ரூபாய்/USD ETN | பெரும்பாலான பங்குகள் NASDAQ 100 |

| பெரும்பாலான பங்குகள் M50 | பிர்லா சன் லைஃப் கோல்ட் இடிஎஃப் | ஆர்* பங்குகள் வங்கி இடிஎஃப் | LIC Nomura MF G-Sec நீண்ட கால ப.ப.வ.நிதி | _ | _ |

ETF: இந்தியாவில் பரிவர்த்தனை வர்த்தக நிதிகளின் பட்டியல்

இது இந்தியாவில் பரிமாற்ற வர்த்தக நிதிகள் அல்லது ப.ப.வ.நிதிகளின் பட்டியல்-

| பெயர் | அடிப்படை சொத்து | வெளியீட்டு தேதி |

|---|---|---|

| ஆக்சிஸ் கோல்டு இடிஎஃப் | தங்கம் | 10-நவம்பர்-10 |

| பிர்லா சன் லைஃப் நிஃப்டி இடிஎஃப் | நிஃப்டி 50 இன்டெக்ஸ் | 21-ஜூலை-11 |

| CPSE ETF | நிஃப்டி CPSE இன்டெக்ஸ் | 28-மார்ச்-14 |

| எடல்வீஸ் பரிவர்த்தனை வர்த்தக திட்டம் - நிஃப்டி | நிஃப்டி 50 இன்டெக்ஸ் | 8-மே-15 |

| ரிலையன்ஸ் வங்கி BeES | நிஃப்டி வங்கி | 27-மே-04 |

| ரிலையன்ஸ் இன்ஃப்ரா பீஇஎஸ் | நிஃப்டி உள்கட்டமைப்பு | 29-செப்-10 |

| ரிலையன்ஸ் ஜூனியர் பீஇஎஸ் | நிஃப்டி நெக்ஸ் 50 | 21-பிப்-03 |

| ரிலையன்ஸ் நிஃப்டி பீஇஎஸ் | நிஃப்டி 50 இன்டெக்ஸ் | 28-டிசம்பர்-01 |

| ரிலையன்ஸ் பொதுத்துறை வங்கி BeES | நிஃப்டி பொதுத்துறை வங்கி | 25-அக்டோபர்-07 |

| ரிலையன்ஸ் ஷரியா பீஇஎஸ் | நிஃப்டி50 ஷரியா இன்டெக்ஸ் | 18-மார்ச்-09 |

| HDFC தங்க ஈடிஎஃப் | தங்கம் | 13-ஆகஸ்ட்-10 |

| ICICI ப்ருடென்ஷியல் CNX 100 ETF | நிஃப்டி 100 | 20-ஆகஸ்ட்-13 |

| ஐசிஐசிஐ புருடென்ஷியல் நிஃப்டி இடிஎஃப் | நிஃப்டி 50 இன்டெக்ஸ் | 20-மார்ச்-13 |

| ஐசிஐசிஐ சென்செக்ஸ் ப்ருடென்ஷியல் எக்ஸ்சேஞ்ச் டிரேடட் ஃபண்ட் | எஸ்&பி பிஎஸ்இ சென்செக்ஸ் | 10-ஜன-03 |

| பாக்ஸ் பேங்கிங் இடிஎஃப் | நிட்டி வங்கி | 4-டிசம்பர்-14 |

| தங்கப் பெட்டி இடிஎஃப் | தங்கம் | 27-ஜூலை-07 |

| நிஃப்டி ஈடிஎஃப் பாக்ஸ் நிஃப்டி | 50 குறியீடு | 2-பிப்-10 |

| பாக்ஸ் PSU வங்கி ETF | நிஃப்டி பொதுத்துறை வங்கி | 8-நவம்பர்-07 |

| பெரும்பாலான பங்குகள் M100 | நிஃப்டி மிட்கேப் 100 | 31-ஜனவரி-11 |

| பெரும்பாலான பங்குகள் M50 | நிஃப்டி 50 இன்டெக்ஸ் | 28-ஜூலை-10 |

| மோதிலால் ஓஸ்வால் NASDAQ-100 ETF ஐ அதிகம் பகிர்ந்துள்ளார் | நாஸ்டாக் 100 | 29-மார்ச்-11 |

| குவாண்டம் குறியீட்டு நிதி - வளர்ச்சி | நிஃப்டி 50 இன்டெக்ஸ் | 10-ஜூலை-08 |

| ஆர் * பங்குகள் வங்கி ப.ப.வ.நிதி | நிஃப்டி வங்கி | 24-ஜூன்-08 |

| R* பங்குகள் CNX 100 ETF | நிஃப்டி 100 | 22-மார்ச்-13 |

| R* பங்குகள் நுகர்வு ETF | நிஃப்டி இந்தியா நுகர்வு | 10-ஏப்-14 |

| ஆர்* பங்குகள் ஈவுத்தொகை வாய்ப்புகள் ETF | நிஃப்டி டிவிடெண்ட் வாய்ப்புகள் 50 | 15-ஏப்-14 |

| ஆர்* பங்குகள் நிஃப்டி இடிஎஃப் | நிஃப்டி 50 இன்டெக்ஸ் | 22-நவம்பர்-13 |

| R * பங்குகள் NV20 ETF | Nifty50 மதிப்பு 20 குறியீடு | 18-ஜூன்-15 |

| ரிலையன்ஸ் இடிஎஃப் தங்க தேனீக்கள் | தங்கம் | 8-மார்ச்-07 |

| ரெலிகேர்இன்வெஸ்கோ நிஃப்டி இடிஎஃப் | நிஃப்டி 50 இன்டெக்ஸ் | 13-ஜூன்-11 |

| எஸ்பிஐ ஈடிஎஃப் வங்கி | நிஃப்டி வங்கி | 20-மார்ச்-15 |

| எஸ்பிஐ ஈடிஎஃப் நிஃப்டி | நிஃப்டி 50 இன்டெக்ஸ் | 23-ஜூலை-15 |

| SBI ETF நிஃப்டி ஜூனியர் | நிஃப்டி நெக்ஸ் 50 | 20-மார்ச்-15 |

| எஸ்பிஐ தங்க ஈடிஎஃப் | தங்கம் | 28-ஏப்-09 |

| யுடிஐ தங்க ஈடிஎஃப் | தங்கம் | 12-மார்ச்-07 |

| யுடிஐ நிஃப்டி ஈடிஎஃப் | நிஃப்டி 50 இன்டெக்ஸ் | 3-செப்-15 |

| UTI சென்செக்ஸ் ETF | எஸ்&பி பிஎஸ்இ சென்செக்ஸ் | 3-செப்-15 |

ஆதாரம்: என்எஸ்இ மற்றும் பிஎஸ்இ இந்தியா

ப.ப.வ.நிதியின் கீழ் அபாயங்கள்

பரிவர்த்தனை வர்த்தக நிதிகள் பாரம்பரிய மியூச்சுவல் ஃபண்டுகள் (முக்கியமாக குறைந்த விலை) விட பலதரப்பட்ட தேர்வுகள் மற்றும் நன்மைகளை வழங்கினாலும், ப.ப.வ.நிதிகளில் உள்ள அபாயங்களை ஒருவர் அறிந்திருக்க வேண்டும். ப.ப.வ.நிதிகள் பங்குகள், பத்திரங்கள் அல்லது பண்டங்களாக இருக்கக்கூடிய ஒரு அடிப்படையைக் கொண்டிருப்பதால், அடிப்படைச் சொத்தின் ப.ப.வ.நிதிகளுடன் தொடர்புடைய அபாயங்கள் உள்ளன. சிலவற்றை பெயரிட; கண்காணிப்புப் பிழை (உண்மையான குறியீட்டு மற்றும் அடிப்படை ப.ப.வ.நிதியின் மதிப்பில் உள்ள வேறுபாடு), அடிப்படைக் கருவியின் சந்தை ஆபத்து ஆகியவை பரிமாற்ற வர்த்தக நிதிகளில் உள்ள சில வேறுபட்ட அபாயங்கள் ஆகும், அவை எந்தவொரு முதலீட்டிலும் குதிக்கும் முன் நீங்கள் அறிந்திருக்க வேண்டும்.

எனவே, எந்தவொரு முதலீட்டையும் போலவே, பரிமாற்ற வர்த்தக நிதியும் அதன் சொந்த நன்மை தீமைகளுடன் வருகிறது. முதலீட்டாளர்கள் அவற்றை கவனமாக எடைபோட வேண்டும்முதலீட்டுத் திட்டம் & இலக்குகள் மற்றும் அதன்படி, அடுத்த படிகளை முடிவு செய்யுங்கள். ப.ப.வ.நிதியில் முதலீடு செய்யும் போது, இந்தியாவில் சிறப்பாகச் செயல்படும் ப.ப.வ.நிதிகளைத் தேர்வுசெய்து கொள்ளுங்கள்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவுகளின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.

You Might Also Like