தங்க மியூச்சுவல் ஃபண்டுகள் Vs தங்க ப.ப.வ.நிதிகள்

ஒருவனால் முடியும்தங்கத்தில் முதலீடு அல்லது மற்ற விலைமதிப்பற்ற உலோகம் ஒரு சொத்தாக தங்கத்தை வாங்குவது அல்லது வாங்குவதுமுதலீடு அவற்றில் மின்னணு முறையில் (எ.கா. தங்க நிதிகள் அல்லது தங்க ஈடிஎஃப்கள்). அனைத்திற்கும் மத்தியில்தங்க முதலீடு இந்தியாவில் கிடைக்கும் விருப்பங்கள், தங்கம்பரஸ்பர நிதி மற்றும் தங்க ப.ப.வ.நிதிகள் சிறந்த தேர்வாகக் கருதப்படுகின்றன, ஏனெனில் இது தங்கம் வாங்கும் செயல்முறையை எளிதாக்குகிறது.நீர்மை நிறை மற்றும் தங்கத்தின் பாதுகாப்பான குவிப்பு. ஆனால், பெரும்பாலும் முதலீட்டாளர்கள் இந்த இரண்டு முதலீடுகளுக்கும் இடையே குழப்பமடைகின்றனர். எனவே, இந்த கட்டுரையில், தங்க மியூச்சுவல் ஃபண்டுகள் Vs கோல்ட் இடிஎஃப்கள் - சிறந்த முதலீட்டு முடிவை எடுப்பதற்காக படிப்போம்.

தங்க ஈடிஎஃப்கள்

தங்க ஈடிஎஃப் (செலாவணி வர்த்தக நிதி) என்பது பங்குச் சந்தைகளில் வர்த்தகம் செய்யும் ஒரு திறந்தநிலை நிதியாகும். இது தங்கத்தில் முதலீடு செய்யும் தங்கத்தின் விலையை அடிப்படையாகக் கொண்ட ஒரு கருவியாகும்பொன். தங்க ப.ப.வ.நிதிகள் 99.5 சதவீத தூய்மையான தங்கத்தில் முதலீடு செய்கின்றன (RBI அங்கீகரிக்கப்பட்ட வங்கிகளால்). அவை நிதி மேலாளர்களால் நிர்வகிக்கப்படுகின்றன, அவர்கள் தினசரி தங்கத்தின் விலைகளைக் கண்காணித்து, வருவாயை மேம்படுத்துவதற்காக தங்கத்தை வர்த்தகம் செய்கின்றனர். தங்க ப.ப.வ.நிதிகள் வாங்குபவர்களுக்கும் விற்பவர்களுக்கும் அதிக பணப்புழக்கத்தை வழங்குகிறது.

தங்க மியூச்சுவல் ஃபண்டுகள்

கோல்ட் மியூச்சுவல் ஃபண்டுகள் தங்க ப.ப.வ.நிதிகளின் மாறுபாடு ஆகும். இவை முக்கியமாக தங்க ப.ப.வ.நிதிகள் மற்றும் பிற தொடர்புடைய சொத்துக்களில் முதலீடு செய்யும் திட்டங்களாகும். தங்க மியூச்சுவல் ஃபண்டுகள் நேரடியாக தங்கத்தில் முதலீடு செய்வதில்லை, ஆனால் மறைமுகமாக அதே நிலையை எடுக்கின்றனதங்க ப.ப.வ.நிதிகளில் முதலீடு.

தங்க மியூச்சுவல் ஃபண்டுகள் Vs தங்க ப.ப.வ.நிதிகள்

தங்க ப.ப.வ.நிதிகள் மற்றும் தங்க மியூச்சுவல் ஃபண்டுகள்- இவை இரண்டும் இணைந்து நிர்வகிக்கப்படும் முதலீடுகள்மியூச்சுவல் ஃபண்ட் வீடுகள் மற்றும் முதலீட்டாளர்களுக்கு மின்னணு முறையில் தங்கத்தில் முதலீடு செய்ய உதவும் வகையில் வடிவமைக்கப்பட்டுள்ளது. இருப்பினும், அவற்றை விரிவாக அறிந்துகொள்வது சில வேறுபாடுகளை வெளிப்படுத்துகிறது, இது முதலீட்டாளர்கள் சிறந்த முடிவை எடுக்க அனுமதிக்கிறது.

தங்க மியூச்சுவல் ஃபண்டுகளில் உங்களுக்கு ஏடிமேட் கணக்கு முதலீடு செய்ய. இந்த நிதிகள் அதே ஏஎம்சி (அசெட் மேனேஜ்மென்ட் கம்பெனி) மூலம் தயாரிக்கப்பட்ட தங்க ப.ப.வ.நிதியில் முதலீடு செய்கின்றன. முதலீட்டாளர்கள் தங்க மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்யலாம்எஸ்ஐபி பாதை, ப.ப.வ.நிதியில் முதலீடு செய்யும் போது சாத்தியமில்லை. வசதியின் மறுபுறம் ஒருவர் செலுத்த வேண்டிய வெளியேறும் சுமை, இது தங்க ப.ப.வ.நிதிகளை விட சற்று அதிகமாகும்.

மாறாக, கோல்ட் இடிஎஃப்களில், உங்களுக்கு டிமேட் கணக்கு மற்றும் ஒரு தரகர் தேவை, அதன் மூலம் நீங்கள் அவற்றை வாங்கலாம் மற்றும் விற்கலாம். தங்க ப.ப.வ.நிதிகள் சமமான மதிப்புடைய தங்கத்தை வைத்திருக்கிறதுஅடிப்படை சொத்து. ஆனால் இதற்கு நேர்மாறாக, கோல்ட் மியூச்சுவல் ஃபண்டுகளின் யூனிட்கள் தங்க ஈடிஎஃப்களுடன் வழங்கப்படுகின்றனஅடிப்படை சொத்து. தங்க ப.ப.வ.நிதிகளின் அலகுகள் பரிமாற்றங்களில் வர்த்தகம் செய்யப்படுகின்றன, எனவே சிறந்த பணப்புழக்கம் மற்றும் வாங்குபவர்களுக்கும் விற்பவர்களுக்கும் சரியான விலையை வழங்குகிறது. ஆனால், இந்த பணப்புழக்கம் நிதி நிறுவனங்களில் மாறுபடும், இது பணப்புழக்கத்தை முக்கியமானதாக ஆக்குகிறதுகாரணி தங்க ப.ப.வ.நிதியில் முதலீடு செய்யும் போது.

Talk to our investment specialist

மற்ற முக்கிய வேறுபாடுகள்-

முதலீட்டுத் தொகை

தங்க மியூச்சுவல் ஃபண்டுகளில் குறைந்தபட்ச முதலீட்டுத் தொகை 1 ரூபாய்,000 (மாதாந்திர SIP), அதேசமயம் தங்க ப.ப.வ.நிதிகளுக்கு பொதுவாக குறைந்தபட்ச முதலீடாக 1 கிராம் தங்கம் தேவைப்படுகிறது, இது தற்போதைய விலையில் 2,785 ரூபாய்க்கு அருகில் இருக்கும்.

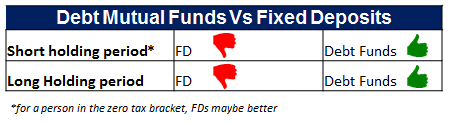

நீர்மை நிறை

பங்குச் சந்தையில் பட்டியலிடப்பட்ட தங்க ஈடிஎஃப்கள் வர்த்தகம் செய்யப்படுகின்றனசந்தை, மற்றும் வெளியேறும் சுமைகள் அல்லது SIP கட்டுப்பாடுகள் இல்லாமல், முதலீட்டாளர்கள் சந்தை நேரத்தில் எந்த நேரத்திலும் வாங்கலாம்/விற்கலாம். ஆனால், கோல்டு மியூச்சுவல் ஃபண்டுகள் சந்தையில் வர்த்தகம் செய்யப்படாததால், அவற்றை அடிப்படையாகக் கொண்டு வாங்கலாம்/விற்கலாம்இல்லை நாளுக்கு.

பரிவர்த்தனை செலவு

தங்க மியூச்சுவல் ஃபண்டுகள் பொதுவாக 1 வருடம் வரை வெளியேறும் சுமைகளைக் கொண்டிருக்கலாம். அதேசமயம், தங்க ப.ப.வ.நிதிகளுக்கு வெளியேறும் சுமைகள் எதுவும் இல்லை.

செலவுகள்

தங்க மியூச்சுவல் ஃபண்டுகளை விட தங்க ப.ப.வ.நிதிகள் குறைந்த நிர்வாகச் செலவுகளைக் கொண்டுள்ளன. தங்க MFகள் தங்க ப.ப.வ.நிதிகளில் முதலீடு செய்வதால் அவற்றின் செலவுகளில் தங்க ப.ப.வ.நிதி செலவும் அடங்கும்.

முதலீட்டு முறை

தங்க மியூச்சுவல் ஃபண்டுகளை டிமேட் கணக்கு இல்லாமல் மியூச்சுவல் ஃபண்டுகளில் இருந்து வாங்கலாம், ஆனால் தங்க ப.ப.வ.நிதிகள் பரிமாற்றங்களில் வர்த்தகம் செய்யப்படுகின்றன, அவற்றுக்கு டிமேட் கணக்கு தேவை.

ஓர் மேலோட்டம்-

| அளவுருக்கள் | தங்க மியூச்சுவல் ஃபண்டுகள் | தங்க ஈடிஎஃப்கள் |

|---|---|---|

| முதலீட்டுத் தொகை | குறைந்தபட்ச முதலீடு 1,000 ரூபாய் | குறைந்தபட்ச முதலீடு - 1 கிராம் தங்கம் |

| பரிவர்த்தனை வசதி | டிமேட் கணக்கு தேவையில்லை | டிமேட் கணக்கு தேவை |

| பரிவர்த்தனை செலவு | எக்ஸிட் லோட் uo tp 1 வருடம் | வெளியேறும் சுமை இல்லை |

| செலவுகள் | அதிக மேலாண்மை கட்டணம் | குறைந்த மேலாண்மை கட்டணம் |

2022 இல் முதலீடு செய்ய சிறந்த தங்க ப.ப.வ.நிதிகள்

முதலீடு செய்வதற்கான சில சிறந்த தங்க ப.ப.வ.நிதிகள்:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Axis Gold Fund Growth ₹44.5747

↑ 0.96 ₹2,835 24.3 54.2 73.8 37.9 25.6 69.8 Nippon India Gold Savings Fund Growth ₹58.5294

↑ 1.13 ₹7,160 24.2 54 74 37.9 25.5 71.2 HDFC Gold Fund Growth ₹45.6233

↑ 0.85 ₹11,458 24.2 53.7 73.8 37.9 25.4 71.3 Aditya Birla Sun Life Gold Fund Growth ₹44.2829

↑ 0.74 ₹1,781 23.7 53.5 74.2 37.8 25.4 72 Kotak Gold Fund Growth ₹58.7982

↑ 1.21 ₹6,556 24.4 54.3 73.8 37.7 25.1 70.4 SBI Gold Fund Growth ₹43.8818

↓ -0.02 ₹15,024 23.5 50.1 72.6 37.3 24.9 71.5 Invesco India Gold Fund Growth ₹42.7711

↑ 0.79 ₹476 23.2 52.7 72.9 37.3 25.1 69.6 IDBI Gold Fund Growth ₹38.9617

↑ 0.15 ₹809 23.5 49.3 71.5 37.1 24.6 79 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 19 Feb 26 Research Highlights & Commentary of 8 Funds showcased

Commentary Axis Gold Fund Nippon India Gold Savings Fund HDFC Gold Fund Aditya Birla Sun Life Gold Fund Kotak Gold Fund SBI Gold Fund Invesco India Gold Fund IDBI Gold Fund Point 1 Lower mid AUM (₹2,835 Cr). Upper mid AUM (₹7,160 Cr). Top quartile AUM (₹11,458 Cr). Lower mid AUM (₹1,781 Cr). Upper mid AUM (₹6,556 Cr). Highest AUM (₹15,024 Cr). Bottom quartile AUM (₹476 Cr). Bottom quartile AUM (₹809 Cr). Point 2 Oldest track record among peers (14 yrs). Established history (14+ yrs). Established history (14+ yrs). Established history (13+ yrs). Established history (14+ yrs). Established history (14+ yrs). Established history (14+ yrs). Established history (13+ yrs). Point 3 Rating: 1★ (lower mid). Rating: 2★ (upper mid). Rating: 1★ (lower mid). Top rated. Rating: 1★ (bottom quartile). Rating: 2★ (upper mid). Rating: 3★ (top quartile). Not Rated. Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 25.62% (top quartile). 5Y return: 25.47% (top quartile). 5Y return: 25.44% (upper mid). 5Y return: 25.36% (upper mid). 5Y return: 25.14% (lower mid). 5Y return: 24.92% (bottom quartile). 5Y return: 25.07% (lower mid). 5Y return: 24.59% (bottom quartile). Point 6 3Y return: 37.92% (top quartile). 3Y return: 37.89% (top quartile). 3Y return: 37.85% (upper mid). 3Y return: 37.78% (upper mid). 3Y return: 37.73% (lower mid). 3Y return: 37.31% (lower mid). 3Y return: 37.31% (bottom quartile). 3Y return: 37.07% (bottom quartile). Point 7 1Y return: 73.79% (upper mid). 1Y return: 74.05% (top quartile). 1Y return: 73.75% (lower mid). 1Y return: 74.21% (top quartile). 1Y return: 73.81% (upper mid). 1Y return: 72.57% (bottom quartile). 1Y return: 72.91% (lower mid). 1Y return: 71.46% (bottom quartile). Point 8 1M return: 4.72% (bottom quartile). 1M return: 4.89% (bottom quartile). 1M return: 4.98% (lower mid). 1M return: 5.59% (upper mid). 1M return: 6.05% (top quartile). 1M return: 5.66% (upper mid). 1M return: 6.05% (top quartile). 1M return: 5.47% (lower mid). Point 9 Alpha: 0.00 (top quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.44 (upper mid). Sharpe: 3.01 (bottom quartile). Sharpe: 3.29 (upper mid). Sharpe: 3.08 (bottom quartile). Sharpe: 3.55 (top quartile). Sharpe: 3.25 (lower mid). Sharpe: 3.23 (lower mid). Sharpe: 3.48 (top quartile). Axis Gold Fund

Nippon India Gold Savings Fund

HDFC Gold Fund

Aditya Birla Sun Life Gold Fund

Kotak Gold Fund

SBI Gold Fund

Invesco India Gold Fund

IDBI Gold Fund

இப்போது தங்க மியூச்சுவல் ஃபண்டுகள் மற்றும் கோல்ட் இடிஎஃப்களுக்கு இடையே உள்ள முக்கிய வேறுபாடு உங்களுக்கு மிகவும் பொருத்தமான ஒரு அவென்யூவில் முதலீடு செய்யும்போது.

அடிக்கடி கேட்கப்படும் கேள்விகள்

1. தங்க ப.ப.வ.நிதிகளில் வர்த்தகம் செய்வது சமபங்கு வர்த்தகம் போன்றதா?

A: ஆம், தங்க ப.ப.வ.நிதிகள் ஈக்விட்டிக்கு ஒத்ததாக இருக்கும், ஏனெனில் இவற்றை நீங்கள் வர்த்தகம் செய்யலாம்தேசிய பங்குச் சந்தை (என்எஸ்இ). கூடுதலாக, நீங்கள் இவற்றை சர்வதேச பங்குகள் மற்றும் பங்குகளுக்கு எதிராகவும் மதிப்பீடு செய்யலாம். வேறு வார்த்தைகளில் கூறுவதானால், தங்க ப.ப.வ.நிதிகளின் விலை தொடர்ந்து சந்தை நிலவரத்துடன் மாறும், இது பங்குகள் மற்றும் பங்குகளின் நடத்தை போன்றது.

2. தங்க ப.ப.வ.நிதிகள் மூலம் நான் ஈவுத்தொகை பெற முடியுமா?

A: தங்க ஈடிஎஃப் என்றால் அதுதான்95% முதல் 99% உடல் தங்கத்தில் முதலீடு செய்யப்படுகிறது, மற்றும்5% பாதுகாப்பு கடன் பத்திரங்களில் முதலீடு செய்யப்படுகிறது. இந்த முதலீடுகள் எதுவும் ஈவுத்தொகையை வழங்காது, எனவே, தங்க ப.ப.வ.நிதிகள் ஈவுத்தொகையை வழங்காது. இருப்பினும், சந்தை ஏற்ற இறக்கத்தைப் பொறுத்து தங்க ப.ப.வ.நிதிகளை வாங்குவதும் விற்பதும் சிறந்த வருமானத்தை ஈட்டலாம்.

3. தங்க ப.ப.வ.நிதிகள் ஏன் பொருத்தமான முதலீடுகளாகக் கருதப்படுகின்றன?

A: தங்கப் ப.ப.வ.நிதிகள் சந்தையில் நுழைவதற்கு குறைந்த முதலீடுகள் தேவைப்படுகின்றன மேலும் அவை நல்ல வருமானத்தைத் தருவதாக அறியப்படுகின்றன, எனவே இது பெரும்பாலும் நல்ல முதலீடாகக் கருதப்படுகிறது. மேலும், நீங்கள் உங்கள் முதலீட்டு போர்ட்ஃபோலியோவை பல்வகைப்படுத்த விரும்பினால், தங்க ப.ப.வ.நிதிகள் பொருத்தமான முதலீடுகளை நிரூபிக்க முடியும்.

4. நான் ஏன் தங்க மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்ய வேண்டும்?

A: டிமேட் கணக்கைத் திறக்காமல் காகிதத் தங்கத்தில் முதலீடு செய்ய விரும்பினால், நீங்கள் கோல்டு மியூச்சுவல் ஃபண்டில் முதலீடு செய்ய வேண்டும். தங்க மியூச்சுவல் ஃபண்டுகளுக்கு குறிப்பிட்ட நுழைவு அல்லது வெளியேறும் முறை எதுவும் இல்லை.

5. தங்க மியூச்சுவல் ஃபண்டுகளின் முக்கிய நன்மைகள் என்ன?

A: தங்க மியூச்சுவல் ஃபண்டுகள், வெளியேறும் சுமையைப் பற்றி கவலைப்படாமல் உங்கள் முதலீட்டு இலாகாவை பல்வகைப்படுத்துவதற்கான சிறந்த வழிகளில் ஒன்றாகும். இது ஒரு பாதுகாப்பாகவும் செயல்படுகிறதுவீக்கம் உண்மையான தங்கம் இல்லாமல் தங்கத்தை வைத்திருப்பதன் பலன்களை நீங்கள் அனுபவிப்பீர்கள். நீங்கள் தங்க மியூச்சுவல் ஃபண்டுகளை கிட்டத்தட்ட அனைத்து புவிசார் அரசியல் எல்லைகளிலும் வர்த்தகம் செய்யலாம், இதனால் உங்கள் முதலீட்டைப் பாதுகாக்கலாம்.

6. தங்க ப.ப.வ.நிதிகளுக்கு நிதி மேலாளர்கள் தேவையா?

A: ஆம், தங்க ப.ப.வ.நிதிகளை வாங்க வேண்டும்சொத்து மேலாண்மை நிறுவனங்கள் அல்லது AMCகள். மேலும், தங்க ப.ப.வ.நிதிகளில் வர்த்தகம் செய்ய நீங்கள் DEMAT கணக்கைத் திறக்க வேண்டும். எனவே, நீங்கள் தங்க ப.ப.வ.நிதிகளை வாங்கும் குறிப்பிட்ட AMC உடன் தொடர்புடைய நிதி மேலாளர் இல்லாமல், உங்களால் பத்திரங்களில் வர்த்தகம் செய்ய முடியாது.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.