இந்தியாவில் உள்ள சொத்து மேலாண்மை நிறுவனங்கள்

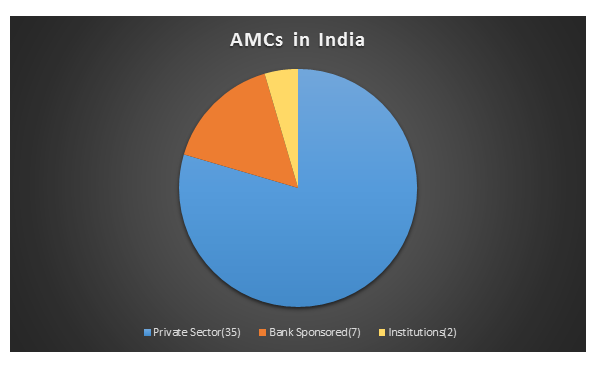

இந்தியாவில் உள்ள சொத்து மேலாண்மை நிறுவனங்கள் மூன்று வகைகளாகப் பிரிக்கப்பட்டுள்ளன; வங்கி வழங்கும் பரஸ்பர நிதிகள், பரஸ்பர நிதி நிறுவனங்கள் மற்றும் தனியார் துறை பரஸ்பர நிதிகள். இன்று (பிப்ரவரி 2017) நிலவரப்படி இந்தியாவில் மொத்தம் 44 சொத்து மேலாண்மை நிறுவனங்கள் உள்ளன. இந்த AMCகளில் 35 தனியார் துறையின் ஒரு பகுதியாகும்.

அனைத்து சொத்து மேலாண்மை நிறுவனங்களும் இந்தியாவின் மியூச்சுவல் ஃபண்ட் சங்கத்தின் ஒரு பகுதியாகும் (AMFI) AMFI 1995 இல் இந்தியாவில் பதிவுசெய்யப்பட்ட அனைத்து AMC களின் இலாப நோக்கற்ற அமைப்பாக இணைக்கப்பட்டது.

இந்தியாவில் பிரபலமான AMCகளின் கண்ணோட்டம்

பாராளுமன்றத்தின் UTI சட்டத்தின் மூலம் 1963 இல் பரஸ்பர நிதிகள் தொடங்கப்பட்டதில் இருந்து, தொழில்துறை அதன் தற்போதைய நிலையை அடைய ஒரு குறிப்பிடத்தக்க பரிணாமத்தை மேற்பார்வையிட்டது. பொதுத் துறையின் அறிமுகம் மற்றும் தனியார் துறையின் நுழைவு ஆகியவை பரஸ்பர நிதித் துறையின் வரலாற்றின் முக்கியமான கட்டங்களைக் குறிக்கின்றன.

1987 பரஸ்பர நிதி சந்தையில் பொதுத் துறையின் நுழைவைக் குறித்தது. SBI பரஸ்பர நிதிகள், ஜூன் 1987 இல் நிறுவப்பட்டது, இது மிகவும் பழமையான பொதுத்துறை நிர்வகிக்கப்படும் AMC ஆகும்.எஸ்பிஐ மியூச்சுவல் ஃபண்ட் 25 ஆண்டுகளுக்கும் மேலான செழுமையான வரலாறு மற்றும் மிகவும் ஈர்க்கக்கூடிய சாதனைப் பதிவு உள்ளது. SBI மியூச்சுவல் ஃபண்டின் நிர்வாகத்தின் கீழ் உள்ள மொத்த சொத்து (AUM) செப்டம்பர் 2016 இல் INR 1,31,647 கோடியாக இருக்கும் என தெரிவிக்கப்பட்டுள்ளது.

கோத்தாரி முன்னோடி (இப்போது ஃபிராங்க்ளின் டெம்பிள்டனுடன் இணைக்கப்பட்டுள்ளது) 1993 இல் மியூச்சுவல் ஃபண்ட் சந்தையில் நுழைந்த முதல் தனியார் துறை நிர்வகிக்கும் AMC ஆகும். ஃபிராங்க்ளின் டெம்பிள்டன் இப்போது இரண்டு தசாப்தங்களுக்கும் மேலாக தொழில்துறையில் உள்ளார். ஃபிராங்க்ளின் டெம்பிள்டனின் மொத்த AUM செப்டம்பர் 2016 இல் பதிவு செய்யப்பட்ட INR 74,576 கோடிகளுக்கு மேல் உள்ளது.

பல ஆண்டுகளாக, பல தனியார் துறை AMCகள் மியூச்சுவல் ஃபண்ட் சந்தையில் ஊடுருவின.HDFC மியூச்சுவல் ஃபண்ட் 2000 இல் அமைக்கப்பட்டது மிகவும் வெற்றிகரமான ஒன்றாகும்மியூச்சுவல் ஃபண்ட் வீடுகள் இந்தியாவில். ஜூன் 2016 நிலவரப்படி, HDFC மியூச்சுவல் ஃபண்டின் நிர்வாகத்தின் கீழ் உள்ள சொத்துக்கள் 2,13,322 கோடி ரூபாய்க்கு மேல் உள்ளன.

ஜூன் 2015 முதல் ஜூன் 2016 வரையிலான சராசரி AUM அடிப்படையில் ஐசிஐசிஐ ப்ருடென்ஷியல் மியூச்சுவல் ஃபண்ட் சிறந்த செயல்திறன் கொண்ட ஏஎம்சி. இந்த தொகை முந்தைய ஆண்டை விட 24% வளர்ச்சி விகிதத்தைக் காட்டுகிறது.

ரிலையன்ஸ் மியூச்சுவல் ஃபண்ட் நாட்டின் மிகவும் பிரபலமான சொத்து மேலாண்மை நிறுவனங்களில் ஒன்றாகும். ரிலையன்ஸ் ஏஎம்சி இந்தியா முழுவதும் சுமார் 179 நகரங்களை உள்ளடக்கியது, இது நாட்டில் வேகமாக வளர்ந்து வரும் பரஸ்பர நிதிகளில் ஒன்றாகும். செப்டம்பர் 2016 நிலவரப்படி, ரிலையன்ஸ் மியூச்சுவல் ஃபண்டின் நிர்வாகத்தின் கீழ் உள்ள மொத்த சொத்துக்கள் 18,000 கோடி ரூபாய்க்கு மேல் பதிவு செய்யப்பட்டுள்ளன.

Talk to our investment specialist

பிர்லா சன் லைஃப் அசெட் மேனேஜ்மென்ட் கம்பெனி (BSLAMC) இந்தியாவில் உள்ள முன்னணி மற்றும் பரவலாக அறியப்பட்ட சொத்து மேலாண்மை நிறுவனங்களில் ஒன்றாகும். இது ஆதித்யா பிர்லா குழுமம் மற்றும் சன் லைஃப் பைனான்சியல் ஆகியவற்றின் கூட்டு முயற்சியாகும். செப்டம்பர் 2016 இல் BSLAMC நிர்வாகத்தின் கீழ் உள்ள மொத்த சொத்துக்கள் INR 1,68,802 கோடிகள் என தெரிவிக்கப்பட்டுள்ளது.

2002 இல் நிறுவப்பட்ட UTI அசெட் மேனேஜ்மென்ட் நிறுவனம், எல்ஐசி இந்தியா, ஸ்டேட் பாங்க் ஆஃப் இந்தியா, பாங்க் ஆஃப் பரோடா மற்றும் பஞ்சாப் நேஷனல் வங்கி ஆகிய நான்கு பொதுத்துறை நிறுவனங்களால் ஸ்பான்சர் செய்யப்படுகிறது. செப்டம்பர் 2016 இல் UTI அசெட் மேனேஜ்மென்ட் நிறுவனத்தின் AUM INR 1,27,111 கோடியாக மதிப்பிடப்பட்டது.

சிறந்த சொத்து மேலாண்மை நிறுவனங்கள்

1. ICICI ப்ருடென்ஷியல் அசெட் Mgmt.Company Limited

ஏறக்குறைய ₹ 3 லட்சம் கோடி AUM அளவுடன், ICICI ப்ருடென்ஷியல் அசெட் மேனேஜ்மென்ட் கம்பெனி லிமிடெட், நாட்டின் மிகப்பெரிய சொத்து மேலாண்மை நிறுவனமாக (AMC) உள்ளது. இது இந்தியாவில் உள்ள ஐசிஐசிஐ வங்கி மற்றும் இங்கிலாந்தில் உள்ள ப்ருடென்ஷியல் பிஎல்சி ஆகியவற்றின் கூட்டு முயற்சியாகும். இது 1993 இல் தொடங்கப்பட்டது.

பரஸ்பர நிதிகள் தவிர, AMC முதலீட்டாளர்களுக்கான போர்ட்ஃபோலியோ மேலாண்மை சேவைகள் (PMS) மற்றும் ரியல் எஸ்டேட் ஆகியவற்றையும் வழங்குகிறது.

சிறந்த ஐசிஐசிஐ புருடென்ஷியல் மியூச்சுவல் ஃபண்டுகள் 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Regular Gold Savings Fund Growth ₹46.4349

↑ 0.04 ₹6,338 23.6 50.1 72.9 37 24.8 72 ICICI Prudential Global Stable Equity Fund Growth ₹31.79

↓ -0.03 ₹86 10.3 10.5 17.4 12.4 11.9 17.8 ICICI Prudential US Bluechip Equity Fund Growth ₹74.46

↑ 0.52 ₹3,648 9.9 11.6 18.3 15.4 13.5 15.8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary ICICI Prudential Regular Gold Savings Fund ICICI Prudential Global Stable Equity Fund ICICI Prudential US Bluechip Equity Fund Point 1 Highest AUM (₹6,338 Cr). Bottom quartile AUM (₹86 Cr). Lower mid AUM (₹3,648 Cr). Point 2 Oldest track record among peers (14 yrs). Established history (12+ yrs). Established history (13+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 4★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 24.83% (upper mid). 5Y return: 11.94% (bottom quartile). 5Y return: 13.47% (lower mid). Point 6 3Y return: 37.03% (upper mid). 3Y return: 12.41% (bottom quartile). 3Y return: 15.40% (lower mid). Point 7 1Y return: 72.86% (upper mid). 1Y return: 17.39% (bottom quartile). 1Y return: 18.32% (lower mid). Point 8 1M return: 5.74% (upper mid). Alpha: 0.00 (lower mid). Alpha: -2.57 (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Sharpe: 1.23 (lower mid). Sharpe: 0.82 (bottom quartile). Point 10 Sharpe: 3.10 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -1.43 (bottom quartile). ICICI Prudential Regular Gold Savings Fund

ICICI Prudential Global Stable Equity Fund

ICICI Prudential US Bluechip Equity Fund

2. HDFC அசெட் மேனேஜ்மென்ட் கம்பெனி லிமிடெட்

HDFC மியூச்சுவல் ஃபண்ட் AUM அளவில் 2வது எண்ணில் உள்ளது. கிட்டத்தட்ட ₹ 3 லட்சம் கோடி நிதி அளவுடன், இது நாட்டின் மிகப்பெரிய மியூச்சுவல் ஃபண்ட் நிறுவனங்களில் ஒன்றாகும் அல்லது AMC ஆகும்.

சிறந்த HDFC மியூச்சுவல் ஃபண்ட் ஃபண்டுகள் 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) HDFC Gold Fund Growth ₹45.6233

↑ 0.85 ₹11,458 24.2 53.7 73.8 37.9 25.4 71.3 HDFC Multi-Asset Fund Growth ₹76.531

↓ -0.36 ₹5,714 2 6.5 15.5 15.3 13.2 13.2 HDFC Arbitrage Fund Growth ₹31.815

↑ 0.02 ₹24,503 1.6 3.1 6.3 7 5.9 6.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 19 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary HDFC Gold Fund HDFC Multi-Asset Fund HDFC Arbitrage Fund Point 1 Lower mid AUM (₹11,458 Cr). Bottom quartile AUM (₹5,714 Cr). Highest AUM (₹24,503 Cr). Point 2 Established history (14+ yrs). Oldest track record among peers (20 yrs). Established history (18+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 3★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: Moderate. Risk profile: Moderately Low. Point 5 5Y return: 25.44% (upper mid). 5Y return: 13.16% (lower mid). 5Y return: 5.90% (bottom quartile). Point 6 3Y return: 37.85% (upper mid). 3Y return: 15.29% (lower mid). 3Y return: 7.05% (bottom quartile). Point 7 1Y return: 73.75% (upper mid). 1Y return: 15.52% (lower mid). 1Y return: 6.32% (bottom quartile). Point 8 1M return: 4.98% (upper mid). 1M return: 0.98% (lower mid). 1M return: 0.56% (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.29 (upper mid). Sharpe: 1.39 (lower mid). Sharpe: 0.87 (bottom quartile). HDFC Gold Fund

HDFC Multi-Asset Fund

HDFC Arbitrage Fund

3. ரிலையன்ஸ் நிப்பான் லைஃப் அசெட் மேனேஜ்மென்ட் லிமிடெட்

சுமார் ₹ 2.5 லட்சம் கோடி நிர்வாகத்தின் கீழ் உள்ள சொத்துகளுடன், ரிலையன்ஸ் மியூச்சுவல் ஃபண்ட் இந்தியாவின் முன்னணி மியூச்சுவல் ஃபண்ட் நிறுவனங்களில் ஒன்றாகும்.

ரிலையன்ஸ் அனில் திருபாய் அம்பானி (ஏடிஏ) குழுமத்தின் ஒரு பகுதியாக, ரிலையன்ஸ் மியூச்சுவல் ஃபண்ட் இந்தியாவில் வேகமாக வளர்ந்து வரும் ஏஎம்சிகளில் ஒன்றாகும்.

சிறந்த ரிலையன்ஸ் மியூச்சுவல் ஃபண்ட் 2022

No Funds available.

4. ஆதித்யா பிர்லா சன் லைஃப் அசெட் மேனேஜ்மென்ட் கம்பெனி லிமிடெட்

முன்பு பிர்லா சன் லைஃப் அசெட் மேனேஜ்மென்ட் கம்பெனி என்று அழைக்கப்பட்ட இந்த ஃபண்ட் ஹவுஸ் AUM அளவின் அடிப்படையில் 3வது பெரியது. தற்போது இது ஆதித்யா பிர்லா சன் லைஃப் (ABSL) அசெட் மேனேஜ்மென்ட் கம்பெனி லிமிடெட் என்று அழைக்கப்படுகிறது. இது இந்தியாவில் உள்ள ஆதித்யா பிர்லா குழுமம் மற்றும் கனடாவின் சன் லைஃப் பைனான்சியல் இன்க் ஆகியவற்றின் கூட்டு முயற்சியாகும். இது 1994 இல் ஒரு கூட்டு முயற்சியாக அமைக்கப்பட்டது.

சிறந்த ஆதித்ய பிர்லா மியூச்சுவல் ஃபண்ட் 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹44.2829

↑ 0.74 ₹1,781 23.7 53.5 74.2 37.8 25.4 72 Aditya Birla Sun Life International Equity Fund - Plan B Growth ₹28.8036

↑ 0.07 ₹93 10.3 10 13.8 18.9 9 Aditya Birla Sun Life International Equity Fund - Plan A Growth ₹48.3867

↑ 0.35 ₹303 10 10.7 26.9 16 11.7 34.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 19 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Aditya Birla Sun Life Gold Fund Aditya Birla Sun Life International Equity Fund - Plan B Aditya Birla Sun Life International Equity Fund - Plan A Point 1 Highest AUM (₹1,781 Cr). Bottom quartile AUM (₹93 Cr). Lower mid AUM (₹303 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (18 yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 1★ (bottom quartile). Rating: 2★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 25.36% (upper mid). 5Y return: 8.98% (bottom quartile). 5Y return: 11.68% (lower mid). Point 6 3Y return: 37.78% (upper mid). 3Y return: 18.95% (lower mid). 3Y return: 15.96% (bottom quartile). Point 7 1Y return: 74.21% (upper mid). 1Y return: 13.75% (bottom quartile). 1Y return: 26.88% (lower mid). Point 8 1M return: 5.59% (upper mid). Alpha: 0.00 (bottom quartile). Alpha: 8.03 (upper mid). Point 9 Alpha: 0.00 (lower mid). Sharpe: 0.85 (bottom quartile). Sharpe: 2.57 (lower mid). Point 10 Sharpe: 3.08 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -1.41 (bottom quartile). Aditya Birla Sun Life Gold Fund

Aditya Birla Sun Life International Equity Fund - Plan B

Aditya Birla Sun Life International Equity Fund - Plan A

5. எஸ்பிஐ ஃபண்ட் மேனேஜ்மென்ட் பிரைவேட் லிமிடெட்

எஸ்பிஐ ஃபண்ட்ஸ் மேனேஜ்மென்ட் பிரைவேட் லிமிடெட் என்பது ஸ்டேட் பாங்க் ஆஃப் இந்தியா (எஸ்பிஐ) மற்றும் பிரான்சில் உள்ள ஐரோப்பிய அசெட் மேனேஜ்மென்ட் நிறுவனமான அமுண்டி நிதிச் சேவை நிறுவனங்களுக்கு இடையேயான கூட்டு முயற்சியாகும். இது 1987 இல் தொடங்கப்பட்டது.

சிறந்த எஸ்பிஐ மியூச்சுவல் ஃபண்ட் ஃபண்டுகள் 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) SBI Gold Fund Growth ₹43.8818

↓ -0.02 ₹15,024 23.5 50.1 72.6 37.3 24.9 71.5 SBI PSU Fund Growth ₹36.2959

↓ -0.41 ₹5,980 6.6 15.7 30.7 33.8 27.7 11.3 SBI Multi Asset Allocation Fund Growth ₹66.9273

↑ 0.12 ₹14,944 5.3 13 23.2 20.1 14.8 18.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary SBI Gold Fund SBI PSU Fund SBI Multi Asset Allocation Fund Point 1 Highest AUM (₹15,024 Cr). Bottom quartile AUM (₹5,980 Cr). Lower mid AUM (₹14,944 Cr). Point 2 Established history (14+ yrs). Established history (15+ yrs). Oldest track record among peers (20 yrs). Point 3 Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Top rated. Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: Moderate. Point 5 5Y return: 24.92% (lower mid). 5Y return: 27.74% (upper mid). 5Y return: 14.77% (bottom quartile). Point 6 3Y return: 37.31% (upper mid). 3Y return: 33.84% (lower mid). 3Y return: 20.06% (bottom quartile). Point 7 1Y return: 72.57% (upper mid). 1Y return: 30.67% (lower mid). 1Y return: 23.16% (bottom quartile). Point 8 1M return: 5.66% (lower mid). Alpha: 0.05 (upper mid). 1M return: 1.02% (bottom quartile). Point 9 Alpha: 0.00 (lower mid). Sharpe: 0.63 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.25 (upper mid). Information ratio: -0.63 (bottom quartile). Sharpe: 2.05 (lower mid). SBI Gold Fund

SBI PSU Fund

SBI Multi Asset Allocation Fund

6. UTI அசெட் மேனேஜ்மென்ட் கம்பெனி லிமிடெட்

யுடிஐ மியூச்சுவல் ஃபண்ட் என்பது யூனிட் டிரஸ்ட் ஆஃப் இந்தியாவின் (யுடிஐ) ஒரு பகுதியாகும். உடன் பதிவு செய்யப்பட்டதுசெபி 2003 இல். இது SBI, LIC, Bank of Baroda மற்றும் PNB ஆகியவற்றால் ஊக்குவிக்கப்பட்டது.

UTI என்பது இந்தியாவின் மிகப் பழமையான மற்றும் மிகப்பெரிய பரஸ்பர நிதிகளில் ஒன்றாகும்.

சிறந்த UTI மியூச்சுவல் ஃபண்ட் ஃபண்டுகள் 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) UTI Banking and Financial Services Fund Growth ₹203.376

↓ -2.59 ₹1,400 2.4 7.6 23.5 18.2 13.1 16.3 UTI Arbitrage Fund Growth ₹36.4104

↑ 0.03 ₹10,957 1.6 3.1 6.5 7.1 6 6.5 UTI Liquid Cash Plan Growth ₹4,444.27

↑ 0.69 ₹31,334 1.5 2.9 6.4 6.9 5.9 6.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 19 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary UTI Banking and Financial Services Fund UTI Arbitrage Fund UTI Liquid Cash Plan Point 1 Bottom quartile AUM (₹1,400 Cr). Lower mid AUM (₹10,957 Cr). Highest AUM (₹31,334 Cr). Point 2 Established history (21+ yrs). Established history (19+ yrs). Oldest track record among peers (22 yrs). Point 3 Top rated. Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Point 4 Risk profile: High. Risk profile: Moderately Low. Risk profile: Low. Point 5 5Y return: 13.09% (upper mid). 5Y return: 5.96% (lower mid). 1Y return: 6.36% (bottom quartile). Point 6 3Y return: 18.21% (upper mid). 3Y return: 7.12% (lower mid). 1M return: 0.54% (bottom quartile). Point 7 1Y return: 23.50% (upper mid). 1Y return: 6.49% (lower mid). Sharpe: 3.00 (upper mid). Point 8 Alpha: 1.18 (upper mid). 1M return: 0.58% (lower mid). Information ratio: 0.00 (bottom quartile). Point 9 Sharpe: 1.07 (bottom quartile). Alpha: 0.00 (lower mid). Yield to maturity (debt): 6.51% (lower mid). Point 10 Information ratio: 0.35 (upper mid). Sharpe: 1.31 (lower mid). Modified duration: 0.09 yrs (lower mid). UTI Banking and Financial Services Fund

UTI Arbitrage Fund

UTI Liquid Cash Plan

7. Kotak Mahindra Asset Management Company Limited

கோடக் மஹிந்திரா மியூச்சுவல் ஃபண்ட் 1985 ஆம் ஆண்டு திரு. உதய் கோடக்கால் நிறுவப்பட்ட கோடக் குழுமத்தின் ஒரு பகுதியாகும். Kotak Mahindra Asset Management Company (KMAMC) என்பது Kotak Mahindra மியூச்சுவல் ஃபண்டின் (KMMF) சொத்து மேலாளராகும். KMAMC தனது செயல்பாடுகளை 1998 இல் தொடங்கியது.

டாப் கோடக் மியூச்சுவல் ஃபண்ட் ஃபண்டுகள் 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Kotak Gold Fund Growth ₹58.7982

↑ 1.21 ₹6,556 24.4 54.3 73.8 37.7 25.1 70.4 Kotak Global Emerging Market Fund Growth ₹34.482

↑ 0.08 ₹539 17.2 27.3 45.5 20 6.8 39.1 Kotak Asset Allocator Fund - FOF Growth ₹260.406

↑ 1.13 ₹2,398 3.9 11.4 22.2 20.1 18.1 15.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 19 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Kotak Gold Fund Kotak Global Emerging Market Fund Kotak Asset Allocator Fund - FOF Point 1 Highest AUM (₹6,556 Cr). Bottom quartile AUM (₹539 Cr). Lower mid AUM (₹2,398 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (21 yrs). Point 3 Rating: 1★ (bottom quartile). Rating: 3★ (lower mid). Top rated. Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: Moderately High. Point 5 5Y return: 25.14% (upper mid). 5Y return: 6.77% (bottom quartile). 5Y return: 18.08% (lower mid). Point 6 3Y return: 37.73% (upper mid). 3Y return: 20.04% (bottom quartile). 3Y return: 20.07% (lower mid). Point 7 1Y return: 73.81% (upper mid). 1Y return: 45.50% (lower mid). 1Y return: 22.25% (bottom quartile). Point 8 1M return: 6.05% (upper mid). Alpha: -1.44 (bottom quartile). 1M return: 0.19% (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Sharpe: 2.63 (lower mid). Alpha: 0.00 (lower mid). Point 10 Sharpe: 3.55 (upper mid). Information ratio: -0.59 (bottom quartile). Sharpe: 1.38 (bottom quartile). Kotak Gold Fund

Kotak Global Emerging Market Fund

Kotak Asset Allocator Fund - FOF

8. பிராங்க்ளின் டெம்பிள்டன் மியூச்சுவல் ஃபண்ட்

ஃபிராங்க்ளின் டெம்பிள்டன் இந்தியா அலுவலகம் டெம்பிள்டன் அசெட் மேனேஜ்மென்ட் இந்தியா பிரைவேட் லிமிடெட் என 1996 இல் நிறுவப்பட்டது. வரையறுக்கப்பட்டவை. இந்த மியூச்சுவல் ஃபண்ட் இப்போது பிராங்க்ளின் டெம்பிள்டன் அசெட் மேனேஜ்மென்ட் (இந்தியா) Pt Limited என்ற பெயரில் அமைக்கப்பட்டுள்ளது.

சிறந்த பிராங்க்ளின் மியூச்சுவல் ஃபண்ட் ஃபண்டுகள் 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Franklin India Short Term Income Plan - Retail Plan Growth ₹15,041.3

↑ 0.11 ₹13 192.1 192.1 192.1 47.3 32.5 Franklin Asian Equity Fund Growth ₹39.0197

↓ -0.01 ₹372 14.2 22.3 34.9 14.2 2.3 23.7 Franklin India Feeder - Franklin European Growth Fund Growth ₹11.5467

↑ 0.04 ₹18 7.4 16.2 12.5 10 8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 2 May 25 Research Highlights & Commentary of 3 Funds showcased

Commentary Franklin India Short Term Income Plan - Retail Plan Franklin Asian Equity Fund Franklin India Feeder - Franklin European Growth Fund Point 1 Bottom quartile AUM (₹13 Cr). Highest AUM (₹372 Cr). Lower mid AUM (₹18 Cr). Point 2 Oldest track record among peers (24 yrs). Established history (18+ yrs). Established history (11+ yrs). Point 3 Rating: 2★ (bottom quartile). Top rated. Rating: 3★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: High. Risk profile: High. Point 5 1Y return: 192.10% (upper mid). 5Y return: 2.29% (bottom quartile). 5Y return: 8.03% (lower mid). Point 6 1M return: 192.10% (upper mid). 3Y return: 14.25% (lower mid). 3Y return: 10.03% (bottom quartile). Point 7 Sharpe: -90.89 (bottom quartile). 1Y return: 34.90% (lower mid). 1Y return: 12.50% (bottom quartile). Point 8 Information ratio: -2.42 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: -7.92 (bottom quartile). Point 9 Yield to maturity (debt): 0.00% (upper mid). Sharpe: 2.24 (upper mid). Sharpe: 0.02 (lower mid). Point 10 Modified duration: 0.00 yrs (upper mid). Information ratio: 0.00 (upper mid). Information ratio: -1.04 (lower mid). Franklin India Short Term Income Plan - Retail Plan

Franklin Asian Equity Fund

Franklin India Feeder - Franklin European Growth Fund

9. டிஎஸ்பி பிளாக்ராக் மியூச்சுவல் ஃபண்ட்

DSP BlackRock என்பது DSP குழுமம் மற்றும் உலகின் மிகப்பெரிய முதலீட்டு மேலாண்மை நிறுவனமான BlackRock ஆகியவற்றின் கூட்டு முயற்சியாகும். டிஎஸ்பி பிளாக்ராக்அறங்காவலர் கம்பெனி பிரைவேட் லிமிடெட் இதற்கான அறங்காவலர்டிஎஸ்பி பிளாக்ராக் மியூச்சுவல் ஃபண்ட்.

டாப் டிஎஸ்பி மியூச்சுவல் ஃபண்ட் ஃபண்டுகள் 2022

No Funds available.

10. ஆக்சிஸ் மியூச்சுவல் ஃபண்ட்

ஆக்சிஸ் மியூச்சுவல் ஃபண்ட் அதன் முதல் திட்டத்தை 2009 இல் அறிமுகப்படுத்தியது. திரு. சந்திரேஷ் குமார் நிகம் MD & CEO ஆவார். ஆக்சிஸ் மியூச்சுவல் ஃபண்டில் ஆக்சிஸ் பேங்க் லிமிடெட் 74.99% பங்குகளை வைத்திருக்கிறது. மீதமுள்ள 25% ஷ்ரோடர் சிங்கப்பூர் ஹோல்டிங்ஸ் பிரைவேட் லிமிடெட் வசம் உள்ளது.

டாப் ஆக்சிஸ் மியூச்சுவல் ஃபண்ட் ஃபண்டுகள் 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Axis Gold Fund Growth ₹44.5747

↑ 0.96 ₹2,835 24.3 54.2 73.8 37.9 25.6 69.8 Axis Triple Advantage Fund Growth ₹45.5207

↑ 0.15 ₹2,051 5.6 13.4 24.3 16.1 11.7 15.3 Axis Arbitrage Fund Growth ₹19.4007

↑ 0.01 ₹8,739 1.6 3 6.3 6.9 5.9 6.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 19 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Axis Gold Fund Axis Triple Advantage Fund Axis Arbitrage Fund Point 1 Lower mid AUM (₹2,835 Cr). Bottom quartile AUM (₹2,051 Cr). Highest AUM (₹8,739 Cr). Point 2 Established history (14+ yrs). Oldest track record among peers (15 yrs). Established history (11+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 2★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderate. Point 5 5Y return: 25.62% (upper mid). 5Y return: 11.73% (lower mid). 5Y return: 5.86% (bottom quartile). Point 6 3Y return: 37.92% (upper mid). 3Y return: 16.15% (lower mid). 3Y return: 6.92% (bottom quartile). Point 7 1Y return: 73.79% (upper mid). 1Y return: 24.28% (lower mid). 1Y return: 6.31% (bottom quartile). Point 8 1M return: 4.72% (upper mid). 1M return: 1.41% (lower mid). 1M return: 0.57% (bottom quartile). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.44 (upper mid). Sharpe: 1.69 (lower mid). Sharpe: 0.86 (bottom quartile). Axis Gold Fund

Axis Triple Advantage Fund

Axis Arbitrage Fund

இந்தியாவில் உள்ள சொத்து மேலாண்மை நிறுவனங்களின் பட்டியல்

இந்தியாவில் உள்ள சொத்து மேலாண்மை நிறுவனங்களின் முழுமையான பட்டியல் பின்வருமாறு:

| AMC | AMC வகை | தொடக்க தேதி | AUM கோடிகளில் (#மார்ச் 2018 நிலவரப்படி) |

|---|---|---|---|

| BOI AXA முதலீட்டு மேலாளர்கள் பிரைவேட் லிமிடெட் | வங்கி நிதியுதவி - கூட்டு முயற்சி (பெரும்பாலும் இந்தியர்) | மார்ச் 31, 2008 | 5727.84 |

| கனரா ரோபெகோ அசெட் மேனேஜ்மென்ட் கம்பெனி லிமிடெட் | வங்கி நிதியுதவி - கூட்டு முயற்சி (பெரும்பாலும் இந்தியர்) | டிசம்பர் 19, 1987 | 12205.33 |

| எஸ்பிஐ ஃபண்ட்ஸ் மேனேஜ்மென்ட் பிரைவேட் லிமிடெட் | வங்கி நிதியுதவி - கூட்டு முயற்சி (பெரும்பாலும் இந்தியர்) | ஜூன் 29, 1987 | 12205.33 |

| பரோடா முன்னோடி அசெட் மேனேஜ்மென்ட் கம்பெனி லிமிடெட் | வங்கி நிதியுதவி - கூட்டு முயற்சி (பெரும்பாலும் வெளிநாட்டு) | நவம்பர் 24, 1994 | 12895.91 |

| ஐடிபிஐ அசெட் மேனேஜ்மென்ட் லிமிடெட். | வங்கி நிதியுதவி - மற்றவை | மார்ச் 29, 2010 | 10401.10 |

| யூனியன் அசெட் மேனேஜ்மென்ட் கம்பெனி பிரைவேட் லிமிடெட் | வங்கி நிதியுதவி - மற்றவை | மார்ச் 23, 2011 | 3743.63 |

| UTI அசெட் மேனேஜ்மென்ட் கம்பெனி லிமிடெட் | வங்கி நிதியுதவி - மற்றவை | பிப்ரவரி 01, 2003 | 145286.52 |

| எல்ஐசி மியூச்சுவல் ஃபண்ட் அசெட் மேனேஜ்மென்ட் லிமிடெட் | இந்திய நிறுவனங்கள் | ஏப்ரல் 20, 1994 | 18092.87 |

| எடல்வீஸ் அசெட் மேனேஜ்மென்ட் லிமிடெட் | தனியார் துறை - இந்தியன் | ஏப்ரல் 30, 2008 | 11353.74 |

| எஸ்கார்ட்ஸ் அசெட் மேனேஜ்மென்ட் லிமிடெட் | தனியார் துறை - இந்தியன் | ஏப்ரல் 15, 1996 | 13.23 |

| IIFL அசெட் மேனேஜ்மென்ட் லிமிடெட். | தனியார் துறை - இந்தியன் | மார்ச் 23, 2011 | 596.85 |

| Indiabulls Asset Management Company Ltd. | தனியார் துறை - இந்தியன் | மார்ச் 24, 2011 | 8498.97 |

| ஜேஎம் பைனான்சியல் அசெட் மேனேஜ்மென்ட் லிமிடெட் | தனியார் துறை - இந்தியன் | செப்டம்பர் 15, 1994 | 12157.02 |

| கோடக் மஹிந்திரா அசெட் மேனேஜ்மென்ட் கம்பெனி லிமிடெட் (KMAMCL) | தனியார் துறை - இந்தியன் | ஜூன் 23, 1998 | 122426.61 |

| L&T இன்வெஸ்ட்மென்ட் மேனேஜ்மென்ட் லிமிடெட் | தனியார் துறை - இந்தியன் | ஜனவரி 03, 1997 | 65828.9 |

| மஹிந்திரா அசெட் மேனேஜ்மென்ட் கம்பெனி பிரைவேட். லிமிடெட். | தனியார் துறை - இந்தியன் | பிப்ரவரி 04, 2016 | 3357.51 |

| மோதிலால் ஓஸ்வால் அசெட் மேனேஜ்மென்ட் கம்பெனி லிமிடெட் | தனியார் துறை - இந்தியன் | டிசம்பர் 29, 2009 | 17705.33 |

| எஸ்செல் நிதி மேலாண்மை நிறுவனம் லிமிடெட் | தனியார் துறை - இந்தியன் | டிசம்பர் 04, 2009 | 924.72 |

| PPFAS அசெட் மேனேஜ்மென்ட் பிரைவேட். லிமிடெட். | தனியார் துறை - இந்தியன் | அக்டோபர் 10, 2012 | 1010.38 |

| Quantum Asset Management Company Private Limited | தனியார் துறை - இந்தியன் | டிசம்பர் 02, 2005 | 1249.50 |

| சஹாரா அசெட் மேனேஜ்மென்ட் கம்பெனி பிரைவேட் லிமிடெட் | தனியார் துறை - இந்தியன் | ஜூலை 18, 1996 | 58.35 |

| ஸ்ரீராம் அசெட் மேனேஜ்மென்ட் கோ. லிமிடெட். | தனியார் துறை - இந்தியன் | டிசம்பர் 05, 1994 | 42.55 |

| சுந்தரம் அசெட் மேனேஜ்மென்ட் கம்பெனி லிமிடெட் | தனியார் துறை - இந்தியன் | ஆகஸ்ட் 24, 1996 | 31955.35 |

| டாடா அசெட் மேனேஜ்மென்ட் லிமிடெட் | தனியார் துறை - இந்தியன் | ஜூன் 30, 1995 | 46723.25 |

| டாரஸ் அசெட் மேனேஜ்மென்ட் கம்பெனி லிமிடெட் | தனியார் துறை - இந்தியன் | ஆகஸ்ட் 20, 1993 | 475.67 |

| BNP Paribas Asset Management India Private Limited | தனியார் துறை - வெளிநாட்டு | ஏப்ரல் 15, 2004 | 7709.32 |

| பிராங்க்ளின் டெம்பிள்டன் அசெட் மேனேஜ்மென்ட் (இந்தியா) பிரைவேட் லிமிடெட் | தனியார் துறை - வெளிநாட்டு | பிப்ரவரி 19, 1996 | 102961.13 |

| இன்வெஸ்கோ அசெட் மேனேஜ்மென்ட் (இந்தியா) பிரைவேட் லிமிடெட் | தனியார் துறை - வெளிநாட்டு | ஜூலை 24, 2006 | 25592.75 |

| மிரே அசெட் குளோபல் இன்வெஸ்ட்மெண்ட்ஸ் (இந்தியா) பிரைவேட். லிமிடெட் | தனியார் துறை - வெளிநாட்டு | நவம்பர் 30, 2007 | 15034.99 |

| Axis Asset Management Company Ltd. | தனியார் துறை - கூட்டு முயற்சி - முக்கியமாக இந்தியர்கள் | செப்டம்பர் 04, 2009 | 73858.71 |

| பிர்லா சன் லைஃப் அசெட் மேனேஜ்மென்ட் கம்பெனி லிமிடெட் | தனியார் துறை - கூட்டு முயற்சி - முக்கியமாக இந்தியர்கள் | டிசம்பர் 23, 1994 | 244730.86 |

| டிஎஸ்பி பிளாக்ராக் இன்வெஸ்ட்மென்ட் மேனேஜர்ஸ் பிரைவேட் லிமிடெட் | தனியார் துறை - கூட்டு முயற்சி - முக்கியமாக இந்தியர்கள் | டிசம்பர் 16, 1996 | 85172.78 |

| HDFC அசெட் மேனேஜ்மென்ட் கம்பெனி லிமிடெட் | தனியார் துறை - கூட்டு முயற்சி - முக்கியமாக இந்தியர்கள் | ஜூன் 30, 2000 | 294968.74 |

| ICICI ப்ருடென்ஷியல் அசெட் Mgmt.Company Limited | தனியார் துறை - கூட்டு முயற்சி - முக்கியமாக இந்தியர்கள் | அக்டோபர் 13, 1993 | 310166.25 |

| IDFC அசெட் மேனேஜ்மென்ட் கம்பெனி லிமிடெட் | தனியார் துறை - கூட்டு முயற்சி - முக்கியமாக இந்தியர்கள் | மார்ச் 13, 2000 | 69075.26 |

| ரிலையன்ஸ் நிப்பான் லைஃப் அசெட் மேனேஜ்மென்ட் லிமிடெட் | தனியார் துறை - கூட்டு முயற்சி - முக்கியமாக இந்தியர்கள் | ஜூன் 30, 1995 | 233132.40 |

| எச்எஸ்பிசி அசெட் மேனேஜ்மென்ட் (இந்தியா) பிரைவேட் லிமிடெட். | தனியார் துறை - கூட்டு முயற்சி - முக்கியமாக வெளிநாட்டு | மே 27, 2002 | 10543.30 |

| முதன்மை PNB அசெட் மேனேஜ்மென்ட் கோ. பிரைவேட். லிமிடெட். | தனியார் துறை - கூட்டு முயற்சி - முக்கியமாக வெளிநாட்டு | நவம்பர் 25, 1994 | 7034.80 |

| DHFL Pramerica Asset Managers Private Limited | தனியார் துறை - கூட்டு முயற்சி - மற்றவை | மே 13, 2010 | 24,80,727 |

*AUM ஆதாரம்- மார்னிங்ஸ்டார்

AMC கள் வழங்கும் ஈக்விட்டி மியூச்சுவல் ஃபண்டுகளின் வகை

மியூச்சுவல் ஃபண்ட் நிறுவனங்கள் பல்வேறு திட்டங்களில் முதலீடு செய்யப்பட்ட பெரிய தொகையை நிர்வகிக்கின்றன. முதலீட்டாளர்கள் தங்கள் திட்டங்களில் முதலீடு செய்யும் போது நிதி மேலாளர் மற்றும் AMC மீது நம்பிக்கை வைக்கின்றனர்.

ஒரு பெரிய AUM நேர்மறையாகவும் எதிர்மறையாகவும் இருக்கலாம். திறமையாக முதலீடு செய்தால், அதன் முதலீட்டாளர்களுக்கு பன்மடங்கு வருமானத்தை வழங்க முடியும்.

மியூச்சுவல் ஃபண்டுகளின் வெவ்வேறு வகைகள் பின்வருமாறு:

பெரிய தொப்பி நிதிகள்

இந்த வகை மியூச்சுவல் ஃபண்டில், பெரிய தொப்பி நிறுவனங்களில் முதலீடு செய்யப்படுகிறது. இந்த நிறுவனங்கள் நிலையானவை, நிரூபிக்கப்பட்ட சாதனைப் பதிவு மற்றும் நல்ல மதிப்பீடுகளைக் கொண்டுள்ளன. இந்த நிறுவனங்கள் வரலாற்று ரீதியாக 12% முதல் 18% வரை வருமானத்தை அளித்துள்ளன. மிதமான அபாயம் உள்ளது மற்றும் 4 ஆண்டுகளுக்கும் மேலாக இந்த நிதிகளில் முதலீடு செய்ய பரிந்துரைக்கப்படுகிறது.

மிட் கேப் நிதிகள்

இந்த வகை மியூச்சுவல் ஃபண்டில் முதலீடு செய்யப்படுகிறதுநடுத்தர தொப்பி நிறுவனங்கள். இந்த நிறுவனங்கள் பின் வருகின்றனபெரிய தொப்பி நிதிகள் இந்த நிறுவனங்கள் வரலாற்று ரீதியாக 15% முதல் 20% வரை வருமானத்தை அளித்துள்ளன. பெரிய கேப் ஃபண்டுகளை விட ரிஸ்க் சற்று அதிகம். இந்த ஃபண்டுகளில் 5 ஆண்டுகளுக்கு மேல் முதலீடு செய்ய பரிந்துரைக்கப்படுகிறது.

சிறிய தொப்பி நிதிகள்

இந்த வகை மியூச்சுவல் ஃபண்டில் முதலீடு செய்யப்படுகிறதுசிறிய தொப்பி நிறுவனங்கள். இந்த நிறுவனங்கள் 16-22% வருமானத்தை வழங்குகின்றன. இந்த வகை அதிக ஆபத்து-அதிக வருமானம்.

சமப்படுத்தப்பட்ட நிதி

இந்த ஃபண்ட் அதன் போர்ட்ஃபோலியோவில் ஈக்விட்டி மற்றும் கடனின் கலவையைக் கொண்டுள்ளது. ஈக்விட்டி மற்றும் கடனில் செய்யப்படும் முதலீட்டின் விகிதத்தைப் பொறுத்து, ரிஸ்க் மற்றும் வருமானம் அதற்கேற்ப தீர்மானிக்கப்படுகிறது. மொத்த முதலீடு அல்லது மூலம் முதலீடு செய்யலாம்எஸ்ஐபி இந்த நிதி வகைகளில் ஏதேனும் (முறையான முதலீட்டுத் திட்டம்) பயன்முறை.

ஒரு முதலீட்டாளர் தனது முதலீட்டு நோக்கம், முதலீட்டு காலம் மற்றும் இடர் திரும்பும் திறன் ஆகியவற்றைக் கணக்கில் கொண்டு எந்த முதலீட்டு முடிவையும் எடுக்க முடியும்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.