FD Vs கடன் மியூச்சுவல் ஃபண்ட்

FD எதிராககடன் நிதி? யோசிக்கிறேன்எங்கே முதலீடு செய்வது உங்கள் சேமிப்பு நல்ல வருமானத்தை ஈட்டுகிறது. பொதுவாக, மக்கள் கருதுகின்றனர்முதலீடு நிலையான வைப்புத்தொகை அல்லது FD மிகவும் வசதியான விருப்பமாக இருக்கும், ஏனெனில் இது பாதுகாப்பானது மற்றும் நிலையான வருமானத்தை வழங்குகிறது. ஆனால் அது சிறந்த வழியா? ஃபிக்ஸட் டெபாசிட் என்பது அனைவருக்கும் எளிதான முதலீட்டு விருப்பமாக இருந்தாலும், ஃபிக்ஸட் டெபாசிட்களின் வருமானம், டெப்ட் ஃபண்டுடன் ஒப்பிடும்போது வரிக்கு உட்பட்டது. மேலும், நீண்ட காலத்திற்கு வைத்திருக்கும் போது, கடன்பரஸ்பர நிதி நல்ல வருமானத்தை வழங்குகின்றன. கடன் பரஸ்பர நிதிகள் அல்லது நிலையான வைப்புகளில் முதலீடு செய்வதற்கான இறுதி முடிவை எடுப்பதற்கு முன், இந்த முதலீடுகளை விரிவாக ஒப்பிட்டுப் பார்க்கவும்.

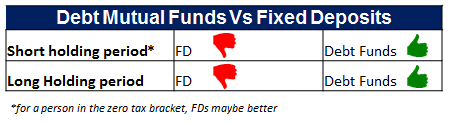

சுருக்கமாக:

கடன் பரஸ்பர நிதிகள் (கடன் நிதி) Vs நிலையான வைப்பு (FD)

ரிஸ்க் எடுக்கும் திறன் மற்றும் உத்தேசிக்கப்பட்ட வைத்திருக்கும் காலம் ஆகியவற்றின் மூலம் இதை நாம் உடைக்க வேண்டும்முதலீட்டாளர் கேள்விக்குட்பட்டது.

குறுகிய ஹோல்டிங் காலம் (1 வருடம் அல்லது அதற்கும் குறைவானது)

இங்கே கடன் நிதிக்கான விருப்பங்கள் வரையறுக்கப்படும்திரவ நிதிகள், தீவிர-குறுகிய கால நிதி மற்றும் குறுகிய காலவருமானம் நிதி. வருமானம் அல்லது மகசூல் பொதுவாக திரவத்திலிருந்து அல்ட்ரா-ஷார்ட் ஷார்ட் டெர்ம் ஃபண்ட் வரை அதிகமாக செல்லும் போது, இந்த கடன் நிதிகளுக்கும் நிலையான வைப்புத்தொகைக்கும் இடையே உள்ள மகசூல் வேறுபாட்டை கடந்த ஒரு வருடத்தில் அவற்றின் வருவாயைக் கருத்தில் கொண்டு தீர்மானிக்க முடியும்.

கடன் மியூச்சுவல் ஃபண்ட் (வகை சராசரி வருவாய்)

| கடன் மியூச்சுவல் ஃபண்ட் வகை | கடந்த 1 ஆண்டு. வருவாய் (%) |

|---|---|

| திரவ நிதி | 7.36 |

| அல்ட்ரா குறுகிய கால கடன் நிதிகள் | 9.18 |

| குறுகிய கால கடன் நிதிகள் | 9.78 |

| டைனமிக் கடன் நிதிகள் | 13.89 |

| நீண்ட கால கடன் நிதிகள் | 13.19 |

| கில்ட் குறுகிய கால நிதிகள் | 11.76 |

| கில்ட் நீண்ட கால நிதிகள் | 15.06 |

| 20 பிப்ரவரி 2017 இன் தரவு |

நிலையான வைப்பு அல்லது FD சராசரி வருவாய் விகிதம்

நிலையான வைப்புகளின் சராசரி வருவாய் விகிதம் 8-8.5% p.a. 2016 ஆம் ஆண்டில் (அட்டவணையில் மேலே உள்ள வருமானத்தை ஒருவர் ஒப்பிடலாம்). இருப்பினும், கடந்த ஒரு வருடத்தில், வருவாய் விகிதம் 6.6-7.5% p.a ஆகக் குறைந்துள்ளது.

மேலே உள்ள விளக்கத்தின் மூலம், கடன் நிதிகளின் சராசரி வருவாய் விகிதம் நிலையான வைப்புகளை விட சிறந்தது என்பது தெளிவாகிறது.

Talk to our investment specialist

நீண்ட கால ஹோல்டிங் காலம்

நீண்ட கால உத்தேசித்துள்ள ஹோல்டிங் காலத்துடன், கடன் நிதிகள் FDகளை விட சிறந்ததாக இருக்கும்.

இங்கே முதலீடு செய்வதற்கான விருப்பங்கள்:

- நீண்ட கால வருமான நிதிகள்

- நீண்ட கால கில்ட்,

- பெருநிறுவனபத்திரம் நிதிகள் (அதிக மகசூல் நிதிகள்), திரவத்திற்கு மேலே குறிப்பிடப்பட்ட விருப்பங்களுக்கு கூடுதலாக, அல்ட்ரா-குறுகிய மற்றும் குறுகிய கால நிதிகளும் பயன்படுத்தப்படலாம்.

வைத்திருக்கும் காலம் 3 ஆண்டுகள் அல்லது அதற்கும் அதிகமாக இருக்கலாம் என்பதால், பின்வருவனவற்றைச் சொல்லலாம்:

- உடன்மூலதனம் குறியீட்டு பலன்களுடன் 20% வரி ஆதாயங்கள், நிகர வரி நிகழ்வுகள் குறைவாக இருக்கும் (எனினும் ஒருவர் வரி செலுத்திய ஆண்டு கொடுக்கப்பட்ட வரி நிகழ்வுகளை கணக்கிட வேண்டும்)

- நீண்ட கால வருமான நிதிகள்/கில்ட் நிதிகள் அதிக மகசூல் மற்றும் கூடுதலாக, வட்டி விகிதங்கள் குறைந்தால் மிக அதிக வருமானம் கிடைக்கும்.

- இந்த கடன் நிதிகளுடன் ஒருவர் அதிக இரட்டை இலக்க வருமானத்துடன் முடிவடையும்.

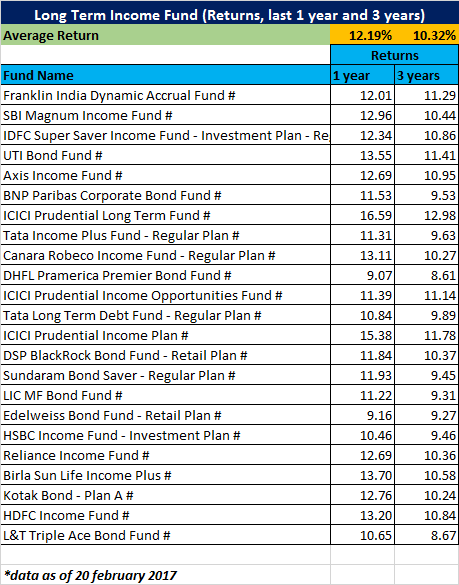

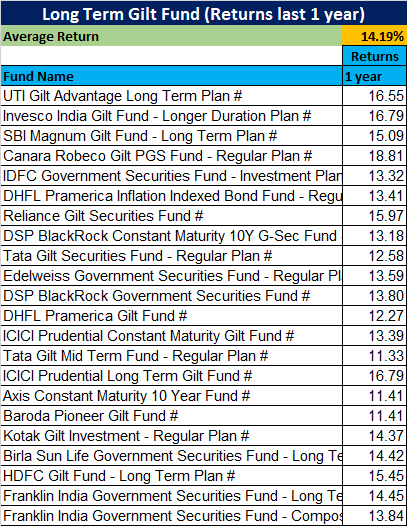

நீண்ட கால வருமான நிதிகளின் வருமானத்திற்கு கீழே உள்ள உதாரணத்தை எடுத்துக் கொள்ளுங்கள், இந்த வகைக்கான சராசரி கடந்த 1 வருட வருமானம் 12.19% மற்றும் கடந்த 3 ஆண்டுகளில் 10.32% p.a. எந்த எஃப்.டி.யும் இந்த காலகட்டத்தில் இதேபோன்ற வருமானத்தை அளித்திருக்க முடியாது. கில்ட் ஃபண்ட் வருமானம் இன்னும் அதிகமாக உள்ளது. இதே காலகட்டத்தில், கடந்த ஆண்டு FD விகிதங்கள் பெரும்பாலான வங்கிகளில் ஆண்டுக்கு 8-8.5% ஆக இருந்திருக்கும், (இன்று விகிதங்கள் 6.5 - 7.5% ஆகக் குறைந்திருந்தாலும்)

ஒரு முதலீட்டாளர் நீண்டகாலமாக வைத்திருக்கும் காலம் மற்றும் வட்டி விகிதங்கள் குறைவதால், கடன் நிதி (நீண்ட கால வருமானம் அல்லது கில்ட்) FD ஐ விட சிறந்த வருமானத்தை அளிக்கும். வட்டி விகிதங்கள் குறையாத நிலையில் கூட, அதிக வருமானம் ஈட்டும் கார்ப்பரேட் பத்திர நிதிகள் அதே காலகட்டத்தில் FDகளை முறியடிக்கும்.

கடன் மியூச்சுவல் ஃபண்டுகள் மற்றும் நிலையான வைப்புகளுக்கு வரிவிதிப்பு

கடன் நிதிகள் மற்றும் நிலையான வைப்புகளின் வருமானத்தை தீர்மானிப்பதில் வரிவிதிப்பு முக்கிய பங்கு வகிக்கிறது. பொதுவாக, நிலையான வைப்புத்தொகைகளுக்கு வரிவிதிப்பு 33% (விரிவான வரி விகிதம்), கடன் நிதிகளில் ஒருவர் 3 ஆண்டுகளுக்கும் குறைவான பார்வையில் முதலீடு செய்தால், டிடிடி (டிவிடென்ட் டிஸ்ட்ரிபியூஷன் டேக்ஸ்) கழிக்கப்படுவதால் டிவிடெண்ட் விநியோக வரி செலுத்துவது சிறந்த தேர்வாக இருக்கும். தோராயமாக 25% (+அதிக கட்டணம் போன்றவை). கடன் பரஸ்பர நிதிகள் மீதான வரிவிதிப்பு நிலையான வைப்புகளை விட ஒப்பீட்டளவில் குறைவாக இருப்பதை இது காட்டுகிறது.

கடன் நிதிகளுடன் வரும் கூடுதல் நன்மைகள்:

- நீர்மை நிறை: 1-2 நாட்களுக்குள் பணம் கிடைக்கும்மீட்பு

- நிபுணத்துவ மேலாண்மை: உத்தியை மாறும் திறன் மற்றும் சந்தைகளைப் பயன்படுத்திக் கொள்ளும் திறன்

- முன்கூட்டியே திரும்பப் பெறுதல் அபராதம் இல்லை.

மொத்தத்தில்:

| அளவுருக்கள் | பரஸ்பர நிதி | நிலையான வைப்பு |

|---|---|---|

| வருவாய் விகிதம் | உறுதியளிக்கப்பட்ட வருமானம் இல்லை | நிலையான வருமானம் |

| வீக்கம் சரிசெய்யப்பட்ட வருமானம் | உயர் பணவீக்கம் சரிசெய்யப்பட்ட வருமானத்தின் சாத்தியம் | பொதுவாக குறைந்த பணவீக்கம் சரிசெய்யப்பட்ட வருமானம் |

| ஆபத்து | குறைந்த முதல் அதிக ஆபத்து (நிதியைச் சார்ந்தது | குறைந்த ஆபத்து |

| நீர்மை நிறை | திரவம் | திரவம் |

| முன்கூட்டியே திரும்பப் பெறுதல் | வெளியேறும் சுமையுடன் அனுமதிக்கப்படுகிறது/சுமை இல்லை | அபராதத்துடன் அனுமதிக்கப்படுகிறது |

| முதலீட்டு செலவு | மேலாண்மை செலவு/செலவு விகிதம் | விலை இல்லை |

2022 இல் சிறந்த 8 செயல்படும் கடன் நிதிகள்

மேலே உள்ள நிகர சொத்துக்கள்/AUM கொண்ட கடன் நிதிகளின் பட்டியல் கீழே உள்ளது1000 கோடி மற்றும் 3 வருட கலவையில் வரிசைப்படுத்தப்பட்டது (சிஏஜிஆர்) திரும்புகிறது.

(Erstwhile Aditya Birla Sun Life Corporate Bond Fund) The investment objective of the Scheme is to generate returns by predominantly investing in a portfolio of corporate debt securities with short to medium term maturities across the credit spectrum within the investment grade. The Scheme does not guarantee/indicate any returns. There can be no assurance that the schemes’ objectives will be achieved. Below is the key information for Aditya Birla Sun Life Credit Risk Fund Returns up to 1 year are on The primary investment objective of the Scheme is to generate regular income through investments in debt & money market instruments in order to make regular dividend payments to unit holders & secondary objective is growth of capital. Research Highlights for Aditya Birla Sun Life Medium Term Plan Below is the key information for Aditya Birla Sun Life Medium Term Plan Returns up to 1 year are on The fund’s objective is to provide reasonable returns, by maintaining an optimum balance of safety, liquidity and yield, through investments in a basket of debt and money market instruments with a view to delivering consistent performance. However, there can be no assurance that the investment objective of the Scheme will be realized. Research Highlights for ICICI Prudential Regular Savings Fund Below is the key information for ICICI Prudential Regular Savings Fund Returns up to 1 year are on (Erstwhile Reliance Regular Savings Fund - Debt Plan) The primary investment objective of this option is to generate optimal returns consistent with moderate level of risk. This income may be complemented by capital appreciation of the portfolio. Accordingly investments shall predominantly be made in Debt & Money Market Instruments. Research Highlights for Nippon India Credit Risk Fund Below is the key information for Nippon India Credit Risk Fund Returns up to 1 year are on The investment objective of the scheme is to generate regular income and capital appreciation by investing in a portfolio of medium term debt and money market instruments. There is no assurance or guarantee that the investment objective of the scheme will be achieved Research Highlights for Kotak Medium Term Fund Below is the key information for Kotak Medium Term Fund Returns up to 1 year are on (Erstwhile SBI Corporate Bond Fund) The investment objective will be to actively manage a portfolio of good

quality corporate debt as well as Money Market Instruments so as to provide

reasonable returns and liquidity to the Unit holders. However there is no

guarantee or assurance that the investment objective of the scheme will

be achieved. Research Highlights for SBI Credit Risk Fund Below is the key information for SBI Credit Risk Fund Returns up to 1 year are on The Scheme aims to provide reasonable returns by investing in portfolio of Government Securities with average maturity of around 10 years. However, there can be no assurance that the investment objective of the

Scheme will be realized. Research Highlights for ICICI Prudential Constant Maturity Gilt Fund Below is the key information for ICICI Prudential Constant Maturity Gilt Fund Returns up to 1 year are on (Erstwhile Axis Income Fund) To generate optimal returns in the medium term while maintaining liquidity of the portfolio by investing in debt and money market instruments. Research Highlights for Axis Strategic Bond Fund Below is the key information for Axis Strategic Bond Fund Returns up to 1 year are on 1. Aditya Birla Sun Life Credit Risk Fund

Aditya Birla Sun Life Credit Risk Fund

Growth Launch Date 17 Apr 15 NAV (20 Feb 26) ₹24.3113 ↓ 0.00 (0.00 %) Net Assets (Cr) ₹1,138 on 31 Jan 26 Category Debt - Credit Risk AMC Birla Sun Life Asset Management Co Ltd Rating Risk Moderate Expense Ratio 1.54 Sharpe Ratio 2.38 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 100 Exit Load 0-365 Days (1%),365 Days and above(NIL) Yield to Maturity 7.96% Effective Maturity 3 Years 2 Months 23 Days Modified Duration 2 Years 4 Months 28 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,598 31 Jan 23 ₹11,371 31 Jan 24 ₹12,166 31 Jan 25 ₹13,642 31 Jan 26 ₹15,895 Returns for Aditya Birla Sun Life Credit Risk Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 1% 3 Month 4.8% 6 Month 7.4% 1 Year 13.1% 3 Year 12% 5 Year 9.9% 10 Year 15 Year Since launch 8.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 13.4% 2023 11.9% 2022 6.9% 2021 7.1% 2020 6.4% 2019 9.4% 2018 2.1% 2017 6.6% 2016 8.1% 2015 10.3% Fund Manager information for Aditya Birla Sun Life Credit Risk Fund

Name Since Tenure Sunaina Cunha 17 Apr 15 10.8 Yr. Mohit Sharma 6 Aug 20 5.49 Yr. Data below for Aditya Birla Sun Life Credit Risk Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 9.54% Equity 7.14% Debt 83.01% Other 0.31% Debt Sector Allocation

Sector Value Corporate 60.11% Government 22.9% Cash Equivalent 9.54% Credit Quality

Rating Value A 14.57% AA 54.68% AAA 30.75% Top Securities Holdings / Portfolio

Name Holding Value Quantity 6.79% Gs 2034

Sovereign Bonds | -4% ₹50 Cr 5,000,000

↓ -1,000,000 Aditya Birla Real Estate Limited

Debentures | -4% ₹45 Cr 4,500 Jubilant Bevco Limited

Debentures | -4% ₹43 Cr 4,000

↑ 1,000 National Bank For Agriculture And Rural Development

Debentures | -4% ₹40 Cr 4,000 GMR Airports Limited

Debentures | -3% ₹38 Cr 3,700 7.10% Gs 2034

Sovereign Bonds | -3% ₹36 Cr 3,500,000 IKF Finance Limited

Debentures | -3% ₹35 Cr 3,500 National Bank For Agriculture And Rural Development

Debentures | -3% ₹35 Cr 3,500 Hinduja Leyland Finance Limited

Debentures | -3% ₹34 Cr 3,500 Kogta Financial (India) Limited

Debentures | -3% ₹32 Cr 3,250 2. Aditya Birla Sun Life Medium Term Plan

Aditya Birla Sun Life Medium Term Plan

Growth Launch Date 25 Mar 09 NAV (20 Feb 26) ₹42.2606 ↓ -0.02 (-0.04 %) Net Assets (Cr) ₹2,982 on 31 Jan 26 Category Debt - Medium term Bond AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆☆ Risk Moderate Expense Ratio 1.57 Sharpe Ratio 2.33 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 1,000 Exit Load 0-365 Days (1%),365 Days and above(NIL) Yield to Maturity 7.78% Effective Maturity 4 Years 6 Months 7 Days Modified Duration 3 Years 4 Months 24 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,660 31 Jan 23 ₹13,326 31 Jan 24 ₹14,282 31 Jan 25 ₹15,800 31 Jan 26 ₹17,695 Returns for Aditya Birla Sun Life Medium Term Plan

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 0.9% 3 Month 2.9% 6 Month 5% 1 Year 10.1% 3 Year 10% 5 Year 12.1% 10 Year 15 Year Since launch 8.9% Historical performance (Yearly) on absolute basis

Year Returns 2024 10.9% 2023 10.5% 2022 6.9% 2021 24.8% 2020 7.1% 2019 8.1% 2018 -4.4% 2017 5.6% 2016 7% 2015 10.9% Fund Manager information for Aditya Birla Sun Life Medium Term Plan

Name Since Tenure Sunaina Cunha 1 Sep 14 11.43 Yr. Mohit Sharma 6 Aug 20 5.49 Yr. Data below for Aditya Birla Sun Life Medium Term Plan as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 3.17% Equity 4% Debt 92.55% Other 0.27% Debt Sector Allocation

Sector Value Corporate 57.6% Government 34.95% Cash Equivalent 3.17% Credit Quality

Rating Value A 10.07% AA 38.92% AAA 51.02% Top Securities Holdings / Portfolio

Name Holding Value Quantity 6.79% Gs 2034

Sovereign Bonds | -9% ₹281 Cr 28,000,000 7.10% Gs 2034

Sovereign Bonds | -8% ₹227 Cr 22,196,700

↓ -1,500,000 7.18% Gs 2033

Sovereign Bonds | -6% ₹190 Cr 18,500,000 National Bank For Agriculture And Rural Development

Debentures | -4% ₹113 Cr 11,500 Hinduja Leyland Finance Limited

Debentures | -4% ₹108 Cr 11,000 Nuvama Wealth Finance Limited

Debentures | -3% ₹96 Cr 9,500 GMR Airports Limited

Debentures | -3% ₹82 Cr 8,000 Jubilant Bevco Limited

Debentures | -3% ₹80 Cr 7,400 Jtpm Metal TRaders Limited

Debentures | -3% ₹79 Cr 7,673 Kogta Financial (India) Limited

Debentures | -2% ₹72 Cr 7,250 3. ICICI Prudential Regular Savings Fund

ICICI Prudential Regular Savings Fund

Growth Launch Date 3 Dec 10 NAV (20 Feb 26) ₹33.5041 ↓ -0.02 (-0.05 %) Net Assets (Cr) ₹5,940 on 31 Jan 26 Category Debt - Credit Risk AMC ICICI Prudential Asset Management Company Limited Rating ☆ Risk Moderate Expense Ratio 1.43 Sharpe Ratio 2.9 Information Ratio 0 Alpha Ratio 0 Min Investment 10,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Yield to Maturity 8.68% Effective Maturity 3 Years 7 Months 17 Days Modified Duration 2 Years 3 Months 7 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,637 31 Jan 23 ₹11,163 31 Jan 24 ₹12,051 31 Jan 25 ₹13,030 31 Jan 26 ₹14,220 Returns for ICICI Prudential Regular Savings Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 0.8% 3 Month 1.5% 6 Month 4.2% 1 Year 9.5% 3 Year 8.5% 5 Year 7.4% 10 Year 15 Year Since launch 8.3% Historical performance (Yearly) on absolute basis

Year Returns 2024 9.5% 2023 8.5% 2022 7.2% 2021 5.1% 2020 6.2% 2019 9.8% 2018 9.5% 2017 6.6% 2016 6.8% 2015 9.5% Fund Manager information for ICICI Prudential Regular Savings Fund

Name Since Tenure Manish Banthia 7 Nov 16 9.24 Yr. Akhil Kakkar 22 Jan 24 2.03 Yr. Data below for ICICI Prudential Regular Savings Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 13.75% Equity 9.52% Debt 76.34% Other 0.38% Debt Sector Allocation

Sector Value Corporate 62.53% Government 14.64% Cash Equivalent 12.93% Credit Quality

Rating Value A 21.46% AA 57.58% AAA 20.96% Top Securities Holdings / Portfolio

Name Holding Value Quantity 6.68% Gs 2040

Sovereign Bonds | -6% ₹336 Cr 34,926,400 Embassy Office Parks REIT (Real Estate)

-, Since 30 Apr 25 | EMBASSY4% ₹252 Cr 5,791,885 Keystone Realtors Limited

Debentures | -4% ₹234 Cr 23,500 Millennia Realtors Private Limited

Debentures | -4% ₹210 Cr 2,100 Vedanta Limited

Debentures | -3% ₹201 Cr 20,000 Adani Enterprises Limited

Debentures | -3% ₹198 Cr 20,000 Bamboo Hotel And Global Centre (Delhi) Private Limited

Debentures | -3% ₹187 Cr 18,500 Jtpm Metal TRaders Limited

Debentures | -3% ₹186 Cr 18,000 Varroc Engineering Limited

Debentures | -3% ₹172 Cr 25,000 Nirma Limited

Debentures | -3% ₹151 Cr 15,000 4. Nippon India Credit Risk Fund

Nippon India Credit Risk Fund

Growth Launch Date 8 Jun 05 NAV (20 Feb 26) ₹36.6761 ↑ 0.01 (0.02 %) Net Assets (Cr) ₹1,031 on 31 Jan 26 Category Debt - Credit Risk AMC Nippon Life Asset Management Ltd. Rating ☆☆ Risk Moderate Expense Ratio 1.46 Sharpe Ratio 2.16 Information Ratio 0 Alpha Ratio 0 Min Investment 500 Min SIP Investment 100 Exit Load 0-12 Months (1%),12 Months and above(NIL) Yield to Maturity 8.73% Effective Maturity 2 Years 5 Months 12 Days Modified Duration 2 Years 25 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹11,334 31 Jan 23 ₹11,791 31 Jan 24 ₹12,743 31 Jan 25 ₹13,804 31 Jan 26 ₹14,967 Returns for Nippon India Credit Risk Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 1% 3 Month 1.5% 6 Month 3.4% 1 Year 8.8% 3 Year 8.4% 5 Year 8.5% 10 Year 15 Year Since launch 6.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 8.9% 2023 8.3% 2022 7.9% 2021 3.9% 2020 13.5% 2019 -5.9% 2018 1.9% 2017 6.1% 2016 7% 2015 10% Fund Manager information for Nippon India Credit Risk Fund

Name Since Tenure Kinjal Desai 25 May 18 7.7 Yr. Sushil Budhia 1 Feb 20 6.01 Yr. Lokesh Maru 5 Sep 25 0.41 Yr. Divya Sharma 5 Sep 25 0.41 Yr. Data below for Nippon India Credit Risk Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 12.38% Debt 87.33% Other 0.29% Debt Sector Allocation

Sector Value Corporate 69.67% Government 17.66% Cash Equivalent 12.38% Credit Quality

Rating Value A 29.3% AA 37.99% AAA 32.71% Top Securities Holdings / Portfolio

Name Holding Value Quantity 7.02% Gs 2031

Sovereign Bonds | -7% ₹77 Cr 7,500,000 Renew Solar Energy (Jharkhand Five) Private Limited

Debentures | -5% ₹47 Cr 5,000 TRuhome Finance Limited

Debentures | -4% ₹41 Cr 4,000 Navi Finserv Limited

Debentures | -4% ₹40 Cr 40,000 GAursons India Private Limited

Debentures | -4% ₹40 Cr 4,000 The Sandur Manganese And Iron Ores Limited

Debentures | -4% ₹37 Cr 4,000 Mancherial Repallewada Road Private Limited

Debentures | -3% ₹36 Cr 4,500 Delhi International Airport Limited

Debentures | -3% ₹36 Cr 3,500 Vedanta Limited

Debentures | -3% ₹35 Cr 3,500 Renserv Global Private Limited

Debentures | -3% ₹35 Cr 3,500 5. Kotak Medium Term Fund

Kotak Medium Term Fund

Growth Launch Date 25 Mar 14 NAV (20 Feb 26) ₹23.8245 ↓ -0.01 (-0.06 %) Net Assets (Cr) ₹1,987 on 31 Jan 26 Category Debt - Medium term Bond AMC Kotak Mahindra Asset Management Co Ltd Rating ☆☆☆ Risk Moderate Expense Ratio 1.63 Sharpe Ratio 1.32 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-18 Months (2%),18 Months and above(NIL) Yield to Maturity 8.24% Effective Maturity 4 Years 4 Months 10 Days Modified Duration 3 Years 29 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,484 31 Jan 23 ₹10,809 31 Jan 24 ₹11,582 31 Jan 25 ₹12,584 31 Jan 26 ₹13,614 Returns for Kotak Medium Term Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 1% 3 Month 1.2% 6 Month 3.8% 1 Year 8.7% 3 Year 8.3% 5 Year 6.7% 10 Year 15 Year Since launch 7.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 8.9% 2023 9% 2022 6.1% 2021 3.2% 2020 4.7% 2019 8.5% 2018 7% 2017 5.4% 2016 6.6% 2015 10.9% Fund Manager information for Kotak Medium Term Fund

Name Since Tenure Deepak Agrawal 25 Mar 14 11.87 Yr. Vihag Mishra 1 Jun 25 0.67 Yr. Data below for Kotak Medium Term Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 7.59% Equity 9.74% Debt 82.39% Other 0.29% Debt Sector Allocation

Sector Value Corporate 72.02% Government 10.36% Cash Equivalent 7.59% Credit Quality

Rating Value A 8.05% AA 53.96% AAA 37.99% Top Securities Holdings / Portfolio

Name Holding Value Quantity Jtpm Metal TRaders Limited

Debentures | -5% ₹103 Cr 10,000 L&T Metro Rail (Hyderabad) Limited

Debentures | -5% ₹100 Cr 10,000 Bamboo Hotel And Global Centre (Delhi) Private Limited

Debentures | -5% ₹91 Cr 9,000 Adani Power Ltd

Debentures | -5% ₹90 Cr 9,000

↑ 9,000 Embassy Office Parks REIT (Real Estate)

-, Since 31 May 21 | EMBASSY4% ₹87 Cr 1,998,346 TATA Steel Limited

Debentures | -4% ₹76 Cr 750 Pipeline Infrastructure Limited

Debentures | -3% ₹64 Cr 6,280 Aditya Birla Renewables Limited

Debentures | -3% ₹60 Cr 6,000 Aditya Birla Real Estate Limited

Debentures | -3% ₹55 Cr 5,500 Indigrid Infrastructure Trust

Debentures | -3% ₹51 Cr 5,000 6. SBI Credit Risk Fund

SBI Credit Risk Fund

Growth Launch Date 19 Jul 04 NAV (20 Feb 26) ₹47.5372 ↓ 0.00 (0.00 %) Net Assets (Cr) ₹2,164 on 31 Jan 26 Category Debt - Credit Risk AMC SBI Funds Management Private Limited Rating ☆☆☆☆ Risk Moderate Expense Ratio 1.55 Sharpe Ratio 1.31 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-12 Months (3%),12-24 Months (1.5%),24-36 Months (0.75%),36 Months and above(NIL) Yield to Maturity 8.66% Effective Maturity 2 Years 6 Months 7 Days Modified Duration 1 Year 11 Months 26 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,519 31 Jan 23 ₹10,972 31 Jan 24 ₹11,900 31 Jan 25 ₹12,873 31 Jan 26 ₹13,827 Returns for SBI Credit Risk Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 1% 3 Month 1.4% 6 Month 3.2% 1 Year 7.8% 3 Year 8.2% 5 Year 6.9% 10 Year 15 Year Since launch 7.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.9% 2023 8.1% 2022 8.3% 2021 4.2% 2020 5% 2019 9.8% 2018 6.5% 2017 6.2% 2016 6.9% 2015 10.5% Fund Manager information for SBI Credit Risk Fund

Name Since Tenure Lokesh Mallya 1 Feb 17 9.01 Yr. Data below for SBI Credit Risk Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 14.08% Equity 4.2% Debt 81.34% Other 0.38% Debt Sector Allocation

Sector Value Corporate 64.06% Government 17.28% Cash Equivalent 14.08% Credit Quality

Rating Value A 18.19% AA 60.03% AAA 21.78% Top Securities Holdings / Portfolio

Name Holding Value Quantity 7.02% Gs 2031

Sovereign Bonds | -7% ₹153 Cr 15,000,000 Infopark Properties Limited

Debentures | -5% ₹105 Cr 10,500 Renew Solar Energy (Jharkhand Five) Private Limited

Debentures | -5% ₹103 Cr 11,000 H.G. Infra Engineering Limited

Debentures | -5% ₹99 Cr 10,000 Nj Capital Private Limited

Debentures | -5% ₹99 Cr 10,000 6.48% Gs 2035

Sovereign Bonds | -5% ₹98 Cr 10,000,000 Jtpm Metal TRaders Limited

Debentures | -4% ₹93 Cr 9,000 Renserv Global Private Limited

Debentures | -4% ₹80 Cr 8,000 Avanse Financial Services Limited

Debentures | -4% ₹80 Cr 8,000 The Sandur Manganese And Iron Ores Limited

Debentures | -4% ₹80 Cr 8,500 7. ICICI Prudential Constant Maturity Gilt Fund

ICICI Prudential Constant Maturity Gilt Fund

Growth Launch Date 12 Sep 14 NAV (20 Feb 26) ₹25.3563 ↓ -0.05 (-0.21 %) Net Assets (Cr) ₹2,509 on 31 Jan 26 Category Debt - 10 Yr Govt Bond AMC ICICI Prudential Asset Management Company Limited Rating ☆☆☆ Risk Moderate Expense Ratio 0.39 Sharpe Ratio 0.24 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-7 Days (0.25%),7 Days and above(NIL) Yield to Maturity 6.94% Effective Maturity 10 Years Modified Duration 6 Years 10 Months 20 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,202 31 Jan 23 ₹10,450 31 Jan 24 ₹11,300 31 Jan 25 ₹12,356 31 Jan 26 ₹13,180 Returns for ICICI Prudential Constant Maturity Gilt Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 0.9% 3 Month 0.9% 6 Month 2.5% 1 Year 6.9% 3 Year 8.1% 5 Year 6.1% 10 Year 15 Year Since launch 8.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.5% 2023 9.3% 2022 7.7% 2021 1.2% 2020 2.8% 2019 13.6% 2018 12.8% 2017 9.7% 2016 2.4% 2015 16.2% Fund Manager information for ICICI Prudential Constant Maturity Gilt Fund

Name Since Tenure Manish Banthia 22 Jan 24 2.03 Yr. Raunak Surana 22 Jan 24 2.03 Yr. Data below for ICICI Prudential Constant Maturity Gilt Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 7.5% Debt 92.5% Debt Sector Allocation

Sector Value Government 92.5% Cash Equivalent 7.5% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity 6.64% Gs 2035

Sovereign Bonds | -29% ₹725 Cr 73,000,000 7.18% Gs 2037

Sovereign Bonds | -17% ₹420 Cr 41,200,000 7.10% Gs 2034

Sovereign Bonds | -16% ₹406 Cr 39,719,850 7.41% Gs 2036

Sovereign Bonds | -14% ₹348 Cr 33,500,000 6.68% Gs 2040

Sovereign Bonds | -13% ₹318 Cr 32,992,500 6.79% Gs 2034

Sovereign Bonds | -7% ₹173 Cr 17,208,200 6.19% Gs 2034

Sovereign Bonds | -1% ₹29 Cr 3,000,000 6.48% Gs 2035

Sovereign Bonds | -1% ₹26 Cr 2,666,300

↓ -1,000,000 6.67% Gs 2035

Sovereign Bonds | -1% ₹25 Cr 2,500,000 Interest Rate Swaps- Md -06-Jan-2031 (Pay Fixed/Receive Float)

- | -6% -₹150 Cr 8. Axis Strategic Bond Fund

Axis Strategic Bond Fund

Growth Launch Date 28 Mar 12 NAV (20 Feb 26) ₹29.1439 ↑ 0.01 (0.02 %) Net Assets (Cr) ₹2,044 on 31 Jan 26 Category Debt - Medium term Bond AMC Axis Asset Management Company Limited Rating ☆☆☆☆ Risk Moderate Expense Ratio 1.08 Sharpe Ratio 1.06 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-12 Months (1%),12 Months and above(NIL) Yield to Maturity 8.16% Effective Maturity 4 Years 4 Months 6 Days Modified Duration 3 Years 2 Months 19 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,526 31 Jan 23 ₹10,958 31 Jan 24 ₹11,778 31 Jan 25 ₹12,796 31 Jan 26 ₹13,780 Returns for Axis Strategic Bond Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 0.9% 3 Month 1.2% 6 Month 3.1% 1 Year 8% 3 Year 8.1% 5 Year 6.8% 10 Year 15 Year Since launch 8% Historical performance (Yearly) on absolute basis

Year Returns 2024 8.2% 2023 8.7% 2022 7.3% 2021 3.8% 2020 5.2% 2019 10.5% 2018 7.1% 2017 6.7% 2016 7.5% 2015 11.6% Fund Manager information for Axis Strategic Bond Fund

Name Since Tenure Devang Shah 5 Nov 12 13.25 Yr. Sachin Jain 1 Feb 23 3 Yr. Akhil Thakker 1 Feb 23 3 Yr. Data below for Axis Strategic Bond Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 3.04% Equity 2.39% Debt 94.28% Other 0.29% Debt Sector Allocation

Sector Value Corporate 64.52% Government 29.75% Cash Equivalent 3.04% Credit Quality

Rating Value A 12.29% AA 48.07% AAA 39.64% Top Securities Holdings / Portfolio

Name Holding Value Quantity 6.48% Gs 2035

Sovereign Bonds | -8% ₹156 Cr 15,800,000

↓ -5,000,000 7.10% Gs 2034

Sovereign Bonds | -6% ₹115 Cr 11,200,000 Jubilant Beverages Limited

Debentures | -3% ₹70 Cr 6,500 GMR Hyderabad International Airport Ltd

Debentures | -3% ₹66 Cr 6,500 7.18% Tamilnadu Sgs 2033

Sovereign Bonds | -3% ₹63 Cr 6,358,600

↑ 6,358,600 Vedanta Limited

Debentures | -3% ₹60 Cr 6,000 Adani Power Ltd

Debentures | -3% ₹60 Cr 6,000

↑ 6,000 Jubilant Bevco Limited

Debentures | -3% ₹59 Cr 5,500 Nuvama Wealth Finance Limited

Debentures | -3% ₹58 Cr 5,800 Delhi International Airport Limited

Debentures | -3% ₹56 Cr 5,500

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.

Research Highlights for Aditya Birla Sun Life Credit Risk Fund