2022లో పెట్టుబడి పెట్టడానికి 5 ఉత్తమ స్వల్పకాలిక (స్వల్పకాలిక) డెట్ ఫండ్లు

సాధారణంగా, ప్రజలు నమ్ముతారుమ్యూచువల్ ఫండ్ పెట్టుబడులు దీర్ఘకాలిక పెట్టుబడిదారుల కోసం. సరే, అది నిజం కాదు! షార్ట్ డ్యూరేషన్ ఫండ్స్ లేదా షార్ట్ టర్మ్ అనే ఫండ్స్ కేటగిరీ ఉందిరుణ నిధి పెట్టుబడిదారులు తమ డబ్బును అందుబాటులో ఉంచుకోవడంతో పాటు స్వల్పకాలానికి పెట్టుబడి పెట్టడానికి వీలు కల్పిస్తుంది. వివిధ షార్ట్ డ్యూరేషన్ ఫండ్స్ అందుబాటులో ఉన్నప్పటికీసంత, పెట్టుబడిదారులు ఉత్తమ స్వల్పకాలిక (స్వల్పకాలిక) డెట్ ఫండ్ల కోసం చూడాలని సూచించారు.

అత్యుత్తమ స్వల్పకాలిక (స్వల్పకాలిక) డెట్ ఫండ్లు తక్కువ మార్కెట్ రిస్క్తో మంచి రాబడిని సంపాదించడానికి పెట్టుబడిదారులను స్వల్ప కాలానికి, సాధారణంగా మూడు సంవత్సరాల పాటు పెట్టుబడి పెట్టడానికి అనుమతించే ఫండ్లు. ఈ ఫండ్స్ తక్కువ-రిస్క్ ఆకలితో అత్యంత అనుకూలమైన పెట్టుబడిదారులు, వారు శీఘ్ర రాబడిని మరియు స్థిరమైన ప్రవాహాన్ని కోరుకుంటారుఆదాయం బాండ్ మార్కెట్లలో రోజువారీ మార్పుల ద్వారా ప్రభావితం కాకుండా.

Talk to our investment specialist

ఉత్తమ స్వల్పకాలిక నిధులు లేదా స్వల్పకాలిక రుణ నిధులు FY 22 - 23

(Erstwhile HDFC Short Term Opportunities Fund) To generate regular income through investments in Debt/Money Market Instruments and Government Securities with maturities not exceeding 36 months. Below is the key information for HDFC Short Term Debt Fund Returns up to 1 year are on To generate income through investments in a range of debt and money market instruments of various maturities with a view to maximising income while maintaining the optimum balance of yield, safety and liquidity. Research Highlights for ICICI Prudential Short Term Fund Below is the key information for ICICI Prudential Short Term Fund Returns up to 1 year are on The primary investment objective of the scheme is to generate stable returns for investors with a short term investment horizon by investing in fixed income

securitites of a short term maturity. Research Highlights for Nippon India Short Term Fund Below is the key information for Nippon India Short Term Fund Returns up to 1 year are on To generate stable returns with a low risk strategy while maintaining liquidity through a portfolio comprising of debt and money market instruments. However, there can be no assurance that the investment objective of the scheme will be achieved. Research Highlights for Axis Short Term Fund Below is the key information for Axis Short Term Fund Returns up to 1 year are on An Open ended Income scheme with the objective to generate regular income by investing primarily in investment grade fixed income securities / money market instruments with short to medium term maturities and across the credit spectrum within the universe of investment grade rating. Research Highlights for Aditya Birla Sun Life Short Term Opportunities Fund Below is the key information for Aditya Birla Sun Life Short Term Opportunities Fund Returns up to 1 year are on Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity HDFC Short Term Debt Fund Growth ₹33.2908

↑ 0.02 ₹17,289 1.1 2.7 7.4 7.7 7.8 7.39% 2Y 4M 2D 3Y 5M 1D ICICI Prudential Short Term Fund Growth ₹62.6304

↑ 0.07 ₹22,707 1.1 2.8 7.5 7.6 8 7.51% 2Y 9M 4D 4Y 7M 20D Nippon India Short Term Fund Growth ₹54.8695

↑ 0.02 ₹8,684 1 2.7 7.4 7.6 7.9 7.17% 2Y 8M 1D 3Y 2M 26D Axis Short Term Fund Growth ₹32.1478

↑ 0.03 ₹11,709 1.1 2.6 7.5 7.6 8.1 7.39% 2Y 3M 4D 2Y 9M 11D Aditya Birla Sun Life Short Term Opportunities Fund Growth ₹49.4175

↑ 0.03 ₹9,748 1 2.7 7.2 7.5 7.7 7.22% 2Y 9M 18D 3Y 6M 25D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary HDFC Short Term Debt Fund ICICI Prudential Short Term Fund Nippon India Short Term Fund Axis Short Term Fund Aditya Birla Sun Life Short Term Opportunities Fund Point 1 Upper mid AUM (₹17,289 Cr). Highest AUM (₹22,707 Cr). Bottom quartile AUM (₹8,684 Cr). Lower mid AUM (₹11,709 Cr). Bottom quartile AUM (₹9,748 Cr). Point 2 Established history (15+ yrs). Oldest track record among peers (24 yrs). Established history (23+ yrs). Established history (16+ yrs). Established history (22+ yrs). Point 3 Rating: 3★ (bottom quartile). Top rated. Rating: 4★ (upper mid). Rating: 3★ (bottom quartile). Rating: 4★ (lower mid). Point 4 Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderate. Point 5 1Y return: 7.39% (bottom quartile). 1Y return: 7.47% (upper mid). 1Y return: 7.42% (lower mid). 1Y return: 7.53% (top quartile). 1Y return: 7.22% (bottom quartile). Point 6 1M return: 0.57% (upper mid). 1M return: 0.59% (top quartile). 1M return: 0.54% (bottom quartile). 1M return: 0.54% (bottom quartile). 1M return: 0.56% (lower mid). Point 7 Sharpe: 0.79 (lower mid). Sharpe: 1.17 (top quartile). Sharpe: 0.76 (bottom quartile). Sharpe: 0.94 (upper mid). Sharpe: 0.64 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.39% (upper mid). Yield to maturity (debt): 7.51% (top quartile). Yield to maturity (debt): 7.17% (bottom quartile). Yield to maturity (debt): 7.39% (lower mid). Yield to maturity (debt): 7.22% (bottom quartile). Point 10 Modified duration: 2.34 yrs (upper mid). Modified duration: 2.76 yrs (bottom quartile). Modified duration: 2.67 yrs (lower mid). Modified duration: 2.26 yrs (top quartile). Modified duration: 2.80 yrs (bottom quartile). HDFC Short Term Debt Fund

ICICI Prudential Short Term Fund

Nippon India Short Term Fund

Axis Short Term Fund

Aditya Birla Sun Life Short Term Opportunities Fund

ఆస్తులు >= 100 కోట్లు & క్రమబద్ధీకరించబడింది3 సంవత్సరంCAGR తిరిగి.1. HDFC Short Term Debt Fund

HDFC Short Term Debt Fund

Growth Launch Date 25 Jun 10 NAV (10 Mar 26) ₹33.2908 ↑ 0.02 (0.06 %) Net Assets (Cr) ₹17,289 on 15 Feb 26 Category Debt - Short term Bond AMC HDFC Asset Management Company Limited Rating ☆☆☆ Risk Moderately Low Expense Ratio 0.69 Sharpe Ratio 0.79 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 300 Exit Load NIL Yield to Maturity 7.39% Effective Maturity 3 Years 5 Months 1 Day Modified Duration 2 Years 4 Months 2 Days Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,497 28 Feb 23 ₹10,900 29 Feb 24 ₹11,755 28 Feb 25 ₹12,685 28 Feb 26 ₹13,635 Returns for HDFC Short Term Debt Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 10 Mar 26 Duration Returns 1 Month 0.6% 3 Month 1.1% 6 Month 2.7% 1 Year 7.4% 3 Year 7.7% 5 Year 6.4% 10 Year 15 Year Since launch 8% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.8% 2023 8.3% 2022 7.1% 2021 3.5% 2020 3.9% 2019 11% 2018 9.7% 2017 7% 2016 6.5% 2015 9.3% Fund Manager information for HDFC Short Term Debt Fund

Name Since Tenure Anil Bamboli 25 Jun 10 15.62 Yr. Dhruv Muchhal 22 Jun 23 2.62 Yr. Data below for HDFC Short Term Debt Fund as on 15 Feb 26

Asset Allocation

Asset Class Value Cash 5.58% Debt 94.13% Other 0.29% Debt Sector Allocation

Sector Value Corporate 66.64% Government 27.83% Cash Equivalent 5.24% Credit Quality

Rating Value AA 13.49% AAA 86.51% Top Securities Holdings / Portfolio

Name Holding Value Quantity 7.18% Gs 2033

Sovereign Bonds | -3% ₹513 Cr 50,000,000 Aditya Birla Renewables Limited

Debentures | -3% ₹437 Cr 43,500 Jubilant Beverages Limited

Debentures | -2% ₹412 Cr 38,500 Jtpm Metal TRaders Limited

Debentures | -2% ₹371 Cr 36,000 7.26% Gs 2032

Sovereign Bonds | -2% ₹356 Cr 34,500,000 Jamnagar Utilities & Power Private Limited

Debentures | -2% ₹354 Cr 35,000 SHIVSHAKTI SECURITISATION TRUST

Unlisted bonds | -2% ₹351 Cr 350 Goi Floating Rate Bond 2028

Sovereign Bonds | -1% ₹257 Cr 25,500,000 National Bank For Agriculture And Rural Development

Debentures | -1% ₹253 Cr 25,000 Bajaj Housing Finance Limited

Debentures | -1% ₹252 Cr 25,000 2. ICICI Prudential Short Term Fund

ICICI Prudential Short Term Fund

Growth Launch Date 25 Oct 01 NAV (10 Mar 26) ₹62.6304 ↑ 0.07 (0.11 %) Net Assets (Cr) ₹22,707 on 31 Jan 26 Category Debt - Short term Bond AMC ICICI Prudential Asset Management Company Limited Rating ☆☆☆☆ Risk Moderate Expense Ratio 1.04 Sharpe Ratio 1.17 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-7 Days (0.25%),7 Days and above(NIL) Yield to Maturity 7.51% Effective Maturity 4 Years 7 Months 20 Days Modified Duration 2 Years 9 Months 4 Days Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,443 28 Feb 23 ₹10,989 29 Feb 24 ₹11,848 28 Feb 25 ₹12,757 28 Feb 26 ₹13,731 Returns for ICICI Prudential Short Term Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 10 Mar 26 Duration Returns 1 Month 0.6% 3 Month 1.1% 6 Month 2.8% 1 Year 7.5% 3 Year 7.6% 5 Year 6.5% 10 Year 15 Year Since launch 7.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 8% 2023 7.8% 2022 7.4% 2021 4.7% 2020 3.9% 2019 10.6% 2018 9.7% 2017 5.8% 2016 5.9% 2015 11.1% Fund Manager information for ICICI Prudential Short Term Fund

Name Since Tenure Manish Banthia 19 Nov 09 16.21 Yr. Nikhil Kabra 29 Dec 20 5.1 Yr. Data below for ICICI Prudential Short Term Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 16.17% Debt 83.56% Other 0.27% Debt Sector Allocation

Sector Value Corporate 57.57% Government 26.67% Cash Equivalent 15.49% Credit Quality

Rating Value AA 18.95% AAA 81.05% Top Securities Holdings / Portfolio

Name Holding Value Quantity 6.48% Gs 2035

Sovereign Bonds | -5% ₹1,193 Cr 121,167,050

↓ -12,500,000 National Bank For Agriculture And Rural Development

Debentures | -4% ₹901 Cr 89,500

↑ 10,000 LIC Housing Finance Ltd

Debentures | -3% ₹751 Cr 75,000 SHIVSHAKTI SECURITISATION TRUST

Unlisted bonds | -3% ₹602 Cr 600 Vedanta Limited

Debentures | -3% ₹587 Cr 58,500 SIDDHIVINAYAK SECURITISATION TRUST

Unlisted bonds | -2% ₹527 Cr 525 Small Industries Development Bank of India

Debentures | -2% ₹444 Cr 44,700 7.10% Gs 2034

Sovereign Bonds | -2% ₹423 Cr 41,358,430 6.68% Gs 2040

Sovereign Bonds | -2% ₹368 Cr 38,240,850 Summit Digitel Infrastructure Limited

Debentures | -1% ₹287 Cr 28,300 3. Nippon India Short Term Fund

Nippon India Short Term Fund

Growth Launch Date 18 Dec 02 NAV (10 Mar 26) ₹54.8695 ↑ 0.02 (0.03 %) Net Assets (Cr) ₹8,684 on 31 Jan 26 Category Debt - Short term Bond AMC Nippon Life Asset Management Ltd. Rating ☆☆☆☆ Risk Moderately Low Expense Ratio 0.94 Sharpe Ratio 0.76 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load NIL Yield to Maturity 7.17% Effective Maturity 3 Years 2 Months 26 Days Modified Duration 2 Years 8 Months 1 Day Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,551 28 Feb 23 ₹10,875 29 Feb 24 ₹11,700 28 Feb 25 ₹12,613 28 Feb 26 ₹13,574 Returns for Nippon India Short Term Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 10 Mar 26 Duration Returns 1 Month 0.5% 3 Month 1% 6 Month 2.7% 1 Year 7.4% 3 Year 7.6% 5 Year 6.3% 10 Year 15 Year Since launch 7.6% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.9% 2023 8% 2022 6.8% 2021 3.2% 2020 4.4% 2019 9.5% 2018 9.4% 2017 5.5% 2016 5.7% 2015 9.8% Fund Manager information for Nippon India Short Term Fund

Name Since Tenure Vivek Sharma 1 Feb 20 6.01 Yr. Kinjal Desai 25 May 18 7.7 Yr. Sushil Budhia 31 Mar 21 4.84 Yr. Lokesh Maru 5 Sep 25 0.41 Yr. Divya Sharma 5 Sep 25 0.41 Yr. Data below for Nippon India Short Term Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 9.17% Debt 90.52% Other 0.31% Debt Sector Allocation

Sector Value Corporate 58.15% Government 34.84% Cash Equivalent 6.7% Credit Quality

Rating Value AA 14.61% AAA 85.39% Top Securities Holdings / Portfolio

Name Holding Value Quantity 7.32% Gs 2030

Sovereign Bonds | -5% ₹461 Cr 44,500,000

↓ -5,000,000 7.17% Gs 2030

Sovereign Bonds | -3% ₹298 Cr 29,000,000 7.17% Karnataka Sdl 2030

Sovereign Bonds | -3% ₹251 Cr 25,000,000 7.93% Uttarpradesh Sdl 2030

Sovereign Bonds | -3% ₹232 Cr 22,500,000 SHIVSHAKTI SECURITISATION TRUST

Unlisted bonds | -3% ₹224 Cr 225 7.17% Madhyapradesh Sgs 2031

Sovereign Bonds | -2% ₹205 Cr 20,500,000 Aditya Birla Housing Finance Limited

Debentures | -2% ₹202 Cr 20,000 SIDDHIVINAYAK SECURITISATION TRUST

Unlisted bonds | -2% ₹199 Cr 200 Small Industries Development Bank Of India

Debentures | -2% ₹167 Cr 16,500 Export Import Bank Of India

Debentures | -2% ₹151 Cr 15,000 4. Axis Short Term Fund

Axis Short Term Fund

Growth Launch Date 22 Jan 10 NAV (10 Mar 26) ₹32.1478 ↑ 0.03 (0.11 %) Net Assets (Cr) ₹11,709 on 31 Jan 26 Category Debt - Short term Bond AMC Axis Asset Management Company Limited Rating ☆☆☆ Risk Moderately Low Expense Ratio 0.88 Sharpe Ratio 0.94 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load NIL Yield to Maturity 7.39% Effective Maturity 2 Years 9 Months 11 Days Modified Duration 2 Years 3 Months 4 Days Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,438 28 Feb 23 ₹10,836 29 Feb 24 ₹11,645 28 Feb 25 ₹12,551 28 Feb 26 ₹13,521 Returns for Axis Short Term Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 10 Mar 26 Duration Returns 1 Month 0.5% 3 Month 1.1% 6 Month 2.6% 1 Year 7.5% 3 Year 7.6% 5 Year 6.2% 10 Year 15 Year Since launch 7.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 8.1% 2023 8% 2022 6.8% 2021 3.7% 2020 3.5% 2019 10.1% 2018 9.8% 2017 6.3% 2016 5.9% 2015 9.6% Fund Manager information for Axis Short Term Fund

Name Since Tenure Devang Shah 5 Nov 12 13.25 Yr. Aditya Pagaria 3 Jul 23 2.59 Yr. Data below for Axis Short Term Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 13.03% Debt 86.67% Other 0.3% Debt Sector Allocation

Sector Value Corporate 70.97% Government 22.88% Cash Equivalent 5.84% Credit Quality

Rating Value AA 15.38% AAA 84.62% Top Securities Holdings / Portfolio

Name Holding Value Quantity National Bank For Agriculture And Rural Development

Debentures | -3% ₹403 Cr 40,000 6.48% Gs 2035

Sovereign Bonds | -2% ₹280 Cr 28,387,300

↓ -19,146,600 Power Finance Corporation Limited

Debentures | -2% ₹247 Cr 25,000 7.18% Gs 2033

Sovereign Bonds | -2% ₹246 Cr 24,000,000

↑ 5,000,000 6.68% Gs 2033

Sovereign Bonds | -2% ₹215 Cr 21,500,000

↑ 21,500,000 SIDDHIVINAYAK SECURITISATION TRUST

Unlisted bonds | -2% ₹212 Cr 213 Indigrid Infrastructure Trust

Debentures | -2% ₹191 Cr 19,000 National Bank For Agriculture And Rural Development

Debentures | -2% ₹180 Cr 17,900

↑ 2,500 Jubilant Beverages Limited

Debentures | -1% ₹169 Cr 15,750 National Bank For Agriculture And Rural Development

Debentures | -1% ₹161 Cr 16,000

↑ 5,000 5. Aditya Birla Sun Life Short Term Opportunities Fund

Aditya Birla Sun Life Short Term Opportunities Fund

Growth Launch Date 9 May 03 NAV (10 Mar 26) ₹49.4175 ↑ 0.03 (0.07 %) Net Assets (Cr) ₹9,748 on 31 Jan 26 Category Debt - Short term Bond AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆☆ Risk Moderate Expense Ratio 1 Sharpe Ratio 0.64 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 1,000 Exit Load 0-90 Days (0.5%),90 Days and above(NIL) Yield to Maturity 7.22% Effective Maturity 3 Years 6 Months 25 Days Modified Duration 2 Years 9 Months 18 Days Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,492 28 Feb 23 ₹10,952 29 Feb 24 ₹11,773 28 Feb 25 ₹12,676 28 Feb 26 ₹13,604 Returns for Aditya Birla Sun Life Short Term Opportunities Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 10 Mar 26 Duration Returns 1 Month 0.6% 3 Month 1% 6 Month 2.7% 1 Year 7.2% 3 Year 7.5% 5 Year 6.3% 10 Year 15 Year Since launch 7.2% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.7% 2023 7.9% 2022 6.9% 2021 4.2% 2020 3.8% 2019 11.1% 2018 8.5% 2017 6.5% 2016 5.6% 2015 11.3% Fund Manager information for Aditya Birla Sun Life Short Term Opportunities Fund

Name Since Tenure Kaustubh Gupta 11 Sep 14 11.4 Yr. Mohit Sharma 6 Aug 20 5.49 Yr. Data below for Aditya Birla Sun Life Short Term Opportunities Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 2.76% Debt 96.94% Other 0.3% Debt Sector Allocation

Sector Value Corporate 64.72% Government 32.22% Cash Equivalent 2.76% Credit Quality

Rating Value AA 14.8% AAA 85.2% Top Securities Holdings / Portfolio

Name Holding Value Quantity Bharti Telecom Limited

Debentures | -5% ₹457 Cr 46,000

↓ -5,000 Rec Limited

Debentures | -4% ₹423 Cr 42,000

↓ -3,000 Indian Railway Finance Corporation Limited

Debentures | -4% ₹416 Cr 42,500 National Bank For Agriculture And Rural Development

Debentures | -4% ₹403 Cr 40,000 Tata Capital Housing Finance Limited

Debentures | -4% ₹345 Cr 35,000 Jtpm Metal TRaders Limited

Debentures | -3% ₹297 Cr 28,773 7.10% Gs 2034

Sovereign Bonds | -3% ₹290 Cr 28,406,400 SIDDHIVINAYAK SECURITISATION TRUST

Unlisted bonds | -3% ₹279 Cr 280 Power Finance Corporation Limited

Debentures | -3% ₹268 Cr 27,500 Small Industries Development Bank Of India

Debentures | -2% ₹236 Cr 23,500

ఉత్తమ స్వల్పకాలిక రుణ నిధులలో ఎందుకు పెట్టుబడి పెట్టాలి?

ఈ పెట్టుబడుల యొక్క స్వల్పకాలిక స్వభావాన్ని బట్టి, స్వల్పకాలిక (స్వల్పకాలిక) డెట్ ఫండ్లు చాలా ఎక్కువ రాబడిని అందించవుఈక్విటీ ఫండ్స్. అయితే, ఖచ్చితంగా నిర్ధారించడానికి అనేక కారణాలు ఉన్నాయిపెట్టుబడి పెడుతున్నారు ఉత్తమ స్వల్ప వ్యవధిలో (స్వల్పకాలిక) డెట్ ఫండ్స్ పూర్తిగా పరిగణించదగినవి. వాటిలో కొన్ని ఉన్నాయి-

లిక్విడ్ & అల్ట్రా కంటే కొంచెం ఎక్కువ మెచ్యూరిటీ ఉన్న పెట్టుబడులు పెట్టడానికి ఇష్టపడే పెట్టుబడిదారులకు స్వల్ప కాల వ్యవధి (స్వల్పకాలిక) డెట్ ఫండ్లు అత్యంత అనుకూలమైన ఎంపిక.స్వల్పకాలిక రుణ నిధులు కానీ అదే వైపు చాలా ప్రమాదకరం కాదు.

స్వల్పకాలిక పెట్టుబడి అయినందున, ఈ ఫండ్ 1-3 సంవత్సరాల పాటు తమ ఐడిల్ క్యాష్ను పార్క్ చేయాలనుకునే వారికి దాని కంటే మెరుగైన రాబడిని సంపాదించడానికి చాలా అనుకూలంగా ఉంటుంది.స్థిర ఆదాయం FDల వంటి పెట్టుబడి ఎంపికలు.

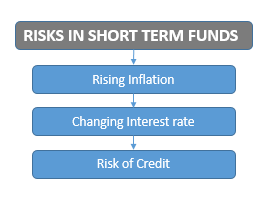

విశ్లేషణ ప్రకారం, స్వల్పకాలిక బాండ్ ఫండ్లు దీర్ఘకాలికతో పోలిస్తే రిస్క్కు అనుగుణంగా మెరుగైన రాబడిని అందిస్తాయి.బాండ్లు. స్వల్పకాలిక నిధులు పెరుగుదలకు తక్కువ సున్నితంగా ఉంటాయిద్రవ్యోల్బణం ఇతర ఇంటర్మీడియట్ కంటే మరియుదీర్ఘకాలిక రుణ నిధులు.

చివరగా, స్వల్పకాలిక (స్వల్పకాలిక) డెట్ ఫండ్లు చాలా లిక్విడ్గా ఉంటాయి, అంటే పెట్టుబడిదారులు తమ నగదును సులభంగా యాక్సెస్ చేయగలరు. అయితే, ఈ వర్గంలోని కొన్ని పథకాలు పెట్టుబడిని చాలా తక్కువ వ్యవధిలో (ఎక్కువగా 1 నెల నుండి 6 నెలల వరకు) రీడీమ్ చేసినట్లయితే నిష్క్రమణ లోడ్ను వసూలు చేస్తాయి. కాబట్టి, ఉత్తమ స్వల్పకాలిక రుణ నిధులలో తెలివిగా పెట్టుబడి పెట్టాలని ఎల్లప్పుడూ సూచించబడుతుంది.

ఆన్లైన్లో షార్ట్ డ్యూరేషన్ డెట్ ఫండ్స్లో ఇన్వెస్ట్ చేయడం ఎలా?

Fincash.comలో జీవితకాలం కోసం ఉచిత పెట్టుబడి ఖాతాను తెరవండి.

మీ రిజిస్ట్రేషన్ మరియు KYC ప్రక్రియను పూర్తి చేయండి

పత్రాలను అప్లోడ్ చేయండి (పాన్, ఆధార్, మొదలైనవి).మరియు, మీరు పెట్టుబడి పెట్టడానికి సిద్ధంగా ఉన్నారు!

ముగింపు

పెట్టుబడిదారులు వారి పెట్టుబడి పోర్ట్ఫోలియోలను వారి ప్రకారం సర్దుబాటు చేయవచ్చుప్రమాద ప్రొఫైల్. బాండ్ మార్కెట్ వడ్డీ రేట్ల తగ్గింపు ప్రయోజనాన్ని అందిస్తుంది కాబట్టి, పెట్టుబడి వ్యవధిని పెంచడం ద్వారా మంచి రాబడిని పొందవచ్చు. ఇక్కడే స్వల్పకాలిక (స్వల్పకాలిక) డెట్ ఫండ్లు వస్తాయి. ఈ ఫండ్లు 2-3 సంవత్సరాల వ్యవధిలో దీర్ఘకాలిక రాబడిని అందించడానికి డెట్ మార్కెట్లో పెట్టుబడి పెడతాయి. కాబట్టి, ఈరోజే బెస్ట్ షార్ట్ డ్యూరేషన్ ఫండ్స్లో ఇన్వెస్ట్ చేయండి!

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.

Research Highlights for HDFC Short Term Debt Fund