SWP Vs డివిడెండ్

ఏది మంచిది?

SWP Vs డివిడెండ్? వారిద్దరి మధ్య ఎంపికలు చేయాల్సిన అవసరం వచ్చినప్పుడు వ్యక్తులు ఎల్లప్పుడూ గందరగోళానికి గురవుతారు. రెండు ఎంపికలు ఒకేలా కనిపిస్తున్నప్పటికీ, వాటి మధ్య చాలా తేడాలు ఉన్నాయి. సమగ్ర గమనికలో, SWP (సిస్టమాటిక్ విత్డ్రావల్ ప్లాన్)లో వ్యక్తులు తమ మ్యూచువల్ ఫండ్ పెట్టుబడి నుండి క్రమమైన వ్యవధిలో ముందుగా నిర్ణయించిన మొత్తాన్ని రీడీమ్ చేసుకోవచ్చని చెప్పవచ్చు. డివిడెండ్ ఎంపికలో ఉన్నప్పుడు, మ్యూచువల్ ఫండ్ పథకం కొంత మొత్తాన్ని ఇందులోకి క్రెడిట్ చేస్తుందిపెట్టుబడిదారుడుసంపాదించిన లాభాల నుండి ఖాతా. కాబట్టి, SWP మరియు డివిడెండ్ విషయంలో తేడాలను అర్థం చేసుకుందాంమ్యూచువల్ ఫండ్స్ డబ్బును క్రెడిట్ చేసే పదవీకాలం, పెట్టుబడిదారుడికి తిరిగి చెల్లించిన మొత్తం మొదలైన వివిధ పారామితులకు సంబంధించి.

మ్యూచువల్ ఫండ్లో SWP అంటే ఏమిటి?

మ్యూచువల్ ఫండ్లలో సిస్టమాటిక్ విత్డ్రావల్ ప్లాన్ లేదా SWP అనేది డబ్బును రీడీమ్ చేసే క్రమబద్ధమైన టెక్నిక్. ఇది వ్యతిరేకంSIP. SWPలో, వ్యక్తులు సాధారణంగా తక్కువ స్థాయి రిస్క్ని కలిగి ఉండే మ్యూచువల్ ఫండ్ స్కీమ్లో మొదట గణనీయమైన మొత్తాన్ని పెట్టుబడి పెడతారు (ఉదాహరణ,లిక్విడ్ ఫండ్స్ లేదా అల్ట్రాస్వల్పకాలిక నిధులు) తర్వాతపెట్టుబడి పెడుతున్నారు, వ్యక్తులు మ్యూచువల్ ఫండ్ ఇన్వెస్ట్మెంట్ నుండి క్రమమైన వ్యవధిలో నిర్ణీత మొత్తాన్ని ఉపసంహరించుకోవడం ప్రారంభిస్తారు. స్థిరమైన మూలాధారం కోసం వెతుకుతున్న వ్యక్తులకు ఈ పథకం అనుకూలంగా ఉంటుందిఆదాయం. ఈ సందర్భంలో, మ్యూచువల్ ఫండ్ పథకాలలో పెట్టుబడి పెట్టబడిన డబ్బు కూడా స్కీమ్ కేటగిరీ ఆధారంగా రాబడిని అందిస్తుంది. దివిముక్తి వార, నెలవారీ లేదా త్రైమాసిక వంటి వారి ఫ్రీక్వెన్సీ ఆధారంగా వ్యక్తులు ఫ్రీక్వెన్సీని అనుకూలీకరించవచ్చు.

మ్యూచువల్ ఫండ్లో డివిడెండ్ ప్లాన్ ఎలా పని చేస్తుంది?

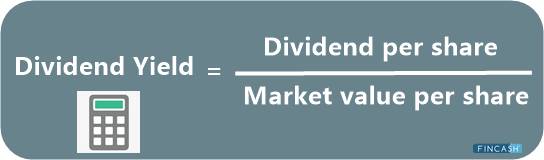

మ్యూచువల్ ఫండ్ డివిడెండ్ మ్యూచువల్ ఫండ్ పథకం ద్వారా ఆర్జించే యూనిట్హోల్డర్ల మధ్య పంపిణీ చేయబడిన లాభాల వాటాను సూచిస్తుంది. ఇక్కడ, మ్యూచువల్ ఫండ్ స్కీమ్ డివిడెండ్ను అదే స్కీమ్ యొక్క యూనిట్హోల్డర్లకు మాత్రమే పంపిణీ చేయగలదు. ఈ డివిడెండ్ పథకం యొక్క గ్రహించిన లాభాల నుండి పంపిణీ చేయబడుతుంది. రియలైజ్డ్ లాభాలు అమ్మడం ద్వారా పథకం ద్వారా వచ్చే లాభాలను సూచిస్తాయిఅంతర్లీన పోర్ట్ఫోలియోలో భాగమైన ఆస్తులు. అయితే, ఇది పెరుగుదల కారణంగా లాభాలను కలిగి ఉండదుకాదు. డివిడెండ్ యొక్క ఫ్రీక్వెన్సీ త్రైమాసికం, నెలవారీ, రోజువారీ మరియు మొదలైనవి కావచ్చు. లాభాల నుండి డివిడెండ్ ఇవ్వబడినందున, అది NAV విలువ తగ్గింపుకు దారి తీస్తుంది. కాలానుగుణ ఆదాయం కోసం చూస్తున్న వ్యక్తులకు ఈ పథకం అనుకూలంగా ఉంటుంది. డివిడెండ్ల విషయంలో, వ్యక్తులు ప్రభుత్వానికి ఎలాంటి పన్ను చెల్లించాల్సిన అవసరం లేదు.

VALUE AT END OF TENOR:₹5,927SWP Calculator

SWP Vs డివిడెండ్: తేడాలను అర్థం చేసుకోవడం

SWP మరియు డివిడెండ్ రెండూ వ్యక్తులకు సాధారణ ఆదాయాన్ని ఆర్జించినప్పటికీ, రెండింటి మధ్య తేడాలు ఉన్నాయి. కాబట్టి, SWP మరియు డివిడెండ్ రెండింటి మధ్య తేడాలను అర్థం చేసుకుందాం.

తిరిగి వస్తుంది

SWP అనేది మ్యూచువల్ ఫండ్ల నుండి డబ్బును క్రమపద్ధతిలో విముక్తి చేసే ప్రక్రియ కాబట్టి, ఈ సందర్భంలో వ్యక్తులు ముందుగా నిర్ణయించిన మొత్తాన్ని పొందుతారు. అయితే, డివిడెండ్ల విషయంలో, రాబడి స్థిరంగా ఉండదు. ఎందుకంటే మ్యూచువల్ ఫండ్ పథకం దాని పోర్ట్ఫోలియోలో భాగమైన అంతర్లీన ఆస్తులను విక్రయించడం ద్వారా లాభాలను ఆర్జిస్తుంది.

అనుకూలత

SWP సాధారణంగా a కోసం చూస్తున్న వ్యక్తులకు అనుకూలంగా ఉంటుందిస్థిర ఆదాయం మూలం ముఖ్యంగా, పదవీ విరమణ చేసినవారు. ఎందుకంటే పదవీ విరమణ పొందినవారు దీనిని పెన్షన్కు ప్రత్యామ్నాయంగా ఉపయోగించవచ్చు. అలాగే, పెట్టుబడి ఆశించిన రాబడిని ఉత్పత్తి చేస్తుంది. ఏదేమైనప్పటికీ, డివిడెండ్ ఎంపిక అనేది కాలానుగుణ ఆదాయం కోసం చూస్తున్న వ్యక్తులకు అనుకూలంగా ఉంటుంది, అయితే మొత్తం స్థిరంగా ఉండవచ్చు లేదా ఉండకపోవచ్చు.

Talk to our investment specialist

క్యాపిటల్ ఎరోషన్

SWP తగ్గింపులో ఫలితాలురాజధాని పెట్టుబడి లేదా మూలధన కోత విమోచనం చేసిన పెట్టుబడి నుండి జరుగుతుంది మరియు పెట్టుబడులపై వచ్చే ఆదాయం నుండి కాదు. అయితే, డివిడెండ్ల విషయంలో, మూలధనంలో తగ్గింపు లేదు.

NAVలో తగ్గింపు

మ్యూచువల్ ఫండ్ డివిడెండ్ విషయంలో, లాభాలు NAVలో భాగంగా పంపిణీ చేయబడినందున NAVలో తగ్గింపు ఉంటుంది. అయితే, SWPలో, NAVలో ఎలాంటి తగ్గింపు ఉండదు, పెట్టుబడి మొత్తం లేదా యూనిట్ల సంఖ్య మాత్రమే తగ్గుతుంది.

పథకం రకం

SWPని ఆశ్రయించే వ్యక్తులు సాధారణంగా లిక్విడ్ ఫండ్స్ లేదా అల్ట్రా షార్ట్-టర్మ్ ఫండ్స్ వంటి తక్కువ రిస్క్-ఆకలిని కలిగి ఉండే మ్యూచువల్ ఫండ్ పథకాలను ఎంచుకుంటారు. ఎందుకంటే, అటువంటి పథకాలలో, మూలధన స్థానం చెక్కుచెదరకుండా ఉంటుంది. అయితే, మ్యూచువల్ ఫండ్ డివిడెండ్ విషయంలో, వ్యక్తులు పెట్టుబడి కాలవ్యవధిపై ఆధారపడి ఏ రకమైన పథకాన్ని ఎంచుకోవచ్చు మరియుఅపాయకరమైన ఆకలి.

పన్ను ప్రభావం

SWP మ్యూచువల్ ఫండ్స్ నుండి విముక్తిగా పరిగణించబడుతుంది మరియు అందువల్ల, మూలధన లాభాల రూపంలో పన్నును ఆకర్షిస్తుంది. పెట్టుబడి విషయంలోరుణ నిధి, ఉపసంహరణ ప్రక్రియ 36 నెలల్లోపు ప్రారంభమైతే, అది స్వల్పకాలిక పరిధిలోకి వస్తుందిమూలధన రాబడి (STCG) ఇది వ్యక్తి ఆదాయ స్లాబ్ రేట్ల ప్రకారం ఛార్జ్ చేయబడుతుంది. అయితే, SWP 36 నెలల తర్వాత ప్రారంభమైతే, అది దీర్ఘకాల మూలధన లాభం (LTCG)ని ఆకర్షిస్తుంది, ఇది ఇండెక్సేషన్ ప్రయోజనాలతో పాటు 20% పన్నును ఆకర్షిస్తుంది. ఈక్విటీ ఫండ్లో పెట్టుబడుల కోసం, SWP 12 నెలల్లోపు ఉంటే, అది 15% వసూలు చేసే STCGని ఆకర్షిస్తుంది. లోఈక్విటీ ఫండ్స్, F.Y వరకు LTCGకి మినహాయింపు ఉంది. 2017-18. అయితే, F.Y నుండి 2018-19, ఈక్విటీ ఫండ్లు INR 1 లక్ష కంటే ఎక్కువ LTCGని ఇండెక్సేషన్ ప్రయోజనాలు లేకుండా 10% (ప్లస్ సెస్) ఆకర్షిస్తాయి.

కానీ, మ్యూచువల్ ఫండ్ డివిడెండ్లలో అది అలా కాదు. మ్యూచువల్ ఫండ్ డివిడెండ్లు పెట్టుబడిదారు చివరలో పన్ను విధించబడవు. కానీ బదులుగా, డెట్ ఫండ్స్ విషయంలో, ఫండ్ హౌస్ డివిడెండ్ డిస్ట్రిబ్యూషన్ ట్యాక్స్ 25% (ప్లస్ సర్ఛార్జ్ & సెస్) చెల్లిస్తుంది. ఇంకా, ఈక్విటీ ఫండ్స్ విషయంలో, ఫండ్ హౌస్లు డివిడెండ్ డిస్ట్రిబ్యూషన్ ట్యాక్స్ 10% (ప్లస్ సర్ఛార్జ్ & సెస్) చెల్లించాలి.

తరచుదనం

SWP విషయంలో ఫ్రీక్వెన్సీని త్రైమాసిక, నెలవారీ లేదా వారంవారీ వంటి వ్యక్తులు అనుకూలీకరించవచ్చు. అయితే, డివిడెండ్ల విషయంలో, ఫ్రీక్వెన్సీ సాధారణంగా ముందుగా నిర్ణయించబడుతుంది, ఇది రోజువారీ డివిడెండ్, నెలవారీ డివిడెండ్, వారపు డివిడెండ్ మరియు మొదలైనవి కావచ్చు.

ఎంపికను నిలిపివేస్తోంది

వ్యక్తులు అవసరమైతే SWPని నిలిపివేయవచ్చు మరియు మ్యూచువల్ ఫండ్ పథకం నుండి మొత్తం డబ్బును విత్డ్రా చేసుకోవచ్చు. అయితే, వ్యక్తులు డివిడెండ్ ఎంపికను నిలిపివేయడం కష్టం. ఎందుకంటే, ఇది పెట్టుబడిని పూర్తి చేసే ఒక రకమైన పథకం మరియు డివిడెండ్లను ఆపడానికి వ్యక్తులు తమ మొత్తం వాటాను స్కీమ్ నుండి రీడీమ్ చేసుకోవాలి.

క్రమశిక్షణతో కూడిన ఉపసంహరణ అలవాటు

పథకం నుండి నిర్ణీత మొత్తం మాత్రమే విత్డ్రా చేయబడినందున SWP వ్యక్తులలో క్రమశిక్షణతో కూడిన ఉపసంహరణ అలవాటును సృష్టిస్తుంది. అయినప్పటికీ, డివిడెండ్లు క్రమశిక్షణతో కూడిన ఉపసంహరణ అలవాటును కలిగించవు, ఎందుకంటే డివిడెండ్ మొత్తం పథకం పనితీరు ఆధారంగా మారుతూ ఉంటుంది.

SWP Vs డివిడెండ్ మధ్య పై తేడాలు క్రింద ఇవ్వబడిన పట్టికలో సంగ్రహించబడ్డాయి.

| పారామితులు | SWP | డివిడెండ్లు |

|---|---|---|

| తిరిగి వస్తుంది | స్థిర విముక్తి | డివిడెండ్లు పథకం పనితీరుపై మారుతూ ఉంటాయి |

| అనుకూలత | సాధారణ వ్యవధిలో స్థిరమైన సాధారణ ఆదాయాన్ని కోరుకునే రిటైర్డ్ వ్యక్తులకు సాధారణంగా అనుకూలం | కాలానుగుణ ఆదాయాన్ని కోరుకునే వ్యక్తులకు అనుకూలం |

| క్యాపిటల్ ఎరోషన్ | అవును | సంఖ్య |

| NAVలో తగ్గింపు | సంఖ్య | అవును |

| పథకం రకం | సాధారణంగా, తక్కువ రిస్క్ మ్యూచువల్ ఫండ్ పథకాలలో పెట్టుబడి పెట్టడాన్ని ఎంచుకోండి (ఉదాహరణ లిక్విడ్ ఫండ్స్) | పెట్టుబడి వ్యవధి మరియు వ్యక్తుల రిస్క్-ఆకలి ఆధారంగా ఏ రకమైన మ్యూచువల్ ఫండ్ పథకాలను అయినా ఎంచుకోవచ్చు |

| పెట్టుబడిదారులపై పన్ను ప్రభావం | పెట్టుబడిదారు చివరలో మూలధన లాభాల పన్నును ఆకర్షిస్తుంది | పెట్టుబడిదారుడి వద్ద పన్నును ఆకర్షించదు |

| తరచుదనం | త్రైమాసిక, నెలవారీ, వారానికో, మొదలైనవి | రోజువారీ, వారంవారీ, నెలవారీ మొదలైనవి |

| ఆగుతోంది | వ్యక్తులు SWPని ఆపవచ్చు | పథకం నుండి వచ్చే డివిడెండ్ను వ్యక్తులు ఆపలేరు |

| క్రమశిక్షణతో కూడిన ఉపసంహరణ అలవాటు | క్రమశిక్షణతో కూడిన ఉపసంహరణ అలవాటును సృష్టిస్తుంది | డివిడెండ్ల విషయంలో ఇది వర్తించదు |

ఉత్తమ SWP మ్యూచువల్ ఫండ్లు 2022

SWP కోసం, వ్యక్తులు సాధారణంగా లిక్విడ్ ఫండ్స్ వంటి రిస్క్-కెపాసిటీ తక్కువగా ఉన్న పథకాలలో పెట్టుబడి పెట్టడానికి ఎంచుకుంటారు. కాబట్టి, కొన్నిఉత్తమ లిక్విడ్ ఫండ్స్ SWP ఎంపిక కోసం ఎంచుకోవచ్చు ఈ క్రింది విధంగా జాబితా చేయబడ్డాయి.

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Indiabulls Liquid Fund Growth ₹2,627.76

↑ 0.43 ₹169 0.4 1.4 2.9 6.3 6.6 6.62% 1M 1M PGIM India Insta Cash Fund Growth ₹353.665

↑ 0.05 ₹546 0.4 1.4 2.9 6.3 6.5 6.43% 26D 29D JM Liquid Fund Growth ₹74.0888

↑ 0.01 ₹2,703 0.4 1.4 2.9 6.2 6.4 6.44% 1M 2D 1M 4D Axis Liquid Fund Growth ₹3,025.91

↑ 0.44 ₹39,028 0.4 1.5 2.9 6.3 6.6 6.5% 27D 30D Aditya Birla Sun Life Liquid Fund Growth ₹437.825

↑ 0.06 ₹54,615 0.4 1.4 2.9 6.3 6.5 6.19% 2M 1D 2M 1D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Indiabulls Liquid Fund PGIM India Insta Cash Fund JM Liquid Fund Axis Liquid Fund Aditya Birla Sun Life Liquid Fund Point 1 Bottom quartile AUM (₹169 Cr). Bottom quartile AUM (₹546 Cr). Lower mid AUM (₹2,703 Cr). Upper mid AUM (₹39,028 Cr). Highest AUM (₹54,615 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (28 yrs). Established history (16+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Point 5 1Y return: 6.32% (upper mid). 1Y return: 6.29% (bottom quartile). 1Y return: 6.18% (bottom quartile). 1Y return: 6.32% (top quartile). 1Y return: 6.30% (lower mid). Point 6 1M return: 0.45% (top quartile). 1M return: 0.43% (bottom quartile). 1M return: 0.43% (bottom quartile). 1M return: 0.44% (upper mid). 1M return: 0.44% (lower mid). Point 7 Sharpe: 2.72 (bottom quartile). Sharpe: 2.89 (lower mid). Sharpe: 2.30 (bottom quartile). Sharpe: 3.16 (top quartile). Sharpe: 3.01 (upper mid). Point 8 Information ratio: -0.70 (bottom quartile). Information ratio: -0.09 (lower mid). Information ratio: -1.73 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Point 9 Yield to maturity (debt): 6.62% (top quartile). Yield to maturity (debt): 6.43% (bottom quartile). Yield to maturity (debt): 6.44% (lower mid). Yield to maturity (debt): 6.50% (upper mid). Yield to maturity (debt): 6.19% (bottom quartile). Point 10 Modified duration: 0.08 yrs (lower mid). Modified duration: 0.07 yrs (top quartile). Modified duration: 0.09 yrs (bottom quartile). Modified duration: 0.07 yrs (upper mid). Modified duration: 0.17 yrs (bottom quartile). Indiabulls Liquid Fund

PGIM India Insta Cash Fund

JM Liquid Fund

Axis Liquid Fund

Aditya Birla Sun Life Liquid Fund

మ్యూచువల్ ఫండ్ ఆన్లైన్లో ఎలా పెట్టుబడి పెట్టాలి?

Fincash.comలో జీవితకాలం కోసం ఉచిత పెట్టుబడి ఖాతాను తెరవండి.

మీ రిజిస్ట్రేషన్ మరియు KYC ప్రక్రియను పూర్తి చేయండి

పత్రాలను అప్లోడ్ చేయండి (పాన్, ఆధార్, మొదలైనవి).మరియు, మీరు పెట్టుబడి పెట్టడానికి సిద్ధంగా ఉన్నారు!

ముగింపు

అందువలన, SWP మరియు డివిడెండ్ల మధ్య చాలా తేడాలు ఉన్నాయని నిర్ధారించవచ్చు. అయినప్పటికీ, వ్యక్తులు తమ అవసరాలకు సరిపోయే మరియు లక్ష్యాలకు అనుగుణంగా ఉండే సరైన ఎంపికను ఎంచుకోవాలి. ఇది వారి లక్ష్యాలను సమయానికి చేరుకోవడానికి దారి తీస్తుంది.

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.